4 октября 2019 ITI Capital

Рынки

Рынки немного повысились к вечеру из-за позитивного открытия фондового рынка США, который, в свою очередь, растёт после комментариев некоторых членов ФРС в пользу снижения ставки на фоне замедления глобальной экономики; оптимизм в отношении перспектив договоренностей между США и Китаем поддержал рынки

В фокусе сегодня:

Заседание ЦБ Индии по ключевой ставке

Занятость США в несельскохозяйственным секторе, данные по росту заработной платы за сентябрь

Председатель ФРС Джером Пауэлл откроет мероприятие «ФРС слушает» в Вашингтоне; члены совета управляющих Лейл Брейнард и Рэндал Куорлс выступят модераторами панелей

Мы считаем, что российский рынок откроет последний торговый день недели плюсом.

В четверг индекс Мосбиржи снизился на 0,44%, РТС — на 0,51% из-за удешевления нефти и ослабления спроса на рисковые активы. Однако вечером рубль укрепился к доллару и евро до 65,13 руб. и 71,4 руб. соответственно.

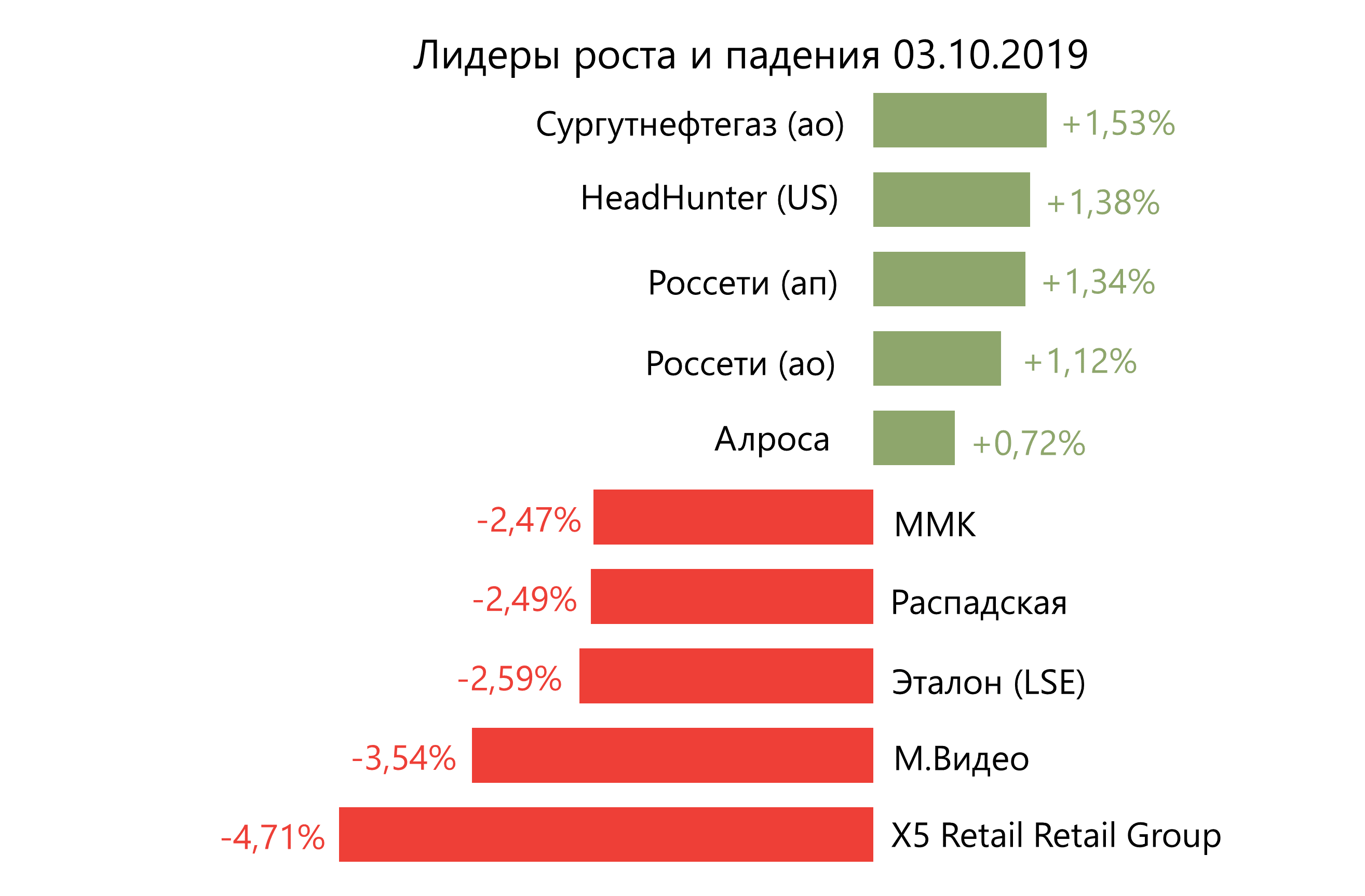

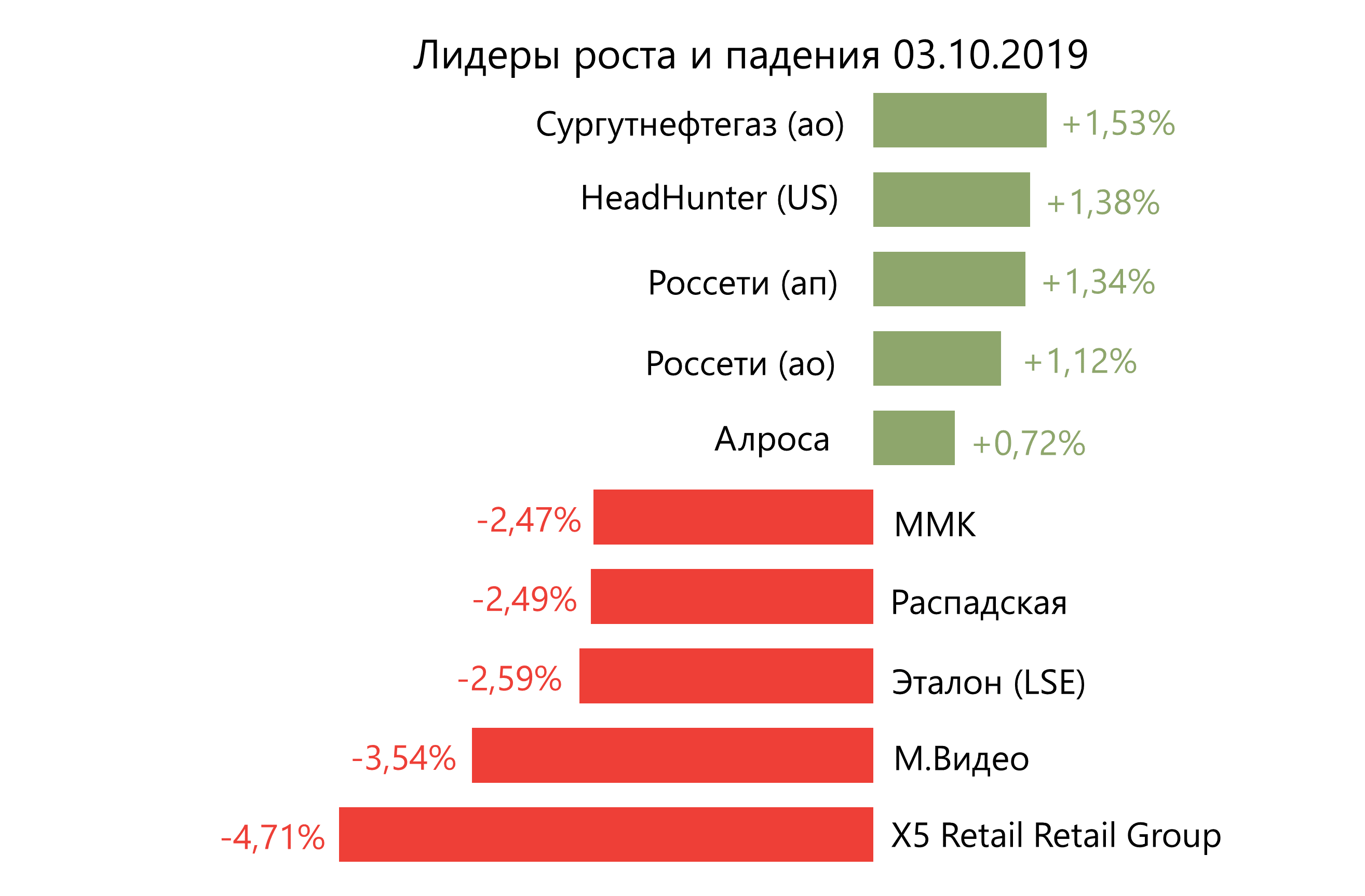

В числе аутсайдеров оказались X5 Retail Group (-4,71%), М.Видео (-3,54%), Эталон (-2,59%), Распадская (-2,49%) из-за отсечки, ММК (-2,47%).

Лидерами роста стали Сургутнефтегаз ао (+1,53%), HeadHunter (+1,38%), Россети (ап: +1,34%, ао: +1,12%), Алроса (+0,72%).

На утренней сессии пятницы Brent дорожает на 0,45%, до $57,97/барр., несмотря на опасения в отношении замедления мировой экономики и заявления властей Саудовской Аравии о полном восстановлении добычи.

Золото прибавляет в цене 0,22%, до $1508/унция, доходность десятилетних казначейских облигаций США выросла на 0,21 п.п., до 1,54%.

Американские площадки вернулись к позитивной динамике после резкой двухдневной распродажи. Поддержку рынкам оказывают растущие ожидания понижения процентной ставкки ФРС в конце октября. Dow Jones прибавил в четверг 0,47%, S&P 500 — 0,8%. Рынки ждут сентябрьского отчета Минтруда по занятости, который будет представлен позже в пятницу и поможет определить, будет ли ФРС продолжать смягчение денежно-кредитной политики. Также выйдут данные по заработным платам за сентябрь.

Вице-председатель ФРС Ричард Кларида сказал, что центральный банк сделает все необходимое для сохранения роста экономики США. Он отметил, что руководство ФРС принимает решение на каждом заседании в зависимости от ситуации, и «заданного курса» краткосрочных процентных ставок не существует. Президент ФРС-Нью-Йорк Джон Уильямс, в свою очередь, отметил, что ФРС «проводит правильную денежно-кредитную политику». «Текущая ситуация крайне благоприятна, экономика сильна, и я думаю, что мы приблизились к полной занятости, а годовая инфляция чуть ниже 2%, но тоже близка к целевому уровню», — сказал Уильямс.

Доллар упал до 106,8 иены, приблизившись к месячному минимуму 106,48 иены, достигнутому в четверг. Евро, наоборот, находится у недельного максимума — $1,097.

В пятницу в Азиатско-Тихоокеанском регионе преобладают осторожные настроения. Nikkei снижается на 0,1%.

Фондовые индексы Европы закрылись на отрицательной территории из-за планов США ввести пошлины на европейские товары. Euro Stoxx 50 снизился на 2,87%.

Негатива европейскому рынку добавил и PMI еврозоны, который в сентябре опустился с 51,9 п. до 50,1 п. м/м — минимума с июня 2013 г.

В фокусе также остается неопределенная ситуация с Brexit. В четверг в Европейском парламенте заявили, что не принимают новые предложения премьер-министра Великобритании Бориса Джонсона по выходу королевства из ЕС и готовы при необходимости применить против них право вето.

DXY укрепился на 0,01%, S&P 500 futures снизился на 0,07%.

Новости

Татнефть увеличила добычу нефти по итогам девяти месяцев 2019 г. до 22,35 млн т (+2,6% г/г). Объем переработки нефти и выпуска нефтепродуктов достиг 7,78 и 7,28 млн т соответственно, что на 11-12% превышает прошлогодние показатели.

Прирост добычи немного замедлился по сравнению с показателем за 8М19, но подтверждает вероятность позитивной динамики по итогам года. Динамика объема переработки соответствует целевым показателям, поэтому мы считаем операционные показатели Татнефти в целом нейтральными для ее акций.

Магнит, следуя трендам рынка, собирается увеличить долю собственных брендов в выручке с 8% до 20% за счет сокращения пользующихся слабым спросом товарных марок с 69 до 20 ед. и выведения оставшихся в премиум сегмент, с которым компания прежде не работала. У лидера российского ретейла, Х5, по итогам 2018 г. доля СТМ в выручке составила 12%, компания планирует к 2021 г. увеличить показатель для «Пятерочки» с 11% до 22%, у «Перекрестка» — с 6% до 14%, у «Карусели» — с 4,4% до 14%.

Мы рассматриваем новость как положительный шаг, в соответствии с тенденцией на российском рынке ретейла, однако не ожидаем существенного влияния на финансовые показатели компании в ближайшей перспективе.

Совет директоров О'Кей рекомендовал промежуточные дивиденды за 2019 г. в размере $0,05635/акция. Общая сумма выплат составит $15,16 млн, что не стало неожиданностью поскольку объем соответствует августовским комментариям главного исполнительного директора группы Армина Бургера. Дивидендная доходность может составить 3,6%. Дата закрытия реестра будет объявлена позже. В феврале прошлого года компания выплатила $33,28 млн ($0,12/акция) за 2017 г., за 2018 г. выплаты не производились.

Рынки немного повысились к вечеру из-за позитивного открытия фондового рынка США, который, в свою очередь, растёт после комментариев некоторых членов ФРС в пользу снижения ставки на фоне замедления глобальной экономики; оптимизм в отношении перспектив договоренностей между США и Китаем поддержал рынки

В фокусе сегодня:

Заседание ЦБ Индии по ключевой ставке

Занятость США в несельскохозяйственным секторе, данные по росту заработной платы за сентябрь

Председатель ФРС Джером Пауэлл откроет мероприятие «ФРС слушает» в Вашингтоне; члены совета управляющих Лейл Брейнард и Рэндал Куорлс выступят модераторами панелей

Мы считаем, что российский рынок откроет последний торговый день недели плюсом.

В четверг индекс Мосбиржи снизился на 0,44%, РТС — на 0,51% из-за удешевления нефти и ослабления спроса на рисковые активы. Однако вечером рубль укрепился к доллару и евро до 65,13 руб. и 71,4 руб. соответственно.

В числе аутсайдеров оказались X5 Retail Group (-4,71%), М.Видео (-3,54%), Эталон (-2,59%), Распадская (-2,49%) из-за отсечки, ММК (-2,47%).

Лидерами роста стали Сургутнефтегаз ао (+1,53%), HeadHunter (+1,38%), Россети (ап: +1,34%, ао: +1,12%), Алроса (+0,72%).

На утренней сессии пятницы Brent дорожает на 0,45%, до $57,97/барр., несмотря на опасения в отношении замедления мировой экономики и заявления властей Саудовской Аравии о полном восстановлении добычи.

Золото прибавляет в цене 0,22%, до $1508/унция, доходность десятилетних казначейских облигаций США выросла на 0,21 п.п., до 1,54%.

Американские площадки вернулись к позитивной динамике после резкой двухдневной распродажи. Поддержку рынкам оказывают растущие ожидания понижения процентной ставкки ФРС в конце октября. Dow Jones прибавил в четверг 0,47%, S&P 500 — 0,8%. Рынки ждут сентябрьского отчета Минтруда по занятости, который будет представлен позже в пятницу и поможет определить, будет ли ФРС продолжать смягчение денежно-кредитной политики. Также выйдут данные по заработным платам за сентябрь.

Вице-председатель ФРС Ричард Кларида сказал, что центральный банк сделает все необходимое для сохранения роста экономики США. Он отметил, что руководство ФРС принимает решение на каждом заседании в зависимости от ситуации, и «заданного курса» краткосрочных процентных ставок не существует. Президент ФРС-Нью-Йорк Джон Уильямс, в свою очередь, отметил, что ФРС «проводит правильную денежно-кредитную политику». «Текущая ситуация крайне благоприятна, экономика сильна, и я думаю, что мы приблизились к полной занятости, а годовая инфляция чуть ниже 2%, но тоже близка к целевому уровню», — сказал Уильямс.

Доллар упал до 106,8 иены, приблизившись к месячному минимуму 106,48 иены, достигнутому в четверг. Евро, наоборот, находится у недельного максимума — $1,097.

В пятницу в Азиатско-Тихоокеанском регионе преобладают осторожные настроения. Nikkei снижается на 0,1%.

Фондовые индексы Европы закрылись на отрицательной территории из-за планов США ввести пошлины на европейские товары. Euro Stoxx 50 снизился на 2,87%.

Негатива европейскому рынку добавил и PMI еврозоны, который в сентябре опустился с 51,9 п. до 50,1 п. м/м — минимума с июня 2013 г.

В фокусе также остается неопределенная ситуация с Brexit. В четверг в Европейском парламенте заявили, что не принимают новые предложения премьер-министра Великобритании Бориса Джонсона по выходу королевства из ЕС и готовы при необходимости применить против них право вето.

DXY укрепился на 0,01%, S&P 500 futures снизился на 0,07%.

Новости

Татнефть увеличила добычу нефти по итогам девяти месяцев 2019 г. до 22,35 млн т (+2,6% г/г). Объем переработки нефти и выпуска нефтепродуктов достиг 7,78 и 7,28 млн т соответственно, что на 11-12% превышает прошлогодние показатели.

Прирост добычи немного замедлился по сравнению с показателем за 8М19, но подтверждает вероятность позитивной динамики по итогам года. Динамика объема переработки соответствует целевым показателям, поэтому мы считаем операционные показатели Татнефти в целом нейтральными для ее акций.

Магнит, следуя трендам рынка, собирается увеличить долю собственных брендов в выручке с 8% до 20% за счет сокращения пользующихся слабым спросом товарных марок с 69 до 20 ед. и выведения оставшихся в премиум сегмент, с которым компания прежде не работала. У лидера российского ретейла, Х5, по итогам 2018 г. доля СТМ в выручке составила 12%, компания планирует к 2021 г. увеличить показатель для «Пятерочки» с 11% до 22%, у «Перекрестка» — с 6% до 14%, у «Карусели» — с 4,4% до 14%.

Мы рассматриваем новость как положительный шаг, в соответствии с тенденцией на российском рынке ретейла, однако не ожидаем существенного влияния на финансовые показатели компании в ближайшей перспективе.

Совет директоров О'Кей рекомендовал промежуточные дивиденды за 2019 г. в размере $0,05635/акция. Общая сумма выплат составит $15,16 млн, что не стало неожиданностью поскольку объем соответствует августовским комментариям главного исполнительного директора группы Армина Бургера. Дивидендная доходность может составить 3,6%. Дата закрытия реестра будет объявлена позже. В феврале прошлого года компания выплатила $33,28 млн ($0,12/акция) за 2017 г., за 2018 г. выплаты не производились.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба