10 октября 2019 Архив Сапожникова Виктория

Впервые в моей практике, читая заголовок статьи в Business Insider( "Как путь от капитализации в 47 миллиардов на потенциальном IPO до разговоров о банкротстве занял всего 6 недель") вдруг поняла, что даже не успела написать о возможных проблемах для инвесторов, а компания уже на пороге банкротства.

Банкротство WeWork, запомнится мне как самое быстрое банкротство.

Путь от славы к банкротству.

Для инвесторов возможное банкротство WeWork - это лучший инвестиционный кейс за последние несколько лет.

Неудачные IPO Theranos и Uber, поглотившие деньги инвесторов и принесшие им убытки, заставляют нас все больше придерживаться классических принципов стоимостного инвестирования, не опираясь на модные течения американских стартапов.

Так что же произошло за 6 недель?

Всего шесть недель назад коворкинг-гигант WeWork был самым ценным технологическим стартапом в США.

Затем компания подала документы для регистрации IPO, изложив в проспекте эмиссии свою финансовую ситуацию и раскрыв все конфликты интересов своего магического и эксцентричного соучредителя Адама Ньюмана.

Предложенная оценка компании составляла 47 млрд. долл.

Инвесторы, журналисты и аналитики, начали копать суть отчета и пошла волна негативных рекомендаций и комментариев

Через 33 дня предложение об IPO было отклонено биржей

Мечты Ньюмана рухнули, его выгнали с поста генерального директора, и встал вопрос о возможном банкротстве

А еще 6 недель назад Адам Ньюман мечтал стать первым триллионером на планете)))

Бизнес модель

Бизнес модель компании Ньюмана была проста, а ее реализация была фантастичной (это конечно не российская бизнес-квартира). Ньюман брал в аренду у собственников огромные офисные помещения, разделял их на маленькие помещения и сдавал в субаренду мелким компаниям, которые готовы снимать офисы за небольшие деньги, без заключения долгосрочного договора аренды (компании могли съехать в любое время, как только не смогут платить).

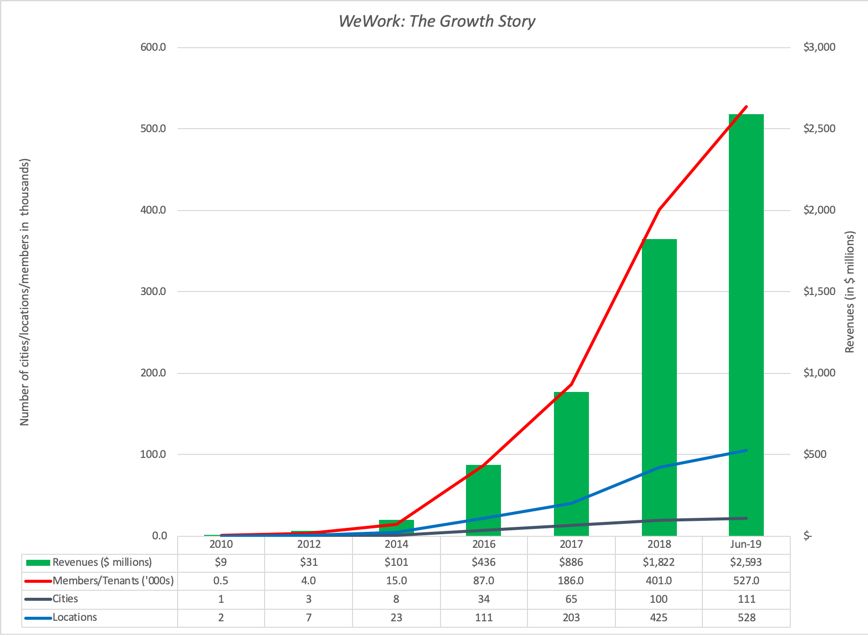

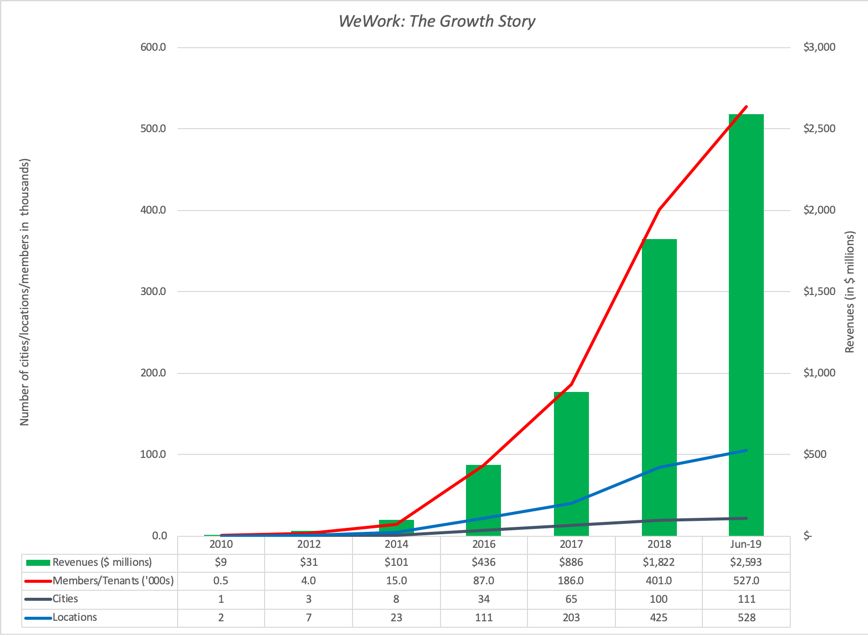

Компания показала фантастический рост. За 8 лет увеличив количество точек аренды с 2 в одном городе до 528 в 111 городах с годовой выручкой в 2,6 млрд. долларов.

Причины неудач

То, что отличало WeWork - это явные проблемы с бизнес-моделью компании. Компания должна была выплачивать в 2019 году 47 миллиардов долларов арендных платежей владельцам зданий, при этом стоимость заключенных договоров составила всего 4 миллиарда долларов.

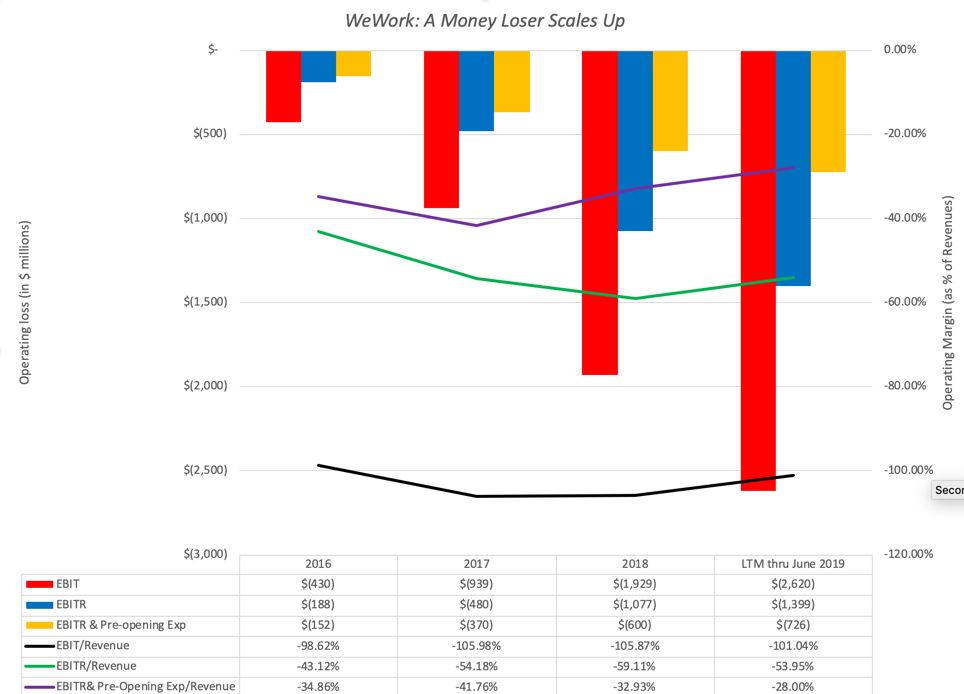

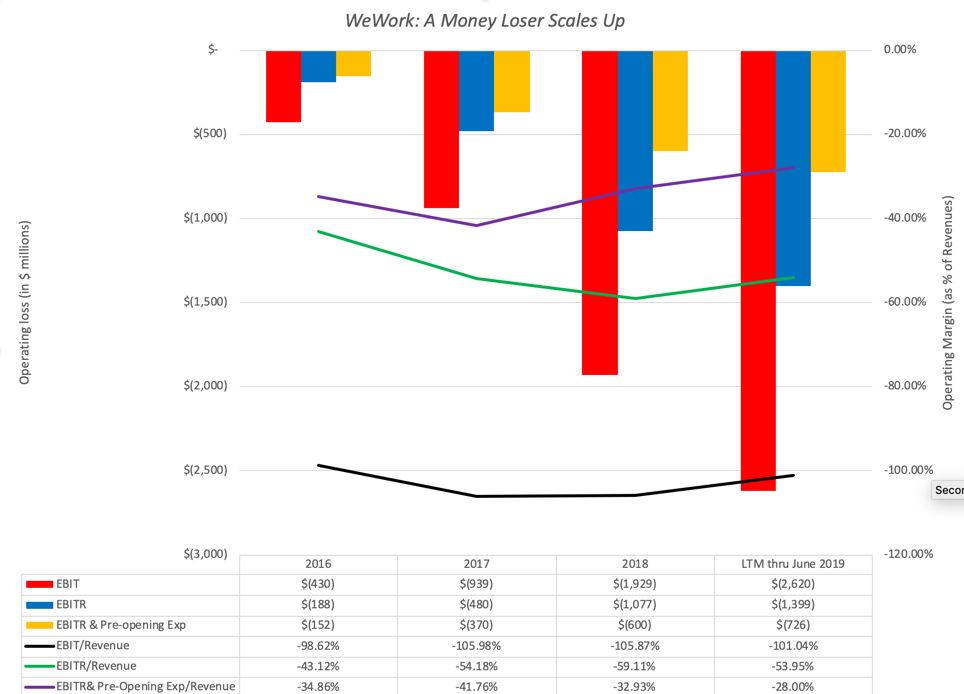

Убыток прошлого года подскочил до 1,9 млрд долларов при доходе 1,8 млрд долларов - на каждый полученный доллар тратится два. За первое полугодие этого года убытки выросли до 904 миллионов долларов, хотя выручка удвоилась до 1,54 миллиарда долларов.

При таких показателях в заявленном проспекте эмиссии компания даже не обещала выйти на прибыль в ближайшие годы:

«У нас есть история убытков, и, в частности, если мы продолжим расти ускоренными темпами, мы возможно не сумеем достичь прибыльности в обозримом будущем».

Сам основатель компании вел себя, как мессия несущий свет в наше темное царство (хотя многих уже начинает от этой модели подташнивать). Вот, посмотрите хотя бы 30 секунд выступления Адама Ньюмана - основателя компании

Несмотря на убыточность проекта для инвесторов, руководитель компании приобретал все новые “атрибуты успеха”. В последние годы Ньюман приобрел по меньшей мере пять домов, в том числе таунхаус в Гринвич-Виллидж за 10,5 млн долларов, еще один в Хэмптонсе и еще один особняк площадью 60 акров к северу от Нью-Йорка. В 2017 году он потратил 35 миллионов долларов на покупку четырех квартир в том же здании в районе Манхэттен. Он приобрел самолет Gulfstream за 60 миллионов долларов для WeWork, преемники Ньюмана собираются продать его.

Какие выводы можно сделать из ситуации:

Денег в мире много и они способны вливаться в убыточные проекты с изначальной мутной схемой

Все еще работает роль “руководителя-мессии”, несущего свет в наше темное царство (хотя многих уже начинает от этой модели подташнивать).

Если у компании нет четкого финансового плана, то рухнуть может и столетний “Thomas Cook” и модный стартап “WeWork”

Если не уверен - не вкладывай деньги. Старая схема ”Деньги должны работать” уже не работает. Лучше переждать сложные времена, просто храня деньги на счете, чем вкладывая непонятно во что.

Для себя еще раз подчеркнула слово - Hype , никогда не лезь на Hype, лучше постоять в стороне.

«Hype - одно из самых волшебных качеств технологического сектора», - пишет Financial Times. «Как Uber и Lyft - никто не может точно сказать, работает ли бизнес на самом деле».

В дальнейшем планирую все же подробнее разобрать тему субаренды или сдачи в аренду собственных помещений. Мне кажется это актуально и для России.

Банкротство WeWork, запомнится мне как самое быстрое банкротство.

Путь от славы к банкротству.

Для инвесторов возможное банкротство WeWork - это лучший инвестиционный кейс за последние несколько лет.

Неудачные IPO Theranos и Uber, поглотившие деньги инвесторов и принесшие им убытки, заставляют нас все больше придерживаться классических принципов стоимостного инвестирования, не опираясь на модные течения американских стартапов.

Так что же произошло за 6 недель?

Всего шесть недель назад коворкинг-гигант WeWork был самым ценным технологическим стартапом в США.

Затем компания подала документы для регистрации IPO, изложив в проспекте эмиссии свою финансовую ситуацию и раскрыв все конфликты интересов своего магического и эксцентричного соучредителя Адама Ньюмана.

Предложенная оценка компании составляла 47 млрд. долл.

Инвесторы, журналисты и аналитики, начали копать суть отчета и пошла волна негативных рекомендаций и комментариев

Через 33 дня предложение об IPO было отклонено биржей

Мечты Ньюмана рухнули, его выгнали с поста генерального директора, и встал вопрос о возможном банкротстве

А еще 6 недель назад Адам Ньюман мечтал стать первым триллионером на планете)))

Бизнес модель

Бизнес модель компании Ньюмана была проста, а ее реализация была фантастичной (это конечно не российская бизнес-квартира). Ньюман брал в аренду у собственников огромные офисные помещения, разделял их на маленькие помещения и сдавал в субаренду мелким компаниям, которые готовы снимать офисы за небольшие деньги, без заключения долгосрочного договора аренды (компании могли съехать в любое время, как только не смогут платить).

Компания показала фантастический рост. За 8 лет увеличив количество точек аренды с 2 в одном городе до 528 в 111 городах с годовой выручкой в 2,6 млрд. долларов.

Причины неудач

То, что отличало WeWork - это явные проблемы с бизнес-моделью компании. Компания должна была выплачивать в 2019 году 47 миллиардов долларов арендных платежей владельцам зданий, при этом стоимость заключенных договоров составила всего 4 миллиарда долларов.

Убыток прошлого года подскочил до 1,9 млрд долларов при доходе 1,8 млрд долларов - на каждый полученный доллар тратится два. За первое полугодие этого года убытки выросли до 904 миллионов долларов, хотя выручка удвоилась до 1,54 миллиарда долларов.

При таких показателях в заявленном проспекте эмиссии компания даже не обещала выйти на прибыль в ближайшие годы:

«У нас есть история убытков, и, в частности, если мы продолжим расти ускоренными темпами, мы возможно не сумеем достичь прибыльности в обозримом будущем».

Сам основатель компании вел себя, как мессия несущий свет в наше темное царство (хотя многих уже начинает от этой модели подташнивать). Вот, посмотрите хотя бы 30 секунд выступления Адама Ньюмана - основателя компании

Несмотря на убыточность проекта для инвесторов, руководитель компании приобретал все новые “атрибуты успеха”. В последние годы Ньюман приобрел по меньшей мере пять домов, в том числе таунхаус в Гринвич-Виллидж за 10,5 млн долларов, еще один в Хэмптонсе и еще один особняк площадью 60 акров к северу от Нью-Йорка. В 2017 году он потратил 35 миллионов долларов на покупку четырех квартир в том же здании в районе Манхэттен. Он приобрел самолет Gulfstream за 60 миллионов долларов для WeWork, преемники Ньюмана собираются продать его.

Какие выводы можно сделать из ситуации:

Денег в мире много и они способны вливаться в убыточные проекты с изначальной мутной схемой

Все еще работает роль “руководителя-мессии”, несущего свет в наше темное царство (хотя многих уже начинает от этой модели подташнивать).

Если у компании нет четкого финансового плана, то рухнуть может и столетний “Thomas Cook” и модный стартап “WeWork”

Если не уверен - не вкладывай деньги. Старая схема ”Деньги должны работать” уже не работает. Лучше переждать сложные времена, просто храня деньги на счете, чем вкладывая непонятно во что.

Для себя еще раз подчеркнула слово - Hype , никогда не лезь на Hype, лучше постоять в стороне.

«Hype - одно из самых волшебных качеств технологического сектора», - пишет Financial Times. «Как Uber и Lyft - никто не может точно сказать, работает ли бизнес на самом деле».

В дальнейшем планирую все же подробнее разобрать тему субаренды или сдачи в аренду собственных помещений. Мне кажется это актуально и для России.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба