11 октября 2019 T-Investments

Традиционно понятие дюрации используется для анализа облигаций и представляет собой средневзвешенный срок платежей по облигации.

Мы задались вопросом, есть ли у акции дюрация? Технически — нет. Так как денежные потоки по акциям не столь предсказуемы, как по облигациям, и даты погашения у акций нет.

Однако, если зайти с эмпирической стороны, то у дюрации есть и альтернативное определение. Дюрация — это чувствительность изменения цены актива при небольшом изменении уровня процентных ставок. Именно эта трактовка дюрации важна при анализе облигаций — она помогает оценить, насколько сильно будет меняться стоимость облигации. Если у облигации большая дюрация, то даже при небольшом изменении ставок стоимость облигации будет сильно изменяться. Облигации с низкой дюрацией практически не реагируют на изменение ставок.

Но что если применить такую трактовку дюрации к анализу динамики акций? Ведь некоторые компании существенно зависят от ситуации на долговых рынках. Например, в таких секторах как коммунальные услуги (Utilities) и недвижимость (REIT), в США традиционно используют высокий уровень заемных средств. Это связано во многом с простотой бизнес моделей таких компаний и предсказуемостью денежных потоков. Недвижимость стабильно получает рентный доход, а компании из сферы электроэнергетики имеют стабильный спрос на свои услуги. Благодаря этому, компании могут получать финансирование по невысоким ставкам, и поэтому активно используют долговой капитал.

Для таких компаний, экономика с низкими ставками создает благоприятный климат для развития, и наоборот, при росте процентных ставок, фондирование становится дороже и демотивирует инвестиции в рост. Такие акции в профессиональной среде называют чувствительными к изменению ставок или interest rate sensitive stocks.

Насколько чувствительны эти компании к динамике ставок?

Для того чтобы продемонстрировать чувствительность таких акций к процентным ставкам, мы сравним их динамику с облигациями. Для этого мы будем рассчитывать бету акций по отношению к ETF на государственные облигации США — iShares 10-20 Year Treasury Bond ETF. Его тикер TLH, и средняя дюрация активов в нем составляет 12,5 лет.

Бета — финансовый показатель, который характеризует чувствительность определенного актива к изменению цены бенчмарка широкого рынка.

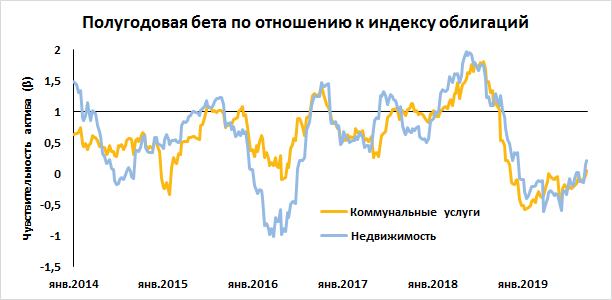

Мы посчитали шестимесячную бету (бету за 6 месяцев) у двух секторальных ETFов и посмотрели на нее в динамике. Мы взяли ETFы VNQ (Vanguard Real Estate ETF) и VPU (Vanguard Utilities ETF), а также посмотрели какова чувствительность к изменению процентных ставок у самых крупных компаний в этих секторах. В качестве рыночного бенчмарка выступал ETF TLH.

Рассчитанная таким образом бета актива, равная единице, будет означает, что реакция цены исследуемой акции на изменение процентных ставок соразмерна реакции цены индекса долгосрочных государственных облигаций. Таким образом, можно сказать, что у акции есть дюрация.

В качестве периода для нашего анализа мы взяли 2014-2019 годы. Такой выбор связан с тем, что в 2013ом году ФРС США заявил о прекращении наращивания своего баланса, и постепенного сокращения политики количественного смягчения (QE). Поэтому в тот момент на рынке появились ожидания роста процентных ставок, и вместе с этим возникла чувствительность активов к этим ожиданиям.

Результаты

По графику бет секторальных ETFов можно заметить, что показатель чувствительности держался выше нуля большую часть времени. И часто достигал единицы. То есть, акции из этих секторов в определенные моменты вели себя как облигации. То есть, динамика акций этих индустрий во многом определялась уровнем процентных ставок. Но, на уровне целых секторов экономики результаты выглядят не очень убедительно — заметно что в некоторые периоды чувствительность существенно снижается, причем надолго.

Но, если спуститься на уровень отдельных акций, то можно обнаружить что здесь бывают случаи очень сильной зависимости. У некоторых крупных компаний сектора недвижимости (REIT), например Realty Income Corporation (O) и Welltower (WELL) картина выглядит иначе.

У акции обеих компаний средняя бета за весь период держится около единицы. Это означает, что динамика их акций довольно хорошо объясняется динамикой процентных ставок в долгосрочной перспективе. А именно, изменениями на долгосрочном участке кривой доходностей гособлигаций США, где срок погашения близок к 10 годам.

Из сектора коммунальных услуг (Utilities), самыми чувствительными к изменению процентных ставок оказались Consolidated Edison (ED) и Duke Energy Corporation (DUK).

Здесь мы видим, что долгое время бета в среднем также держалась около единицы. Однако, в последний год эта чувствительность практически испарилась. Что вероятно связано с тем, что инвесторы стали осторожнее и отмечают переоцененность многих бумаг в отрасли по отношению к перспективам их роста. Это побуждает их игнорировать сигналы об удешевлении фондирования компаний.

Выводы

Оказывается, у акций может быть ненулевая дюрация.

Акции компания из секторов Utilities и REIT — показывают заметную чувствительность к изменению процентных ставок и часто ведут себя как облигации со сроком погашения около 10 лет.

Бета компаний сектора коммунальных услуг за последний год упала до отрицательных значений, что вероятно связано с общей переоцененностью акций, входящих в сектор.

В то же время сектор недвижимости демонстрирует более устойчивую чувствительность к изменению процентной ставки, особенно компании Welltower и Realty Income Corporation. Сейчас эти акции напоминают вложения в государственные облигации, но с большим потенциалом долгосрочного роста.

Если вы хотите сыграть на динамике процентных ставок, но не можете купить гособлигации США, можно использовать акции Welltower и Realty Income Corporation

Мы задались вопросом, есть ли у акции дюрация? Технически — нет. Так как денежные потоки по акциям не столь предсказуемы, как по облигациям, и даты погашения у акций нет.

Однако, если зайти с эмпирической стороны, то у дюрации есть и альтернативное определение. Дюрация — это чувствительность изменения цены актива при небольшом изменении уровня процентных ставок. Именно эта трактовка дюрации важна при анализе облигаций — она помогает оценить, насколько сильно будет меняться стоимость облигации. Если у облигации большая дюрация, то даже при небольшом изменении ставок стоимость облигации будет сильно изменяться. Облигации с низкой дюрацией практически не реагируют на изменение ставок.

Но что если применить такую трактовку дюрации к анализу динамики акций? Ведь некоторые компании существенно зависят от ситуации на долговых рынках. Например, в таких секторах как коммунальные услуги (Utilities) и недвижимость (REIT), в США традиционно используют высокий уровень заемных средств. Это связано во многом с простотой бизнес моделей таких компаний и предсказуемостью денежных потоков. Недвижимость стабильно получает рентный доход, а компании из сферы электроэнергетики имеют стабильный спрос на свои услуги. Благодаря этому, компании могут получать финансирование по невысоким ставкам, и поэтому активно используют долговой капитал.

Для таких компаний, экономика с низкими ставками создает благоприятный климат для развития, и наоборот, при росте процентных ставок, фондирование становится дороже и демотивирует инвестиции в рост. Такие акции в профессиональной среде называют чувствительными к изменению ставок или interest rate sensitive stocks.

Насколько чувствительны эти компании к динамике ставок?

Для того чтобы продемонстрировать чувствительность таких акций к процентным ставкам, мы сравним их динамику с облигациями. Для этого мы будем рассчитывать бету акций по отношению к ETF на государственные облигации США — iShares 10-20 Year Treasury Bond ETF. Его тикер TLH, и средняя дюрация активов в нем составляет 12,5 лет.

Бета — финансовый показатель, который характеризует чувствительность определенного актива к изменению цены бенчмарка широкого рынка.

Мы посчитали шестимесячную бету (бету за 6 месяцев) у двух секторальных ETFов и посмотрели на нее в динамике. Мы взяли ETFы VNQ (Vanguard Real Estate ETF) и VPU (Vanguard Utilities ETF), а также посмотрели какова чувствительность к изменению процентных ставок у самых крупных компаний в этих секторах. В качестве рыночного бенчмарка выступал ETF TLH.

Рассчитанная таким образом бета актива, равная единице, будет означает, что реакция цены исследуемой акции на изменение процентных ставок соразмерна реакции цены индекса долгосрочных государственных облигаций. Таким образом, можно сказать, что у акции есть дюрация.

В качестве периода для нашего анализа мы взяли 2014-2019 годы. Такой выбор связан с тем, что в 2013ом году ФРС США заявил о прекращении наращивания своего баланса, и постепенного сокращения политики количественного смягчения (QE). Поэтому в тот момент на рынке появились ожидания роста процентных ставок, и вместе с этим возникла чувствительность активов к этим ожиданиям.

Результаты

По графику бет секторальных ETFов можно заметить, что показатель чувствительности держался выше нуля большую часть времени. И часто достигал единицы. То есть, акции из этих секторов в определенные моменты вели себя как облигации. То есть, динамика акций этих индустрий во многом определялась уровнем процентных ставок. Но, на уровне целых секторов экономики результаты выглядят не очень убедительно — заметно что в некоторые периоды чувствительность существенно снижается, причем надолго.

Но, если спуститься на уровень отдельных акций, то можно обнаружить что здесь бывают случаи очень сильной зависимости. У некоторых крупных компаний сектора недвижимости (REIT), например Realty Income Corporation (O) и Welltower (WELL) картина выглядит иначе.

У акции обеих компаний средняя бета за весь период держится около единицы. Это означает, что динамика их акций довольно хорошо объясняется динамикой процентных ставок в долгосрочной перспективе. А именно, изменениями на долгосрочном участке кривой доходностей гособлигаций США, где срок погашения близок к 10 годам.

Из сектора коммунальных услуг (Utilities), самыми чувствительными к изменению процентных ставок оказались Consolidated Edison (ED) и Duke Energy Corporation (DUK).

Здесь мы видим, что долгое время бета в среднем также держалась около единицы. Однако, в последний год эта чувствительность практически испарилась. Что вероятно связано с тем, что инвесторы стали осторожнее и отмечают переоцененность многих бумаг в отрасли по отношению к перспективам их роста. Это побуждает их игнорировать сигналы об удешевлении фондирования компаний.

Выводы

Оказывается, у акций может быть ненулевая дюрация.

Акции компания из секторов Utilities и REIT — показывают заметную чувствительность к изменению процентных ставок и часто ведут себя как облигации со сроком погашения около 10 лет.

Бета компаний сектора коммунальных услуг за последний год упала до отрицательных значений, что вероятно связано с общей переоцененностью акций, входящих в сектор.

В то же время сектор недвижимости демонстрирует более устойчивую чувствительность к изменению процентной ставки, особенно компании Welltower и Realty Income Corporation. Сейчас эти акции напоминают вложения в государственные облигации, но с большим потенциалом долгосрочного роста.

Если вы хотите сыграть на динамике процентных ставок, но не можете купить гособлигации США, можно использовать акции Welltower и Realty Income Corporation

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба