21 октября 2019 AfterShock

План «Б» мировой Реконкисты стартовал 20 января 2017 года! Он заключается в мировом стагфляционном шоке, сопровождающемся рукотворным экспортом стагфляции из США во вне, когда:

1) В США будет расти промпроизводство, за счет развала такового в сегодняшних индустриальных странах;

2) Начнется усиление мировой инфляции издержек, выражающейся в росте цен на все ресурсы и энергию на фоне нового КУЕ в США, которым будут субсидироваться сырье и энергия для тех, кто разместит производства в США и примет участие в масштабных инфраструктурных проектах во славу «Мэйк Америка Грэйт Эгейн»!

3) Экономики вне США и дальше будет давить спиралевидная усиливающаяся дефляция…

*****

Сегодня, читатель, я хотел бы поговорить на тему, которая практически каждый раз поднимается в комментариях. А тема эта такова: что грядет на смену мировой финансовой системе, основанной на гегемонии доллара? Тем более, что некоторые решительные шаги в этом направлении уже осуществляются без прикрытия, в частности, и в нашем любимом Престол-Отечестве. Действия же эти подстёгиваются теми причинами, о которых я уже долгое время рассказываю в традиционных стагфляционных обзорах, и к очередному из них с поспешанием и должной рассудительностью перехожу...

*****

I. Стагфляционный обзор.

Ноябрь 2018 года: промпроизводство - 15, дефляция – 11, розница – 8, торговля – 4.

Декабрь 2018 года: промпроизводство - 24, дефляция – 22, розница – 4, торговля – 3.

Январь 2019 года: промпроизводство - 29, дефляция – 35, розница – 18, торговля – 11.

Февраль 2019 г: промпроизводство – 41, дефляция – 34, розница – 16, торговля – 14.

Март 2019 года: промпроизводство - 31, дефляция - 9, розница - 8, торговля - 15.

Апрель 2019 года: промпроизводство – 32, дефляция – 7, розница – 10, торговля – 11.

Май 2019 года: промпроизводство - 32, дефляция - 9, розница - 16, торговля - 9.

Июнь 2019 года: промпроизводство - 38, дефляция - 20, розница - 11, торговля - 11.

Июль 2019 года: промпроизводство - 37, дефляция - 40, розница - 14, торговля -11.

Август 2019 года: промпроизводство - 46, дефляция - 37, розница - 11, торговля - 12.

Сентябрь 2019 года: промпроизводство - 52, дефляция - 41, розница - 14, торговля - 10.

Октябрь 2019 года: промпроизводство - 39, дефляция - 31, розница - 11, торговля - 6.

Я постоянно твержу, что практически на все вопросы современности есть ответы в легендарных советских комедиях! Вот, и сейчас наш индикатор "Негатив" напевает устами всеми любимого актера: "Что они не делают, не идут дела!" Сектора промпроизводства и дефляции снова штурмуют рекордные значения. И это при начавшемся "Не QE" твиттерного любимца Трампа Джероми Пауэлла.

*****

II. Стагфляционная обстановка.

1. Промпроизводство.

Ситуация в мировой индустрии давно катится в пропасть:

08.10.2019 Объем промышленного производства в Германии (г/г) : -4,0%.

10.10.2019 Объём промышленного производства в Италии (г/г): -1,8%.

10.10.2019 Объём промышленного производства в Великобритании (г/г): -1,8%.

14.10.2019 Объём промышленного производства еврозоны (г/г): -2,8%.

Снижение длится 10 месяцев подряд!

15.10.2019 Объем промышленного производства в Японии (г/г): -4,7%.

И к "когорте деградантов" в минувший четверг присоединился Гегемон:

17.10.2019 Объём производства в обрабатывающей промышленности США (м/м): -0,5%.

17.10.2019 Объём промышленного производства в США (м/м): -0,4%.

17.10.2019 Объем промышленного производства в США, (г/г): -0,14%.

Тут важна последняя строка: событие эпохальное!

После августовского неожиданного роста промышленного производства в сентябре произошло большое разочарование, когда общий объем выпуска снизился на 0,4% за месяц (в два раза хуже, чем ожидалось падение на 0,2%).

И что еще хуже, в годовом исчислении промышленное производство сократилось впервые после выборов Трампа в ноябре 2016 года.

И что еще хуже, в годовом исчислении промышленное производство сократилось впервые после выборов Трампа в ноябре 2016 года.

2. Будни Китая.

Пока делегации из Поднебесной разыгрывают вместе с Госдепартаментом клоунские номера на радость мировой спекулянтской общественности, экономика Китая стремительно деградирует. Причем негативные процессы длятся уже давно:

Продажи автомобилей в Китае упали на 15 месяц из 16 в сентябре. По словам Блумберга , это «наихудший спад в поколении» , поскольку ключевой азиатский рынок продолжает оставаться детищем для мировой автомобильной рецессии.

По данным Китайской ассоциации легковых автомобилей, рынок упал на 6,6% до 1,81 млн. Единиц . Автомобильная промышленность по-прежнему страдает от замедления мировой экономики, торговой войны и ужесточения правил выбросов. Китайская ассоциация автопроизводителей прогнозирует сокращение поставок автомобилей дилерам в 2019 году, несмотря на то, что Китай пытается стимулировать спрос несколькими видами стимулов.

По данным Китайской ассоциации легковых автомобилей, рынок упал на 6,6% до 1,81 млн. Единиц . Автомобильная промышленность по-прежнему страдает от замедления мировой экономики, торговой войны и ужесточения правил выбросов. Китайская ассоциация автопроизводителей прогнозирует сокращение поставок автомобилей дилерам в 2019 году, несмотря на то, что Китай пытается стимулировать спрос несколькими видами стимулов.

Другой значимый рынок, недвижимость, также показал зловещие признаки приближающейся рецессии:

Золотая неделя, семидневный китайский праздник, традиционно является пиковым периодом продаж жилья.

В этом году продажи упали.

Продажи недвижимости в крупных городах Китая стали одним из худших за последние годы праздников «золотой недели», поскольку покупатели сдерживались в условиях замедления экономики и жестких ограничений на ипотечные кредиты.

Продажи новых домов в Пекине упали до самого низкого уровня с 2014 года в течение недели после праздника Национального дня, согласно данным информационного портала о недвижимости Zhuge.com.

По площади, продажи новых домов в Шанхае упали на 86% до 5 000 кв. М, в то время как в столице, согласно данным Centaline Property, в 92% упал до 2 000 кв .

В этом году продажи упали.

Продажи недвижимости в крупных городах Китая стали одним из худших за последние годы праздников «золотой недели», поскольку покупатели сдерживались в условиях замедления экономики и жестких ограничений на ипотечные кредиты.

Продажи новых домов в Пекине упали до самого низкого уровня с 2014 года в течение недели после праздника Национального дня, согласно данным информационного портала о недвижимости Zhuge.com.

По площади, продажи новых домов в Шанхае упали на 86% до 5 000 кв. М, в то время как в столице, согласно данным Centaline Property, в 92% упал до 2 000 кв .

Ну, и как закономерный итог: "Рост ВВП Китая в третьем квартале замедлился до 6,0%, достигнув 27-летнего минимума":

ВВП Китая вырос на 6,0 процента в третьем квартале 2019 года, достигнув 27-летнего минимума на фоне сильной торговой войны с США и другого понижательного давления. Но эта цифра все еще находится в пределах годового целевого диапазона, установленного политиками, и аналитики уверены, что Китай сможет достичь годового целевого показателя в этом году, когда появятся дополнительные меры стимулирования и дальнейшее развитие экономического потенциала.

Впрочем, мы еще почти год назад прогнозировали такое развитие событий. Китайский статистический пузырь сдувается с ускорением!

3. Как Пауэллу не хватило "Не QE", и РЕПО не хватило.

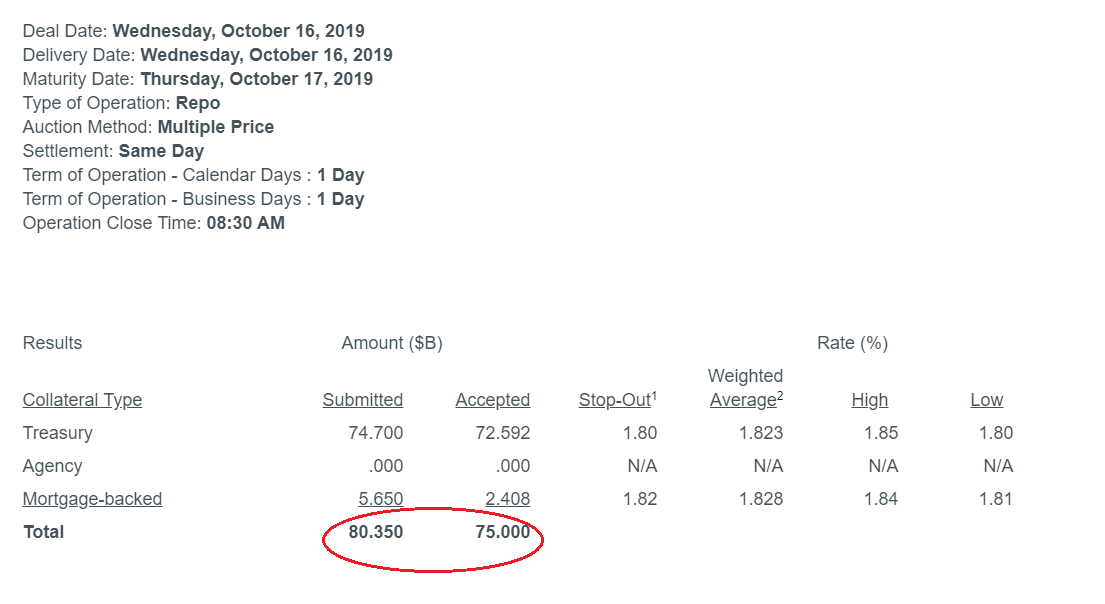

Странные дела стали творится на финансовых рынках США. Вроде, началось QE, и тут... 16 октября на РЕПО опять количество заявок превысило предложение Федрезерва:

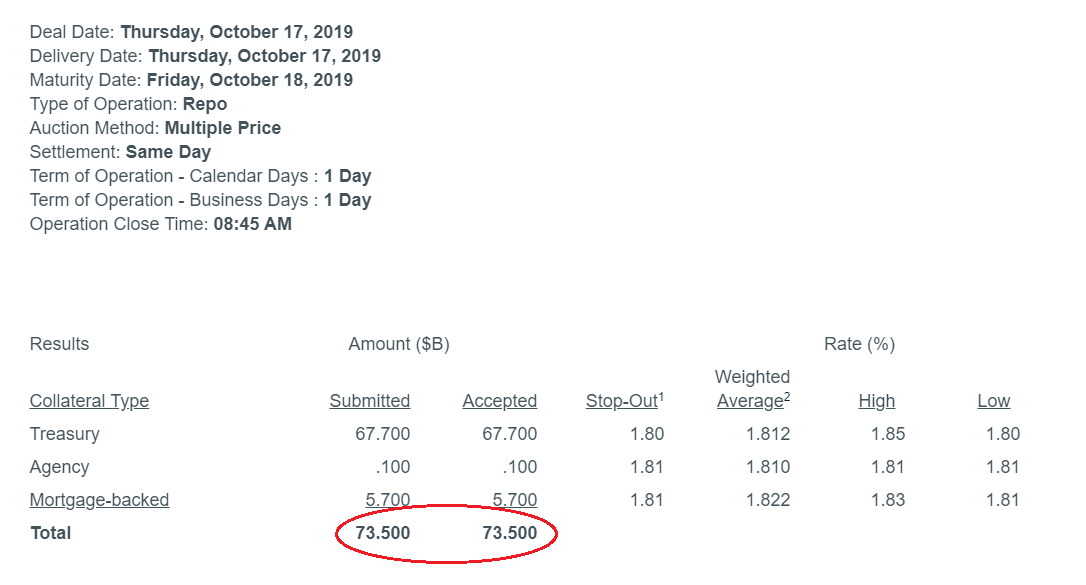

Да и днем позже банки практически выбрали все предложение ФРБ Нью-Йорка:

Все это мы прогнозировали, и сейчас смешно слышать объяснения уже случившегося:

Тем не менее, самый ясный признак того, что на рынке репо что-то остается зловещим, появился сегодня утром, когда ICAP сообщил, что первое за день общее репо с обеспечением по сделкам за ночь торговалось на уровне 2,04% / 2,01%, как выше верхнего уровня коридора ставок ФРС, так и подтверждая что нехватка ликвидности сохраняется, что побудило нас отметить, что

1) один день после переподписанного репо

2) один день после начала «Not A QE4»

3) один день после того, как президент ФРС дал твердый намек на то, что наступает постоянное репо

... ставка репо все еще была ненормально выше, чем фонды ФРС, поскольку рынок репо остается сломанным, а банки отказываются кредитовать друг друга.

Что больше всего беспокоит, так это то, что это происходит, поскольку ФРС снова постоянно наращивает резервы, и тогда возникает вопрос: почему банки так боятся кредитовать друг друга - теперь, когда ранее обсуждавшаяся сдержанность JPM также распространялась на меньшие? банки - и решили оставить свои деньги вместо ФРС? Что они знают, что мы не знаем.

1) один день после переподписанного репо

2) один день после начала «Not A QE4»

3) один день после того, как президент ФРС дал твердый намек на то, что наступает постоянное репо

... ставка репо все еще была ненормально выше, чем фонды ФРС, поскольку рынок репо остается сломанным, а банки отказываются кредитовать друг друга.

Что больше всего беспокоит, так это то, что это происходит, поскольку ФРС снова постоянно наращивает резервы, и тогда возникает вопрос: почему банки так боятся кредитовать друг друга - теперь, когда ранее обсуждавшаяся сдержанность JPM также распространялась на меньшие? банки - и решили оставить свои деньги вместо ФРС? Что они знают, что мы не знаем.

Ключевая фраза тут: "... банки отказываются кредитовать друг друга"! Но мы-то еще в прошлой статье выяснили, что тут не "отказ кредитовать", а отказ кредитовать под залог бумаг самого высокого рейтинга "ААА", типа облигационного мусора Фанм Мэй, Фрэди Мэк и прочих трежерис. Под 6% или 10 % банки хотят брать в залог эти бумаги, а под проценты коридора ФРС - не хотят. А такие проценты - это уровень греческих облигаций времен европейского облигационного кризиса. То есть, то, о чем говорилось неделю назад, о тяжелом кризисе всей долговой пирамиды США, мы сейчас наблюдаем в прямом эфире, когда, в некоторые дни, например, 16 октября, даже РЕПО и "Не QE" не хватает, чтобы кого-то "слишком большого, чтобы упасть", насытить необходимой долларовой ликвидностью. И отголоски этого приходят в новостях о банкротствах или близкого к этому состоянию очень крупных ростовщических конгломератов:

15.10.2019 Акции Woodford Patient Capital Trust упали на 60% за последние девять месяцев, а в последние несколько недель продолжают достигать рекордных минимумов… фонд акций был заморожен в июне после массового бегства инвесторов.

BlackRock может занять несколько месяцев, чтобы продать активы фонда, так как многие инвестиции неликвидны.

Ожидается, что фонд понесет значительные убытки при продаже всех активов.

Инвесторы, возможно, не смогут увидеть доходность капитала к 1К20. Точное количество инвесторов, пострадавших от взрыва фонда, неизвестно, но сотни тысяч инвесторов, вероятно, будут затронуты.

BlackRock может занять несколько месяцев, чтобы продать активы фонда, так как многие инвестиции неликвидны.

Ожидается, что фонд понесет значительные убытки при продаже всех активов.

Инвесторы, возможно, не смогут увидеть доходность капитала к 1К20. Точное количество инвесторов, пострадавших от взрыва фонда, неизвестно, но сотни тысяч инвесторов, вероятно, будут затронуты.

И еще пример:

16.10.2019 Сегодня утром Bloomberg впервые сообщил о том, что один из крупнейших и известных хедж-фондов, компания Highland Capital Management Джеймса Дондеро, объявил о банкротстве.

Highland, которая была основана в 1993 году и управляет активами в акциях, проблемных и высокодоходных долгах, а также в сфере недвижимости и структурных продуктов, была лучшей на Уолл-стрит в качестве пионера на кредитном рынке и структурировала одно из первых обеспеченных кредитных обязательств. Фирма запустила свой первый банк-кредитный фонд для институциональных инвесторов в 2000 году и вступила в пространство взаимных фондов в 2004 году. Как добавляет Bloomberg, «в 2010 году она выкупила ряд фондов у GE Asset Management, а в 2012 году запустила свой первый кредит биржевой фонд ". Штаб-квартира Highland, расположенная в Далласе, имеет офисы в Буэнос-Айресе, Рио-де-Жанейро, Сингапуре и Сеуле.

В то время как основной объем инвестиций фонда - долг, его последние 13F показали 1,7 млрд. Долл. США в акциях США, находящихся у фонда по состоянию на 30 июня.

Highland, которая была основана в 1993 году и управляет активами в акциях, проблемных и высокодоходных долгах, а также в сфере недвижимости и структурных продуктов, была лучшей на Уолл-стрит в качестве пионера на кредитном рынке и структурировала одно из первых обеспеченных кредитных обязательств. Фирма запустила свой первый банк-кредитный фонд для институциональных инвесторов в 2000 году и вступила в пространство взаимных фондов в 2004 году. Как добавляет Bloomberg, «в 2010 году она выкупила ряд фондов у GE Asset Management, а в 2012 году запустила свой первый кредит биржевой фонд ". Штаб-квартира Highland, расположенная в Далласе, имеет офисы в Буэнос-Айресе, Рио-де-Жанейро, Сингапуре и Сеуле.

В то время как основной объем инвестиций фонда - долг, его последние 13F показали 1,7 млрд. Долл. США в акциях США, находящихся у фонда по состоянию на 30 июня.

4. Наше "Дело".

Расследование, которое было инициировано в моих обзорах звонком Трампа трем банкирам 14 августа 2019 года продолжается. Как, надеюсь, припомнит читатель, у меня под подозрением Bank of America. Именно его, как мне видится, спасли в августе и сентябре. Поэтому отчетность этой компании я пропустить не могу:

16.10.2019 Сегодня утром Bank of America опубликовал результаты третьего квартала, которые, хотя в целом были сильнее, чем ожидалось, оставили немного горькое послевкусие.

Банк сообщил, что выручка за 3 квартал составила 22,81 млрд долларов США (эксп. 22,8 млрд долларов США) без изменений по сравнению с прошлым годом, а прибыль на акцию составила 0,56 доллара США (эксп. 0,50 доллара США), что на 15% ниже уровня 0,66 доллара США в 3 квартале 2018 года, даже несмотря на то, что общая доля BofA сократилась на 8%. Г / г с 10,2 до 9,4 благодаря ускоренному выкупу. Чистая прибыль снизилась на 19% с 7,2 млрд долларов до 5,8 млрд долларов, в том числе основные расходы составили 2,1 млрд долларов.

Банк сообщил, что выручка за 3 квартал составила 22,81 млрд долларов США (эксп. 22,8 млрд долларов США) без изменений по сравнению с прошлым годом, а прибыль на акцию составила 0,56 доллара США (эксп. 0,50 доллара США), что на 15% ниже уровня 0,66 доллара США в 3 квартале 2018 года, даже несмотря на то, что общая доля BofA сократилась на 8%. Г / г с 10,2 до 9,4 благодаря ускоренному выкупу. Чистая прибыль снизилась на 19% с 7,2 млрд долларов до 5,8 млрд долларов, в том числе основные расходы составили 2,1 млрд долларов.

*****

III. "Люди в белом".

Поговаривают, что на антикризисном саммите G-20 Джорджу Бушу был задан вопрос:

"Что будем делать с долларом?" - на что присутствующие получили ответ:

"А что хотите, то и делайте!"

Я полагаю, с этого момента начался практический процесс демонтажа мировой долларовой системы. Как показали последующие события, США имея на руках печатный станок, воспользовались им так, что переложили всю тяжесть прошлой волны кризиса на других (в основном на Китай). К тому же, сегодня Гегемон напрямую начал использовать свое положение и в геополитических целях, тем самым ускоряя отказ мировой экономики от статуса доллара.

На запах ещё дергающегося в конвульсиях под ударами разрядами QE трупа доллара стали слетаться падальщики: отколовшаяся от радикальных глобалистов (на сегодня клинтоноидов) группа процентщиков, которые планируют в будущем оседлать обменные операции между нарождающимися валютными зонами. Тут, хоть, и не будет такого навара, как от сегодняшнего печатного станка ФРС, но и доходами с идущим на дно золотым миллиардом делиться будет не нужно: нажимай себе кнопки откуда-нибудь из Тироля, и делов-то. Именно из этих процентщиков, как мне видится, вышел клан трамплиеров, которые хотят в последний раз козырнуть долларом, запустив супер-QE и уронив ключевую ставку ниже нуля, ради пока ещё мифичной MAGA. А где-то рядом тихо наблюдают за суетой и потирают руки "золотые жуки", уверенные, что наступает эпоха нового золотого стандарта (НЗС).

Тут я хотел бы кратко остановиться на понятии Нового Золотого Стандарта (НЗС). Как мне видится, большинство превратно понимает возможное недалёкое будущее. Появление НЗС не означает, что мы будем ходить за луком в Пятерочку с кошелями, наполненными золотыми дукатами и золотым песком, а привычные кассы в магазинах будут дополнены аналитическими весами. Внутри валютных зон все останется по прежнему: печать купюр, карточки и терминалы. А вот, между валютными зонами обмен товарами будет вестись на основе НЗС. О его возможном воплощении я уже говорил устами моего знакомого, Пафнутия Карловича, в одной из предновогодних статей. Сегодня же могу сказать, что, на мой взгляд, НЗС неизбежен, ибо Люди в Белом не успевают...

Как, надеюсь, припомнит пытливый читатель, в нескольких статьях я вспоминал прогнозы Авантюриста, и его Людей в Белом, которые в аду дна дефляционного кризиса должны были появиться с чемоданами долларовой наличности для скупки по миру ходовых реальных активов. Тот прогноз Авантюриста не сбылся по причине того, что сама та сила, которая и должна была направить Людей в Белом, по пока невыясненным обстоятельствам затормозила этот важный этап Реконкисты. Но, если кто-то думает, что Люди в Белом бездействовали, то это - заблуждение. Как кролик из шляпы фокусника мировой финансовой общественности на сегодня представлены Люди в Белом с чемоданами электронной наличности - той самой мировой электронной валютой. Помните выступление главы банка Англии на недавнем слете банкиров в Джексон холле, где Карни призывал скорейшим образом двигаться к мировым электронным деньгам, ибо конец доллара не за горами. Приведу совсем недавнее высказывание от ФРС США:

Федеральная резервная система США активно рассматривает возможность выпуска цифровой валюты, опасаясь потери долларом ведущих позиций в мировой финансовой системе. Об этом заявил президент Федерального резервного банка Далласа Роб Каплан.

По его мнению, если иностранное правительство или компания выпустят цифровые деньги, которые получат широкое признание, это может привести к потере долларом статуса мировой резервной валюты.

По его мнению, если иностранное правительство или компания выпустят цифровые деньги, которые получат широкое признание, это может привести к потере долларом статуса мировой резервной валюты.

Бедняги! Торопятся наперегонки, опоздать бояться. Только глава ФРБ не озвучил, как он собирается решать главную проблему, с которой никакие новые деньги не станут мировой валютой: бесконтрольную эмиссию. Свой вариант я предлагал, опять же от Пафнутия Карловича в предновогодней статье. И на фоне этой пока неразрешимой проблемы у Нового Золотого Стандарта решающее преимущество!

В этом малопонятном соревновании по бегу на месте и прыжкам в сторону нет-нет, да и промелькнет это сладкое: энергоденьги... Всем адептам новомодного устремления я хотел бы задать все тот же вопрос:

"Каким образом в такой финансовой системе будет исключена бесконтрольная эмиссия?"

Хотя, конспирологически завершу сегодняшний разговор: та же сила, которая руководит Людьми в Белом, учитывает опасность своему глобальному доминированию и со стороны энергоденег, от чего в мире сейчас набирают силу "зеленобесие", экологические движения, и по чьей воле с трибуны ООН проливается "слезинка девочки Грэты"...

*****

Выводы и прогнозы:

1. Негативные тенденции в мировой индустрии в ближайшее время продолжатся.

2. Для купирования опасности сваливания в жесткий кризис ликвидности ФРС в ближайшее время будет вынуждена увеличить объемы "Не QE".

3. Прогнозирую снижение ключевой ставки ФРС на ближайшем заседании.

4. В гонке мировых электронных денег и золотого стандарта последний одерживает пока убедительную победу.

5. Для предотвращения возможного появления мировых энергоденег глобалисты запустили программу противодействия экологическими движениями и "слезинками девочки Грэты".

Комментарий автора:

Что придет на смену сегодняшней мировой долларовой системе? Не исключено, что решение об этом принимается как раз в наши дни. И события в Сирии, на Украине, в Сочи, во время визитов в Саудовскую Аравию и ОАЭ - это важнейшие вехи, определяющие будущую конфигурацию новой мировой финансовой системы...

http://aftershock.su/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба