13 декабря 2019 T-Investments

Примерно две трети полной доходности индекса S&P 500 связаны с ростом цен акций, а треть — с дивидендами. Таким образом, дивиденды составляют значительную часть полной доходности.

Если дивиденды реинвестировать, а не тратить, то капитал будет расти быстрее. Это особенно заметно при долгосрочных вложениях. Так, в среднем за десять лет индекс S&P 500 рос на 106,16%, а с учетом реинвестирования дивидендов этот показатель равнялся 183,43% — в 1,72 раза больше.

Это не означает, что следует инвестировать только в акции, по которым выплачиваются дивиденды. Однако к таким бумагам стоит присмотреться — особенно если дивиденды растут из года в год.

Индекс «дивидендных аристократов»

Если акции компании входят в индекс S&P 500 и в течение хотя бы 25 лет подряд эта компания увеличивает дивиденды, ее считают «дивидендным аристократом» и включают в индекс S&P 500 Dividend Aristocrats . Индекс рассчитывается с мая 2005 года.

В S&P 500 Dividend Aristocrats входят акции AT&T, Caterpillar, Johnson & Johnson и т. д. — всего 57 наименований из 11 секторов. В отличие от взвешенного по капитализации S&P 500, этот индекс равновзвешенный.

Дивидендная доходность «аристократического» индекса выше, чем у обычного S&P 500, — в среднем 2,5% против 1,8% годовых. Однако дивидендная доходность — это лишь один из параметров, которые интересует инвесторов. Надо учесть полную доходность, волатильность и т. д.

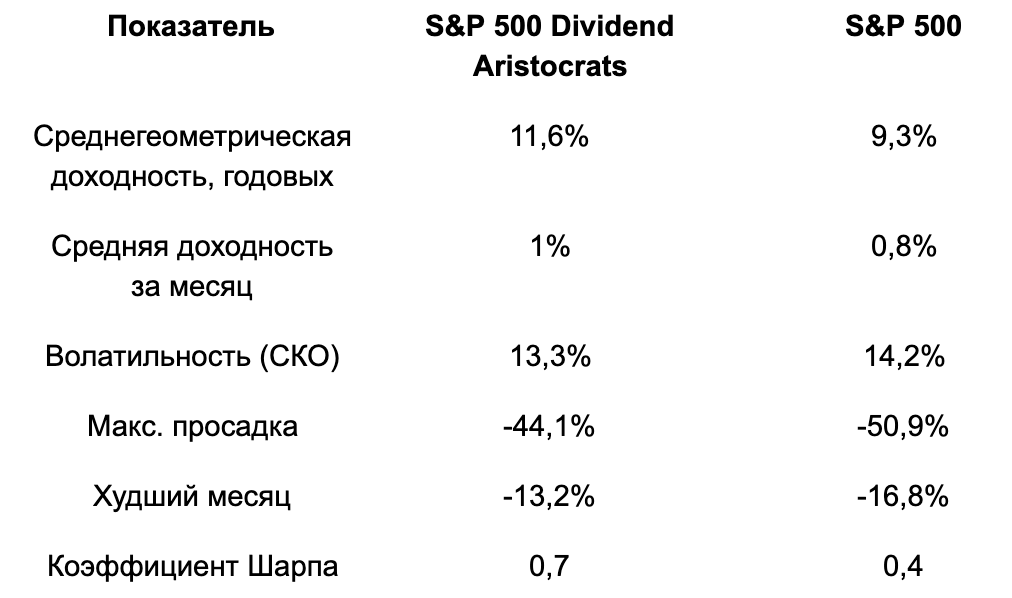

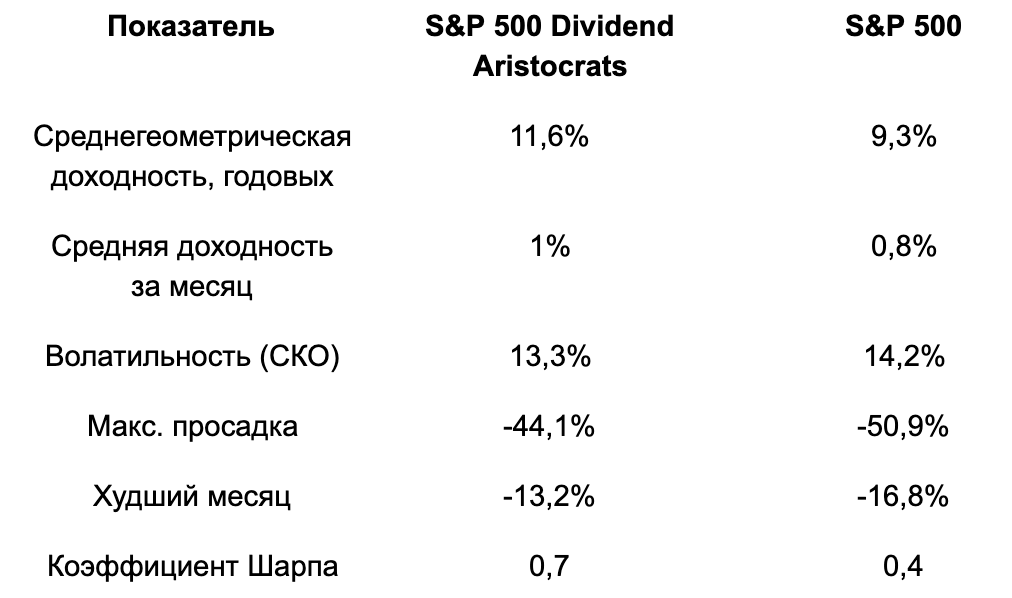

Специалисты S&P Dow Jones Indices подсчитали, что индекс S&P 500 Dividend Aristocrats по основным параметрам выглядит интереснее, чем обычный S&P 500. Вот сравнение на примере данных с 1 января 1990 по 31 декабря 2018 года с учетом реинвестирования дивидендов:

Таким образом, индекс S&P 500 Dividend Aristocrats исторически давал более высокую доходность, при этом волатильность (среднеквадратичное отклонение) ниже, а просадки меньше. Отдельно отметим, что за 2008 год S&P 500 Dividend Aristocrats упал на 21,88%, тогда как S&P 500 заметно сильнее — на 37%. За 2018-й падение было 2,73% и 4,38% соответственно.

Как это работает на практике?

Для инвестора, имеющего доступ к зарубежному фондовому рынку, простой способ вложить деньги в «дивидендных аристократов» — купить акции ETF, отслеживающего S&P 500 Dividend Aristocrats. Пример — NOBL (ProShares S&P 500 Aristocrats), запущенный в октябре 2013 года.

Мы сравнили вложение одной и той же суммы в ETF NOBL и SPY (SPDR S&P 500 ETF Trust), отслеживающий обычный индекс S&P 500. Данные с ноября 2013 по ноябрь 2019 года с учетом реинвестирования дивидендов. Что в итоге:

Фонд «дивидендных аристократов» за этот период дал доходность чуть меньше, чем обычный фонд на индекс S&P 500, хотя волатильность и просадки также были меньше.

Подобные результаты могут объясняться как особенностями именно этого периода (продолжительный рост рынка), так и тем, что мы сравнили именно фонды, а не индексы. У индексов нет затрат, тогда как у фондов есть расходы на управление: у NOBL 0,35% в год, у SPY — всего 0,09% в год. Из-за более высоких издержек доходность NOBL ниже, чем могла быть.

Как вариант, можно купить акции из индекса S&P 500 Dividend Aristocrats на Санкт-Петербургской бирже. При этом желательно повторить индекс, а не выбрать несколько акций из него, иначе может повыситься риск портфеля.

Ручное повторение индекса потребует больше времени на управление портфелем, зато доступно обычному российскому инвестору через российского брокера. И этот способ может быть выгоднее вложений в ETF NOBL: нет расходов фонда, снижающих доходность, и можно использовать российские налоговые вычеты, в том числе связанные с ИИС.

Чтобы налог с дивидендов по акциям американских компаний был не 30%, а 10+3%, резиденту России надо подписать форму W-8BEN.

Ну и что?

Индекс S&P 500 Dividend Aristocrats исторически показывает более высокую доходность, чем обычный S&P 500. На бычьем рынке «аристократы» могут немного отставать от обычного индекса, зато волатильность меньше, а просадки при коррекциях и кризисах менее значительны. В долгосрочной перспективе «аристократический» индекс может быть лучше обычного S&P 500 с точки зрения риска и доходности.

Комиссии фондов на обычный S&P 500 заметно ниже, из-за чего теряется часть преимуществ «аристократов». С другой стороны, можно повторить индекс вручную через акции на Санкт-Петербургской бирже — это сложнее, зато нет расходов фондов и есть российские налоговые вычеты для инвесторов.

Если дивиденды реинвестировать, а не тратить, то капитал будет расти быстрее. Это особенно заметно при долгосрочных вложениях. Так, в среднем за десять лет индекс S&P 500 рос на 106,16%, а с учетом реинвестирования дивидендов этот показатель равнялся 183,43% — в 1,72 раза больше.

Это не означает, что следует инвестировать только в акции, по которым выплачиваются дивиденды. Однако к таким бумагам стоит присмотреться — особенно если дивиденды растут из года в год.

Индекс «дивидендных аристократов»

Если акции компании входят в индекс S&P 500 и в течение хотя бы 25 лет подряд эта компания увеличивает дивиденды, ее считают «дивидендным аристократом» и включают в индекс S&P 500 Dividend Aristocrats . Индекс рассчитывается с мая 2005 года.

В S&P 500 Dividend Aristocrats входят акции AT&T, Caterpillar, Johnson & Johnson и т. д. — всего 57 наименований из 11 секторов. В отличие от взвешенного по капитализации S&P 500, этот индекс равновзвешенный.

Дивидендная доходность «аристократического» индекса выше, чем у обычного S&P 500, — в среднем 2,5% против 1,8% годовых. Однако дивидендная доходность — это лишь один из параметров, которые интересует инвесторов. Надо учесть полную доходность, волатильность и т. д.

Специалисты S&P Dow Jones Indices подсчитали, что индекс S&P 500 Dividend Aristocrats по основным параметрам выглядит интереснее, чем обычный S&P 500. Вот сравнение на примере данных с 1 января 1990 по 31 декабря 2018 года с учетом реинвестирования дивидендов:

Таким образом, индекс S&P 500 Dividend Aristocrats исторически давал более высокую доходность, при этом волатильность (среднеквадратичное отклонение) ниже, а просадки меньше. Отдельно отметим, что за 2008 год S&P 500 Dividend Aristocrats упал на 21,88%, тогда как S&P 500 заметно сильнее — на 37%. За 2018-й падение было 2,73% и 4,38% соответственно.

Как это работает на практике?

Для инвестора, имеющего доступ к зарубежному фондовому рынку, простой способ вложить деньги в «дивидендных аристократов» — купить акции ETF, отслеживающего S&P 500 Dividend Aristocrats. Пример — NOBL (ProShares S&P 500 Aristocrats), запущенный в октябре 2013 года.

Мы сравнили вложение одной и той же суммы в ETF NOBL и SPY (SPDR S&P 500 ETF Trust), отслеживающий обычный индекс S&P 500. Данные с ноября 2013 по ноябрь 2019 года с учетом реинвестирования дивидендов. Что в итоге:

Фонд «дивидендных аристократов» за этот период дал доходность чуть меньше, чем обычный фонд на индекс S&P 500, хотя волатильность и просадки также были меньше.

Подобные результаты могут объясняться как особенностями именно этого периода (продолжительный рост рынка), так и тем, что мы сравнили именно фонды, а не индексы. У индексов нет затрат, тогда как у фондов есть расходы на управление: у NOBL 0,35% в год, у SPY — всего 0,09% в год. Из-за более высоких издержек доходность NOBL ниже, чем могла быть.

Как вариант, можно купить акции из индекса S&P 500 Dividend Aristocrats на Санкт-Петербургской бирже. При этом желательно повторить индекс, а не выбрать несколько акций из него, иначе может повыситься риск портфеля.

Ручное повторение индекса потребует больше времени на управление портфелем, зато доступно обычному российскому инвестору через российского брокера. И этот способ может быть выгоднее вложений в ETF NOBL: нет расходов фонда, снижающих доходность, и можно использовать российские налоговые вычеты, в том числе связанные с ИИС.

Чтобы налог с дивидендов по акциям американских компаний был не 30%, а 10+3%, резиденту России надо подписать форму W-8BEN.

Ну и что?

Индекс S&P 500 Dividend Aristocrats исторически показывает более высокую доходность, чем обычный S&P 500. На бычьем рынке «аристократы» могут немного отставать от обычного индекса, зато волатильность меньше, а просадки при коррекциях и кризисах менее значительны. В долгосрочной перспективе «аристократический» индекс может быть лучше обычного S&P 500 с точки зрения риска и доходности.

Комиссии фондов на обычный S&P 500 заметно ниже, из-за чего теряется часть преимуществ «аристократов». С другой стороны, можно повторить индекс вручную через акции на Санкт-Петербургской бирже — это сложнее, зато нет расходов фондов и есть российские налоговые вычеты для инвесторов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба