19 февраля 2020 smart-lab.ru

ечь пойдёт об одной из модификаций модели Блэка-Шоулза, известной как «Uncertain Volatility Model», «volatility band» или «Black-Scholes-Barenblatt model». Я кратко расскажу о модели, приведу простейшую реализацию на языке R, а также список наиболее полезных статей, касающихся этой модели.

Уравнение Блэка-Шоулза-Баренблатта

Используются все те же самые предположения, что и в модели Блэка-Шоулза, за одним исключением: про волатильность известно лишь то, в каком диапазоне она находится: ;

;  . Очевидно, что при условии

. Очевидно, что при условии  эта модель должна быть эквивалентна модели Блэка-Шоулза.

эта модель должна быть эквивалентна модели Блэка-Шоулза.

Верхняя и нижняя

и нижняя  границы цен опционов в рамках этой модели удовлетворяют следующему дифференциальному уравнению в частных производных:

границы цен опционов в рамках этой модели удовлетворяют следующему дифференциальному уравнению в частных производных:

Наиболее существенным отличием от обычного уравнения Блэка-Шоулза является то, что волатильность зависит от гаммы опциона: .

.

А именно, следующим образом:

Реализация

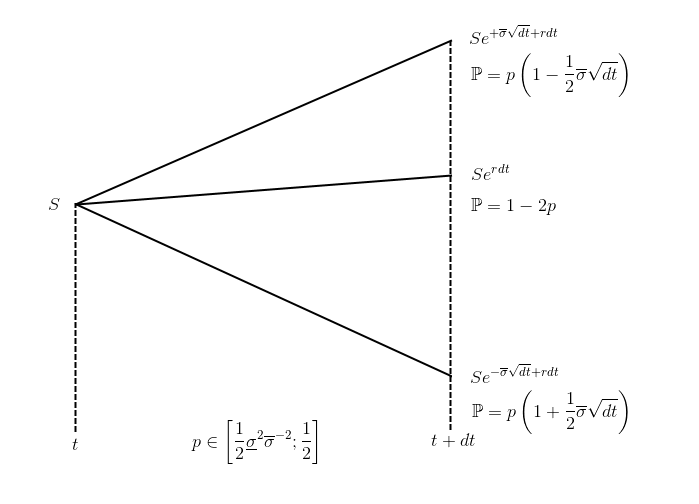

Расчёт цен опционов в рамках данной модели может быть выполнен при помощи триномиальных деревьев с рекомбинацией:

Для тех, кто не очень разбирается в подобных методах — вот простейшая реализация оценивания опционов в рамках модели Блэка-Шоулза с использованием биномиальных деревьев (известна также как модель Кокса-Росса-Рубинштейна):

Объяснение идеи «на пальцах»:

1. Строим дерево возможных траекторий цены, сдвигаясь из каждого узла на каждом шаге вверх на step.up с вероятностью prob.up, либо вниз на step.down с вероятностью prob.down;

2. Считаем выплаты по опциону для каждой цены на момент экспирации;

3. Двигаемся от экспирации в сторону текущего момента времени, определяя цену опциона в промежуточных узлах как дисконтированное матожидание возможных стоимостей в следующий момент времени.

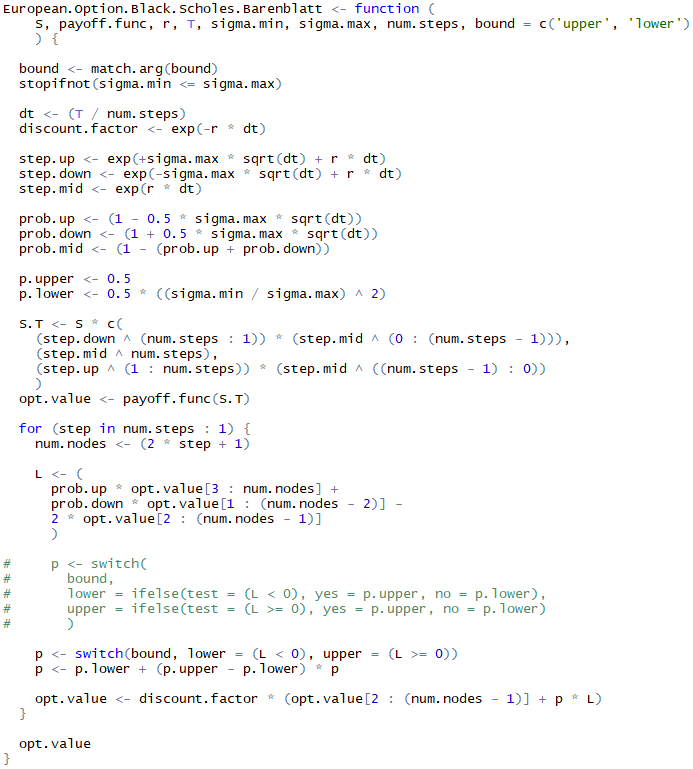

А теперь вернёмся обратно к оцениванию опционов при неопределенной волатильности:

В целом — всё то же самое, с небольшими отличиями:

1. Используется более сложное дерево (схему одного шага см. в начале части);

2. При определении цен в промежуточных узлах учитывается знак гаммы опциона.

Примеры

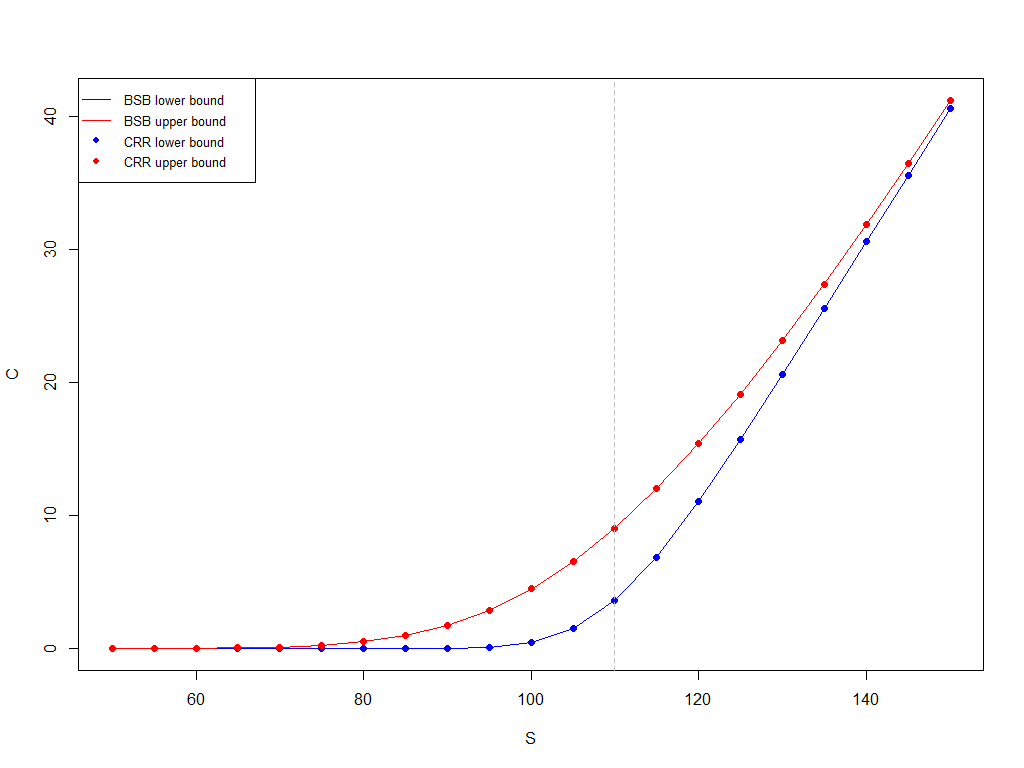

Стоимость европейского опциона типа «колл» со страйком 110, временем до экспирации 0.25 (года), безрисковой ставкой 2%, диапазоном для волатильности 15..40%, в зависимости от цены базового актива. Для сравнения также сосчитаны цены с использованием модели Кокса-Росса-Рубинштейна, по верхней и нижней границам волатильности. Кол-во шагов в деревьях — 1000.

В этом случае цены, получаемые по модели Блэка-Шоулза-Баренблатта, совпадают с ценами, получаемыми по модели Кокса-Росса-Рубинштейна (а, значит, и с ценами, получаемыми по модели Блэка-Шоулза).

Рассмотрим бычий колл-спред 100-110. Для оценивания нижней границы цены колл-спреда в рамках модели Кокса-Росса-Рубинштейна будем использовать нижнюю границу волатильности для получения цены покупаемых опционов, и верхнюю границу волатильности для получения цены продаваемых опционов. Для верхней границы всё наоборот: верхняя граница волатильности для покупаемых опционов, нижняя граница волатильности для получения цены продаваемых опционов. А вот в модель Блэка-Шоулза-Баренблатта мы запихнём контрактную функцию колл-спреда целиком. Вуаля!

В случае с конструкциями, компоненты которых имеют гамму разных знаков, оценивание их целиком даёт гораздо более узкий интервал возможных цен. Sapienti sat.

Напоследок

Исходный код: https://pastebin.com/A9YwwATz

Верхняя и нижняя границы волатильности могут быть модифицированы для учёта транзакционных издержек при дельта-хеджировании. Подробности ищите в статье [1] из списка литературы.

Литература

1. Marco Avellaneda, Antonio Paras «Managing the Volatility Risk of Portfolios of Derivative Securities: The Lagrangian Uncertain Volatility Model»

2. Marco Avellaneda «An Introduction to Option Pricing and the Mathematical Theory of Risk»

3. Anna Kolesnichenko, Galina Shopina «Valuation of portfolios under uncertain volatility: Black-Scholes-Barenblatt equations and the static hedging»; technical report

4. Alena Sdobnova, Jakub Blaszkiewics «Analysis of An Uncertain Volatility Model in the framework of static hedging for different scenarios»; technical report

5. David Pooley «Numerical Methods for Nonlinear Equations in Option Pricing»; PhD thesis

6. Albrecht Budke «Finite Difference Methods for the Non-linear Black-Scholes-Barenblatt Equation»; PhD thesis

7. Claude Martini, Antoine Jacquier «The Uncertain Volatility Model»

8. Swati Mital «Uncertain Volatility Model»; June 6, 2016

9. Xinpeng Li, Yiqing Lin, Weicheng Xu «On properties of solutions to Black-Scholes-Barenblatt equations»; Advances in Difference equations 2019:193

10. Gunter H. Meyer «The Black Scholes Barenblatt Equations for Options with Uncertain Volatility and its Application to Static Hedging»; Working paper, October 2004

Уравнение Блэка-Шоулза-Баренблатта

Используются все те же самые предположения, что и в модели Блэка-Шоулза, за одним исключением: про волатильность известно лишь то, в каком диапазоне она находится:

;

;  . Очевидно, что при условии

. Очевидно, что при условии  эта модель должна быть эквивалентна модели Блэка-Шоулза.

эта модель должна быть эквивалентна модели Блэка-Шоулза.Верхняя

и нижняя

и нижняя  границы цен опционов в рамках этой модели удовлетворяют следующему дифференциальному уравнению в частных производных:

границы цен опционов в рамках этой модели удовлетворяют следующему дифференциальному уравнению в частных производных:

Наиболее существенным отличием от обычного уравнения Блэка-Шоулза является то, что волатильность зависит от гаммы опциона:

.

.А именно, следующим образом:

Реализация

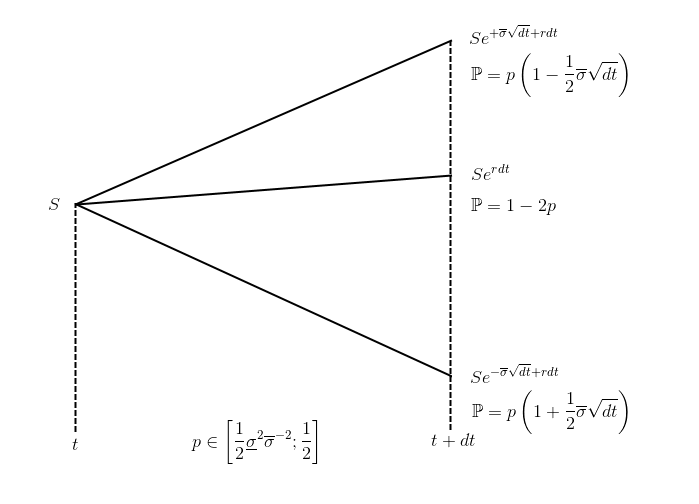

Расчёт цен опционов в рамках данной модели может быть выполнен при помощи триномиальных деревьев с рекомбинацией:

Для тех, кто не очень разбирается в подобных методах — вот простейшая реализация оценивания опционов в рамках модели Блэка-Шоулза с использованием биномиальных деревьев (известна также как модель Кокса-Росса-Рубинштейна):

Объяснение идеи «на пальцах»:

1. Строим дерево возможных траекторий цены, сдвигаясь из каждого узла на каждом шаге вверх на step.up с вероятностью prob.up, либо вниз на step.down с вероятностью prob.down;

2. Считаем выплаты по опциону для каждой цены на момент экспирации;

3. Двигаемся от экспирации в сторону текущего момента времени, определяя цену опциона в промежуточных узлах как дисконтированное матожидание возможных стоимостей в следующий момент времени.

А теперь вернёмся обратно к оцениванию опционов при неопределенной волатильности:

В целом — всё то же самое, с небольшими отличиями:

1. Используется более сложное дерево (схему одного шага см. в начале части);

2. При определении цен в промежуточных узлах учитывается знак гаммы опциона.

Примеры

Стоимость европейского опциона типа «колл» со страйком 110, временем до экспирации 0.25 (года), безрисковой ставкой 2%, диапазоном для волатильности 15..40%, в зависимости от цены базового актива. Для сравнения также сосчитаны цены с использованием модели Кокса-Росса-Рубинштейна, по верхней и нижней границам волатильности. Кол-во шагов в деревьях — 1000.

В этом случае цены, получаемые по модели Блэка-Шоулза-Баренблатта, совпадают с ценами, получаемыми по модели Кокса-Росса-Рубинштейна (а, значит, и с ценами, получаемыми по модели Блэка-Шоулза).

Рассмотрим бычий колл-спред 100-110. Для оценивания нижней границы цены колл-спреда в рамках модели Кокса-Росса-Рубинштейна будем использовать нижнюю границу волатильности для получения цены покупаемых опционов, и верхнюю границу волатильности для получения цены продаваемых опционов. Для верхней границы всё наоборот: верхняя граница волатильности для покупаемых опционов, нижняя граница волатильности для получения цены продаваемых опционов. А вот в модель Блэка-Шоулза-Баренблатта мы запихнём контрактную функцию колл-спреда целиком. Вуаля!

В случае с конструкциями, компоненты которых имеют гамму разных знаков, оценивание их целиком даёт гораздо более узкий интервал возможных цен. Sapienti sat.

Напоследок

Исходный код: https://pastebin.com/A9YwwATz

Верхняя и нижняя границы волатильности могут быть модифицированы для учёта транзакционных издержек при дельта-хеджировании. Подробности ищите в статье [1] из списка литературы.

Литература

1. Marco Avellaneda, Antonio Paras «Managing the Volatility Risk of Portfolios of Derivative Securities: The Lagrangian Uncertain Volatility Model»

2. Marco Avellaneda «An Introduction to Option Pricing and the Mathematical Theory of Risk»

3. Anna Kolesnichenko, Galina Shopina «Valuation of portfolios under uncertain volatility: Black-Scholes-Barenblatt equations and the static hedging»; technical report

4. Alena Sdobnova, Jakub Blaszkiewics «Analysis of An Uncertain Volatility Model in the framework of static hedging for different scenarios»; technical report

5. David Pooley «Numerical Methods for Nonlinear Equations in Option Pricing»; PhD thesis

6. Albrecht Budke «Finite Difference Methods for the Non-linear Black-Scholes-Barenblatt Equation»; PhD thesis

7. Claude Martini, Antoine Jacquier «The Uncertain Volatility Model»

8. Swati Mital «Uncertain Volatility Model»; June 6, 2016

9. Xinpeng Li, Yiqing Lin, Weicheng Xu «On properties of solutions to Black-Scholes-Barenblatt equations»; Advances in Difference equations 2019:193

10. Gunter H. Meyer «The Black Scholes Barenblatt Equations for Options with Uncertain Volatility and its Application to Static Hedging»; Working paper, October 2004

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба