3 марта 2020 ITI Capital

Пища для медведей

На прошлой неделе глобальные рынки потеряли 8,4%, или около $2 трлн, что стало самым масштабным падением с 2008 г. Это еще не конец распродаж, но их пик уже пройден.

Падать есть куда, и по нашим оценкам целевой уровень S&P 500 составляет 2680 п. Падение будет проходить в два этапа. На первом этапе оно будет масштабнее, так как сейчас рынки дисконтируют стоимость активов из-за стремительного распространения вируса. За восемь рабочих дней S&P 500 потерял 16%. Паника продолжается, и она обусловлена множеством причин, в основном — ускорением распространения вируса по всему миру. На текущий момент его жертвами стали более 3 тыс. человек, число подтвержденных случаев заражения превосходит 85 тыс., они выявлены в десятках стран, по данным ВОЗ.

Второй этап — падение из-за плохих экономических данных или фундаментального обоснования завышенности текущих мультипликаторов, в особенности компаний США. В то же время будут приняты меры по спасению рынков в виде формирования подушки ликвидности — классическая вакцина для регулирования предложения. Важно отметить, что публикация отчетности за первый квартал начнется в середине апреля, и многие международные компании, такие как Microsoft, уже снижают свои прогнозы по продажам ключевых продуктов. По оценкам Factset, рост прибыли за первый квартал может составить 0,7% вместо ожидавшихся 4,4%.

Что будет дальше?

В ближайшие несколько недель будут поступать новости о том, что вирус продолжает активно распространяться, в результате чего число стран, в которых он выявлен, превзойдет 80. Наиболее активный рост числа зараженных наблюдается в Южной Корее (второй по величине очаг эпидемии после Китая), Италии и Иране.

Первый смертельный случай эпидемии зафиксирован в США в штате Вашингтон. Как следствие, страны ограничивают мобильность населения. США ввели ограничения на въезд для иностранцев, посетивших Иран за последние 14 дней, в связи со вспышкой коронавируса. Также администрация США призывает своих граждан не путешествовать в те районы Южной Кореи и Италии, где выявлено наибольшее число заражений вирусом.

После остановки роста случаев заражения участники рынков будут внимательно оценивать последствия вируса для глобальной экономики. Индекс деловой активности в Китае (PMI) упал до рекордно низкого уровня, 35,7 п. в феврале с 50 в январе (прогноз: 46), что указывает на первые признаки масштабного замедления китайской экономики. Это рекордное падение индекса, которое превосходит снижение в 2008 г., когда индекс рухнул до 38 п., однако полученный результат необходимо скорректировать на фактор сезонности и длительные новогодние каникулы. ОЭСР снизила прогноз роста ВВП Китая в 2020 г. до 4,9% с 5,7%.

Тем не менее, на этой неделе мы ждем выхода данных по индексу деловой активности в производственном секторе (PMI) КНР от Caixin (фев.) и индексу деловой активности в производственном секторе (PMI) от ISM (фев.) в США, по нескольким европейским индексам PMI, которые выйдут в понедельник, а также различных негативных событий, которые сыграют на руку медведям. В среду, 4 марта, будут представлены важные данные по изменению числа занятых в несельскохозяйственном секторе США от ADP (фев.). Кроме того, на неделе выступят сразу несколько представителей ФРС, в частности глава ФРБ Далласа Роберт Каплан и председатель ФРС Сент-Луиса Джеймс Буллард.

Пища для быков

Но важно отметить и позитивные новости, которые пришли к закрытию торгов в пятницу, 28 февраля. ФРС США готова принять меры для поддержки экономики на фоне рисков из-за эпидемии коронавируса, заявил глава ФРС Джером Пауэлл. В целом мы видим активные действия стран по поддержке экономики, но делать выводы еще рано, так как еще не оценен ущерб:

1) снижение ключевых ставок и ставок кредитования глобальными центральными банками

2) меры бюджетно-налоговой поддержки за счет увеличения расходов и кредитования

3) снижение налогов для физлиц и бизнеса

4) новые меры количественного смягчения за счет выкупа активов

5) снижение торговых пошлин и ослабление других торговых преференций

Первые три меры были объявлены и уже частично реализованы такими странами, как Китай. КНР уже снизила норму резервирования на 50 б.п., а также ставку кредитования для защиты и поддержки малого и среднего бизнеса, так как с середины января ему пришлось приостановить операции.

Китай активно вливал ликвидность в денежные рынки, однако власти пока не анонсировали антикризисных мер в виде бюджетных расходов, которые потребуются для стимулирования экономики, рост которой может замедлиться до 0% в первом квартале с 5%. Глава ФРС США и японского ЦБ обязались поддерживать национальные экономики в случае необходимости. При этом рынки уже заложили в цены два решения о снижении ставок.

Доходность КО США 10 лет обновила исторический минимум, опустившись до 1,12%, в результате чего инверсионный спред вырос до 5 б.п. Трамп на своей второй экстренной пресс-конференции в Белом доме, посвященной коронавирусу, отметил, что власти обсуждают снижение налогов для домохозяйств со средним уровнем дохода.

Почему количественное смягчение пока не спасет рынки?

С июля 2007 г. по декабрь 2008 г. ФРС снизила ставки с 5,26% до 0%, что привело к значительному росту рынка. Однако тогда ставки находились на максимумах с 2000 г., и после того как пузырь лопнул требовалась новая ликвидность.

Дешёвая ликвидность обеспечила компаниям дополнительные средства для производства и налаживания каналов поставок; потребитель, в свою очередь, получил новые и более дешёвые средства для формирования нового спроса.

Потребитель не нуждался в дополнительных средствах (ввиду рекордно низкой безработицы и высокого роста доходов) ни до вспышки коронавируса, ни сейчас, а компании накопили на балансе рекордный объем наличных средств.

Следовательно, сейчас проблема заключается не в стимулировании спроса и предложения, а в обеспечении гарантий безопасности. Проще говоря, нельзя стимулировать спрос со стороны потребителей, если есть угроза их жизни, так же как и безопасности компаний. Таким образом, QE будет действенным лишь в случае локализации коронавируса.

Поэтому, безусловно, нас ждёт ралли, но лишь после ликвидации эпидемии, а пока рынки продолжат снижаться. Монетарные власти как и в 2008 г. пытаются лечить рынки деньгами, а не лекарством. Это работает, если неисправен двигатель экономики, но в нашем случае проблема в водителе, который физически ограничен. Помимо QE, мы ждем отмены пошлин и снижения налогов, хотя впоследствии все стимулирующие меры будут отменены. Мы ждем V-образного восстановления, но мы ещё не достигли дна, перед тем как перейти к стремительному росту.

Наш взгляд на глобальные активы:

Золото

Поскольку доходность КО США продолжит снижаться, а ключевые ставки приблизятся к 0,5% к концу года в соответствии с ожиданиями рынка, золото получит сильную поддержку, хотя сейчас оно дешевеет из-за паники на рынке и опасений по поводу шоков со стороны предложения.

Brent

Нефть, скорее всего, получит поддержку и восстановится ближе к $60/барр., так как ОПЕК соберется 2-3 марта для обсуждения дальнейшего сокращения добычи. В России сейчас нарастают опасения из-за приближения цены к уровню бездефицитности для госбюджета, что составляет $42/барр. для Brent.

USDRUB

Рубль относительно устойчив, если сравнивать с другими валютами; он ослаб к доллару примерно на 6%, дополнительная поддержка возможна на этой неделе в случае удорожания нефти после объявления о новых договоренностях ОПЕК+.

Акции и облигации

Мы считаем, что еще слишком рано называть наблюдающееся снижение падением рынка, так как официально первые случаи передачи коронавируса от человека к человеку были зарегистрированы всего лишь месяц назад, и пик распространения пока не пройден в условиях проникновения вируса в новые страны и роста числа смертей.

С учетом того, что большинство больных пока не поправились, несмотря на рост числа выздоровевших и снижение смертности, коронавирус продолжит распространяться и, скорее всего, достигнет кумуляции к концу марта. В результате воздействие на мировую экономику увеличится и намного превзойдет рыночные ожидания, что найдет отражение в предстоящей статистике.

Кроме того, если посмотреть на США, то основные распродажи пришлись на нефтегазовые компании, провайдеров второстепенных товаров и услуг, которые упали на 15%, в то время как IT-компании в среднем потеряли 12% — они остаются недешевыми, в то время как P/E — у пятилетнего среднего значения — 16,5х — вблизи исторических максимумов, так что мы видим больше возможностей для коррекции.

При этом российские акции привлекательны на данный момент, поскольку они торгуются со значительным дисконтом к сопоставимым компаниям на развивающихся (EM) и развитых (DM) рынках.

В разрезе инструментов с фиксированной доходностью локальные облигации, в том числе российские, подешевели на 5-6% после кризиса, что подразумевает рост доходности на 40-50 б.п., в то время как корпоративные облигации подешевели на 2-3% из-за меньшей ликвидности.

Высокодоходные еврооблигации Латинской Америки подешевели на 4-5%, в то время как украинские длинные облигации вышли в лидеры падения — их стоимость обвалилась на 5%. Цены российских корпоративных бондов снизились на 2-3%, оставшись на высоком уровне благодаря сильным финансовым показателям.

Мы считаем, что облигации будут все больше корректироваться в будущем, особенно высокодоходные бумаги, так как управляющие активами переоценивают глобальные экономические и корпоративные риски от коронавируса, которые они не закладывали себе в модели.

Предстоящая неделя — зарубежные рынки

Понедельник, 2 марта

Индекс деловой активности в производственном секторе (PMI) (фев.), Великобритания, Канада, США

Индекс занятости в производственном секторе от ISM (фев.), США

Вторник, 3 марта

ВВП Швейцария (4К19)

Базовый Индекс потребительских цен (ИПЦ) (фев.), Европейский Союз

Индекс деловой активности в строительном секторе (фев.)

Среда, 4 марта

Недельные запасы сырой нефти по данным Американского института нефти (API), США

Индекс активности в сфере строительства от AIG (фев.)

Общий объём продаж автомобилей, США

ВВП: Австралия, Италия (4К19)

Индекс деловой активности в производственном секторе (PMI) (фев.), Гонконг

Индекс деловой активности в секторе услуг (фев.)

Индекс потребительских цен (ИПЦ) (фев.), Швейцария

Четверг, 5 марта

Заседание Опек

Международные резервы Центрального банка (USD)

Объём запасов природного газа

Выступление глав ЦБ: Канада, Англия

Пятница, 6 марта

Индекс расходов домохозяйств (г/г) (янв.), Япония

Международные резервы (USD) (фев.)

Индекс цен на жильё от Halifax (г/г)

Уровень ожидаемой инфляции, Великобритания

Заседание ОПЕК

Индекс потребительских цен (ИПЦ) (г/г) (фев.), Россия

Доля экономически активного населения (фев.), США

Уровень безработицы (фев.), США

График недели

Российский рынок за неделю

На неделе с 24 по 27 февраля рубль ослаб к доллару и евро до 66,88 руб. и 73,82 руб. соответственно. Индекс Мосбиржи потерял 10,33%, РТС — 14,76%.

Согласно недельным данным Росстата, инфляция в феврале в России составила 0,2% м/м и 2,3% — г/г, что свидетельствует о слабом росте цен.

Лидеры роста и падения

Неделя с 24 по 28 февраля стала кровавой и для российского рынка, который оказался под давлением ввиду ввиду перехода инвесторов в защитные активы из-за опасений распространения коронавируса. На прошлой неделе котировки всех ликвидных эмитентов ушли в минус. Наибольшие потери понесли компании нефтегазового и транспортного секторов, отраслевые индексы которых (MOEX Oil and Gas и MOEX Transport) упали за неделю на 15,6% и 13,3% соответственно.

В число аутсайдеров вошли Аэрофлот (-19,8%), Сургутнефтегаз (ао −17,8%), Mail.Ru Group (-17,4%) после публикации финансовых результатов за 2019 г., согласно которым EBITDA составила 29,8 млрд руб. (+10% г/г), что оказалось ниже прогнозируемого увеличения на 35%. Мечел (ао −16,9%, ап −17,1%), Интер РАО (-16,3%), Лента (-16,1%) после публикации убытка за 2019 г. в размере 2,1 млрд руб. против прибыли в 2018 г. в 11,8 млрд руб.

Предстоящая неделя — российский рынок

На предстоящей неделе отчетность по МСФО за 2019 г. представят Аэрофлот, Ростелеком, Полиметалл, Русгидро, Мосэнерго, Московская биржа, ТМК. Согласно консенсус-прогнозу, выручка Аэрофлота по итогам 2019 г. увеличится до 617 млрд руб. (+11% г/г).

За 2019 г. российские перевозчики обслужили 128,1 млн пассажиров, (+10,3% г/г). Пассажирооборот за 12 месяцев достиг 322,98 млрд пассажирокилометров (+12,6% г/г). Сохранился рост объемов внутренних перевозок, за прошлый год перевезено 73 млн пассажиров, что составляет 57 % от общего объема перевезенных пассажиров за 2019 г.

По итогам за 12 месяцев прошлого года, авиакомпания «Аэрофлот» перевезла 37,2 млн пассажиров (+4,1% г/г), «Россия» — 11,6 млн пассажиров (+4% г/г), «Уральские авиалинии» — 9,6 млн пассажиров (+7% г/г), «Победа» — 10,3 млн пассажиров (+43% г/г).

Согласно консенсус-прогнозу, выручка Ростелекома за 4К19 может вырасти до 91 млрд руб. (+4% г/г; +9% кв/кв), OIBDA может составить 26 млрд руб. (-2% г/г; −6% кв/кв).

По ожиданиям рынка, выручка Русгидро за 4К19 может увеличиться до 89 млрд руб. (+2% г/г; +18% кв/кв), EBITDA — 26 млрд руб. (-8% г/г;+33% кв/кв), рентабельность EBITDA — 29%.

Ранее ТМК сообщила о снижении общего объема отгрузки труб в 2019 г. на 5% г/г, до 2 625 тыс. т, что главным образом связано со слабыми результатами Американского дивизиона. Влияние результатов Американского дивизиона было частично компенсировано ростом отгрузки труб в Российском дивизионе на 5% г/г, что обусловлено увеличением отгрузки бесшовных труб OCTG (+4% г/г) и труб большого диаметра (+56% г/г).

ТМК ожидает, что в 2020 г. потребление труб компаниями топливно-энергетического комплекса в России сохранится на стабильном уровне. Ожидается, что увеличение сложности проектов по добыче углеводородов в России приведет к росту спроса на высокотехнологичную продукцию.

ТМК ожидает, что объем отгрузок бесшовных труб промышленного назначения в Европейском дивизионе останется стабильным по сравнению с 2019 г., в основном за счет спроса на высокомаржинальную трубную продукцию.

Новости

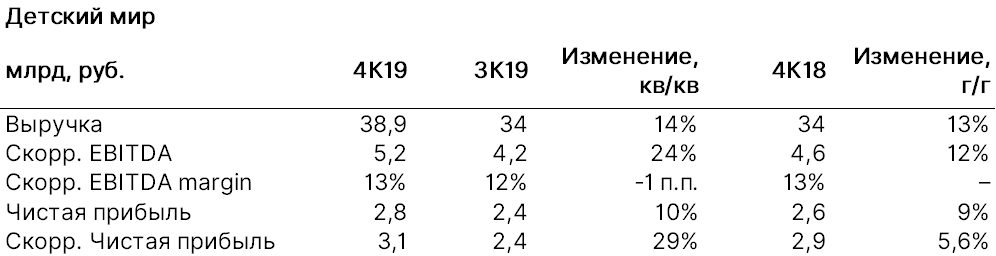

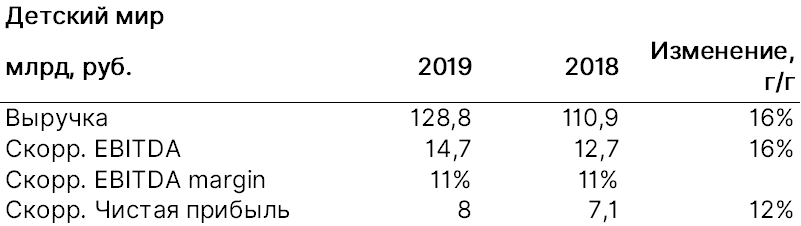

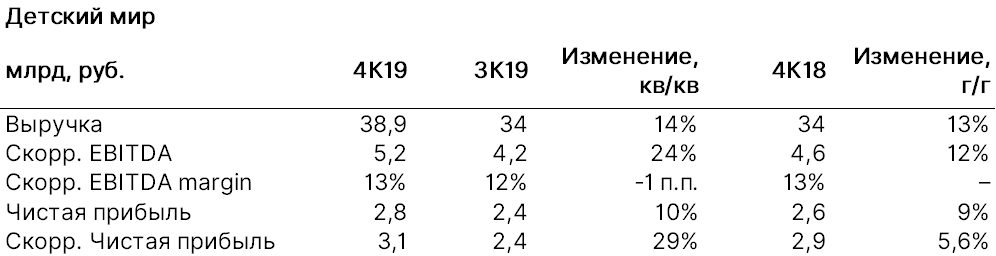

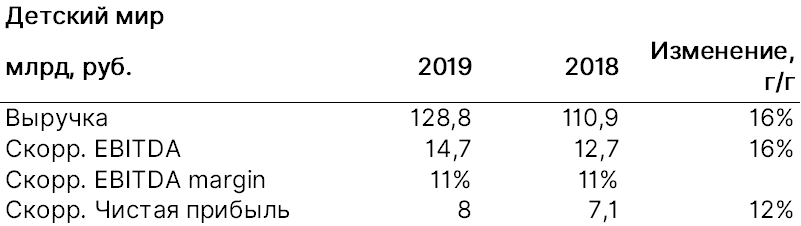

Детский мир опубликовал финансовые результаты за 4К19 и весь 2019 г. в соответствии с предварительными данными.

Компания планирует направить на дивиденды за 4К19 100% чистой прибыли по РСБУ, а именно: 4,1 млрд руб., что соответствует ~ 5,5 руб./акция, доходность: ~5%, выше прогнозируемых ITI Capital 4 руб./ акция.

В 4К19 компания увеличила выручку до 128,77 млрд руб. (+13,4 г/г), скорр. EBITDA — 5,2 млрд руб. (+13% г/г), чистая прибыль — 3,1 млрд руб. (+9,8% г/г).

Объем консолидированной выручки группы в 2019 г. увеличился на 16,1% г/г, до 128,8 млрд руб. Показатель скорректированная EBITDA вырос на 16,3% г/г, до 14,7 млрд руб., рентабельность скорректированной EBITDA составила 11,4%. Показатель скорректированная прибыль за период вырос на 11% г/г, до 8 млрд руб. Прибыль за период без учета корректировок составила 7,3 млрд руб. (+10,6% г/г).

Интер РАО представило финансовые результаты за 2019 г., согласно которым выручка и EBITDA оказались выше консенсус-прогноза, чистая прибыль — ниже. Выручка компании составила 1,03 трлн руб. (+7,2% г/г) благодаря росту цен на электроэнергию. EBITDA оказалась на уровне 141,5 млрд руб. (+16,7% г/г), чистая прибыль — 81,63 млрд руб. (+14,3% г/г).

Интер РАО рассчитывает на выплату дивидендов за 2019 г. в рамках своей дивидендной политики, предполагающей выплату 25% прибыли по МСФО. Таким образом, дивиденд может составить 0,2 руб./акция, что соответствует ~4% доходности.

Компания оценивает капитальные затраты в 2020 г. на уровне 30 млрд руб. (+22,5% г/г).

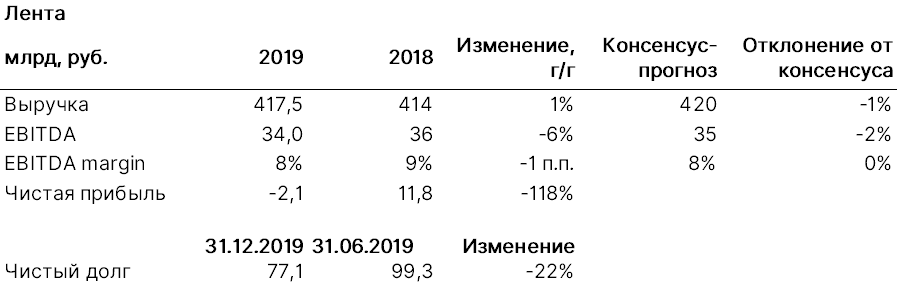

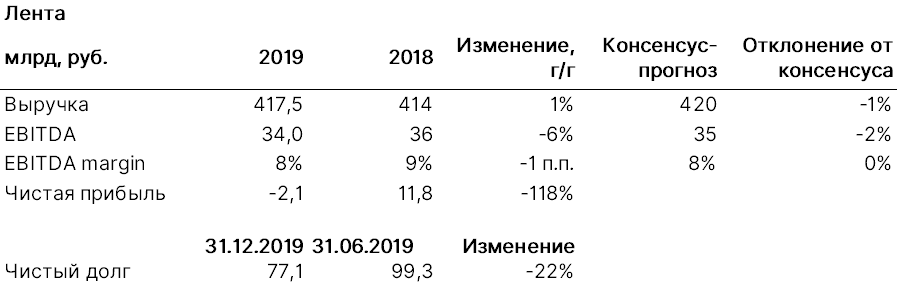

Лента отчиталась об убытке за 2019 г. против прибыли в прошлом году. Выручка и EBITDA оказались на уровне консенсус-прогноза.

Выручка Ленты в 2019 г. составила 417,5 млрд руб. (+1% г/г), EBITDA составила 34 млрд (-6% г/г), рентабельность EBITDA снизилась на 8% (-1 п.п.). Компания показала чистый убыток за 2019 г. на уровне 2,1 млрд руб. против прибыли в 2018 г. в 11,8 млрд руб. в связи с неденежными расходами в размере 14,1 млрд руб. и включая обесценение активов на сумму 11,8 млрд руб. и расходы на амортизацию ввиду изменения срока полезного использования по объектам благоустройства на сумму около 2,3 млрд руб.

Чистый долг Ленты на конец декабря составил 77,1 млрд руб. (-17% к 31.12.2018 и −22% к 30.06.2019). Соотношение чистый долг/EBITDA на 31.12.2019 составило 2,3x против 2,7х на конец 1П19.

По итогам года компания открыла восемь новых гипермаркетов и три супермаркета, были закрыты три гипермаркета и семь супермаркетов. Таким образом, на 31 декабря 2019 г. сеть компании насчитывала 380 магазинов, включая 249 гипермаркетов и 131 супермаркет с торговой площадью 1,5 млн кв. м (+1,5% по сравнению с 31 декабря 2018 г.).

LFL-продажи Ленты выросли в 2019 г. на 0,1% г/г без НДС. Это эквивалентно росту розничных продаж на 0,9% с НДС на фоне повышения налоговой ставки с 1 января 2019 г. Средний чек увеличился на 0,1% г/г, LFL-трафик остался без изменений г/г.

Лента в 2020 г. планирует увеличить торговую площадь на 3%. Компания сфокусируется на улучшении показателей работы магазинов и операционной эффективности и будет искать возможности развития онлайн-формата бизнеса.

В 2020 г. Лента планирует направить на капитальные затраты около 4% выручки.

Компания ожидает рентабельность EBITDA в 2020 г. выше, чем в 2019 г.

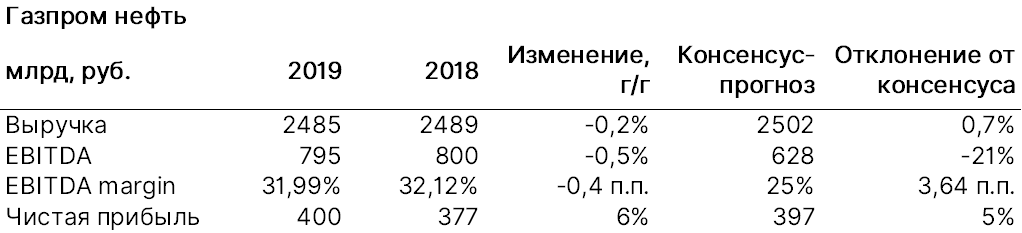

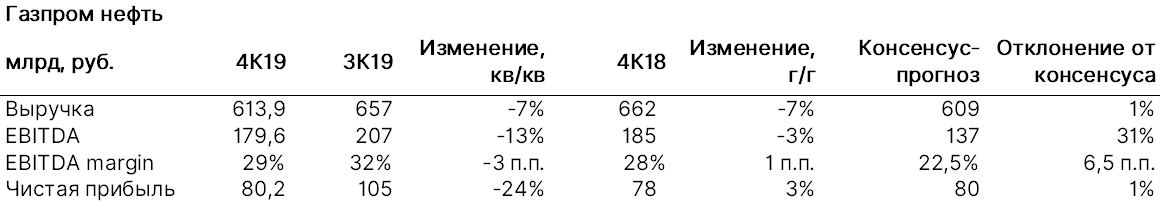

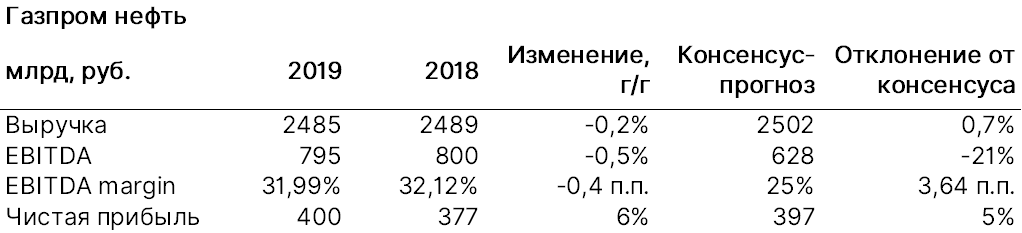

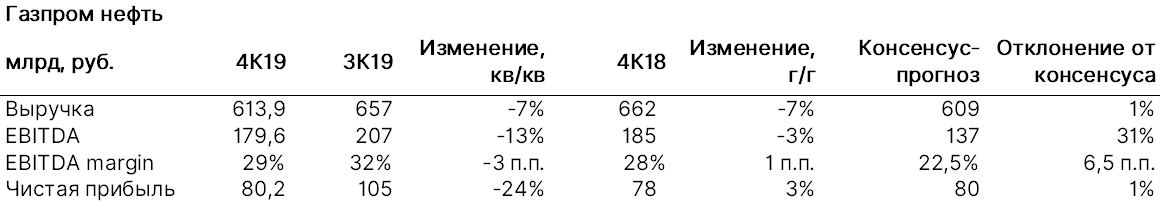

Газпром нефть представила финансовые результаты за 4К19 и весь 2019 г. EBITDA за 2019 г. оказались ниже консенсус-прогноза на 21%.

Выручка Газпром нефти в 4К19 составила 613,8 млрд руб. (-7% г/г; −6,5% кв/кв); скорректированная EBITDA — 179,6 (-3% г/г; −13,4% кв/кв), чистая прибыль — 80,23 млрд руб. (+3% г/г; −23,5% кв/кв).

Выручка компании за 2019 г. осталась практически на уровне прошлого года, 2,5 трлн руб. (-0,2% г/г), скорректированная EBITDA составила 795,13 млрд руб. (-0,5% г/г), чистая прибыль — 400,2 млрд руб. (+6,2% г/г).

Добыча углеводородов компании в 2019 г. увеличилась на 3,5% г/г, до 96,1 млн тнэ. Рост был обеспечен увеличением добычи на Новопортовском и Восточно-Мессояхском месторождениях, в оренбургском регионе и на новых проектах нефтяных оторочек, а также изменением доли Газпром нефти в Арктикгазе.

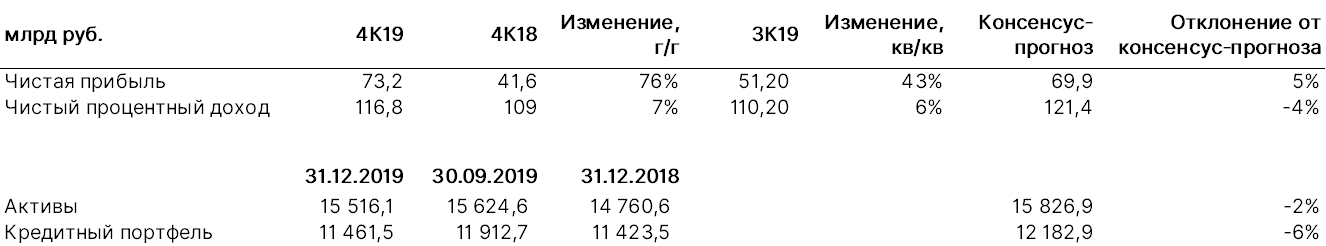

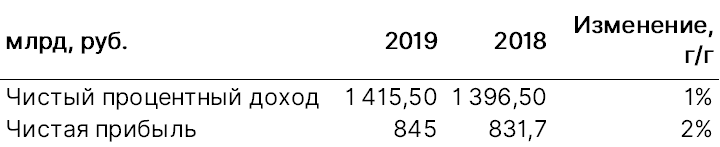

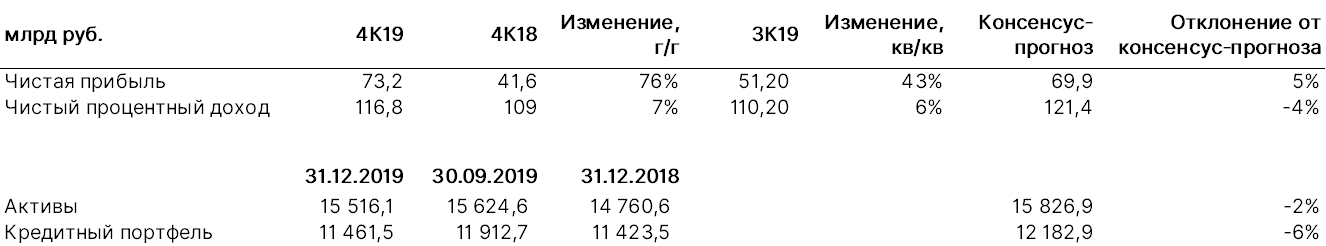

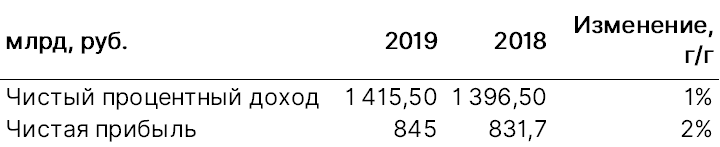

В 4К19 чистый процентный доход ВТБ составил 116,8 млрд руб. (+7% г/г; +6% кв/кв), чистая прибыль банка увеличилась до 73,2 млрд руб. (+76% г/г; +43% кв/кв), что на 5% выше консенсус-прогноза 69,9 млрд руб.

За весь 2019 г. ВТБ увеличил чистую прибыль по МСФО до 201,2 млрд руб. (+13% г/г), что превысило ранее прогнозируемые банком 200 млрд руб.

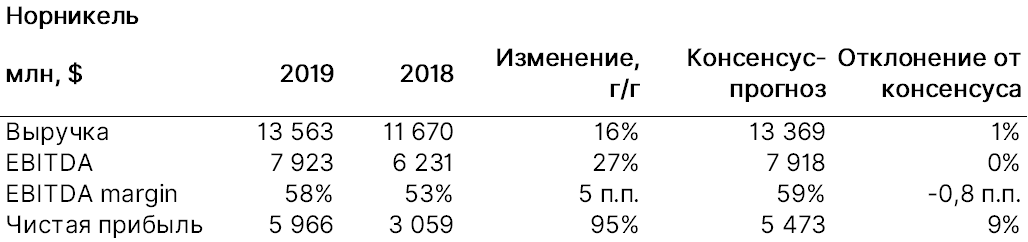

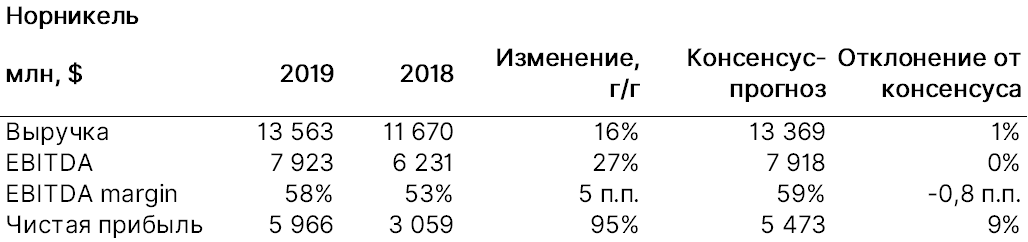

Норильский никель представил финансовые результаты по МСФО за 2019 г.: выручка и EBITDA оказались на уровне ожиданий рынка, чистая прибыль — выше консенсус-прогноза на 9%.

Выручка компании по итогам года составила $13,56 млрд (+16% г/г) за счет увеличения объемов производства всех ключевых металлов и роста цены на палладий и никель, EBITDA — $7,92 (+27% г/г), чистая прибыль — $5,97 млрд (+95% г/г). Соотношение чистый долг/EBITDA для дивидендов на конец 2019 г. составило 0,6х против 0,8х на конец 2018 г.

Объем капитальных вложений компании снизился на 15% г/г, до $1,3 млрд. В 2020 г. Норильский никель ожидает роста CAPEX до $2,2-2,5 млрд, что ниже приведенного в ноябре прогноза $2,5-2,8 млрд.

Норильский никель повысил оценку дефицита палладия в 2020 г. почти до 900 тыс. унций против прогнозируемых в ноябре 2019 г. 500 тыс. унций. Дефицит рынка в 2019 г. составил 550 тыс. унций. Рост дефицита объясняется продолжающимся повышением загрузок в автокатализаторах по мере распространения стандарта China-6 на всей территории Китая, а также внедрением тестов в условиях реального вождения в Европе.

Компания прогнозирует, что спрос на металл в 2020 г. не изменится, поскольку Индонезия продолжит наращивать производство ЧФН (чернового ферроникеля).

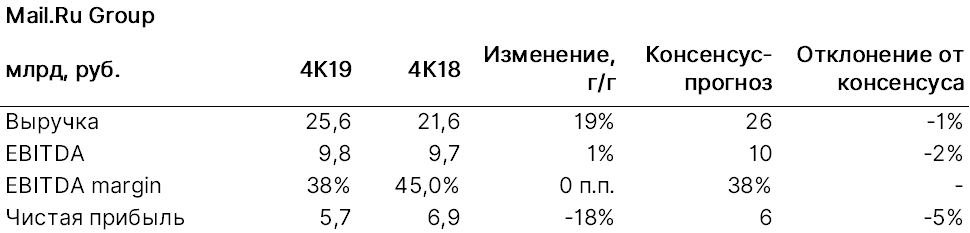

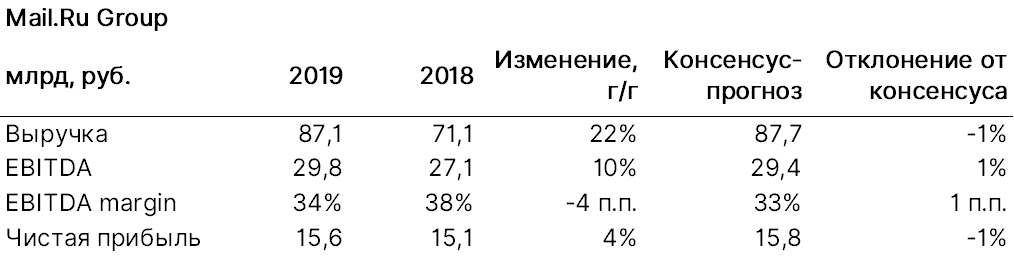

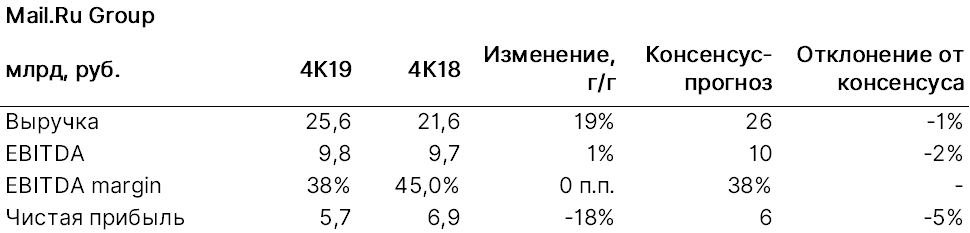

Mail Ru Group опубликовала финансовую отчетность по МСФО за 4К19 и весь 2019 г., основные финансовые показатели оказались на уровне консенсус-прогноза.

В 4К19 совокупная сегментная выручка компании выросла до 25,6 млрд руб. (+18,6% г/г; +20% кв/кв). EBITDA составила 9,8 млрд (+0,7% г/г; +40% кв/кв). Совокупная чистая прибыль — 5,67 млрд руб. (-17,6% г/г; +45% кв/кв).

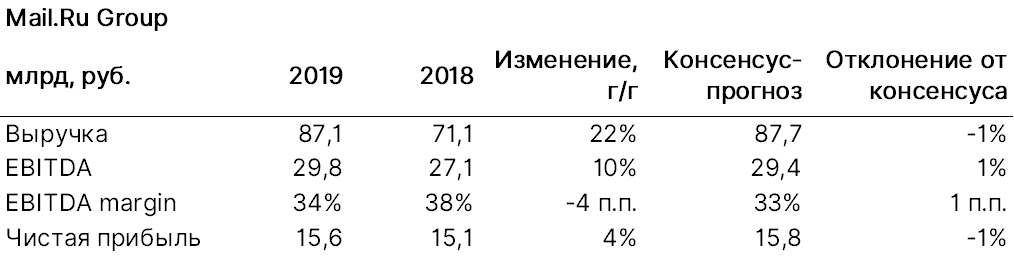

По итогам 2019 г. выручка компании составила 87,1 руб. (+22% г/г), что соответствует раннему прогнозу Mail Ru Group, согласно которому выручка должна была увеличиться на 22-24%; EBITDA — 29,8 млрд руб. (+10% г/г), что ниже прогнозируемого увеличения на 35%, чистая прибыль составила 15,6 млрд руб.

Mail Ru Group прогнозирует в 2020 г. рост выручки на 18-20% и ожидает этот показатель в диапазоне 103-105 млрд руб.

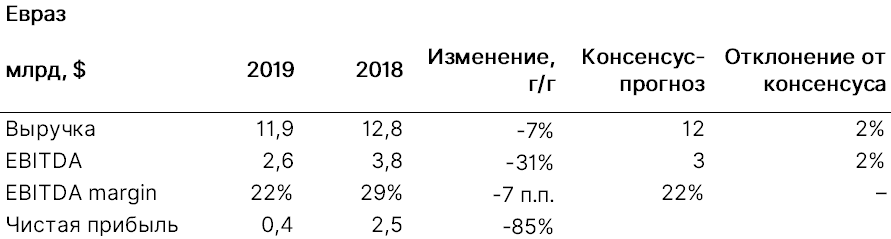

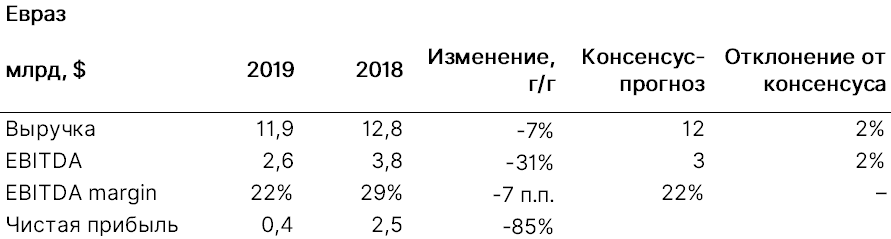

Евраз опубликовал финансовые результаты за 2019 г. по МСФО, с минимальными отклонениями от консенсус прогноза по выручке и EBITDA.

Выручка компании составила $11,9 млрд (-7% г/г), EBITDA снизилась до $2,6 млрд (-31% г/г). Чистая прибыль уменьшилась до $365 млн (-79% г/г). Снижение показателей обусловлено более низкими ценами на ванадиевую и угольную продукцию, а также ростом затрат.

В 2020 г. Евраз поставил амбициозные производственные задачи, которые должны помочь компании достичь стабильных результатов, несмотря на потенциальные рыночные риски.

Совет директоров Евраза рекомендовал выплату промежуточных дивидендов в размере $0,4/акция, что предполагает дивидендную доходность ~8,2%. Дата закрытия реестра — 6 марта.

Сбербанк опубликовал финансовые результаты по МСФО за 4К19 и весь 2019 г., согласно которым чистая прибыль за 4К19 оказалась выше консенсус-прогноза на 11%.

Чистые процентные доходы в 4К19 выросли до 337,5 млрд руб. (+5% г/г; +5% кв/кв), чистые комиссионные доходы увеличились до 371 млрд руб. (+23,6% г/г; +14,1% кв/кв), чистая прибыль выросла до 121 млрд руб. (+20% г/г; +35,8% кв/кв). Рентабельность капитала снизилась на 0,2 п.п. г/г и 3 п.п. г/г, до 19,4%.

В 4К19 банк увеличил объем кредитов для юридических лиц до 13,9 трлн руб. (+2,2% кв/кв), кредиты физическим лицам увеличились на 3,2% кв/кв, до 7,9 трлн руб., общий кредитный портфель увеличился до 21,7 трлн руб. (+2,6% кв/кв).

Сбербанк сохранил прогнозы по финансовым показателям на 2020 г.

Яндекс разместил конвертируемые бонды на $1,25 млрд (~10% капитала), цена конвертации с премией 47,5%. Купон по бондам с погашением в марте 2025 г. определен в размере 0,75% (диапазон составлял 0,5-1%). Привлеченные средства могут быть использованы на общекорпоративные цели, капитальные затраты, сделки или обратный выкуп акций. Проценты по облигациям будут выплачиваться каждые полгода — 3 марта и 3 сентября. Погашение облигаций будет производиться денежными средствами или акциями Яндекса, а также возможно, их сочетанием — по усмотрению компании. Облигации будут конвертироваться в акции класса A. Стоимость конвертации определена в $60,075 с премией 47,5% к цене торгов на Nasdaq в день размещения облигаций во вторник. Первоначально диапазон премии к референтной цене составлял 45-50%. Яндекс не имеет права погашать облигации до истечения срока обращения выпуска — 3 марта 2025 г. В качестве исключения предусмотрена следующая ситуация: если, начиная с 18 марта 2023 г., цена акций Яндекса превысит на 130% и более цену конвертации, или если 85% от общего объема выпуска будет конвертировано или выкуплено.

НМТП в стратегии до 2029 г. обозначил дивиденды в размере не менее 50% прибыли по МСФО. По итогам 2018 г. компания выплатила 57% от чистой прибыли по МСФО.

Инвестиции в развитие НМТП до 2029 г. составят 108,4 млрд руб. Прирост мощностей НМТП до 2029 г. составит 21,8 млн т. Среднегодовой темп роста выручки группы НМТП составит более 6%.

На прошлой неделе глобальные рынки потеряли 8,4%, или около $2 трлн, что стало самым масштабным падением с 2008 г. Это еще не конец распродаж, но их пик уже пройден.

Падать есть куда, и по нашим оценкам целевой уровень S&P 500 составляет 2680 п. Падение будет проходить в два этапа. На первом этапе оно будет масштабнее, так как сейчас рынки дисконтируют стоимость активов из-за стремительного распространения вируса. За восемь рабочих дней S&P 500 потерял 16%. Паника продолжается, и она обусловлена множеством причин, в основном — ускорением распространения вируса по всему миру. На текущий момент его жертвами стали более 3 тыс. человек, число подтвержденных случаев заражения превосходит 85 тыс., они выявлены в десятках стран, по данным ВОЗ.

Второй этап — падение из-за плохих экономических данных или фундаментального обоснования завышенности текущих мультипликаторов, в особенности компаний США. В то же время будут приняты меры по спасению рынков в виде формирования подушки ликвидности — классическая вакцина для регулирования предложения. Важно отметить, что публикация отчетности за первый квартал начнется в середине апреля, и многие международные компании, такие как Microsoft, уже снижают свои прогнозы по продажам ключевых продуктов. По оценкам Factset, рост прибыли за первый квартал может составить 0,7% вместо ожидавшихся 4,4%.

Что будет дальше?

В ближайшие несколько недель будут поступать новости о том, что вирус продолжает активно распространяться, в результате чего число стран, в которых он выявлен, превзойдет 80. Наиболее активный рост числа зараженных наблюдается в Южной Корее (второй по величине очаг эпидемии после Китая), Италии и Иране.

Первый смертельный случай эпидемии зафиксирован в США в штате Вашингтон. Как следствие, страны ограничивают мобильность населения. США ввели ограничения на въезд для иностранцев, посетивших Иран за последние 14 дней, в связи со вспышкой коронавируса. Также администрация США призывает своих граждан не путешествовать в те районы Южной Кореи и Италии, где выявлено наибольшее число заражений вирусом.

После остановки роста случаев заражения участники рынков будут внимательно оценивать последствия вируса для глобальной экономики. Индекс деловой активности в Китае (PMI) упал до рекордно низкого уровня, 35,7 п. в феврале с 50 в январе (прогноз: 46), что указывает на первые признаки масштабного замедления китайской экономики. Это рекордное падение индекса, которое превосходит снижение в 2008 г., когда индекс рухнул до 38 п., однако полученный результат необходимо скорректировать на фактор сезонности и длительные новогодние каникулы. ОЭСР снизила прогноз роста ВВП Китая в 2020 г. до 4,9% с 5,7%.

Тем не менее, на этой неделе мы ждем выхода данных по индексу деловой активности в производственном секторе (PMI) КНР от Caixin (фев.) и индексу деловой активности в производственном секторе (PMI) от ISM (фев.) в США, по нескольким европейским индексам PMI, которые выйдут в понедельник, а также различных негативных событий, которые сыграют на руку медведям. В среду, 4 марта, будут представлены важные данные по изменению числа занятых в несельскохозяйственном секторе США от ADP (фев.). Кроме того, на неделе выступят сразу несколько представителей ФРС, в частности глава ФРБ Далласа Роберт Каплан и председатель ФРС Сент-Луиса Джеймс Буллард.

Пища для быков

Но важно отметить и позитивные новости, которые пришли к закрытию торгов в пятницу, 28 февраля. ФРС США готова принять меры для поддержки экономики на фоне рисков из-за эпидемии коронавируса, заявил глава ФРС Джером Пауэлл. В целом мы видим активные действия стран по поддержке экономики, но делать выводы еще рано, так как еще не оценен ущерб:

1) снижение ключевых ставок и ставок кредитования глобальными центральными банками

2) меры бюджетно-налоговой поддержки за счет увеличения расходов и кредитования

3) снижение налогов для физлиц и бизнеса

4) новые меры количественного смягчения за счет выкупа активов

5) снижение торговых пошлин и ослабление других торговых преференций

Первые три меры были объявлены и уже частично реализованы такими странами, как Китай. КНР уже снизила норму резервирования на 50 б.п., а также ставку кредитования для защиты и поддержки малого и среднего бизнеса, так как с середины января ему пришлось приостановить операции.

Китай активно вливал ликвидность в денежные рынки, однако власти пока не анонсировали антикризисных мер в виде бюджетных расходов, которые потребуются для стимулирования экономики, рост которой может замедлиться до 0% в первом квартале с 5%. Глава ФРС США и японского ЦБ обязались поддерживать национальные экономики в случае необходимости. При этом рынки уже заложили в цены два решения о снижении ставок.

Доходность КО США 10 лет обновила исторический минимум, опустившись до 1,12%, в результате чего инверсионный спред вырос до 5 б.п. Трамп на своей второй экстренной пресс-конференции в Белом доме, посвященной коронавирусу, отметил, что власти обсуждают снижение налогов для домохозяйств со средним уровнем дохода.

Почему количественное смягчение пока не спасет рынки?

С июля 2007 г. по декабрь 2008 г. ФРС снизила ставки с 5,26% до 0%, что привело к значительному росту рынка. Однако тогда ставки находились на максимумах с 2000 г., и после того как пузырь лопнул требовалась новая ликвидность.

Дешёвая ликвидность обеспечила компаниям дополнительные средства для производства и налаживания каналов поставок; потребитель, в свою очередь, получил новые и более дешёвые средства для формирования нового спроса.

Потребитель не нуждался в дополнительных средствах (ввиду рекордно низкой безработицы и высокого роста доходов) ни до вспышки коронавируса, ни сейчас, а компании накопили на балансе рекордный объем наличных средств.

Следовательно, сейчас проблема заключается не в стимулировании спроса и предложения, а в обеспечении гарантий безопасности. Проще говоря, нельзя стимулировать спрос со стороны потребителей, если есть угроза их жизни, так же как и безопасности компаний. Таким образом, QE будет действенным лишь в случае локализации коронавируса.

Поэтому, безусловно, нас ждёт ралли, но лишь после ликвидации эпидемии, а пока рынки продолжат снижаться. Монетарные власти как и в 2008 г. пытаются лечить рынки деньгами, а не лекарством. Это работает, если неисправен двигатель экономики, но в нашем случае проблема в водителе, который физически ограничен. Помимо QE, мы ждем отмены пошлин и снижения налогов, хотя впоследствии все стимулирующие меры будут отменены. Мы ждем V-образного восстановления, но мы ещё не достигли дна, перед тем как перейти к стремительному росту.

Наш взгляд на глобальные активы:

Золото

Поскольку доходность КО США продолжит снижаться, а ключевые ставки приблизятся к 0,5% к концу года в соответствии с ожиданиями рынка, золото получит сильную поддержку, хотя сейчас оно дешевеет из-за паники на рынке и опасений по поводу шоков со стороны предложения.

Brent

Нефть, скорее всего, получит поддержку и восстановится ближе к $60/барр., так как ОПЕК соберется 2-3 марта для обсуждения дальнейшего сокращения добычи. В России сейчас нарастают опасения из-за приближения цены к уровню бездефицитности для госбюджета, что составляет $42/барр. для Brent.

USDRUB

Рубль относительно устойчив, если сравнивать с другими валютами; он ослаб к доллару примерно на 6%, дополнительная поддержка возможна на этой неделе в случае удорожания нефти после объявления о новых договоренностях ОПЕК+.

Акции и облигации

Мы считаем, что еще слишком рано называть наблюдающееся снижение падением рынка, так как официально первые случаи передачи коронавируса от человека к человеку были зарегистрированы всего лишь месяц назад, и пик распространения пока не пройден в условиях проникновения вируса в новые страны и роста числа смертей.

С учетом того, что большинство больных пока не поправились, несмотря на рост числа выздоровевших и снижение смертности, коронавирус продолжит распространяться и, скорее всего, достигнет кумуляции к концу марта. В результате воздействие на мировую экономику увеличится и намного превзойдет рыночные ожидания, что найдет отражение в предстоящей статистике.

Кроме того, если посмотреть на США, то основные распродажи пришлись на нефтегазовые компании, провайдеров второстепенных товаров и услуг, которые упали на 15%, в то время как IT-компании в среднем потеряли 12% — они остаются недешевыми, в то время как P/E — у пятилетнего среднего значения — 16,5х — вблизи исторических максимумов, так что мы видим больше возможностей для коррекции.

При этом российские акции привлекательны на данный момент, поскольку они торгуются со значительным дисконтом к сопоставимым компаниям на развивающихся (EM) и развитых (DM) рынках.

В разрезе инструментов с фиксированной доходностью локальные облигации, в том числе российские, подешевели на 5-6% после кризиса, что подразумевает рост доходности на 40-50 б.п., в то время как корпоративные облигации подешевели на 2-3% из-за меньшей ликвидности.

Высокодоходные еврооблигации Латинской Америки подешевели на 4-5%, в то время как украинские длинные облигации вышли в лидеры падения — их стоимость обвалилась на 5%. Цены российских корпоративных бондов снизились на 2-3%, оставшись на высоком уровне благодаря сильным финансовым показателям.

Мы считаем, что облигации будут все больше корректироваться в будущем, особенно высокодоходные бумаги, так как управляющие активами переоценивают глобальные экономические и корпоративные риски от коронавируса, которые они не закладывали себе в модели.

Предстоящая неделя — зарубежные рынки

Понедельник, 2 марта

Индекс деловой активности в производственном секторе (PMI) (фев.), Великобритания, Канада, США

Индекс занятости в производственном секторе от ISM (фев.), США

Вторник, 3 марта

ВВП Швейцария (4К19)

Базовый Индекс потребительских цен (ИПЦ) (фев.), Европейский Союз

Индекс деловой активности в строительном секторе (фев.)

Среда, 4 марта

Недельные запасы сырой нефти по данным Американского института нефти (API), США

Индекс активности в сфере строительства от AIG (фев.)

Общий объём продаж автомобилей, США

ВВП: Австралия, Италия (4К19)

Индекс деловой активности в производственном секторе (PMI) (фев.), Гонконг

Индекс деловой активности в секторе услуг (фев.)

Индекс потребительских цен (ИПЦ) (фев.), Швейцария

Четверг, 5 марта

Заседание Опек

Международные резервы Центрального банка (USD)

Объём запасов природного газа

Выступление глав ЦБ: Канада, Англия

Пятница, 6 марта

Индекс расходов домохозяйств (г/г) (янв.), Япония

Международные резервы (USD) (фев.)

Индекс цен на жильё от Halifax (г/г)

Уровень ожидаемой инфляции, Великобритания

Заседание ОПЕК

Индекс потребительских цен (ИПЦ) (г/г) (фев.), Россия

Доля экономически активного населения (фев.), США

Уровень безработицы (фев.), США

График недели

Российский рынок за неделю

На неделе с 24 по 27 февраля рубль ослаб к доллару и евро до 66,88 руб. и 73,82 руб. соответственно. Индекс Мосбиржи потерял 10,33%, РТС — 14,76%.

Согласно недельным данным Росстата, инфляция в феврале в России составила 0,2% м/м и 2,3% — г/г, что свидетельствует о слабом росте цен.

Лидеры роста и падения

Неделя с 24 по 28 февраля стала кровавой и для российского рынка, который оказался под давлением ввиду ввиду перехода инвесторов в защитные активы из-за опасений распространения коронавируса. На прошлой неделе котировки всех ликвидных эмитентов ушли в минус. Наибольшие потери понесли компании нефтегазового и транспортного секторов, отраслевые индексы которых (MOEX Oil and Gas и MOEX Transport) упали за неделю на 15,6% и 13,3% соответственно.

В число аутсайдеров вошли Аэрофлот (-19,8%), Сургутнефтегаз (ао −17,8%), Mail.Ru Group (-17,4%) после публикации финансовых результатов за 2019 г., согласно которым EBITDA составила 29,8 млрд руб. (+10% г/г), что оказалось ниже прогнозируемого увеличения на 35%. Мечел (ао −16,9%, ап −17,1%), Интер РАО (-16,3%), Лента (-16,1%) после публикации убытка за 2019 г. в размере 2,1 млрд руб. против прибыли в 2018 г. в 11,8 млрд руб.

Предстоящая неделя — российский рынок

На предстоящей неделе отчетность по МСФО за 2019 г. представят Аэрофлот, Ростелеком, Полиметалл, Русгидро, Мосэнерго, Московская биржа, ТМК. Согласно консенсус-прогнозу, выручка Аэрофлота по итогам 2019 г. увеличится до 617 млрд руб. (+11% г/г).

За 2019 г. российские перевозчики обслужили 128,1 млн пассажиров, (+10,3% г/г). Пассажирооборот за 12 месяцев достиг 322,98 млрд пассажирокилометров (+12,6% г/г). Сохранился рост объемов внутренних перевозок, за прошлый год перевезено 73 млн пассажиров, что составляет 57 % от общего объема перевезенных пассажиров за 2019 г.

По итогам за 12 месяцев прошлого года, авиакомпания «Аэрофлот» перевезла 37,2 млн пассажиров (+4,1% г/г), «Россия» — 11,6 млн пассажиров (+4% г/г), «Уральские авиалинии» — 9,6 млн пассажиров (+7% г/г), «Победа» — 10,3 млн пассажиров (+43% г/г).

Согласно консенсус-прогнозу, выручка Ростелекома за 4К19 может вырасти до 91 млрд руб. (+4% г/г; +9% кв/кв), OIBDA может составить 26 млрд руб. (-2% г/г; −6% кв/кв).

По ожиданиям рынка, выручка Русгидро за 4К19 может увеличиться до 89 млрд руб. (+2% г/г; +18% кв/кв), EBITDA — 26 млрд руб. (-8% г/г;+33% кв/кв), рентабельность EBITDA — 29%.

Ранее ТМК сообщила о снижении общего объема отгрузки труб в 2019 г. на 5% г/г, до 2 625 тыс. т, что главным образом связано со слабыми результатами Американского дивизиона. Влияние результатов Американского дивизиона было частично компенсировано ростом отгрузки труб в Российском дивизионе на 5% г/г, что обусловлено увеличением отгрузки бесшовных труб OCTG (+4% г/г) и труб большого диаметра (+56% г/г).

ТМК ожидает, что в 2020 г. потребление труб компаниями топливно-энергетического комплекса в России сохранится на стабильном уровне. Ожидается, что увеличение сложности проектов по добыче углеводородов в России приведет к росту спроса на высокотехнологичную продукцию.

ТМК ожидает, что объем отгрузок бесшовных труб промышленного назначения в Европейском дивизионе останется стабильным по сравнению с 2019 г., в основном за счет спроса на высокомаржинальную трубную продукцию.

Новости

Детский мир опубликовал финансовые результаты за 4К19 и весь 2019 г. в соответствии с предварительными данными.

Компания планирует направить на дивиденды за 4К19 100% чистой прибыли по РСБУ, а именно: 4,1 млрд руб., что соответствует ~ 5,5 руб./акция, доходность: ~5%, выше прогнозируемых ITI Capital 4 руб./ акция.

В 4К19 компания увеличила выручку до 128,77 млрд руб. (+13,4 г/г), скорр. EBITDA — 5,2 млрд руб. (+13% г/г), чистая прибыль — 3,1 млрд руб. (+9,8% г/г).

Объем консолидированной выручки группы в 2019 г. увеличился на 16,1% г/г, до 128,8 млрд руб. Показатель скорректированная EBITDA вырос на 16,3% г/г, до 14,7 млрд руб., рентабельность скорректированной EBITDA составила 11,4%. Показатель скорректированная прибыль за период вырос на 11% г/г, до 8 млрд руб. Прибыль за период без учета корректировок составила 7,3 млрд руб. (+10,6% г/г).

Интер РАО представило финансовые результаты за 2019 г., согласно которым выручка и EBITDA оказались выше консенсус-прогноза, чистая прибыль — ниже. Выручка компании составила 1,03 трлн руб. (+7,2% г/г) благодаря росту цен на электроэнергию. EBITDA оказалась на уровне 141,5 млрд руб. (+16,7% г/г), чистая прибыль — 81,63 млрд руб. (+14,3% г/г).

Интер РАО рассчитывает на выплату дивидендов за 2019 г. в рамках своей дивидендной политики, предполагающей выплату 25% прибыли по МСФО. Таким образом, дивиденд может составить 0,2 руб./акция, что соответствует ~4% доходности.

Компания оценивает капитальные затраты в 2020 г. на уровне 30 млрд руб. (+22,5% г/г).

Лента отчиталась об убытке за 2019 г. против прибыли в прошлом году. Выручка и EBITDA оказались на уровне консенсус-прогноза.

Выручка Ленты в 2019 г. составила 417,5 млрд руб. (+1% г/г), EBITDA составила 34 млрд (-6% г/г), рентабельность EBITDA снизилась на 8% (-1 п.п.). Компания показала чистый убыток за 2019 г. на уровне 2,1 млрд руб. против прибыли в 2018 г. в 11,8 млрд руб. в связи с неденежными расходами в размере 14,1 млрд руб. и включая обесценение активов на сумму 11,8 млрд руб. и расходы на амортизацию ввиду изменения срока полезного использования по объектам благоустройства на сумму около 2,3 млрд руб.

Чистый долг Ленты на конец декабря составил 77,1 млрд руб. (-17% к 31.12.2018 и −22% к 30.06.2019). Соотношение чистый долг/EBITDA на 31.12.2019 составило 2,3x против 2,7х на конец 1П19.

По итогам года компания открыла восемь новых гипермаркетов и три супермаркета, были закрыты три гипермаркета и семь супермаркетов. Таким образом, на 31 декабря 2019 г. сеть компании насчитывала 380 магазинов, включая 249 гипермаркетов и 131 супермаркет с торговой площадью 1,5 млн кв. м (+1,5% по сравнению с 31 декабря 2018 г.).

LFL-продажи Ленты выросли в 2019 г. на 0,1% г/г без НДС. Это эквивалентно росту розничных продаж на 0,9% с НДС на фоне повышения налоговой ставки с 1 января 2019 г. Средний чек увеличился на 0,1% г/г, LFL-трафик остался без изменений г/г.

Лента в 2020 г. планирует увеличить торговую площадь на 3%. Компания сфокусируется на улучшении показателей работы магазинов и операционной эффективности и будет искать возможности развития онлайн-формата бизнеса.

В 2020 г. Лента планирует направить на капитальные затраты около 4% выручки.

Компания ожидает рентабельность EBITDA в 2020 г. выше, чем в 2019 г.

Газпром нефть представила финансовые результаты за 4К19 и весь 2019 г. EBITDA за 2019 г. оказались ниже консенсус-прогноза на 21%.

Выручка Газпром нефти в 4К19 составила 613,8 млрд руб. (-7% г/г; −6,5% кв/кв); скорректированная EBITDA — 179,6 (-3% г/г; −13,4% кв/кв), чистая прибыль — 80,23 млрд руб. (+3% г/г; −23,5% кв/кв).

Выручка компании за 2019 г. осталась практически на уровне прошлого года, 2,5 трлн руб. (-0,2% г/г), скорректированная EBITDA составила 795,13 млрд руб. (-0,5% г/г), чистая прибыль — 400,2 млрд руб. (+6,2% г/г).

Добыча углеводородов компании в 2019 г. увеличилась на 3,5% г/г, до 96,1 млн тнэ. Рост был обеспечен увеличением добычи на Новопортовском и Восточно-Мессояхском месторождениях, в оренбургском регионе и на новых проектах нефтяных оторочек, а также изменением доли Газпром нефти в Арктикгазе.

В 4К19 чистый процентный доход ВТБ составил 116,8 млрд руб. (+7% г/г; +6% кв/кв), чистая прибыль банка увеличилась до 73,2 млрд руб. (+76% г/г; +43% кв/кв), что на 5% выше консенсус-прогноза 69,9 млрд руб.

За весь 2019 г. ВТБ увеличил чистую прибыль по МСФО до 201,2 млрд руб. (+13% г/г), что превысило ранее прогнозируемые банком 200 млрд руб.

Норильский никель представил финансовые результаты по МСФО за 2019 г.: выручка и EBITDA оказались на уровне ожиданий рынка, чистая прибыль — выше консенсус-прогноза на 9%.

Выручка компании по итогам года составила $13,56 млрд (+16% г/г) за счет увеличения объемов производства всех ключевых металлов и роста цены на палладий и никель, EBITDA — $7,92 (+27% г/г), чистая прибыль — $5,97 млрд (+95% г/г). Соотношение чистый долг/EBITDA для дивидендов на конец 2019 г. составило 0,6х против 0,8х на конец 2018 г.

Объем капитальных вложений компании снизился на 15% г/г, до $1,3 млрд. В 2020 г. Норильский никель ожидает роста CAPEX до $2,2-2,5 млрд, что ниже приведенного в ноябре прогноза $2,5-2,8 млрд.

Норильский никель повысил оценку дефицита палладия в 2020 г. почти до 900 тыс. унций против прогнозируемых в ноябре 2019 г. 500 тыс. унций. Дефицит рынка в 2019 г. составил 550 тыс. унций. Рост дефицита объясняется продолжающимся повышением загрузок в автокатализаторах по мере распространения стандарта China-6 на всей территории Китая, а также внедрением тестов в условиях реального вождения в Европе.

Компания прогнозирует, что спрос на металл в 2020 г. не изменится, поскольку Индонезия продолжит наращивать производство ЧФН (чернового ферроникеля).

Mail Ru Group опубликовала финансовую отчетность по МСФО за 4К19 и весь 2019 г., основные финансовые показатели оказались на уровне консенсус-прогноза.

В 4К19 совокупная сегментная выручка компании выросла до 25,6 млрд руб. (+18,6% г/г; +20% кв/кв). EBITDA составила 9,8 млрд (+0,7% г/г; +40% кв/кв). Совокупная чистая прибыль — 5,67 млрд руб. (-17,6% г/г; +45% кв/кв).

По итогам 2019 г. выручка компании составила 87,1 руб. (+22% г/г), что соответствует раннему прогнозу Mail Ru Group, согласно которому выручка должна была увеличиться на 22-24%; EBITDA — 29,8 млрд руб. (+10% г/г), что ниже прогнозируемого увеличения на 35%, чистая прибыль составила 15,6 млрд руб.

Mail Ru Group прогнозирует в 2020 г. рост выручки на 18-20% и ожидает этот показатель в диапазоне 103-105 млрд руб.

Евраз опубликовал финансовые результаты за 2019 г. по МСФО, с минимальными отклонениями от консенсус прогноза по выручке и EBITDA.

Выручка компании составила $11,9 млрд (-7% г/г), EBITDA снизилась до $2,6 млрд (-31% г/г). Чистая прибыль уменьшилась до $365 млн (-79% г/г). Снижение показателей обусловлено более низкими ценами на ванадиевую и угольную продукцию, а также ростом затрат.

В 2020 г. Евраз поставил амбициозные производственные задачи, которые должны помочь компании достичь стабильных результатов, несмотря на потенциальные рыночные риски.

Совет директоров Евраза рекомендовал выплату промежуточных дивидендов в размере $0,4/акция, что предполагает дивидендную доходность ~8,2%. Дата закрытия реестра — 6 марта.

Сбербанк опубликовал финансовые результаты по МСФО за 4К19 и весь 2019 г., согласно которым чистая прибыль за 4К19 оказалась выше консенсус-прогноза на 11%.

Чистые процентные доходы в 4К19 выросли до 337,5 млрд руб. (+5% г/г; +5% кв/кв), чистые комиссионные доходы увеличились до 371 млрд руб. (+23,6% г/г; +14,1% кв/кв), чистая прибыль выросла до 121 млрд руб. (+20% г/г; +35,8% кв/кв). Рентабельность капитала снизилась на 0,2 п.п. г/г и 3 п.п. г/г, до 19,4%.

В 4К19 банк увеличил объем кредитов для юридических лиц до 13,9 трлн руб. (+2,2% кв/кв), кредиты физическим лицам увеличились на 3,2% кв/кв, до 7,9 трлн руб., общий кредитный портфель увеличился до 21,7 трлн руб. (+2,6% кв/кв).

Сбербанк сохранил прогнозы по финансовым показателям на 2020 г.

Яндекс разместил конвертируемые бонды на $1,25 млрд (~10% капитала), цена конвертации с премией 47,5%. Купон по бондам с погашением в марте 2025 г. определен в размере 0,75% (диапазон составлял 0,5-1%). Привлеченные средства могут быть использованы на общекорпоративные цели, капитальные затраты, сделки или обратный выкуп акций. Проценты по облигациям будут выплачиваться каждые полгода — 3 марта и 3 сентября. Погашение облигаций будет производиться денежными средствами или акциями Яндекса, а также возможно, их сочетанием — по усмотрению компании. Облигации будут конвертироваться в акции класса A. Стоимость конвертации определена в $60,075 с премией 47,5% к цене торгов на Nasdaq в день размещения облигаций во вторник. Первоначально диапазон премии к референтной цене составлял 45-50%. Яндекс не имеет права погашать облигации до истечения срока обращения выпуска — 3 марта 2025 г. В качестве исключения предусмотрена следующая ситуация: если, начиная с 18 марта 2023 г., цена акций Яндекса превысит на 130% и более цену конвертации, или если 85% от общего объема выпуска будет конвертировано или выкуплено.

НМТП в стратегии до 2029 г. обозначил дивиденды в размере не менее 50% прибыли по МСФО. По итогам 2018 г. компания выплатила 57% от чистой прибыли по МСФО.

Инвестиции в развитие НМТП до 2029 г. составят 108,4 млрд руб. Прирост мощностей НМТП до 2029 г. составит 21,8 млн т. Среднегодовой темп роста выручки группы НМТП составит более 6%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба