Вот оно! Вечеринка окончена. Мир стоит на пороге серьезнейшего экономического и социального спада современности (с XVIII века). Мы вступаем в период глобального кризиса, который надолго изменит мир. Тех, кто изучал историю, а также читал мои статьи последние несколько лет, это не должно удивлять. О том же предупреждали и многие другие. Но поскольку популярные СМИ не рассказывают о мировых излишествах и рисках, 99.9% людей совершенно не готовы к тому, что нас ждет.

ПАДЕНИЕ ИНДЕКСА ДОУ – ДЖОНСА НА 4,000 ПУНКТОВ – ЭТО ЛИШЬ НАЧАЛО

Падение индекса Доу – Джонса на прошлой неделе на 14% и похожая ситуация на многих рынках мира – это лишь начало. Я предупреждал инвесторов об этом обвале акций в течение последних недель. В статье от 26 января я писал: «Крах акций и взлет золота неизбежны». А 9 февраля я говорил: «Кризис даст толчок золоту и потопит акции». На прошлой неделе мы увидели начало обвала акций в виде падения индекса Доу – Джонса на 4,000 пунктов. Взлет золота еще впереди. Вероятно, очень скоро мы увидим дальнейшее сильное падение акций.

В сущности, уже давно было ясно, что акции и мировая экономика находятся в конце долгосрочного бычьего рынка. Падение на прошлой неделе подтвердило, что вечеринка окончена и что теперь начинается долгосрочный медвежий рынок, который будет влиять на мир годы, а то и десятилетия.

ИНДЕКС ДОУ – ДЖОНСА ЗА 40 ЛЕТ ВЫРОС В 40 РАЗ

Эра печатных денег и неограниченного кредита, толкающих цены активов к все более умопомрачительным вершинам, подошла к концу. Если взять в качестве примера индекс Доу – Джонса, то за последние 40 лет он вырос в 40 раз. Среднегодовой прирост, включая повторно инвестированные дивиденды, составляет 11.53%. То есть инвестор в индекс Доу – Джонса в течение 40-летнего периода в среднем каждые 6 лет удваивал свои деньги! Таким образом, $25,000, инвестированные в 1980 г., сегодня превратились бы в $2 млн.

Грядущий спад не будет длиться 40 лет. Когда пузыри лопаются, события разворачиваются очень быстро. Достаточно будет 3-7 лет, чтобы индекс Доу – Джонса упал на 90% или больше. В 1929-32 гг. индексу Доу – Джонса понадобилось меньше 3 лет, чтобы обвалиться на 90%. А сегодняшняя ситуация намного серьезнее, если говорить о завышенных ценах, долгах, бюджетных дефицитах и т. д.

АКЦИИ, ОБЛИГАЦИИ И НЕДВИЖИМОСТЬ УПАДУТ БОЛЕЕ ЧЕМ НА 90%

Итак, во время грядущего экономического спада реальная стоимость пребывающих в пузыре активов, таких как акции, облигации и недвижимость, обвалится не менее чем на 90%. Но хотя рынки могут достичь дна, скажем, за 5 лет, мировая экономика может оставаться на дне очень долго, даже целые десятилетия. Как всегда, о масштабах грядущего спада мы впоследствии узнаем от историков.

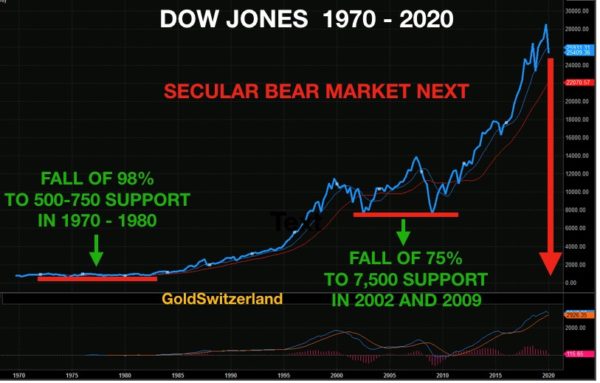

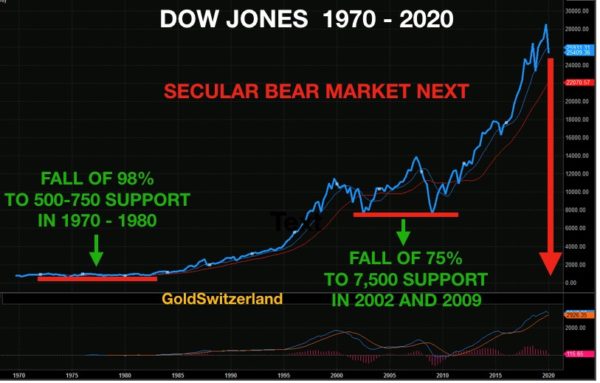

На следующем графике показана потенциальная цель для индекса Доу – Джонса. На мой взгляд, уровень 1970-80 гг. более вероятен, чем уровень 2003-09 гг.

Индекс Доу – Джонса, 1970-2020 гг.

Впереди – долгосрочный медвежий рынок - красным

Падение на 98%, до поддержки на уровне 500-750, в 1970-80 гг. - зеленым

Падение на 75%, до поддержки на уровне 7,500, в 2002 и 2009 гг. - зеленым

КОРОНАВИРУС – НЕ ПРИЧИНА, А КАТАЛИЗАТОР

Инвесторы, очевидно, связывают обвал фондового рынка с коронавирусом, но следует помнить, что вирус – не причина падения, но лишь катализатор. Акции по всему миру уже давно были переоценены по многим критериям.

Большинство людей сегодня обеспокоены не из-за акций, а из-за коронавируса. Большинство из нас его не понимают, потому что правительства скрывают правду о числе зараженных и умерших. Китай, судя по всему, ни разу не сказал правду о вирусе, и многие страны пошли по его стопам.

Пандемия распространяется очень быстро, и с заражения до проявления симптомов может пройти 3-4 недели. За это время каждый зараженный может встретиться с сотнями людей. В Италии, к примеру, еще недавно не было случаев, затем за несколько дней число подскочило до 150, а сейчас (5 марта) сообщается о 2,500 зараженных и 80 умерших.

В Швейцарии сообщалось только о 12 случаях, но это число быстро умножится. В стране запрещены все массовые мероприятия с более чем 1,000 участников. Отменен Женевский международный автосалон, который должен бы открыться в понедельник.

Я, конечно, не специалист, но мне кажется, что остановить распространение коронавируса не удастся. Закрытие всех заводов, офисов, школ, магазинов, вокзалов, кинотеатров и т. д. парализует целые страны и мировую экономику. Не удивлюсь, если в конечном итоге власти скажут продолжать жить обычной жизнью, вместо того чтобы закрывать всех на карантин. Если смертность в среднем не превышает 2%, то власти могут пойти на такой осознанный риск.

Полное закрытие стран и производства, ведущее к дефициту продовольствия и лекарств, пожалуй, в итоге убьет больше людей, чем собственно вирус.

ДЛЯ ИНВЕСТОРОВ ПЛОХИЕ НОВОСТИ – ЭТО ХОРОШИЕ НОВОСТИ, НО НЕ СЕЙЧАС

Таким образом, пока простые люди по всему миру озабочены коронавирусом, инвесторы фокусируются на обвале фондовых рынков. Большинство людей пребывают в блаженном неведении о крупнейшем в истории обвале индекса Доу – Джонса на прошлой неделе – на 4,000 пунктов (14%) –или об аналогичных падениях на других мировых рынках.

Инвесторы любят плохие новости, такие как снижение доходов или плохие экономические показатели, поскольку это ведет к большему стимулированию экономики. Поэтому до прошлой недели рынкам нравилось, что центральные банки мира предаются самому масштабному печатанию денег в истории. Инвесторов не волнуют причины массовых вливаний ликвидности – проблемы в мировой финансовой системе. Больше печатания денег – значит больше кредита и больше наличных, доступных для инвесторов фондового рынка. Так что плохие новости для экономики вели к все более высоким ценам акций.

Очевидно, что центральные банки в ближайшее время ускорят печатание денег, а те, кто может, как в случае США, – снизят процентные ставки. Снижение процентных ставок Федеральной резервной системой на 0.5% во вторник выглядит паническим шагом. Поскольку последствия коронавируса в США пока незначительны, проблемы явно кроются в финансовой системе. Снижение ставок, больше РЕПО, больше количественного смягчения и т. д. У системы явно серьезные проблемы.

Снижение ставок в сочетании с печатанием денег может привести к быстрому обманчивому отскоку акций. Но в этот раз эффект печатания денег будет очень коротким. Любая коррекция вверх будет недолгой, а последующее падение будет сокрушительным. Так что сейчас явно не время покупать на спаде. Лучше всего выходить из фондового рынка на отскоках.

ЗОЛОТО НА ИСТОРИЧЕСКИХ МАКСИМУМАХ ВО МНОГИХ ВАЛЮТАХ

Инвесторы в драгоценные металлы неспокойны, потому что мы наблюдаем небольшой спад. Можно сравнить это с 2008 г., когда драгметаллы и горняки сначала сильно упали, прежде чем продолжить ралли. Возможно, металлы ждет еще небольшая коррекция, прежде чем они возобновят восходящий тренд. Однако коррекция будет намного меньше, чем в 2008 г.

Во многих валютах, таких как фунты, австралийские и канадские доллары, золото находится на исторических максимумах. И скоро оно также достигнет нового максимума в американских долларах.

Не стоит сомневаться, что золото и серебро будут отражать грядущие проблемы мировой экономики и особенно гарантированное обесценивание валют из-за неограниченного печатания денег.

ПРОДАВАЙТЕ ИНДЕКС ДОУ – ДЖОНСА И ПОКУПАЙТЕ ЗОЛОТО

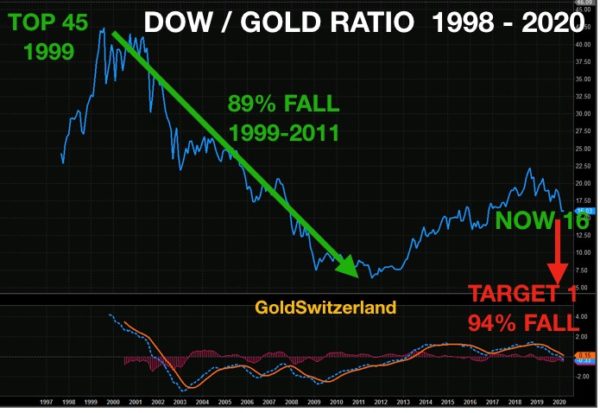

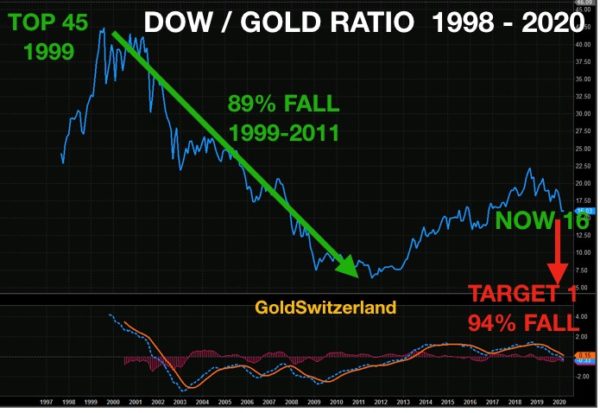

Отношение Доу/золото красноречиво. С 1999 г. индекс Доу – Джонса упал относительно золота на 65%. Почти никто из инвесторов фондовых рынков об этом не знает. С октября 2018 г. индекс Доу – Джонса упал относительно золота на 30%, а в 2020 г. уже снизился на 15%.

Отношение Доу – Джонс/золото

Вершина 45, 1999 г.; Падение на 89%, 1998-2020; Сейчас 16; Цель – 1, падение на 94%

Я ожидаю, что отношение изначально достигнет уровня 1980 г. 1:1. Сложно предсказать, какие именно будут значения, но, предположим, индекс Доу – Джонса будет 10,000, а цена золота – $10,000. Далее я предвижу, что отношение опустится к 0.5 или еще ниже, что согласуется с долгосрочной линией тренда (не показанной на графике).

Но даже если отношение опустится лишь до 1, акции потеряют относительно золота 94%.

Так что решение достаточно просто. Выходите из всех акций и других пузырчатых активов и покупайте физическое золото как лучший способ защитить богатство и застраховаться от худшего экономического спада современности (с XVIII века).

ПАДЕНИЕ ИНДЕКСА ДОУ – ДЖОНСА НА 4,000 ПУНКТОВ – ЭТО ЛИШЬ НАЧАЛО

Падение индекса Доу – Джонса на прошлой неделе на 14% и похожая ситуация на многих рынках мира – это лишь начало. Я предупреждал инвесторов об этом обвале акций в течение последних недель. В статье от 26 января я писал: «Крах акций и взлет золота неизбежны». А 9 февраля я говорил: «Кризис даст толчок золоту и потопит акции». На прошлой неделе мы увидели начало обвала акций в виде падения индекса Доу – Джонса на 4,000 пунктов. Взлет золота еще впереди. Вероятно, очень скоро мы увидим дальнейшее сильное падение акций.

В сущности, уже давно было ясно, что акции и мировая экономика находятся в конце долгосрочного бычьего рынка. Падение на прошлой неделе подтвердило, что вечеринка окончена и что теперь начинается долгосрочный медвежий рынок, который будет влиять на мир годы, а то и десятилетия.

ИНДЕКС ДОУ – ДЖОНСА ЗА 40 ЛЕТ ВЫРОС В 40 РАЗ

Эра печатных денег и неограниченного кредита, толкающих цены активов к все более умопомрачительным вершинам, подошла к концу. Если взять в качестве примера индекс Доу – Джонса, то за последние 40 лет он вырос в 40 раз. Среднегодовой прирост, включая повторно инвестированные дивиденды, составляет 11.53%. То есть инвестор в индекс Доу – Джонса в течение 40-летнего периода в среднем каждые 6 лет удваивал свои деньги! Таким образом, $25,000, инвестированные в 1980 г., сегодня превратились бы в $2 млн.

Грядущий спад не будет длиться 40 лет. Когда пузыри лопаются, события разворачиваются очень быстро. Достаточно будет 3-7 лет, чтобы индекс Доу – Джонса упал на 90% или больше. В 1929-32 гг. индексу Доу – Джонса понадобилось меньше 3 лет, чтобы обвалиться на 90%. А сегодняшняя ситуация намного серьезнее, если говорить о завышенных ценах, долгах, бюджетных дефицитах и т. д.

АКЦИИ, ОБЛИГАЦИИ И НЕДВИЖИМОСТЬ УПАДУТ БОЛЕЕ ЧЕМ НА 90%

Итак, во время грядущего экономического спада реальная стоимость пребывающих в пузыре активов, таких как акции, облигации и недвижимость, обвалится не менее чем на 90%. Но хотя рынки могут достичь дна, скажем, за 5 лет, мировая экономика может оставаться на дне очень долго, даже целые десятилетия. Как всегда, о масштабах грядущего спада мы впоследствии узнаем от историков.

На следующем графике показана потенциальная цель для индекса Доу – Джонса. На мой взгляд, уровень 1970-80 гг. более вероятен, чем уровень 2003-09 гг.

Индекс Доу – Джонса, 1970-2020 гг.

Впереди – долгосрочный медвежий рынок - красным

Падение на 98%, до поддержки на уровне 500-750, в 1970-80 гг. - зеленым

Падение на 75%, до поддержки на уровне 7,500, в 2002 и 2009 гг. - зеленым

КОРОНАВИРУС – НЕ ПРИЧИНА, А КАТАЛИЗАТОР

Инвесторы, очевидно, связывают обвал фондового рынка с коронавирусом, но следует помнить, что вирус – не причина падения, но лишь катализатор. Акции по всему миру уже давно были переоценены по многим критериям.

Большинство людей сегодня обеспокоены не из-за акций, а из-за коронавируса. Большинство из нас его не понимают, потому что правительства скрывают правду о числе зараженных и умерших. Китай, судя по всему, ни разу не сказал правду о вирусе, и многие страны пошли по его стопам.

Пандемия распространяется очень быстро, и с заражения до проявления симптомов может пройти 3-4 недели. За это время каждый зараженный может встретиться с сотнями людей. В Италии, к примеру, еще недавно не было случаев, затем за несколько дней число подскочило до 150, а сейчас (5 марта) сообщается о 2,500 зараженных и 80 умерших.

В Швейцарии сообщалось только о 12 случаях, но это число быстро умножится. В стране запрещены все массовые мероприятия с более чем 1,000 участников. Отменен Женевский международный автосалон, который должен бы открыться в понедельник.

Я, конечно, не специалист, но мне кажется, что остановить распространение коронавируса не удастся. Закрытие всех заводов, офисов, школ, магазинов, вокзалов, кинотеатров и т. д. парализует целые страны и мировую экономику. Не удивлюсь, если в конечном итоге власти скажут продолжать жить обычной жизнью, вместо того чтобы закрывать всех на карантин. Если смертность в среднем не превышает 2%, то власти могут пойти на такой осознанный риск.

Полное закрытие стран и производства, ведущее к дефициту продовольствия и лекарств, пожалуй, в итоге убьет больше людей, чем собственно вирус.

ДЛЯ ИНВЕСТОРОВ ПЛОХИЕ НОВОСТИ – ЭТО ХОРОШИЕ НОВОСТИ, НО НЕ СЕЙЧАС

Таким образом, пока простые люди по всему миру озабочены коронавирусом, инвесторы фокусируются на обвале фондовых рынков. Большинство людей пребывают в блаженном неведении о крупнейшем в истории обвале индекса Доу – Джонса на прошлой неделе – на 4,000 пунктов (14%) –или об аналогичных падениях на других мировых рынках.

Инвесторы любят плохие новости, такие как снижение доходов или плохие экономические показатели, поскольку это ведет к большему стимулированию экономики. Поэтому до прошлой недели рынкам нравилось, что центральные банки мира предаются самому масштабному печатанию денег в истории. Инвесторов не волнуют причины массовых вливаний ликвидности – проблемы в мировой финансовой системе. Больше печатания денег – значит больше кредита и больше наличных, доступных для инвесторов фондового рынка. Так что плохие новости для экономики вели к все более высоким ценам акций.

Очевидно, что центральные банки в ближайшее время ускорят печатание денег, а те, кто может, как в случае США, – снизят процентные ставки. Снижение процентных ставок Федеральной резервной системой на 0.5% во вторник выглядит паническим шагом. Поскольку последствия коронавируса в США пока незначительны, проблемы явно кроются в финансовой системе. Снижение ставок, больше РЕПО, больше количественного смягчения и т. д. У системы явно серьезные проблемы.

Снижение ставок в сочетании с печатанием денег может привести к быстрому обманчивому отскоку акций. Но в этот раз эффект печатания денег будет очень коротким. Любая коррекция вверх будет недолгой, а последующее падение будет сокрушительным. Так что сейчас явно не время покупать на спаде. Лучше всего выходить из фондового рынка на отскоках.

ЗОЛОТО НА ИСТОРИЧЕСКИХ МАКСИМУМАХ ВО МНОГИХ ВАЛЮТАХ

Инвесторы в драгоценные металлы неспокойны, потому что мы наблюдаем небольшой спад. Можно сравнить это с 2008 г., когда драгметаллы и горняки сначала сильно упали, прежде чем продолжить ралли. Возможно, металлы ждет еще небольшая коррекция, прежде чем они возобновят восходящий тренд. Однако коррекция будет намного меньше, чем в 2008 г.

Во многих валютах, таких как фунты, австралийские и канадские доллары, золото находится на исторических максимумах. И скоро оно также достигнет нового максимума в американских долларах.

Не стоит сомневаться, что золото и серебро будут отражать грядущие проблемы мировой экономики и особенно гарантированное обесценивание валют из-за неограниченного печатания денег.

ПРОДАВАЙТЕ ИНДЕКС ДОУ – ДЖОНСА И ПОКУПАЙТЕ ЗОЛОТО

Отношение Доу/золото красноречиво. С 1999 г. индекс Доу – Джонса упал относительно золота на 65%. Почти никто из инвесторов фондовых рынков об этом не знает. С октября 2018 г. индекс Доу – Джонса упал относительно золота на 30%, а в 2020 г. уже снизился на 15%.

Отношение Доу – Джонс/золото

Вершина 45, 1999 г.; Падение на 89%, 1998-2020; Сейчас 16; Цель – 1, падение на 94%

Я ожидаю, что отношение изначально достигнет уровня 1980 г. 1:1. Сложно предсказать, какие именно будут значения, но, предположим, индекс Доу – Джонса будет 10,000, а цена золота – $10,000. Далее я предвижу, что отношение опустится к 0.5 или еще ниже, что согласуется с долгосрочной линией тренда (не показанной на графике).

Но даже если отношение опустится лишь до 1, акции потеряют относительно золота 94%.

Так что решение достаточно просто. Выходите из всех акций и других пузырчатых активов и покупайте физическое золото как лучший способ защитить богатство и застраховаться от худшего экономического спада современности (с XVIII века).

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба