Если вы закончили 2019 год с прибылью по операциям с ценными бумагами и (или) производными финансовыми инструментами, то самое время вспомнить об убытках прошлых лет. Если убытки есть, то на их размер можно уменьшить сумму полученной прибыли. Для этого необходимо заполнить декларацию 3-НДФЛ за 2019 год. Как это сделать через личный кабинет налогоплательщика расскажем в статье.

Напомню, чтобы воспользоваться налоговой льготой, необходимо выполнить ряд условий. О них читайте в статье «В каких случаях можно перенести убытки на прибыльные года?».

Согласно Налоговому кодексу, можно переносить убытки только по обращающимся инструментам. Причём убыток по ценным бумагам уменьшает налоговую базу только по операциям с ценными бумагами, а убыток, полученный с ПФИ, уменьшает налоговую базу только по операциям с ПФИ.

Поскольку уменьшается прибыль на сумму убытка, то декларацию нужно представлять именно за прибыльный год. Для этого понадобится справка 2-НДФЛ за 2019 год.

Также вам потребуется налоговый регистр, из которого можно узнать сумму убытка. Например, в налоговом регистре (справка об убытках) от АО «Открытие Брокер» в разделе 3.4.1 содержится информация об убытках, которые подлежат переносу. Допустим, согласно налоговому регистру, в 2017 году был получен убыток по операциям с обращающимися ценными бумагами в размере 60 000 руб.

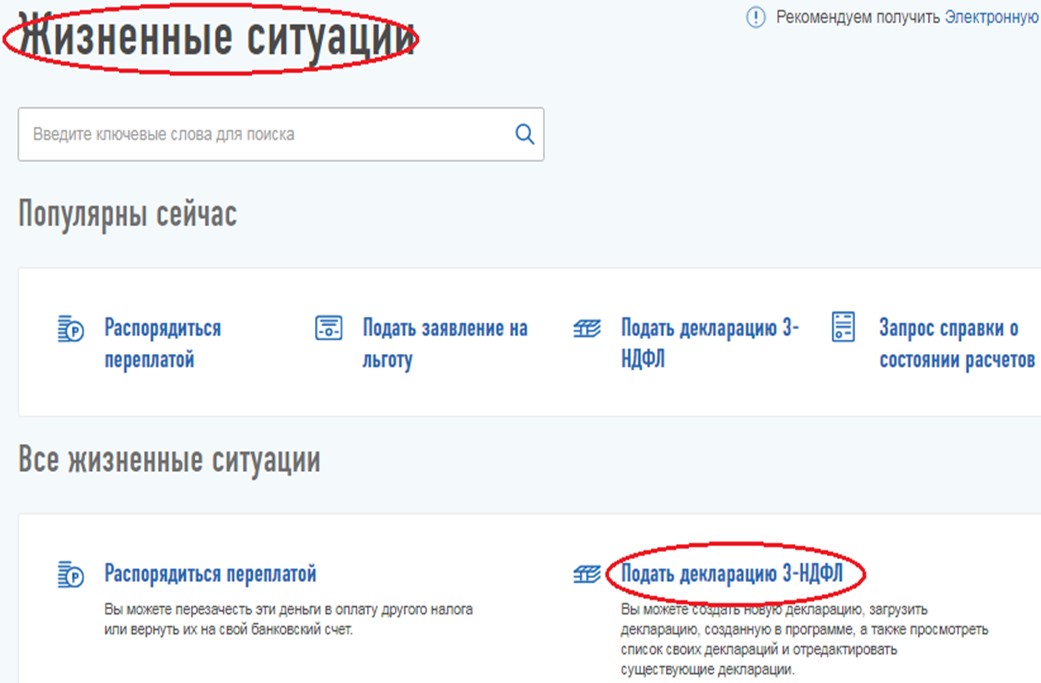

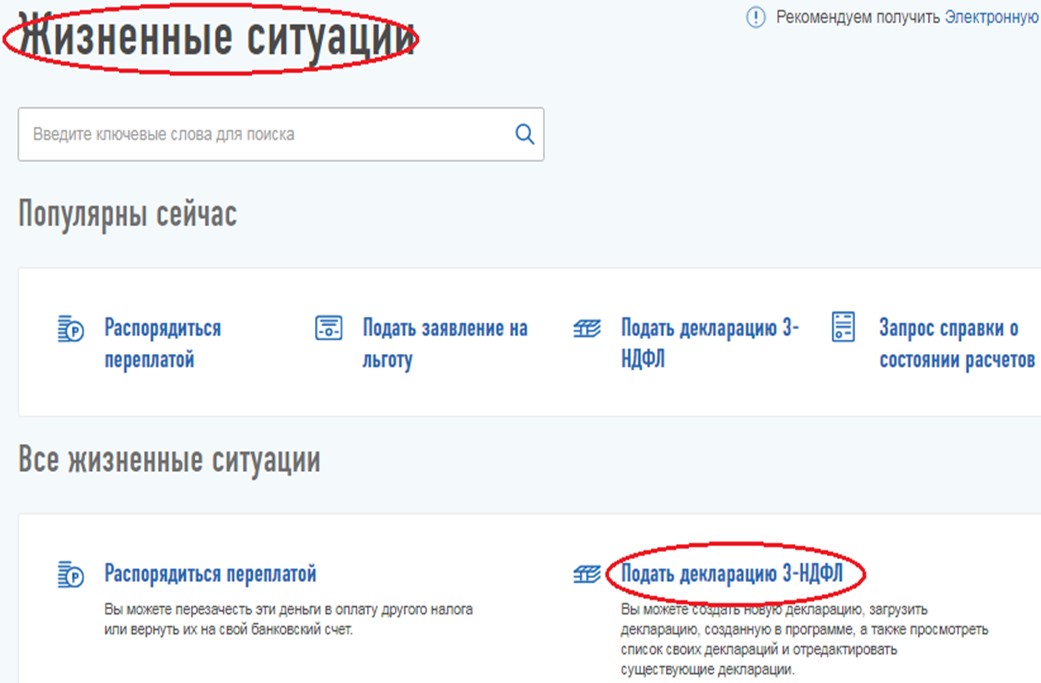

На основании этих документов заполняется декларация 3-НДФЛ в личном кабинете налогоплательщика. Для этого в ЛКН в меню следует выбрать пункт «Жизненные ситуации» и в нём — «Подать декларацию 3-НДФЛ».

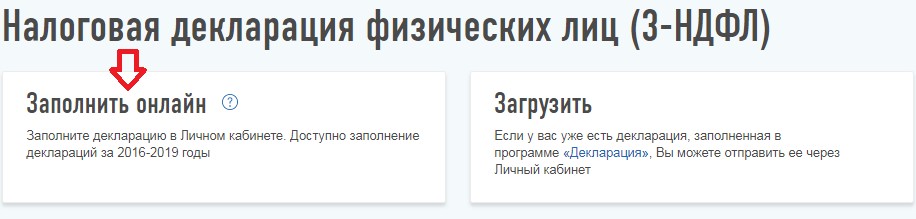

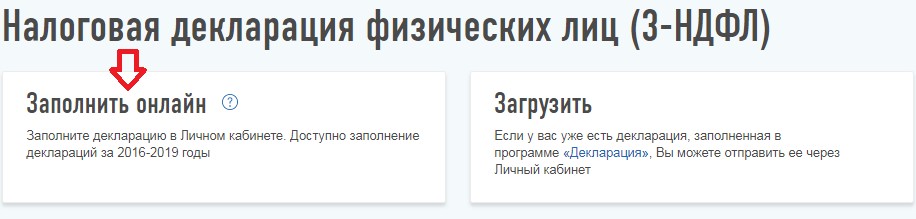

Далее выбирается способ заполнения декларации.

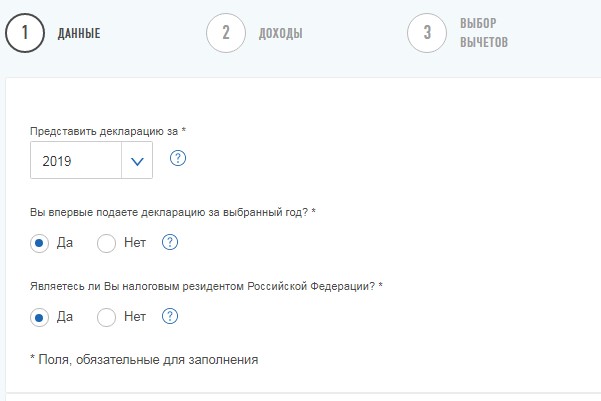

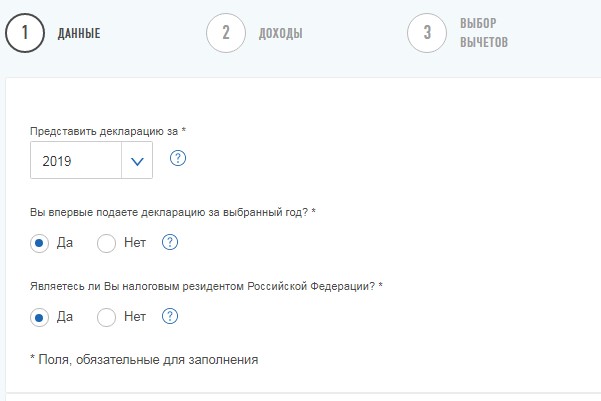

Сервис направит на вкладку, в которой содержатся общие сведения. Декларация представляется за 2019 год впервые, что необходимо указать в соответствующем поле.

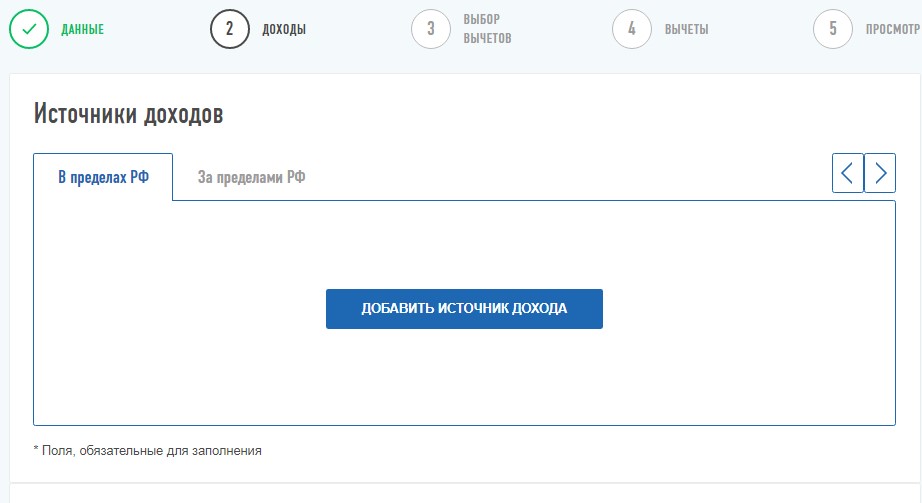

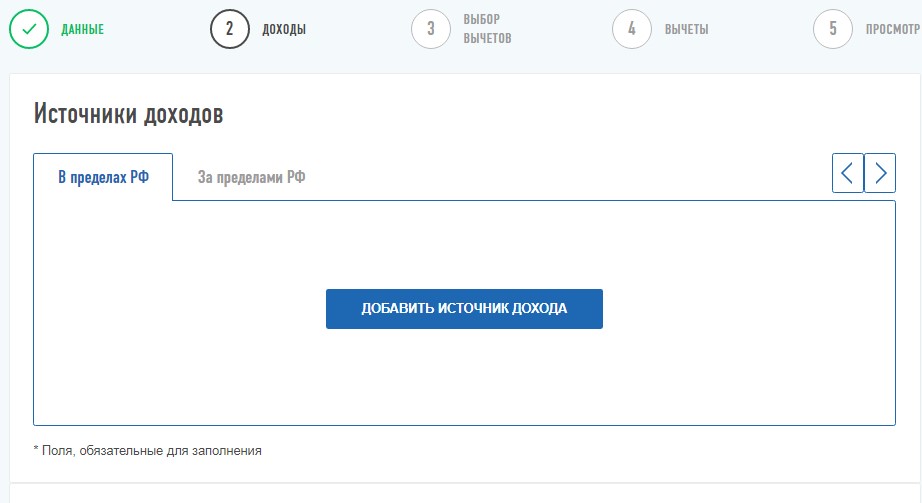

На следующей вкладке сервис предлагает перенести данные из справки 2-НДФЛ. Если данная справка уже загружена в ЛК, то сведения подтянутся автоматически. Если справка за 2019 год ещё не выгружена в ЛК, следует перенести показатели вручную, нажав кнопку «Добавить источник дохода».

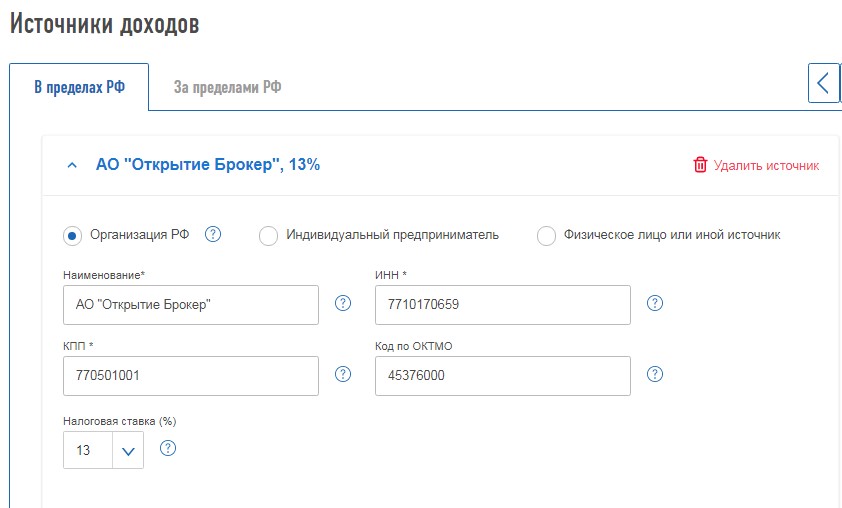

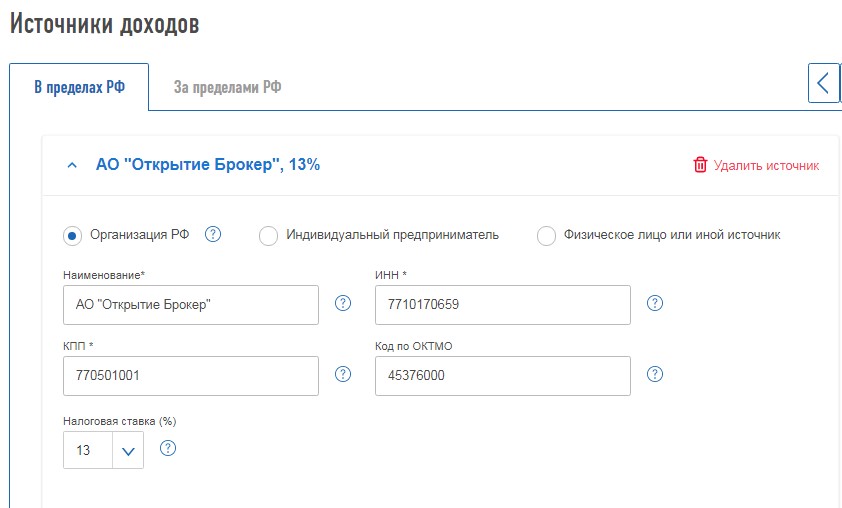

Из первого раздела справки 2-НДФЛ переносится информация о налоговом агенте.

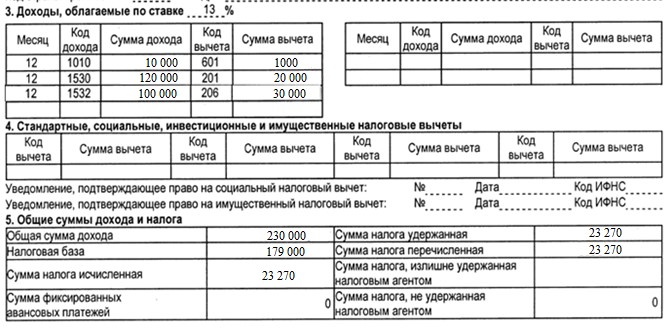

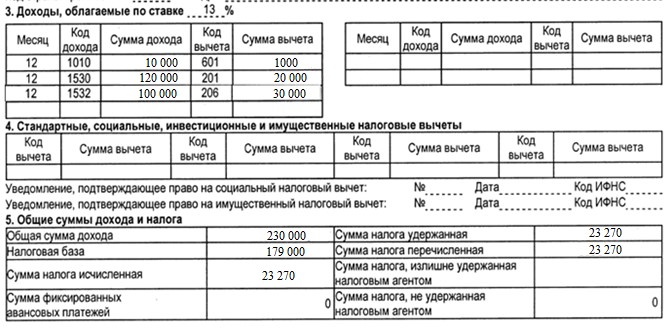

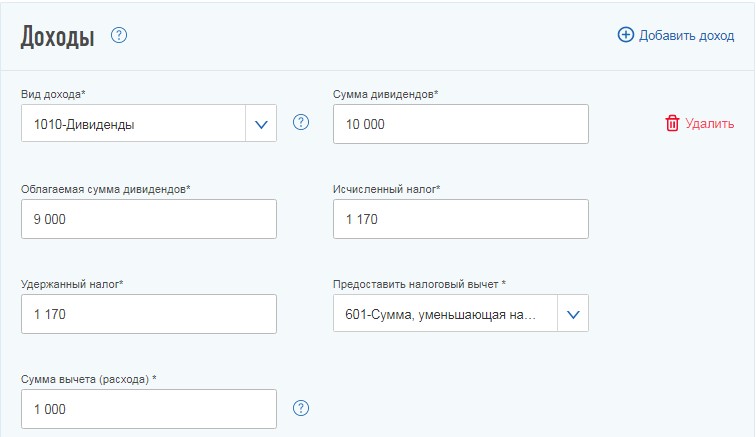

Далее из третьего раздела справки 2-НДФЛ переносится информация о доходах.

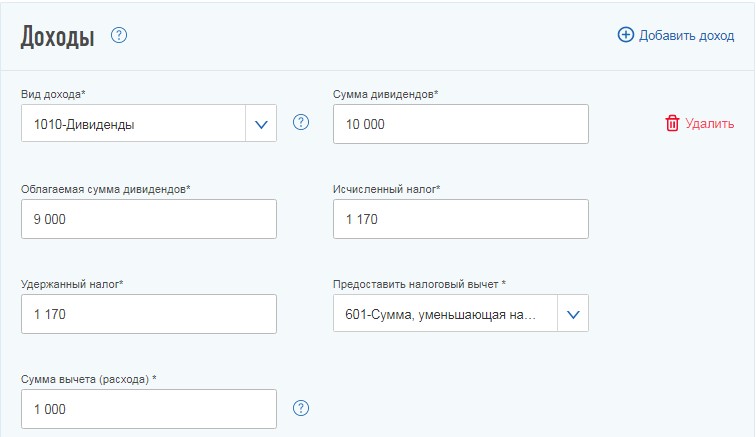

Код дохода 1010 — дивиденды, которые уменьшаются на код вычета 601. На доход в виде дивидендов нельзя перенести убытки — это прямая норма Налогового кодекса (п. 3 ст. 210 НК РФ). Поскольку дивиденды — отдельный вид доходов, то налог по ним рассчитывается отдельно. В нашем примере сумма удержанного НДФЛ по дивидендам за 2019 год составила 1 170 руб. = (10 000 руб. — 1 000 руб.) * 13%.

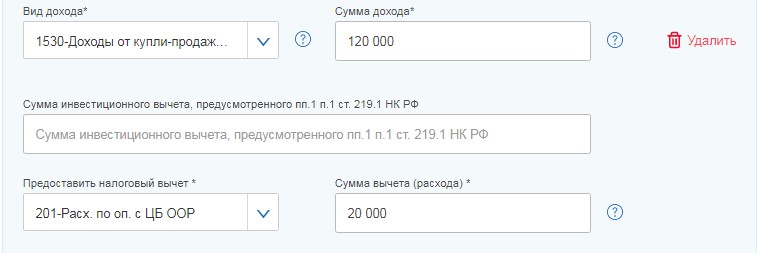

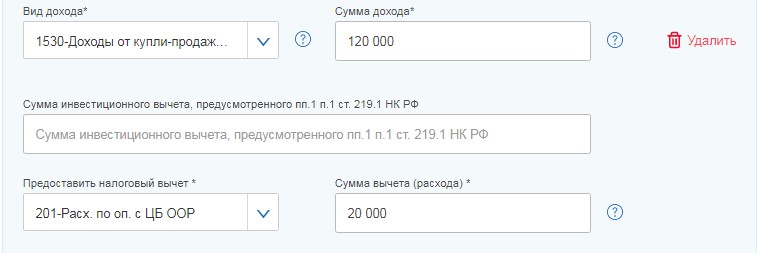

При этом для каждого кода дохода необходимо нажимать кнопку «Добавить доход». Код дохода 1530 — доходы, полученные от операций с ценными бумагами, обращающимися на организованном рынке. Согласно коду вычета 201, этот доход уменьшается на сумму соответствующих расходов по ценным бумагам.

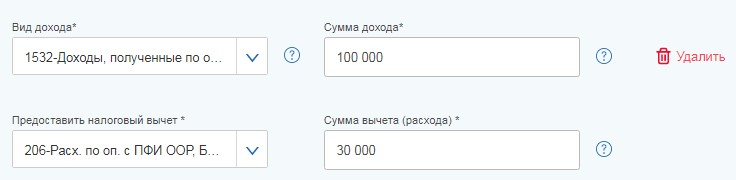

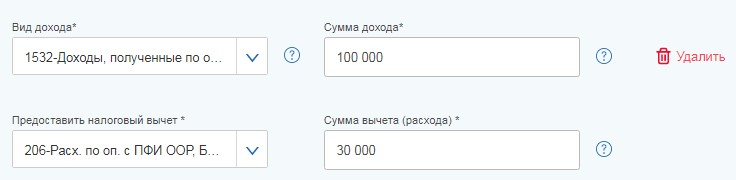

Код дохода 1532 — доходы по операциям с ПФИ, которые обращаются на организованном рынке и базисным активом которых являются ценные бумаги и фондовые индексы. Согласно коду вычета 206, этот доход уменьшается на сумму соответствующих расходов по ПФИ.

Когда перенесены все данные о доходах, ниже будет автоматически подсчитана сумма дохода (без учёта дивидендов) и налогооблагаемая база. После этого следует указать сумму удержанного налога, но без учёта НДФЛ, который удержан с дивидендов.

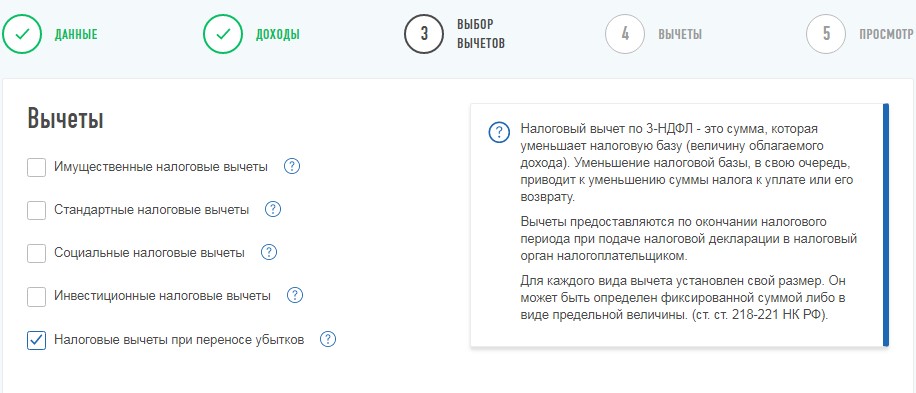

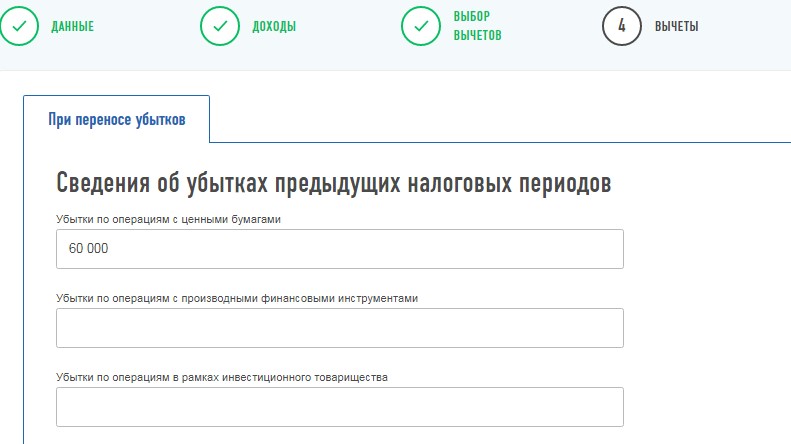

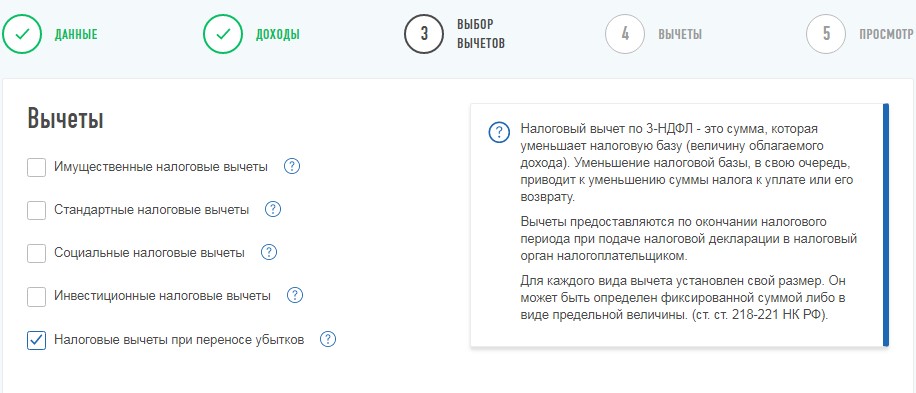

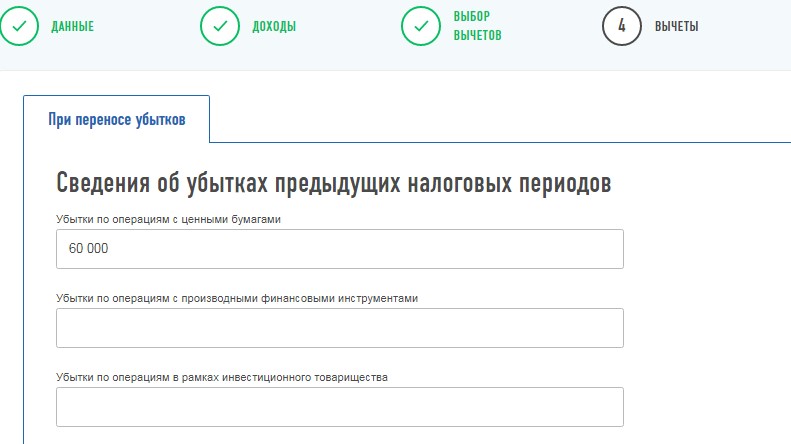

Далее указывается размер убытка, который был получен в предыдущих налоговых периодах. Согласно налоговому регистру, в 2017 году был получен убыток по обращающимся ценным бумагам в размере 60 000 руб.

На итоговой вкладке будет показана информация по возврату налога. Обратите внимание, что суммы дивидендных выплат будут рассчитаны также отдельно от остальных.

Поскольку налогооблагаемой базы хватило, чтобы перенести убыток полностью, то из бюджета будет возвращено 13% от суммы убытка. В нашем примере 7 800 руб. = (60 000 * 13%).

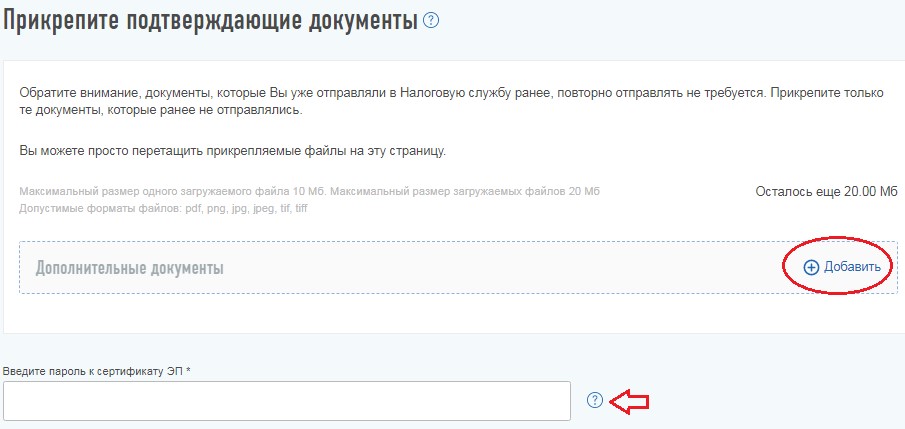

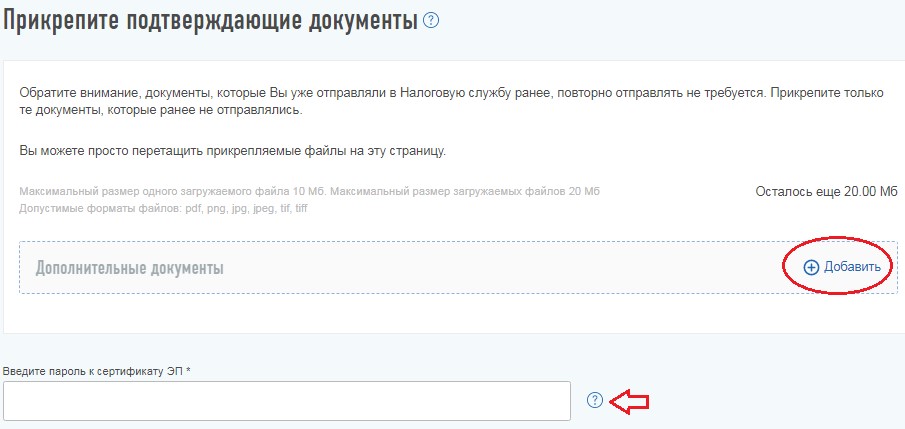

Ниже необходимо прикрепить фото или скан оригиналов документов, которые подтверждают право на вычет при переносе убытков. К таким документам относятся:

справка 2-НДФЛ за прибыльный год — следует запросить у брокера;

справка о сумме убытка — это налоговый регистр на доходы лиц по операциям с ценными бумагами и производными финансовыми инструментами;

брокерский отчёт — налоговый инспектор вправе, помимо справки о сумме убытка, запросить брокерские отчёты, которые подтверждают сумму понесённого убытка;

договор о брокерском обслуживании и заявление о присоединении к регламенту.

Когда документы приложены, декларацию можно отправлять в инспекцию. Для этого необходимо ввести пароль к неквалифицированной электронной подписи. После отправки декларацию уже нельзя редактировать.

Напомню, чтобы воспользоваться налоговой льготой, необходимо выполнить ряд условий. О них читайте в статье «В каких случаях можно перенести убытки на прибыльные года?».

Согласно Налоговому кодексу, можно переносить убытки только по обращающимся инструментам. Причём убыток по ценным бумагам уменьшает налоговую базу только по операциям с ценными бумагами, а убыток, полученный с ПФИ, уменьшает налоговую базу только по операциям с ПФИ.

Поскольку уменьшается прибыль на сумму убытка, то декларацию нужно представлять именно за прибыльный год. Для этого понадобится справка 2-НДФЛ за 2019 год.

Также вам потребуется налоговый регистр, из которого можно узнать сумму убытка. Например, в налоговом регистре (справка об убытках) от АО «Открытие Брокер» в разделе 3.4.1 содержится информация об убытках, которые подлежат переносу. Допустим, согласно налоговому регистру, в 2017 году был получен убыток по операциям с обращающимися ценными бумагами в размере 60 000 руб.

На основании этих документов заполняется декларация 3-НДФЛ в личном кабинете налогоплательщика. Для этого в ЛКН в меню следует выбрать пункт «Жизненные ситуации» и в нём — «Подать декларацию 3-НДФЛ».

Далее выбирается способ заполнения декларации.

Сервис направит на вкладку, в которой содержатся общие сведения. Декларация представляется за 2019 год впервые, что необходимо указать в соответствующем поле.

На следующей вкладке сервис предлагает перенести данные из справки 2-НДФЛ. Если данная справка уже загружена в ЛК, то сведения подтянутся автоматически. Если справка за 2019 год ещё не выгружена в ЛК, следует перенести показатели вручную, нажав кнопку «Добавить источник дохода».

Из первого раздела справки 2-НДФЛ переносится информация о налоговом агенте.

Далее из третьего раздела справки 2-НДФЛ переносится информация о доходах.

Код дохода 1010 — дивиденды, которые уменьшаются на код вычета 601. На доход в виде дивидендов нельзя перенести убытки — это прямая норма Налогового кодекса (п. 3 ст. 210 НК РФ). Поскольку дивиденды — отдельный вид доходов, то налог по ним рассчитывается отдельно. В нашем примере сумма удержанного НДФЛ по дивидендам за 2019 год составила 1 170 руб. = (10 000 руб. — 1 000 руб.) * 13%.

При этом для каждого кода дохода необходимо нажимать кнопку «Добавить доход». Код дохода 1530 — доходы, полученные от операций с ценными бумагами, обращающимися на организованном рынке. Согласно коду вычета 201, этот доход уменьшается на сумму соответствующих расходов по ценным бумагам.

Код дохода 1532 — доходы по операциям с ПФИ, которые обращаются на организованном рынке и базисным активом которых являются ценные бумаги и фондовые индексы. Согласно коду вычета 206, этот доход уменьшается на сумму соответствующих расходов по ПФИ.

Когда перенесены все данные о доходах, ниже будет автоматически подсчитана сумма дохода (без учёта дивидендов) и налогооблагаемая база. После этого следует указать сумму удержанного налога, но без учёта НДФЛ, который удержан с дивидендов.

Далее указывается размер убытка, который был получен в предыдущих налоговых периодах. Согласно налоговому регистру, в 2017 году был получен убыток по обращающимся ценным бумагам в размере 60 000 руб.

На итоговой вкладке будет показана информация по возврату налога. Обратите внимание, что суммы дивидендных выплат будут рассчитаны также отдельно от остальных.

Поскольку налогооблагаемой базы хватило, чтобы перенести убыток полностью, то из бюджета будет возвращено 13% от суммы убытка. В нашем примере 7 800 руб. = (60 000 * 13%).

Ниже необходимо прикрепить фото или скан оригиналов документов, которые подтверждают право на вычет при переносе убытков. К таким документам относятся:

справка 2-НДФЛ за прибыльный год — следует запросить у брокера;

справка о сумме убытка — это налоговый регистр на доходы лиц по операциям с ценными бумагами и производными финансовыми инструментами;

брокерский отчёт — налоговый инспектор вправе, помимо справки о сумме убытка, запросить брокерские отчёты, которые подтверждают сумму понесённого убытка;

договор о брокерском обслуживании и заявление о присоединении к регламенту.

Когда документы приложены, декларацию можно отправлять в инспекцию. Для этого необходимо ввести пароль к неквалифицированной электронной подписи. После отправки декларацию уже нельзя редактировать.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба