13 апреля 2020 ProfitGate

Рынок не перестает меня удивлять. То, что еще вчера казалось таким далеким - уже произошло. События, на исполнение которых закладывал несколько месяцев, происходят за несколько дней. Такое ощущение, что с момента моего прошлого прогноза прошел уже один год, а не один месяц.

ФРС

Самым важным событием последнего месяца стали меры по спасению экономики от ФРС. Два года назад я рассматривал стагфляцию как один из сценариев, месяц назад я рассматривал ее с максимальной вероятностью, но сейчас я уже полностью уверен - рецессия, в текущем кризисе, закончится гиперинфляцией мировых валют. На мой взгляд, пути назад уже просто нет.

Вливания денег в экономику оказывает ключевое влияние на рынок. Игнорируются плохие статистические данные, безработица и даже пандемия. При этом ФРС очень высоко "поднял планку", не оставляя выбора своим коллегам из Европы и Японии, им так же приходится (и придется еще) накачивать экономику деньгами.

Самое удивительное в этой ситуации то, что негативного эффекта (роста инфляции) от стимулирования экономики мы не увидим до тех пор, пока скорость оборота денег (деловая активность) - падают.

Фондовый рынок

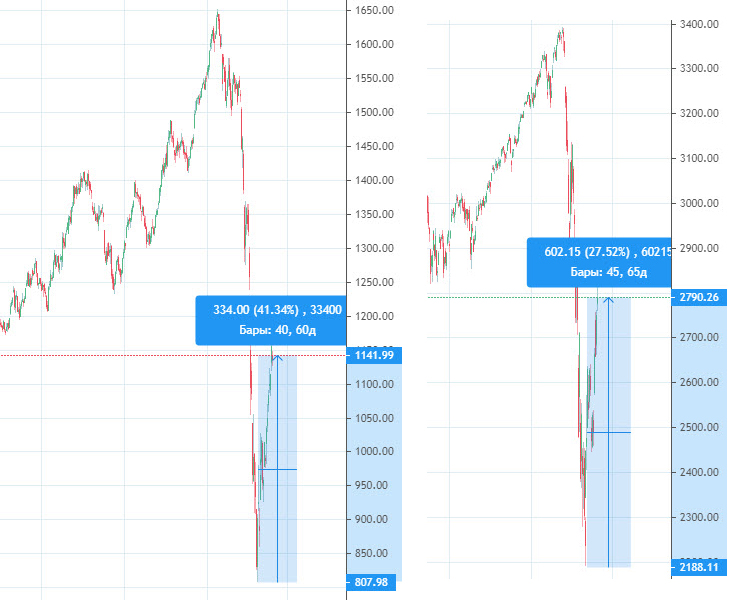

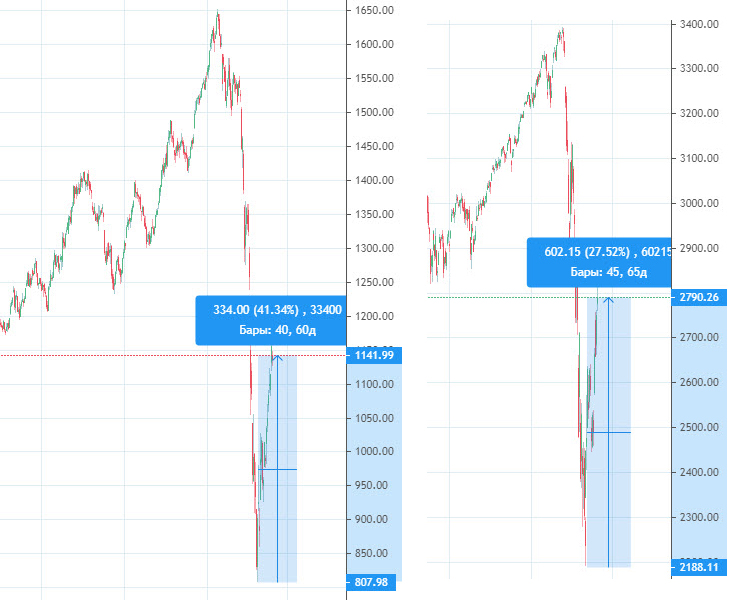

Действительно, фондовый рынок очень сильно вырос. Российские и американские индексы прибавляют по 41% и 27% от своих лоев:

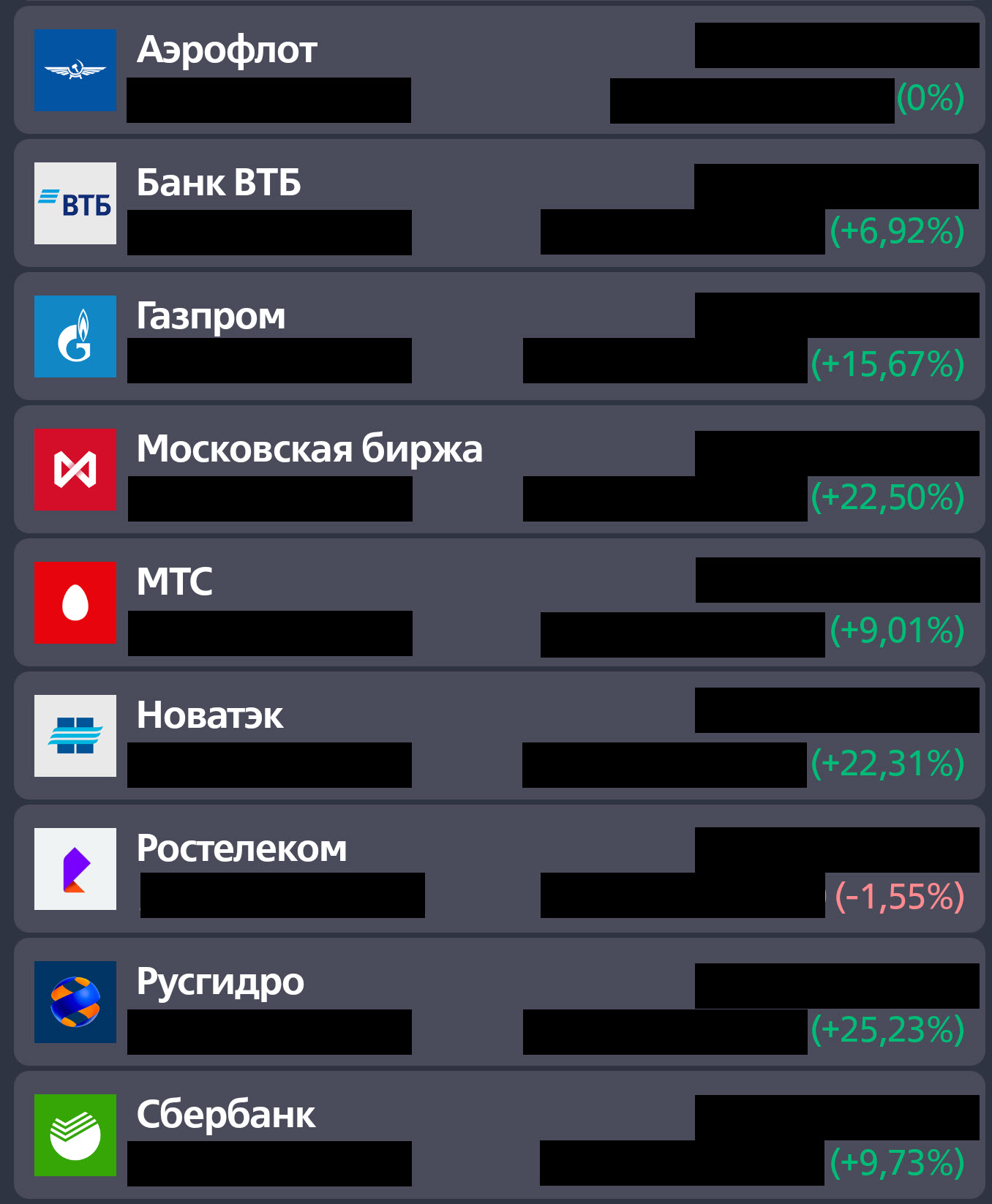

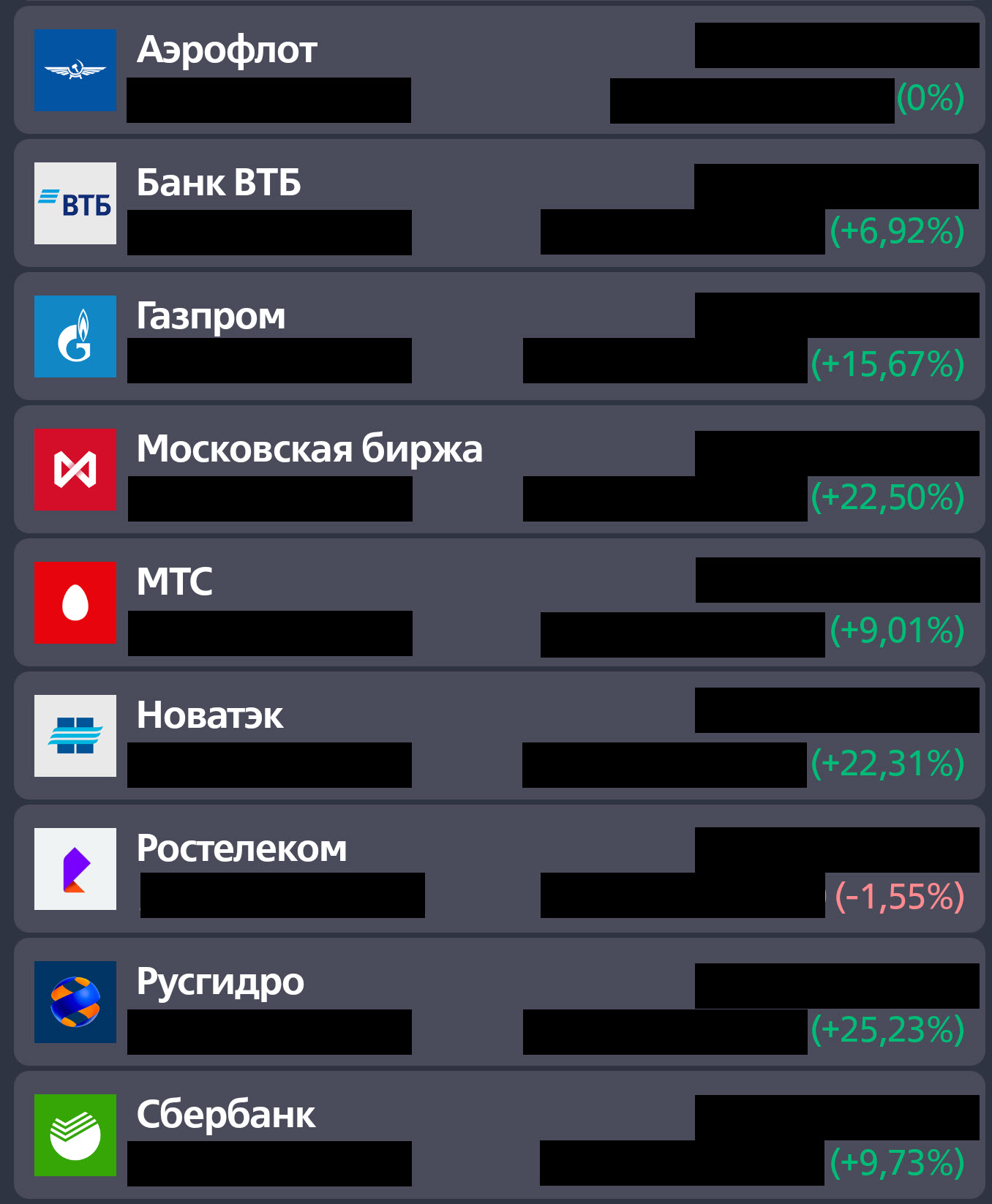

Мой портфель российских акций, купленный 12 марта, так же показывает хороший плюс. Исключение только в акциях Аэрофлота и Ростелекома, я их покупал еще в начале прошлого месяца – далеко от их лоев:

При этом, учитывая меры стимулирования, потенциал для роста все еще сохраняется. Пока в мире бушует пандемия и развивается рецессия, рынок будет расти. Наш рынок имеет все шансы перебить хаи уже до осени этого года, РТС вполне может вновь потрогать уровень в 1600 пунктов.

Как пример, подобная ситуация уже была в далеком 2000 году. В то время наш рынок был жутко дешевым и первое падение мы полностью закрыли за несколько месяцев:

Я уже давно обращался к аналогии начала 2000 в своих прогнозах. Примечательно, что сейчас ее же ищут и другие трейдеры.

Разумеется, рост рынка не будет постоянным! Как я уже писал ранее, именно на росте вытряхивают из позиций частных инвесторов. Пока люди, купившие Газпром по 230 и Роснефть по 400, не особо следят за рынком. Но как только цена будет подходить к их уровню безубытка – начнут продавать. Тем более внешний фон будет этому способствует – в мире бушует пандемия, в экономиках прогнозируют рецессию и нужно выходить из позиций пока есть такая возможность.

Лично я этого делать не буду. Все позиции, набранные на российском и американском рынках, я продолжу держать еще очень долгое время. Единственное что, возможно, буду предпринимать – открывать шорт (скорее всего Ришки) с целью хеджирования своих позиций на фондовом рынке. Но думать о стратегическом шорте я буду только после начала восстановления экономики (видимо уже по завершению пандемии коронавируса)!

Первая фаза кризиса – падение всех валют против доллара

В прошлом прогнозе я писал о риске роста волатильности с быстрым падением европейских валют относительно доллара. Собственно, это и произошло. В моменте курс британского фунта падал до отметок 1.14:

Евро заливали ниже 1.07:

В теории, фунт не должен был так сильно обвалиться. В будущем, именно у британской валюты гораздо больше перспектив в сравнении с евро. Но тут сыграл фактор числа открытых коротких позиций. Активы, которые фундаментально недооценены и в которых было мало шорта, падают в начале кризиса гораздо сильнее!

Яркий пример – металлы. В них серебро и платину залили существеннее палладия и золота.

Но если с металлами все понятно, все они пойдут в бешеный рост в момент начала стагфляционных процессов, то по поводу валют дам дополнительное пояснение. Хотя все это я уже неоднократно писал в своих обзорах.

Европейские валюты.

Как я уже написал вначале, самым главным событием стали меры по спасению экономики от ФРС. Но они же вынудили все ЦБ мира повторять действия регулятора США – смягчать свою денежно-кредитную политику с целью спасения экономик.

Однако, этот процесс скоро завершится завершится и мы, пройдя точку невозврата по мерам стимулирования, одновременно находимся на лоях по ставкам центральных банков. Уходить ниже в отрицательную территорию они не будут, как показывает опыт, это не имеет никакого смысла.

Еще месяц назад я рассчитывал, что в запасе мировой экономики есть еще несколько лет. За это время ФРС смогли бы конвертировать длинный долг на балансе в короткие облигации, которые просто бы сгорели за несколько лет. Но ситуация начала развиваться лавинообразно и ФРС пошел «ва-банк», выкупая даже корпоративные долги.

И, если предположение о стремительном отскоке рынков окажется верным, уже к концу года мы вновь будет «на хаях» практически по всем индексам, Трамп одержит победу на выборах, пандемия коронавируса пройдет, экономика начнет оживать и… медленно погружаться в гиперинфляцию.

Вот тут снова возвращается к центральным банкам. Сможет ли в такой ситуации начать поднимать ставки ФРС? Думаю - да. В противном случае судьба доллара как валюты будет под вопросом. Разумеется, после повышения ставки с целью борьбы с инфляцией, мы сразу же заметим резкое падение на фондовых площадках, но экономика США выдержит этот удар.

Сможет ли повысит ставку банк Англии? Да, причем британцы уже проделывали этот маневр пару лет назад – тестировали свою финансовую систему.

Сможет ли повысить ставку ЕЦБ или банк Японии? Нет! Повышение ставки ЕЦБ грозит дефолтами всех южных стран Европы (а возможно уже и Франции). Японцы, с экономикой на игле дотаций неэффективных компаний, так же не переживут этот удар.

Рубль

Как я уже писал ранее, с рублем все будет хорошо. При этом моя вера в рубль за этот месяц лишь окрепла. Наш ЦБ поступил абсолютно правильно - сохранив ставку рефинансирования на текущем уровне. После озвучивания этого решения я сразу же продал еще часть долларов:

Написал об этом в чате и поздравил всех нас с тем, что теперь наша валюта наконец-то перестаёт быть валютой развивающегося рынка. Наш ЦБ смягчает монетарную политику наравне с ведущими регуляторами.

Будет ли рубль укрепляться дальше? Не исключено. Ранее я выкладывал прогноз, где обозначил интервал стабилизации курса рубля между 72 и 74 с пиком в районе 81 рубля за доллар. Да, как я уже писал ранее, рынок меня удивил своей динамикой – но прогноз был отработан четко:

Рубль пару дней попилися в диапазоне 72-74, показал хаи добив до 82 и поехал укрепляться. Пока не очень понятно, будет ли еще один поход рубля на ослабление? Будет ли он в ближайшее время или только во вторую волну кризиса ближе к концу года? В любом случае, я рад, что от уровней 74 (и выше) продал большую часть своей валюты.

При этом дальнейшая судьба рубля - очень радужная. У нас еще есть запас для снижения ставки, что может подтолкнуть керри-трейдеров продолжить инвестиции в наши ОФЗ. Которые, кстати, уже торгуются с доходностями на момент октября прошлого года:

Да, первый опыт размещения МинФина в апреле был отрицательным – заявок по устраивающей цене не нашлось. Я думаю это связано с тем, что доходности ОФЗ все еще не достигли требуемых уровней. Как только индекс RGBI вернется на 150 пунктов, так сразу найдутся покупатели на наш долг по устраивающей МинФин цене.

Нефть, ОПЕК+, коронавирус, планы Трампа по освоению Луны

Как вы уже заметили, я не особо люблю копаться в смежных факторах. Безусловно, цена на нефть и коронавирус влияют на ситуацию. Но, на мой взгляд, они не являются определяющими при анализе рынков! Эффективней смотреть на действия регуляторов и движение капиталов, чем гадать какое именно сокращение будет по факту заседания ОПЕК+ или предположить дату завершения карантина.

ИТОГО:

Продолжаю держать портфель акций. Готов к нагнетанию истерии, новым страхам и откатам рынка. Жду столь же беспрецедентных мер стимулирования от других регуляторов (в первую очередь ЕЦБ).

До осени закину немного денег на ИИС, с целью покупки ОФЗ, и буду ожидать наш рынок выше 1400 по РТС. Где-то в том районе, если экономика начнет оживать, буду смотреть на открытие коротких позиций с целью хеджирования своего портфеля.

С вас плюсики! Как всегда, готов подробно отвечать в комментариях на вопросы. Думаю, следующий обзор будет так же - примерно через месяц.

Ответ на вопрос по портфелю:

Думаю лучше вынести в пост, на момент пятницы портфель представляет из себя следующее:

8% - рубли (ОФЗ и т.п.).

40% - доллары.

15% - металлы.

19% - акции РФ.

17% - акции США.

Как видно, все еще большую часть держу в долларах (хотя еще в феврале на доллар приходилось больше 70% портфеля и еще 5% на евро). Но, нужно учитывать, что я исторически веду учет финансов в долларах, для меня доллар - базовая валюта. Соответственно, полностью из бакса выйду только в случае смены базовой валюты для своих расчетов. Возможно, уже осенью сменю на рубль.

Так же добавлю, что даже в случае получения "второго дна" и возможности закупиться по очень вкусным ценам, я не буду превышать долю акции в портфеле выше 70%. В целом даже текущие 40% в фонде меня полностью устраивают, оптимальным считаю 50% от портфеля держать в фондовом рынке.

По конкретным бумагам в портфеле акций РФ распределение следующее:

Аэрофлот: 4,33%

Банк ВТБ: 13,40%

Газпром: 14,07%

Мосбиржа: 5,79%

МТС: 5,70%

Новатэк: 11,68%

Ростелеком: 14,32%

Русгидро: 11,56%

Сбербанк: 14,80%

ФРС

Самым важным событием последнего месяца стали меры по спасению экономики от ФРС. Два года назад я рассматривал стагфляцию как один из сценариев, месяц назад я рассматривал ее с максимальной вероятностью, но сейчас я уже полностью уверен - рецессия, в текущем кризисе, закончится гиперинфляцией мировых валют. На мой взгляд, пути назад уже просто нет.

Вливания денег в экономику оказывает ключевое влияние на рынок. Игнорируются плохие статистические данные, безработица и даже пандемия. При этом ФРС очень высоко "поднял планку", не оставляя выбора своим коллегам из Европы и Японии, им так же приходится (и придется еще) накачивать экономику деньгами.

Самое удивительное в этой ситуации то, что негативного эффекта (роста инфляции) от стимулирования экономики мы не увидим до тех пор, пока скорость оборота денег (деловая активность) - падают.

Фондовый рынок

Действительно, фондовый рынок очень сильно вырос. Российские и американские индексы прибавляют по 41% и 27% от своих лоев:

Мой портфель российских акций, купленный 12 марта, так же показывает хороший плюс. Исключение только в акциях Аэрофлота и Ростелекома, я их покупал еще в начале прошлого месяца – далеко от их лоев:

При этом, учитывая меры стимулирования, потенциал для роста все еще сохраняется. Пока в мире бушует пандемия и развивается рецессия, рынок будет расти. Наш рынок имеет все шансы перебить хаи уже до осени этого года, РТС вполне может вновь потрогать уровень в 1600 пунктов.

Как пример, подобная ситуация уже была в далеком 2000 году. В то время наш рынок был жутко дешевым и первое падение мы полностью закрыли за несколько месяцев:

Я уже давно обращался к аналогии начала 2000 в своих прогнозах. Примечательно, что сейчас ее же ищут и другие трейдеры.

Разумеется, рост рынка не будет постоянным! Как я уже писал ранее, именно на росте вытряхивают из позиций частных инвесторов. Пока люди, купившие Газпром по 230 и Роснефть по 400, не особо следят за рынком. Но как только цена будет подходить к их уровню безубытка – начнут продавать. Тем более внешний фон будет этому способствует – в мире бушует пандемия, в экономиках прогнозируют рецессию и нужно выходить из позиций пока есть такая возможность.

Лично я этого делать не буду. Все позиции, набранные на российском и американском рынках, я продолжу держать еще очень долгое время. Единственное что, возможно, буду предпринимать – открывать шорт (скорее всего Ришки) с целью хеджирования своих позиций на фондовом рынке. Но думать о стратегическом шорте я буду только после начала восстановления экономики (видимо уже по завершению пандемии коронавируса)!

Первая фаза кризиса – падение всех валют против доллара

В прошлом прогнозе я писал о риске роста волатильности с быстрым падением европейских валют относительно доллара. Собственно, это и произошло. В моменте курс британского фунта падал до отметок 1.14:

Евро заливали ниже 1.07:

В теории, фунт не должен был так сильно обвалиться. В будущем, именно у британской валюты гораздо больше перспектив в сравнении с евро. Но тут сыграл фактор числа открытых коротких позиций. Активы, которые фундаментально недооценены и в которых было мало шорта, падают в начале кризиса гораздо сильнее!

Яркий пример – металлы. В них серебро и платину залили существеннее палладия и золота.

Но если с металлами все понятно, все они пойдут в бешеный рост в момент начала стагфляционных процессов, то по поводу валют дам дополнительное пояснение. Хотя все это я уже неоднократно писал в своих обзорах.

Европейские валюты.

Как я уже написал вначале, самым главным событием стали меры по спасению экономики от ФРС. Но они же вынудили все ЦБ мира повторять действия регулятора США – смягчать свою денежно-кредитную политику с целью спасения экономик.

Однако, этот процесс скоро завершится завершится и мы, пройдя точку невозврата по мерам стимулирования, одновременно находимся на лоях по ставкам центральных банков. Уходить ниже в отрицательную территорию они не будут, как показывает опыт, это не имеет никакого смысла.

Еще месяц назад я рассчитывал, что в запасе мировой экономики есть еще несколько лет. За это время ФРС смогли бы конвертировать длинный долг на балансе в короткие облигации, которые просто бы сгорели за несколько лет. Но ситуация начала развиваться лавинообразно и ФРС пошел «ва-банк», выкупая даже корпоративные долги.

И, если предположение о стремительном отскоке рынков окажется верным, уже к концу года мы вновь будет «на хаях» практически по всем индексам, Трамп одержит победу на выборах, пандемия коронавируса пройдет, экономика начнет оживать и… медленно погружаться в гиперинфляцию.

Вот тут снова возвращается к центральным банкам. Сможет ли в такой ситуации начать поднимать ставки ФРС? Думаю - да. В противном случае судьба доллара как валюты будет под вопросом. Разумеется, после повышения ставки с целью борьбы с инфляцией, мы сразу же заметим резкое падение на фондовых площадках, но экономика США выдержит этот удар.

Сможет ли повысит ставку банк Англии? Да, причем британцы уже проделывали этот маневр пару лет назад – тестировали свою финансовую систему.

Сможет ли повысить ставку ЕЦБ или банк Японии? Нет! Повышение ставки ЕЦБ грозит дефолтами всех южных стран Европы (а возможно уже и Франции). Японцы, с экономикой на игле дотаций неэффективных компаний, так же не переживут этот удар.

Рубль

Как я уже писал ранее, с рублем все будет хорошо. При этом моя вера в рубль за этот месяц лишь окрепла. Наш ЦБ поступил абсолютно правильно - сохранив ставку рефинансирования на текущем уровне. После озвучивания этого решения я сразу же продал еще часть долларов:

Написал об этом в чате и поздравил всех нас с тем, что теперь наша валюта наконец-то перестаёт быть валютой развивающегося рынка. Наш ЦБ смягчает монетарную политику наравне с ведущими регуляторами.

Будет ли рубль укрепляться дальше? Не исключено. Ранее я выкладывал прогноз, где обозначил интервал стабилизации курса рубля между 72 и 74 с пиком в районе 81 рубля за доллар. Да, как я уже писал ранее, рынок меня удивил своей динамикой – но прогноз был отработан четко:

Рубль пару дней попилися в диапазоне 72-74, показал хаи добив до 82 и поехал укрепляться. Пока не очень понятно, будет ли еще один поход рубля на ослабление? Будет ли он в ближайшее время или только во вторую волну кризиса ближе к концу года? В любом случае, я рад, что от уровней 74 (и выше) продал большую часть своей валюты.

При этом дальнейшая судьба рубля - очень радужная. У нас еще есть запас для снижения ставки, что может подтолкнуть керри-трейдеров продолжить инвестиции в наши ОФЗ. Которые, кстати, уже торгуются с доходностями на момент октября прошлого года:

Да, первый опыт размещения МинФина в апреле был отрицательным – заявок по устраивающей цене не нашлось. Я думаю это связано с тем, что доходности ОФЗ все еще не достигли требуемых уровней. Как только индекс RGBI вернется на 150 пунктов, так сразу найдутся покупатели на наш долг по устраивающей МинФин цене.

Нефть, ОПЕК+, коронавирус, планы Трампа по освоению Луны

Как вы уже заметили, я не особо люблю копаться в смежных факторах. Безусловно, цена на нефть и коронавирус влияют на ситуацию. Но, на мой взгляд, они не являются определяющими при анализе рынков! Эффективней смотреть на действия регуляторов и движение капиталов, чем гадать какое именно сокращение будет по факту заседания ОПЕК+ или предположить дату завершения карантина.

ИТОГО:

Продолжаю держать портфель акций. Готов к нагнетанию истерии, новым страхам и откатам рынка. Жду столь же беспрецедентных мер стимулирования от других регуляторов (в первую очередь ЕЦБ).

До осени закину немного денег на ИИС, с целью покупки ОФЗ, и буду ожидать наш рынок выше 1400 по РТС. Где-то в том районе, если экономика начнет оживать, буду смотреть на открытие коротких позиций с целью хеджирования своего портфеля.

С вас плюсики! Как всегда, готов подробно отвечать в комментариях на вопросы. Думаю, следующий обзор будет так же - примерно через месяц.

Ответ на вопрос по портфелю:

Думаю лучше вынести в пост, на момент пятницы портфель представляет из себя следующее:

8% - рубли (ОФЗ и т.п.).

40% - доллары.

15% - металлы.

19% - акции РФ.

17% - акции США.

Как видно, все еще большую часть держу в долларах (хотя еще в феврале на доллар приходилось больше 70% портфеля и еще 5% на евро). Но, нужно учитывать, что я исторически веду учет финансов в долларах, для меня доллар - базовая валюта. Соответственно, полностью из бакса выйду только в случае смены базовой валюты для своих расчетов. Возможно, уже осенью сменю на рубль.

Так же добавлю, что даже в случае получения "второго дна" и возможности закупиться по очень вкусным ценам, я не буду превышать долю акции в портфеле выше 70%. В целом даже текущие 40% в фонде меня полностью устраивают, оптимальным считаю 50% от портфеля держать в фондовом рынке.

По конкретным бумагам в портфеле акций РФ распределение следующее:

Аэрофлот: 4,33%

Банк ВТБ: 13,40%

Газпром: 14,07%

Мосбиржа: 5,79%

МТС: 5,70%

Новатэк: 11,68%

Ростелеком: 14,32%

Русгидро: 11,56%

Сбербанк: 14,80%

http://profitgate.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба