25 апреля 2020 Инвесткафе Романов Иван

капитализация компании уже пережила худшее. Предлагаю это основательно проверить.

Рыночная цена компании — это отражение консенсус-ожиданий роста ее ключевых финансовых показателей.

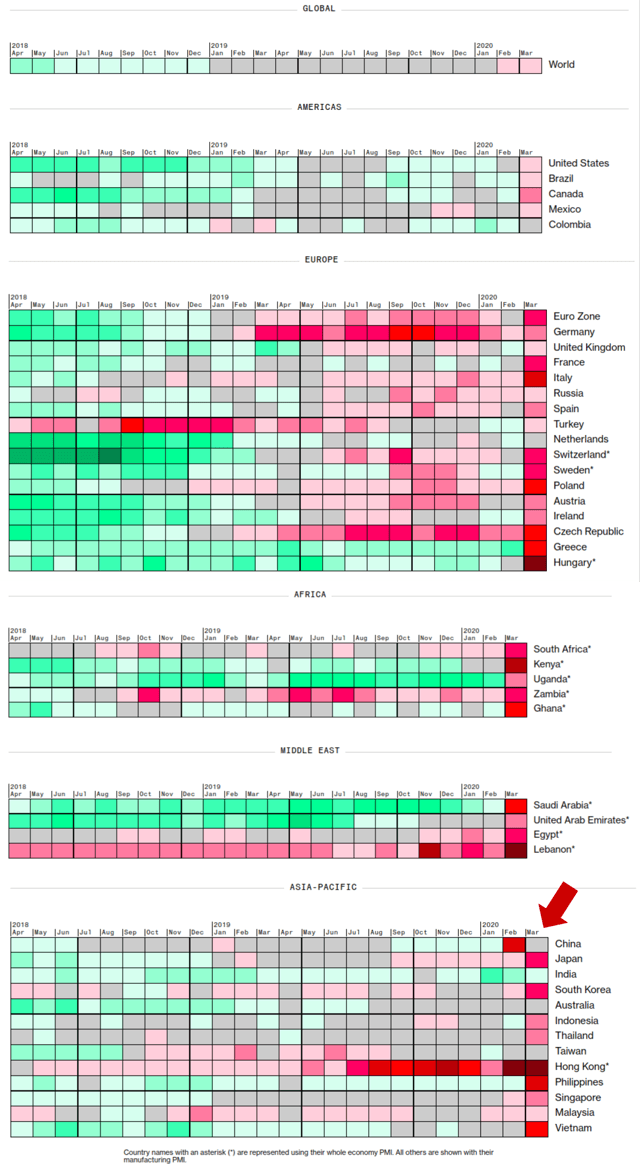

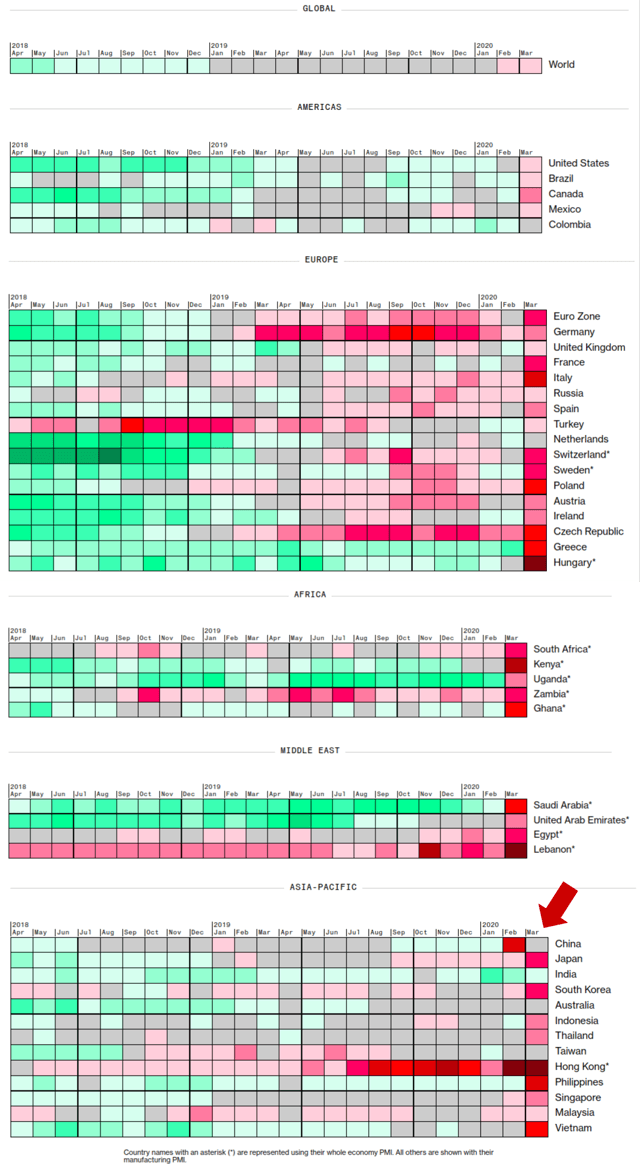

Пандемия COVID-19 вызвала необходимость введения ограничительных карантинных мер, которые, в свою очередь привели к падению деловой активности по всему миру.

Источник: Bloomberg.

Разумеется, это крайне негативный фон для спроса, в том числе для Microsoft, поскольку средние ожидания выручки и прибыли компании на будущий фискальный году ухудшились, и, судя по всему негативная динамика продолжается.

Последние пять лет мультипликатор P/S компании находился в линейной зависимости от темпов роста ее выручки. Правда, это не относится к результатам последних двух кварталов. Динамика выручки Microsoft в последние полгода не соответствовали ее рыночной стоимости по P/S. То есть компания была переоценена.

Судя по прогнозам аналитиков, темпы роста выручки Microsoft продолжат замедляться. И если за этим последует возвращение мультипликатора P/S в зону нормальных значений, то цена акции Microsoft упадет ниже $140.

Между темпами роста прибыли и мультипликатором P/E у Microsoft нет сильной взаимосвязи. Зато есть четкая и прямая зависимость между абсолютным значением прибыли на акцию и капитализацией компании. И эта зависимость также говорит о том, что Microsoft близка к перекупленности. При этом ожидаемая в ближайшие три квартала прибыль этого состояния практически не меняет.

Прогнозы прибыли Microsoft на будущий год ухудшаются, но важно знать, насколько она может упасть по сравнению с результатом аналогов компании. Чтобы провести это сравнение, нужежн форвардный мультипликатор P/E, скорректированный на ожидаемые темпы роста чистой прибыли для «голубых фишек» NASDAQ.

Судя по данным из таблицы выше, стоимость Microsoft по меньшей мере в два с половиной раза выше справедливого уровня. И судя по всему, так же считает большинство инвестиционных аналитиков. На этом фоне я сохраняю рекомендацию «продавать» по бумагам компании с основной целью $130 в ближайшие полгода.

Рыночная цена компании — это отражение консенсус-ожиданий роста ее ключевых финансовых показателей.

Пандемия COVID-19 вызвала необходимость введения ограничительных карантинных мер, которые, в свою очередь привели к падению деловой активности по всему миру.

Источник: Bloomberg.

Разумеется, это крайне негативный фон для спроса, в том числе для Microsoft, поскольку средние ожидания выручки и прибыли компании на будущий фискальный году ухудшились, и, судя по всему негативная динамика продолжается.

Последние пять лет мультипликатор P/S компании находился в линейной зависимости от темпов роста ее выручки. Правда, это не относится к результатам последних двух кварталов. Динамика выручки Microsoft в последние полгода не соответствовали ее рыночной стоимости по P/S. То есть компания была переоценена.

Судя по прогнозам аналитиков, темпы роста выручки Microsoft продолжат замедляться. И если за этим последует возвращение мультипликатора P/S в зону нормальных значений, то цена акции Microsoft упадет ниже $140.

Между темпами роста прибыли и мультипликатором P/E у Microsoft нет сильной взаимосвязи. Зато есть четкая и прямая зависимость между абсолютным значением прибыли на акцию и капитализацией компании. И эта зависимость также говорит о том, что Microsoft близка к перекупленности. При этом ожидаемая в ближайшие три квартала прибыль этого состояния практически не меняет.

Прогнозы прибыли Microsoft на будущий год ухудшаются, но важно знать, насколько она может упасть по сравнению с результатом аналогов компании. Чтобы провести это сравнение, нужежн форвардный мультипликатор P/E, скорректированный на ожидаемые темпы роста чистой прибыли для «голубых фишек» NASDAQ.

Судя по данным из таблицы выше, стоимость Microsoft по меньшей мере в два с половиной раза выше справедливого уровня. И судя по всему, так же считает большинство инвестиционных аналитиков. На этом фоне я сохраняю рекомендацию «продавать» по бумагам компании с основной целью $130 в ближайшие полгода.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба