27 мая 2020 InvestCommunity

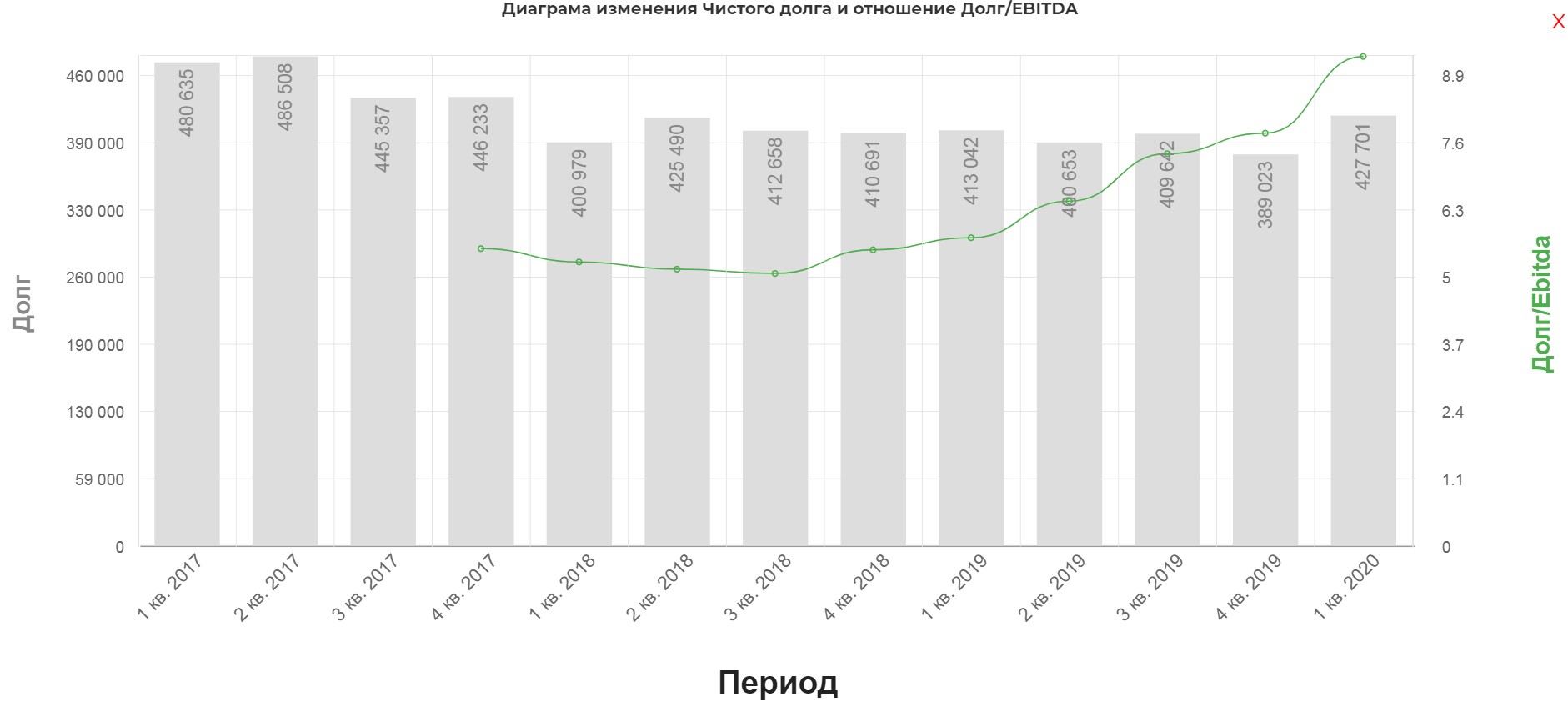

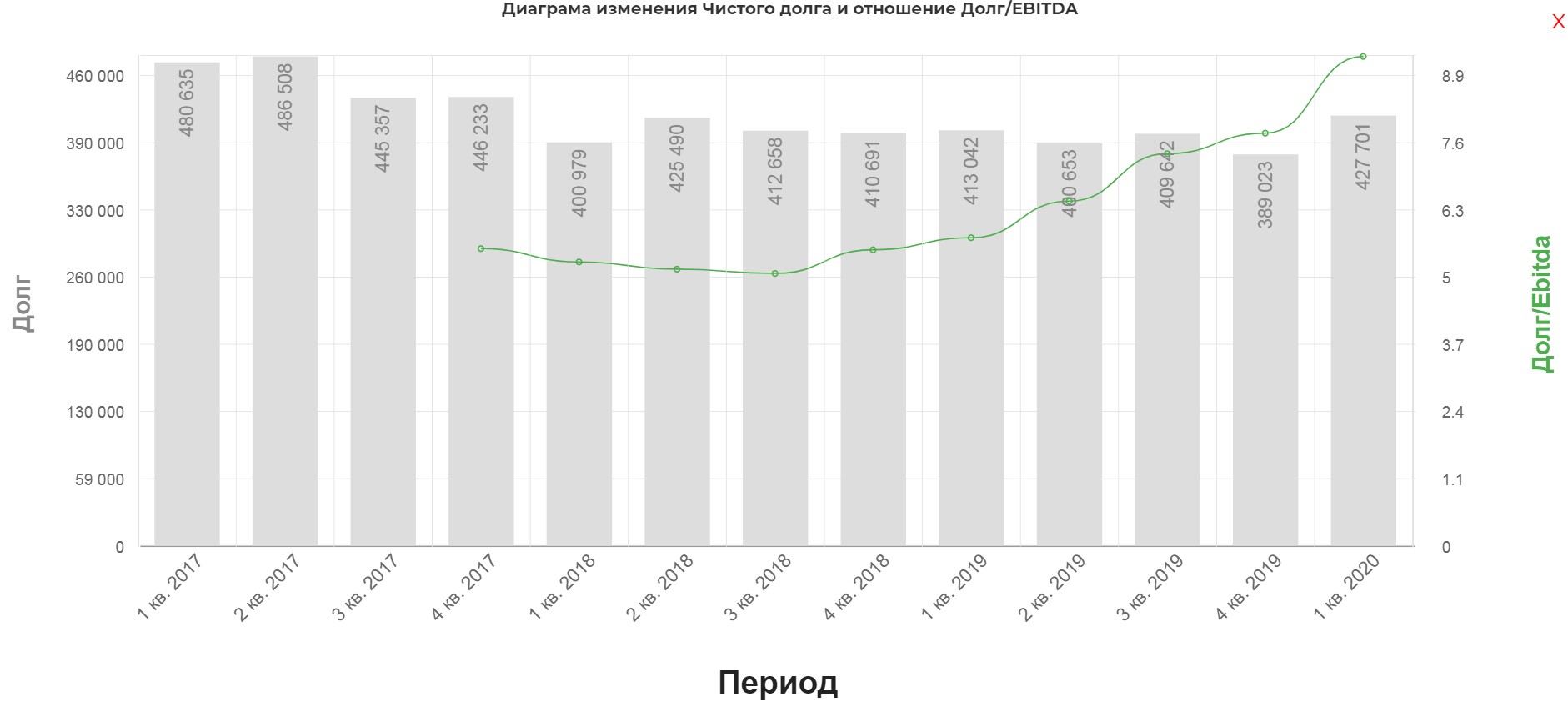

Идея похожа на идею в ТМК, только конечно не такая яркая. Там долг уменьшался в два раза, здесь только на 146млрд из 427.

Уже после завершения отчетного квартала в Группе произошли серьезные изменения. В апреле состоялась продажа 51% доли предприятий, составляющих Эльгинский угольный комплекс компании ООО «А-Проперти». Одновременно с этой сделкой были подписаны соглашения о реструктуризации долга с Банком ГПБ (АО) и Банком ВТБ (ПАО). Это очень серьезный шаг для Группы. Общее снижение финансового долга компании в результате составит порядка 146 млрд рублей. Это позволит «Мечелу» улучшить соотношение Чистого долга к EBITDA, сократить расходы на обслуживание кредитного портфеля, высвобождая тем самым ресурсы для сокращения долговой нагрузки и развития производственных предприятий компании

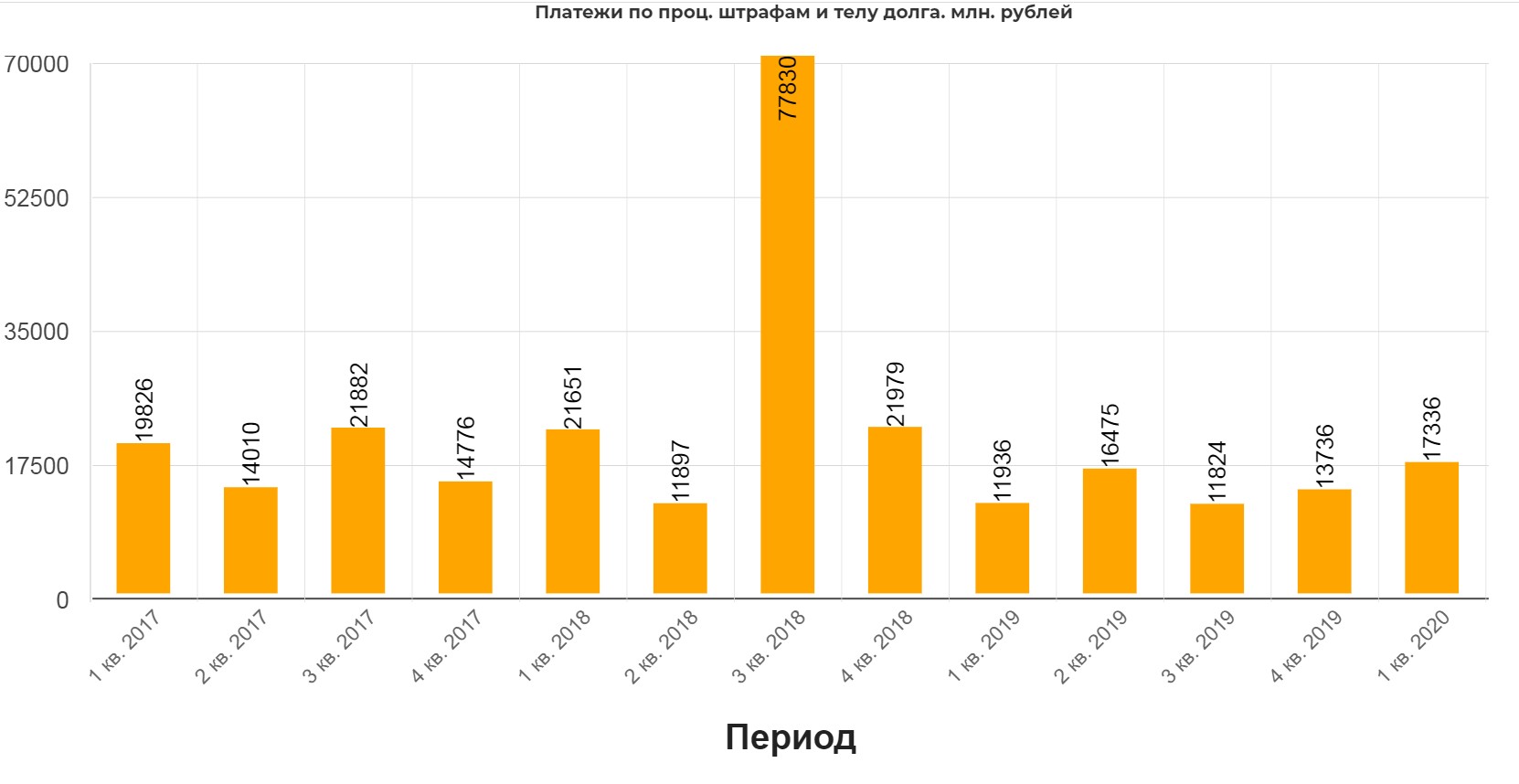

Весь смысл в уменьшении проц. платежей. Экономия в год выходит очень приличная. Узнать о давлении кредита на компанию, можно из двух источников.

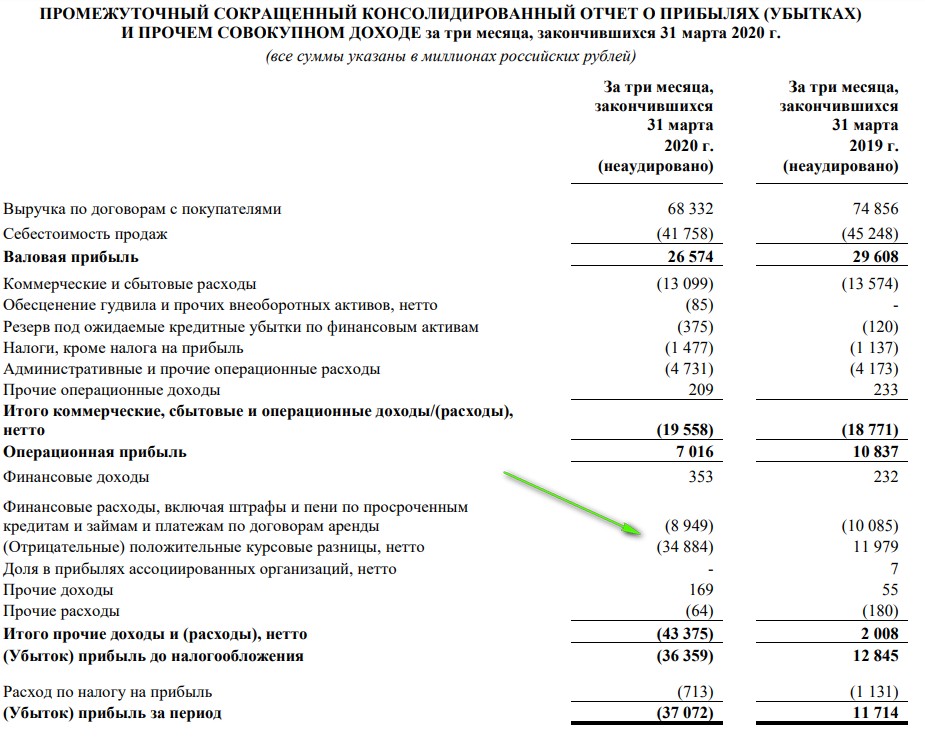

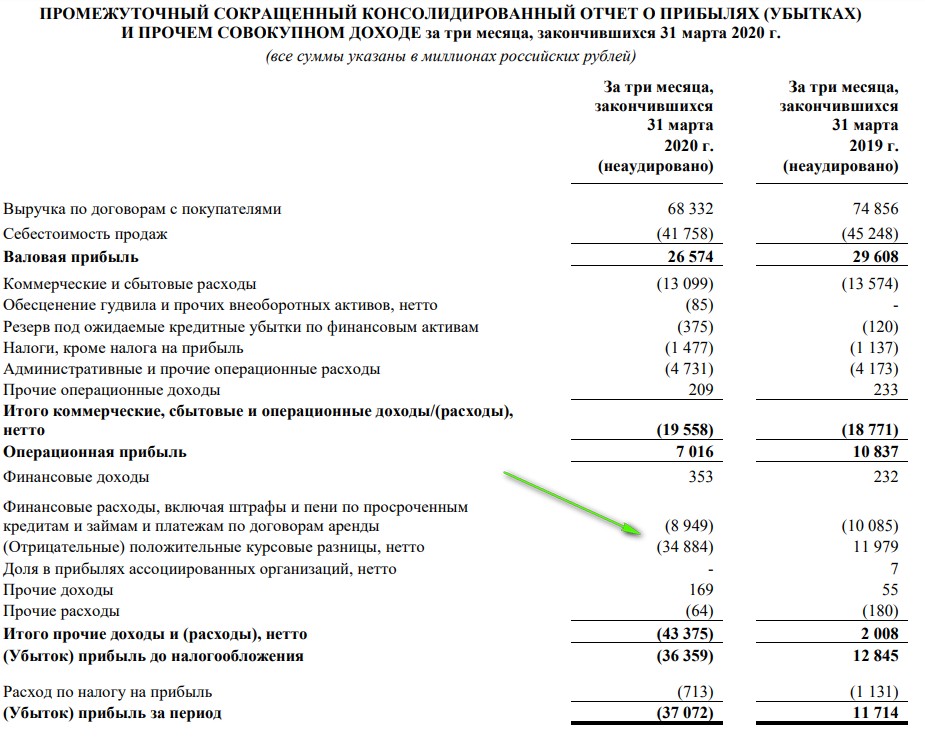

Первый фин. расходы в P&L. Здесь тренд на снижение чётко прослеживается. Но давление на компанию значительно выше. Об этом следующий слайд.

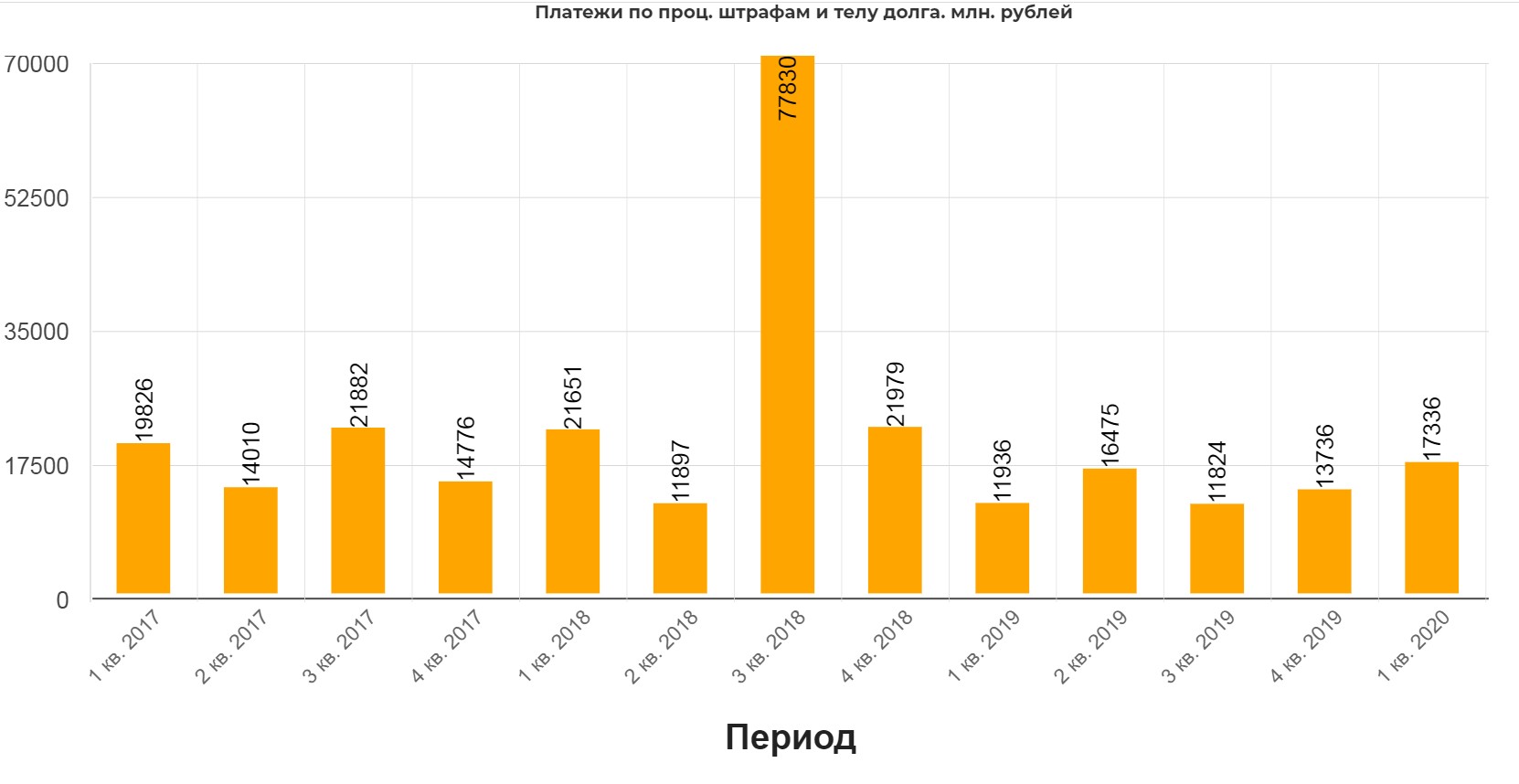

Второй источник это Cash Flow где отображаются не только проценты, но и гашение тела долга. Тут уже более наглядно. В данном расчете не учитываются значения нетто.(т.е. получение новых долгов, реструктуризации и полученных процентов) Как видите размер серьёзный.

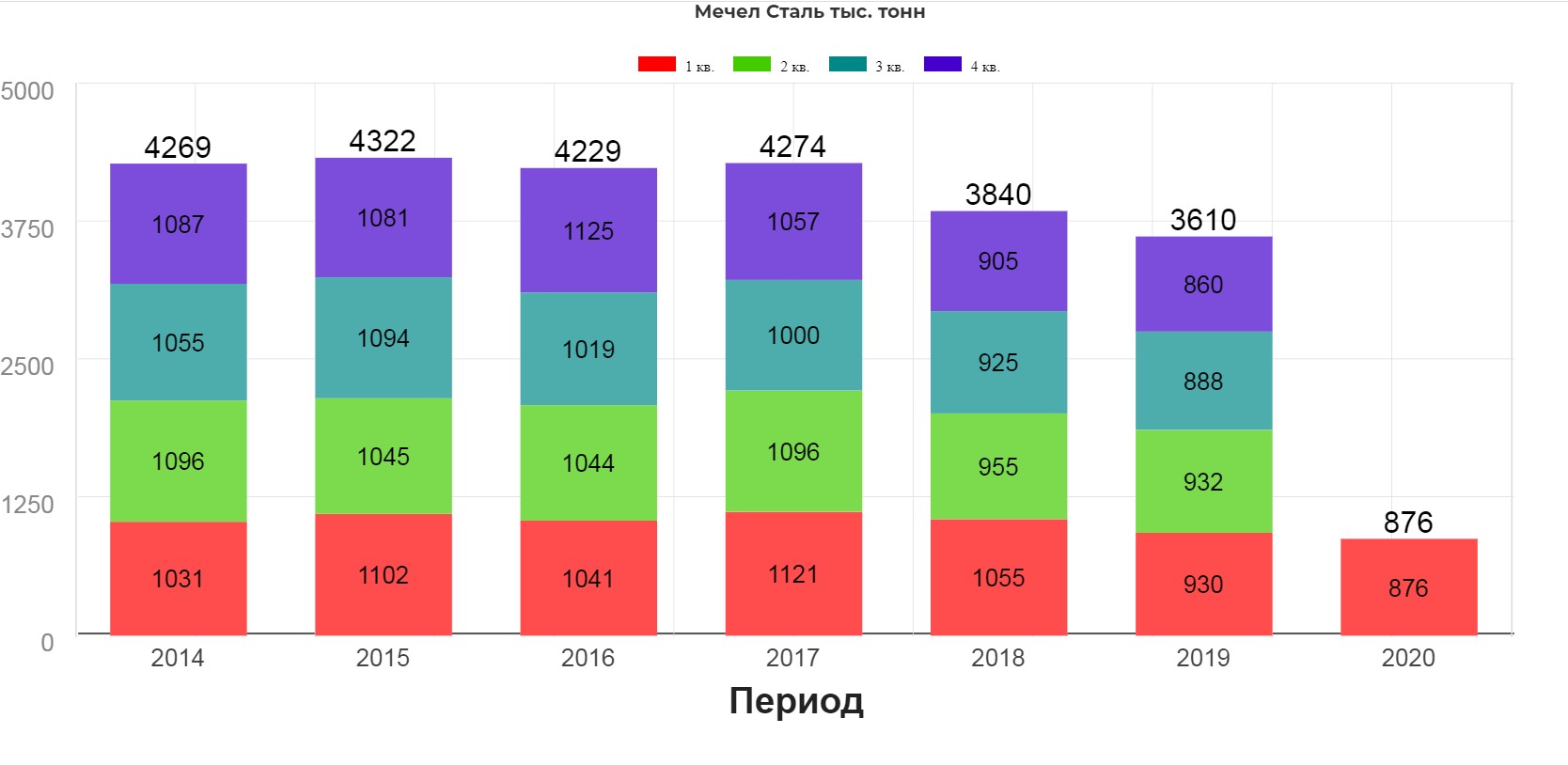

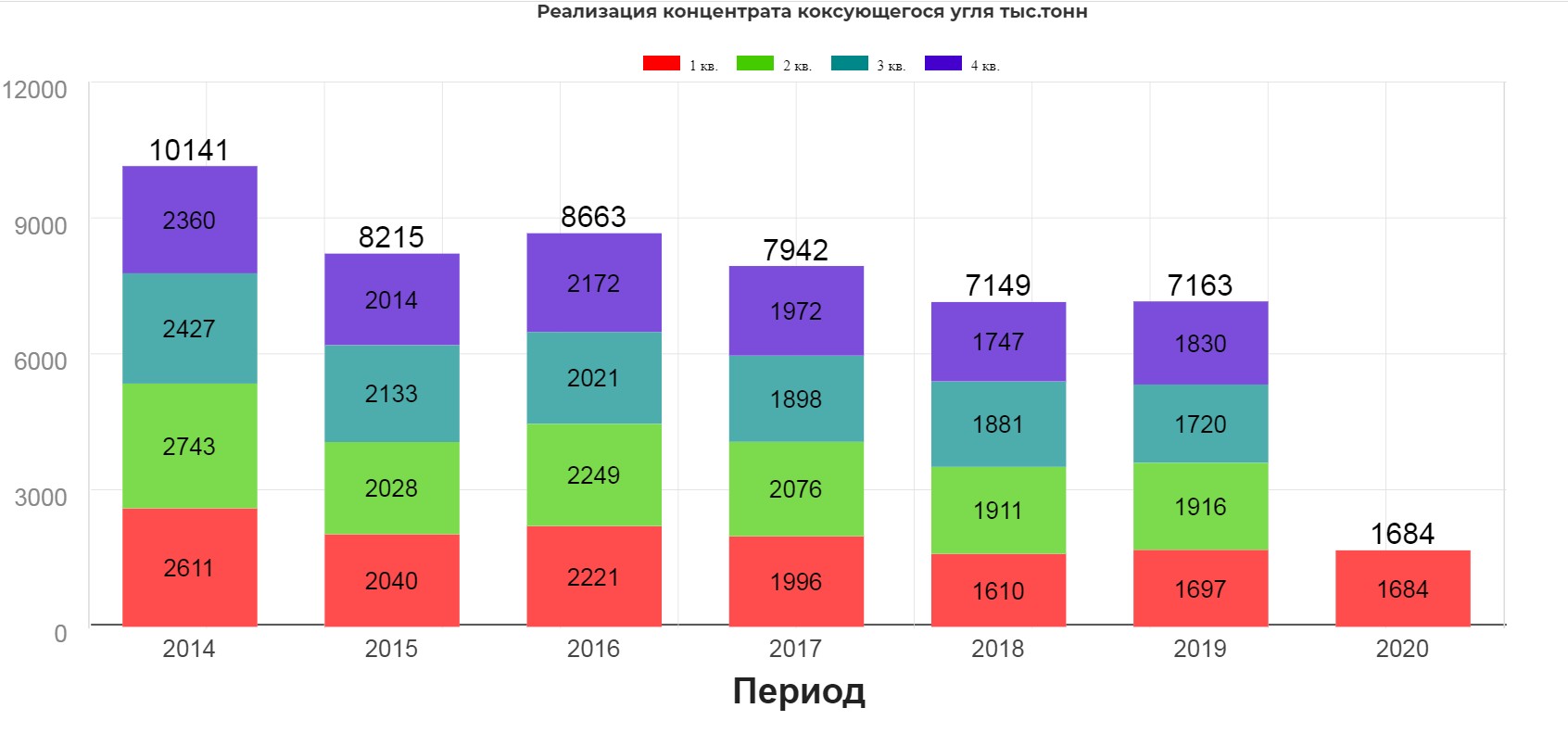

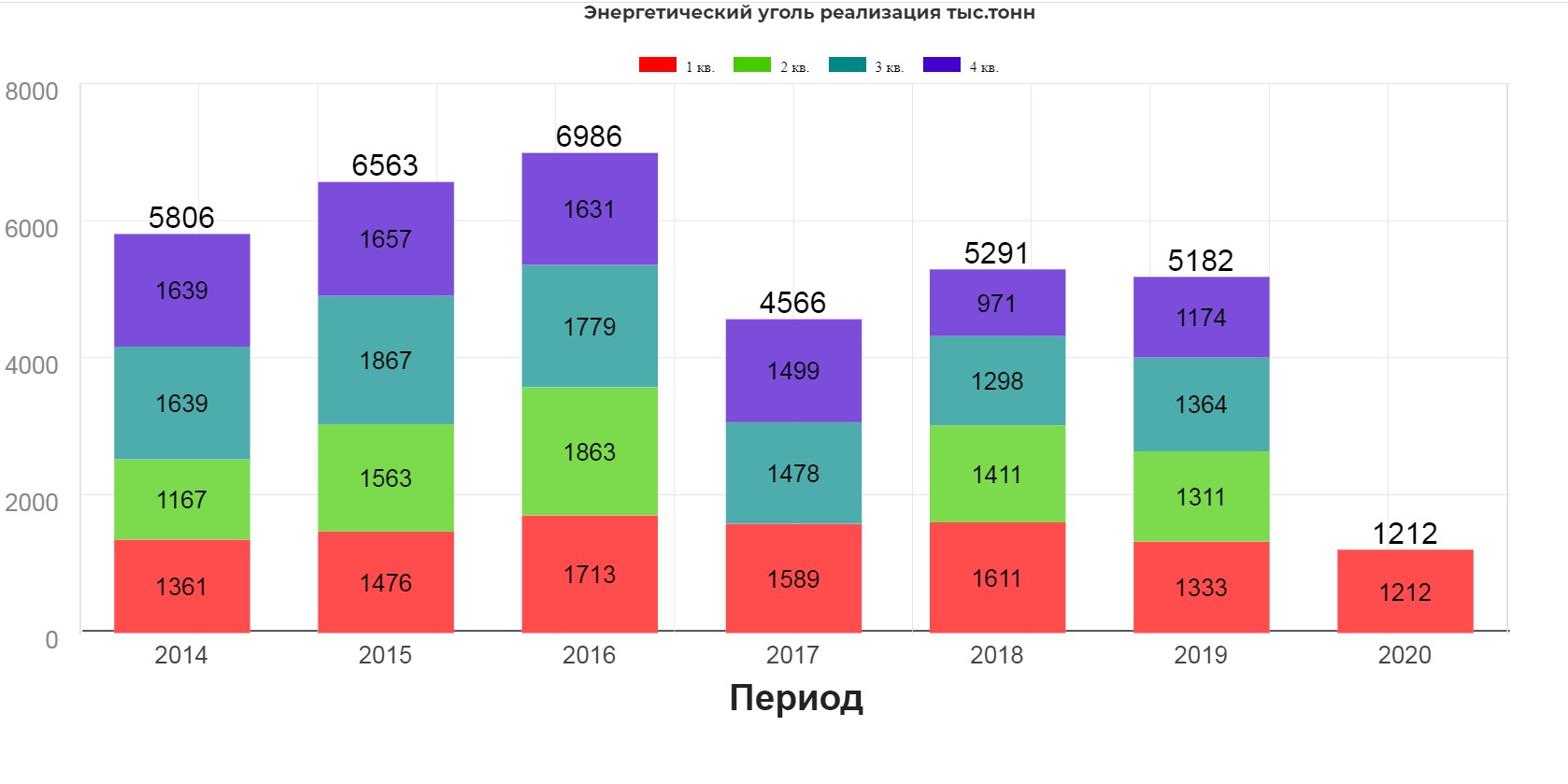

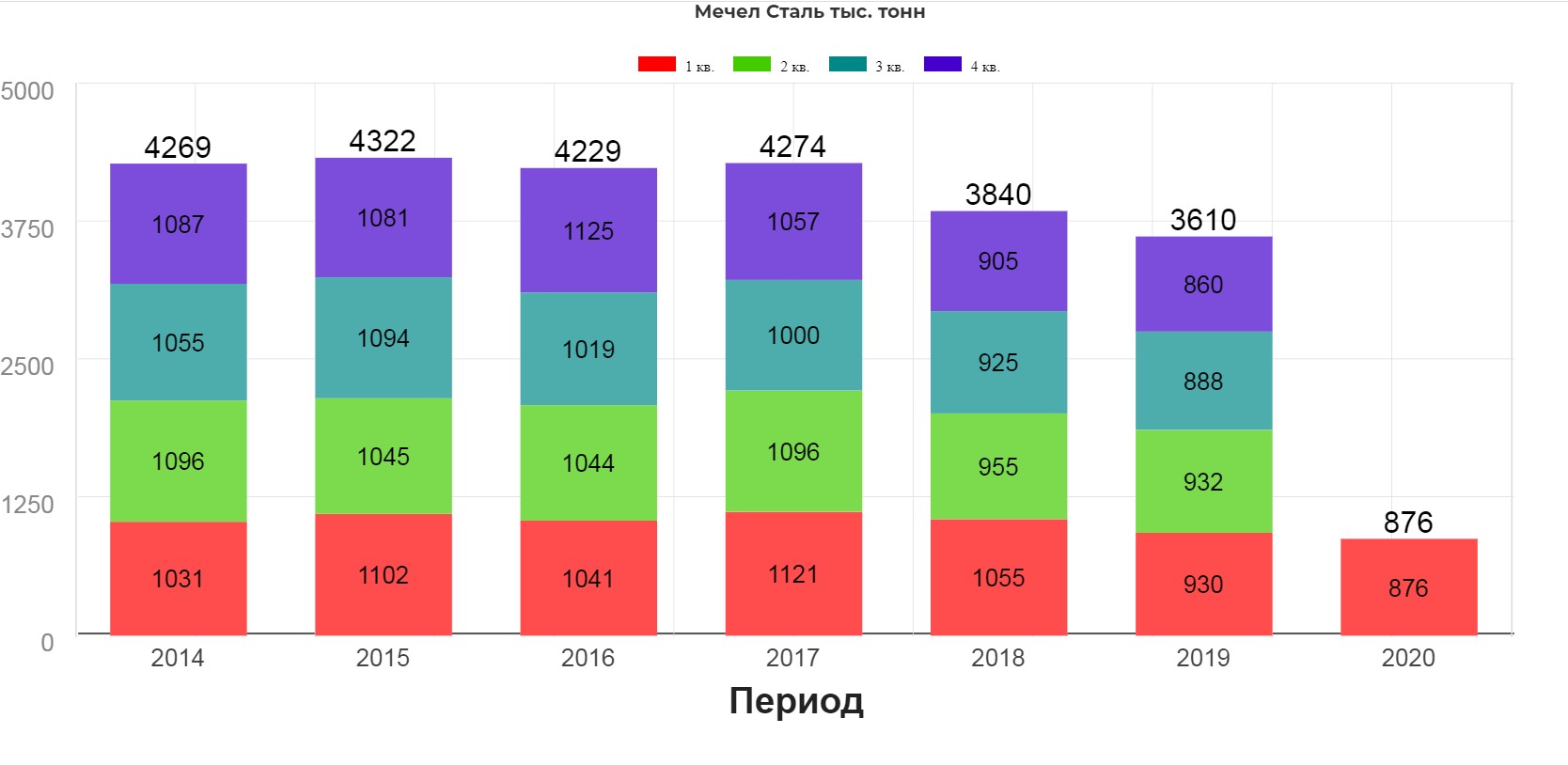

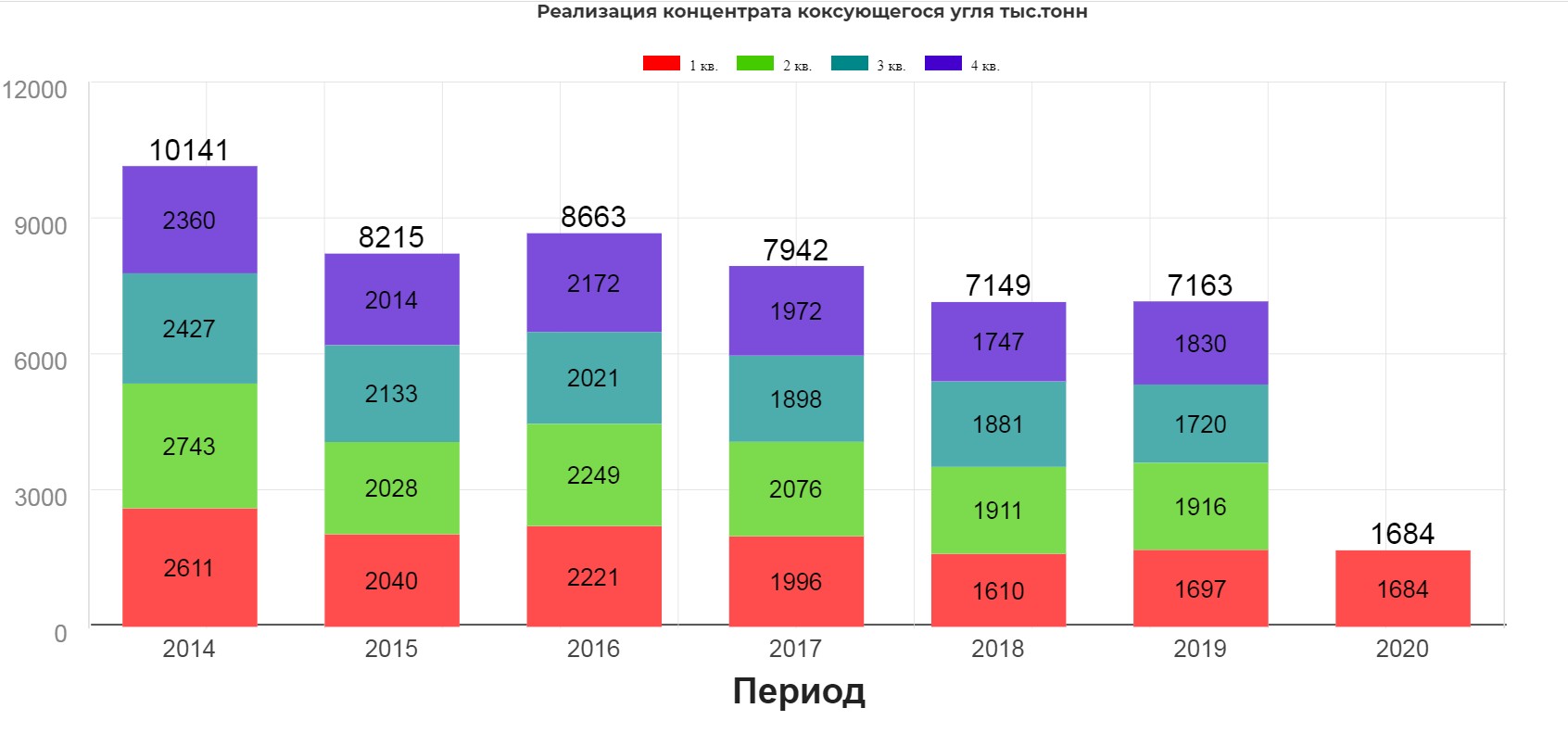

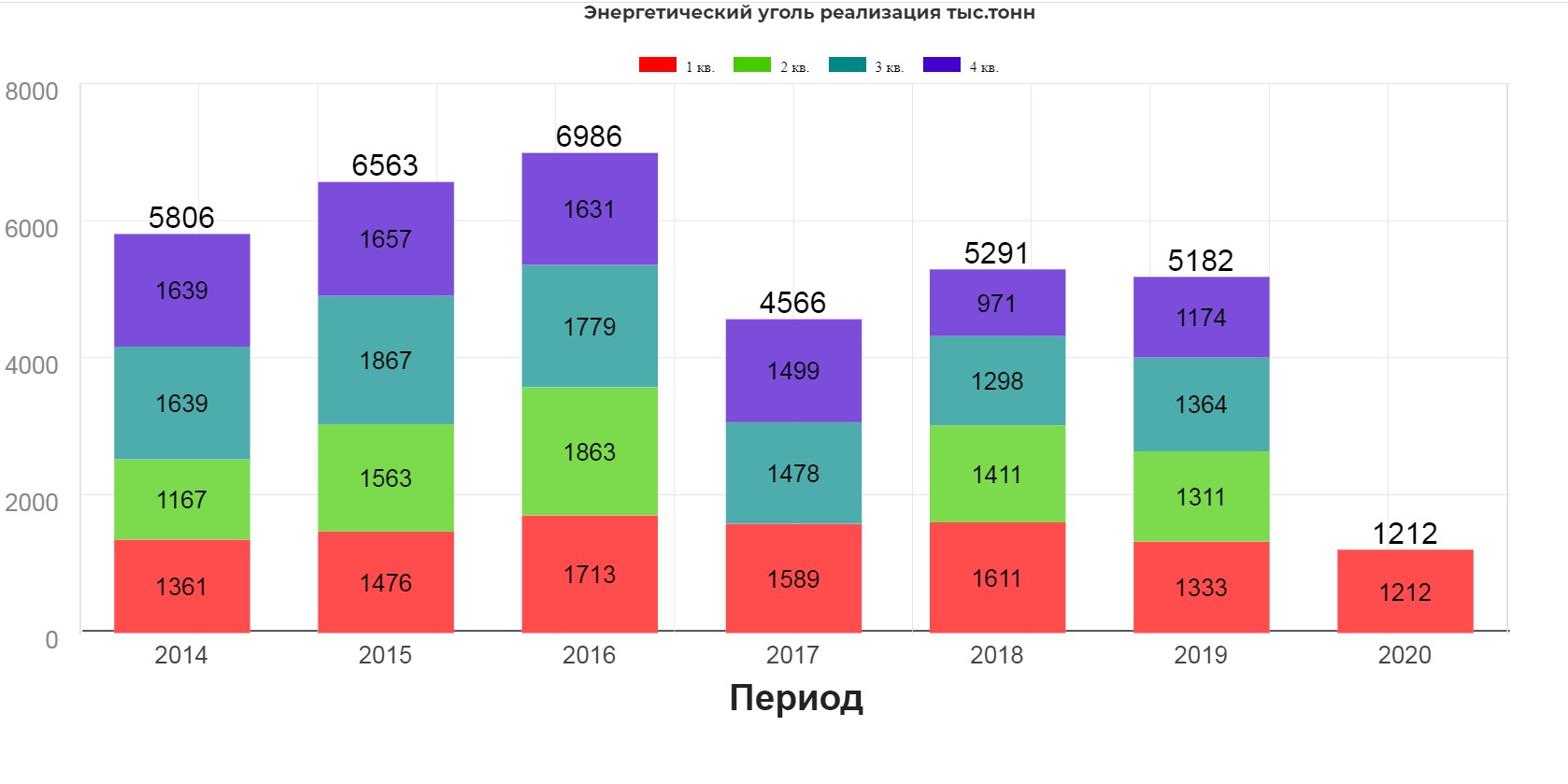

Операционный отчет намекал на падение выручки. Так и произошло.

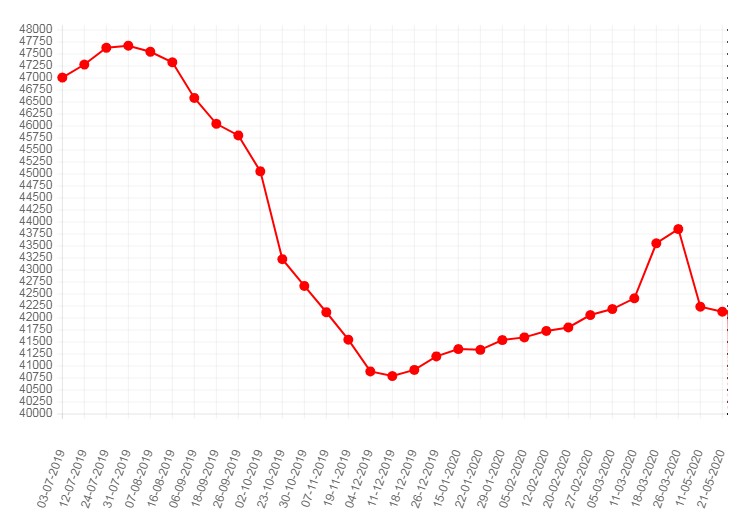

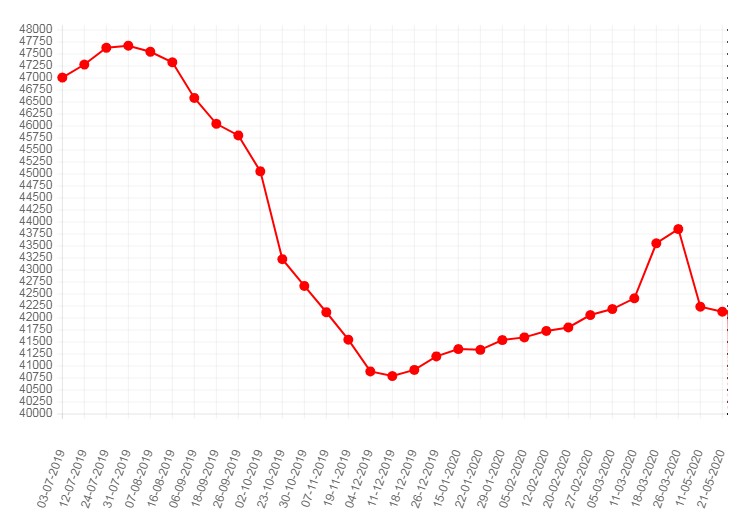

Цены на сталь не спешат восстанавливаться. Спасибо что не падают.

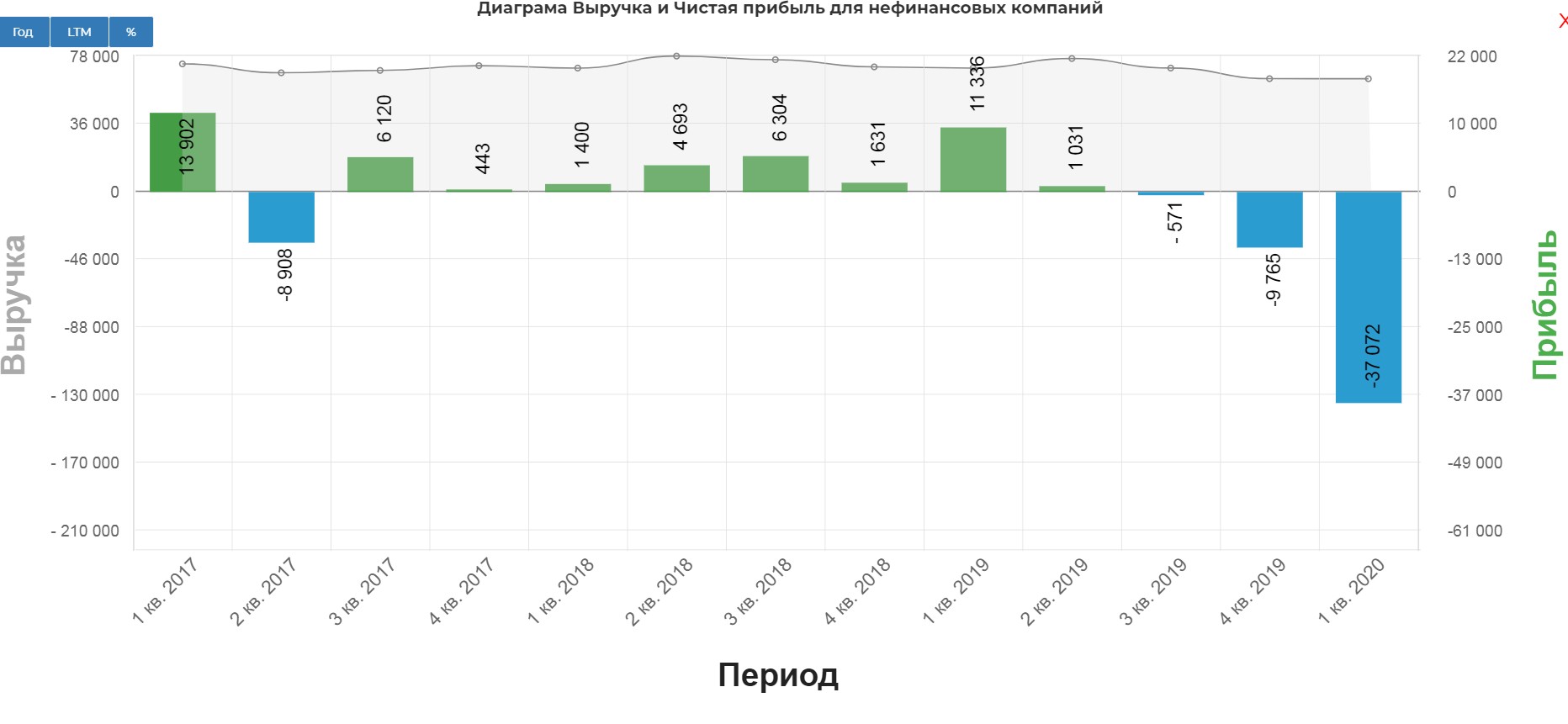

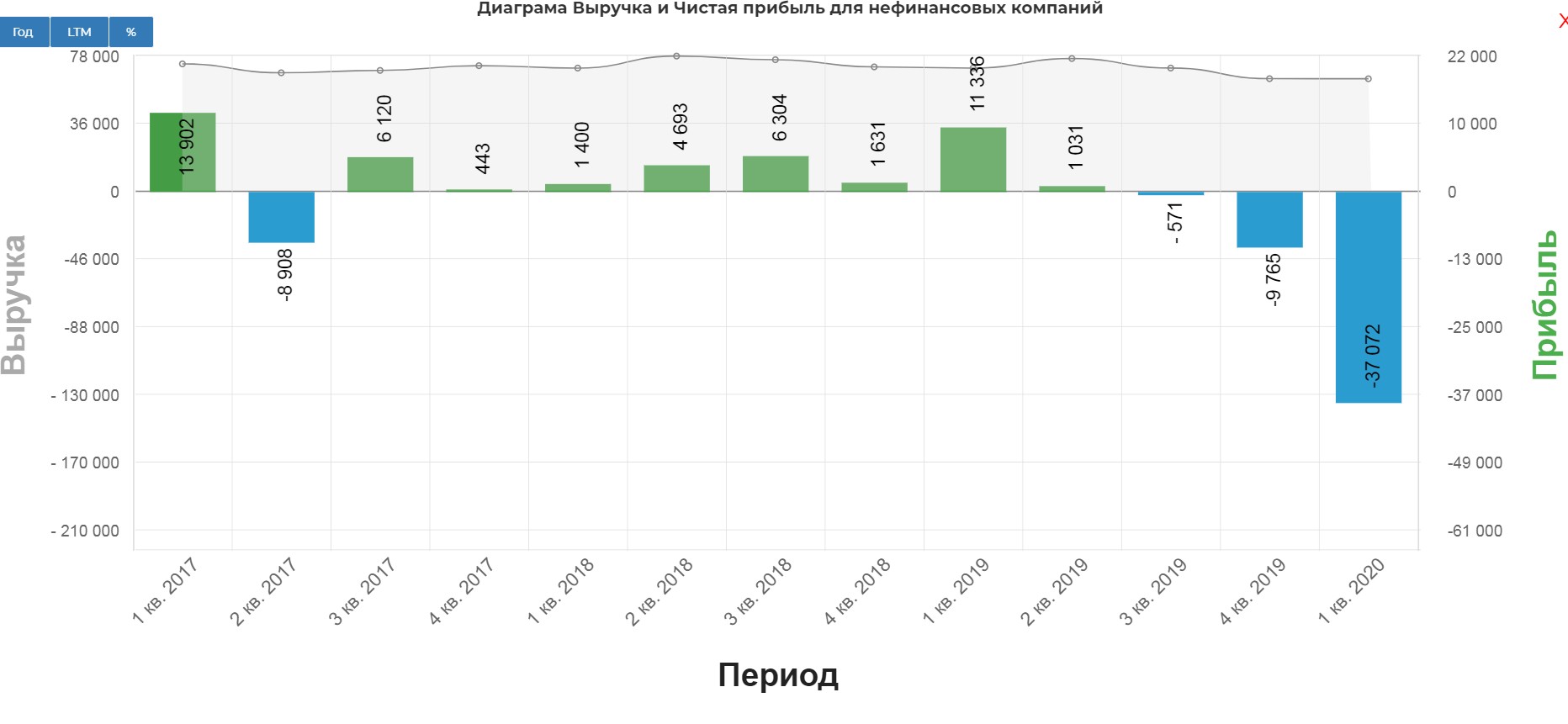

Чистая прибыль могла в моменте испугать, но это модная в этом сезоне тема.

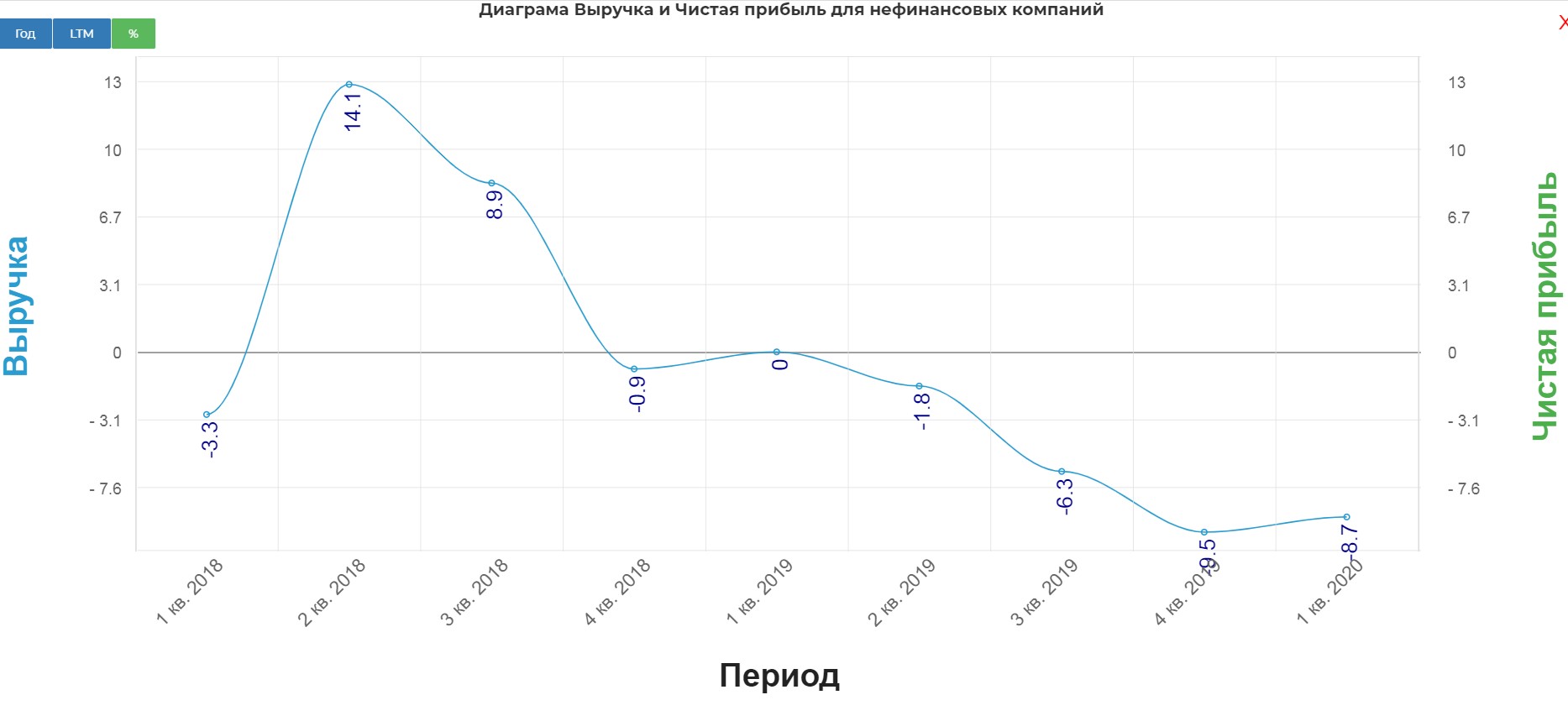

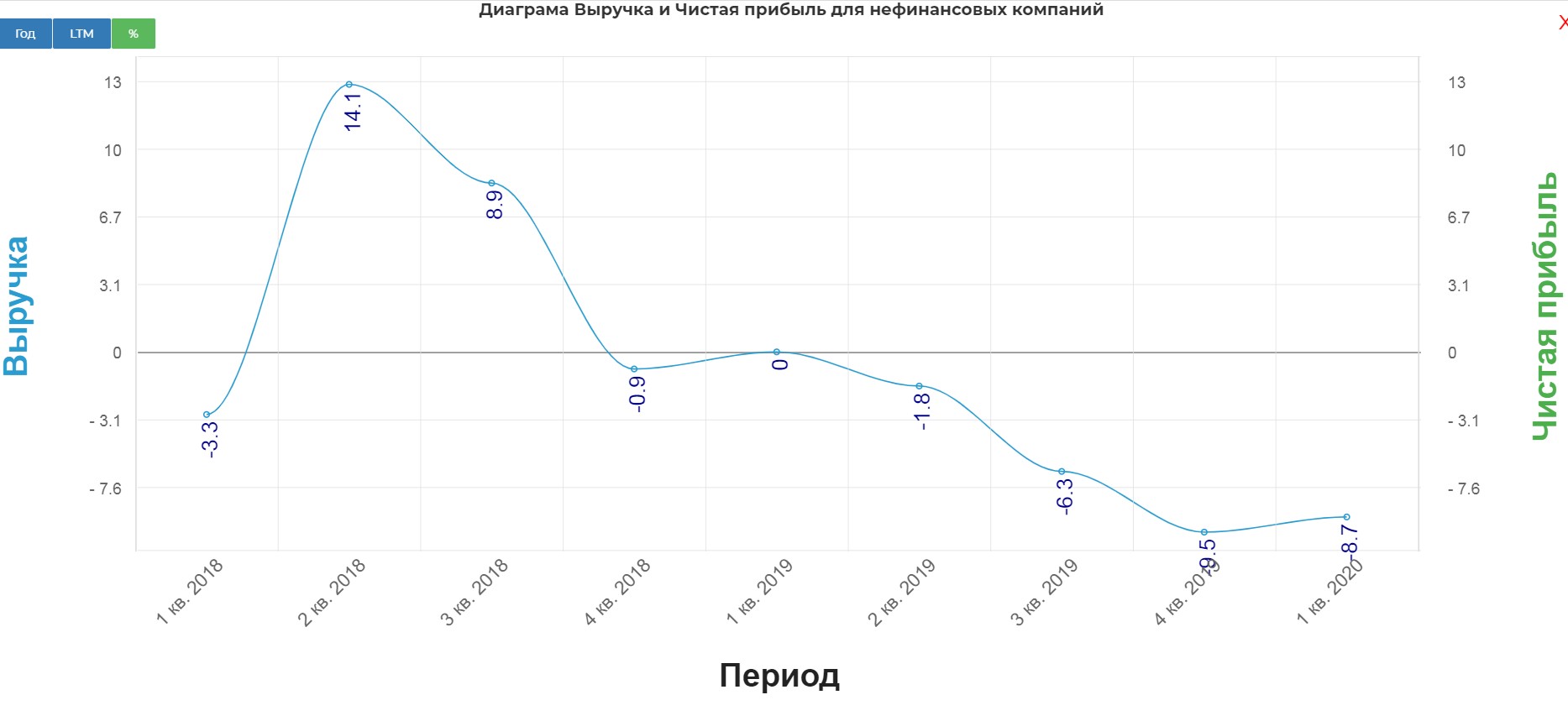

Выручка упала на 8,7%, и падает уже 4 квартала подряд.

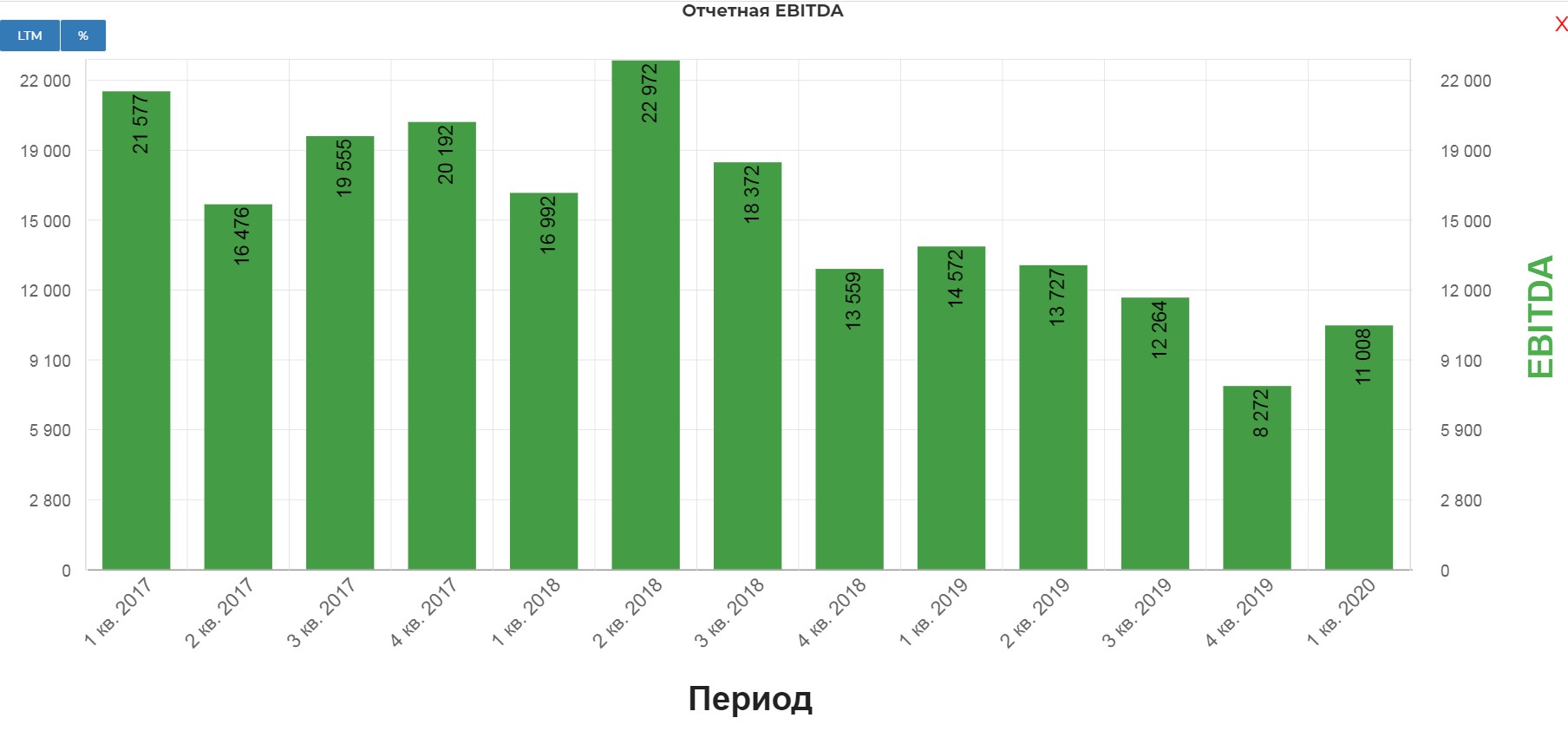

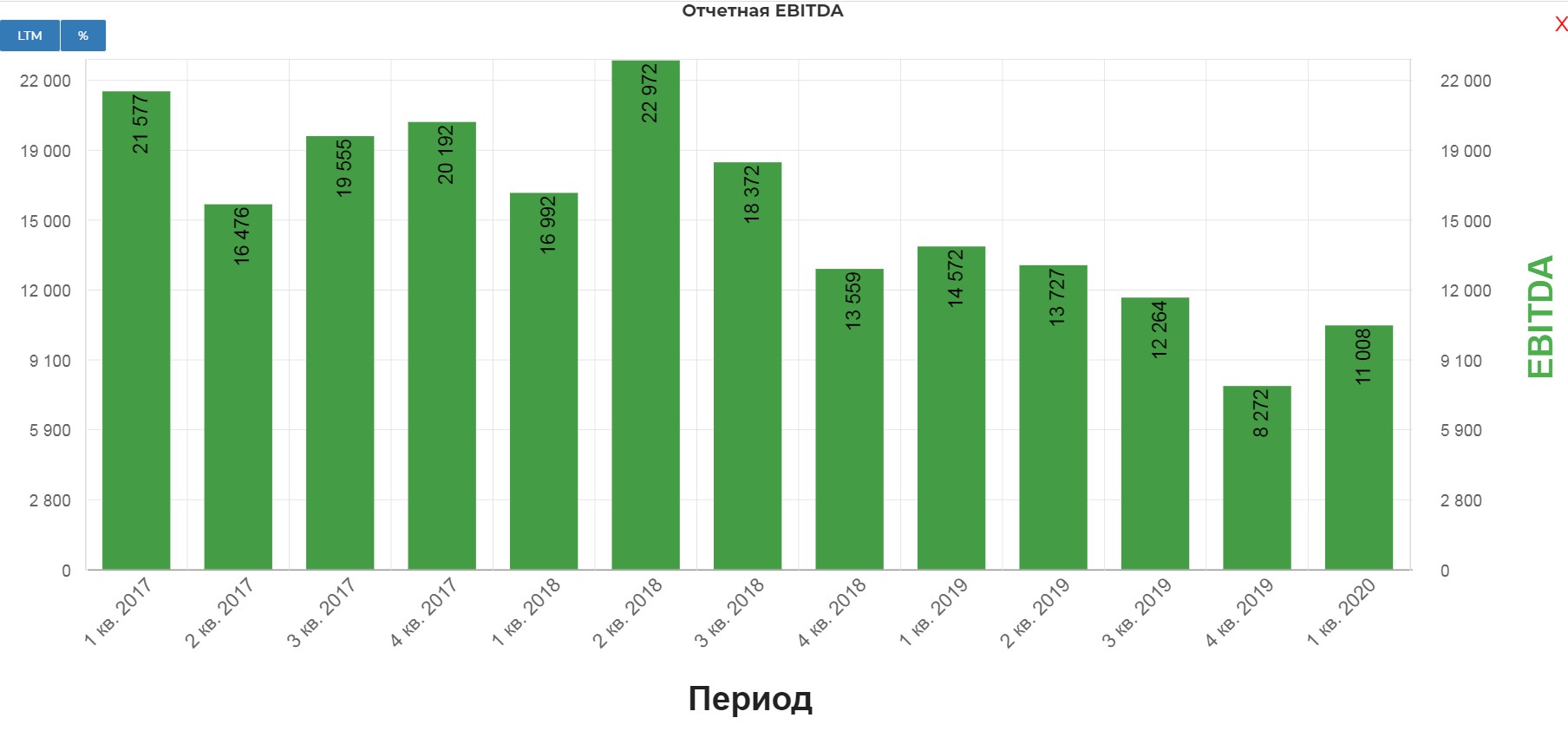

EBITDA тихо обваливается.

Уже семь кварталов.

Переоценка долга сильно давит на ЧП.

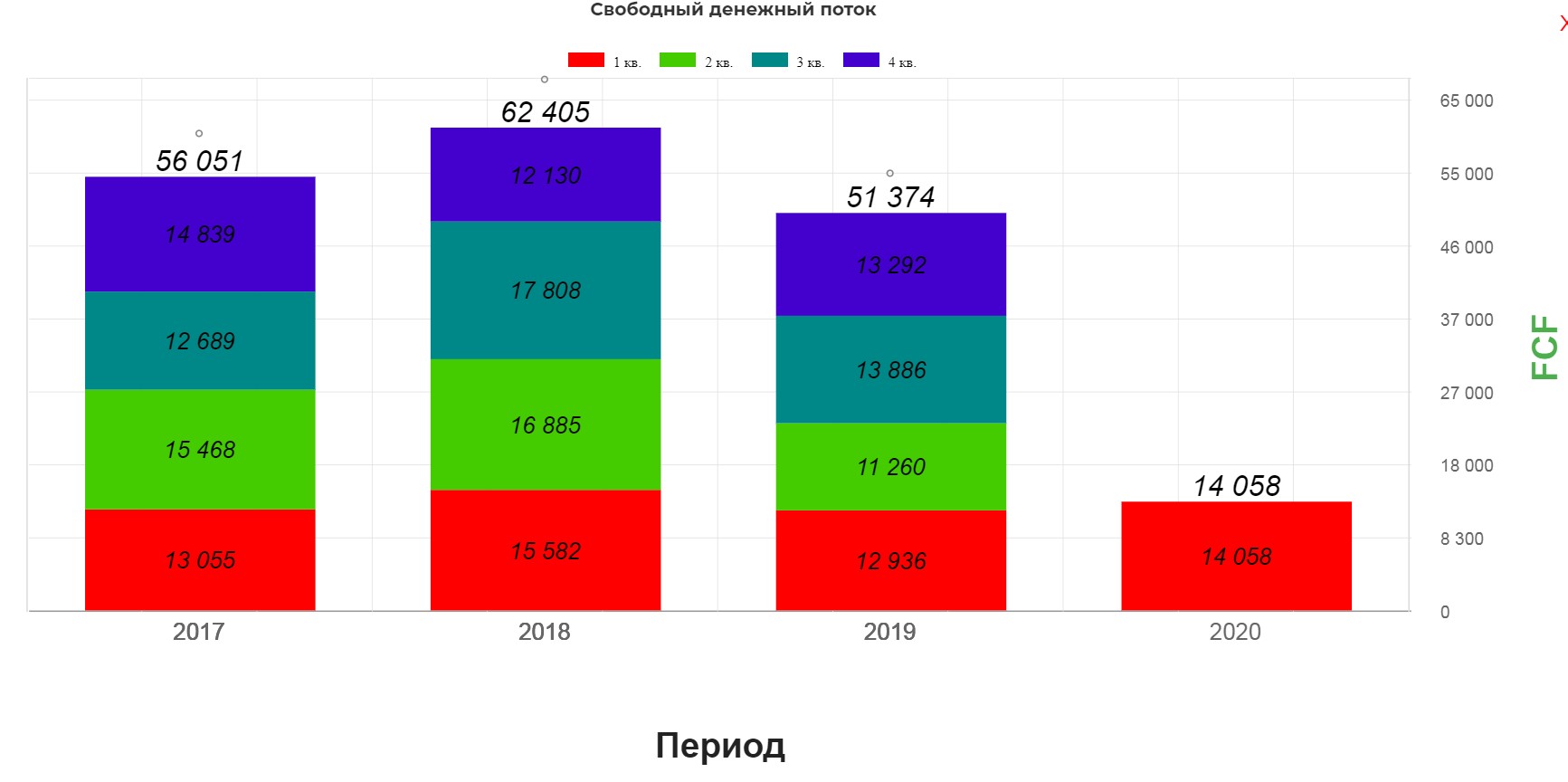

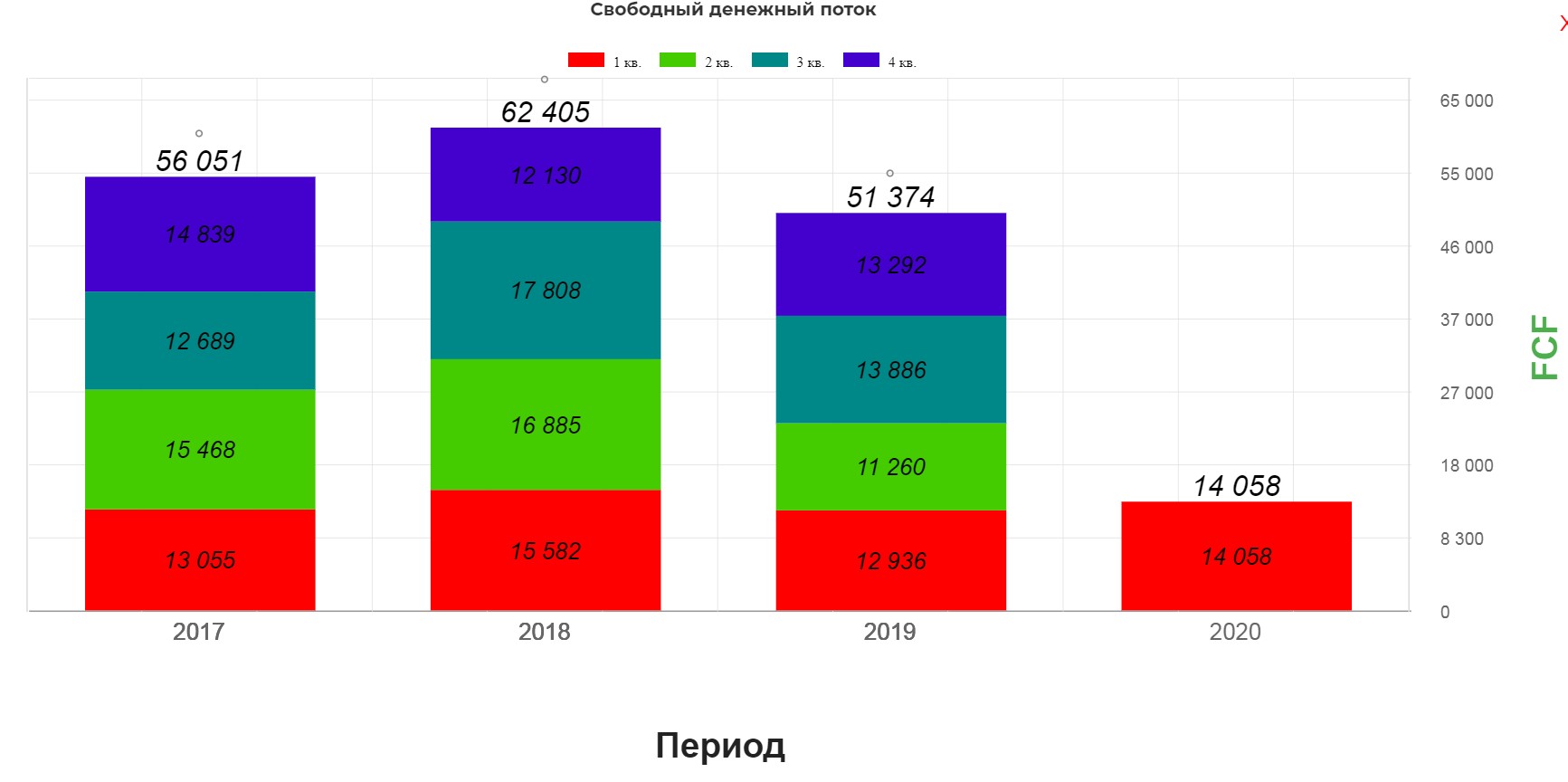

Если P&L искажает реальную работу компании, то отчет о движении денежных средств, наоборот отражает реальную картину. Учитывая падение выручки, поработали хорошо. Свободные денежный поток без учета проц. платежей.

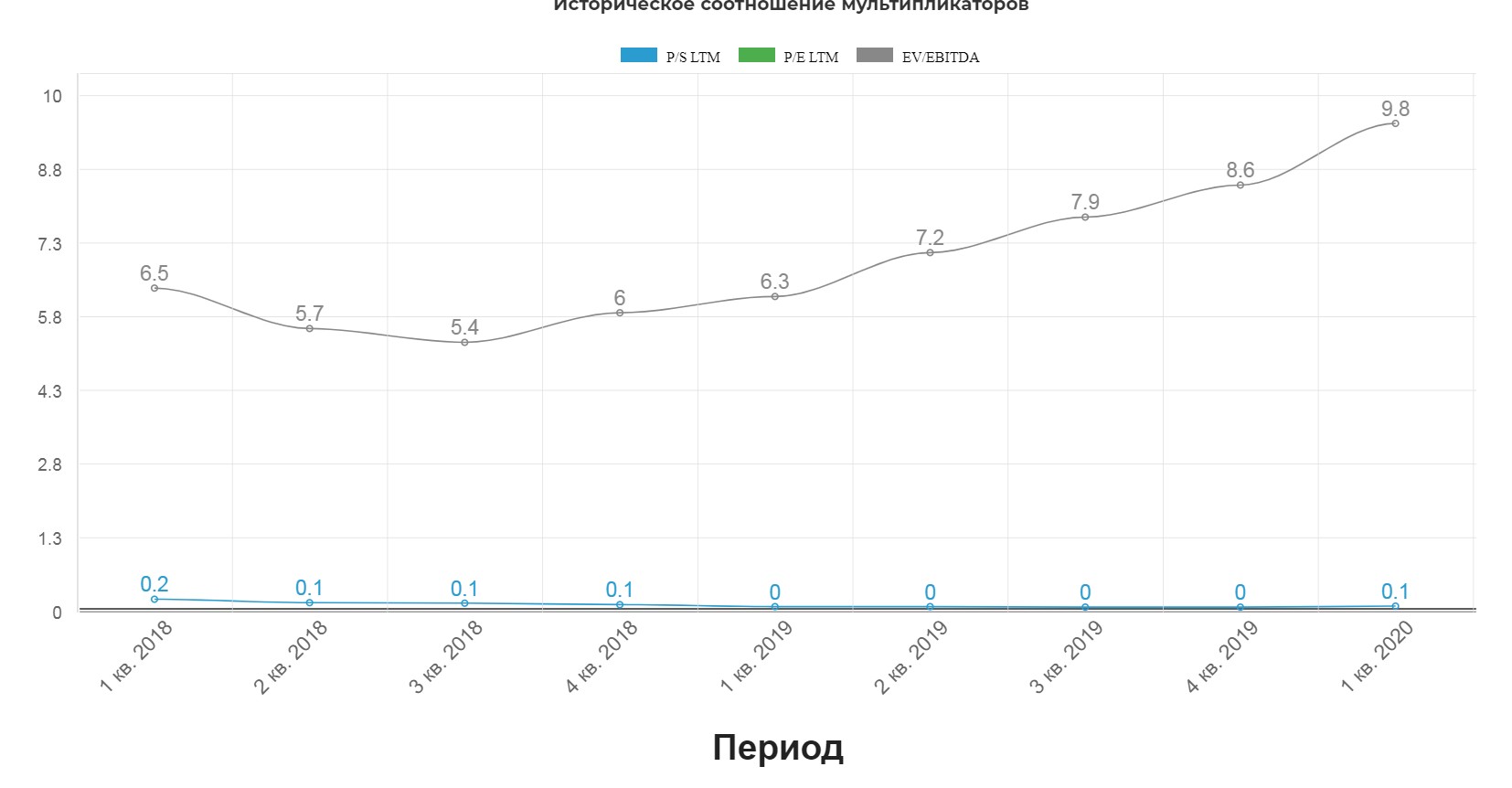

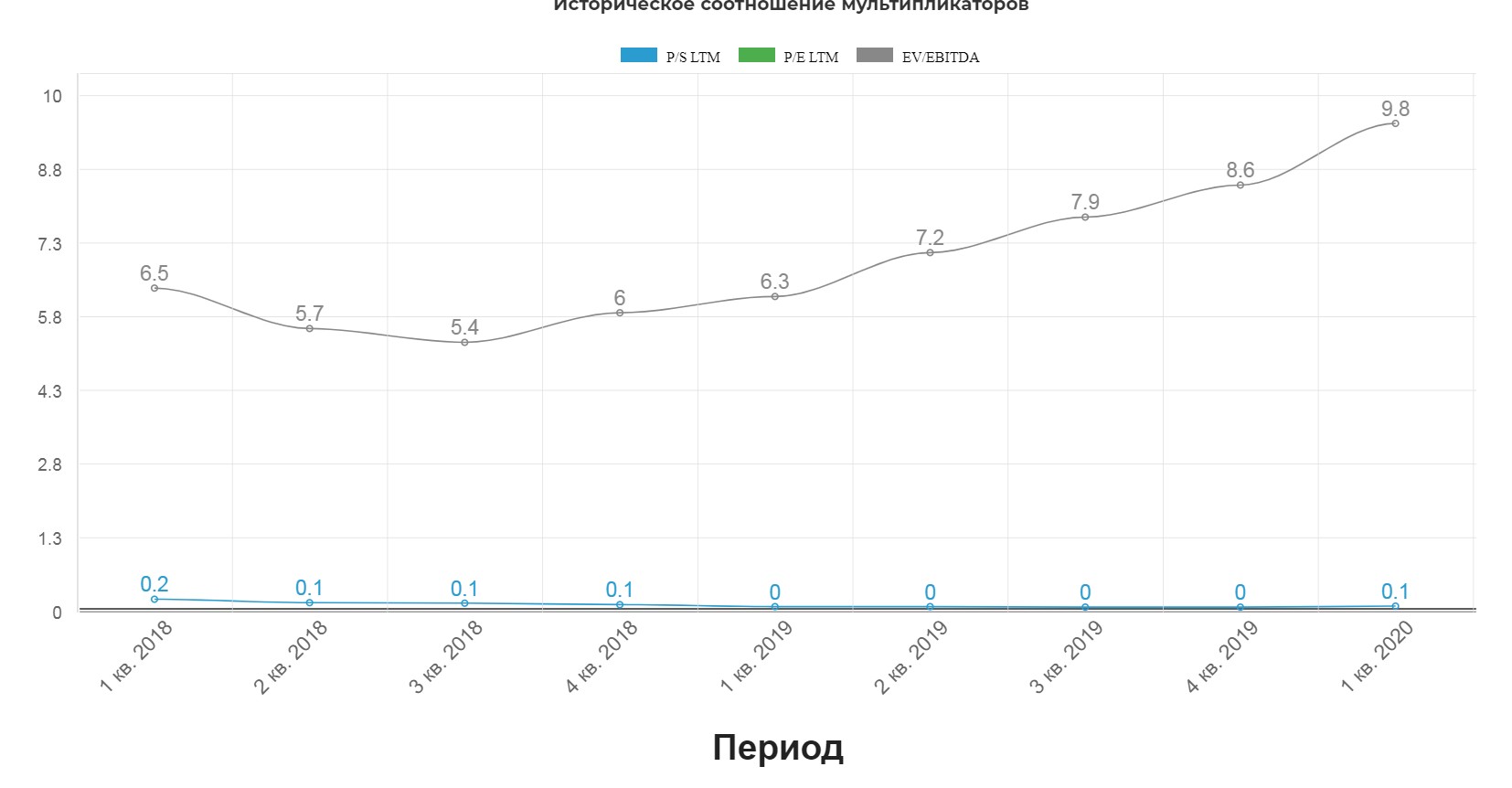

Оценка по мультипликаторам, даже с учетом падения котировок исторически высокая.

Отказ Мечела расти за рынком несколько настораживает. Но технически появляются первые уровни и трендовые от которых можно было бы попробовать историю на вкус. Есть надежда, что обычка отыграет делевередж.

Но в префах дивиденды.

Плюсы:

Продажа Эльги, позволит вздохнуть полной грудью.

Снимет теоретический риск сопротивления банков выплате дивидендов.

Минусы:

Слабый менеджмент,

Сложна ситуация в отрасли,

Повторное падение рубля может лишить дивидендов акционеров,

Без Эльги Мечел уже не сможет стать чудо компанией.

История Мечела остается для смелых инвесторов. Но отчетность за 2кв, в которой отобразиться сделка, может обрадовать рынок. Для тех, кто давно в списке акционеров, похоже, все может хорошо кончится. Подчеркиваю еще раз, история не простая.

Уже после завершения отчетного квартала в Группе произошли серьезные изменения. В апреле состоялась продажа 51% доли предприятий, составляющих Эльгинский угольный комплекс компании ООО «А-Проперти». Одновременно с этой сделкой были подписаны соглашения о реструктуризации долга с Банком ГПБ (АО) и Банком ВТБ (ПАО). Это очень серьезный шаг для Группы. Общее снижение финансового долга компании в результате составит порядка 146 млрд рублей. Это позволит «Мечелу» улучшить соотношение Чистого долга к EBITDA, сократить расходы на обслуживание кредитного портфеля, высвобождая тем самым ресурсы для сокращения долговой нагрузки и развития производственных предприятий компании

Весь смысл в уменьшении проц. платежей. Экономия в год выходит очень приличная. Узнать о давлении кредита на компанию, можно из двух источников.

Первый фин. расходы в P&L. Здесь тренд на снижение чётко прослеживается. Но давление на компанию значительно выше. Об этом следующий слайд.

Второй источник это Cash Flow где отображаются не только проценты, но и гашение тела долга. Тут уже более наглядно. В данном расчете не учитываются значения нетто.(т.е. получение новых долгов, реструктуризации и полученных процентов) Как видите размер серьёзный.

Операционный отчет намекал на падение выручки. Так и произошло.

Цены на сталь не спешат восстанавливаться. Спасибо что не падают.

Чистая прибыль могла в моменте испугать, но это модная в этом сезоне тема.

Выручка упала на 8,7%, и падает уже 4 квартала подряд.

EBITDA тихо обваливается.

Уже семь кварталов.

Переоценка долга сильно давит на ЧП.

Если P&L искажает реальную работу компании, то отчет о движении денежных средств, наоборот отражает реальную картину. Учитывая падение выручки, поработали хорошо. Свободные денежный поток без учета проц. платежей.

Оценка по мультипликаторам, даже с учетом падения котировок исторически высокая.

Отказ Мечела расти за рынком несколько настораживает. Но технически появляются первые уровни и трендовые от которых можно было бы попробовать историю на вкус. Есть надежда, что обычка отыграет делевередж.

Но в префах дивиденды.

Плюсы:

Продажа Эльги, позволит вздохнуть полной грудью.

Снимет теоретический риск сопротивления банков выплате дивидендов.

Минусы:

Слабый менеджмент,

Сложна ситуация в отрасли,

Повторное падение рубля может лишить дивидендов акционеров,

Без Эльги Мечел уже не сможет стать чудо компанией.

История Мечела остается для смелых инвесторов. Но отчетность за 2кв, в которой отобразиться сделка, может обрадовать рынок. Для тех, кто давно в списке акционеров, похоже, все может хорошо кончится. Подчеркиваю еще раз, история не простая.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба