2 июня 2020 ITI Capital

Рынки

В понедельник, 1 июня, DJIA вырос на 0,36%, до 25475,02 п., S&P 500 — на 0,38%, до 3055,73 п., Nasdaq — на 0,66%, до 9552,05 п. Eurostoxx 600 вырос на 0,7%, до 352,80 п., DAX снизился на 1,65%, до 11586,85 п. Индекс Мосбиржи в понедельник вырос на 0,56%, до 2750,24 п., РТС — на 2,28%, до 1247,61 п. Июньский фьючерс на S&P 500 на момент написания обзора торгуется на уровне 3041,88 п. (-0,40%), Nikkei растет на 1,18%, до 22321,91 п., HSI — на 0,38%, до 23823,03 п., Shanghai снижается на 0,11%, до 2912,09 п.

Во вторник, 2 июня, американские фьючерсы снижаются на фоне опасений по поводу массовых беспорядков по всей стране. Президент Дональд Трамп заявил, что он развернет военные силы, если власти штатов и городов не смогут подавить протесты и пресечь мародерство.

Основные фондовые индексы Азиатско-Тихоокеанского региона (АТР) во вторник растут. Инвесторы предпочли сфокусироваться на восстановлении глобальной экономики, нежели на растущем напряжении в отношениях Китая и США и величине экономического ущерба от пандемии. Китайские власти распорядились остановить импорт соевых бобов из США, что свидетельствует о росте напряженности в отношениях с Вашингтоном.

В понедельник основные фондовые индексы США закрыли торговую сессию ростом на фоне крепнущих надежд на восстановление экономики. Положительной динамике способствовала хорошая статистика. Индекс деловой активности в промышленности США (ISM Manufacturing) в мае вырос до 43,1 п. с 41,5 п. в апреле. Кроме того, индекс занятости в промышленности в мае поднялся до 32,1 п. с 27,5 п. в апреле.

В Испании за прошедшие сутки не зарегистрировано ни одного нового случая смерти от коронавируса. Число зараженных в мире продолжает расти — на данный момент оно превышает 6,266 млн, количество смертей превысило 375 тыс.

Мы ожидаем, что во вторник рынки США будут консолидироваться на фоне обострения отношений между Вашингтоном и Пекином.

Мировые цены на нефть во вторник утром растут — инвесторы ждут продления срока действия соглашения о сокращении добычи ОПЕК+. Заседание картеля может состояться 4, а не 9 июня. Сделку могут продлить на один-три месяца.

В фокусе сегодня:

Аэрофлот: финансовая отчётность по МСФО за 1К20.

Московская биржа: объём торгов, май.

Мы считаем, что российский рынок откроется ростом.

Индекс Мосбиржи в понедельник повысился на 0,56%, до 2750 п., РТС — на 2,28%, до 1248 п.

Рубль укрепился к доллару до 69,12 руб. и к евро — до 76,95 руб.

-284.png)

Лидерами роста стали Headhunter (+13,93%), Магнит (+5,61%), Алроса (+5,18%), Россети (ао +4,96%), Аэрофлот (+4,84%).

В число аутсайдеров вошли Полюс (-2,17%), Mail.Ru Group (-2,02%), ПИК (-1,48%), Мечел (ап −1,22%), Эталон (-0,9%).

Цена на Brent утром во вторник повышается на 0,94%, до $38,67/барр.

Золото дешевеет на 0,13%, до $1738/унция. Доходность десятилетних казначейских облигаций США повышается на 0,3 п.п., до 0,664%.

Японский Nikkei повышается на 1,51%, китайский Shanghai — на 0,16%.

DXY снижается на 0,02%, S&P 500 futures — на 0,23%.

Новости

Авиакомпаниям разрешили полностью заполнять пассажирами салоны самолетов. Теперь авиакомпании могут рассчитывать на окупаемость хотя бы части рейсов, если спрос на авиаперевозки в июне резко вырастет, сообщает Коммерсант.

AFLT RX: +4,89%

Полюс опубликовал финансовые результаты за 1К20 по МСФО лучше консенсус-прогноза Интерфакса.

Выручка компании составила $872 млн (+16,1% г/г; −32,2% кв/кв); скорректированная EBITDA — $589 млн (+20,7% г/г; −33,3% кв/кв), квартальное снижение обусловлено сокращением объемов реализации золота; скорректированная чистая прибыль — $489 млн (против $243 млн в 1К19; −6,5% кв/кв).

Полюс видит небольшой риск снижения прогноза производства на 2020 г. из-за вспышки COVID-19 на Олимпиаде (Красноярский край).

PLZL RX: −2,34%

-634.png)

Транснефть в мае экспортировала 13,73 млн т нефти (-15% г/г).

TRNF RX: +3,52%

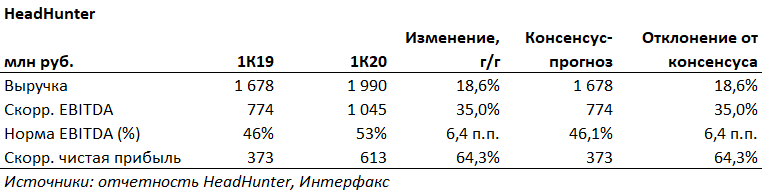

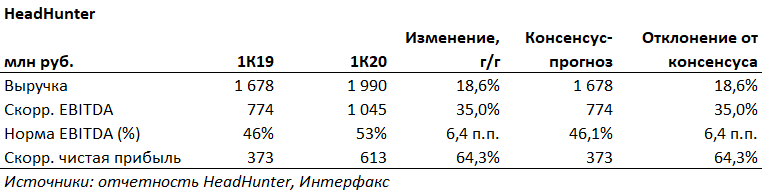

HeadHunter представил финансовые результаты за 1К20 выше консенсус-прогноза Интерфакса.

Выручка составила 2 млрд руб. (+19% г/г) в основном за счет увеличения выручки в российском сегменте, которое составило 18,2% г/г, что обусловлено ростом цен и в свою очередь привело к росту ARPC (среднего дохода с одного клиента) по всем сегментам клиентов; скорректированная EBITDA — 1,05 млрд руб. (+35% г/г); скорректированная чистая прибыль — 613 млрд руб. (+64% г/г)

Увеличение затрат на персонал и сокращение бонусов. HeadHunter увеличил затраты на персонал в 1К20 на 21,1% г/г, до 581 млн руб., таким образом, расходы на персонал составили 29,2% от выручки компании против 28,6% в аналогичный период прошлого года. Рост затрат был сдержан снижением бонусных выплат ввиду потребности в высвобождении средств для поддержания бизнеса.

Рост затрат на маркетинг. Рекрутинговый сервис увеличил расходы на маркетинг до 60 млн руб. (+23,3% г/г), в т.ч. благодаря росту затрат на ТВ-рекламу. Таким образом, расходы на маркетинг в 1К20 составили 16% от выручки против 15,4% в 1К19.

Снижение выручки во 2К20. Менеджмент HeadHunter отозвал прогноз финансовых показателей на 2020 г., ранее компания ожидала роста выручки по итогам года на 21-25%, рентабельность скорректированной EBITDA — 50-52%. Теперь компания прогнозирует снижение выручки во 2К20 из-за коронавируса на 25% г/г.

Операционные показатели во 2К20. Наибольшее снижение спроса HeadHunter зафиксировал в первой половине апреля, однако после этого ситуация стала восстанавливаться. В конце апреля генеральный директор сервиса Михаил Жуков отмечал, что количество вакансий в сервисе снизилось на 14% г/г, наибольший спад спроса на рекрутинговые услуги произошел у работодателей в Москве и Санкт-Петербурге. В целом наблюдается обратная корреляция активности работодателей со степенью режима самоизоляции, что является особенностью текущего кризиса. (Для сравнения: в кризисные периоды снижение количества вакансий происходит в течение трех-четырех месяцев. В 2008 г. наблюдалось резкое снижение вакансий, в кризис 2015 г. — постепенное снижение).

В период 18-22 мая количество загрузок мобильного приложения компании увеличилось на 74% к 20-24 апреля и вернулось на уровень 1 декады марта. Количество ежедневно размещаемых резюме увеличилось на 46%, прирост веб-трафика в день составил 26%. Среднее количество размещаемых в день вакансий сократилось на 9%.

Дивиденды. HeadHunter планирует представить детали относительно перспектив выплаты дивидендов за 2019 г. по итогам 2К19, возможно более раннее объявление рекомендации. В марте компания рекомендовала дивиденды в размере $0,5/акция (75% от скорректированной чистой прибыли за 2019 г.), которая составила 2,4 млрд руб. Выплаты предполагалось осуществить до 20 апреля. Однако в апреле компания приняла решение отложить выплаты до стабилизации ситуации ввиду COVID-19.

HHR: +13,93%

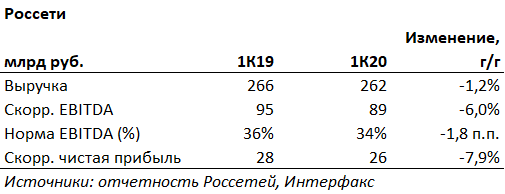

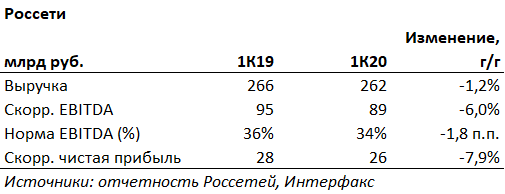

Россети отчитались по МСФО за 1К20.

Выручка компании в 1К20 составила 262,47 млрд руб. (-1,2% г/г), EBITDA — 89,34 млрд руб. (-6% г/г), чистая прибыль 25,93 млрд руб. (-7,9% г/г).

RSTI RX: +4,96%

В понедельник, 1 июня, DJIA вырос на 0,36%, до 25475,02 п., S&P 500 — на 0,38%, до 3055,73 п., Nasdaq — на 0,66%, до 9552,05 п. Eurostoxx 600 вырос на 0,7%, до 352,80 п., DAX снизился на 1,65%, до 11586,85 п. Индекс Мосбиржи в понедельник вырос на 0,56%, до 2750,24 п., РТС — на 2,28%, до 1247,61 п. Июньский фьючерс на S&P 500 на момент написания обзора торгуется на уровне 3041,88 п. (-0,40%), Nikkei растет на 1,18%, до 22321,91 п., HSI — на 0,38%, до 23823,03 п., Shanghai снижается на 0,11%, до 2912,09 п.

Во вторник, 2 июня, американские фьючерсы снижаются на фоне опасений по поводу массовых беспорядков по всей стране. Президент Дональд Трамп заявил, что он развернет военные силы, если власти штатов и городов не смогут подавить протесты и пресечь мародерство.

Основные фондовые индексы Азиатско-Тихоокеанского региона (АТР) во вторник растут. Инвесторы предпочли сфокусироваться на восстановлении глобальной экономики, нежели на растущем напряжении в отношениях Китая и США и величине экономического ущерба от пандемии. Китайские власти распорядились остановить импорт соевых бобов из США, что свидетельствует о росте напряженности в отношениях с Вашингтоном.

В понедельник основные фондовые индексы США закрыли торговую сессию ростом на фоне крепнущих надежд на восстановление экономики. Положительной динамике способствовала хорошая статистика. Индекс деловой активности в промышленности США (ISM Manufacturing) в мае вырос до 43,1 п. с 41,5 п. в апреле. Кроме того, индекс занятости в промышленности в мае поднялся до 32,1 п. с 27,5 п. в апреле.

В Испании за прошедшие сутки не зарегистрировано ни одного нового случая смерти от коронавируса. Число зараженных в мире продолжает расти — на данный момент оно превышает 6,266 млн, количество смертей превысило 375 тыс.

Мы ожидаем, что во вторник рынки США будут консолидироваться на фоне обострения отношений между Вашингтоном и Пекином.

Мировые цены на нефть во вторник утром растут — инвесторы ждут продления срока действия соглашения о сокращении добычи ОПЕК+. Заседание картеля может состояться 4, а не 9 июня. Сделку могут продлить на один-три месяца.

В фокусе сегодня:

Аэрофлот: финансовая отчётность по МСФО за 1К20.

Московская биржа: объём торгов, май.

Мы считаем, что российский рынок откроется ростом.

Индекс Мосбиржи в понедельник повысился на 0,56%, до 2750 п., РТС — на 2,28%, до 1248 п.

Рубль укрепился к доллару до 69,12 руб. и к евро — до 76,95 руб.

-284.png)

Лидерами роста стали Headhunter (+13,93%), Магнит (+5,61%), Алроса (+5,18%), Россети (ао +4,96%), Аэрофлот (+4,84%).

В число аутсайдеров вошли Полюс (-2,17%), Mail.Ru Group (-2,02%), ПИК (-1,48%), Мечел (ап −1,22%), Эталон (-0,9%).

Цена на Brent утром во вторник повышается на 0,94%, до $38,67/барр.

Золото дешевеет на 0,13%, до $1738/унция. Доходность десятилетних казначейских облигаций США повышается на 0,3 п.п., до 0,664%.

Японский Nikkei повышается на 1,51%, китайский Shanghai — на 0,16%.

DXY снижается на 0,02%, S&P 500 futures — на 0,23%.

Новости

Авиакомпаниям разрешили полностью заполнять пассажирами салоны самолетов. Теперь авиакомпании могут рассчитывать на окупаемость хотя бы части рейсов, если спрос на авиаперевозки в июне резко вырастет, сообщает Коммерсант.

AFLT RX: +4,89%

Полюс опубликовал финансовые результаты за 1К20 по МСФО лучше консенсус-прогноза Интерфакса.

Выручка компании составила $872 млн (+16,1% г/г; −32,2% кв/кв); скорректированная EBITDA — $589 млн (+20,7% г/г; −33,3% кв/кв), квартальное снижение обусловлено сокращением объемов реализации золота; скорректированная чистая прибыль — $489 млн (против $243 млн в 1К19; −6,5% кв/кв).

Полюс видит небольшой риск снижения прогноза производства на 2020 г. из-за вспышки COVID-19 на Олимпиаде (Красноярский край).

PLZL RX: −2,34%

-634.png)

Транснефть в мае экспортировала 13,73 млн т нефти (-15% г/г).

TRNF RX: +3,52%

HeadHunter представил финансовые результаты за 1К20 выше консенсус-прогноза Интерфакса.

Выручка составила 2 млрд руб. (+19% г/г) в основном за счет увеличения выручки в российском сегменте, которое составило 18,2% г/г, что обусловлено ростом цен и в свою очередь привело к росту ARPC (среднего дохода с одного клиента) по всем сегментам клиентов; скорректированная EBITDA — 1,05 млрд руб. (+35% г/г); скорректированная чистая прибыль — 613 млрд руб. (+64% г/г)

Увеличение затрат на персонал и сокращение бонусов. HeadHunter увеличил затраты на персонал в 1К20 на 21,1% г/г, до 581 млн руб., таким образом, расходы на персонал составили 29,2% от выручки компании против 28,6% в аналогичный период прошлого года. Рост затрат был сдержан снижением бонусных выплат ввиду потребности в высвобождении средств для поддержания бизнеса.

Рост затрат на маркетинг. Рекрутинговый сервис увеличил расходы на маркетинг до 60 млн руб. (+23,3% г/г), в т.ч. благодаря росту затрат на ТВ-рекламу. Таким образом, расходы на маркетинг в 1К20 составили 16% от выручки против 15,4% в 1К19.

Снижение выручки во 2К20. Менеджмент HeadHunter отозвал прогноз финансовых показателей на 2020 г., ранее компания ожидала роста выручки по итогам года на 21-25%, рентабельность скорректированной EBITDA — 50-52%. Теперь компания прогнозирует снижение выручки во 2К20 из-за коронавируса на 25% г/г.

Операционные показатели во 2К20. Наибольшее снижение спроса HeadHunter зафиксировал в первой половине апреля, однако после этого ситуация стала восстанавливаться. В конце апреля генеральный директор сервиса Михаил Жуков отмечал, что количество вакансий в сервисе снизилось на 14% г/г, наибольший спад спроса на рекрутинговые услуги произошел у работодателей в Москве и Санкт-Петербурге. В целом наблюдается обратная корреляция активности работодателей со степенью режима самоизоляции, что является особенностью текущего кризиса. (Для сравнения: в кризисные периоды снижение количества вакансий происходит в течение трех-четырех месяцев. В 2008 г. наблюдалось резкое снижение вакансий, в кризис 2015 г. — постепенное снижение).

В период 18-22 мая количество загрузок мобильного приложения компании увеличилось на 74% к 20-24 апреля и вернулось на уровень 1 декады марта. Количество ежедневно размещаемых резюме увеличилось на 46%, прирост веб-трафика в день составил 26%. Среднее количество размещаемых в день вакансий сократилось на 9%.

Дивиденды. HeadHunter планирует представить детали относительно перспектив выплаты дивидендов за 2019 г. по итогам 2К19, возможно более раннее объявление рекомендации. В марте компания рекомендовала дивиденды в размере $0,5/акция (75% от скорректированной чистой прибыли за 2019 г.), которая составила 2,4 млрд руб. Выплаты предполагалось осуществить до 20 апреля. Однако в апреле компания приняла решение отложить выплаты до стабилизации ситуации ввиду COVID-19.

HHR: +13,93%

Россети отчитались по МСФО за 1К20.

Выручка компании в 1К20 составила 262,47 млрд руб. (-1,2% г/г), EBITDA — 89,34 млрд руб. (-6% г/г), чистая прибыль 25,93 млрд руб. (-7,9% г/г).

RSTI RX: +4,96%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба