Перед покупкой той или иной облигации я обязательно произвожу оценку её доходности к погашению, так как на рынке долговых финансовых инструментов тоже встречаются убыточные ценные бумаги. Чтобы этого избежать, я разработал формулу, которая состоит из трёх простых этапов. В этой статье я расскажу, как сделать расчёт доходности облигации к погашению и где найти информацию, а также продемонстрирую все этапы работы на практике.

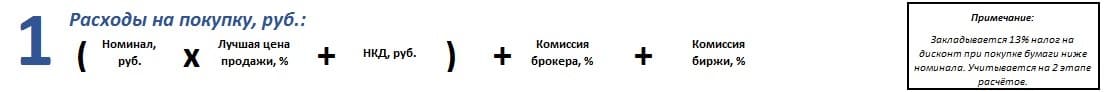

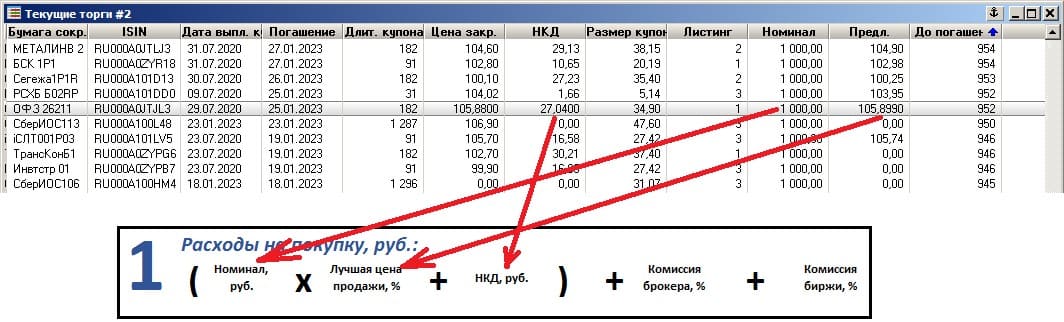

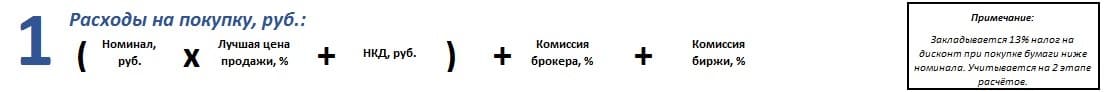

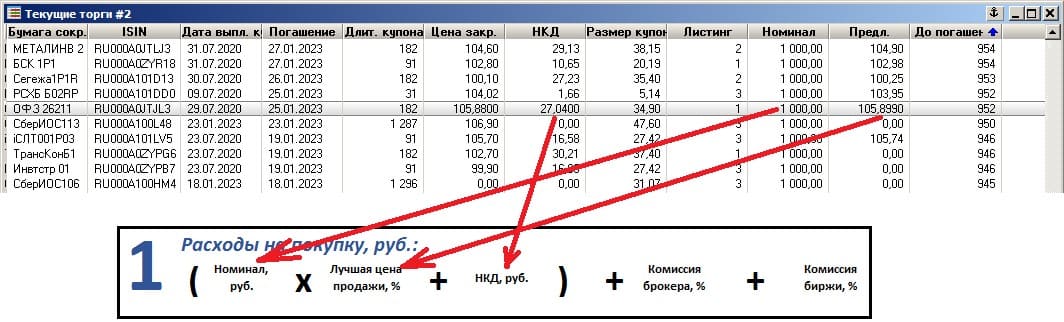

Этап 1. Расходы на покупку

На первом этапе я определяю стоимость облигации и прибавляю к ней все возможные расходы.

Здесь следует обратить внимание на ряд особенностей. Номинал не всегда равен 1000 руб. На фондовом рынке представлены облигации и с другими параметрами. Например, у бондов сервиса заказа грузового такси ООО «Грузовичкофф» номинал составляет 10 000 руб., у сети ресторанов уличного питания «Дядя Дёнер» — 50 000 руб. Кроме того, у облигаций с амортизацией он плавно уменьшается при каждой новой выплате. У «КОМИ12об» сегодня номинал составляет всего 400 руб., а у «КАМАЗБОП1» — 700 руб.

Наиболее динамичным параметром в формуле вычисления доходности облигации к погашению является «Лучшая цена продажи». Следует отметить, что цены на долговые бумаги всегда указываются в процентах. Например, значение 101 является процентом по отношению к номиналу, а не его денежным выражением. Изменение цены вверх или вниз может значительно влиять на общую сумму расходов. Поэтому приходится заново её пересчитывать. Значительное подорожание стоимости облигации снижает доходность к погашению.

НКД (накопленный купонный доход) изменяется один раз в день. По этой причине расчёты сегодня уже завтра будут недействительны. На следующий день я вновь беру свой настольный калькулятор и приступаю к переоценке с учётом новой информации. НКД каждый день увеличивается нарастающим итогом до дня выплаты купона. Затем он обнуляется. Владельцы облигаций получают купонные выплаты. Со следующего дня НКД вновь начинает постепенно увеличиваться.

Комиссии брокера следует обязательно учитывать в формуле. Их нужно заранее уточнить. В зависимости от тарифного плана комиссии в виде процента от суммы сделки снижают общую доходность облигации на 0,1% в годовом выражении из-за увеличения расходов на покупку. Если брокер взимает фиксированную сумму, то все расчёты делаются с учётом количества приобретаемых облигаций. Рассмотрим пример, когда фиксированная комиссия составляет 250 руб. При покупке одной облигации номиналом 1000 руб. со счёта будет списано 1250 руб., что комиссия составит 25%. При покупке ста облигаций номиналом 1000 руб. со счёта будет списано 100 250 руб., в данном случае размер комиссий — 0,25%. Не следует легкомысленно относиться к этому вопросу. Мой тариф составляет 0,06% от суммы сделки. Комиссия в процентном соотношении для меня является наиболее простой в использовании при оценке доходности облигации к погашению. Я могу легко заложить её в цену любого количества ценных бумаг. Кстати, иногда организаторы выпуска облигаций тоже могут удерживать дополнительные комиссии. Например, при покупке народных ОФЗ (ОФЗ-н) взимается 2,5%, а при приобретении ИОС будет удержано около 0,3% с суммы сделки.

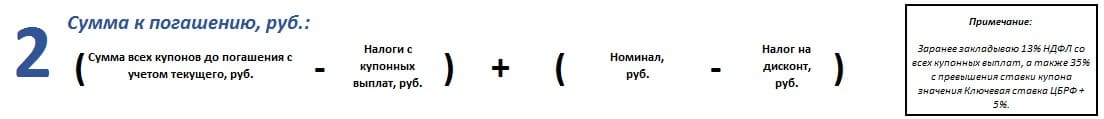

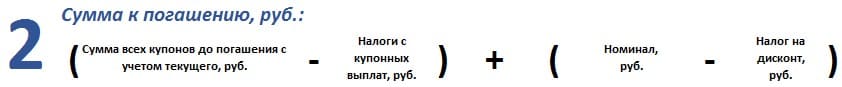

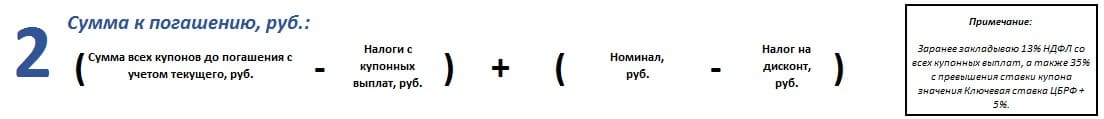

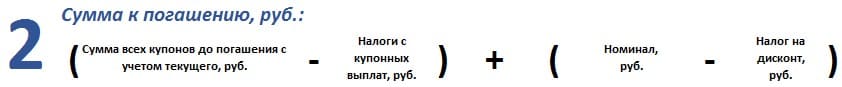

Этап 2. Сумма к погашению

На втором этапе я определяю сумму, которую могу получить к погашению. Изучая условия выпуска облигации, я собираю информацию обо всех предстоящих купонных выплатах.

Невозможно обойти стороной ряд особенностей. Я уменьшаю сумму купонных выплат на размер налогов. Их всего два. Первый — 13% подоходный налог. Я уже учитываю изменения в законодательстве с 2021 года. НДФЛ будет удерживаться со всех купонных выплат по любым облигациям. Второй — 35% с суммы, превышающей значение (Ключевая ставка Центробанка + 5%). Отдельного внимания заслуживает налог с дисконта. Он применяется при покупке облигации по цене меньше номинала. НДФЛ удерживается с полученной прибыли. Например, я купил за 950 руб. облигацию номиналом 1000 руб. С 50 руб. брокер удержит 13% подоходного налога при погашении ценной бумаги. Это правило действует при продаже облигации раньше срока завершения её обращения. Необходимо обязательно учитывать в расчётах налоговую нагрузку, так как она оказывает влияние на оценку доходности по выбранной ценной бумаге.

Я часто применяю фразы «могу заработать», «плановая доходность» или «могу получить». Их использование связано с отсутствием гарантий будущей прибыли. Моя формула пытается заглянуть в будущее при соблюдении идеальных условий. Среди них — ответственность эмитента перед владельцами его облигаций или сохранение текущих экономических условий. Например, я не могу точно определить значение ключевой ставки ЦБ на протяжении трёхлетнего периода. Отсюда возникает проблема начисления 35% налога. Ещё месяц назад по облигации со ставкой купона 10,5% не удерживался налог 35%, так как она соответствовала значению (Ключевая ставка ЦБ 5,5% + 5%). Но решение Банка России о снижении ключевой ставки до 4,5% автоматически привело к увеличению налоговой нагрузки на облигацию с купоном 10,5%. Теперь он превышает новое максимальное значение 9,5%. С 1% будет удерживаться 35% подоходного налога. По этой причине любые расчёты доходности облигаций к погашению являются приблизительным прогнозом.

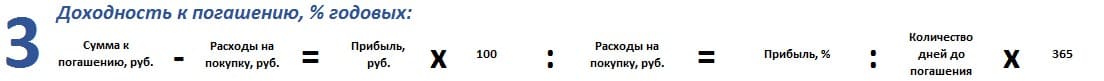

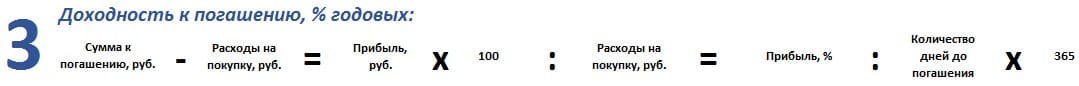

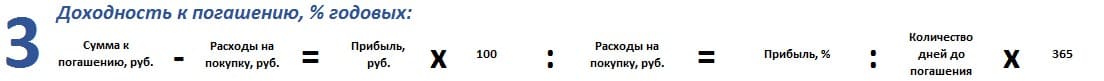

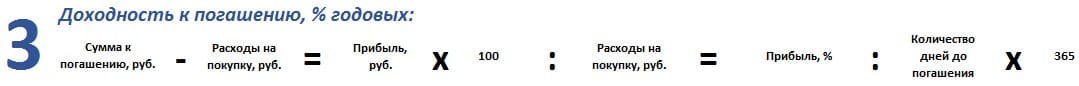

Этап 3. Доходность к погашению

Третий этап расчёта доходности облигации к погашению я отношу к самым лёгким: требуется вычислить прибыль и привести её к годовым значениям.

Здесь нет никаких особенностей, поэтому можно подвести итог. Формула расчёта доходности облигации к погашению состоит из трёх этапов. Они представлены на следующем слайде.

Формулу можно запомнить, а лучше распечатать. Она долгое время занимала почётное место на стене перед моим компьютером. С годами я её запомнил и сейчас могу оценить любую облигацию. На протяжении моей инвестиционной деятельности с 2013 года представленная формула не менялась. Я лишь вносил уточнения в некоторые пункты. Эта формула является универсальным инструментом для оценки доходности всех долговых ценных бумаг, представленных на фондовом рынке.

Я закончил с теорией, теперь можно смело переходить к практике. В качестве базовых условий будет использоваться стратегия покупки облигаций на индивидуальный инвестиционный счёт типа А. Его я открыл на прошлой неделе сроком на три года и выбрал облигации со сроком погашения не позднее даты закрытия индивидуального инвестиционного счёта. Сумма взноса в первый год составит 100 000 руб.

Подчеркну, это лишь пример стратегии. Мой реальный ИИС (тип А) был открыт два года назад. За мою практику он является вторым. Я придерживаюсь стратегии переоформления ИИС (тип А) каждый трёхлетний период. Это позволяет получить максимальную доходность по сравнению с вечным инвестиционным счётом. Об этом я расскажу в отдельной статье.

Итак, приступаю к практической реализации своей стратегии.

1. Отбор подходящих облигаций

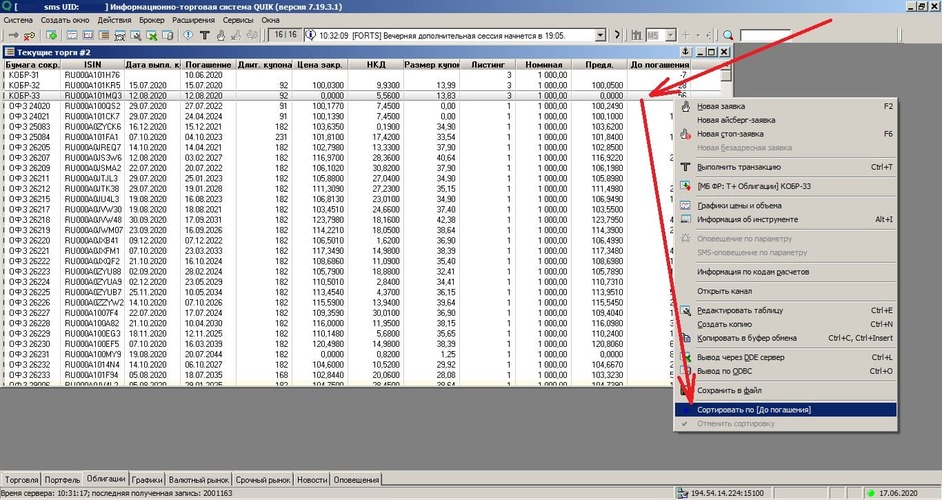

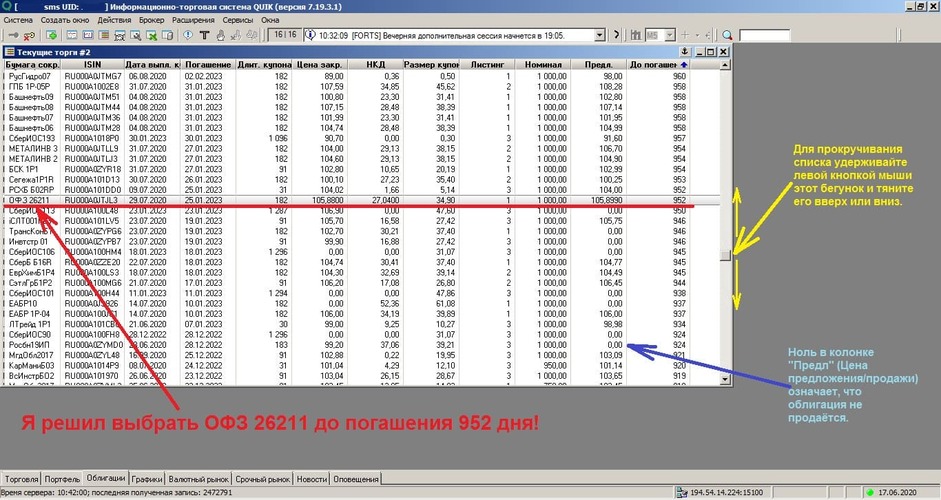

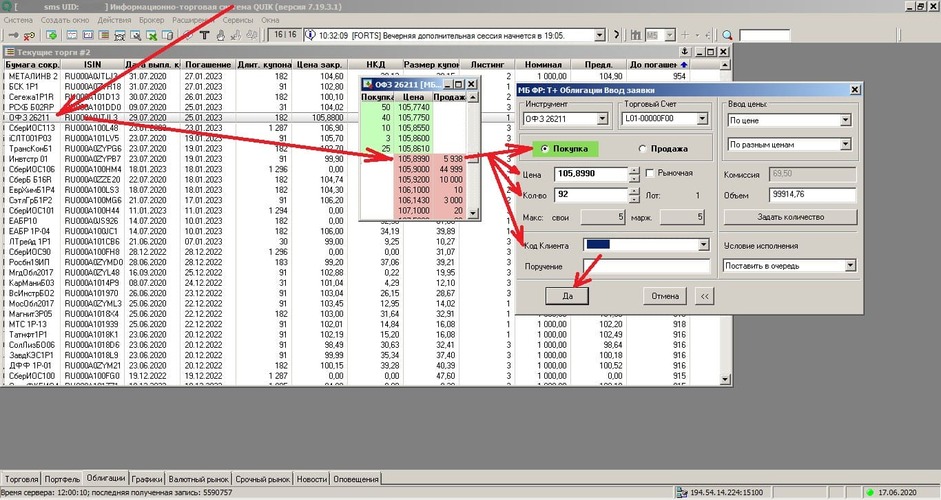

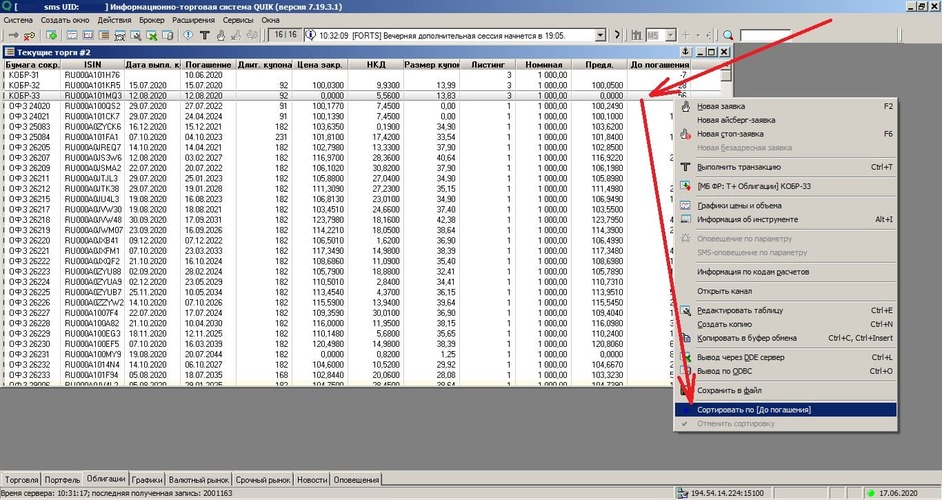

Захожу в торговый терминал QUIK и открываю вкладку «Облигации». В таблице со списком всех ценных бумаг в любом месте колонки «До погашения» я нажимаю правой кнопкой мыши. В открывшемся меню выбираю пункт «Сортировать по (До погашения)».

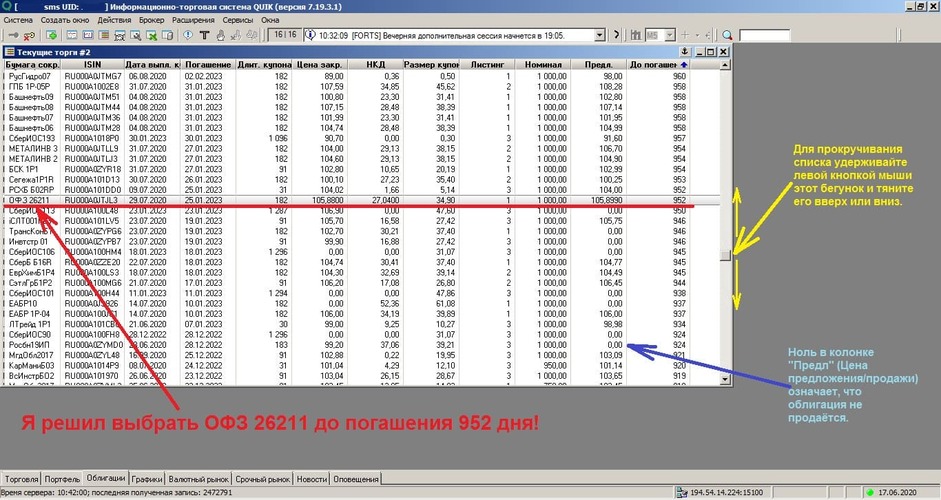

Меня интересуют облигации со сроком погашения в диапазоне от 950 до 1100 дней. Просматривая список ценных бумаг, я выбрал ОФЗ 26211. Государственные облигации принято считать относительно надёжным финансовым инструментом. Через 952 дня выбранный облигационный выпуск будет погашен за несколько дней до закрытия моего ИИС (тип А). Отличный вариант — приступаю к оценке доходности к погашению.

2. Расчёт доходности к погашению

Используя таблицу в QUIK, я собираю информацию для расчёта расходов на покупку одной облигации. Номинал — 1000 руб. Лучшая цена предложения 105,8990%. Накопленный купонный доход (НКД) — 27,04 руб. Комиссия «Открытие Брокер» — 0,057%. Комиссия биржи — 0,01%.

Расчёт расходов на покупку:

(Номинал 1000 руб. * Цена 105,899% + НКД 27,04 руб.) + комиссия брокера 0,057% + комиссия биржи 0,01% = 1086,76 руб.

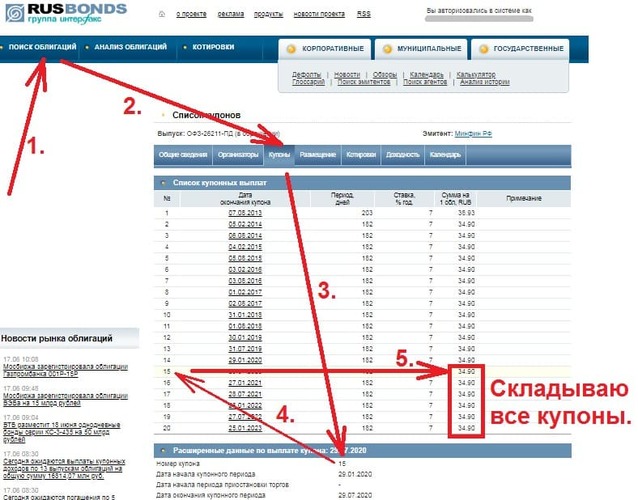

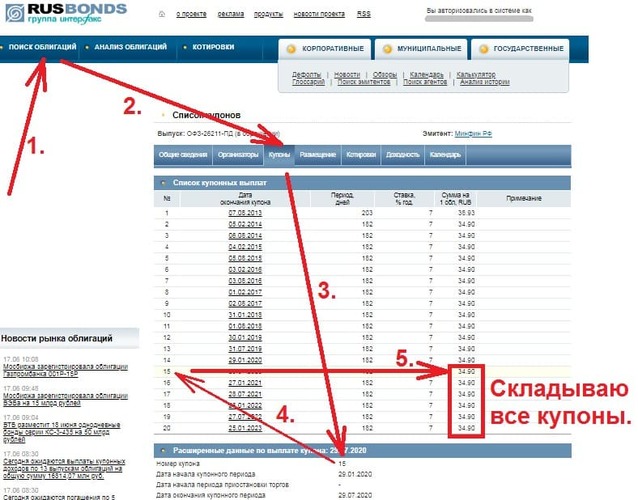

Далее я перехожу ко второму этапу и для сбора информации о предстоящих купонных выплатах использую сайт RUSBONDS.RU. Я ввожу номер ISIN интересующей меня облигации в строку поиска. Номер облигации указан в одноимённой колонке. У ОФЗ 26211 — RU000A0JTJL3 (RU ноль ноль ноль А ноль J Т J L три). Я решил написать его прописью, так как многие начинающие инвесторы принимают нули за букву О и не могут найти выбранную облигацию. Затем я открываю вкладку «Купоны». Внизу страницы смотрю на номер текущего купонного периода. Подсчитываю все предстоящие выплаты. 34,90 * 6 = 209,40 руб.

Остальная информация для вычисления суммы к погашению мне уже известна. Номинал облигации составляет 1000 руб. Подставляю собранные цифры в формулу.

Расчёт суммы к погашению:

(Сумма всех купонов 209,40 руб. — 13%) + Номинал 1000 руб. = 1182,18 руб.

Сейчас следует пояснить причину удержания налога с купонных выплат. Я знаю, что с гособлигаций не удерживается подоходный налог. С 2021 года эта норма будет отменена. Выплаты с 16-го периода попадают под применение изменений в законодательстве. Поэтому я сразу их учитываю. Мои оценки всегда основаны на главном правиле ведения бухгалтерии — осмотрительности. Любые убытки оцениваются выше возможной прибыли. Закон об изменениях налогообложения уже принят и будет применяться, поэтому нельзя его игнорировать. Налог на дисконт в данном случае не удерживается, так как облигация будет куплена дороже номинала.

Я встречал инвесторов, которые утверждали, что при покупке облигации дороже номинала образуется отрицательный налог. За его счёт уменьшается сумма удержаний с купонных выплат. Это ошибочное мнение! Во-первых, эти два налога не пересекаются. Во-вторых, налог не может быть отрицательным.

Перехожу к завершающему этапу оценки облигации.

Расчёт доходности к погашению:

Сумма к погашению (1182,18 руб.) — Расходы на покупку (1086,76 руб.) = Прибыль (95,42 руб.) * 100 / Расходы на покупку (1086,76 руб.) = Прибыль (8,78%) / Количество дней до погашения (952) * 365 дней в году = 3,37% годовых.

Информацию о количестве дней до погашения я взял из последней колонки таблицы со списком всех облигаций в торговой системе QUIK.

3. Расчёт доходности с ИИС (тип А)

Не спешите делать выводы о том, что доходность 3,37% годовых очень низкая. Напомню, что по условиям моей стратегии я буду покупать ОФЗ 26211 на индивидуальный инвестиционный счёт типа А. Когда я внесу 100 000 руб., у меня возникает право на получение возврата по ранее удержанному с моей зарплаты подоходному налогу в размере 13%. Таким образом эффективная ставка от использования ИИС (тип А) составит 4,33% годовых. Налоговый вычет предоставляется один раз на внесённую сумму. Деньги нельзя снять со счёта три года. Сейчас у меня идёт первый год. Я разделил 13% на три года и получил эффективную ставку.

Общая доходность моей стратегии покупки ОФЗ 26211 (3,37%) на ИИС (тип А — 4,33%) составит 7,7% годовых. Прекрасный результат. Теперь можно переходить к покупке. Подсчитаю количество облигаций, которое смогу купить, для этого сумму инвестиций 100 000 руб. я делю на расходы на покупку одной облигации 1086,76 руб. Получается 92 ценные бумаги.

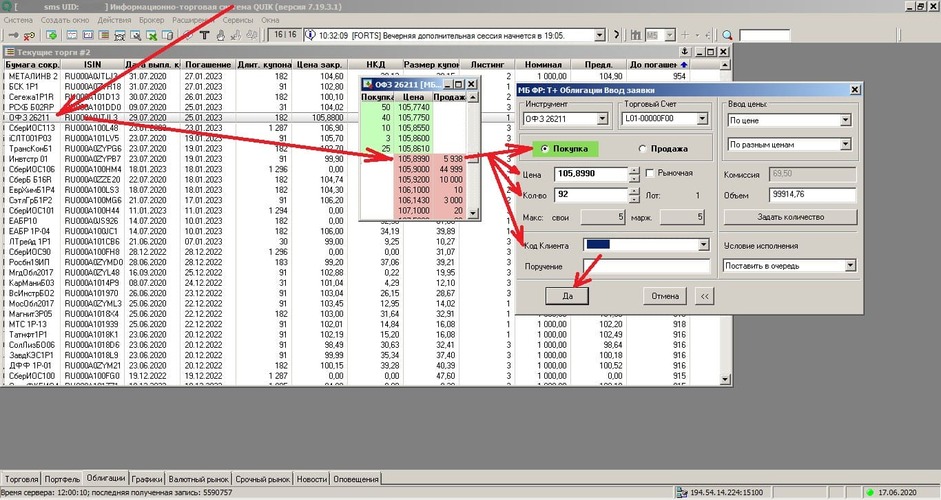

4. Покупка выбранной облигации

Перехожу в торговую информационную систему QUIK. В таблице со списком всех облигаций дважды кликаю по строке ОФЗ 26211, открывается биржевой стакан. В нём дважды нажимаю левой кнопкой мыши по интересующей меня цене. В данном примере я рассматривал 105,8990%.

Открывается новое окно. В нём нужно заполнить заявку на покупку: указать тип операции «Покупка», проверить цену, ввести интересующее количество облигаций — 92 штуки. Я выбираю код моего инвестиционного счёта и нажимаю кнопку «Да» для подтверждения. Брокер моментально исполнил мою заявку. На балансе портфеля отобразилось 92 ОФЗ.

Использование формулы для расчёта доходности облигаций к погашению позволяет мне заранее оценить прибыльность выбранной стратегии. Я надеюсь, что она будет полезна всем начинающим инвесторам. Желаю вам успехов в изучении увлекательного рынка долговых финансовых инструментов!

Все упоминаемые в статье компании и ценные бумаги приведены исключительно для примера и не являются инвестиционной рекомендацией.

Этап 1. Расходы на покупку

На первом этапе я определяю стоимость облигации и прибавляю к ней все возможные расходы.

Здесь следует обратить внимание на ряд особенностей. Номинал не всегда равен 1000 руб. На фондовом рынке представлены облигации и с другими параметрами. Например, у бондов сервиса заказа грузового такси ООО «Грузовичкофф» номинал составляет 10 000 руб., у сети ресторанов уличного питания «Дядя Дёнер» — 50 000 руб. Кроме того, у облигаций с амортизацией он плавно уменьшается при каждой новой выплате. У «КОМИ12об» сегодня номинал составляет всего 400 руб., а у «КАМАЗБОП1» — 700 руб.

Наиболее динамичным параметром в формуле вычисления доходности облигации к погашению является «Лучшая цена продажи». Следует отметить, что цены на долговые бумаги всегда указываются в процентах. Например, значение 101 является процентом по отношению к номиналу, а не его денежным выражением. Изменение цены вверх или вниз может значительно влиять на общую сумму расходов. Поэтому приходится заново её пересчитывать. Значительное подорожание стоимости облигации снижает доходность к погашению.

НКД (накопленный купонный доход) изменяется один раз в день. По этой причине расчёты сегодня уже завтра будут недействительны. На следующий день я вновь беру свой настольный калькулятор и приступаю к переоценке с учётом новой информации. НКД каждый день увеличивается нарастающим итогом до дня выплаты купона. Затем он обнуляется. Владельцы облигаций получают купонные выплаты. Со следующего дня НКД вновь начинает постепенно увеличиваться.

Комиссии брокера следует обязательно учитывать в формуле. Их нужно заранее уточнить. В зависимости от тарифного плана комиссии в виде процента от суммы сделки снижают общую доходность облигации на 0,1% в годовом выражении из-за увеличения расходов на покупку. Если брокер взимает фиксированную сумму, то все расчёты делаются с учётом количества приобретаемых облигаций. Рассмотрим пример, когда фиксированная комиссия составляет 250 руб. При покупке одной облигации номиналом 1000 руб. со счёта будет списано 1250 руб., что комиссия составит 25%. При покупке ста облигаций номиналом 1000 руб. со счёта будет списано 100 250 руб., в данном случае размер комиссий — 0,25%. Не следует легкомысленно относиться к этому вопросу. Мой тариф составляет 0,06% от суммы сделки. Комиссия в процентном соотношении для меня является наиболее простой в использовании при оценке доходности облигации к погашению. Я могу легко заложить её в цену любого количества ценных бумаг. Кстати, иногда организаторы выпуска облигаций тоже могут удерживать дополнительные комиссии. Например, при покупке народных ОФЗ (ОФЗ-н) взимается 2,5%, а при приобретении ИОС будет удержано около 0,3% с суммы сделки.

Этап 2. Сумма к погашению

На втором этапе я определяю сумму, которую могу получить к погашению. Изучая условия выпуска облигации, я собираю информацию обо всех предстоящих купонных выплатах.

Невозможно обойти стороной ряд особенностей. Я уменьшаю сумму купонных выплат на размер налогов. Их всего два. Первый — 13% подоходный налог. Я уже учитываю изменения в законодательстве с 2021 года. НДФЛ будет удерживаться со всех купонных выплат по любым облигациям. Второй — 35% с суммы, превышающей значение (Ключевая ставка Центробанка + 5%). Отдельного внимания заслуживает налог с дисконта. Он применяется при покупке облигации по цене меньше номинала. НДФЛ удерживается с полученной прибыли. Например, я купил за 950 руб. облигацию номиналом 1000 руб. С 50 руб. брокер удержит 13% подоходного налога при погашении ценной бумаги. Это правило действует при продаже облигации раньше срока завершения её обращения. Необходимо обязательно учитывать в расчётах налоговую нагрузку, так как она оказывает влияние на оценку доходности по выбранной ценной бумаге.

Я часто применяю фразы «могу заработать», «плановая доходность» или «могу получить». Их использование связано с отсутствием гарантий будущей прибыли. Моя формула пытается заглянуть в будущее при соблюдении идеальных условий. Среди них — ответственность эмитента перед владельцами его облигаций или сохранение текущих экономических условий. Например, я не могу точно определить значение ключевой ставки ЦБ на протяжении трёхлетнего периода. Отсюда возникает проблема начисления 35% налога. Ещё месяц назад по облигации со ставкой купона 10,5% не удерживался налог 35%, так как она соответствовала значению (Ключевая ставка ЦБ 5,5% + 5%). Но решение Банка России о снижении ключевой ставки до 4,5% автоматически привело к увеличению налоговой нагрузки на облигацию с купоном 10,5%. Теперь он превышает новое максимальное значение 9,5%. С 1% будет удерживаться 35% подоходного налога. По этой причине любые расчёты доходности облигаций к погашению являются приблизительным прогнозом.

Этап 3. Доходность к погашению

Третий этап расчёта доходности облигации к погашению я отношу к самым лёгким: требуется вычислить прибыль и привести её к годовым значениям.

Здесь нет никаких особенностей, поэтому можно подвести итог. Формула расчёта доходности облигации к погашению состоит из трёх этапов. Они представлены на следующем слайде.

Формулу можно запомнить, а лучше распечатать. Она долгое время занимала почётное место на стене перед моим компьютером. С годами я её запомнил и сейчас могу оценить любую облигацию. На протяжении моей инвестиционной деятельности с 2013 года представленная формула не менялась. Я лишь вносил уточнения в некоторые пункты. Эта формула является универсальным инструментом для оценки доходности всех долговых ценных бумаг, представленных на фондовом рынке.

Я закончил с теорией, теперь можно смело переходить к практике. В качестве базовых условий будет использоваться стратегия покупки облигаций на индивидуальный инвестиционный счёт типа А. Его я открыл на прошлой неделе сроком на три года и выбрал облигации со сроком погашения не позднее даты закрытия индивидуального инвестиционного счёта. Сумма взноса в первый год составит 100 000 руб.

Подчеркну, это лишь пример стратегии. Мой реальный ИИС (тип А) был открыт два года назад. За мою практику он является вторым. Я придерживаюсь стратегии переоформления ИИС (тип А) каждый трёхлетний период. Это позволяет получить максимальную доходность по сравнению с вечным инвестиционным счётом. Об этом я расскажу в отдельной статье.

Итак, приступаю к практической реализации своей стратегии.

1. Отбор подходящих облигаций

Захожу в торговый терминал QUIK и открываю вкладку «Облигации». В таблице со списком всех ценных бумаг в любом месте колонки «До погашения» я нажимаю правой кнопкой мыши. В открывшемся меню выбираю пункт «Сортировать по (До погашения)».

Меня интересуют облигации со сроком погашения в диапазоне от 950 до 1100 дней. Просматривая список ценных бумаг, я выбрал ОФЗ 26211. Государственные облигации принято считать относительно надёжным финансовым инструментом. Через 952 дня выбранный облигационный выпуск будет погашен за несколько дней до закрытия моего ИИС (тип А). Отличный вариант — приступаю к оценке доходности к погашению.

2. Расчёт доходности к погашению

Используя таблицу в QUIK, я собираю информацию для расчёта расходов на покупку одной облигации. Номинал — 1000 руб. Лучшая цена предложения 105,8990%. Накопленный купонный доход (НКД) — 27,04 руб. Комиссия «Открытие Брокер» — 0,057%. Комиссия биржи — 0,01%.

Расчёт расходов на покупку:

(Номинал 1000 руб. * Цена 105,899% + НКД 27,04 руб.) + комиссия брокера 0,057% + комиссия биржи 0,01% = 1086,76 руб.

Далее я перехожу ко второму этапу и для сбора информации о предстоящих купонных выплатах использую сайт RUSBONDS.RU. Я ввожу номер ISIN интересующей меня облигации в строку поиска. Номер облигации указан в одноимённой колонке. У ОФЗ 26211 — RU000A0JTJL3 (RU ноль ноль ноль А ноль J Т J L три). Я решил написать его прописью, так как многие начинающие инвесторы принимают нули за букву О и не могут найти выбранную облигацию. Затем я открываю вкладку «Купоны». Внизу страницы смотрю на номер текущего купонного периода. Подсчитываю все предстоящие выплаты. 34,90 * 6 = 209,40 руб.

Остальная информация для вычисления суммы к погашению мне уже известна. Номинал облигации составляет 1000 руб. Подставляю собранные цифры в формулу.

Расчёт суммы к погашению:

(Сумма всех купонов 209,40 руб. — 13%) + Номинал 1000 руб. = 1182,18 руб.

Сейчас следует пояснить причину удержания налога с купонных выплат. Я знаю, что с гособлигаций не удерживается подоходный налог. С 2021 года эта норма будет отменена. Выплаты с 16-го периода попадают под применение изменений в законодательстве. Поэтому я сразу их учитываю. Мои оценки всегда основаны на главном правиле ведения бухгалтерии — осмотрительности. Любые убытки оцениваются выше возможной прибыли. Закон об изменениях налогообложения уже принят и будет применяться, поэтому нельзя его игнорировать. Налог на дисконт в данном случае не удерживается, так как облигация будет куплена дороже номинала.

Я встречал инвесторов, которые утверждали, что при покупке облигации дороже номинала образуется отрицательный налог. За его счёт уменьшается сумма удержаний с купонных выплат. Это ошибочное мнение! Во-первых, эти два налога не пересекаются. Во-вторых, налог не может быть отрицательным.

Перехожу к завершающему этапу оценки облигации.

Расчёт доходности к погашению:

Сумма к погашению (1182,18 руб.) — Расходы на покупку (1086,76 руб.) = Прибыль (95,42 руб.) * 100 / Расходы на покупку (1086,76 руб.) = Прибыль (8,78%) / Количество дней до погашения (952) * 365 дней в году = 3,37% годовых.

Информацию о количестве дней до погашения я взял из последней колонки таблицы со списком всех облигаций в торговой системе QUIK.

3. Расчёт доходности с ИИС (тип А)

Не спешите делать выводы о том, что доходность 3,37% годовых очень низкая. Напомню, что по условиям моей стратегии я буду покупать ОФЗ 26211 на индивидуальный инвестиционный счёт типа А. Когда я внесу 100 000 руб., у меня возникает право на получение возврата по ранее удержанному с моей зарплаты подоходному налогу в размере 13%. Таким образом эффективная ставка от использования ИИС (тип А) составит 4,33% годовых. Налоговый вычет предоставляется один раз на внесённую сумму. Деньги нельзя снять со счёта три года. Сейчас у меня идёт первый год. Я разделил 13% на три года и получил эффективную ставку.

Общая доходность моей стратегии покупки ОФЗ 26211 (3,37%) на ИИС (тип А — 4,33%) составит 7,7% годовых. Прекрасный результат. Теперь можно переходить к покупке. Подсчитаю количество облигаций, которое смогу купить, для этого сумму инвестиций 100 000 руб. я делю на расходы на покупку одной облигации 1086,76 руб. Получается 92 ценные бумаги.

4. Покупка выбранной облигации

Перехожу в торговую информационную систему QUIK. В таблице со списком всех облигаций дважды кликаю по строке ОФЗ 26211, открывается биржевой стакан. В нём дважды нажимаю левой кнопкой мыши по интересующей меня цене. В данном примере я рассматривал 105,8990%.

Открывается новое окно. В нём нужно заполнить заявку на покупку: указать тип операции «Покупка», проверить цену, ввести интересующее количество облигаций — 92 штуки. Я выбираю код моего инвестиционного счёта и нажимаю кнопку «Да» для подтверждения. Брокер моментально исполнил мою заявку. На балансе портфеля отобразилось 92 ОФЗ.

Использование формулы для расчёта доходности облигаций к погашению позволяет мне заранее оценить прибыльность выбранной стратегии. Я надеюсь, что она будет полезна всем начинающим инвесторам. Желаю вам успехов в изучении увлекательного рынка долговых финансовых инструментов!

Все упоминаемые в статье компании и ценные бумаги приведены исключительно для примера и не являются инвестиционной рекомендацией.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба