24 июля 2020 РБК Quote Корищенко Константин

В кризис валютные прогнозы особенно востребованы и при этом сложны. Профессор РАНХиГС Константин Корищенко объясняет, как знание структуры экономики и политики денежных властей все же позволяет предсказывать курсы

В прогнозировании валютных курсов и погоды есть много общего, но и одно существенное отличие. Сходство вполне очевидно и связано с трудностью прогнозирования процесса, который описывается множеством уравнений, а данные имеют нестационарный характер.

Отличие же в том, что погода — явление природное, а обменные курсы являются продуктом человеческой, хочется верить, сознательной деятельности. Поэтому прогнозы погоды наиболее точны, когда они краткосрочны, а на валютном рынке существенно точнее долгосрочные прогнозы, отражающие, как говорят, сложившиеся тренды, а на самом деле, в большинстве случаев, политику государственных органов одной или нескольких стран.

Поэтому, не имея достаточного безрассудства, чтобы прогнозировать валютные курсы на неделю или даже месяц вперед, попробуем взглянуть на то, каким образом ведут себя цены валют в долгосрочном периоде и почему.

Производные от экспорта

Курс любой валюты — это ее уровень по сравнению с валютой какой-либо другой страны, и часто непросто понять, это рубль вырос или доллар упал в данном конкретном случае. Ответ на это вопрос существует, но для каждой валюты — свой. Самыми простыми для прогнозирования являются так называемые «сырьевые валюты». Их курс во многом определяется желанием государства-экспортера конкретного сырья обеспечить стабильное поступление средств в бюджет. Поскольку на мировом рынке цены на сырьевые товары принято определять в долларах США, то курсовая политика такой страны состоит в том, чтобы компенсировать колебания цены своего экспортного товара за счет «подстраивания» курса национальной валюты к доллару. Причем балансирующим фактором для такого решения является стремление этого же государства развивать у себя и несырьевую индустрию.

Например, Чили — страна, чья экономика существенно зависит от экспорта меди. Вот как выглядит динамика ее курса. На графике — цена на медь, выраженная в чилийских песо.

Можно легко проследить изменения в валютной политике чилийских властей до 2004 года (стабильная цена около 1 млн песо) и после 2007-го (стабильная цена около 4 млн песо). С 2004-го по 2007 год происходила адаптация к резкому росту цен на медь в этот период. При этом колебания курса песо к доллару за период 1990-2020 годов были весьма существенными и связанными с текущей рыночной конъюнктурой. Но при этом решение задачи сохранения стабильности «столпа» сырьевого экспорта позволяло прогнозировать динамику песо на длительный период.

Политику, аналогичную чилийской, проводит, например, Австралия, но уже в отношении своих основных экспортных товаров — каменного угля и железной руды.

Другой вариант курсовой политики сырьевой страны — ЮАР. Одна из ключевых статей экспорта — золото и ювелирные изделия. Вот как выглядит динамика цены на золото, выраженная в южноафриканских рандах.

Здесь мы видим, что бюджет пополняется как за счет роста мировых цен на сырье, так и путем девальвации национальной валюты. Благодаря такому сочетанию доходы бюджета постоянно растут. Понятно, что чилийский вариант валютной политики является значительно более щадящим по отношению к национальным несырьевым компаниям и населению, чем южноафриканский.

Рублевый маневр

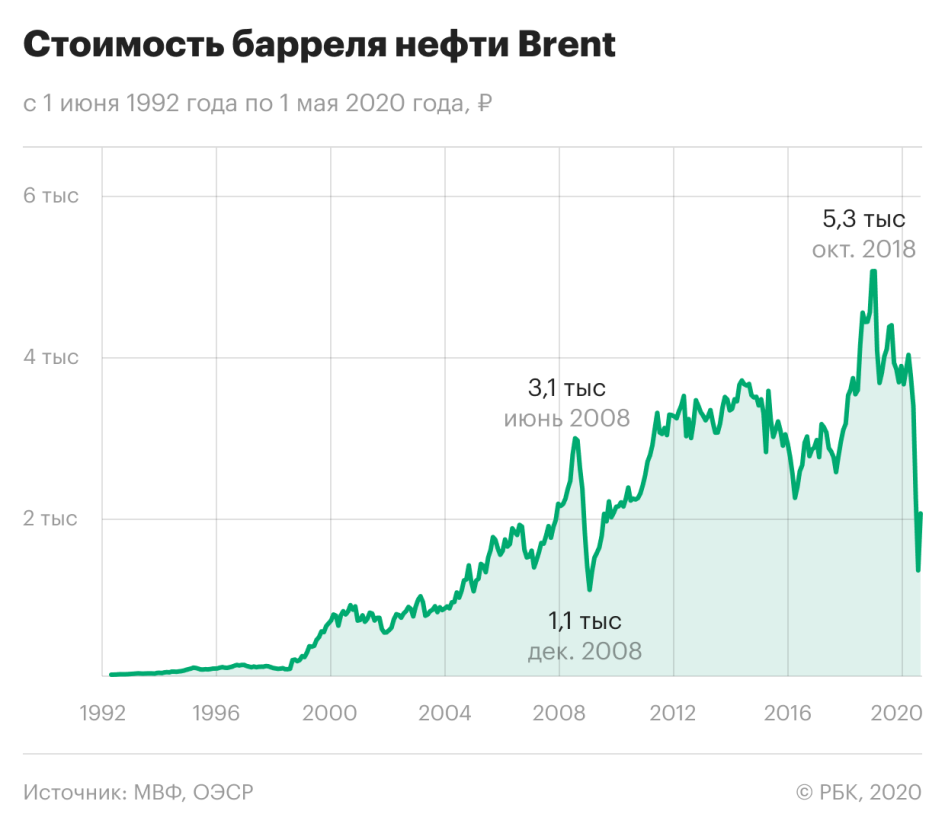

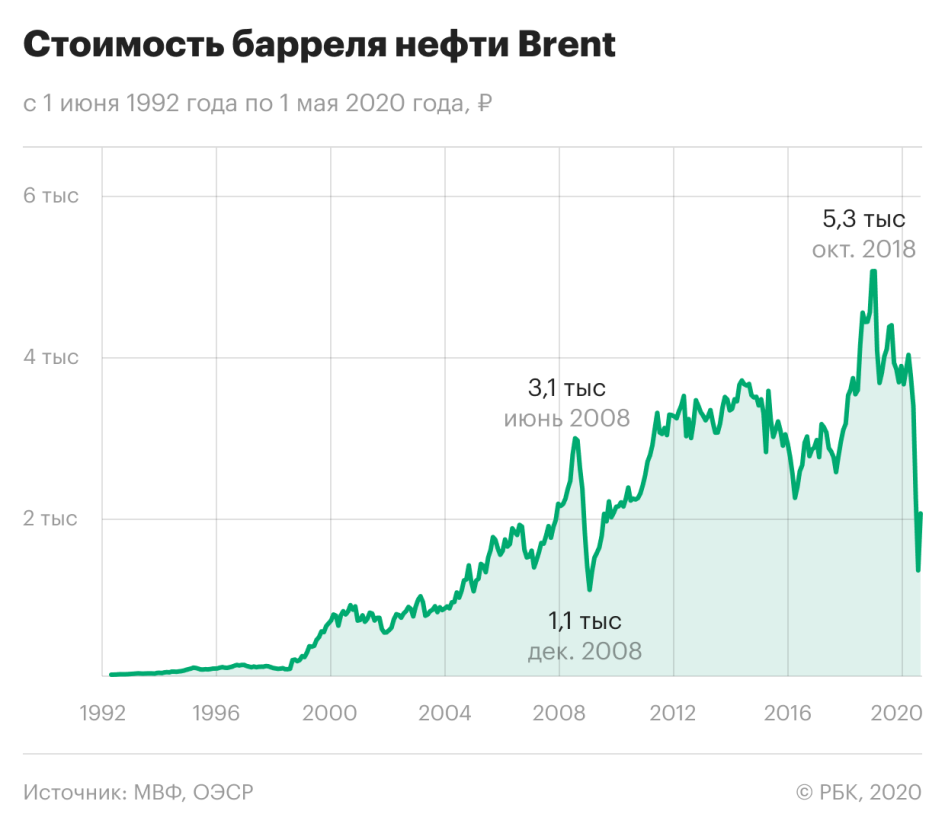

В этой череде сырьевых валют невозможно пропустить российский рубль, который является объектом комбинированной валютной политики, объединяющей оба варианта.

Если в 2002-2014 годах российская валютная политика была направлена на рост доходов бюджета в условиях хорошей рыночной конъюнктуры, то после 2014-го она стремится сглаживать внешние колебания и поддерживать стабильность бюджетных доходов. Конечно, сводить всю валютную политику к «сырьевой зависимости» было бы упрощением.

Например, в случае с российским рублем, новейшая (после 2014 года) валютная политика во многом связана со стремлением избежать избыточного укрепления рубля в реальном выражении. В то же время есть ряд факторов, которые будут вынуждать балансировать курсом рубля колебания на мировом рынке нефти. Один из них — «бюджетное правило».

Бюджетное правило обеспечивает стабильность экономики и снижает чувствительность рубля к колебаниям на рынке нефти. Если цены на нефть марки Urals опускаются ниже $42,4 за баррель, Банк России продает валюту из Фонда национального благосостояния (ФНБ) на внутреннем рынке, повышая таким образом спрос на рубли. Если цена нефти выше этой отметки, ЦБ, наоборот, закупает доллары для ФНБ.

Захват рынков

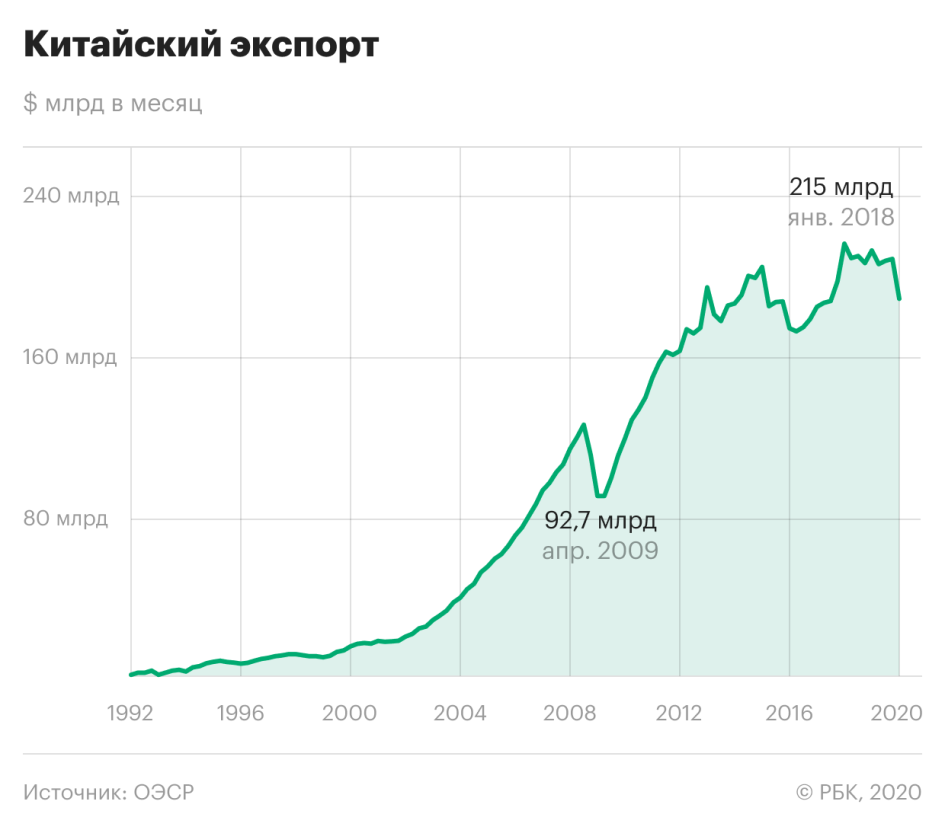

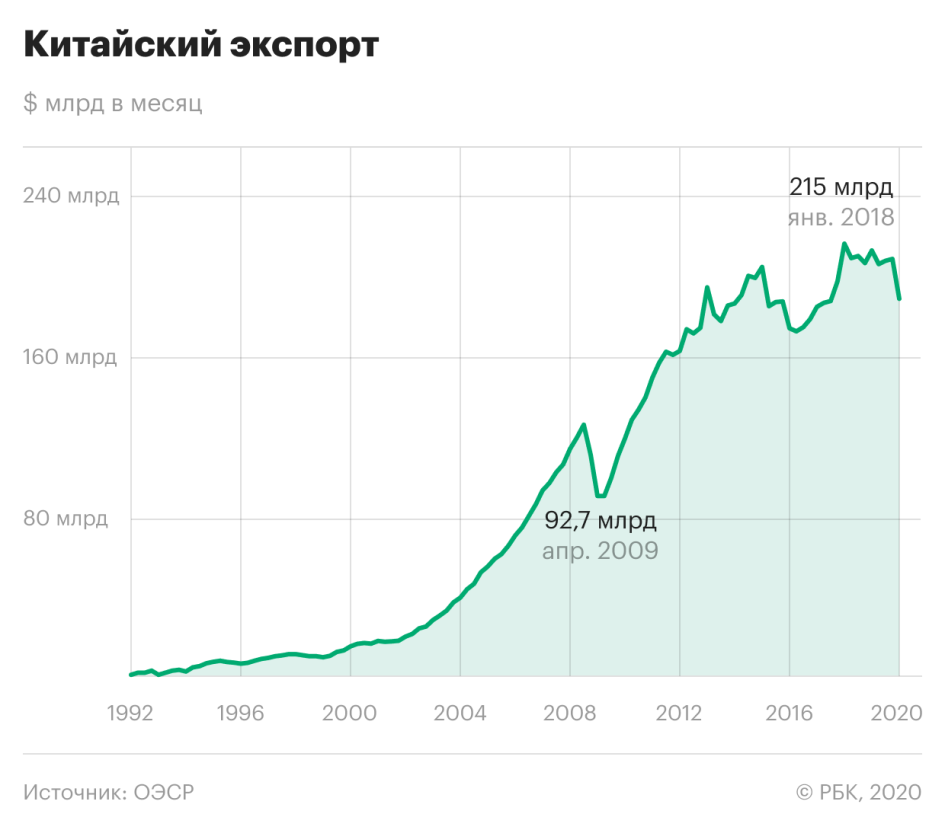

Несырьевая, но ориентированная на экспорт страна — Китай. Вот как выглядит динамика китайского экспорта.

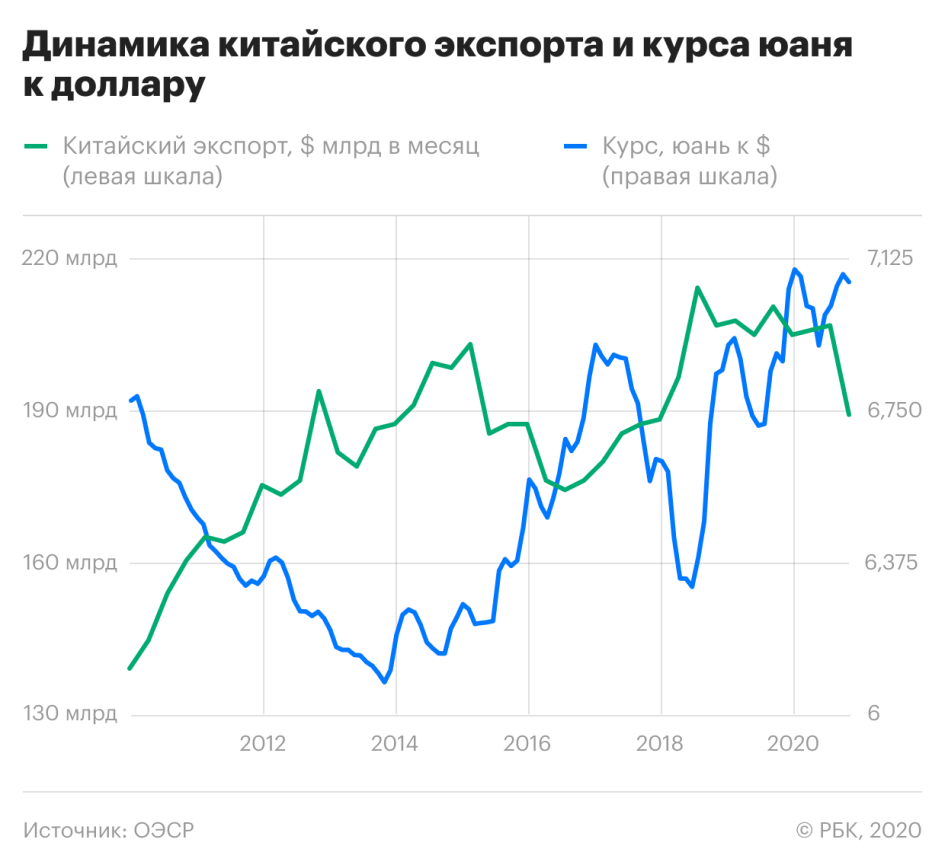

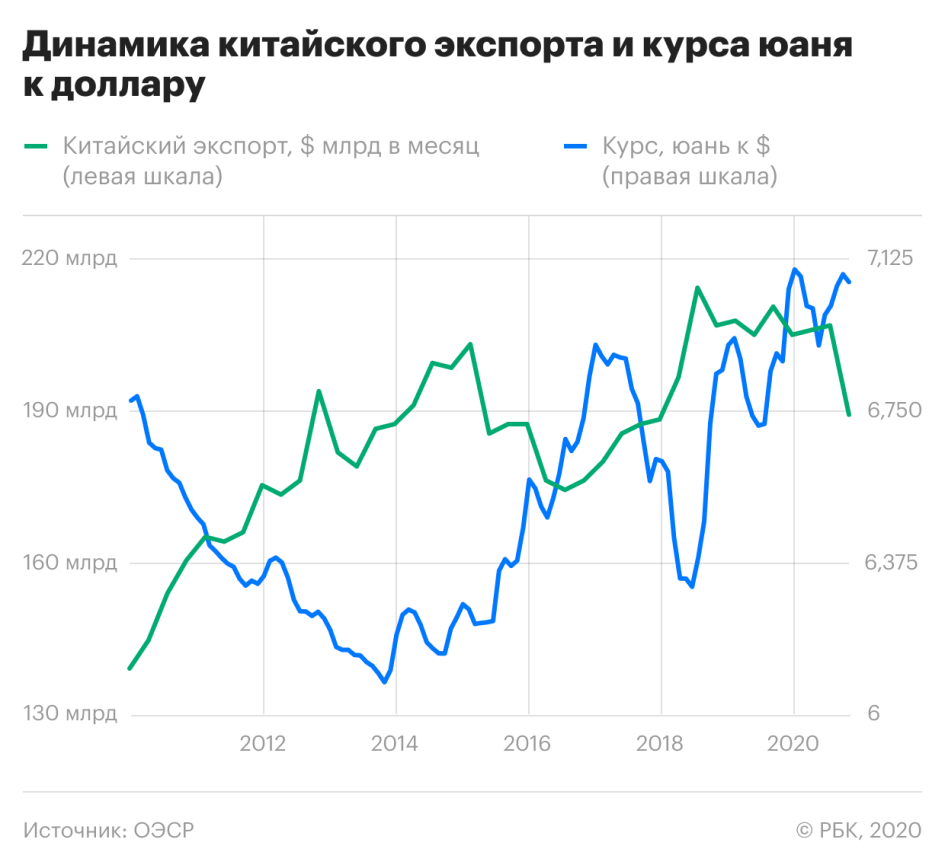

Следует отметить, что курс юаня к доллару весьма стабилен, практически фиксированный. Основной целью курсовой политики Китая было всеобъемлющее стимулирование экспорта. После того как в 2014 году рост экспорта из Китая остановился, юань подешевел почти на 15%. Впрочем, сейчас китайские власти говорят о переориентации на внутреннее потребление.

Следом за облигациями

Ну и, наконец, курсовая динамика валют развитых стран. Возьмем две наиболее значимые валюты мира — доллар и евро. Вот как выглядит курс евро к доллару на фоне динамики долгов США и Европы — в данном случае, Германии.

Не вдаваясь в научные рассуждения, можно утверждать, что динамика взаимного курса этой пары валют будет соответствовать динамике долгосрочных процентных ставок в этих странах, обычно представленных долгосрочными государственными облигациями. Что мы, собственно, и видим — курс евро/доллар следует за динамикой спреда американских и европейских (германских) 10-летних облигаций.

Условия прогноза

После этого краткого экскурса по динамике валютных курсов, самое время сделать выводы:

Краткосрочное прогнозирование валютных курсов крайне ненадежно, поскольку влияющие на рынок факторы многочисленны и изобилуют неожиданными поворотами — экономическими, политическими, медицинскими, погодными и прочими. Обычно трейдеры или заменившие их алгоритмы реагируют на изменения рынка и имеют достаточно короткий горизонт прогнозирования и торговли. Поэтому прогноз курса валюты на неделю или месяц является весьма рискованным занятием.

Долгосрочное прогнозирование валютных курсов возможно и даже весьма оправданно, поскольку поведение национальных валют сильно зависит от целей проводимой денежно-бюджетной политики. Например, при демократических президентах в США всегда проводилась более сдержанная бюджетная политика, чем при президентах-республиканцах. Соответственно и курс американского доллара при первых обычно рос, а при вторых обычно падал. Это, конечно, не «закон Ньютона», но тенденция, которая подтверждается десятилетиями наблюдений.

Опыт объединенной Европы показывает, что, например, Греция или Испания, хотели бы видеть совсем другую курсовую политику в еврозоне, чем та, которая сегодня проводится под влиянием Германии. Поэтому прогнозирование валютных курсов — это не экономическая, а политическая задача, решение которой зависит от понимания не только экономических, но и, прежде всего, политических условий экономики данной страны.

В год президентских выборов в США динамика доллара диктуется двумя базовыми политиками американских финансовых властей — низкими ставками ФРС и большим дефицитом бюджета. Ничем, кроме ослабления доллара, такое сочетание политик закончиться не может.

В прогнозировании валютных курсов и погоды есть много общего, но и одно существенное отличие. Сходство вполне очевидно и связано с трудностью прогнозирования процесса, который описывается множеством уравнений, а данные имеют нестационарный характер.

Отличие же в том, что погода — явление природное, а обменные курсы являются продуктом человеческой, хочется верить, сознательной деятельности. Поэтому прогнозы погоды наиболее точны, когда они краткосрочны, а на валютном рынке существенно точнее долгосрочные прогнозы, отражающие, как говорят, сложившиеся тренды, а на самом деле, в большинстве случаев, политику государственных органов одной или нескольких стран.

Поэтому, не имея достаточного безрассудства, чтобы прогнозировать валютные курсы на неделю или даже месяц вперед, попробуем взглянуть на то, каким образом ведут себя цены валют в долгосрочном периоде и почему.

Производные от экспорта

Курс любой валюты — это ее уровень по сравнению с валютой какой-либо другой страны, и часто непросто понять, это рубль вырос или доллар упал в данном конкретном случае. Ответ на это вопрос существует, но для каждой валюты — свой. Самыми простыми для прогнозирования являются так называемые «сырьевые валюты». Их курс во многом определяется желанием государства-экспортера конкретного сырья обеспечить стабильное поступление средств в бюджет. Поскольку на мировом рынке цены на сырьевые товары принято определять в долларах США, то курсовая политика такой страны состоит в том, чтобы компенсировать колебания цены своего экспортного товара за счет «подстраивания» курса национальной валюты к доллару. Причем балансирующим фактором для такого решения является стремление этого же государства развивать у себя и несырьевую индустрию.

Например, Чили — страна, чья экономика существенно зависит от экспорта меди. Вот как выглядит динамика ее курса. На графике — цена на медь, выраженная в чилийских песо.

Можно легко проследить изменения в валютной политике чилийских властей до 2004 года (стабильная цена около 1 млн песо) и после 2007-го (стабильная цена около 4 млн песо). С 2004-го по 2007 год происходила адаптация к резкому росту цен на медь в этот период. При этом колебания курса песо к доллару за период 1990-2020 годов были весьма существенными и связанными с текущей рыночной конъюнктурой. Но при этом решение задачи сохранения стабильности «столпа» сырьевого экспорта позволяло прогнозировать динамику песо на длительный период.

Политику, аналогичную чилийской, проводит, например, Австралия, но уже в отношении своих основных экспортных товаров — каменного угля и железной руды.

Другой вариант курсовой политики сырьевой страны — ЮАР. Одна из ключевых статей экспорта — золото и ювелирные изделия. Вот как выглядит динамика цены на золото, выраженная в южноафриканских рандах.

Здесь мы видим, что бюджет пополняется как за счет роста мировых цен на сырье, так и путем девальвации национальной валюты. Благодаря такому сочетанию доходы бюджета постоянно растут. Понятно, что чилийский вариант валютной политики является значительно более щадящим по отношению к национальным несырьевым компаниям и населению, чем южноафриканский.

Рублевый маневр

В этой череде сырьевых валют невозможно пропустить российский рубль, который является объектом комбинированной валютной политики, объединяющей оба варианта.

Если в 2002-2014 годах российская валютная политика была направлена на рост доходов бюджета в условиях хорошей рыночной конъюнктуры, то после 2014-го она стремится сглаживать внешние колебания и поддерживать стабильность бюджетных доходов. Конечно, сводить всю валютную политику к «сырьевой зависимости» было бы упрощением.

Например, в случае с российским рублем, новейшая (после 2014 года) валютная политика во многом связана со стремлением избежать избыточного укрепления рубля в реальном выражении. В то же время есть ряд факторов, которые будут вынуждать балансировать курсом рубля колебания на мировом рынке нефти. Один из них — «бюджетное правило».

Бюджетное правило обеспечивает стабильность экономики и снижает чувствительность рубля к колебаниям на рынке нефти. Если цены на нефть марки Urals опускаются ниже $42,4 за баррель, Банк России продает валюту из Фонда национального благосостояния (ФНБ) на внутреннем рынке, повышая таким образом спрос на рубли. Если цена нефти выше этой отметки, ЦБ, наоборот, закупает доллары для ФНБ.

Захват рынков

Несырьевая, но ориентированная на экспорт страна — Китай. Вот как выглядит динамика китайского экспорта.

Следует отметить, что курс юаня к доллару весьма стабилен, практически фиксированный. Основной целью курсовой политики Китая было всеобъемлющее стимулирование экспорта. После того как в 2014 году рост экспорта из Китая остановился, юань подешевел почти на 15%. Впрочем, сейчас китайские власти говорят о переориентации на внутреннее потребление.

Следом за облигациями

Ну и, наконец, курсовая динамика валют развитых стран. Возьмем две наиболее значимые валюты мира — доллар и евро. Вот как выглядит курс евро к доллару на фоне динамики долгов США и Европы — в данном случае, Германии.

Не вдаваясь в научные рассуждения, можно утверждать, что динамика взаимного курса этой пары валют будет соответствовать динамике долгосрочных процентных ставок в этих странах, обычно представленных долгосрочными государственными облигациями. Что мы, собственно, и видим — курс евро/доллар следует за динамикой спреда американских и европейских (германских) 10-летних облигаций.

Условия прогноза

После этого краткого экскурса по динамике валютных курсов, самое время сделать выводы:

Краткосрочное прогнозирование валютных курсов крайне ненадежно, поскольку влияющие на рынок факторы многочисленны и изобилуют неожиданными поворотами — экономическими, политическими, медицинскими, погодными и прочими. Обычно трейдеры или заменившие их алгоритмы реагируют на изменения рынка и имеют достаточно короткий горизонт прогнозирования и торговли. Поэтому прогноз курса валюты на неделю или месяц является весьма рискованным занятием.

Долгосрочное прогнозирование валютных курсов возможно и даже весьма оправданно, поскольку поведение национальных валют сильно зависит от целей проводимой денежно-бюджетной политики. Например, при демократических президентах в США всегда проводилась более сдержанная бюджетная политика, чем при президентах-республиканцах. Соответственно и курс американского доллара при первых обычно рос, а при вторых обычно падал. Это, конечно, не «закон Ньютона», но тенденция, которая подтверждается десятилетиями наблюдений.

Опыт объединенной Европы показывает, что, например, Греция или Испания, хотели бы видеть совсем другую курсовую политику в еврозоне, чем та, которая сегодня проводится под влиянием Германии. Поэтому прогнозирование валютных курсов — это не экономическая, а политическая задача, решение которой зависит от понимания не только экономических, но и, прежде всего, политических условий экономики данной страны.

В год президентских выборов в США динамика доллара диктуется двумя базовыми политиками американских финансовых властей — низкими ставками ФРС и большим дефицитом бюджета. Ничем, кроме ослабления доллара, такое сочетание политик закончиться не может.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба