24 июля 2020 Saxo Bank Дембик Кристофер

Аргументы против нового снижения ставки ЦБР в июле.

В пятницу, в 13:30 по московскому времени Центральный банк России (ЦБР) должен объявить свое очередное решение по монетарной политике. За ним последует пресс-конференция главы банка Эльвиры Набиуллиной в онлайн-формате. Подавляющее большинство экономистов и аналитиков считают, что банк объявит о понижении ключевой ставки на 25 или 50 базисных пунктов и укажет, что период понижения ставок скоро закончится. Мы же полагаем, что Центробанку пока следует воздержаться от дальнейшего понижения, так как после резкого урезания ставки на 100 б.п. еще одно будет иметь мало макроэкономического смысла. Вместо этого ему лучше сосредоточиться на опережающей индикации, которая будет не менее эффективна, чем снижение ключевой ставки на 25 б.п., и оставить открытым путь к дальнейшим действиям во втором полугодии – на случай, если по России тяжко ударит вторая волна коронавируса, приводящая к реструктуризации и закрытию компаний, а также к падению потребления.

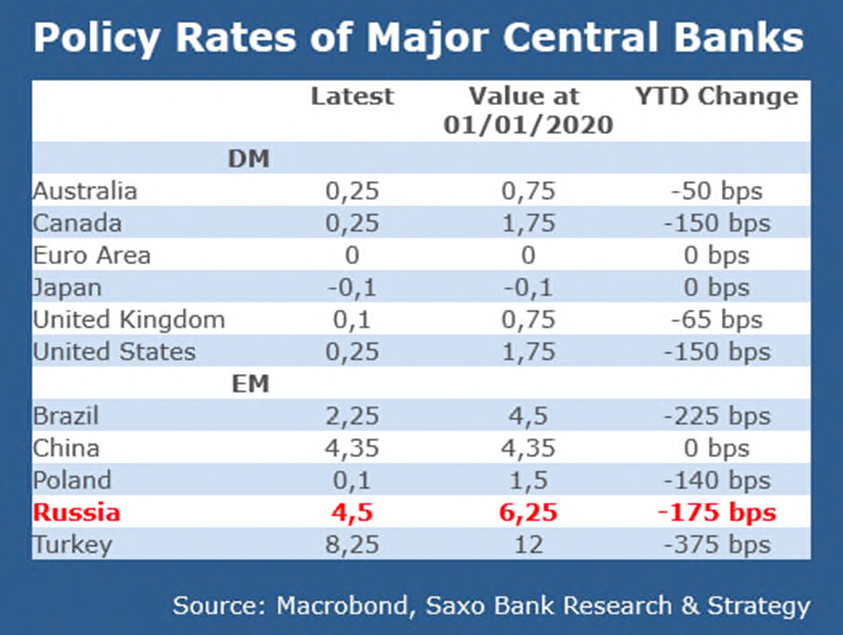

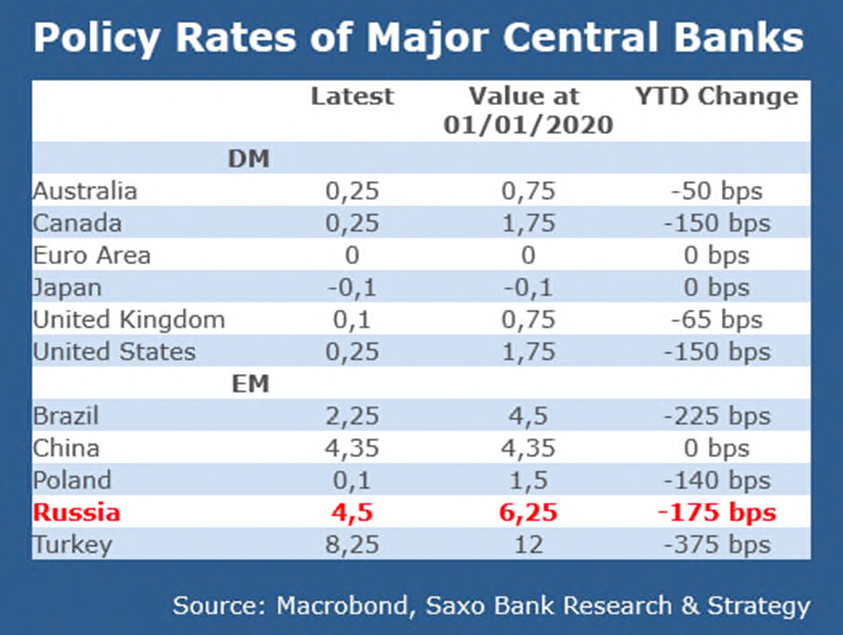

Денежный рынок воспринял последние комментарии Эльвиры Набиуллиной (она считает, что ставку еще есть куда понижать) и ее заместителя Алексея Заботкина (подтвердившего, что ЦБР рассматривает возможность понизить ее на этой неделе) как сильные сигналы вероятного сокращения ключевой ставки в пятницу до 4,50–4,25%. Напомним, в начале года она составляла 6,25%.

По нашему мнению, против такого действия в июле есть серьезные аргументы:

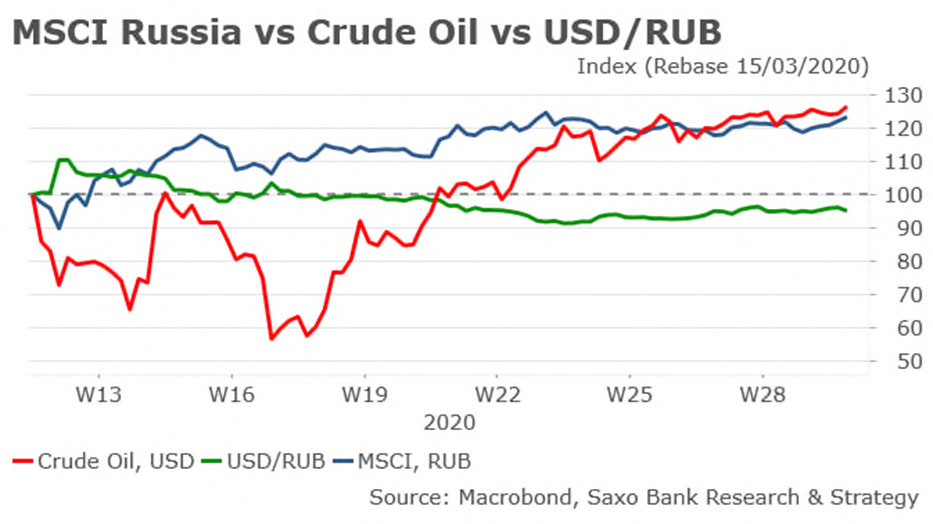

Экономический прогноз для России не так уж плох. Рынок уже начал восстанавливаться и демонстрирует одни из лучших в Европе показателей. Рублевый индекс MSCI Russia с марта поднялся на 23%, а долларовый РТС – на 30%. Конечно, это не в последнюю очередь связано с нефтью. Мы надеемся, что рост цен на нефть позитивно отразится на всей экономике.

Пусть понижение ставки сделает кредиты дешевле, но после урезания ее сразу на 100 б.п. дополнительные 25 б.п. станут каплей в море и мало повлияют на экономику. Тот же результат с меньшими затратами ЦБР может получить, ограничившись опережающей индикацией и сохранив свою «голубиную» позицию.

Воздержавшись от понижения ставки сейчас, когда в нем нет необходимости, банк оставит запас прочности на случай, если во втором полугодии по России тяжко ударит вторая волна коронавируса, приводящая к реструктуризации и закрытию компаний, а также к падению потребления.

Мы полагаем, что сейчас монетарная политика – не лучший инструмент для исправления последствий кризиса и что пора вывести на первый план фискальные меры. Рост цен на нефть должен облегчить бюджетные ограничения и подтолкнуть правительство к отказу от консервативного подхода к тратам. По-настоящему сейчас необходимо не понижение ставок, а увеличение расходов бюджета. Оно даст защиту от экономических потерь бизнеса и домохозяйств, а также ослабит общественное недовольство долгим снижением реальных доходов. Правительству следует повысить траты значительно больше запланированного, выпуская новые гособлигации (ОФЗ), весьма популярные среди иностранных инвесторов.

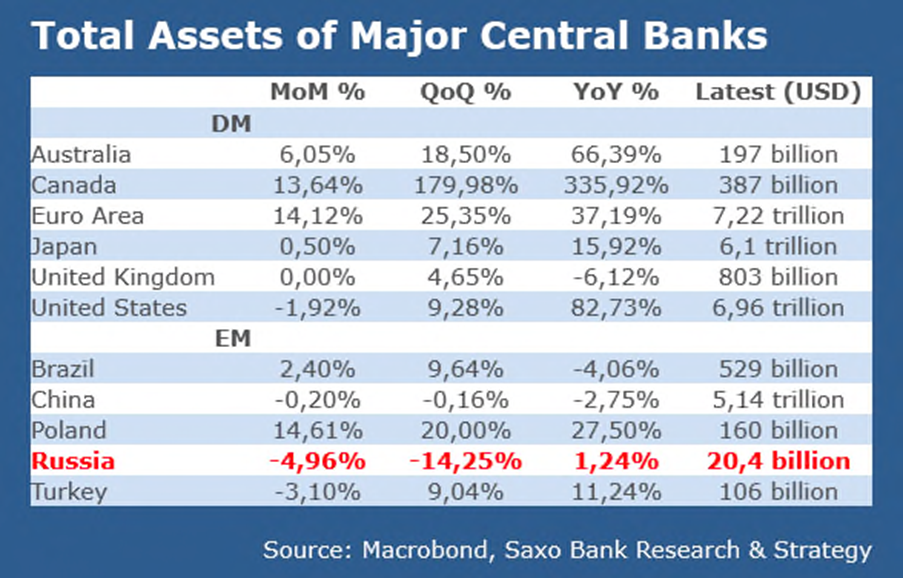

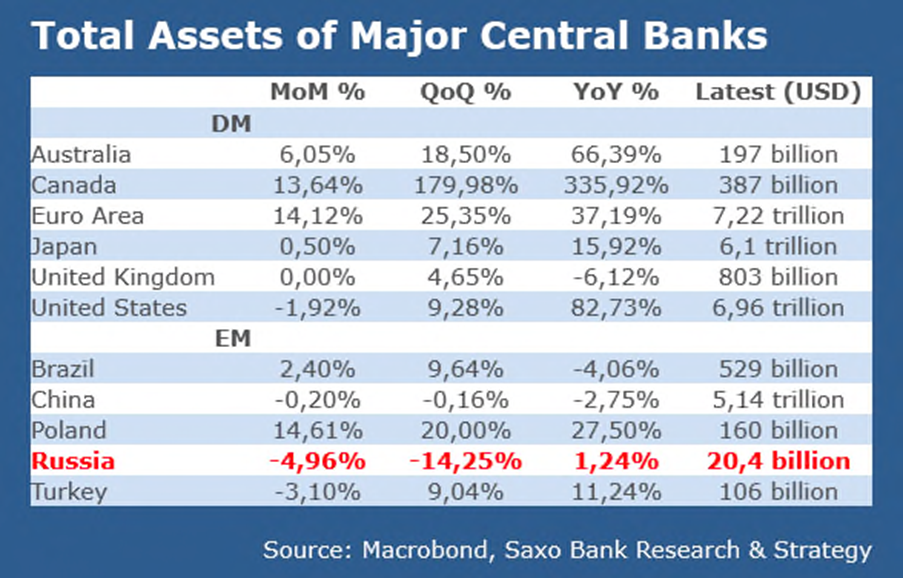

Данные о центральных банках мира:

В пятницу, в 13:30 по московскому времени Центральный банк России (ЦБР) должен объявить свое очередное решение по монетарной политике. За ним последует пресс-конференция главы банка Эльвиры Набиуллиной в онлайн-формате. Подавляющее большинство экономистов и аналитиков считают, что банк объявит о понижении ключевой ставки на 25 или 50 базисных пунктов и укажет, что период понижения ставок скоро закончится. Мы же полагаем, что Центробанку пока следует воздержаться от дальнейшего понижения, так как после резкого урезания ставки на 100 б.п. еще одно будет иметь мало макроэкономического смысла. Вместо этого ему лучше сосредоточиться на опережающей индикации, которая будет не менее эффективна, чем снижение ключевой ставки на 25 б.п., и оставить открытым путь к дальнейшим действиям во втором полугодии – на случай, если по России тяжко ударит вторая волна коронавируса, приводящая к реструктуризации и закрытию компаний, а также к падению потребления.

Денежный рынок воспринял последние комментарии Эльвиры Набиуллиной (она считает, что ставку еще есть куда понижать) и ее заместителя Алексея Заботкина (подтвердившего, что ЦБР рассматривает возможность понизить ее на этой неделе) как сильные сигналы вероятного сокращения ключевой ставки в пятницу до 4,50–4,25%. Напомним, в начале года она составляла 6,25%.

По нашему мнению, против такого действия в июле есть серьезные аргументы:

Экономический прогноз для России не так уж плох. Рынок уже начал восстанавливаться и демонстрирует одни из лучших в Европе показателей. Рублевый индекс MSCI Russia с марта поднялся на 23%, а долларовый РТС – на 30%. Конечно, это не в последнюю очередь связано с нефтью. Мы надеемся, что рост цен на нефть позитивно отразится на всей экономике.

Пусть понижение ставки сделает кредиты дешевле, но после урезания ее сразу на 100 б.п. дополнительные 25 б.п. станут каплей в море и мало повлияют на экономику. Тот же результат с меньшими затратами ЦБР может получить, ограничившись опережающей индикацией и сохранив свою «голубиную» позицию.

Воздержавшись от понижения ставки сейчас, когда в нем нет необходимости, банк оставит запас прочности на случай, если во втором полугодии по России тяжко ударит вторая волна коронавируса, приводящая к реструктуризации и закрытию компаний, а также к падению потребления.

Мы полагаем, что сейчас монетарная политика – не лучший инструмент для исправления последствий кризиса и что пора вывести на первый план фискальные меры. Рост цен на нефть должен облегчить бюджетные ограничения и подтолкнуть правительство к отказу от консервативного подхода к тратам. По-настоящему сейчас необходимо не понижение ставок, а увеличение расходов бюджета. Оно даст защиту от экономических потерь бизнеса и домохозяйств, а также ослабит общественное недовольство долгим снижением реальных доходов. Правительству следует повысить траты значительно больше запланированного, выпуская новые гособлигации (ОФЗ), весьма популярные среди иностранных инвесторов.

Данные о центральных банках мира:

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба