Как утверждают специалисты, на срезе человеческого волоса можно разместить примерно 1,5 млн современных транзисторов, сделанных по 7-нанометровому техпроцессу. Это в четыре раза больше, чем в процессоре Intel 4004 1971 года производства.

В данный момент только TSMC (Taiwan Semiconductor) и Samsung в массовом производстве применяют 7-нанометровые микропроцессоры, в пилотных чипсетах — 5-нанометровые, а также работают над внедрением 4- и 3-нанометровых техпроцессов.

Какие прогнозы?

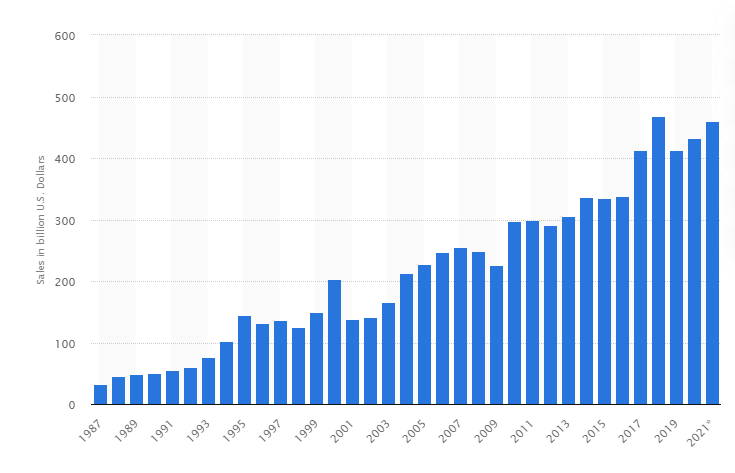

По прогнозам, в 2020 году продажи микропроцессоров в мире превысят $433 миллиарда (+5,9% год к году):

На рынке микропроцессоров становится все интереснее: почему делать ставки нужно не на AMD, а на Intel

Объем рынка полупроводников в мире с 1987 по 2021 год (в миллиардах долларов США). Источник: Statista

Аналитики PricewaterhouseCoopers (PwC), международной компании в области консалтинга и аудита, оценивают, что до 2022-го ежегодные среднегодовые темпы роста (здесь и ниже CAGR) рынка полупроводников составят:

— для нужд промышленности, безопасности и здравоохранения — 10,8% ;

— для автомобильной промышленности — 11,9% за счет развития гибридных и электрических автомобилей с высокой степенью автоматизации (автономное вождение, информационно-развлекательная система, безопасность и комфорт); по данным IC Insights, содержание полупроводников в одном полностью автоматизированном транспортном средстве в пять раз выше в сравнении с частично автоматизированными автомобильными системами;

— для бытовой электроники — 6,0%, при этом сегмент TV-приставок и видеоконсолей будет генерировать до 50% выручки в секторе бытовой электроники;

— для средств связи за счет замены смартфонов и внедрения 5G — 2,2%;

— для носимых wearable-устройств — 21%, но доля носимых устройств в пределах рынка коммуникаций составит всего около 10%;

— для нужд активно развивающихся дата-центров — 12,3%;

— для обеспечения сектора систем безопасности, контроля доступа и умных городов — 17,8%.

Аналитики ожидают значительно более быстрый рост рынка микропроцессоров, связанных с искусственным интеллектом. PwC ожидает почти 50-процентный среднегодовой темп роста (CAGR) до 2022 года. Согласно прогнозам, продажи составят:

— в 2020 году — $10,14 млрд;

— в 2022-м — более чем $30 млрд (+196%);

— в 2025 году — $65 млрд (+540% за пять лет); данный прогноз также подтверждает исследование McKinsey on Semiconductors;

— в 2027 году — $83 млрд (+720%);

— к 2035 — $400 млрд (+3 800% за 15 лет), что практически сопоставимо с существующими глобальными доходами от всего рынка полупроводников.

Аналитики агентства International Data Corporation (IDC) еще более оптимистичны в прогнозах: согласно их новому отчету Worldwide Semiannual Artificial Intelligence Tracker, мировые доходы от рынка ИИ, включая программное обеспечение, оборудование и услуги, превысят $300 млрд уже в 2024 году.

Таким образом, совокупные глобальные доходы рынка полупроводников могут достичь $3 трлн к 2035 году (average CAGR — 12%), а суммарная капитализация мировых производителей может превысить $27 трлн (PS x9), и большую ее часть разделит между собой топ-3 будущих ведущих игроков.

Как выглядит рынок микропроцессоров?

Текущая капитализация основных игроков без учета Apple и Samsung, для которых производство микропроцессоров не основной вид деятельности, составляет ≈ $1,5 трлн, что позволяет рассчитывать на апсайд до 1 700% на горизонте 15 лет. Естественно, какие-то имена могут исчезнуть с рынка, какие-то вырастут на тысячи процентов, а некоторые стартапы могут вырасти на десятки тысяч процентов.

Микропроцессоры играют ключевую роль в развитии искусственного интеллекта, поскольку ИИ требуются более мощные и оптимизированные микрочипы для сложных алгоритмов машинного обучения (ML).

В борьбе за долю рынка ИИ-микропроцессоров (так называемые микропроцессоры IPU & IPU-server) наряду с такими традиционными компаниями, как Intel, Broadcom, Qualcomm, Samsung и NVIDIA, принимают участие и несколько стартапов, разрабатывающих новые архитектуры микросхем. Одним из крупнейших стартапов в разработке IPU является компания Graphcore, получившая финансирование от инвесторов в размере $450 млн.

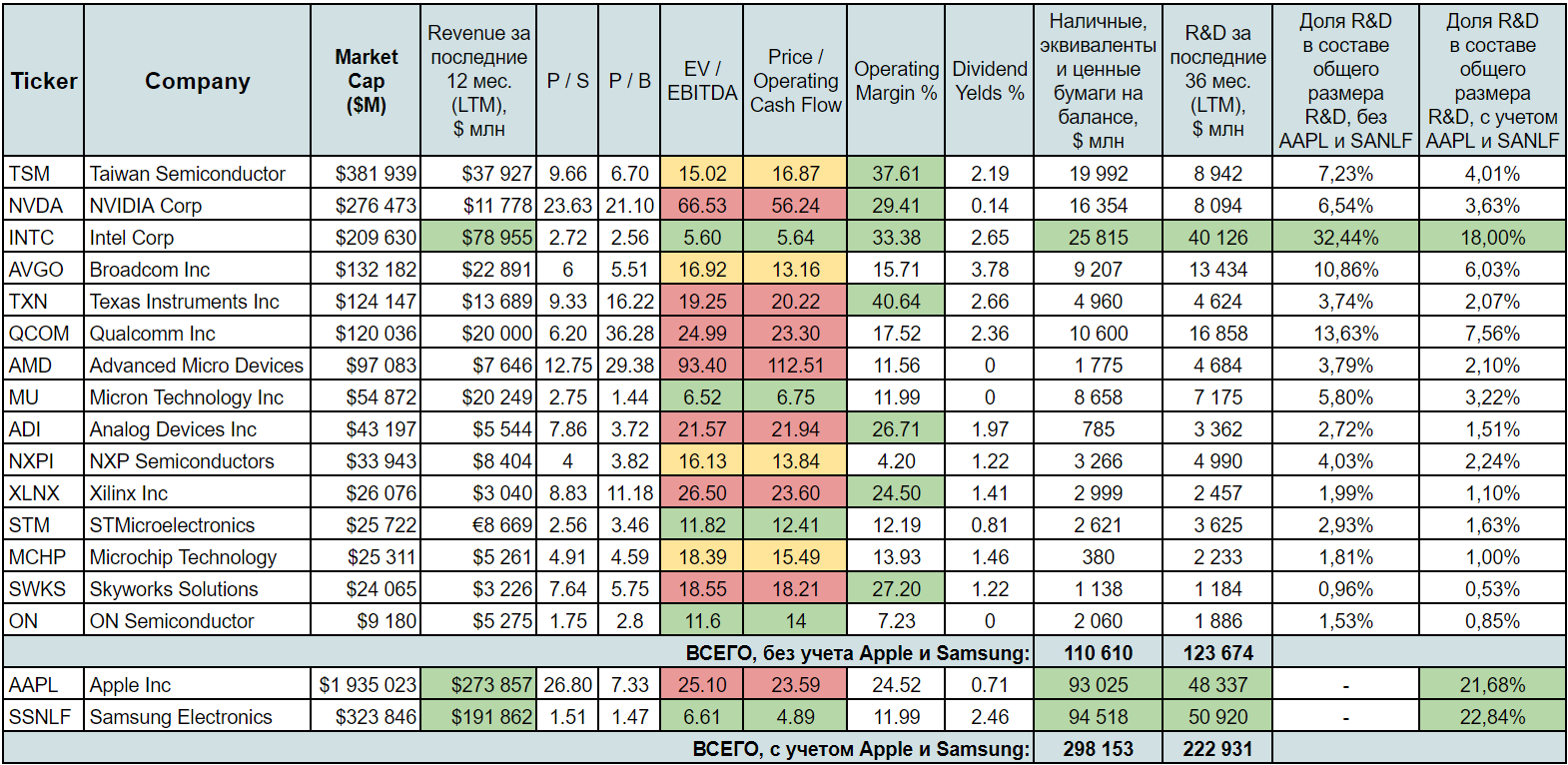

Ключевые разработчики на мировом рынке микропроцессоров для серверных, ПК, ноутбуков, планшетов, смартфонов и прочей электроники представлены в сравнительной таблице ниже:

На рынке микропроцессоров становится все интереснее: почему делать ставки нужно не на AMD, а на Intel

Сравнительная таблица известных производителей микропроцессоров. Отсортированы по убыванию рыночной капитализации. Apple и Samsung вынесены отдельно, поскольку производство микропроцессоров не является основным видом деятельности. Зеленая заливка — позитивная оценка, красная заливка — завышенная оценка, желтая — пограничные значения. Источник: google-таблица

Из их числа собственное производство микропроцессоров имеют Taiwan Semiconductor (TSMC), Intel, NXP Semiconductors (бывшая Freescale), Texas Instruments, Micron, Analog Devices, ON Semiconductor, STMicroelectronics, Microchip Technology и Samsung Electronics. Остальные чипмейкеры не имеют собственных производственных мощностей (т. н. fables-компании) и размещают заказы на серийное изготовление полупроводников на сторонних фабриках (т. н. foundry-компании), как правило — на Taiwan Semiconductor и Samsung Electronics.

При этом из числа американских производителей собственное производство микропроцессоров в США имеют Intel, Texas Instruments, Micron, Analog Devices, NXP Semiconductors, Microchip Technology, Skyworks Solutions и ON Semiconductor. Почему это важно — читайте ниже. Технологическими же лидерами с собственными кремниевыми фабриками являются Intel, TSMC и Samsung.

Как действовать?

Не буду вдаваться в детальный обзор каждой компании, но отмечу, что по совокупным оценкам уровня технологического превосходства, финансового состояния, мультипликаторов, размеру выручки (как отражение доли на рынке), размеру R&D и наличию ликвидности наилучшим выбором для долгосрочного инвестора в данный момент являются Intel, Samsung, Micron и, возможно, TSMC. Для добавления в портфель остальных компаний (Apple, лидера в графических процессорах NVIDIA, лидеров в процессорах для смартфонов QCOM, TXN, AVGO и пр.) лучше дождаться коррекции, а от покупки некоторых из них (AMD) — и вовсе пока воздержаться.

Совершенно бессмысленно гадать, кто из производителей микропроцессоров захватит большую долю рынка и продемонстрирует опережающий рост, поскольку в этой наукоемкой отрасли лидер может смениться в течение нескольких лет — в результате какого-либо революционного открытия в архитектуре микропроцессора или в его техпроцессе.

Но нужно учитывать, что больше шансов возглавить гонку у того, кто обладает большими запасами наличности, необходимой для сделок M&A, и кто больше средств направляет на исследования и разработки (R&D). И по этому критерию безусловными лидерами являются Intel, Apple и Samsung. Второе место разделяют Taiwan Semiconductor, NVIDIA, Qualcomm, Broadcom и Micron (см. google-таблицу).

В связи с изложенным я считаю, что нужно планомерно, на любой просадке, приобретать в свой долгосрочный портфель каждую компанию из представленных выше. При расчете веса каждой компании в портфеле считаю нужным исходить из принципа соразмерности веса размеру затрат компании на R&D — в процентах от общего объема R&D указанных компаний (см. google-таблицу выше). Также считаю целесообразным ввести поправочные коэффициенты:

— К = 1,2 — для компаний, имеющих собственное производство;

— К = 0,8 — для компаний без собственного производства;

— К = 1,2 — в случае если имеющееся производство расположено в США.

Таким образом, например, вес AMD в портфеле, рассчитанный пропорционально проценту ее затрат на R&D, будет снижен на 20%, а вес Intel — повышен на 20% за счет наличия собственного производства, а также еще раз на 20% за счет наличия производства в юрисдикции США.

Применение этих коэффициентов обусловлено поправкой, которую недавно принял Конгресс США к закону о государственной обороне США (FY21 NDAA Floor Amendment Tracker, стр. 2, п. 024). В частности, закон ограничит производителей с заводами вне юрисдикции США. Так, по данным Ассоциации производителей полупроводников SIA, в настоящее время доля США в производстве полупроводников составляет всего 12%. Более 80% полупроводников производится в Азии. Некоторые модели азиатских микропроцессоров применяются даже в военных самолетах США. Это не может не беспокоить власти США.

На рынке микропроцессоров становится все интереснее: почему делать ставки нужно не на AMD, а на Intel

Доходы от полупроводников по регионам. Источник: исследование PwC, стр.4

Согласно изложенной информации, производителей полупроводников с фабриками в США могут ожидать беспрецедентные стимулы вкупе с ограничительными мерами для иных компаний. В связи с чем недавние лидеры дневного падения (например, Intel) могут поменяться местами с недавними рекордсменами роста (например, AMD и TSMC).

В случае реализации данного сценария главными бенефициарами будут американские производители микропроцессоров с фабриками на территории США: Intel, NXP Semiconductors, Texas Instruments, Micron, ON Semiconductor и Analog Devices.

Личное мнение

В конце скажу, что думаю о компании Intel: я не сторонник теорий заговоров, но с учетом тех сумасшедших денег, которые Intel ежегодно направляет на R&D (более $40 млрд за последние три года — сопоставимо с Apple), не исключаю, что менеджмент отложил запуск 7-нм чипов, чтобы позже заявить о чем-то еще более выдающемся, например о запуске 5- или даже 3-нанометровых техпроцессов, и анонсировать заказное изготовление полупроводников по принципу TSMC (услуги foundry). И действия инсайдера — генерального директора компании Роберта Свона — заставляют задуматься: фактически г-н Свон заранее подставил «тазик» (большая заявка в биржевой стакан по заниженной цене) на пол-ляма долларов и объявил о переносе… Нет, никаких заговоров… просто совпадение…

В данный момент только TSMC (Taiwan Semiconductor) и Samsung в массовом производстве применяют 7-нанометровые микропроцессоры, в пилотных чипсетах — 5-нанометровые, а также работают над внедрением 4- и 3-нанометровых техпроцессов.

Какие прогнозы?

По прогнозам, в 2020 году продажи микропроцессоров в мире превысят $433 миллиарда (+5,9% год к году):

На рынке микропроцессоров становится все интереснее: почему делать ставки нужно не на AMD, а на Intel

Объем рынка полупроводников в мире с 1987 по 2021 год (в миллиардах долларов США). Источник: Statista

Аналитики PricewaterhouseCoopers (PwC), международной компании в области консалтинга и аудита, оценивают, что до 2022-го ежегодные среднегодовые темпы роста (здесь и ниже CAGR) рынка полупроводников составят:

— для нужд промышленности, безопасности и здравоохранения — 10,8% ;

— для автомобильной промышленности — 11,9% за счет развития гибридных и электрических автомобилей с высокой степенью автоматизации (автономное вождение, информационно-развлекательная система, безопасность и комфорт); по данным IC Insights, содержание полупроводников в одном полностью автоматизированном транспортном средстве в пять раз выше в сравнении с частично автоматизированными автомобильными системами;

— для бытовой электроники — 6,0%, при этом сегмент TV-приставок и видеоконсолей будет генерировать до 50% выручки в секторе бытовой электроники;

— для средств связи за счет замены смартфонов и внедрения 5G — 2,2%;

— для носимых wearable-устройств — 21%, но доля носимых устройств в пределах рынка коммуникаций составит всего около 10%;

— для нужд активно развивающихся дата-центров — 12,3%;

— для обеспечения сектора систем безопасности, контроля доступа и умных городов — 17,8%.

Аналитики ожидают значительно более быстрый рост рынка микропроцессоров, связанных с искусственным интеллектом. PwC ожидает почти 50-процентный среднегодовой темп роста (CAGR) до 2022 года. Согласно прогнозам, продажи составят:

— в 2020 году — $10,14 млрд;

— в 2022-м — более чем $30 млрд (+196%);

— в 2025 году — $65 млрд (+540% за пять лет); данный прогноз также подтверждает исследование McKinsey on Semiconductors;

— в 2027 году — $83 млрд (+720%);

— к 2035 — $400 млрд (+3 800% за 15 лет), что практически сопоставимо с существующими глобальными доходами от всего рынка полупроводников.

Аналитики агентства International Data Corporation (IDC) еще более оптимистичны в прогнозах: согласно их новому отчету Worldwide Semiannual Artificial Intelligence Tracker, мировые доходы от рынка ИИ, включая программное обеспечение, оборудование и услуги, превысят $300 млрд уже в 2024 году.

Таким образом, совокупные глобальные доходы рынка полупроводников могут достичь $3 трлн к 2035 году (average CAGR — 12%), а суммарная капитализация мировых производителей может превысить $27 трлн (PS x9), и большую ее часть разделит между собой топ-3 будущих ведущих игроков.

Как выглядит рынок микропроцессоров?

Текущая капитализация основных игроков без учета Apple и Samsung, для которых производство микропроцессоров не основной вид деятельности, составляет ≈ $1,5 трлн, что позволяет рассчитывать на апсайд до 1 700% на горизонте 15 лет. Естественно, какие-то имена могут исчезнуть с рынка, какие-то вырастут на тысячи процентов, а некоторые стартапы могут вырасти на десятки тысяч процентов.

Микропроцессоры играют ключевую роль в развитии искусственного интеллекта, поскольку ИИ требуются более мощные и оптимизированные микрочипы для сложных алгоритмов машинного обучения (ML).

В борьбе за долю рынка ИИ-микропроцессоров (так называемые микропроцессоры IPU & IPU-server) наряду с такими традиционными компаниями, как Intel, Broadcom, Qualcomm, Samsung и NVIDIA, принимают участие и несколько стартапов, разрабатывающих новые архитектуры микросхем. Одним из крупнейших стартапов в разработке IPU является компания Graphcore, получившая финансирование от инвесторов в размере $450 млн.

Ключевые разработчики на мировом рынке микропроцессоров для серверных, ПК, ноутбуков, планшетов, смартфонов и прочей электроники представлены в сравнительной таблице ниже:

На рынке микропроцессоров становится все интереснее: почему делать ставки нужно не на AMD, а на Intel

Сравнительная таблица известных производителей микропроцессоров. Отсортированы по убыванию рыночной капитализации. Apple и Samsung вынесены отдельно, поскольку производство микропроцессоров не является основным видом деятельности. Зеленая заливка — позитивная оценка, красная заливка — завышенная оценка, желтая — пограничные значения. Источник: google-таблица

Из их числа собственное производство микропроцессоров имеют Taiwan Semiconductor (TSMC), Intel, NXP Semiconductors (бывшая Freescale), Texas Instruments, Micron, Analog Devices, ON Semiconductor, STMicroelectronics, Microchip Technology и Samsung Electronics. Остальные чипмейкеры не имеют собственных производственных мощностей (т. н. fables-компании) и размещают заказы на серийное изготовление полупроводников на сторонних фабриках (т. н. foundry-компании), как правило — на Taiwan Semiconductor и Samsung Electronics.

При этом из числа американских производителей собственное производство микропроцессоров в США имеют Intel, Texas Instruments, Micron, Analog Devices, NXP Semiconductors, Microchip Technology, Skyworks Solutions и ON Semiconductor. Почему это важно — читайте ниже. Технологическими же лидерами с собственными кремниевыми фабриками являются Intel, TSMC и Samsung.

Как действовать?

Не буду вдаваться в детальный обзор каждой компании, но отмечу, что по совокупным оценкам уровня технологического превосходства, финансового состояния, мультипликаторов, размеру выручки (как отражение доли на рынке), размеру R&D и наличию ликвидности наилучшим выбором для долгосрочного инвестора в данный момент являются Intel, Samsung, Micron и, возможно, TSMC. Для добавления в портфель остальных компаний (Apple, лидера в графических процессорах NVIDIA, лидеров в процессорах для смартфонов QCOM, TXN, AVGO и пр.) лучше дождаться коррекции, а от покупки некоторых из них (AMD) — и вовсе пока воздержаться.

Совершенно бессмысленно гадать, кто из производителей микропроцессоров захватит большую долю рынка и продемонстрирует опережающий рост, поскольку в этой наукоемкой отрасли лидер может смениться в течение нескольких лет — в результате какого-либо революционного открытия в архитектуре микропроцессора или в его техпроцессе.

Но нужно учитывать, что больше шансов возглавить гонку у того, кто обладает большими запасами наличности, необходимой для сделок M&A, и кто больше средств направляет на исследования и разработки (R&D). И по этому критерию безусловными лидерами являются Intel, Apple и Samsung. Второе место разделяют Taiwan Semiconductor, NVIDIA, Qualcomm, Broadcom и Micron (см. google-таблицу).

В связи с изложенным я считаю, что нужно планомерно, на любой просадке, приобретать в свой долгосрочный портфель каждую компанию из представленных выше. При расчете веса каждой компании в портфеле считаю нужным исходить из принципа соразмерности веса размеру затрат компании на R&D — в процентах от общего объема R&D указанных компаний (см. google-таблицу выше). Также считаю целесообразным ввести поправочные коэффициенты:

— К = 1,2 — для компаний, имеющих собственное производство;

— К = 0,8 — для компаний без собственного производства;

— К = 1,2 — в случае если имеющееся производство расположено в США.

Таким образом, например, вес AMD в портфеле, рассчитанный пропорционально проценту ее затрат на R&D, будет снижен на 20%, а вес Intel — повышен на 20% за счет наличия собственного производства, а также еще раз на 20% за счет наличия производства в юрисдикции США.

Применение этих коэффициентов обусловлено поправкой, которую недавно принял Конгресс США к закону о государственной обороне США (FY21 NDAA Floor Amendment Tracker, стр. 2, п. 024). В частности, закон ограничит производителей с заводами вне юрисдикции США. Так, по данным Ассоциации производителей полупроводников SIA, в настоящее время доля США в производстве полупроводников составляет всего 12%. Более 80% полупроводников производится в Азии. Некоторые модели азиатских микропроцессоров применяются даже в военных самолетах США. Это не может не беспокоить власти США.

На рынке микропроцессоров становится все интереснее: почему делать ставки нужно не на AMD, а на Intel

Доходы от полупроводников по регионам. Источник: исследование PwC, стр.4

Согласно изложенной информации, производителей полупроводников с фабриками в США могут ожидать беспрецедентные стимулы вкупе с ограничительными мерами для иных компаний. В связи с чем недавние лидеры дневного падения (например, Intel) могут поменяться местами с недавними рекордсменами роста (например, AMD и TSMC).

В случае реализации данного сценария главными бенефициарами будут американские производители микропроцессоров с фабриками на территории США: Intel, NXP Semiconductors, Texas Instruments, Micron, ON Semiconductor и Analog Devices.

Личное мнение

В конце скажу, что думаю о компании Intel: я не сторонник теорий заговоров, но с учетом тех сумасшедших денег, которые Intel ежегодно направляет на R&D (более $40 млрд за последние три года — сопоставимо с Apple), не исключаю, что менеджмент отложил запуск 7-нм чипов, чтобы позже заявить о чем-то еще более выдающемся, например о запуске 5- или даже 3-нанометровых техпроцессов, и анонсировать заказное изготовление полупроводников по принципу TSMC (услуги foundry). И действия инсайдера — генерального директора компании Роберта Свона — заставляют задуматься: фактически г-н Свон заранее подставил «тазик» (большая заявка в биржевой стакан по заниженной цене) на пол-ляма долларов и объявил о переносе… Нет, никаких заговоров… просто совпадение…

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба