26 августа 2020 | Детский мир

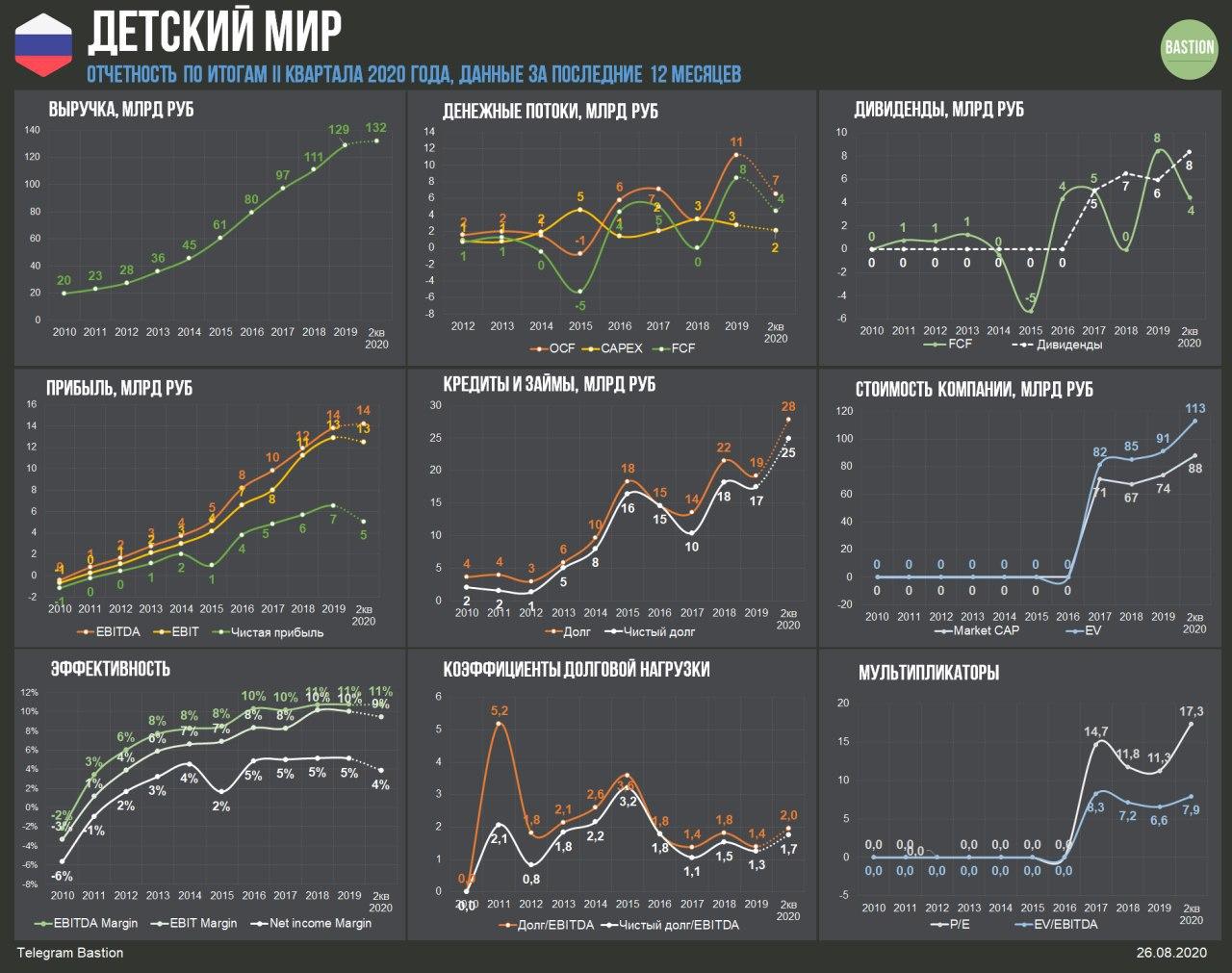

▪️ Небольшой прирост результатов во II квартале. Выручка ритейлера выросла на 3% год к году, EBITDA прибавила 4%. Это серьезное замедление роста по сравнению с прошлым годом, однако нужно учитывать сильное влияние карантина. Дальше рост результатов будет значительно лучше. По итогам всего 2020 года доходы компании должны вырасти на 7-10%.

▪️ Прибыль за полугодие упала на 50% до ₽1,1 млрд. Из-за падения рубля компания переоценила валютные обязательства перед поставщиками товаров. Операция привела к разовому "бумажному" убытку в ₽1,4 млрд.

▪️ Свободный денежный поток оказался отрицательным. За I полугодие компания сожгла ₽4,5 млрд кэша. К ухудшению показателя привел рост запасов - Детский мир закупал товары, опасаясь перебоев с поставками до конца года. Во второй половине года Детский мир должен распродать запасы, что выведет FCF в положительную зону.

▪️ Долг увеличился в 1,5 раза до ₽28 млрд. Долговая нагрузка по коэффициенту Чистый долг/EBITDA выросла с 1,3x до 1,7x. Ритейлер занимал короткие кредиты, чтобы пополнить оборотный капитал и выполнить обязательства по дивидендам. С восстановлением "нормальной жизни" ритейла компания должна начать гасить кредиты.

▪️ Детский мир остается историей роста. Компания адаптируется под тренды, продавая все больше товаров через интернет, развивает сеть зоомагазинов и пытается выходить на рынке ближнего зарубежья. Ритейлер может продолжить наращивать выручку на 15-20% в год, что является хорошим уровнем для компаний российского рынка.

▪️ Детский мир оценен дороже рынка по мультипликаторам. EV/EBITDA=7,9, P/E=17,3. Премия в оценке объясняется перспективами роста бизнеса Детского мира в будущем. Компания роста по адекватным мультипликаторам - подходящий профиль для активного портфеля Bastion. Акции ритейлера сохранят место в активной стратегии. Принимая во внимание относительно высокий долг, доля в портфеле будет невысокой.

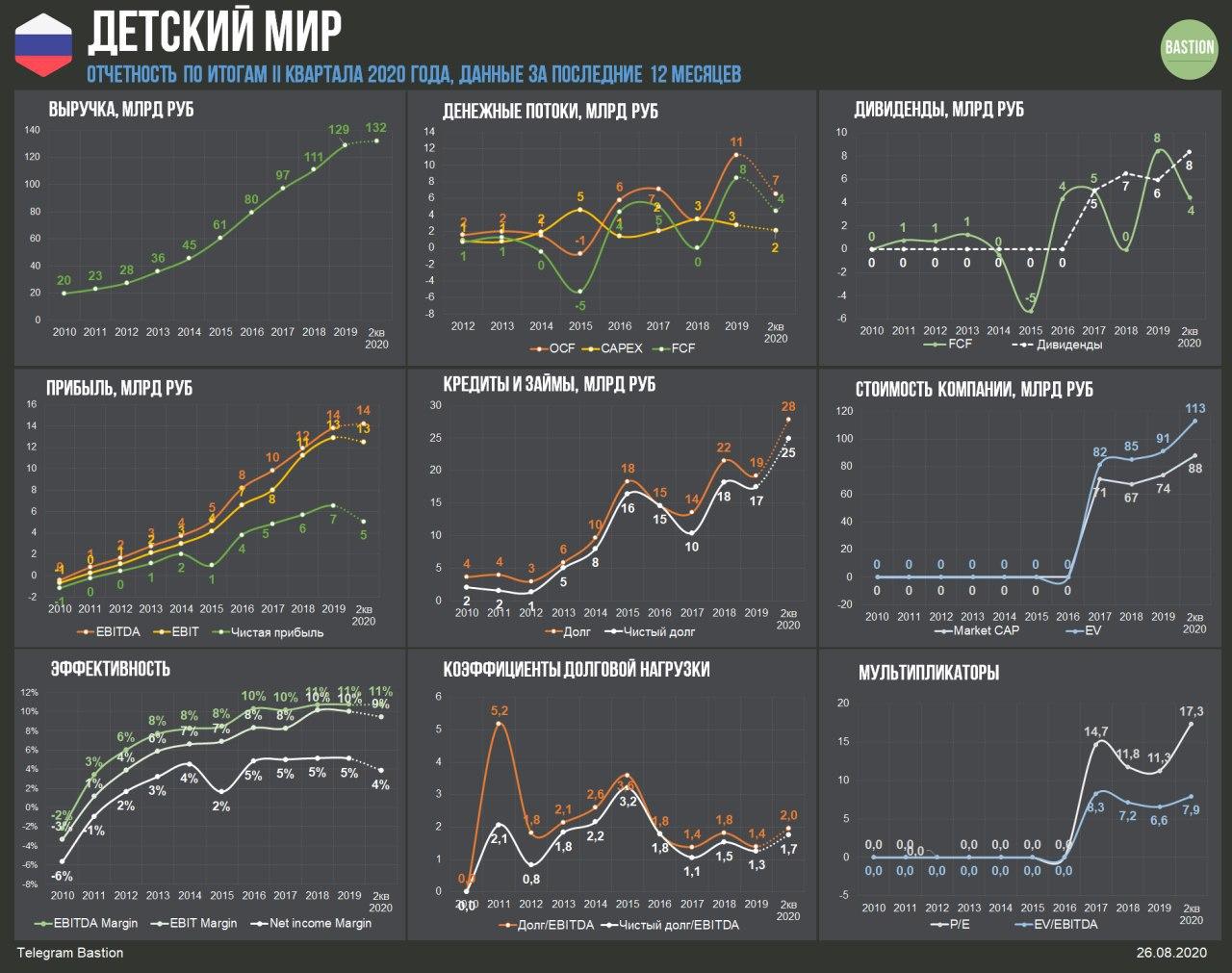

▪️ Прибыль за полугодие упала на 50% до ₽1,1 млрд. Из-за падения рубля компания переоценила валютные обязательства перед поставщиками товаров. Операция привела к разовому "бумажному" убытку в ₽1,4 млрд.

▪️ Свободный денежный поток оказался отрицательным. За I полугодие компания сожгла ₽4,5 млрд кэша. К ухудшению показателя привел рост запасов - Детский мир закупал товары, опасаясь перебоев с поставками до конца года. Во второй половине года Детский мир должен распродать запасы, что выведет FCF в положительную зону.

▪️ Долг увеличился в 1,5 раза до ₽28 млрд. Долговая нагрузка по коэффициенту Чистый долг/EBITDA выросла с 1,3x до 1,7x. Ритейлер занимал короткие кредиты, чтобы пополнить оборотный капитал и выполнить обязательства по дивидендам. С восстановлением "нормальной жизни" ритейла компания должна начать гасить кредиты.

▪️ Детский мир остается историей роста. Компания адаптируется под тренды, продавая все больше товаров через интернет, развивает сеть зоомагазинов и пытается выходить на рынке ближнего зарубежья. Ритейлер может продолжить наращивать выручку на 15-20% в год, что является хорошим уровнем для компаний российского рынка.

▪️ Детский мир оценен дороже рынка по мультипликаторам. EV/EBITDA=7,9, P/E=17,3. Премия в оценке объясняется перспективами роста бизнеса Детского мира в будущем. Компания роста по адекватным мультипликаторам - подходящий профиль для активного портфеля Bastion. Акции ритейлера сохранят место в активной стратегии. Принимая во внимание относительно высокий долг, доля в портфеле будет невысокой.

/templates/new/dleimages/no_icon.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба