SPO завершено. Риска новых размещений акций больше нет

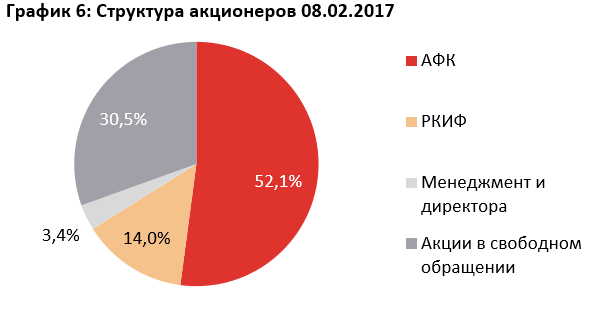

Цена вчерашнего размещения Детского мира (ДМ) составила 112 руб./ао (ниже цены закрытия понедельника на 4%). В рамках процедуры ускоренного букбилдинга Система и РКИФ продали 185 млн акций (25%, включая 20% Системы). Сумма SPO — почти 21 млрд руб. против 334 млн руб. среднедневного объема за последний месяц. Два предыдущих SPO в ноябре 2019 г. (175 млн акций, или 24%) и июне 2020 г. (118 млн акций, 16%) прошли с дисконтами 6% и 4% к рынку по 91 и 93 руб./ао, соответственно. SPO оказывает краткосрочное давление на акцию даже с учетом ожиданий рынком данного размещения и на фоне генерации компанией значительного новостного потока: анонсирования новой стратегии и намерения не снижать дивиденды.

Новость позитивна для Системы: фокус на развитие Ozon в ретейле

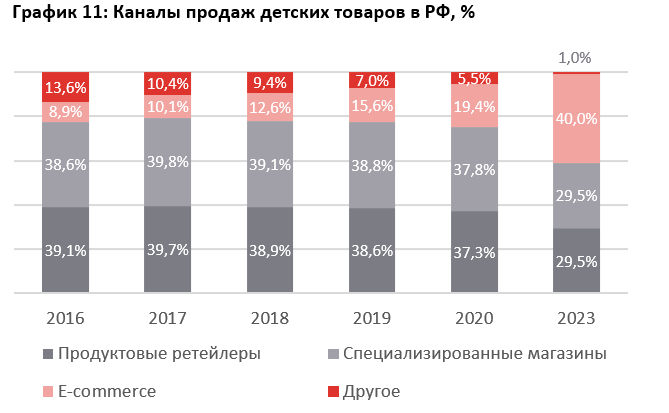

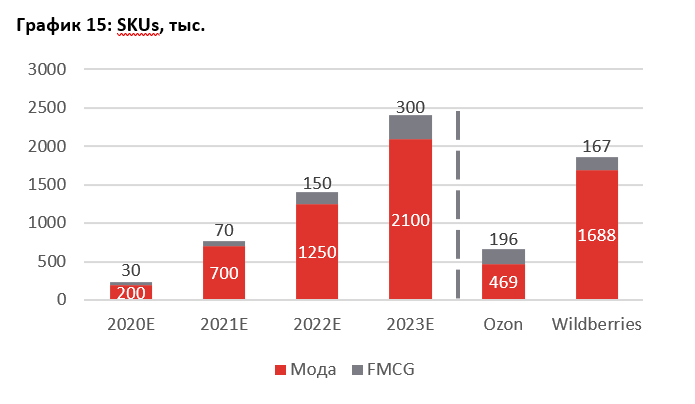

Средства от SPO можно будет направить на общекорпоративные цели, погашение долговых обязательств и инвестиции в проекты, включая Ozon, являющийся во многом конкурентом и ДМ. Фактическое смещение фокуса Системы в области ретейла с ДМ на Ozon может быть связано с тем, что ДМ является более зрелой компанией и с тем, что Ozon развивает рынок eCommerce более «широким фронтом» SKUs, что может означать больший потенциал получения «экономии от масштаба» — важный фактор успеха в онлайн-сегменте.

100% free-float ДМ. Отсутствие стратега. Возрастающая роль менеджмента

Доля акций ДМ в свободном обращении без учета казначейских бумаг и менеджмента составит 100%. Отсутствие доминирующего акционера характерно для западных компаний, но не для России. АФК Система, десятилетиями формировавшая стратегию ДМ и активную дивидендную политику, вышла из капитала. Весной холдинг также пригласил экс-CEO ДМ Владимира Чирахова возглавить саму Систему. В 4К20 будет сформирован новый состав совета с доминированием независимых директоров, что может стать преимуществом ДМ. Роль менеджмента увеличится. Вопрос — удастся ли избежать завышенных оценок обоснованного потенциала экспансии.

Новая стратегия: онлайн, рынок товаров для животных, регионы, маркетплейс, экосистема, допуслуги

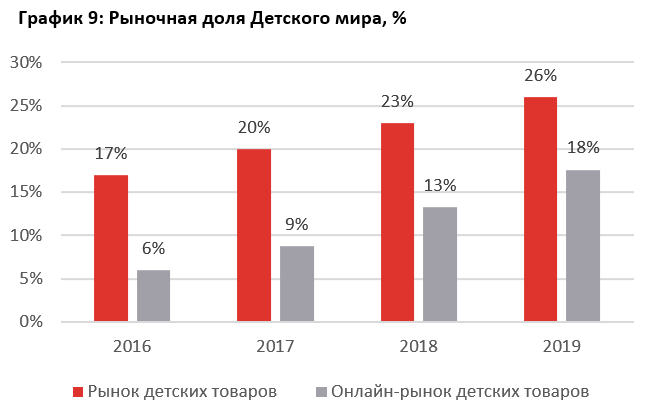

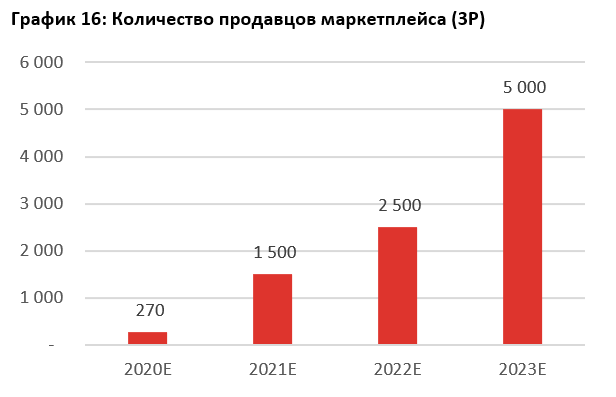

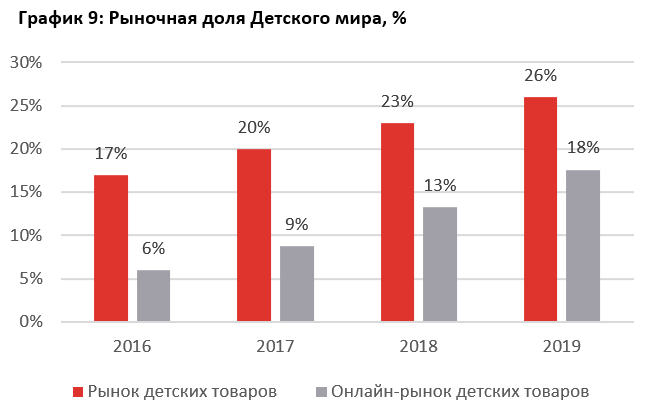

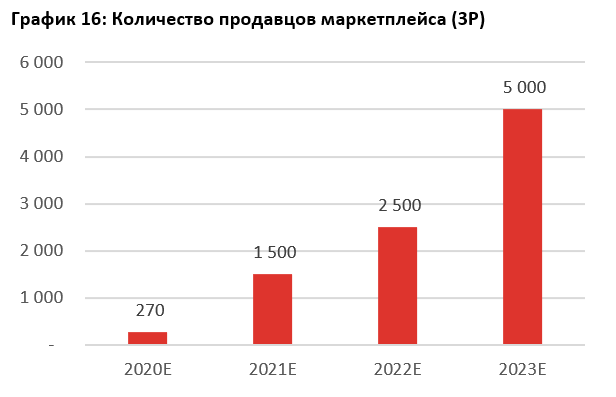

Новая стратегия развития до 2024 г. подразумевает развитие экосистемы на базе своего бренда. На наш взгляд, объявлен «крестовый поход» на рынок eCommerce. Компания планирует увеличить долю онлайн-продаж до 45% выручки в стратегии до 2024 г. (36% в 2К20). Логике данного развития подчинена экспансия посредством развития малого стандарта магазинов, включающего пункты выдачи товара, выход в малые региональные города, развитие маркетплейса для роста номенклатуры товаров. ДМ удвоит число магазинов, в том числе за счет 500 магазинов товаров для животных.

Экспансия приведет к росту рисков и капзатрат

минимум в два раза в 2022 и 2024 гг. до 5-6 млрд руб. в год. Капзатраты в 2020 г. останутся на уровне 2,5 млрд руб. (vs 0,7 млрд руб. за 1П20.), что близко к уровню 2019 г. (3,5 млрд руб.) за вычетом 1 млрд руб. на постройку флагманского магазина. Даже несмотря на наличие сильного бренда, существует риск, что относительно узкая специализация на детских товарах не позволит окупить инвестиции в должной мере. Альтернативная, более осторожная модель, возможно, существует в виде операционного сотрудничества ретейлеров и ИТ-компаний.

Дивиденды FY20 в безопасности

Удвоение капзатрат придется лишь на 2022 и 2024 гг.: выплатам дивидендов за 2020 г. и, возможно, 2021 г. ничего не грозит. Компания планирует сохранить рекомендацию распределять в качестве дивидендов 100% чистой прибыли по РСБУ, которая снизилась на 13,8% г/г, до 1,3 млрд руб., в 1П20. Основной прибыльный период — 2П (на 3К19 пришлось 60% чистой прибыли FY19). Коэффициент чистого долга к EBITDA не должен превышать 2х (1,7х за 2К20). За 2019 г. дивиденды составят 100% чистой прибыли по РСБУ: 7,8 млрд руб., или 10,6 руб./ао (DY 9,5%). Менеджмент не видит угроз снижения дивидендов, не исключает buy-back как форму распределения капитала. Дивиденды, капитализация являются текущими KPI менеджмента.

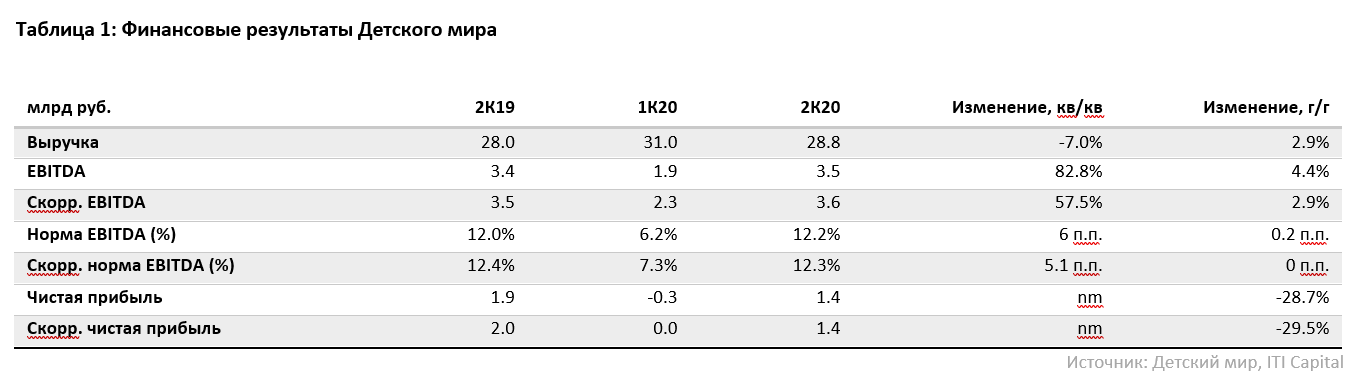

2К20: онлайн поддержал выручку. Привлекательная норма доходности, несмотря на падение валовой прибыльности, и благодаря контролю над расходами

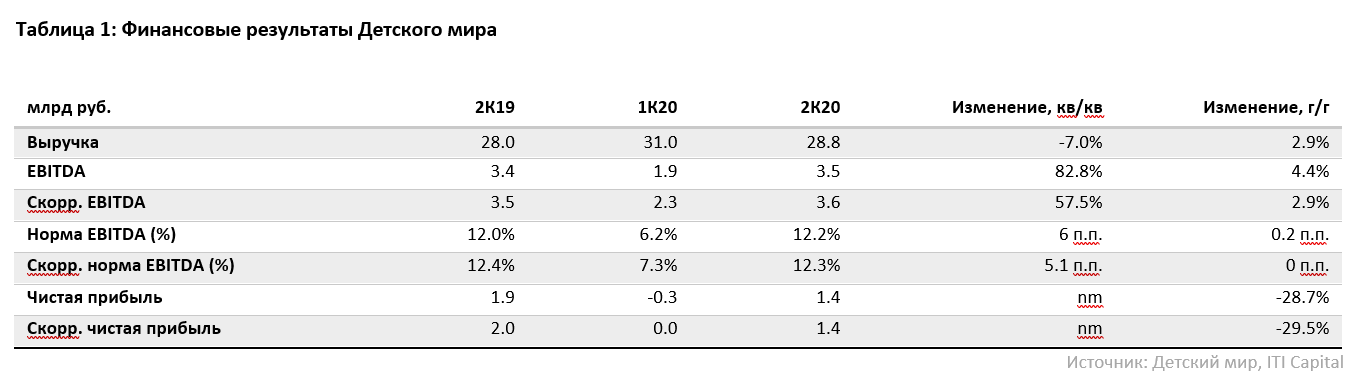

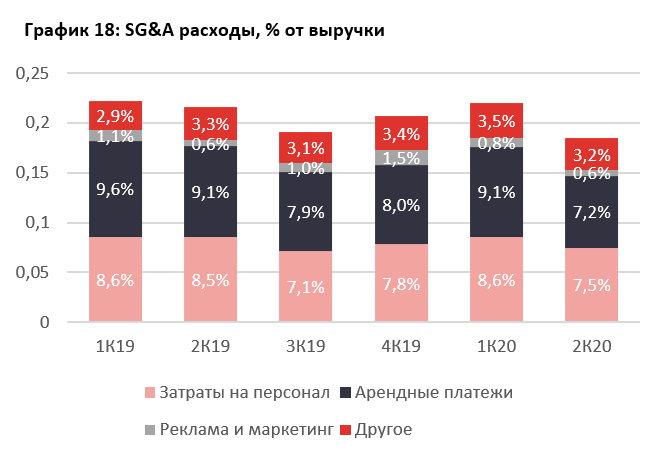

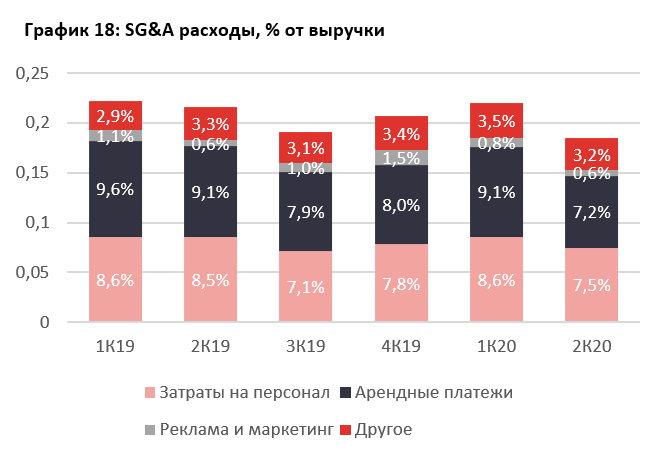

Выручка составила 28,8 млрд руб. (+2,9% г/г; −7% кв/кв), при этом продажи онлайн-сегмента выросли в 3,2 раза г/г, до 8,7 млрд руб. Like-for-like (lfl) продажи выросли на более скромные 1,1% г/г, рост замедлился с 4% г/г в 1К20, что подчеркивают важность онлайн-канала для компании. Негативным фактором стало снижение (-3,1 п.п. г/г) валовой маржи до 30,8% во 2К20 при росте +1,5 п.п. к/к относительно 1К20 на фоне изменения структуры продаж в пользу низкомаржинальных товаров и промоакций. Контроль над расходами, рост онлайн-продаж привели к тому, что доля SG&A в выручке во втором квартале 2020 г. снизилась (-3,1 п.п. г/г; −3,5 п.п. к/к) до 18,5%. В результате норма скорректированной EBITDA составила 12,3% относительно 7,3% в 1К20 и 12,4% — во 2К19.

Восстановление продаж 3К20 и положительный прогноз по рентабельности на FY20

Выручка ДМ падала лишь в апреле: −20% г/г vs +7% г/г в мае, 22% г/г в июне, 14% г/г в июле и 15% г/г в августе (продажи через онлайн-формат выросли в 2,6 раза г/г). Согласно прогнозам ДМ, сохранится двузначный уровень рентабельности EBITDA в 2020 г. (по итогам 2019 г. EBITDA маржа составила 11%).

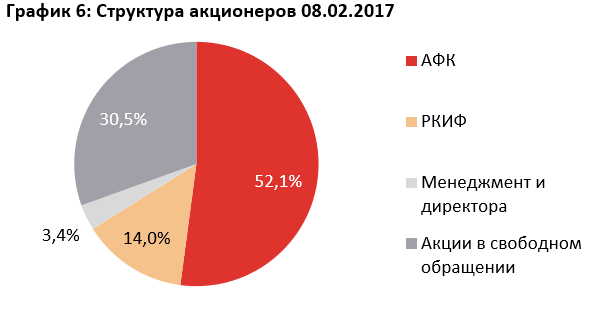

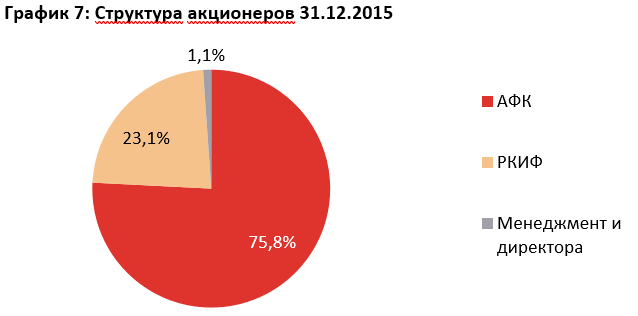

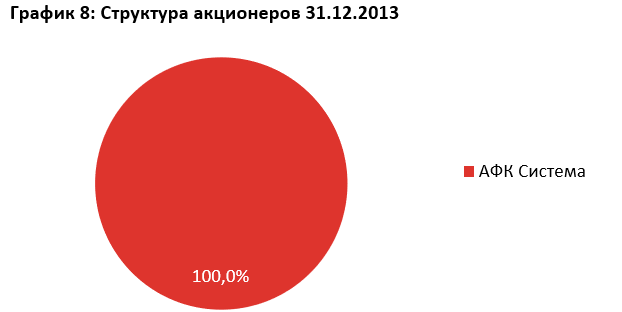

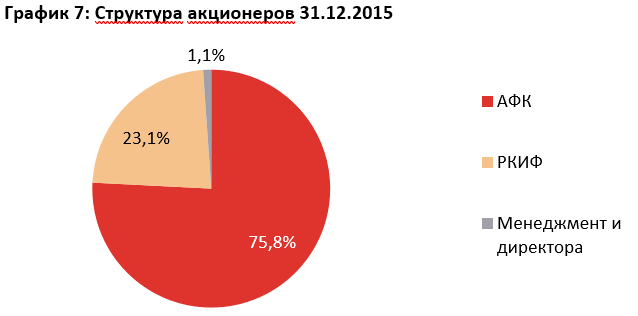

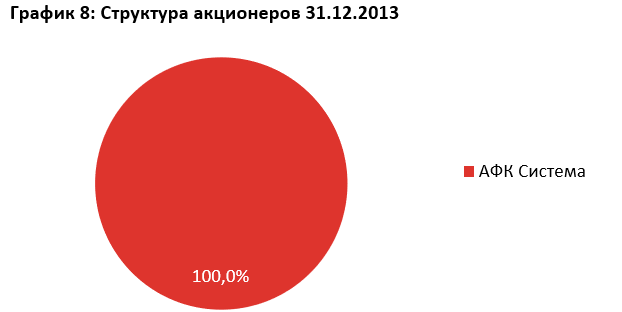

Эволюция структуры акционеров

На наш взгляд, логика нескольких SPO ДМ во многом была продиктована потребностями Системы в погашении долга, который на конец марта составил 207,8 млрд руб. и необходимостью инвестиций в развитие ее актива Ozon, который во многом конкурирует с ДМ.

В результате проведения последнего SPO компания лишилась исторически контролирующего акционера в лице АФК Система. В России большинство ретейлеров контролируется мажоритарными акционерами, тогда как на Западе является обычной практикой, когда в свободном обращении находится большинство акций компании. В результате потенциального SPO доля free-float ДМ составила 100%.

-976.png)

-656.png)

-310.png)

Компания на прошлой неделе представила новую стратегию развития на период до 2024 г. На наш взгляд, все стратегические инициативы компании в той или иной степени подчинены логике развития онлайн-сегмента.

Фокус экспансии — онлайн, рынок товаров для животных, уход в регионы, маркетплейс, допуслуги экосистемы детских товаров

Компания планирует увеличить долю онлайн-продаж до 45% от общей выручки в среднесрочной перспективе, что может говорить об уверенном развитии сегмента и по завершении карантинного 2К20. Напомним, что по итогам 2К20 онлайн-продажи составили 36% выручки. Компания также планирует увеличить долю онлайн-продаж товаров для животных в структуре выручки до 30%.

Малый формат

Уход в малый формат магазина соответствует рыночным трендам — подобные малые форматы «у дома» открывают сейчас и Магнит, и X5. Развитие малого формата логично окажет поддержку онлайн-бизнесу за счет большого количества пунктов выдачи товара.

Фокус на регионы...

Несколько больше вопросов вызывает стратегия ухода в регионы, в города с населением менее 40 тыс. На наш взгляд, риск составляет падение доходов именно в регионах вследствие текущего экономического кризиса. В другой стороны, мы разделяем позицию менеджмента, что приход ДМ автоматически уберёт с рынка значительную долю неорганизованной торговли или разрозненных игроков.

...и уход из премиального сегмента?

Закрытие ELC и АВС Детский мир намерен закрыть сеть магазинов развивающих игрушек ELC и ABC, доля выручки которых в общих продажах Детского мира составляла менее 1%, с целью повышения рентабельности за счет ускоренного открытия магазинов малого формата ПВЗ Детмир.

Маркетплейс: расширение линейки товаров

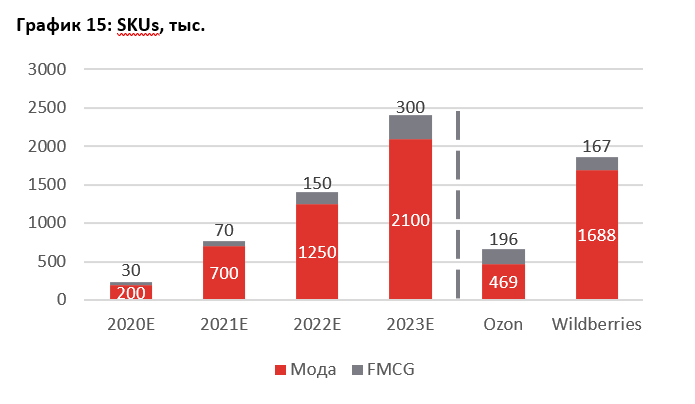

Детский мир планирует развитие маркетплейса, что поможет расширить ассортимент детских товаров с 150 тыс. до 2,4 млн наименований (SKU) в среднесрочной перспективе. Ретейлер планирует обеспечить доставку на следующий день не менее 80% всех онлайн-заказов за счет построения эффективной региональной логистической сети. Планируется, что комиссия маркетплейса составит 20-25%, что фактически не выше комиссий конкурентов, согласно менеджменту.

Цифровые сервисы

Компания развивает свою экосистему и планирует запуск цифровых сервисов для детей и семей с детьми на базе трафика своего интернет-магазина на основе каталога бизнес-приложений. Новые сервисы — точки роста могут включать (1) платный доступ к видеоиграм и мультфильмам (DM Digital Content); (2) обучение, (3) здоровье, педиатрия и ведение беременности; (4) развлечения; (5) услуги по уборке, присмотр за детьми; (6) запуск C2C-сервиса «покупка — продажа подержанных товаров». Запуск цифровых сервисов на базе собственного бренда позволит компании диверсифицировать бизнес, нарастить целевую аудиторию, частоту покупок.

Наш взгляд: риски большого числа игроков на рынке

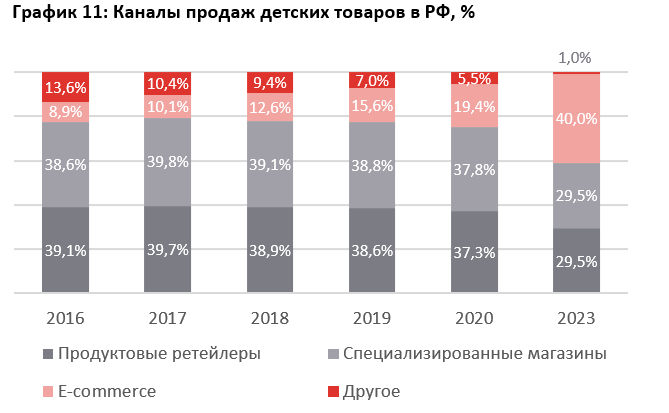

Карантин ускорил развитие рынка, конкуренция усилилась. Время играет важную роль

По данным Data Insight, CAGR eCommerce в России в 2020-2024 гг. составит порядка 33%, при этом рынок ретейла вырастет более чем в три раза, eCommerce будет составлять около 19% от продаж против 6% в 2019 г. В 2020 г. оборот рынка российского eGrocery может достичь 130 млрд руб. против 35 млрд руб. в 2019 г., по оценкам Infoline. За последние несколько месяцев на фоне карантина существенно выросла востребованность продуктовых онлайн-магазинов. Традиционные и новые игроки — X5, Магнит, Детский мир, Ozon, Yandex, Mail — стали активнее развивать сегмент eСommerce, доставки. Яндекс недавно увеличил пакет в Yandex.Market и, вероятно, интенсифицирует развитие бизнеса. СП в сфере транспорта и еды (online-to-offline) Сбербанка и Mail в августе получило от обеих сторон на равных условиях дополнительное финансирование в размере 12 млрд руб. Китайская такси платформа DiDi запустила бизнес такси в России, не исключая выход в смежные сегменты.

Альтернативная, более осторожная модель выхода на рынок существует

На этой неделе Магнит и Delivery Club (СП Mail.Ru и Сбербанка) запустили экспресс-доставку продуктов. Пользователям приложения Delivery Club до конца года станет доступна доставка во все районы Москвы, Санкт-Петербурга и в 15 крупных городах России. В Москве пользователям Delivery Club доступны для заказа около 5 тыс. товарных позиций Магнита. Сотрудничество позволит обеим компаниями сделать серьезный шаг в конкуренции с другими игроками, значительно выиграть время для выхода на региональные рынки, помимо дополнительной выручки, обеспечить синергию на уровне операционных и капитальных затрат. Одни из лучших логистических систем и сетей в ретейле (Магнит) будут усилены крупнейшим сервисом такси и курьерской доставки, цифровыми технологиями и доступом к подавляющему числу пользователей интернета в РФ (Mail).

Кооперация, операционно, возможно, самое дальновидное решение в секторе

У многих игроков рынка eСommerce в результате конкуренции и роста затрат может снизиться доходность инвестиций. Выиграют игроки, которые представят наиболее широкий спектр товаров (включая и пищевой, и непищевой ретейл), будут обладать эффективным каналом взаимодействия с потребителем (посредством онлайн) и смогут достичь максимального эффекта от масштаба в плане операционных и капитальных затрат. Кооперация, возможно, правильное долгосрочное решение, которое позволит новому рынку избежать «детских болезней»: излишней ценовой конкуренции, дублирования инвестиций в логистическую инфраструктуру, ИТ, маркетинг. В результате, появляется перспектива нового бизнеса с сохранением отраслевой специализации игроков.

Кооперация необязательно отменяет планы собственного развития eCommerce и доставки каждой из компаний в долгосрочной перспективе, но, как минимум, позволяет начать получать выручку раньше, сэкономить на развертывании сети и развитии собственных цифровых продуктов, наработать экспертизу в новых областях. На наш взгляд, ретейлеры имеют возможность выиграть от развития eCommerсe, взаимодействуя сразу с несколькими игроками, зарабатывая на использовании своей инфраструктуры помимо собственного продукта доставки.

Как мы понимаем, развитие собственных брендов товаров для животных (STM), повышение их доли в продажах, играет ощутимую роль в обосновании развития сети товаров для животных. Реализация данных задач несет дополнительные риски, в том числе и временные.

Капзатраты ДМ возрастут

Капзатраты в 2020 г. останутся на уровне 2,5 млрд руб. (на 1П20 пришлось 0,7 млрд руб.), что близко к уровню 2019 г. (3,5 млрд руб.) за вычетом 1 млрд руб. на постройку флагманского магазина в Москве. Среднегодовые капзатраты за рассматриваемый период стратегии не превысят 5-6 млрд руб.

... в склады...

учетом вложений в два федеральных распределительных центра, открытие которых планируется в 2022 и 2024 гг. Капвложения на один региональный склад составят около 100 млн руб., на один федеральный склад — около 2-2,5 млрд руб. Еще не принято решение, будет ли это стройка или арендная модель. По мнению менеджмента, инвестиции в склады окупаются в сжатые сроки.

...в развитие IT-инфраструктуры...

компания планирует вложить еще 4 млрд руб. за период: в разработку и в лицензии.

...на поддержание и развитие существующей сети,

которые обычно составляют до 1 млрд руб. в год при стандартных инвестициях в один магазин около 13-14 млн руб. Менеджмент отмечает, что экономит, открывая магазины на площадях игроков, ушедших с рынка.

Компания разрабатывает новый концепт магазинов 3.0 под брендом Детского мира, флагманский магазин планируется открыть в 4К20. Изменится визуальное оформление, навигация, логистика при сборке заказов. Особое внимание будет уделено модернизации зон выдачи заказов исходя из растущих онлайн-продаж. Стоимость новой концепции не превысит старую смету. Будут зоны self-checkout, и scan & go, реализуется проект электронных ценников для быстрой смены цен.

... модернизация зон выдачи товаров

— отдельный подпроект, капзатраты на который составят до 300 тыс. руб. на магазин. По словам менеджмента, текущий формат магазинов подразумевает обслуживание не более 20% онлайн-заказов. В 2020 г. ретейлер открыл обновленные зоны выдачи заказов в 70 магазинах, в 2021 г. — планы на 100 магазинов.

...амбициозную программу открытия новых магазинов, экспансии в новые сегменты...

В 2020 г. ретейлер откроет 70 магазинов основного формата, 10 магазинов товаров для животных Зоозавр и 10 небольших магазинов нового формата ПВЗ Детмир.

За период стратегии планируется открыть 300 магазинов Детский мир (к существующим 780) и не менее 500 магазинов по уходу за животными Зоозавр (к существующим 11 магазинам). Кроме того, ретейлер планирует открыть не менее 800 магазинов ПВЗ Детмир (к существующим 11) к концу 2024 г.

Сильные результаты 2К20

Детский мир 2К20: нейтрально-позитивные финансовые результаты. Онлайн поддержал выручку

Выручка была известна ранее, при публикации операционных результатов, и не стала неожиданной для рынка, составив 28,8 млрд руб. (+2,9% г/г; −7% кв/кв), при этом продажи онлайн-сегмента выросли в 3,2 раза по сравнению с аналогичным периодом прошлого года и на 60% в квартальном выражении, до 8,7 млрд руб. Like-for-like (lfl) продажи при этом выросли на более скромные 1,1% г/г, рост замедлился с 4% г/г в 1К20. Альтернативный lfl-рост, рассчитываемый компанией с учетом временно закрытых магазинов составил −12% г/г в 2К20. Данные метрики подчеркивают важность онлайн-канала для компании.

Cкорректированная на показатели мотивационной программы менеджмента (LTI) EBITDA выросла до 3,6 млрд руб. (+2,9% г/г; +57,5% кв/кв).

Скорректированная чистая прибыль составила 1,4 млрд руб. (-29,5% г/г; против 15 млн руб. по итогам 1К20), давление на прибыль оказала курсовая разница переоценки кредиторской задолженности. Чистый долг (ND) на конец 2К20 составил 24,91 млрд руб. против 24,26 млрд руб. на конец 1К20. ND/EBITDA остался без изменений кв/кв, на уровне 1,7х.

Привлекательная норма доходности 2К20 благодаря контролю над расходами

Негативным фактором стало снижение (-3,1 п.п. г/г) валовой маржи до 30,8% во 2К20 при росте +1,5 п.п. к/к. Снижение обусловлено двумя факторами — изменением структуры продаж в пользу низкомаржинальных товаров в первые месяцы карантина и промоакциями. Контроль над SG&A (коммерческими, общехозяйственными и административными расходами), рост онлайн-продаж привели к тому, что доля SG&A в выручке во втором квартале 2020 г. снизилась (-3,1 п.п. г/г; −3,5 п.п. к/к) до 18,5%. Ретейлер был сфокусирован на повышении эффективности путем контроля над операционными расходами, чему способствовала оптимизация арендных платежей, которые привязаны к выручке компании. Компания нацелена на сохранение контроля над расходами на персонал, которые напрямую зависят от оборотов продаж (около 70% доходов персонала могут быть плавающими). В результате по IAS 17 норма скорректированной на LTI EBITDA составила 12,3% относительно 7,3% в 1К20 и 12,4% в 2К19.

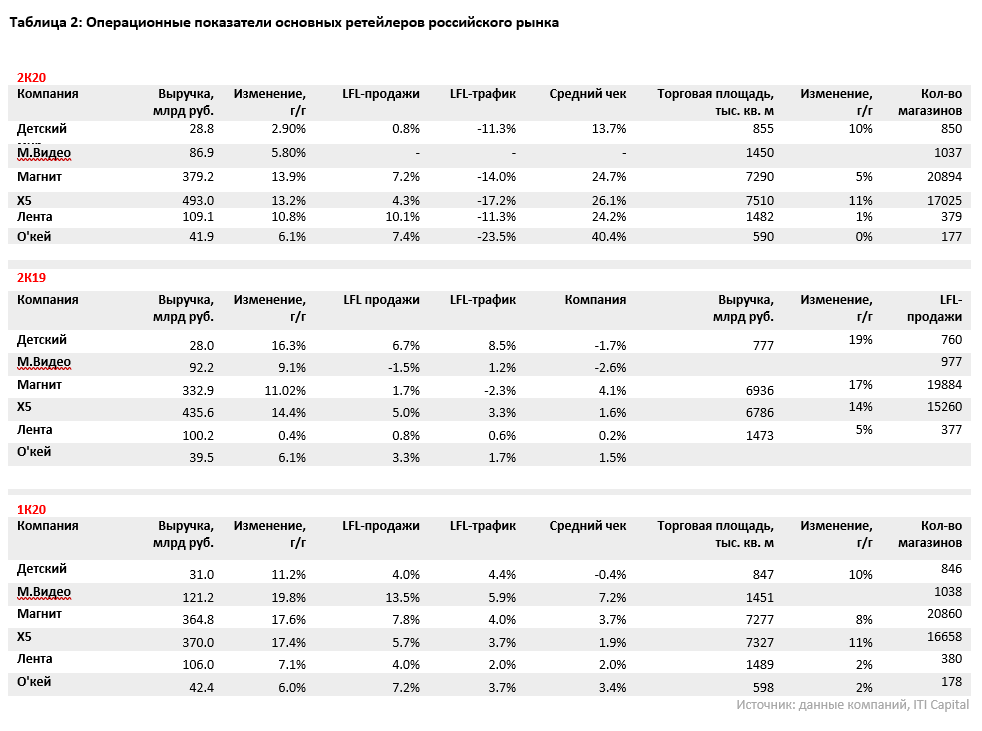

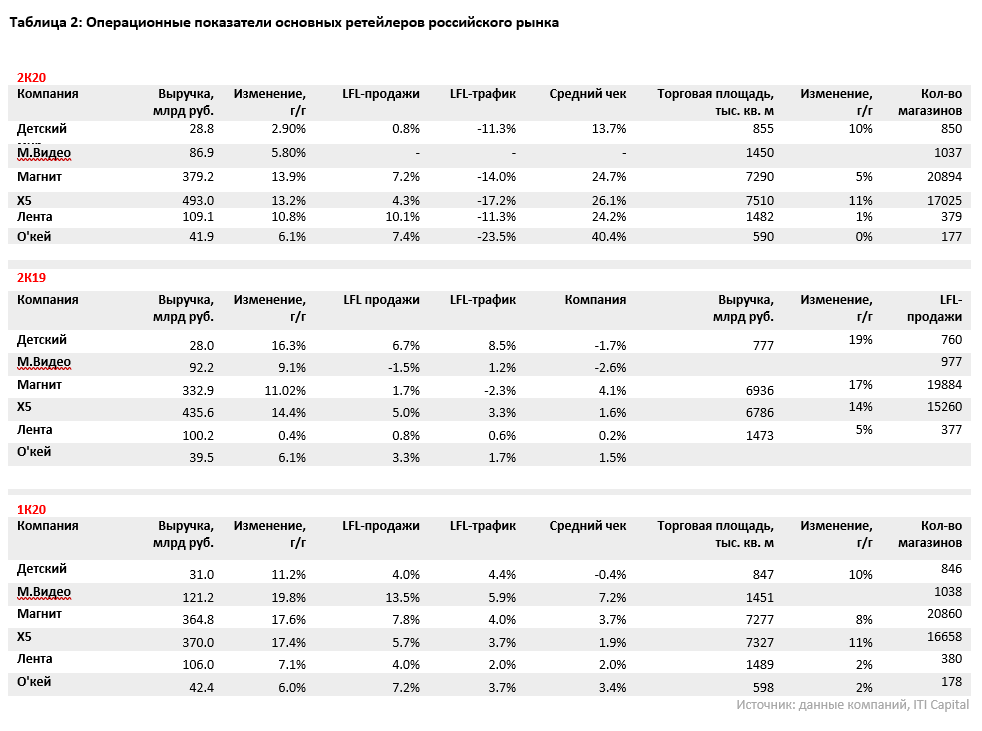

Итоги 2К20 в целом по рынку выглядят позитивно

Во 2К20 ретейлеры наблюдали резкое снижение трафика, который был компенсирован ростом среднего чека, что позволило основным публичным компаниям сектора нарастить продажи в годовом сопоставлении.

Цена вчерашнего размещения Детского мира (ДМ) составила 112 руб./ао (ниже цены закрытия понедельника на 4%). В рамках процедуры ускоренного букбилдинга Система и РКИФ продали 185 млн акций (25%, включая 20% Системы). Сумма SPO — почти 21 млрд руб. против 334 млн руб. среднедневного объема за последний месяц. Два предыдущих SPO в ноябре 2019 г. (175 млн акций, или 24%) и июне 2020 г. (118 млн акций, 16%) прошли с дисконтами 6% и 4% к рынку по 91 и 93 руб./ао, соответственно. SPO оказывает краткосрочное давление на акцию даже с учетом ожиданий рынком данного размещения и на фоне генерации компанией значительного новостного потока: анонсирования новой стратегии и намерения не снижать дивиденды.

Новость позитивна для Системы: фокус на развитие Ozon в ретейле

Средства от SPO можно будет направить на общекорпоративные цели, погашение долговых обязательств и инвестиции в проекты, включая Ozon, являющийся во многом конкурентом и ДМ. Фактическое смещение фокуса Системы в области ретейла с ДМ на Ozon может быть связано с тем, что ДМ является более зрелой компанией и с тем, что Ozon развивает рынок eCommerce более «широким фронтом» SKUs, что может означать больший потенциал получения «экономии от масштаба» — важный фактор успеха в онлайн-сегменте.

100% free-float ДМ. Отсутствие стратега. Возрастающая роль менеджмента

Доля акций ДМ в свободном обращении без учета казначейских бумаг и менеджмента составит 100%. Отсутствие доминирующего акционера характерно для западных компаний, но не для России. АФК Система, десятилетиями формировавшая стратегию ДМ и активную дивидендную политику, вышла из капитала. Весной холдинг также пригласил экс-CEO ДМ Владимира Чирахова возглавить саму Систему. В 4К20 будет сформирован новый состав совета с доминированием независимых директоров, что может стать преимуществом ДМ. Роль менеджмента увеличится. Вопрос — удастся ли избежать завышенных оценок обоснованного потенциала экспансии.

Новая стратегия: онлайн, рынок товаров для животных, регионы, маркетплейс, экосистема, допуслуги

Новая стратегия развития до 2024 г. подразумевает развитие экосистемы на базе своего бренда. На наш взгляд, объявлен «крестовый поход» на рынок eCommerce. Компания планирует увеличить долю онлайн-продаж до 45% выручки в стратегии до 2024 г. (36% в 2К20). Логике данного развития подчинена экспансия посредством развития малого стандарта магазинов, включающего пункты выдачи товара, выход в малые региональные города, развитие маркетплейса для роста номенклатуры товаров. ДМ удвоит число магазинов, в том числе за счет 500 магазинов товаров для животных.

Экспансия приведет к росту рисков и капзатрат

минимум в два раза в 2022 и 2024 гг. до 5-6 млрд руб. в год. Капзатраты в 2020 г. останутся на уровне 2,5 млрд руб. (vs 0,7 млрд руб. за 1П20.), что близко к уровню 2019 г. (3,5 млрд руб.) за вычетом 1 млрд руб. на постройку флагманского магазина. Даже несмотря на наличие сильного бренда, существует риск, что относительно узкая специализация на детских товарах не позволит окупить инвестиции в должной мере. Альтернативная, более осторожная модель, возможно, существует в виде операционного сотрудничества ретейлеров и ИТ-компаний.

Дивиденды FY20 в безопасности

Удвоение капзатрат придется лишь на 2022 и 2024 гг.: выплатам дивидендов за 2020 г. и, возможно, 2021 г. ничего не грозит. Компания планирует сохранить рекомендацию распределять в качестве дивидендов 100% чистой прибыли по РСБУ, которая снизилась на 13,8% г/г, до 1,3 млрд руб., в 1П20. Основной прибыльный период — 2П (на 3К19 пришлось 60% чистой прибыли FY19). Коэффициент чистого долга к EBITDA не должен превышать 2х (1,7х за 2К20). За 2019 г. дивиденды составят 100% чистой прибыли по РСБУ: 7,8 млрд руб., или 10,6 руб./ао (DY 9,5%). Менеджмент не видит угроз снижения дивидендов, не исключает buy-back как форму распределения капитала. Дивиденды, капитализация являются текущими KPI менеджмента.

2К20: онлайн поддержал выручку. Привлекательная норма доходности, несмотря на падение валовой прибыльности, и благодаря контролю над расходами

Выручка составила 28,8 млрд руб. (+2,9% г/г; −7% кв/кв), при этом продажи онлайн-сегмента выросли в 3,2 раза г/г, до 8,7 млрд руб. Like-for-like (lfl) продажи выросли на более скромные 1,1% г/г, рост замедлился с 4% г/г в 1К20, что подчеркивают важность онлайн-канала для компании. Негативным фактором стало снижение (-3,1 п.п. г/г) валовой маржи до 30,8% во 2К20 при росте +1,5 п.п. к/к относительно 1К20 на фоне изменения структуры продаж в пользу низкомаржинальных товаров и промоакций. Контроль над расходами, рост онлайн-продаж привели к тому, что доля SG&A в выручке во втором квартале 2020 г. снизилась (-3,1 п.п. г/г; −3,5 п.п. к/к) до 18,5%. В результате норма скорректированной EBITDA составила 12,3% относительно 7,3% в 1К20 и 12,4% — во 2К19.

Восстановление продаж 3К20 и положительный прогноз по рентабельности на FY20

Выручка ДМ падала лишь в апреле: −20% г/г vs +7% г/г в мае, 22% г/г в июне, 14% г/г в июле и 15% г/г в августе (продажи через онлайн-формат выросли в 2,6 раза г/г). Согласно прогнозам ДМ, сохранится двузначный уровень рентабельности EBITDA в 2020 г. (по итогам 2019 г. EBITDA маржа составила 11%).

Эволюция структуры акционеров

На наш взгляд, логика нескольких SPO ДМ во многом была продиктована потребностями Системы в погашении долга, который на конец марта составил 207,8 млрд руб. и необходимостью инвестиций в развитие ее актива Ozon, который во многом конкурирует с ДМ.

В результате проведения последнего SPO компания лишилась исторически контролирующего акционера в лице АФК Система. В России большинство ретейлеров контролируется мажоритарными акционерами, тогда как на Западе является обычной практикой, когда в свободном обращении находится большинство акций компании. В результате потенциального SPO доля free-float ДМ составила 100%.

-976.png)

-656.png)

-310.png)

Компания на прошлой неделе представила новую стратегию развития на период до 2024 г. На наш взгляд, все стратегические инициативы компании в той или иной степени подчинены логике развития онлайн-сегмента.

Фокус экспансии — онлайн, рынок товаров для животных, уход в регионы, маркетплейс, допуслуги экосистемы детских товаров

Компания планирует увеличить долю онлайн-продаж до 45% от общей выручки в среднесрочной перспективе, что может говорить об уверенном развитии сегмента и по завершении карантинного 2К20. Напомним, что по итогам 2К20 онлайн-продажи составили 36% выручки. Компания также планирует увеличить долю онлайн-продаж товаров для животных в структуре выручки до 30%.

Малый формат

Уход в малый формат магазина соответствует рыночным трендам — подобные малые форматы «у дома» открывают сейчас и Магнит, и X5. Развитие малого формата логично окажет поддержку онлайн-бизнесу за счет большого количества пунктов выдачи товара.

Фокус на регионы...

Несколько больше вопросов вызывает стратегия ухода в регионы, в города с населением менее 40 тыс. На наш взгляд, риск составляет падение доходов именно в регионах вследствие текущего экономического кризиса. В другой стороны, мы разделяем позицию менеджмента, что приход ДМ автоматически уберёт с рынка значительную долю неорганизованной торговли или разрозненных игроков.

...и уход из премиального сегмента?

Закрытие ELC и АВС Детский мир намерен закрыть сеть магазинов развивающих игрушек ELC и ABC, доля выручки которых в общих продажах Детского мира составляла менее 1%, с целью повышения рентабельности за счет ускоренного открытия магазинов малого формата ПВЗ Детмир.

Маркетплейс: расширение линейки товаров

Детский мир планирует развитие маркетплейса, что поможет расширить ассортимент детских товаров с 150 тыс. до 2,4 млн наименований (SKU) в среднесрочной перспективе. Ретейлер планирует обеспечить доставку на следующий день не менее 80% всех онлайн-заказов за счет построения эффективной региональной логистической сети. Планируется, что комиссия маркетплейса составит 20-25%, что фактически не выше комиссий конкурентов, согласно менеджменту.

Цифровые сервисы

Компания развивает свою экосистему и планирует запуск цифровых сервисов для детей и семей с детьми на базе трафика своего интернет-магазина на основе каталога бизнес-приложений. Новые сервисы — точки роста могут включать (1) платный доступ к видеоиграм и мультфильмам (DM Digital Content); (2) обучение, (3) здоровье, педиатрия и ведение беременности; (4) развлечения; (5) услуги по уборке, присмотр за детьми; (6) запуск C2C-сервиса «покупка — продажа подержанных товаров». Запуск цифровых сервисов на базе собственного бренда позволит компании диверсифицировать бизнес, нарастить целевую аудиторию, частоту покупок.

Наш взгляд: риски большого числа игроков на рынке

Карантин ускорил развитие рынка, конкуренция усилилась. Время играет важную роль

По данным Data Insight, CAGR eCommerce в России в 2020-2024 гг. составит порядка 33%, при этом рынок ретейла вырастет более чем в три раза, eCommerce будет составлять около 19% от продаж против 6% в 2019 г. В 2020 г. оборот рынка российского eGrocery может достичь 130 млрд руб. против 35 млрд руб. в 2019 г., по оценкам Infoline. За последние несколько месяцев на фоне карантина существенно выросла востребованность продуктовых онлайн-магазинов. Традиционные и новые игроки — X5, Магнит, Детский мир, Ozon, Yandex, Mail — стали активнее развивать сегмент eСommerce, доставки. Яндекс недавно увеличил пакет в Yandex.Market и, вероятно, интенсифицирует развитие бизнеса. СП в сфере транспорта и еды (online-to-offline) Сбербанка и Mail в августе получило от обеих сторон на равных условиях дополнительное финансирование в размере 12 млрд руб. Китайская такси платформа DiDi запустила бизнес такси в России, не исключая выход в смежные сегменты.

Альтернативная, более осторожная модель выхода на рынок существует

На этой неделе Магнит и Delivery Club (СП Mail.Ru и Сбербанка) запустили экспресс-доставку продуктов. Пользователям приложения Delivery Club до конца года станет доступна доставка во все районы Москвы, Санкт-Петербурга и в 15 крупных городах России. В Москве пользователям Delivery Club доступны для заказа около 5 тыс. товарных позиций Магнита. Сотрудничество позволит обеим компаниями сделать серьезный шаг в конкуренции с другими игроками, значительно выиграть время для выхода на региональные рынки, помимо дополнительной выручки, обеспечить синергию на уровне операционных и капитальных затрат. Одни из лучших логистических систем и сетей в ретейле (Магнит) будут усилены крупнейшим сервисом такси и курьерской доставки, цифровыми технологиями и доступом к подавляющему числу пользователей интернета в РФ (Mail).

Кооперация, операционно, возможно, самое дальновидное решение в секторе

У многих игроков рынка eСommerce в результате конкуренции и роста затрат может снизиться доходность инвестиций. Выиграют игроки, которые представят наиболее широкий спектр товаров (включая и пищевой, и непищевой ретейл), будут обладать эффективным каналом взаимодействия с потребителем (посредством онлайн) и смогут достичь максимального эффекта от масштаба в плане операционных и капитальных затрат. Кооперация, возможно, правильное долгосрочное решение, которое позволит новому рынку избежать «детских болезней»: излишней ценовой конкуренции, дублирования инвестиций в логистическую инфраструктуру, ИТ, маркетинг. В результате, появляется перспектива нового бизнеса с сохранением отраслевой специализации игроков.

Кооперация необязательно отменяет планы собственного развития eCommerce и доставки каждой из компаний в долгосрочной перспективе, но, как минимум, позволяет начать получать выручку раньше, сэкономить на развертывании сети и развитии собственных цифровых продуктов, наработать экспертизу в новых областях. На наш взгляд, ретейлеры имеют возможность выиграть от развития eCommerсe, взаимодействуя сразу с несколькими игроками, зарабатывая на использовании своей инфраструктуры помимо собственного продукта доставки.

Как мы понимаем, развитие собственных брендов товаров для животных (STM), повышение их доли в продажах, играет ощутимую роль в обосновании развития сети товаров для животных. Реализация данных задач несет дополнительные риски, в том числе и временные.

Капзатраты ДМ возрастут

Капзатраты в 2020 г. останутся на уровне 2,5 млрд руб. (на 1П20 пришлось 0,7 млрд руб.), что близко к уровню 2019 г. (3,5 млрд руб.) за вычетом 1 млрд руб. на постройку флагманского магазина в Москве. Среднегодовые капзатраты за рассматриваемый период стратегии не превысят 5-6 млрд руб.

... в склады...

учетом вложений в два федеральных распределительных центра, открытие которых планируется в 2022 и 2024 гг. Капвложения на один региональный склад составят около 100 млн руб., на один федеральный склад — около 2-2,5 млрд руб. Еще не принято решение, будет ли это стройка или арендная модель. По мнению менеджмента, инвестиции в склады окупаются в сжатые сроки.

...в развитие IT-инфраструктуры...

компания планирует вложить еще 4 млрд руб. за период: в разработку и в лицензии.

...на поддержание и развитие существующей сети,

которые обычно составляют до 1 млрд руб. в год при стандартных инвестициях в один магазин около 13-14 млн руб. Менеджмент отмечает, что экономит, открывая магазины на площадях игроков, ушедших с рынка.

Компания разрабатывает новый концепт магазинов 3.0 под брендом Детского мира, флагманский магазин планируется открыть в 4К20. Изменится визуальное оформление, навигация, логистика при сборке заказов. Особое внимание будет уделено модернизации зон выдачи заказов исходя из растущих онлайн-продаж. Стоимость новой концепции не превысит старую смету. Будут зоны self-checkout, и scan & go, реализуется проект электронных ценников для быстрой смены цен.

... модернизация зон выдачи товаров

— отдельный подпроект, капзатраты на который составят до 300 тыс. руб. на магазин. По словам менеджмента, текущий формат магазинов подразумевает обслуживание не более 20% онлайн-заказов. В 2020 г. ретейлер открыл обновленные зоны выдачи заказов в 70 магазинах, в 2021 г. — планы на 100 магазинов.

...амбициозную программу открытия новых магазинов, экспансии в новые сегменты...

В 2020 г. ретейлер откроет 70 магазинов основного формата, 10 магазинов товаров для животных Зоозавр и 10 небольших магазинов нового формата ПВЗ Детмир.

За период стратегии планируется открыть 300 магазинов Детский мир (к существующим 780) и не менее 500 магазинов по уходу за животными Зоозавр (к существующим 11 магазинам). Кроме того, ретейлер планирует открыть не менее 800 магазинов ПВЗ Детмир (к существующим 11) к концу 2024 г.

Сильные результаты 2К20

Детский мир 2К20: нейтрально-позитивные финансовые результаты. Онлайн поддержал выручку

Выручка была известна ранее, при публикации операционных результатов, и не стала неожиданной для рынка, составив 28,8 млрд руб. (+2,9% г/г; −7% кв/кв), при этом продажи онлайн-сегмента выросли в 3,2 раза по сравнению с аналогичным периодом прошлого года и на 60% в квартальном выражении, до 8,7 млрд руб. Like-for-like (lfl) продажи при этом выросли на более скромные 1,1% г/г, рост замедлился с 4% г/г в 1К20. Альтернативный lfl-рост, рассчитываемый компанией с учетом временно закрытых магазинов составил −12% г/г в 2К20. Данные метрики подчеркивают важность онлайн-канала для компании.

Cкорректированная на показатели мотивационной программы менеджмента (LTI) EBITDA выросла до 3,6 млрд руб. (+2,9% г/г; +57,5% кв/кв).

Скорректированная чистая прибыль составила 1,4 млрд руб. (-29,5% г/г; против 15 млн руб. по итогам 1К20), давление на прибыль оказала курсовая разница переоценки кредиторской задолженности. Чистый долг (ND) на конец 2К20 составил 24,91 млрд руб. против 24,26 млрд руб. на конец 1К20. ND/EBITDA остался без изменений кв/кв, на уровне 1,7х.

Привлекательная норма доходности 2К20 благодаря контролю над расходами

Негативным фактором стало снижение (-3,1 п.п. г/г) валовой маржи до 30,8% во 2К20 при росте +1,5 п.п. к/к. Снижение обусловлено двумя факторами — изменением структуры продаж в пользу низкомаржинальных товаров в первые месяцы карантина и промоакциями. Контроль над SG&A (коммерческими, общехозяйственными и административными расходами), рост онлайн-продаж привели к тому, что доля SG&A в выручке во втором квартале 2020 г. снизилась (-3,1 п.п. г/г; −3,5 п.п. к/к) до 18,5%. Ретейлер был сфокусирован на повышении эффективности путем контроля над операционными расходами, чему способствовала оптимизация арендных платежей, которые привязаны к выручке компании. Компания нацелена на сохранение контроля над расходами на персонал, которые напрямую зависят от оборотов продаж (около 70% доходов персонала могут быть плавающими). В результате по IAS 17 норма скорректированной на LTI EBITDA составила 12,3% относительно 7,3% в 1К20 и 12,4% в 2К19.

Итоги 2К20 в целом по рынку выглядят позитивно

Во 2К20 ретейлеры наблюдали резкое снижение трафика, который был компенсирован ростом среднего чека, что позволило основным публичным компаниям сектора нарастить продажи в годовом сопоставлении.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба