8 сентября 2020 T-Investments Городилов Михаил

Сегодня у нас спекулятивная идея: взять акции компании в сфере кибербезопасности CrowdStrike Holdings после их недавнего падения.

Потенциал роста: до 14% за 14 месяцев; 10% годовых в течение 15 лет.

Срок действия: 14 месяцев или 10 лет.

Почему акции могут вырасти: они недавно упали, но бизнес компании сохраняет отличный потенциал — мы сможем заработать на отскоке.

Как действуем: берем акции сейчас.

На чем компания зарабатывает

Это облачная платформа, на которой пользователям предоставляется полный набор мер по обеспечению виртуальной безопасности: антивирус, управление сетевыми подключениями и устройствами, управление уязвимостями, исследование и анализ услуг.

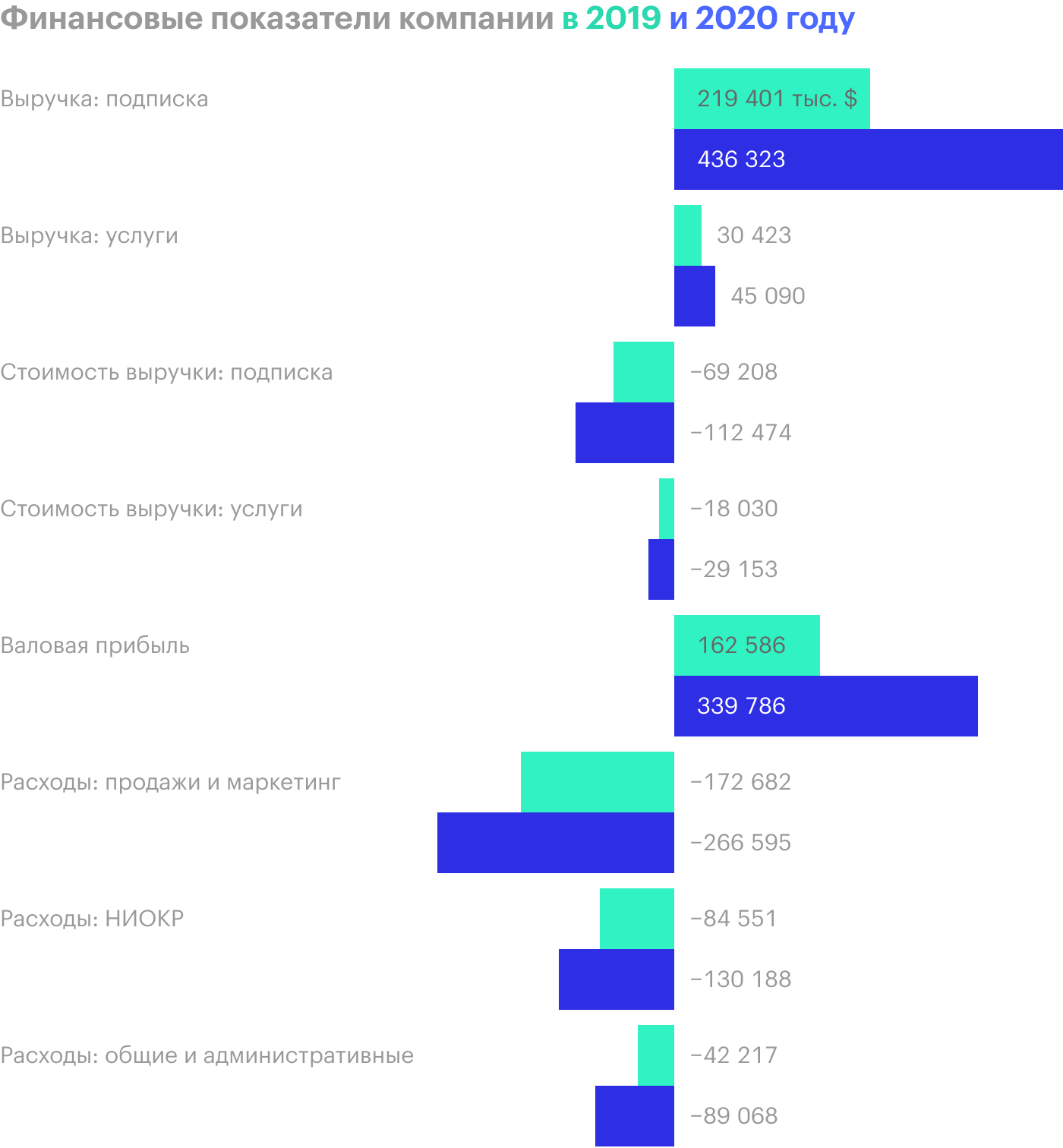

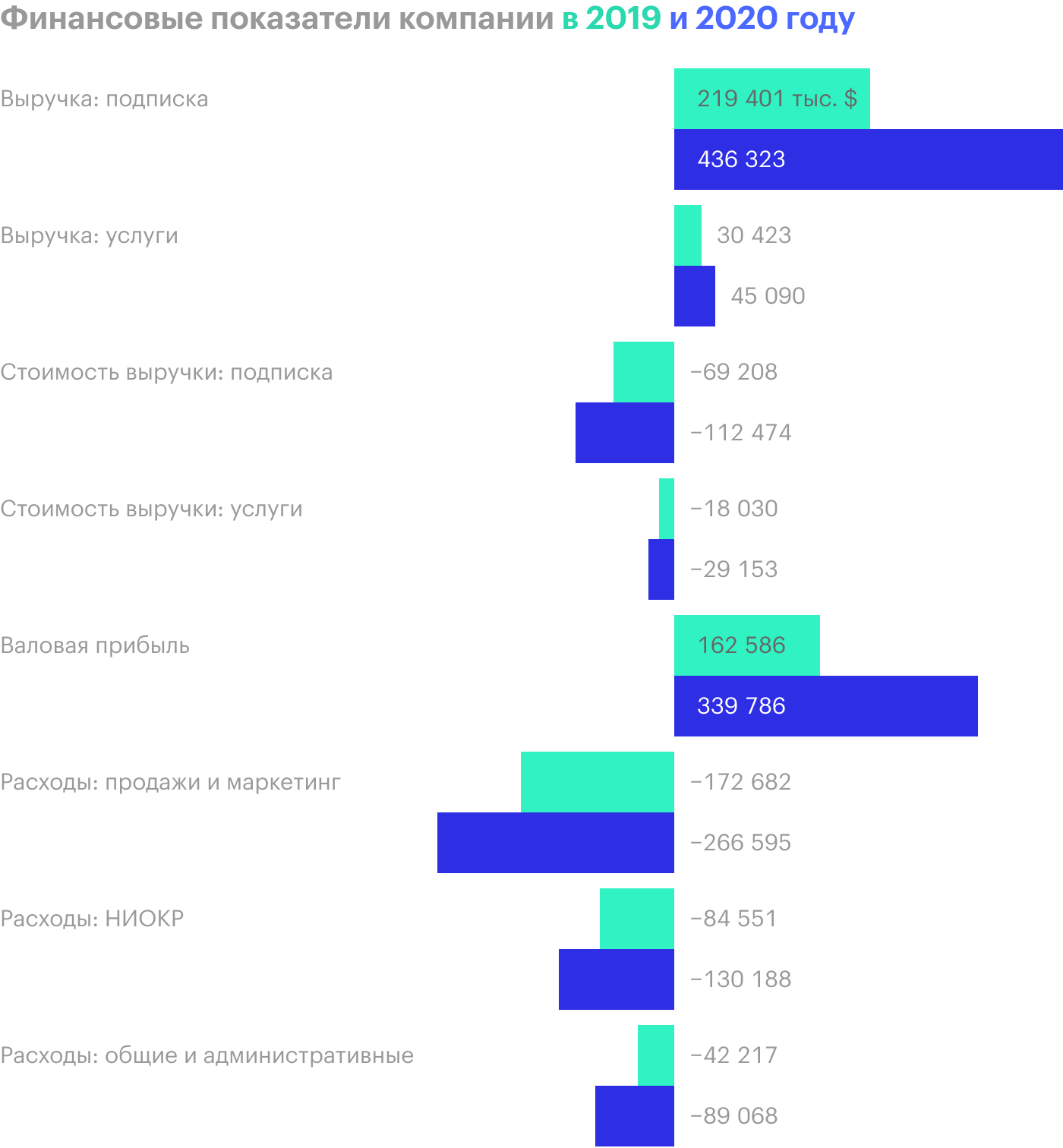

Согласно годовому отчету, выручка компании приходит из двух источников:

Подписка на сервисы, доступные на облачной платформе компании. Это 90,65% выручки.

Профессиональные услуги. Это дополнительные услуги, которые CrowdStrike оказывает своим клиентам: анализ вредоносных программ и оценка понесенного ущерба, помощь в ликвидации ущерба от хакерских атак и пр. Это 9,35% выручки.

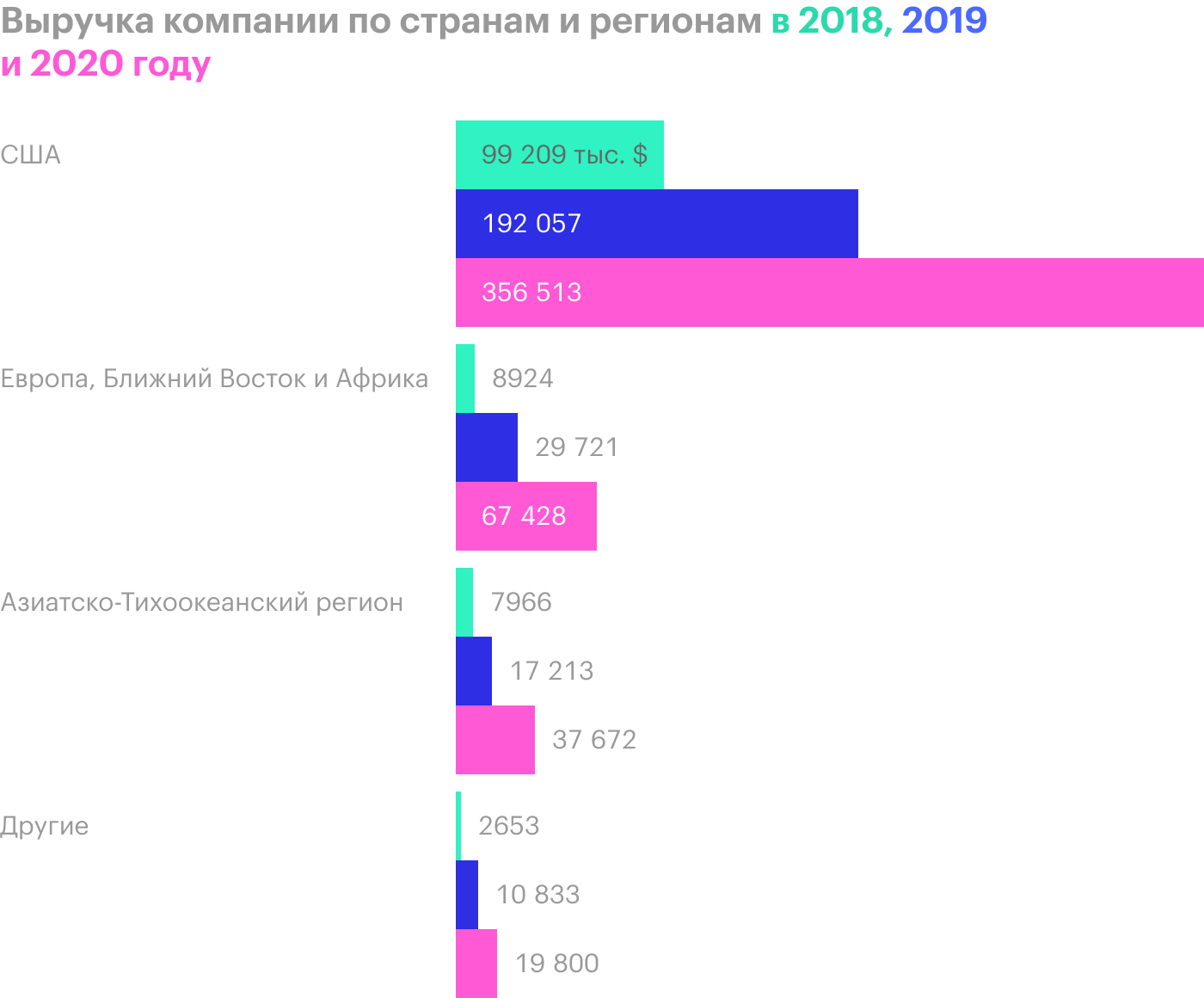

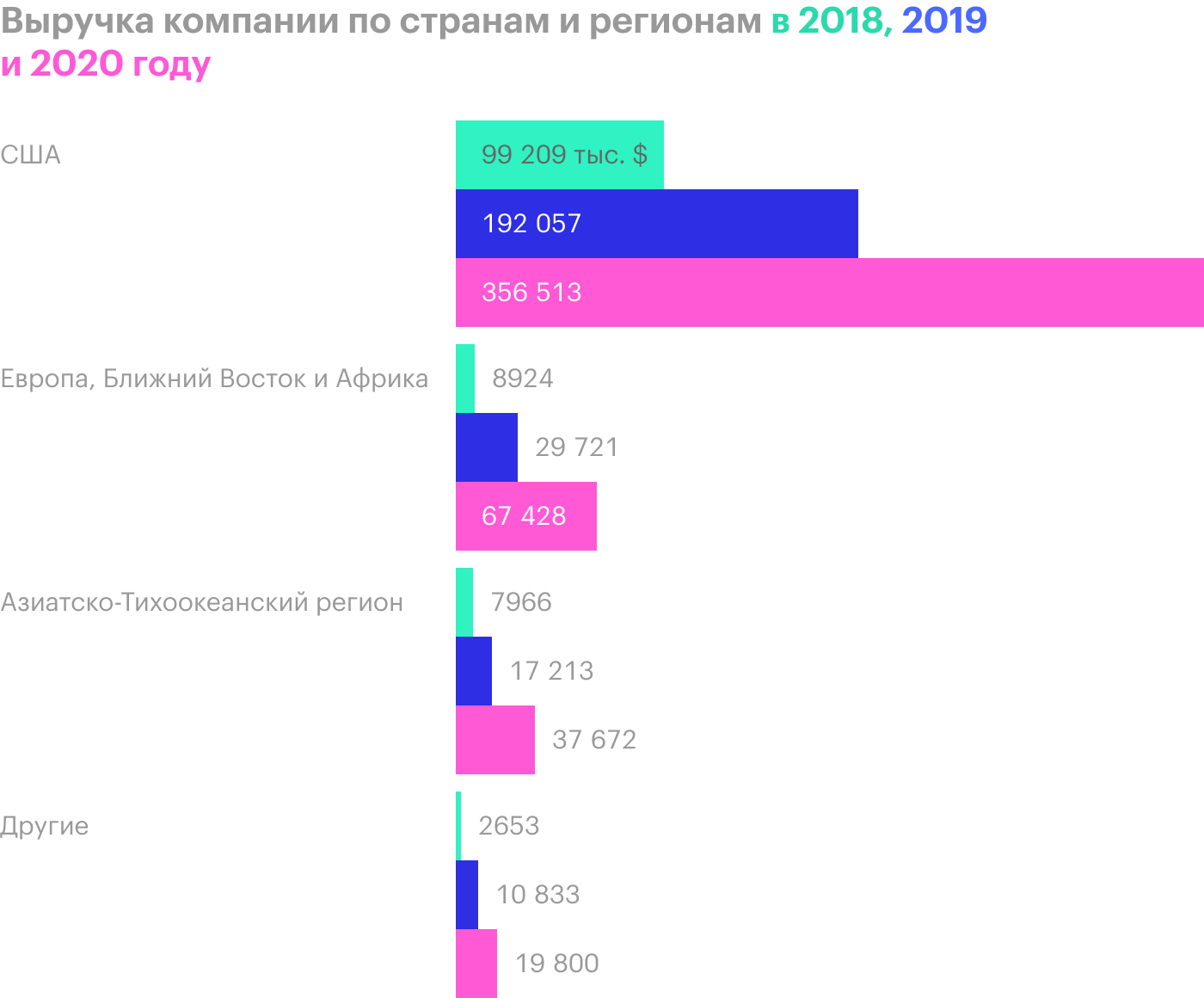

Большую часть выручки компания делает в США, но есть значимое присутствие в других, неназванных странах, ни одна из которых не дает в отдельности больше 10% выручки.

Почему акции упали

Этот тот случай, когда акции падают просто так. На прошлой неделе у компании вышел прекрасный отчет — лучше ожиданий и с улучшенным прогнозом итогов 2020 года. Но акции все равно упали. С убыточными компаниями такое периодически бывает — а CrowdStrike убыточная.

Впрочем, я думаю, что дело гораздо проще: была распродажа всего технического сектора на американском фондовом рынке, и CrowdStrike досталось «за компанию». Что ж, для нас это отличная возможность взять эти акции подешевле в ожидании отскока.

Аргументы в пользу компании

Перспективный сектор. У нас уже была куча идей про кибербезопасность — например, Tenable, — в них мы рассказывали о том, почему сектор считается перспективным. Впрочем, это и так отражается в стремительном росте выручки CrowdStrike.

Компания удачно работает над обеспечением кибербезопасности предприятий — пандемия коронавируса привела к вспышке атак на инфраструктуру очень значимых для материального мира компаний. А это очень удачно напомнило клиентам CrowdStrike, что на защиту виртуальной инфраструктуры скупиться нельзя.

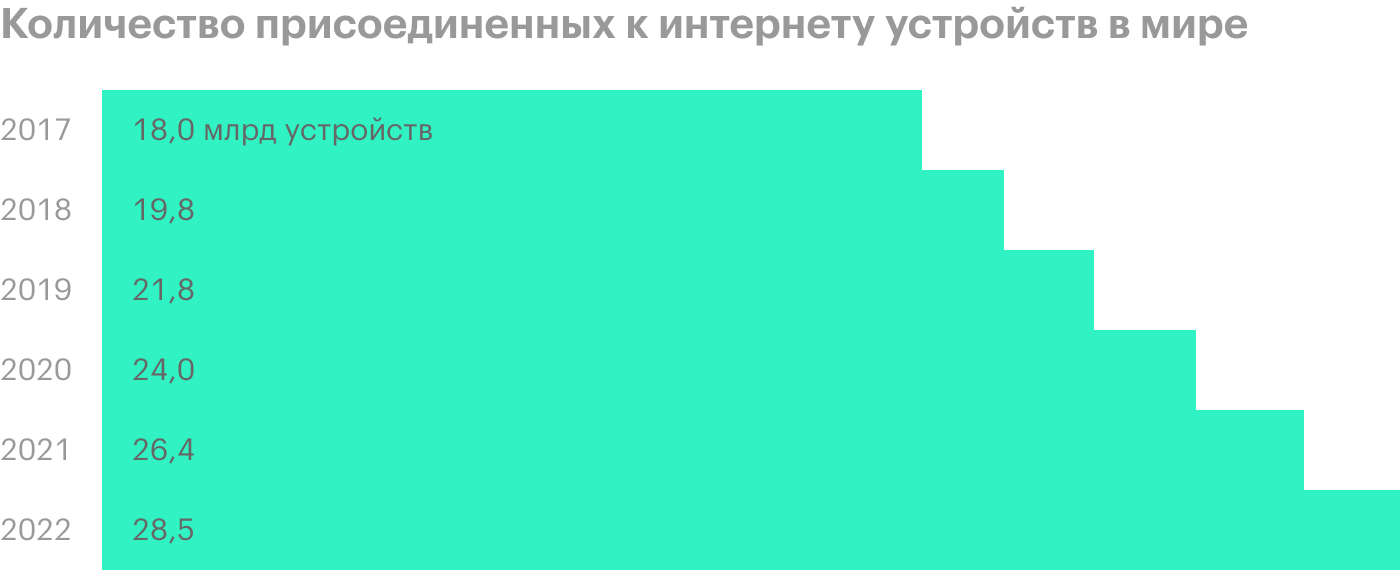

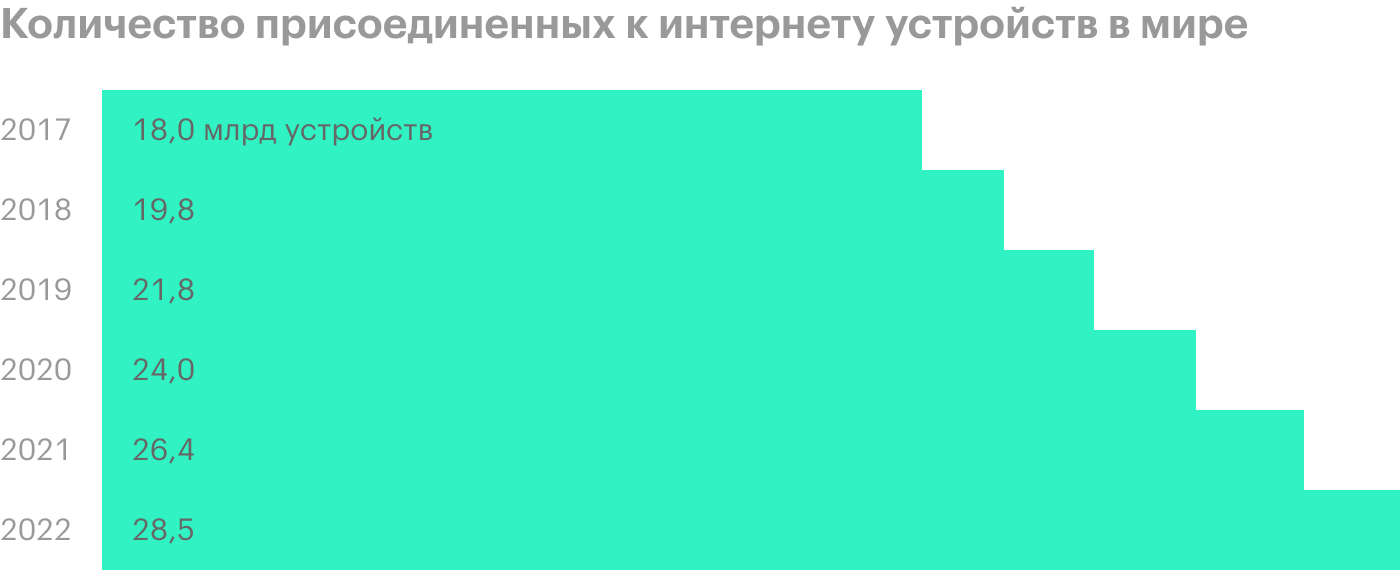

Количество подключенных к интернету и взаимосвязанных устройств — а это одна из наиболее привлекательных мишеней для взломщиков — росло и будет расти серьезными темпами, поэтому компания будет надолго обеспечена работой.

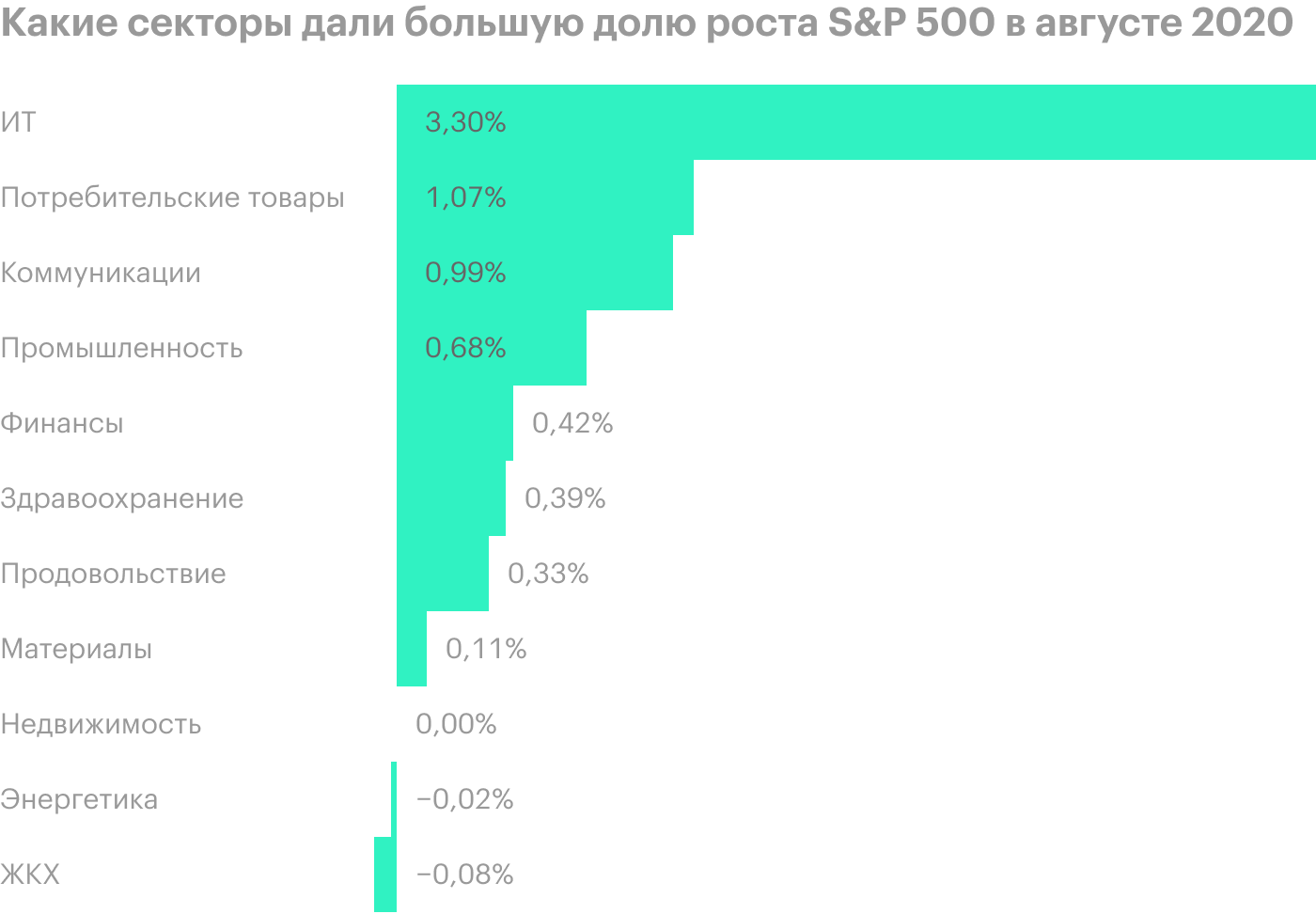

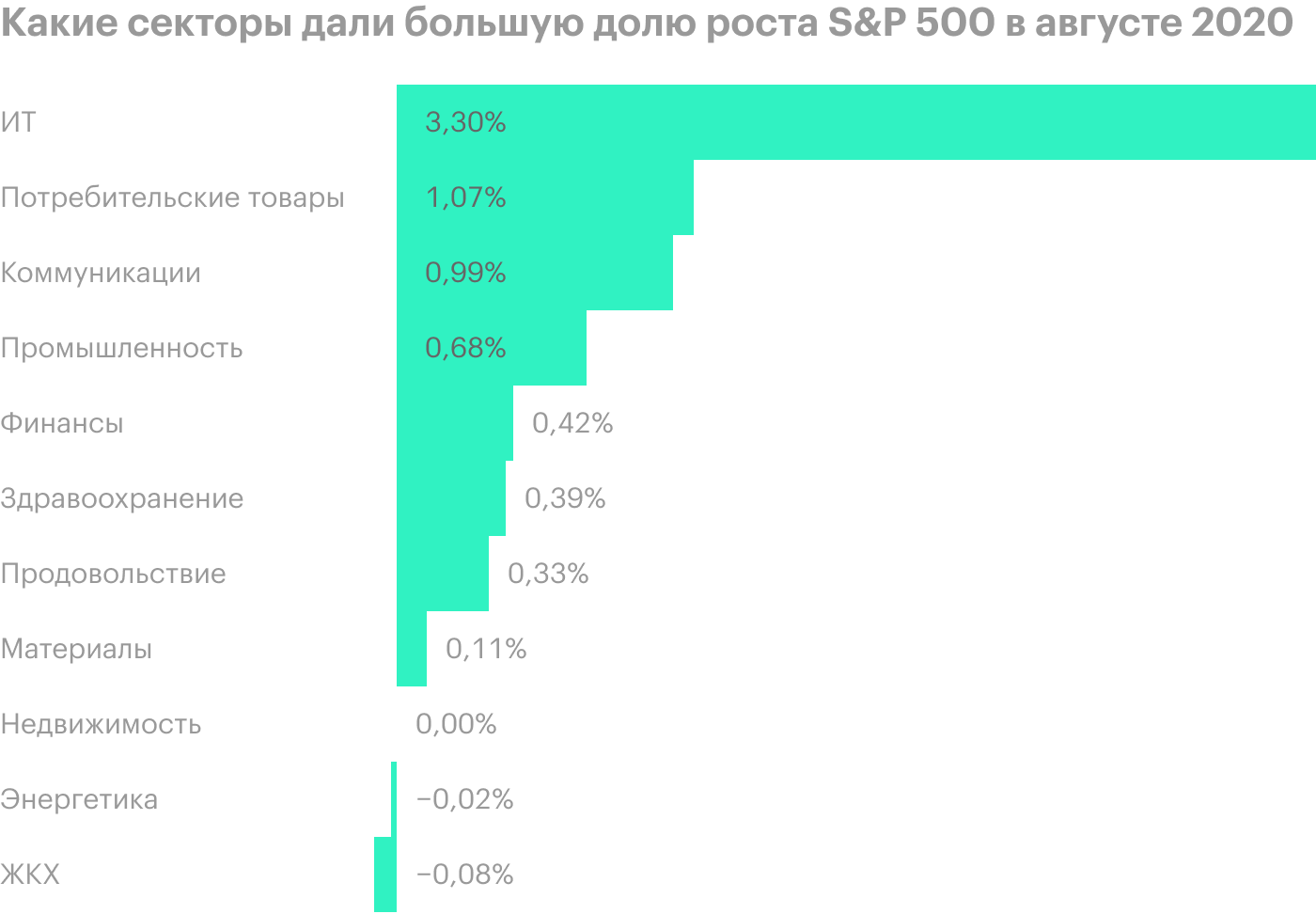

Яркое и блестящее. Розничные инвесторы любят компании из «перспективных» секторов, поэтому я ожидаю, что через некоторое время они начнут накачивать акции CrowdStrike, увидев, что они неплохо упали. Розничные инвесторы в массе своей молоды, и технологические компании им интуитивно понятны — а за счет этого более привлекательны, чем какая-нибудь розничная торговля. Это, например, обусловило то, что технологические компании стали локомотивом роста S&P 500 в этом августе.

Бизнес на пути исправления — и, возможно, сотрудничества с администрацией. По основным показателям компании видно, что этот бизнес стремится к безубыточности. Это хорошо: прибыльный перспективный технологический бизнес будет выглядеть для акционеров еще более привлекательно, чем такой же перспективный, но неприбыльный. В этом плане инвесторы готовы терпеть практически все: Datadog с очень скромной прибылью, получаемой из непрофильных источников, имеет P / E в районе 8500.

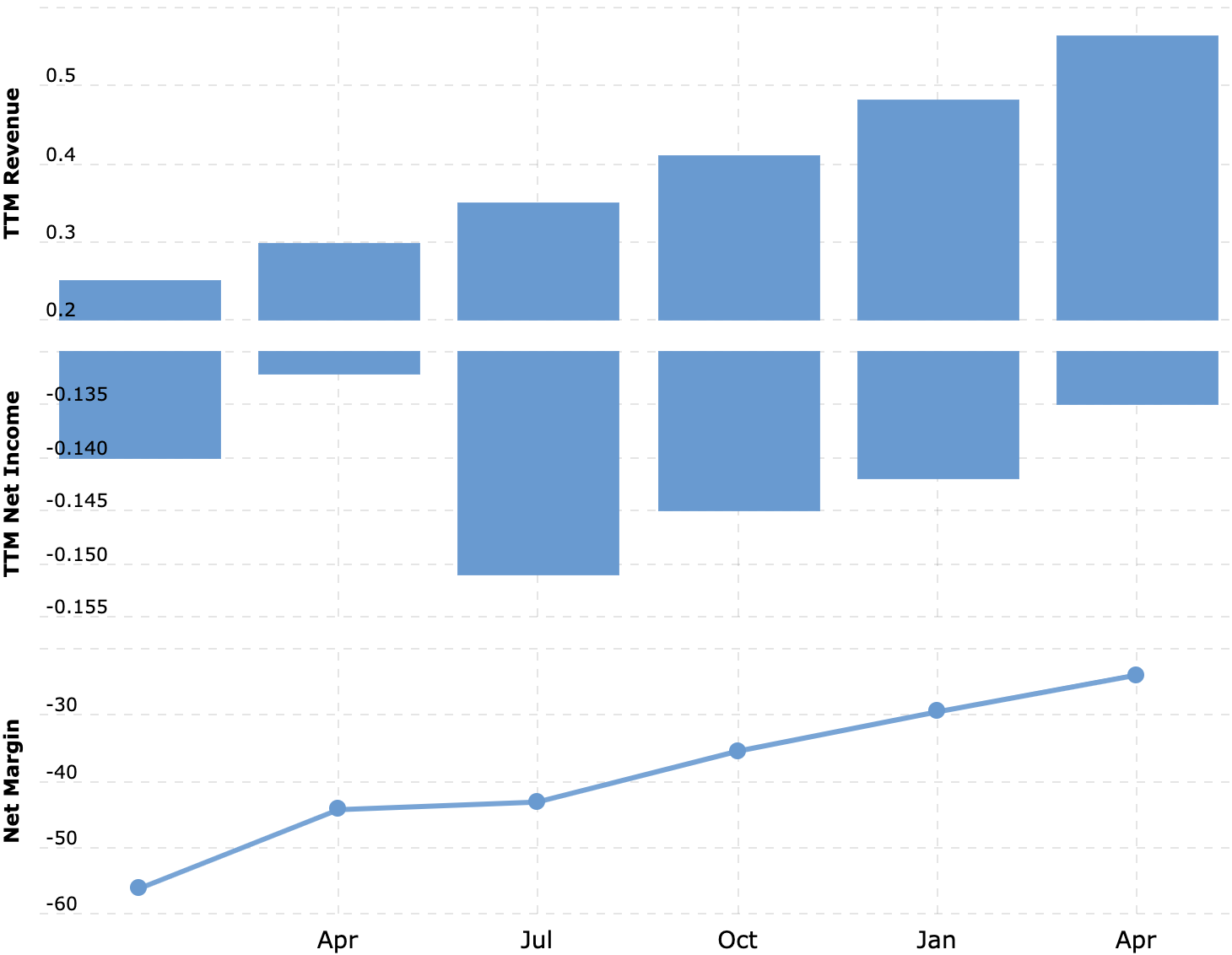

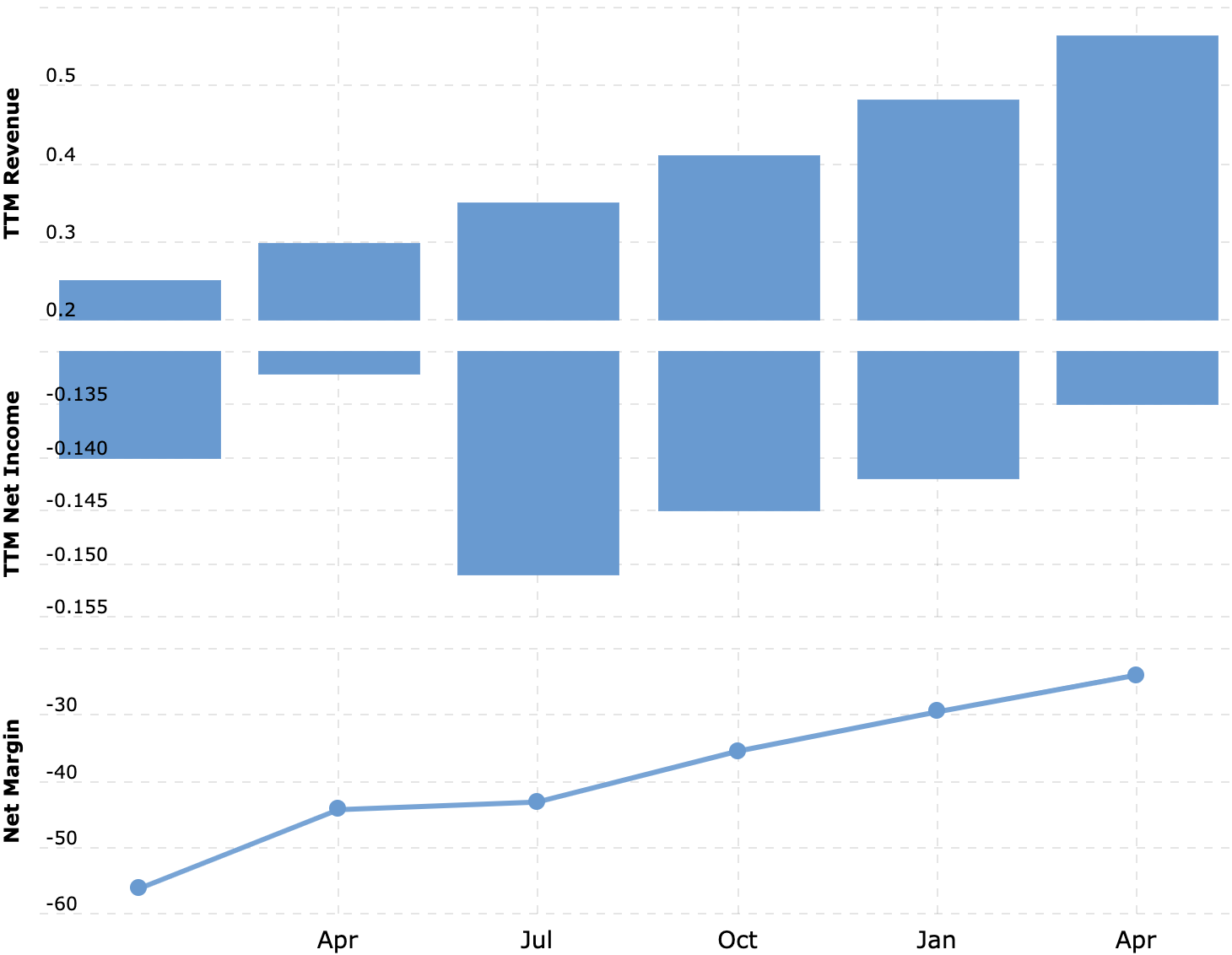

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Примечание: нет результатов за минувший квартал. С учетом минувшего квартала итоговая маржа — 16,2%. Источник: Macrotrends

Что может помешать

Жесткая конкуренция. У компании много конкурентов: Carbon Black, FireEye, Cylance, Palo Alto Networks, McAfee и Fortinet. Кроме снижения маржи, конкуренты опасны тем, что могут мотивировать CrowdStrike увеличивать долю рынка через покупку этих самых конкурентов, — а от крупных покупок акции компании наверняка упадут.

Покупка маловероятна. Согласно последнему отчету, уровень удержания клиентов у CrowdStrike составляет больше 120% — это значит, что из существующей базы подписчиков компания извлекает выручки столько, что это с лихвой перекрывает потери выручки от тех, кто отписывается.

С учетом того что большая часть выручки компании предсказуема, это может навести на мысли о том, что CrowdStrike вполне может купить какое-нибудь крупное предприятие. Но это маловероятный — хотя и не совсем невозможный — вариант.

Дело в стоимости: капитализация CrowdStrike сейчас составляет около 27 млрд долларов. Это очень большие деньги даже по меркам американских технологических гигантов. Тот же Qualys куда дешевле: его капитализация меньше 4 млрд долларов. Хотелось бы ошибиться, но все же цена у CrowdStrike великовата для покупки другой компанией — поэтому на этот фактор не стоит особо надеяться.

Дорого не только для покупателей. Большая капитализация компании также делает ее менее восприимчивой к усилиям розничных инвесторов по сравнению с компаниями малой капитализации. Если компанию с капитализацией 3—5 млрд долларов армия мелких инвесторов очень быстро сможет накачать, то с компанией покрупнее, как CrowdStrike, процесс накачки может занять больше времени.

Мэни волатилити, ноу стабилити. Компания все еще убыточна, поэтому ее акции точно будут волатильны.

Что в итоге

Можно взять акции сейчас по 125,19 $, а дальше у нас два варианта:

Подождать и продать акции за 143 $. Они стоили столько еще в начале сентября, до прекрасного отчета, поэтому я думаю, что сочетание активности розничных инвесторов и перспективности сектора в течение следующих 14 месяцев вернет акции к прежней цене.

Пристегнуть ремни и держать эти акции следующие 10 лет в горе и радости, надеясь, что из CrowdStrike получится новый Microsoft в сфере кибербезопасности. Но, памятуя о высокой капитализации компании, я бы не рассчитывал на то, что ее кто-то купит за это время.

При любых раскладах это спекулятивная и рискованная инвестиция, поэтому консервативным инвесторам здесь делать нечего.

Потенциал роста: до 14% за 14 месяцев; 10% годовых в течение 15 лет.

Срок действия: 14 месяцев или 10 лет.

Почему акции могут вырасти: они недавно упали, но бизнес компании сохраняет отличный потенциал — мы сможем заработать на отскоке.

Как действуем: берем акции сейчас.

На чем компания зарабатывает

Это облачная платформа, на которой пользователям предоставляется полный набор мер по обеспечению виртуальной безопасности: антивирус, управление сетевыми подключениями и устройствами, управление уязвимостями, исследование и анализ услуг.

Согласно годовому отчету, выручка компании приходит из двух источников:

Подписка на сервисы, доступные на облачной платформе компании. Это 90,65% выручки.

Профессиональные услуги. Это дополнительные услуги, которые CrowdStrike оказывает своим клиентам: анализ вредоносных программ и оценка понесенного ущерба, помощь в ликвидации ущерба от хакерских атак и пр. Это 9,35% выручки.

Большую часть выручки компания делает в США, но есть значимое присутствие в других, неназванных странах, ни одна из которых не дает в отдельности больше 10% выручки.

Почему акции упали

Этот тот случай, когда акции падают просто так. На прошлой неделе у компании вышел прекрасный отчет — лучше ожиданий и с улучшенным прогнозом итогов 2020 года. Но акции все равно упали. С убыточными компаниями такое периодически бывает — а CrowdStrike убыточная.

Впрочем, я думаю, что дело гораздо проще: была распродажа всего технического сектора на американском фондовом рынке, и CrowdStrike досталось «за компанию». Что ж, для нас это отличная возможность взять эти акции подешевле в ожидании отскока.

Аргументы в пользу компании

Перспективный сектор. У нас уже была куча идей про кибербезопасность — например, Tenable, — в них мы рассказывали о том, почему сектор считается перспективным. Впрочем, это и так отражается в стремительном росте выручки CrowdStrike.

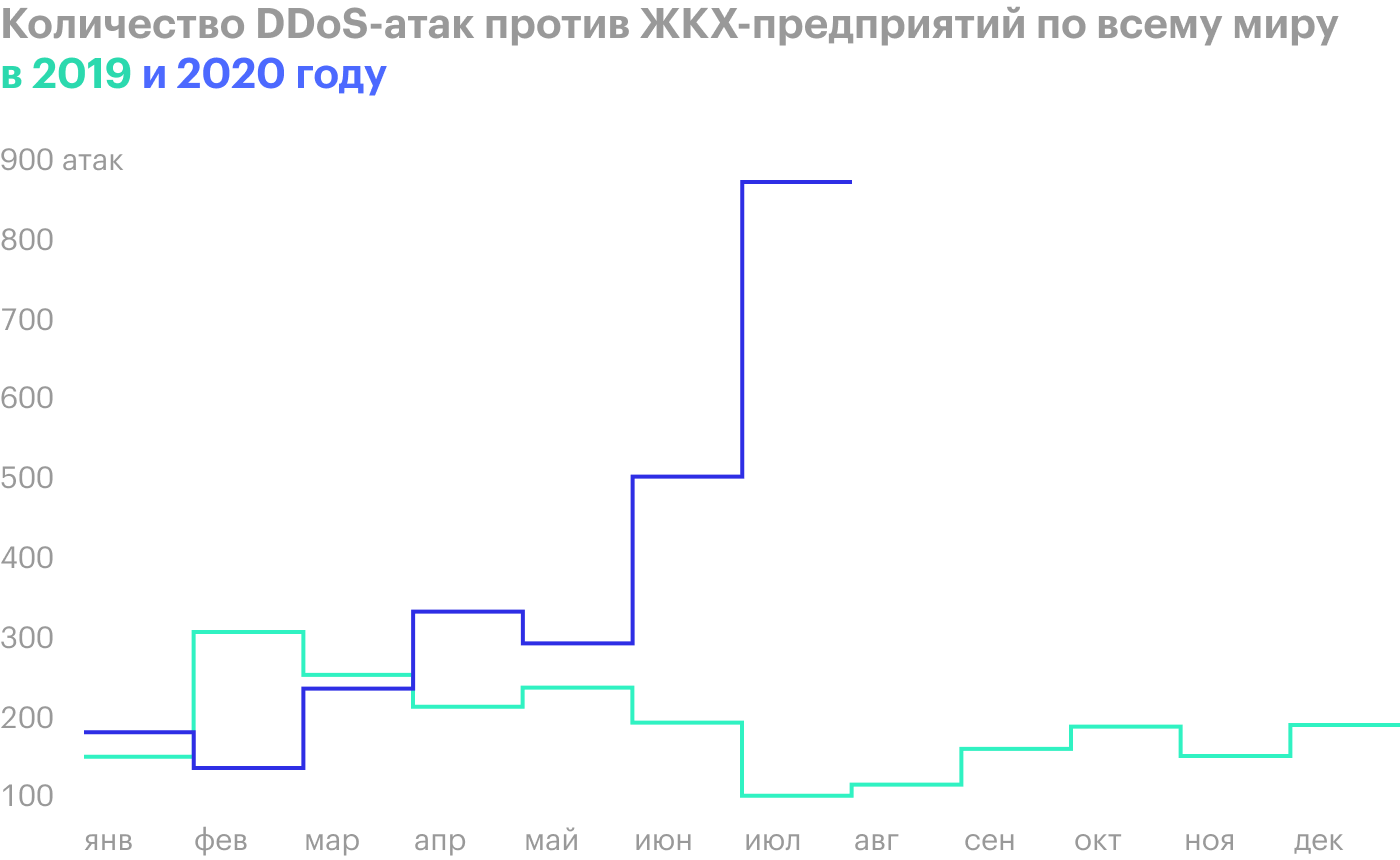

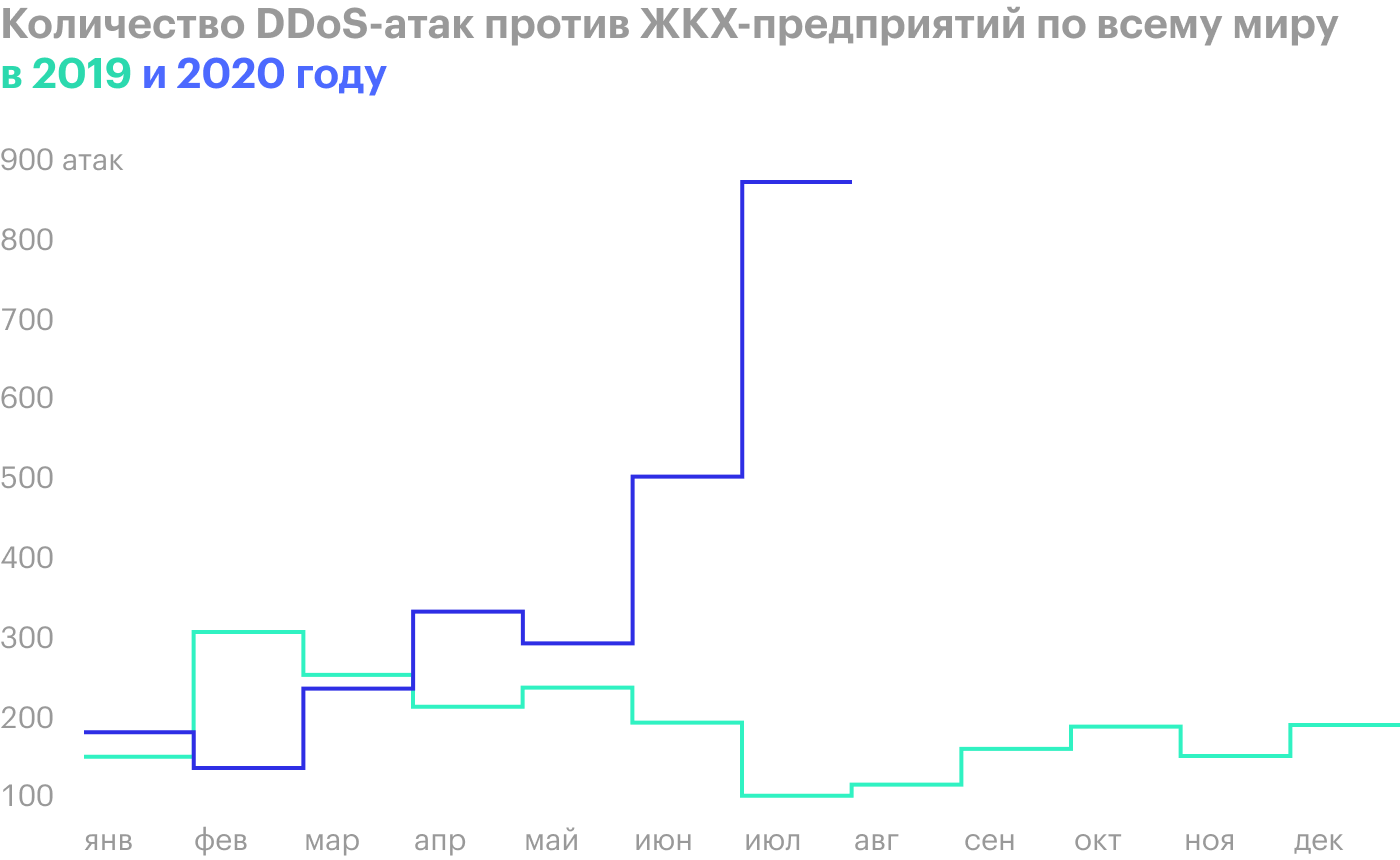

Компания удачно работает над обеспечением кибербезопасности предприятий — пандемия коронавируса привела к вспышке атак на инфраструктуру очень значимых для материального мира компаний. А это очень удачно напомнило клиентам CrowdStrike, что на защиту виртуальной инфраструктуры скупиться нельзя.

Количество подключенных к интернету и взаимосвязанных устройств — а это одна из наиболее привлекательных мишеней для взломщиков — росло и будет расти серьезными темпами, поэтому компания будет надолго обеспечена работой.

Яркое и блестящее. Розничные инвесторы любят компании из «перспективных» секторов, поэтому я ожидаю, что через некоторое время они начнут накачивать акции CrowdStrike, увидев, что они неплохо упали. Розничные инвесторы в массе своей молоды, и технологические компании им интуитивно понятны — а за счет этого более привлекательны, чем какая-нибудь розничная торговля. Это, например, обусловило то, что технологические компании стали локомотивом роста S&P 500 в этом августе.

Бизнес на пути исправления — и, возможно, сотрудничества с администрацией. По основным показателям компании видно, что этот бизнес стремится к безубыточности. Это хорошо: прибыльный перспективный технологический бизнес будет выглядеть для акционеров еще более привлекательно, чем такой же перспективный, но неприбыльный. В этом плане инвесторы готовы терпеть практически все: Datadog с очень скромной прибылью, получаемой из непрофильных источников, имеет P / E в районе 8500.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Примечание: нет результатов за минувший квартал. С учетом минувшего квартала итоговая маржа — 16,2%. Источник: Macrotrends

Что может помешать

Жесткая конкуренция. У компании много конкурентов: Carbon Black, FireEye, Cylance, Palo Alto Networks, McAfee и Fortinet. Кроме снижения маржи, конкуренты опасны тем, что могут мотивировать CrowdStrike увеличивать долю рынка через покупку этих самых конкурентов, — а от крупных покупок акции компании наверняка упадут.

Покупка маловероятна. Согласно последнему отчету, уровень удержания клиентов у CrowdStrike составляет больше 120% — это значит, что из существующей базы подписчиков компания извлекает выручки столько, что это с лихвой перекрывает потери выручки от тех, кто отписывается.

С учетом того что большая часть выручки компании предсказуема, это может навести на мысли о том, что CrowdStrike вполне может купить какое-нибудь крупное предприятие. Но это маловероятный — хотя и не совсем невозможный — вариант.

Дело в стоимости: капитализация CrowdStrike сейчас составляет около 27 млрд долларов. Это очень большие деньги даже по меркам американских технологических гигантов. Тот же Qualys куда дешевле: его капитализация меньше 4 млрд долларов. Хотелось бы ошибиться, но все же цена у CrowdStrike великовата для покупки другой компанией — поэтому на этот фактор не стоит особо надеяться.

Дорого не только для покупателей. Большая капитализация компании также делает ее менее восприимчивой к усилиям розничных инвесторов по сравнению с компаниями малой капитализации. Если компанию с капитализацией 3—5 млрд долларов армия мелких инвесторов очень быстро сможет накачать, то с компанией покрупнее, как CrowdStrike, процесс накачки может занять больше времени.

Мэни волатилити, ноу стабилити. Компания все еще убыточна, поэтому ее акции точно будут волатильны.

Что в итоге

Можно взять акции сейчас по 125,19 $, а дальше у нас два варианта:

Подождать и продать акции за 143 $. Они стоили столько еще в начале сентября, до прекрасного отчета, поэтому я думаю, что сочетание активности розничных инвесторов и перспективности сектора в течение следующих 14 месяцев вернет акции к прежней цене.

Пристегнуть ремни и держать эти акции следующие 10 лет в горе и радости, надеясь, что из CrowdStrike получится новый Microsoft в сфере кибербезопасности. Но, памятуя о высокой капитализации компании, я бы не рассчитывал на то, что ее кто-то купит за это время.

При любых раскладах это спекулятивная и рискованная инвестиция, поэтому консервативным инвесторам здесь делать нечего.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба