22 сентября 2020 ValueWalk

В подкасте Bastion про ошибки в инвестициях упоминалось исследование бывшего руководителя глобальных стратегий инвестбанка Credit Suisse Майкла Мобуссина "Managing the Man Overboard Moment". Оно предлагает модель разумного поведения инвестора после сильного падения цены акции. В статье представлены основные идеи.

Расчет вместо эмоций

Ключевой навык в инвестициях - держать эмоции под контролем, когда на рынках случаются неприятности. Представьте, что по акции выходят плохие новости, и она значительно падает в цене. В такой ситуации часто требуется быстрое решение, однако злость, разочарование и стыд приводят к эмоциональным и неразумным действиям.

Один из способов принять хладнокровное решение - иметь чек-лист. Вы задаете несколько вопросов и, в зависимости от ответов, действуете. Исследование представляет гид по исторической доходности акций после падения не менее чем на 10% за день. Оно содержит вопросы, ответы на которые дадут понять, нужно ли продавать, покупать или держать акцию.

Чек-лист

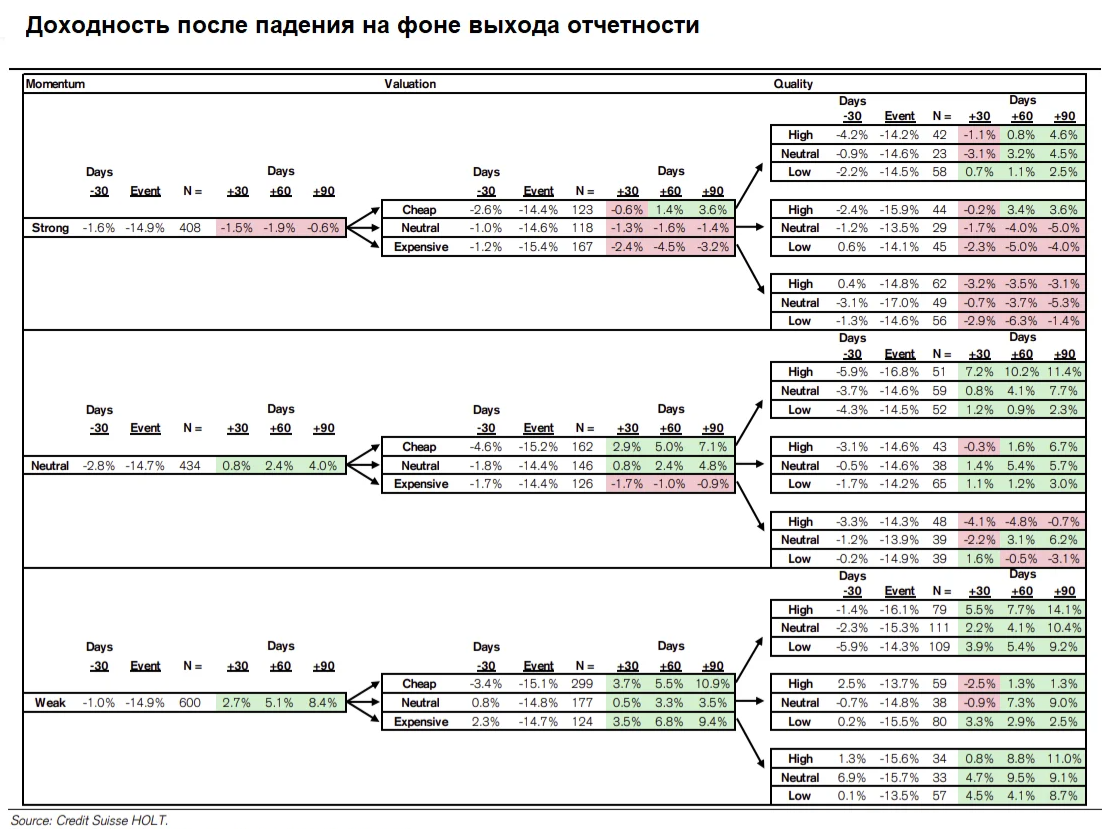

В исследовании проанализировано 5400 случаев с 1990 по 2014 год, когда акции падали более чем на 10% хуже рынка за день. Каждому из этих случаев присвоено 4 параметра, на основе которых определяется ожидаемая доходность после обвала. Им соответствуют вопросы чек-листа:

1. Связан ли обвал с выходом отчета или нет? (Earnings or non-earnings)

Почти четверть случаев в выборке - падение после выхода финансового отчета. Если акция падает не из-за отчетности, то обычно это связано с перестановками в менеджменте, негативными корпоративными новостями, плохими прогнозами.

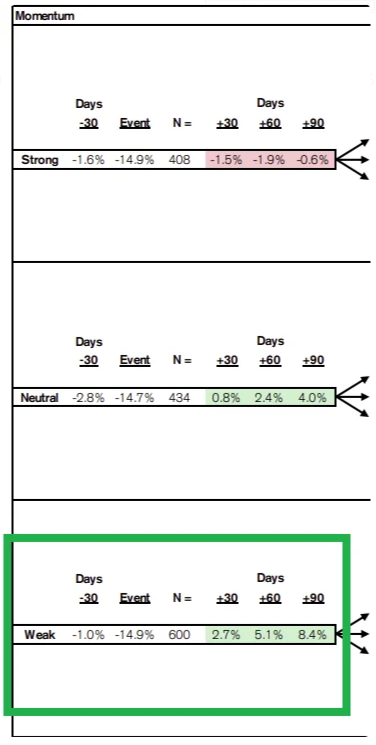

2. Какой импульс роста у компании? (Momentum)

Под импульсом понимается темп, с которым доходы и стоимость акций компании росли в прошлом. Он измеряется относительно рынка и может быть сильным, слабым и нейтральным.

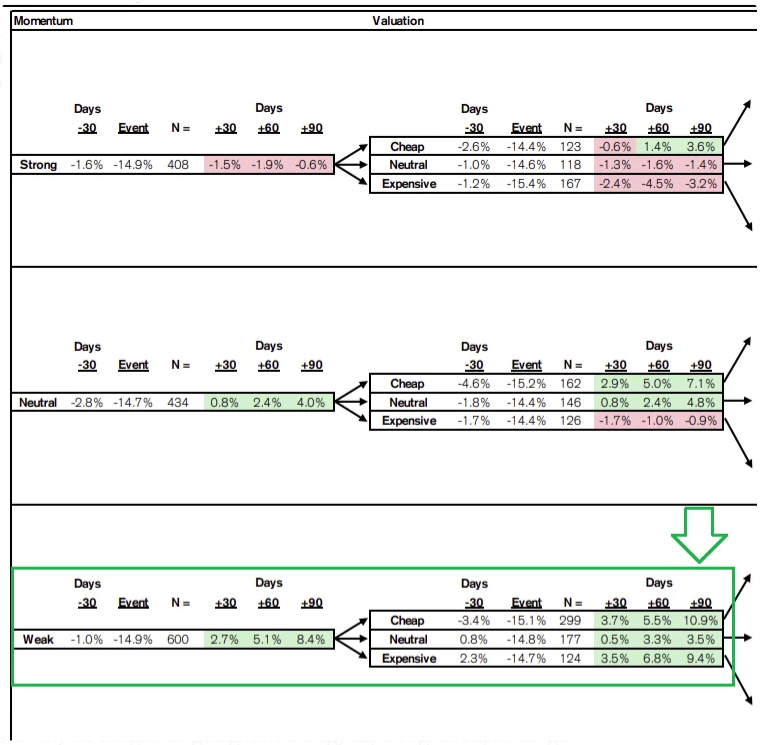

3. Насколько переоценены/недооценены акции компании? (Value)

Стоимость компании по мультипликаторам сравнивается с рынком. Оценка может быть дешевой, дорогой и нейтральной.

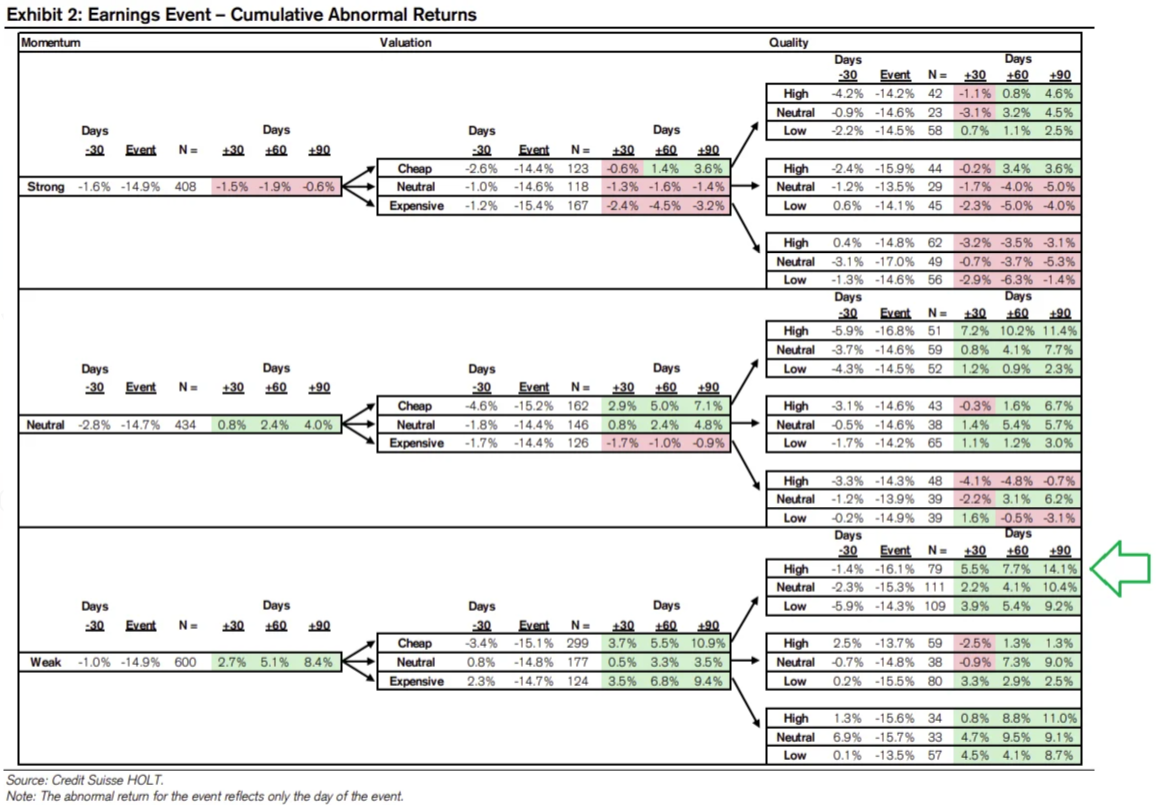

4. Насколько качественный бизнес компании? (Quality)

Компания сравнивается по исторической рентабельности инвестиций с рынком. Качество может быть высоким, низким, нейтральным.

В зависимости от ответов на эти вопросы, можно построить "дерево ожидаемой доходности".

Падение после выхода отчетности

Как использовать эту таблицу? Представим, что наша акция упала на 10% хуже рынка за один день после выхода отчетности. Пусть до этого ее результаты и цена акций падали, то есть у нее был слабый моментум.

Исторически доходность акций при таких параметрах в следующие 90 дней была на 8,4% лучше рынка. Предположим, что компания торговалась по дешевым мультипликаторам.

В этом случае ожидаемая доходность в следующие 90 дней вырастает до 10,9%. Затем, предположим, что компания имела высокие показатели рентабельности.

В этом случае, ожидаемая доходность в следующие 90 дней вырастает до 14,1%. Это лучшая комбинация факторов, которая дает сигнал, что акцию продавать не стоит.

Падение после события, не связанного с отчетностью

Аналогичное дерево доходностей можно сделать для падений на 10%, несвязанных с выходом отчетности. В этом случае ожидаемые доходности гораздо выше.

Главные тезисы

Сигнал покупать - Buy

Самый мощный сигнал на покупку после падения на 10% и более, когда до события компания показывала снижение доходов и стоимости акций, торговалась по дешевым мультипликаторам и имела высокую рентабельность.

Сигнал Продавать Sell

Cигнал на продажу после падения на 10% и более, когда до события компания показывала рост доходов и стоимости акций, и торговалась по дорогим мультипликаторам.

Естественно, что каждый отдельный случай падения стоимости акции может закончится как успехом, так и не удачей. Используя дерево сценариев можно лишь увеличить свои шансы на принятие успешного решения. Кроме того, оно позволяет снизить влияние эмоций и дать обоснование принимаемому решению.

http://www.valuewalk.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба