29 сентября 2020 T-Investments Городилов Михаил

Сегодня у нас умеренно спекулятивная и где-то даже консервативная идея: взять акции производителя стройматериалов Simpson Manufacturing, чтобы заработать на буме недвижимости в США.

Потенциал роста: 9% в абсолюте.

Срок действия: 12 месяцев.

Почему акции могут вырасти: в США бум недвижимости.

Как действуем: берем акции сейчас.

На чем компания зарабатывает

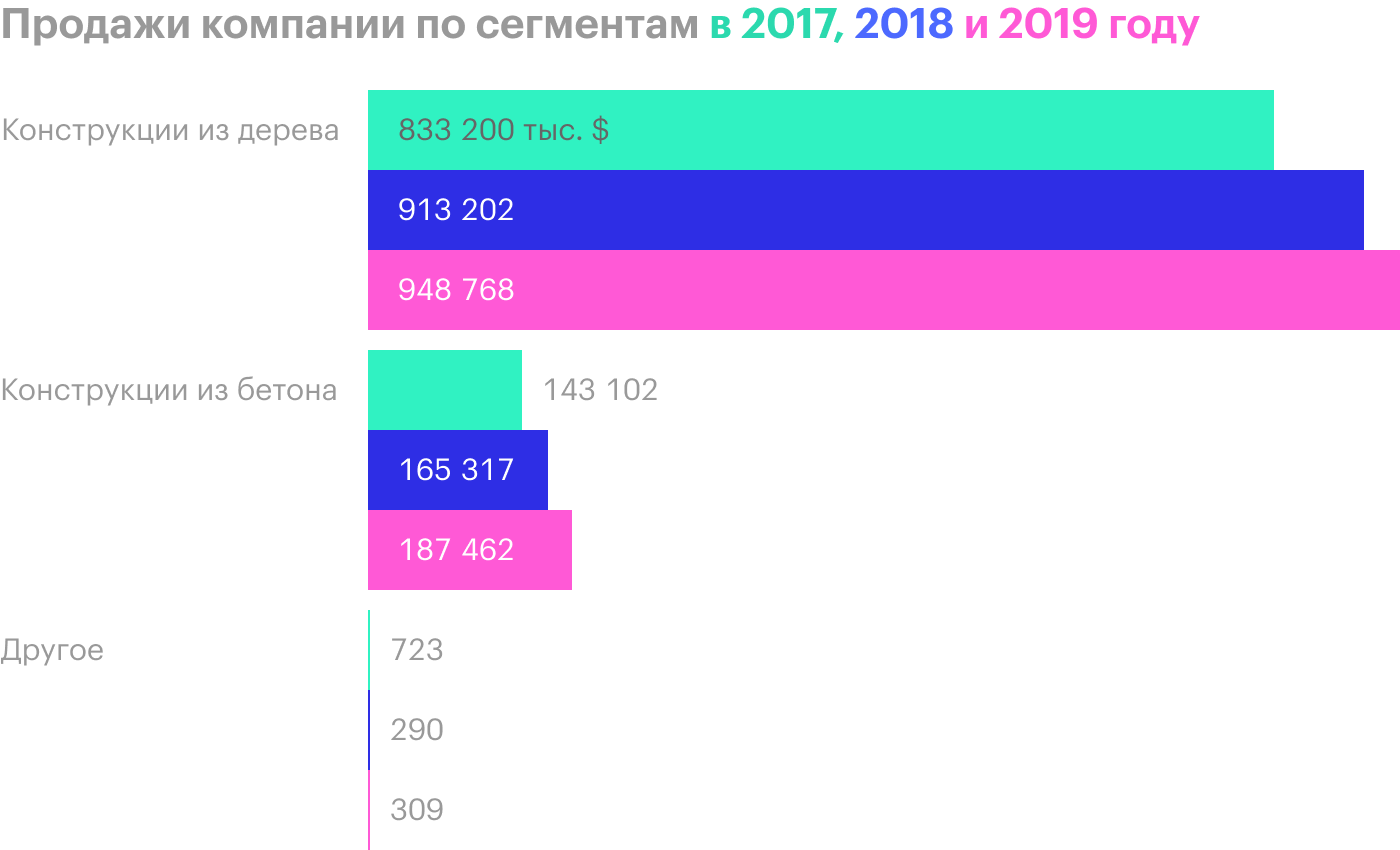

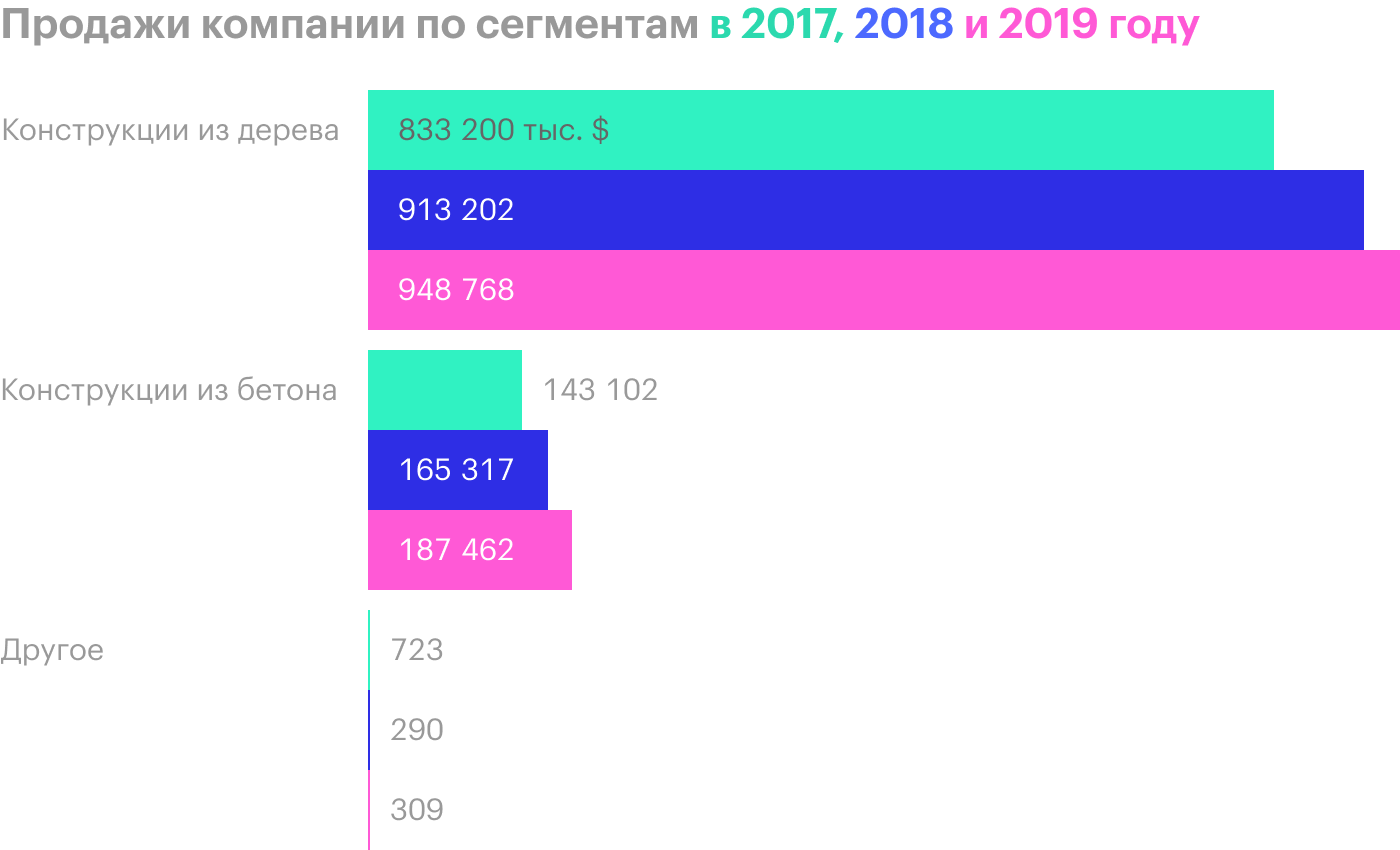

Компания производит стройматериалы из дерева и бетона. Согласно годовому отчету, выручка делится на 3 сегмента:

Конструкции из дерева: соединители, зубчатые пластины и пр.

Конструкции из бетона: скрепляющие элементы, механические якоря и пр.

Таинственное «другое» — скорее всего, это инженерные услуги, которые предоставляют специалисты компании.

Большая часть продаж приходится на США, но вообще продукция компании идет во многие страны мира.

Основная доля заказов поступает из сферы жилой и коммерческой недвижимости — доли неизвестны, — но также упоминаются и заказы из сферы производства оборудования.

Аргументы в пользу компании

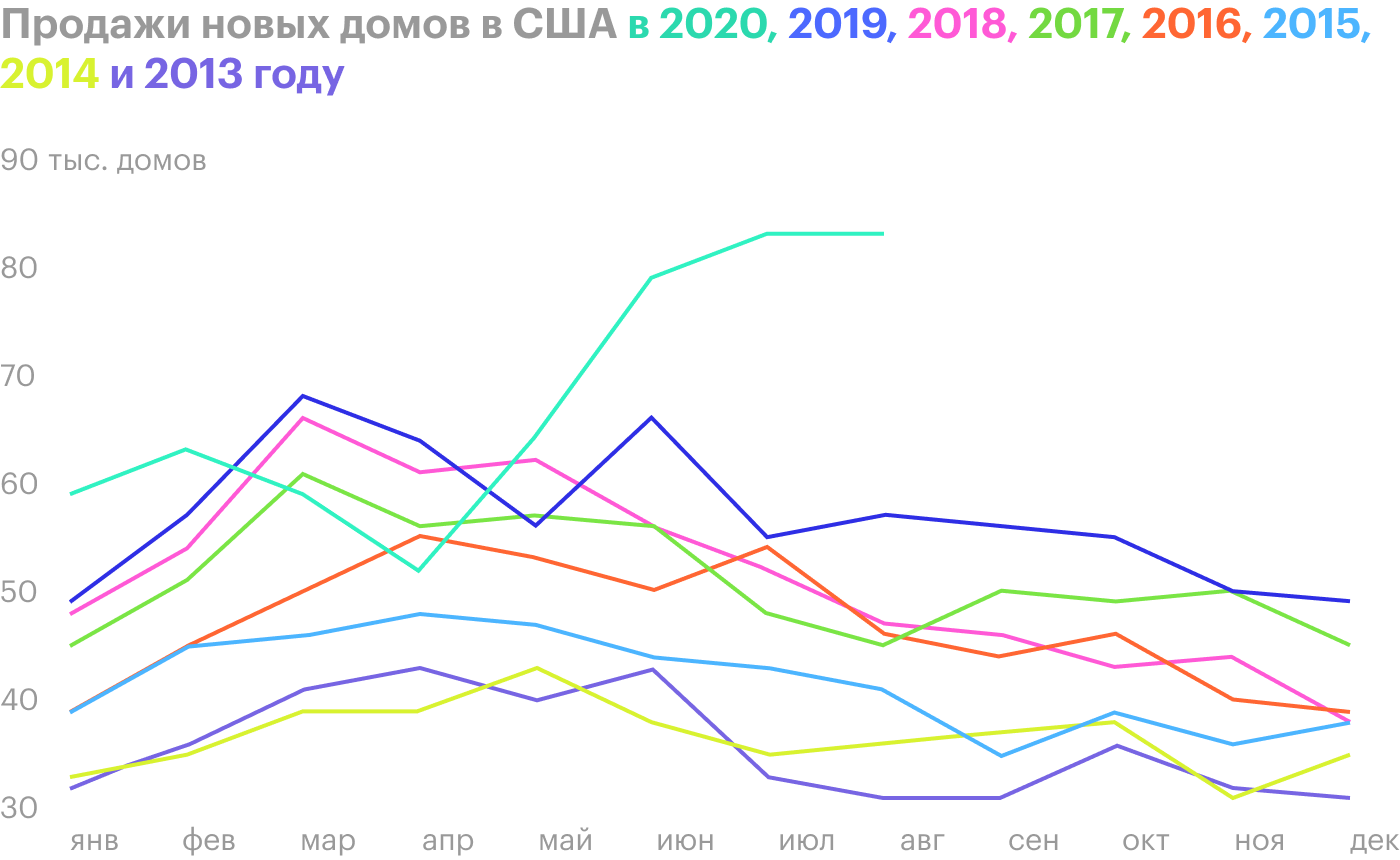

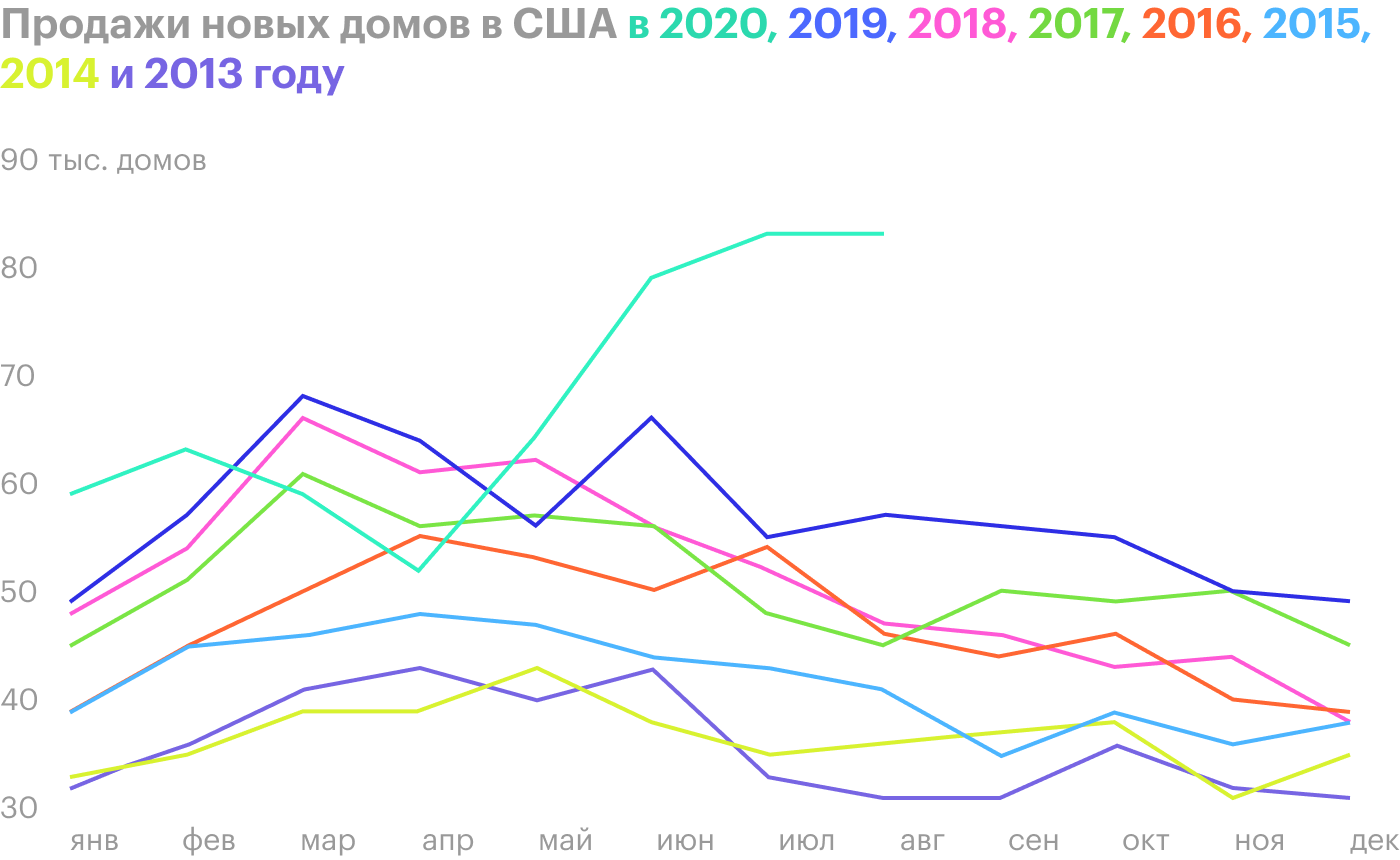

Стройка, стройка, стройка. В этом году, несмотря на коронавирус и связанные с этим неприятности, продажи новых домов бьют все рекорды — то есть спрос настолько высокий, что ему не может помешать даже техническая рецессия.

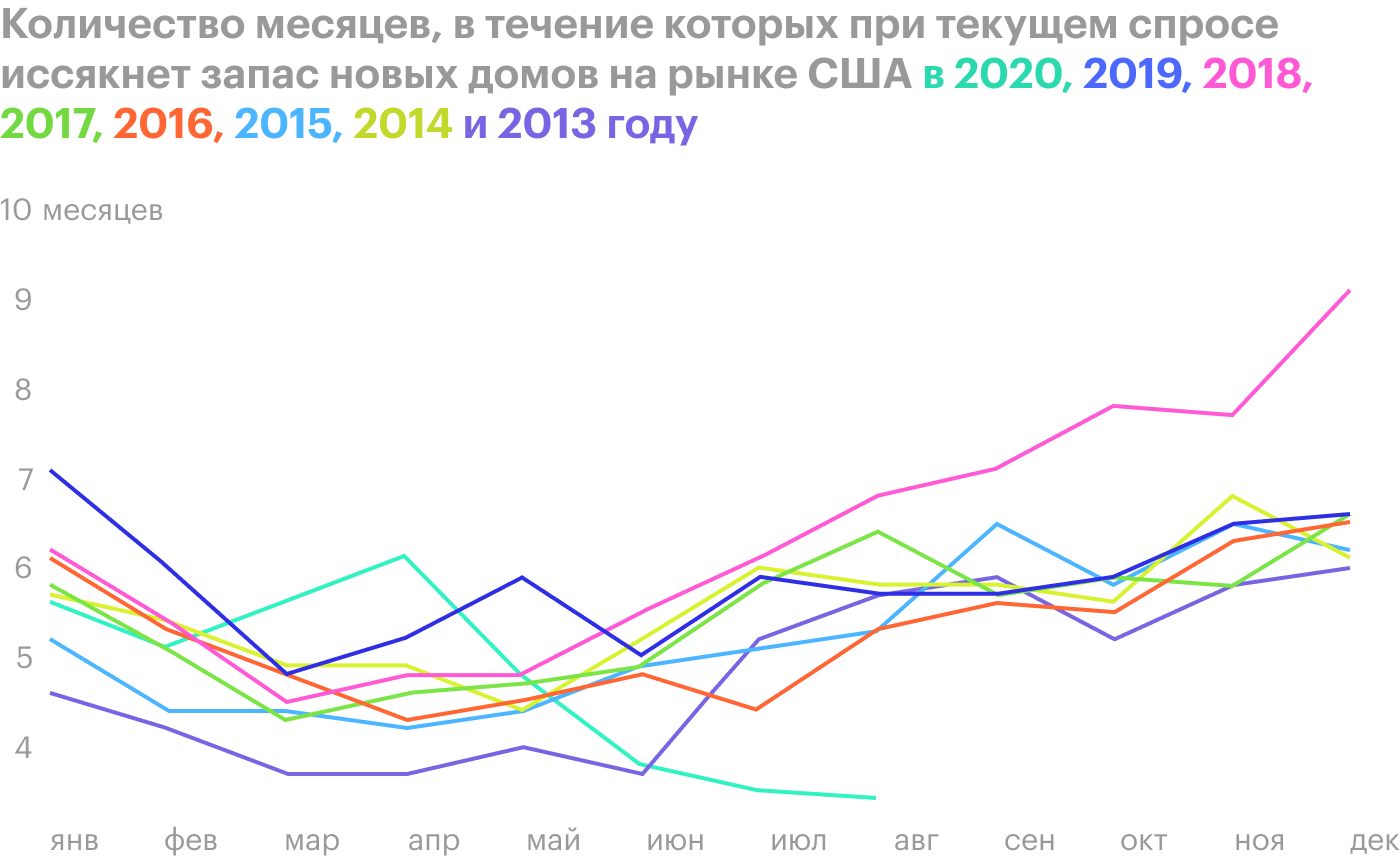

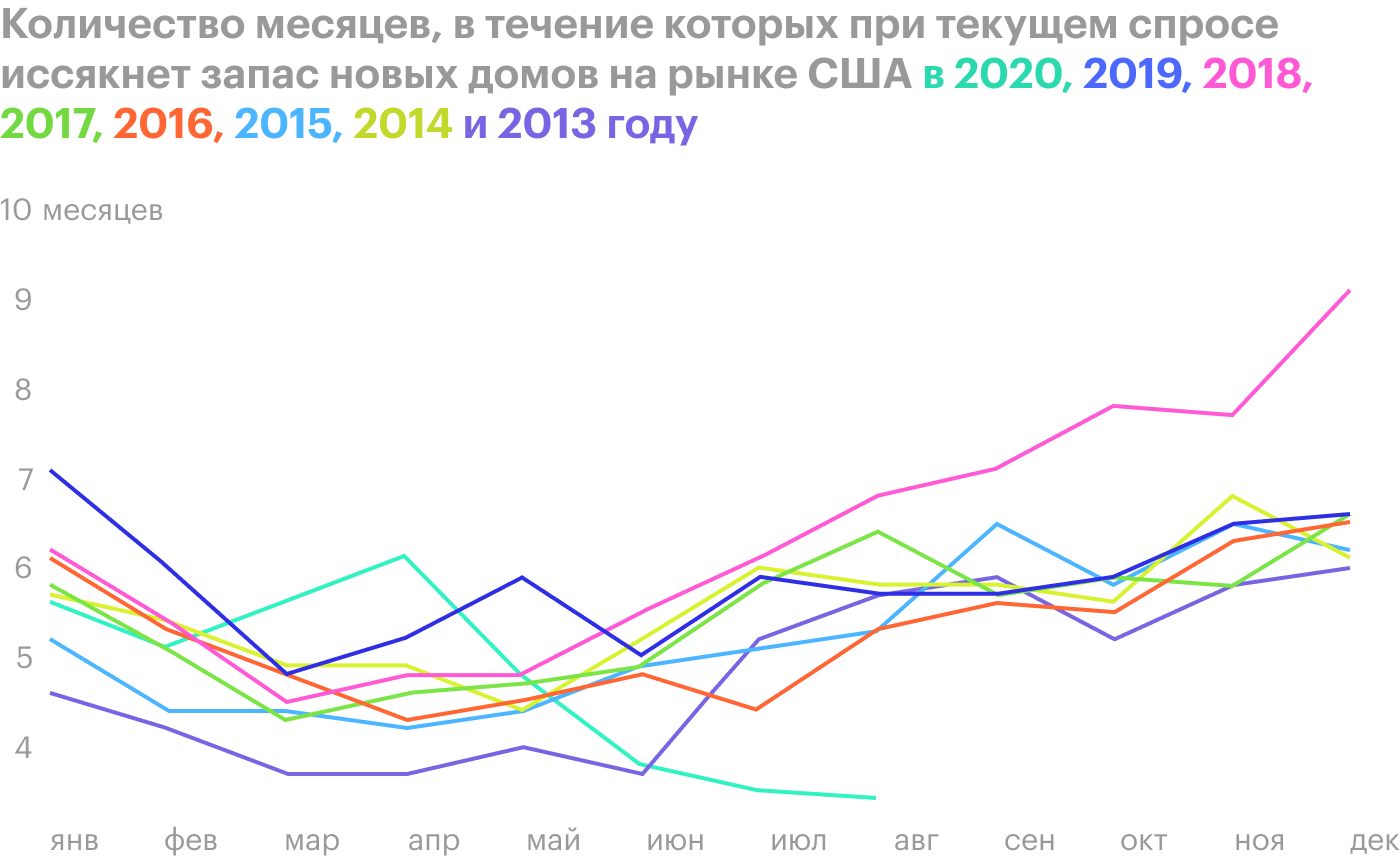

При этом запасы новых домов подходят к концу — значит, будет расти спрос на строительство новых. Поэтому конъюнктура для компании получается очень хорошей.

Цена пристойная. У Simpson Manufacturing капитализация 4,06 млрд долларов и P / E в районе 25,55 — все это делает очень вероятной ее покупку кем-нибудь покрупнее. Ну а от известий о продаже компании ее акции улетят в стратосферу. Понятно, что вариант с покупкой Simpson Manufacturing предугадать нельзя, но, учитывая вводные, такой исход очень вероятен.

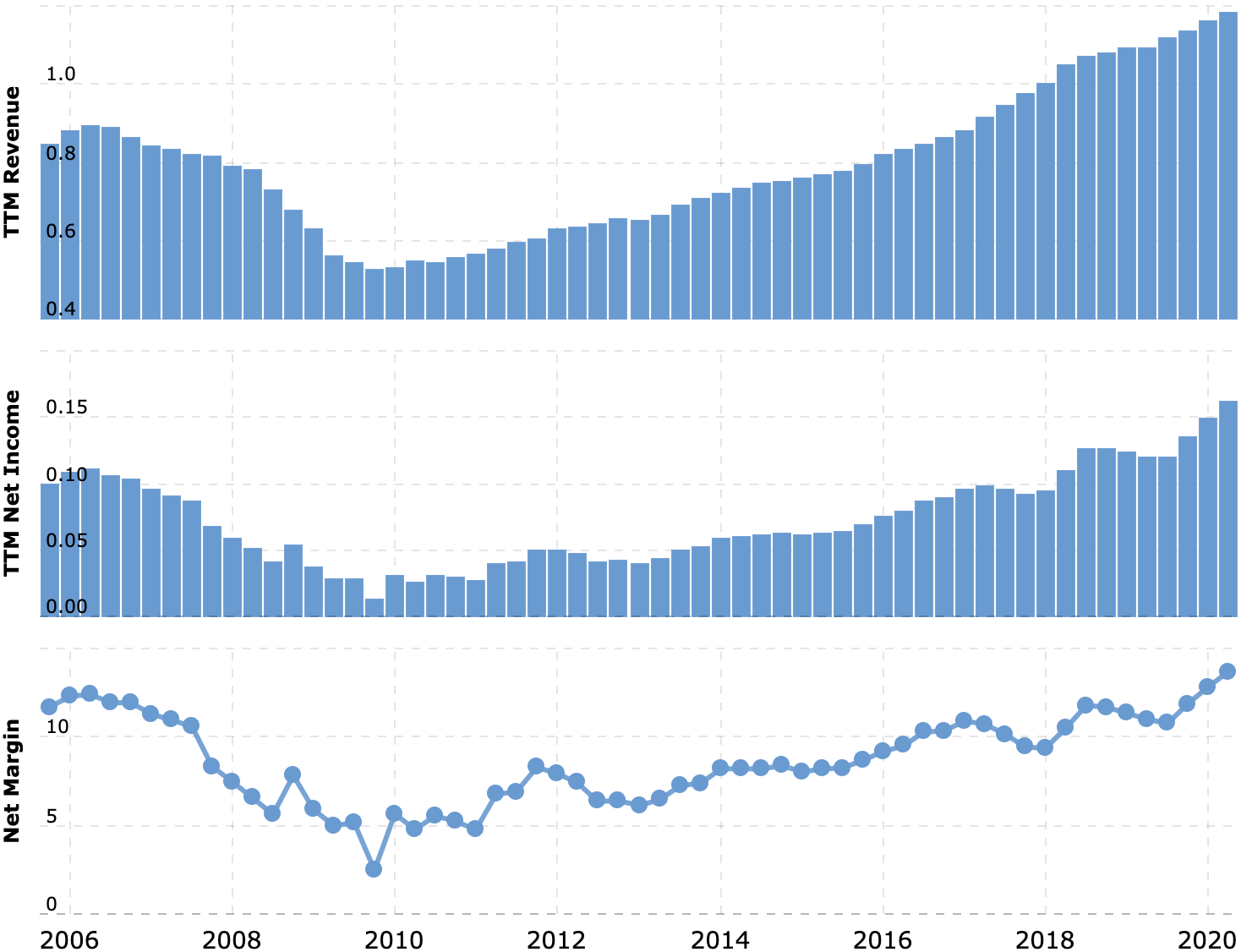

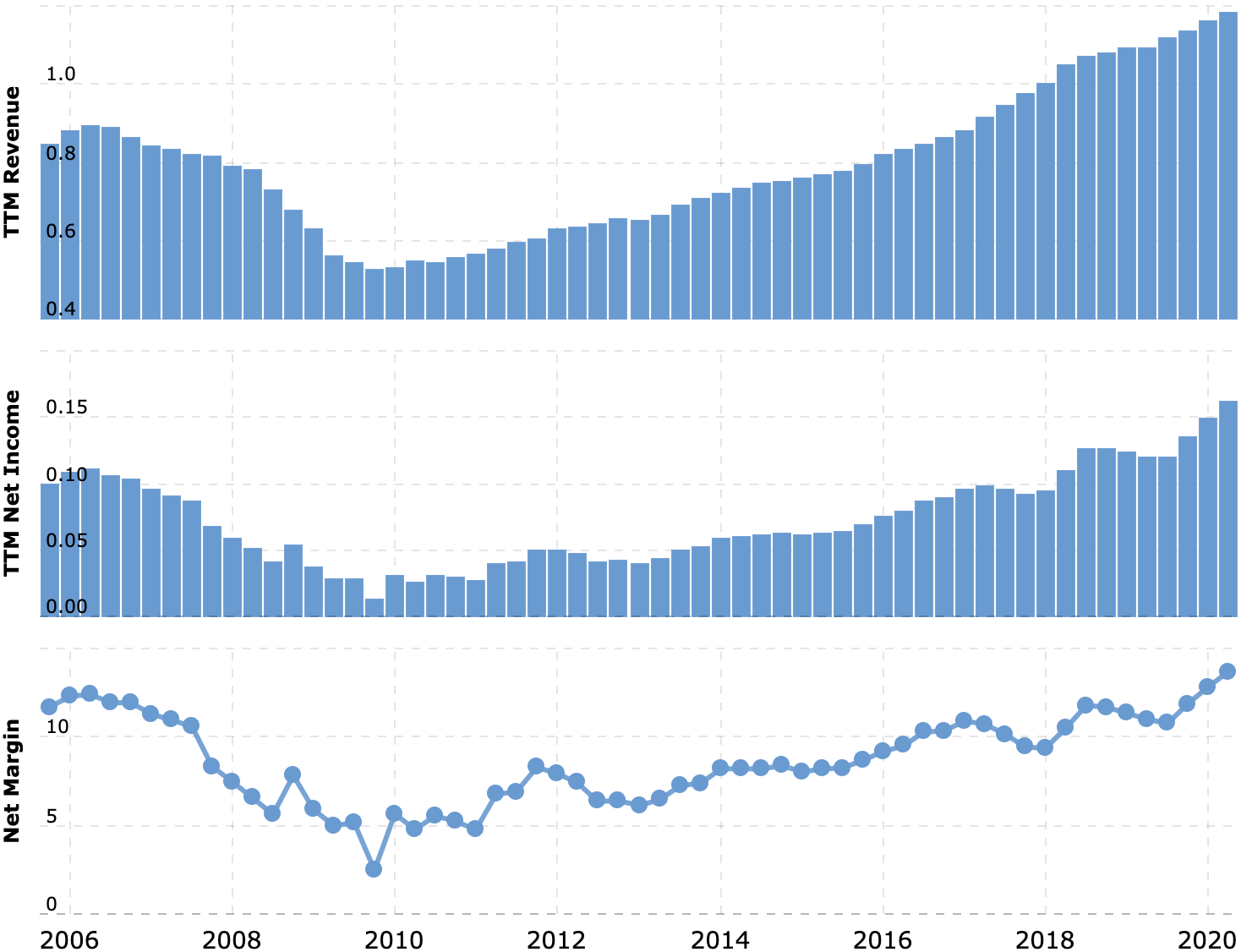

Справно выглядит. У компании довольно крутые бизнес-показатели — и она не скатывалась в убыток даже в период рецессии 2007—2009. Поэтому я думаю, что эти акции также накачают инвесторы, ищущие сочетания защиты и потенциально высокой доходности.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Mactrotrends

Что может помешать

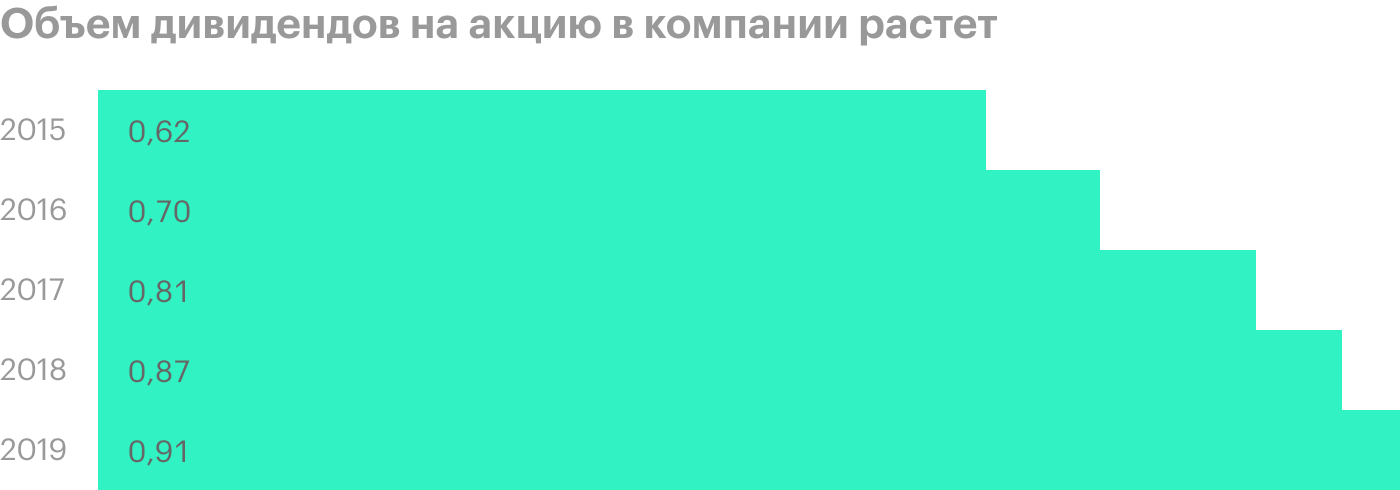

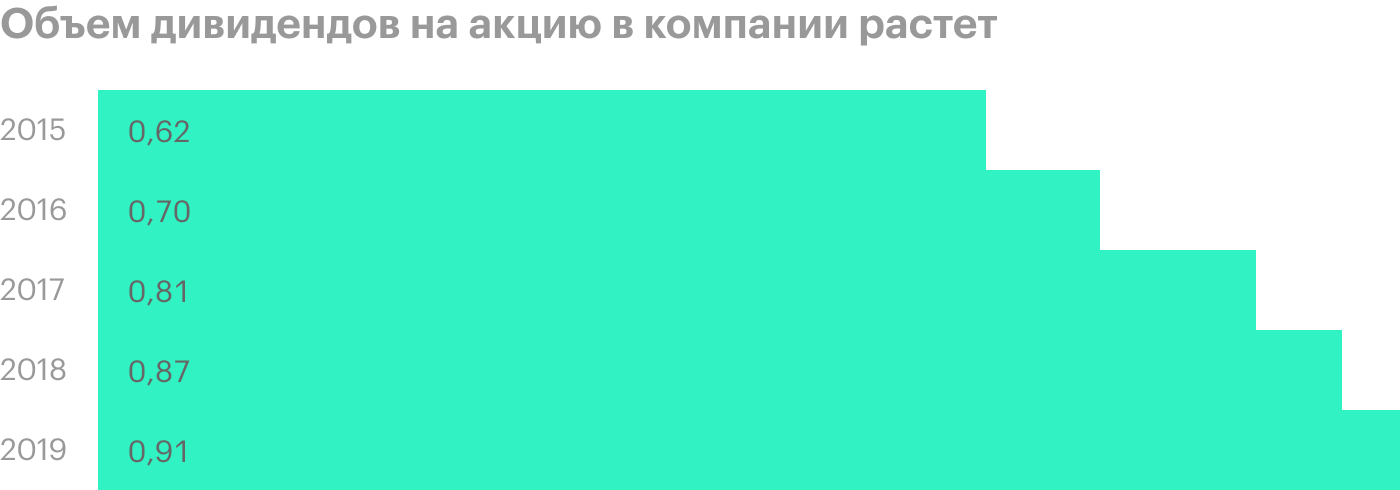

Дивиденды. Компания платит дивиденды — они дают 0,98% годовых с текущей ценой, на это уходит примерно 22% от прибыли. Учитывая неплохую ситуацию с бухгалтерией компании — 549,4 млн долларов в ее распоряжении против задолженностей на 390,2 млн долларов, — я не думаю, что велики риски снижения дивидендов. Но все же бывает всякое — и если компания вдруг порежет дивиденды, то начнется исход дивидендных инвесторов, привыкших к тому, что компания каждый год увеличивает объем выплат.

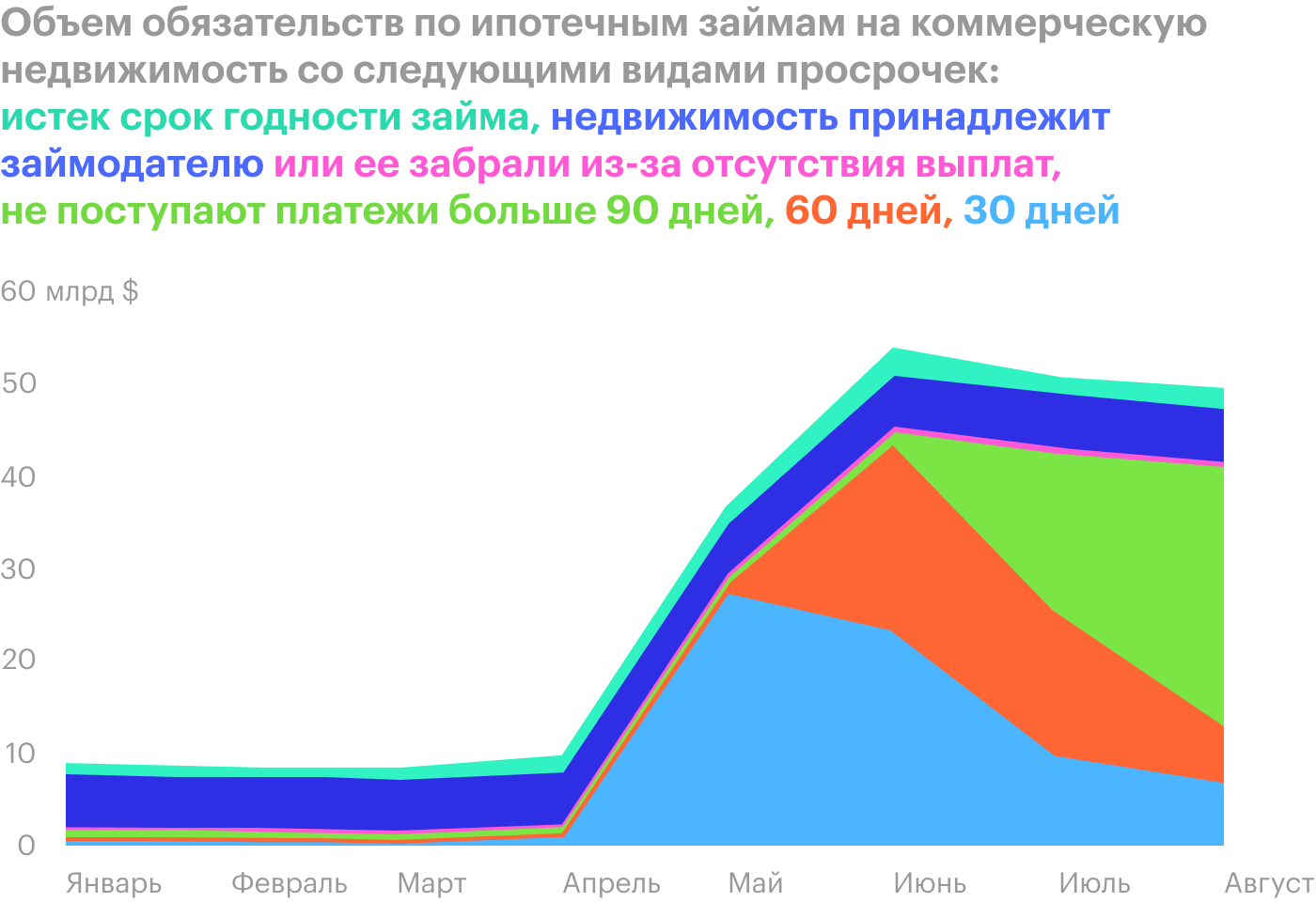

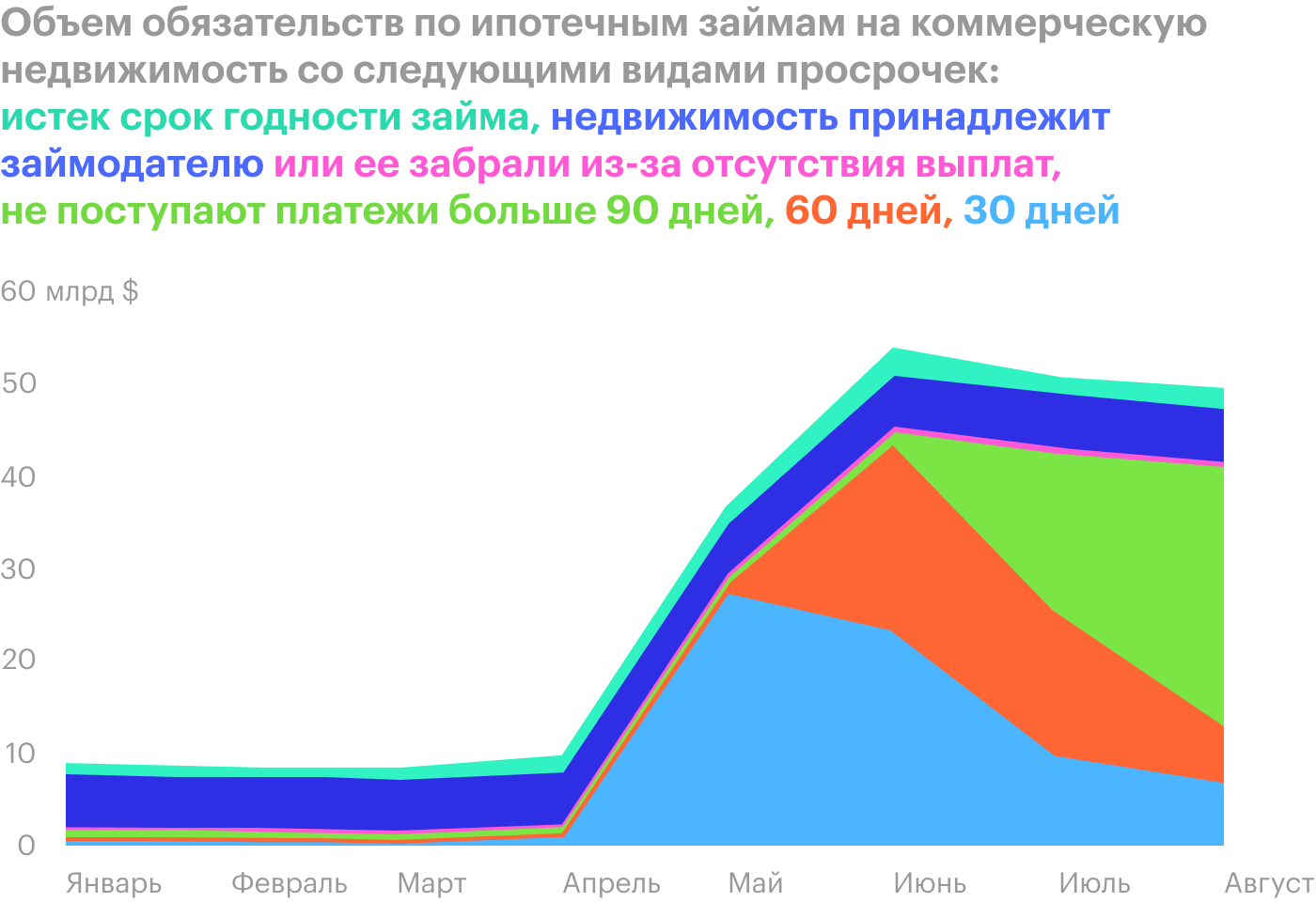

Остаются неизвестные переменные. Компания поставляет продукцию для строительства как жилых домов, так и коммерческой недвижимости. Гении, делавшие отчет, не удосужились ничего рассказать о структуре спроса на ее продукцию, поэтому мы не знаем, насколько сильно по Simpson Manufacturing может ударить спад в сфере коммерческой недвижимости в США.

Учитывая, насколько плохо идут дела в сфере коммерческой недвижимости, это может стать реальной проблемой в будущем, когда обрушится спрос на строительство коммерческой недвижимости. А может и не стать — мы же не знаем, какой процент выручки Simpson Manufacturing дают заказы в сфере коммерческой недвижимости. Но стоит держать в уме вероятность наихудшего сценария.

Покупатель. Согласно годовому отчету, самый крупный покупатель товаров компании — Home Depot, 11,1% выручки. Это не то чтобы безумно много, но процент ощутимый. Если в отношениях между двумя компаниями появится трещина, то квартальные результаты могут разочаровать инвесторов.

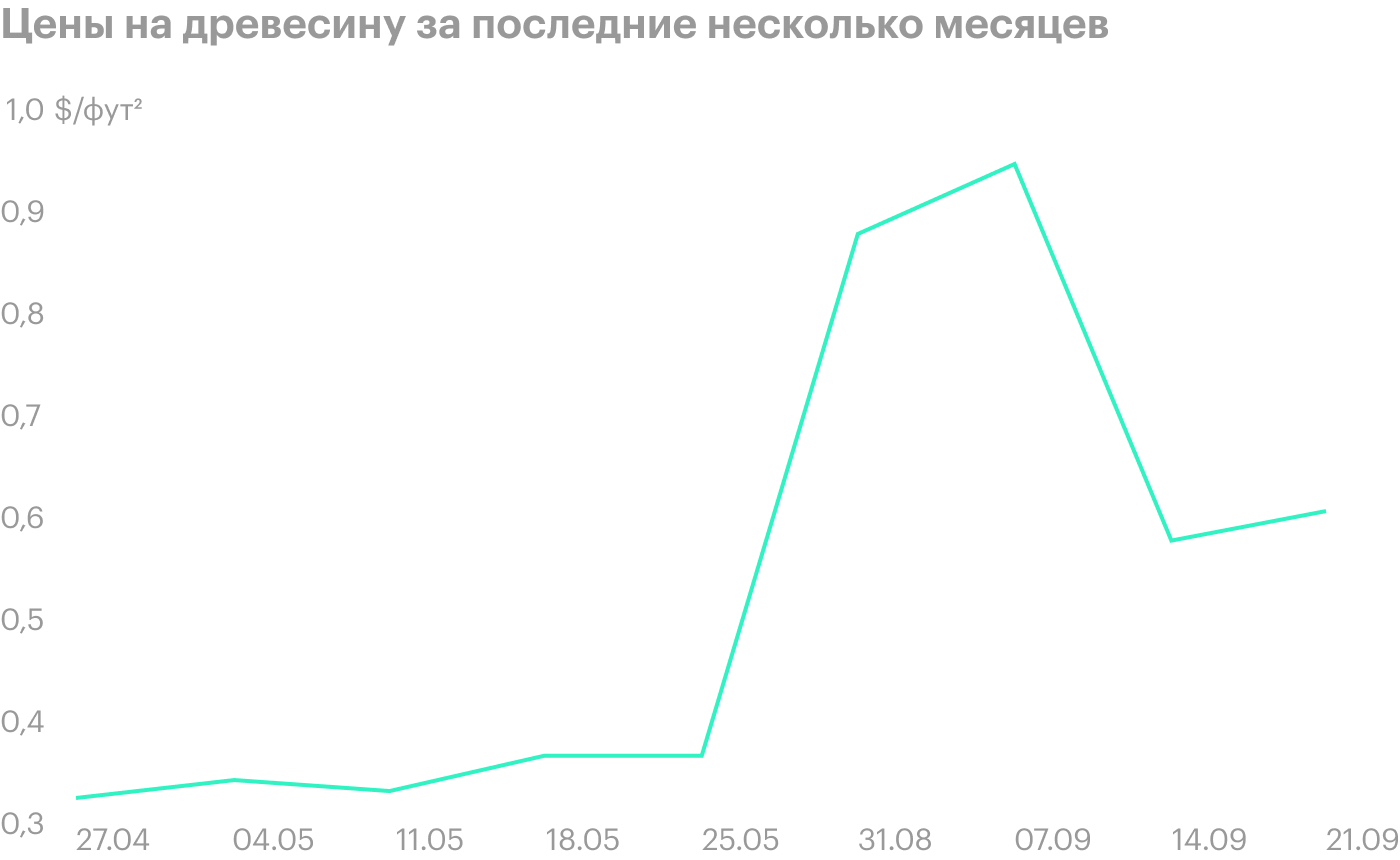

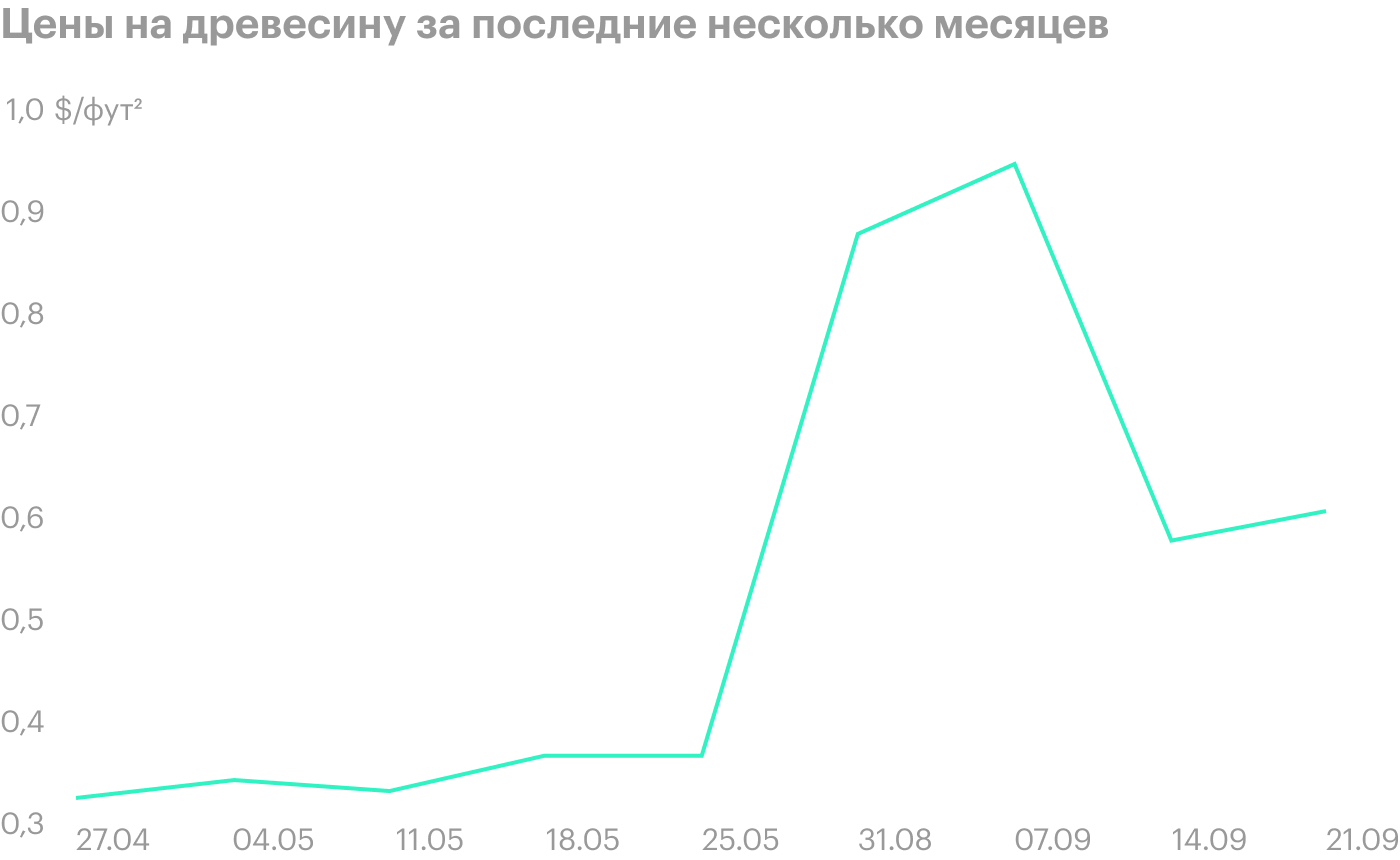

Сырье. Основной ресурс для компании — древесина, и здесь нам нужно иметь в виду, что цена на нее за последние несколько месяцев взлетела неприлично высоко. А это значит, что даже при хорошей выручке прибыль может оказаться хуже ожиданий.

Что в итоге

Можно взять акции сейчас по 93,42 $ и ждать, когда они снова будут стоить 101,89 $, которые за них просили еще 16 сентября. Бизнес-показатели у компании крепкие, а спрос на продукцию пережил пандемию — из чего делается нехитрый вывод, что, когда пандемия закончится, спрос будет еще выше: запасы новых домов на продажу уже невелики и надо строить новые. Поэтому я считаю, что указанная целевая цена продажи вполне достижима в течение следующих 12 месяцев.

Потенциал роста: 9% в абсолюте.

Срок действия: 12 месяцев.

Почему акции могут вырасти: в США бум недвижимости.

Как действуем: берем акции сейчас.

На чем компания зарабатывает

Компания производит стройматериалы из дерева и бетона. Согласно годовому отчету, выручка делится на 3 сегмента:

Конструкции из дерева: соединители, зубчатые пластины и пр.

Конструкции из бетона: скрепляющие элементы, механические якоря и пр.

Таинственное «другое» — скорее всего, это инженерные услуги, которые предоставляют специалисты компании.

Большая часть продаж приходится на США, но вообще продукция компании идет во многие страны мира.

Основная доля заказов поступает из сферы жилой и коммерческой недвижимости — доли неизвестны, — но также упоминаются и заказы из сферы производства оборудования.

Аргументы в пользу компании

Стройка, стройка, стройка. В этом году, несмотря на коронавирус и связанные с этим неприятности, продажи новых домов бьют все рекорды — то есть спрос настолько высокий, что ему не может помешать даже техническая рецессия.

При этом запасы новых домов подходят к концу — значит, будет расти спрос на строительство новых. Поэтому конъюнктура для компании получается очень хорошей.

Цена пристойная. У Simpson Manufacturing капитализация 4,06 млрд долларов и P / E в районе 25,55 — все это делает очень вероятной ее покупку кем-нибудь покрупнее. Ну а от известий о продаже компании ее акции улетят в стратосферу. Понятно, что вариант с покупкой Simpson Manufacturing предугадать нельзя, но, учитывая вводные, такой исход очень вероятен.

Справно выглядит. У компании довольно крутые бизнес-показатели — и она не скатывалась в убыток даже в период рецессии 2007—2009. Поэтому я думаю, что эти акции также накачают инвесторы, ищущие сочетания защиты и потенциально высокой доходности.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Mactrotrends

Что может помешать

Дивиденды. Компания платит дивиденды — они дают 0,98% годовых с текущей ценой, на это уходит примерно 22% от прибыли. Учитывая неплохую ситуацию с бухгалтерией компании — 549,4 млн долларов в ее распоряжении против задолженностей на 390,2 млн долларов, — я не думаю, что велики риски снижения дивидендов. Но все же бывает всякое — и если компания вдруг порежет дивиденды, то начнется исход дивидендных инвесторов, привыкших к тому, что компания каждый год увеличивает объем выплат.

Остаются неизвестные переменные. Компания поставляет продукцию для строительства как жилых домов, так и коммерческой недвижимости. Гении, делавшие отчет, не удосужились ничего рассказать о структуре спроса на ее продукцию, поэтому мы не знаем, насколько сильно по Simpson Manufacturing может ударить спад в сфере коммерческой недвижимости в США.

Учитывая, насколько плохо идут дела в сфере коммерческой недвижимости, это может стать реальной проблемой в будущем, когда обрушится спрос на строительство коммерческой недвижимости. А может и не стать — мы же не знаем, какой процент выручки Simpson Manufacturing дают заказы в сфере коммерческой недвижимости. Но стоит держать в уме вероятность наихудшего сценария.

Покупатель. Согласно годовому отчету, самый крупный покупатель товаров компании — Home Depot, 11,1% выручки. Это не то чтобы безумно много, но процент ощутимый. Если в отношениях между двумя компаниями появится трещина, то квартальные результаты могут разочаровать инвесторов.

Сырье. Основной ресурс для компании — древесина, и здесь нам нужно иметь в виду, что цена на нее за последние несколько месяцев взлетела неприлично высоко. А это значит, что даже при хорошей выручке прибыль может оказаться хуже ожиданий.

Что в итоге

Можно взять акции сейчас по 93,42 $ и ждать, когда они снова будут стоить 101,89 $, которые за них просили еще 16 сентября. Бизнес-показатели у компании крепкие, а спрос на продукцию пережил пандемию — из чего делается нехитрый вывод, что, когда пандемия закончится, спрос будет еще выше: запасы новых домов на продажу уже невелики и надо строить новые. Поэтому я считаю, что указанная целевая цена продажи вполне достижима в течение следующих 12 месяцев.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба