Самый простой и быстрый способ выяснить, как выросли акции за какой-то промежуток времени, — проанализировать общерыночный индекс акций. В России это Индекс РТС и Индекс Московской биржи. Первый рассчитывается в долларах, второй — в рублях. Поскольку мы говорим о российском фондовом рынке, то логичнее оценить, насколько выгодными были бы вложения в акции в рублях, то есть ориентироваться на Индекс МосБиржи. В качестве временного интервала выбираем 23 года — именно столько рассчитывается основной рублёвый российский биржевой индекс.

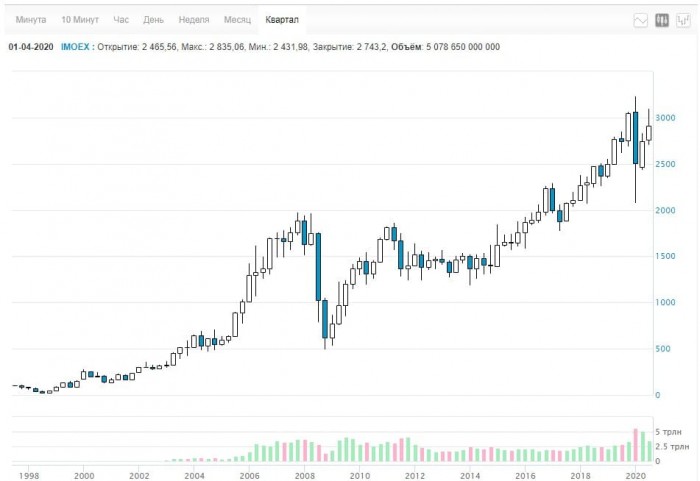

За 23 года (с сентября 1997 г.) Индекс Московской биржи вырос примерно в 29 раз — со 100 до 2910 пунктов (в сентябре 2020 г.), что составляет +2810%. Получается примерно 15,78% годовых — и это только прирост стоимости акций, сюда следует добавить 6–7% дивидендной доходности. То есть за последние 23 года среднегодовая доходность вложений в российские акции составила примерно 20–22%.

Рис. 1. Квартальный график Индекса Московской биржи. Источник: Московская биржа

Очевидно, что несмотря на коронакризис, присоединение Крыма, девальвацию рубля, обвал в 2008 г. и дефолт в 1998-м, наш рынок акций всё равно растёт.

Однако инфляция тоже не дремлет. Рынок акций, конечно, может вырасти в 29 раз, но какова будет покупательная способность вложений спустя столь длительный срок? Инфляция в России в течение этого периода была довольно высокой, особенно в 90-е гг. Для оценки уровня инфляции можно обратиться к официальной статистике, которую публикует Росстат, к так называемому индексу потребительских цен. Если ориентироваться на этот показатель, то накопленная инфляция за 23 года составляет примерно 1714%.

Таким образом, вложив сбережения в акции в 1997 г., к настоящему моменту вы не только сохранили бы их, но ещё и увеличили бы покупательную способность вложений примерно в десять раз. Превышение номинальной доходности (2810%) над уровнем инфляции (1714%) называется реальной доходностью. В нашем случае вложения в российские акции показали реальную доходность на уровне 10,95%. Это само по себе существенно. Кроме того, при расчётах мы учитывали только изменение цен акций, без учёта дивидендов. Если к общему итогу добавить ежегодные дивидендные выплаты в размере 6–7% от объёма капитала, то результирующая доходность будет ещё выше.

И самое парадоксальное, что, по всей видимости, высокая инфляция оказала положительное влияние на итоговый результат. Если рассмотреть доходность вложений за последние десять лет, когда инфляция была намного ниже, чем в 90-е, то реальная доходность будет намного скромнее — около 2,5%.

С другой стороны, 23 года кажутся нереальным сроком. Но это только кажется. Не будет так, что вы вложите деньги и станете просто сидеть и ждать, когда они приумножатся. Вы продолжите вести трудовую деятельность, у вас будут семейные дела, поездки и так далее. Главное — начать инвестировать, делать это регулярно и позволить времени работать на вас. И потом, в один прекрасный момент, вы обнаружите, что благодаря тем регулярным ежемесячным взносам на брокерский счёт, которые делались всё это время, ваше состояние таково, что можно без проблем позволить себе внеочередной отпуск или, что ещё лучше, досрочную пенсию.

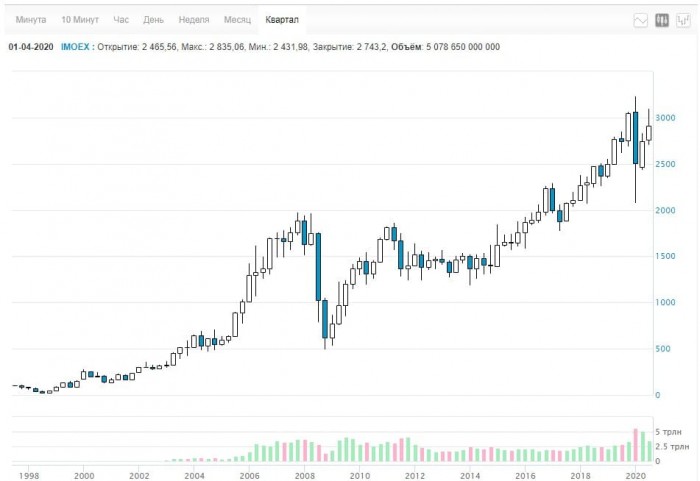

За 23 года (с сентября 1997 г.) Индекс Московской биржи вырос примерно в 29 раз — со 100 до 2910 пунктов (в сентябре 2020 г.), что составляет +2810%. Получается примерно 15,78% годовых — и это только прирост стоимости акций, сюда следует добавить 6–7% дивидендной доходности. То есть за последние 23 года среднегодовая доходность вложений в российские акции составила примерно 20–22%.

Рис. 1. Квартальный график Индекса Московской биржи. Источник: Московская биржа

Очевидно, что несмотря на коронакризис, присоединение Крыма, девальвацию рубля, обвал в 2008 г. и дефолт в 1998-м, наш рынок акций всё равно растёт.

Однако инфляция тоже не дремлет. Рынок акций, конечно, может вырасти в 29 раз, но какова будет покупательная способность вложений спустя столь длительный срок? Инфляция в России в течение этого периода была довольно высокой, особенно в 90-е гг. Для оценки уровня инфляции можно обратиться к официальной статистике, которую публикует Росстат, к так называемому индексу потребительских цен. Если ориентироваться на этот показатель, то накопленная инфляция за 23 года составляет примерно 1714%.

Таким образом, вложив сбережения в акции в 1997 г., к настоящему моменту вы не только сохранили бы их, но ещё и увеличили бы покупательную способность вложений примерно в десять раз. Превышение номинальной доходности (2810%) над уровнем инфляции (1714%) называется реальной доходностью. В нашем случае вложения в российские акции показали реальную доходность на уровне 10,95%. Это само по себе существенно. Кроме того, при расчётах мы учитывали только изменение цен акций, без учёта дивидендов. Если к общему итогу добавить ежегодные дивидендные выплаты в размере 6–7% от объёма капитала, то результирующая доходность будет ещё выше.

И самое парадоксальное, что, по всей видимости, высокая инфляция оказала положительное влияние на итоговый результат. Если рассмотреть доходность вложений за последние десять лет, когда инфляция была намного ниже, чем в 90-е, то реальная доходность будет намного скромнее — около 2,5%.

С другой стороны, 23 года кажутся нереальным сроком. Но это только кажется. Не будет так, что вы вложите деньги и станете просто сидеть и ждать, когда они приумножатся. Вы продолжите вести трудовую деятельность, у вас будут семейные дела, поездки и так далее. Главное — начать инвестировать, делать это регулярно и позволить времени работать на вас. И потом, в один прекрасный момент, вы обнаружите, что благодаря тем регулярным ежемесячным взносам на брокерский счёт, которые делались всё это время, ваше состояние таково, что можно без проблем позволить себе внеочередной отпуск или, что ещё лучше, досрочную пенсию.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба