Биржевые фонды (ETF) ворвались на сцену в конце 2000-х — начале 2010-х годов, накопив сотни миллиардов долларов в активах и вызвав в процессе серьезный сдвиг в сторону стратегий индексации.

Хотя на первый взгляд ETF кажутся довольно простыми, эти ценные бумаги могут быть довольно сложными.

Чтобы получить максимальную отдачу от ETF, инвесторам необходимо много знать о структуре,

возможностях и ограничениях этих ценных бумаг.

1.«Дивидендные ETF» не всегда приносят большие дивиденды

Многие инвесторы восприняли ETF как эффективные инструменты для реализации стратегии инвестирования, ориентированной на дивиденды;

Обертка, торгуемая на бирже, обеспечивает дешевую и низкую в обслуживании реализацию экрана дивидендов на основе правил.

Благодаря тому, что инвесторам доступны десятки ETF, ориентированных на дивиденды, у покупателей нет недостатка в выборе.

Важно отметить, что не все «дивидендные ETF» предлагают значительную дивидендную доходность, в основном в результате того, как эти дивидендные ETF создаются и обслуживаются.

Многие ETF, ориентированные на дивиденды, ставят во главу

угла последовательность выплат, а не величину дивидендной доходности

.

Например,

ETF Vanguard Dividend Appreciation (VIG) включает только компании, которые увеличивали свои дивиденды не менее десяти лет подряд.

Таким образом, компании-производители компонентов могут иметь мизерную дивидендную доходность до тех пор, пока абсолютные выплаты в долларах неуклонно растут.

В этом подходе нет ничего плохого, но он может не подходить тем, кто хочет максимизировать текущую прибыль.

Прежде чем приступить к делу, важно заглянуть под капот и полностью понять цель инвестиций.

Практический результат:

Существует много видов дивидендных ETF;

обязательно внимательно изучите их критерии.

2.ETF с кредитным плечом бывают трех разных видов.

В период с 2009 по 2012 год возникла большая путаница по поводу ETF с кредитным плечом, и многие

инвесторы не могли понять нюансы этих продуктов и потенциальные ловушки, связанные с случайным

использованием. Еще одно заблуждение относительно ETF с кредитным плечом состоит в том, что

существует только один тип. В действительности существует три очень разных типа ETF с кредитным

плечом в зависимости от частоты сброса, которая оказывает огромное влияние на профиль риска /

доходности:

Ежедневный сброс ETF с кредитным плечом: эти ETF, в состав которых входят линейки компаний

Direxionи ProShares, стремятся обеспечить более четкие результаты только в течение одного дня. В конце

каждой сессии кредитное плечо сбрасывается, и на следующее утро фонд начинает работу с другой

ежедневной целью.

Ежемесячный сброс ETP: эти ETF стремятся предоставлять результаты с кредитным плечом в течение

месяца, что означает, что кредитное плечо сбрасывается только один раз каждые четыре недели или

около того. Хотя влияние сложного дохода на эти продукты все еще существует, оно происходит гораздо

реже.

ETF с пожизненным сбросом: в настоящее время существует несколько ETN, которые стремятся

предоставить результаты с кредитным плечом в течение срока действия векселя, который может

растянуться более чем на десятилетие. Эти ETF уникальны тем, что эффективное кредитное плечо,

реализуемое при открытии позиции, может сильно отличаться от первоначальной цели — иногда даже в 8

раз .

Итог: нюансы ETF с кредитным плечом чрезвычайно важны при определении профилей риска.

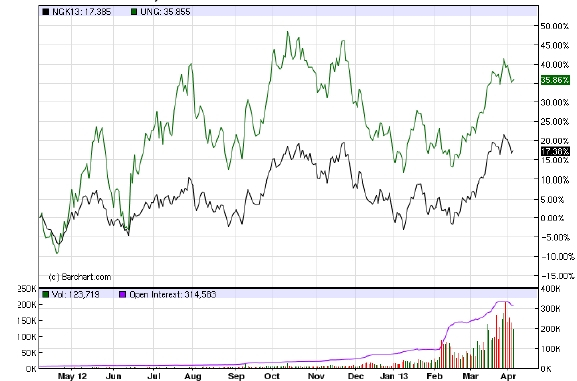

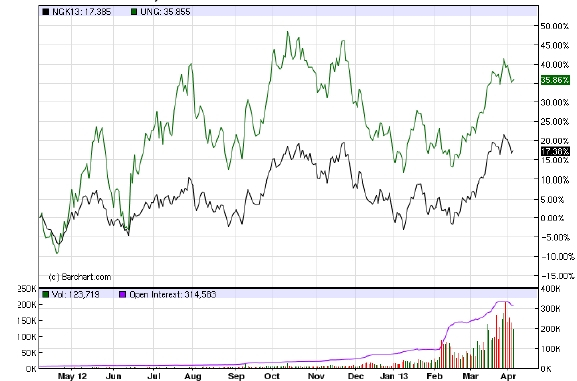

3.Большинство товарных ETF не подвержены влиянию спотовых цен на товары

ETF помогли демократизировать сырьевые товары, сделав этот класс активов более доступным для

широкого круга инвесторов. Но некоторые инвесторы не смогли понять возможности и ограничения

товарных ЭТП — недоразумение, которое может привести к разочарованию. Инвесторам абсолютно

необходимо понимать, что многие товарные ЭТП не предполагают воздействия спотовых цен на товары.

Товарные ETF, использующие фьючерсные контракты, обычно не двигаются в идеальном согласии со

спотовыми ценами на базовые ресурсы, и во многих случаях различия могут быть значительными.

На товарные ETF на основе фьючерсов обычно влияют три фактора: Изменения спотовой цены

Наклон фьючерсной кривой

Проценты, полученные от неинвестированных денежных средств

Во многих случаях пункт № 2, указанный выше, в конечном итоге становится основным фактором

производительности и может привести к серьезному отключению от гипотетической прибыли на месте в

долгосрочной перспективе. Это не означает, что инвесторы должны держатьтся подальше от

товарных ETF, но совершенно необходимо, чтобы они понимали нюансы этих продуктов .

Итог: важно понимать ьограничения товарных ETF;

подавляющее большинство не отслеживает спотовые цены.

4. Mеждународный фондовый рынок через ETF

Инвесторы, стремящиеся к выходу на международный фондовый рынок через ETF, часто должны принятьважное решение: использовать ли ETF, в которых преобладают акции с большой капитализацией, или те, которыеориентированы конкретно на акции с малой капитализацией.

Выбор между этими двумя вариантами можетсущественно повлиять на полученный профиль риска / доходности.

Как правило, акции с большойкапитализацией будут более стабильными, в то время как акции с малой капитализацией могут быть болееволатильными, но также демонстрируют больший долгосрочный потенциал прироста капитала.

Есть и другие факторы, которые следует учитывать.

5. Не все ETF дешевы

Одним из наиболее часто упоминаемых преимуществ ETF является экономическая эффективность по

сравнению с традиционными активно управляемыми паевыми фондами. Но ETF неоднородны с точки зрения

затрат; Диапазон вселенной ETF охватывает почти 200 базисных пунктов от продуктов, которые стоят

всего пять базисных пунктов, до продуктов, взимающих плату около 2,0%.

Даже для аналогичных товаров могут быть существенные различия в стоимости. Например, и EEM, и VWO

стремятся воспроизвести индекс MSCI Emerging Markets, но первый взимает немного больше (0,67%), чем

второй (0,20%).

Есть и другие примеры; SCHZ имеет значительное преимущество в расходах на AGG

(оба связаны с широким индексом облигаций), а сборы IAU значительно ниже, чем у GLD (хотя оба содержат

физическое золото ).

Это важный вопрос при принятии решения о том, какой именно ETF следует использовать для выхода на

желаемый рынок, и он иллюстрирует важность проведения необходимой проверки перед инвестированием в конкретный ETF.

6.ETF могут закрыться (но не волнуйтесь!)

Линейка ETF за последние годы выросла впечатляющими темпами, и каждый год в продажу поступают сотни новых продуктов.

Но закрытие ETF также происходило регулярно.

Как правило, ETF закрываются, когда они не

могут вызвать значительный интерес со стороны инвесторов и вывести деньги из компании, которая их предлагает — думайте об этом как о сокращении стада. Такое бывает и с акциями — это нормально.

7.Измерение диверсификации: глубина, баланс

При попытке определить, насколько диверсифицирован ETF, существует ряд показателей, которые потенциально могут быть рассмотрены.

Возможно, два наиболее полезных и информативных — это глубина и баланс.

Глубина относится к количеству ценных бумаг, удерживаемых ETF;

чем больше индивидуальных вложений, тем глубже портфель.

Баланс означает, насколько портфель сконцентрирован на самых больших позициях, особенно в первой десятке самых крупных размещений.

Чем меньше удельный вес этой группе ценных бумаг, тем более диверсифицированным будет общий портфель.

8. ETF хедж-фондов: инвестиции с низким уровнем риска?

Одним из наиболее впечатляющих нововведений в индустрии ETF за последние годы стала разработка

продуктов на основе индексов, имитирующих стратегии, используемые хедж-фондами. От ETF с широкой

базой, таких как QAI, до более целевых фондов, таких как CSMA и MCRO, ETF хеджевых фондов могут

стать чрезвычайно полезными агентами по диверсификации в рамках традиционных портфелей акций и

облигаций.

Однако есть некоторые неправильные представления о том, чего именно хотят достичь хедж-фонды ETF.

Многие инвесторы считают, что эти ценные бумаги берут на себя огромный риск с целью получения

огромной прибыли. На самом деле все наоборот; ETF хедж-фондов обычно стремятся обеспечить стабильную

доходность, которая показывает низкую корреляцию с другими классами активов.

9.ETF с низкой волатильностью — мощные инструменты на медвежьем рынке

Помимо предоставления доступа к широкому спектру классов активов, ETF становятся все более эффективными инструментами для сегментации популярных индексов.

В частности, биржевые фонды с низкой волатильностью

стали популярны как инструменты для сглаживания взлетов и падений портфеля за счет сосредоточения внимания на отдельных акциях, которые имеют тенденцию испытывать наименьшие колебания стоимости.

ETF с низкой волатильностью могут быть полезны для

уменьшения подверженности риску — возможно,

в ожидании периода спада для фондовых рынков — при сохранении подверженности риску.

Они также могут быть привлекательным инструментом для структурирования долгосрочной портфельной стратегии;

Следует привести доводы в пользу того, что минимизация потерь во время медвежьих рынков является ключевым компонентом выигрышной долгосрочной техники.

ETF с низкой волатильностью

Индекс ETFs

S&P 500 SPLV

Рассел 1000 USMV

Рассел 2000 ACWV

MSCI EAFE EFAV

MSCI Emerging Markets EEMV

Итог: фонды с низкой волатильностью предлагают убедительные результаты на медвежьих рынках.

10.ETF стоимости / роста часто перекрывают холдинги

Существуют десятки ETF, которые стремятся разбить вселенную акций на два пула: стоимость и рост.

Подобные инвестиционные стратегии, ориентированные на определенный тип безопасности, существуют уже

несколько десятилетий, и многие инвесторы восприняли ETF как эффективный инструмент для разделения

определенных классов активов.

Но если заглянуть под капот некоторых ETF стоимости и роста, можно

увидеть, что между этими продуктами может быть значительное совпадение.

Рассмотрим фонд iShares S&P 500 Growth Index Fund ( IVW ) и S&P 500 Value Index Fund ( IVE );

первый имеет около 280 активов, а второй — около 370.

Простая математика подсказывает нам, что многие из компонентов S&P 500

включены в оба ETF — это означает, что они классифицируются как акции стоимости, так и акции роста

.

Rydex предлагает набор ETF «чистого стиля», которые более серьезно относятся к разделению ценных

бумаг и акций роста; RPV и RPG содержат только компоненты S&P 500, которые демонстрируют наиболее

высокие характеристики стоимости и роста, соответственно.

Итог: существует значительное совпадение между тем, что многие индексы считают акциями «стоимости» и «роста».

Хотя на первый взгляд ETF кажутся довольно простыми, эти ценные бумаги могут быть довольно сложными.

Чтобы получить максимальную отдачу от ETF, инвесторам необходимо много знать о структуре,

возможностях и ограничениях этих ценных бумаг.

1.«Дивидендные ETF» не всегда приносят большие дивиденды

Многие инвесторы восприняли ETF как эффективные инструменты для реализации стратегии инвестирования, ориентированной на дивиденды;

Обертка, торгуемая на бирже, обеспечивает дешевую и низкую в обслуживании реализацию экрана дивидендов на основе правил.

Благодаря тому, что инвесторам доступны десятки ETF, ориентированных на дивиденды, у покупателей нет недостатка в выборе.

Важно отметить, что не все «дивидендные ETF» предлагают значительную дивидендную доходность, в основном в результате того, как эти дивидендные ETF создаются и обслуживаются.

Многие ETF, ориентированные на дивиденды, ставят во главу

угла последовательность выплат, а не величину дивидендной доходности

.

Например,

ETF Vanguard Dividend Appreciation (VIG) включает только компании, которые увеличивали свои дивиденды не менее десяти лет подряд.

Таким образом, компании-производители компонентов могут иметь мизерную дивидендную доходность до тех пор, пока абсолютные выплаты в долларах неуклонно растут.

В этом подходе нет ничего плохого, но он может не подходить тем, кто хочет максимизировать текущую прибыль.

Прежде чем приступить к делу, важно заглянуть под капот и полностью понять цель инвестиций.

Практический результат:

Существует много видов дивидендных ETF;

обязательно внимательно изучите их критерии.

2.ETF с кредитным плечом бывают трех разных видов.

В период с 2009 по 2012 год возникла большая путаница по поводу ETF с кредитным плечом, и многие

инвесторы не могли понять нюансы этих продуктов и потенциальные ловушки, связанные с случайным

использованием. Еще одно заблуждение относительно ETF с кредитным плечом состоит в том, что

существует только один тип. В действительности существует три очень разных типа ETF с кредитным

плечом в зависимости от частоты сброса, которая оказывает огромное влияние на профиль риска /

доходности:

Ежедневный сброс ETF с кредитным плечом: эти ETF, в состав которых входят линейки компаний

Direxionи ProShares, стремятся обеспечить более четкие результаты только в течение одного дня. В конце

каждой сессии кредитное плечо сбрасывается, и на следующее утро фонд начинает работу с другой

ежедневной целью.

Ежемесячный сброс ETP: эти ETF стремятся предоставлять результаты с кредитным плечом в течение

месяца, что означает, что кредитное плечо сбрасывается только один раз каждые четыре недели или

около того. Хотя влияние сложного дохода на эти продукты все еще существует, оно происходит гораздо

реже.

ETF с пожизненным сбросом: в настоящее время существует несколько ETN, которые стремятся

предоставить результаты с кредитным плечом в течение срока действия векселя, который может

растянуться более чем на десятилетие. Эти ETF уникальны тем, что эффективное кредитное плечо,

реализуемое при открытии позиции, может сильно отличаться от первоначальной цели — иногда даже в 8

раз .

Итог: нюансы ETF с кредитным плечом чрезвычайно важны при определении профилей риска.

3.Большинство товарных ETF не подвержены влиянию спотовых цен на товары

ETF помогли демократизировать сырьевые товары, сделав этот класс активов более доступным для

широкого круга инвесторов. Но некоторые инвесторы не смогли понять возможности и ограничения

товарных ЭТП — недоразумение, которое может привести к разочарованию. Инвесторам абсолютно

необходимо понимать, что многие товарные ЭТП не предполагают воздействия спотовых цен на товары.

Товарные ETF, использующие фьючерсные контракты, обычно не двигаются в идеальном согласии со

спотовыми ценами на базовые ресурсы, и во многих случаях различия могут быть значительными.

На товарные ETF на основе фьючерсов обычно влияют три фактора: Изменения спотовой цены

Наклон фьючерсной кривой

Проценты, полученные от неинвестированных денежных средств

Во многих случаях пункт № 2, указанный выше, в конечном итоге становится основным фактором

производительности и может привести к серьезному отключению от гипотетической прибыли на месте в

долгосрочной перспективе. Это не означает, что инвесторы должны держатьтся подальше от

товарных ETF, но совершенно необходимо, чтобы они понимали нюансы этих продуктов .

Итог: важно понимать ьограничения товарных ETF;

подавляющее большинство не отслеживает спотовые цены.

4. Mеждународный фондовый рынок через ETF

Инвесторы, стремящиеся к выходу на международный фондовый рынок через ETF, часто должны принятьважное решение: использовать ли ETF, в которых преобладают акции с большой капитализацией, или те, которыеориентированы конкретно на акции с малой капитализацией.

Выбор между этими двумя вариантами можетсущественно повлиять на полученный профиль риска / доходности.

Как правило, акции с большойкапитализацией будут более стабильными, в то время как акции с малой капитализацией могут быть болееволатильными, но также демонстрируют больший долгосрочный потенциал прироста капитала.

Есть и другие факторы, которые следует учитывать.

5. Не все ETF дешевы

Одним из наиболее часто упоминаемых преимуществ ETF является экономическая эффективность по

сравнению с традиционными активно управляемыми паевыми фондами. Но ETF неоднородны с точки зрения

затрат; Диапазон вселенной ETF охватывает почти 200 базисных пунктов от продуктов, которые стоят

всего пять базисных пунктов, до продуктов, взимающих плату около 2,0%.

Даже для аналогичных товаров могут быть существенные различия в стоимости. Например, и EEM, и VWO

стремятся воспроизвести индекс MSCI Emerging Markets, но первый взимает немного больше (0,67%), чем

второй (0,20%).

Есть и другие примеры; SCHZ имеет значительное преимущество в расходах на AGG

(оба связаны с широким индексом облигаций), а сборы IAU значительно ниже, чем у GLD (хотя оба содержат

физическое золото ).

Это важный вопрос при принятии решения о том, какой именно ETF следует использовать для выхода на

желаемый рынок, и он иллюстрирует важность проведения необходимой проверки перед инвестированием в конкретный ETF.

6.ETF могут закрыться (но не волнуйтесь!)

Линейка ETF за последние годы выросла впечатляющими темпами, и каждый год в продажу поступают сотни новых продуктов.

Но закрытие ETF также происходило регулярно.

Как правило, ETF закрываются, когда они не

могут вызвать значительный интерес со стороны инвесторов и вывести деньги из компании, которая их предлагает — думайте об этом как о сокращении стада. Такое бывает и с акциями — это нормально.

7.Измерение диверсификации: глубина, баланс

При попытке определить, насколько диверсифицирован ETF, существует ряд показателей, которые потенциально могут быть рассмотрены.

Возможно, два наиболее полезных и информативных — это глубина и баланс.

Глубина относится к количеству ценных бумаг, удерживаемых ETF;

чем больше индивидуальных вложений, тем глубже портфель.

Баланс означает, насколько портфель сконцентрирован на самых больших позициях, особенно в первой десятке самых крупных размещений.

Чем меньше удельный вес этой группе ценных бумаг, тем более диверсифицированным будет общий портфель.

8. ETF хедж-фондов: инвестиции с низким уровнем риска?

Одним из наиболее впечатляющих нововведений в индустрии ETF за последние годы стала разработка

продуктов на основе индексов, имитирующих стратегии, используемые хедж-фондами. От ETF с широкой

базой, таких как QAI, до более целевых фондов, таких как CSMA и MCRO, ETF хеджевых фондов могут

стать чрезвычайно полезными агентами по диверсификации в рамках традиционных портфелей акций и

облигаций.

Однако есть некоторые неправильные представления о том, чего именно хотят достичь хедж-фонды ETF.

Многие инвесторы считают, что эти ценные бумаги берут на себя огромный риск с целью получения

огромной прибыли. На самом деле все наоборот; ETF хедж-фондов обычно стремятся обеспечить стабильную

доходность, которая показывает низкую корреляцию с другими классами активов.

9.ETF с низкой волатильностью — мощные инструменты на медвежьем рынке

Помимо предоставления доступа к широкому спектру классов активов, ETF становятся все более эффективными инструментами для сегментации популярных индексов.

В частности, биржевые фонды с низкой волатильностью

стали популярны как инструменты для сглаживания взлетов и падений портфеля за счет сосредоточения внимания на отдельных акциях, которые имеют тенденцию испытывать наименьшие колебания стоимости.

ETF с низкой волатильностью могут быть полезны для

уменьшения подверженности риску — возможно,

в ожидании периода спада для фондовых рынков — при сохранении подверженности риску.

Они также могут быть привлекательным инструментом для структурирования долгосрочной портфельной стратегии;

Следует привести доводы в пользу того, что минимизация потерь во время медвежьих рынков является ключевым компонентом выигрышной долгосрочной техники.

ETF с низкой волатильностью

Индекс ETFs

S&P 500 SPLV

Рассел 1000 USMV

Рассел 2000 ACWV

MSCI EAFE EFAV

MSCI Emerging Markets EEMV

Итог: фонды с низкой волатильностью предлагают убедительные результаты на медвежьих рынках.

10.ETF стоимости / роста часто перекрывают холдинги

Существуют десятки ETF, которые стремятся разбить вселенную акций на два пула: стоимость и рост.

Подобные инвестиционные стратегии, ориентированные на определенный тип безопасности, существуют уже

несколько десятилетий, и многие инвесторы восприняли ETF как эффективный инструмент для разделения

определенных классов активов.

Но если заглянуть под капот некоторых ETF стоимости и роста, можно

увидеть, что между этими продуктами может быть значительное совпадение.

Рассмотрим фонд iShares S&P 500 Growth Index Fund ( IVW ) и S&P 500 Value Index Fund ( IVE );

первый имеет около 280 активов, а второй — около 370.

Простая математика подсказывает нам, что многие из компонентов S&P 500

включены в оба ETF — это означает, что они классифицируются как акции стоимости, так и акции роста

.

Rydex предлагает набор ETF «чистого стиля», которые более серьезно относятся к разделению ценных

бумаг и акций роста; RPV и RPG содержат только компоненты S&P 500, которые демонстрируют наиболее

высокие характеристики стоимости и роста, соответственно.

Итог: существует значительное совпадение между тем, что многие индексы считают акциями «стоимости» и «роста».

/templates/new/dleimages/no_icon.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба