3 декабря 2020 Райффайзенбанк Порывай Денис

Выплата дивидендов забрала прибыль за несколько месяцев

По данным обзора банковского сектора ЦБ, в октябре прибыль российских банков составила 170 млрд руб. (на 15% меньше м./м.), при этом влияние переоценки ценных бумаг и ОВП было незначительным. Источники собственных средств (=капитал) сектора в октябре снизились на 307 млрд руб. до 10,4 трлн руб., несмотря на заработанную прибыль, из-за выплаты дивидендов на общую сумму около 457 млрд руб. (из которых на Сбербанк приходится 422,4 млрд руб. по итогам деятельности за 2019 г.).

Объем плохих кредитов мешает отмене действующих регуляторных послаблений

Отсутствие роста просроченной задолженности (она даже снизилась на 2,6 млрд руб. м./м., при этом резервы были увеличены лишь на 30 млрд руб.), вероятно, является следствием действующих регуляторных послаблений (банкам разрешается не отражать в отчетности ухудшение финансового состояния заемщиков даже по факту просроченных выплат по процентам или их неспособности выплатить тело долга). Их действие было продлено до конца года (с сентября), что может указывать на то, что некоторые крупные банки не в состоянии без них обойтись. Кстати говоря, в сентябре (данные о качестве кредитного портфеля доступны с задержкой в 2 мес.) объем плохих кредитов (сомнительные, проблемные и безнадежные) увеличился на ~170 млрд руб., при этом на создание резервов было направлено тогда только 126 млрд руб.

Общий размер плохих кредитов на начало октября составлял 11,9 трлн руб. при общем размере сформированных резервов по ссудам – 6,55 трлн руб. (резервы полностью не покрывают даже безнадежные и проблемные кредиты). Всего с конца марта по начало октября, по оценке ЦБ РФ, было реструктурировано более 6,6 трлн руб. кредитов (более 10% кредитного портфеля). В этой связи, а также в связи с влиянием второй волны COVID-19 на экономику (на фактическое исполнение заемщиками своих обязательств) действующие послабления, вероятно, будут и дальше продлеваться.

Отток валютной ликвидности продолжился

В валютной части баланса продолжился отток средств со счетов клиентов (1,8 млрд долл. против 2,6 млрд долл. в сентябре), при этом с начала года ушло 4,9 млрд долл. Большой объем средств, 12,9 млрд долл., перетек с депозитов на расчетные счета, что, как мы полагаем, является следствием нулевых процентных ставок. Из валютного кредитования банки высвободили 1,1 млрд долл. (в предшествующие месяцы наблюдался нетипичный прирост, что могло быть связано, в том числе, с падением операционного потока у нефтегазовых компаний).

В результате по кредитно-депозитным операциям отток валютной ликвидности составил 0,7 млрд долл. Несмотря на такой скромный отток, объем средств, размещенных банками на депозитах и корсчетах в банках-нерезидентах, уменьшился на 2,7 млрд долл., из-за чего запас валютной ликвидности, по нашим оценкам, снизился еще на 1,9 млрд долл., что соответствует значению ее дефицита в 3,7 млрд долл. Он мог бы быть еще больше, если бы банки не продолжили высвобождать средства на сумму 1,3 млрд долл. из портфеля евробондов.

Курс рубля стал меньше реагировать на рост нефти из-за истощения запаса валютной ликвидности

Как мы уже отмечали (см. наш комментарий «Нехватка валютной и рублевой ликвидности давит на их стоимость» от 30 октября), истощение запаса валютной ликвидности в секторе является одним из факторов ослабления рубля к доллару (банковский сектор не может компенсировать вывоз капитала корпоративным сектором). Это обстоятельство (низкая чувствительность курса рубля к повышению цены нефти) обуславливает тот факт, что в ноябре рубль почти полностью проигнорировал ралли цен на нефть (котировки Brent поднялись на 26%, а рубль укрепился к доллару всего на 4%), при этом даже в период выплаты налогов рубль заметно не укрепился. Сохраняющийся высокий вывоз капитала частным сектором (и отсутствие притока иностранных инвестиций в ОФЗ) будет способствовать сохранению расширенных базисных спредов (например, 1y IRS – XCCY расширился с июля на 50 б.п. до 80 б.п.), несмотря на восстановление счета текущих операций в 4 кв. (возможно, большая его часть образована расчетами не в твердых валютах).

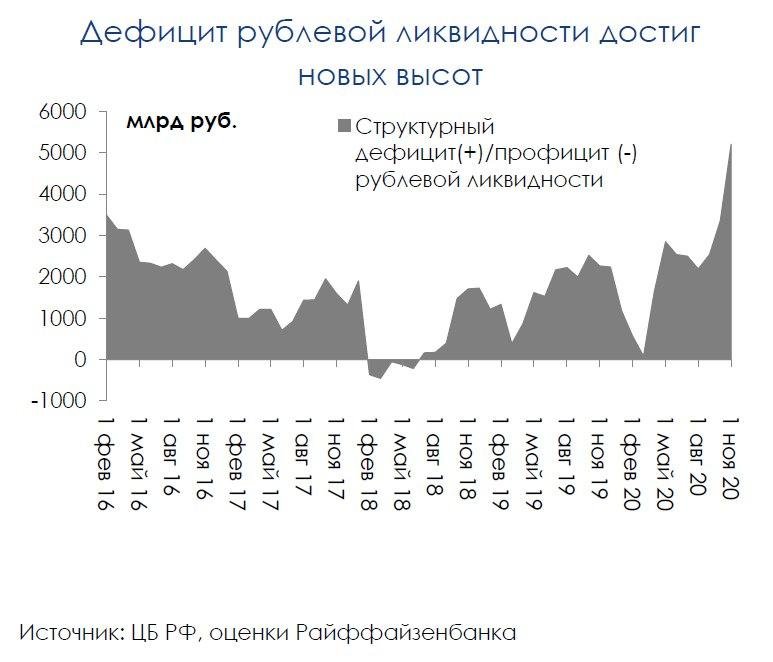

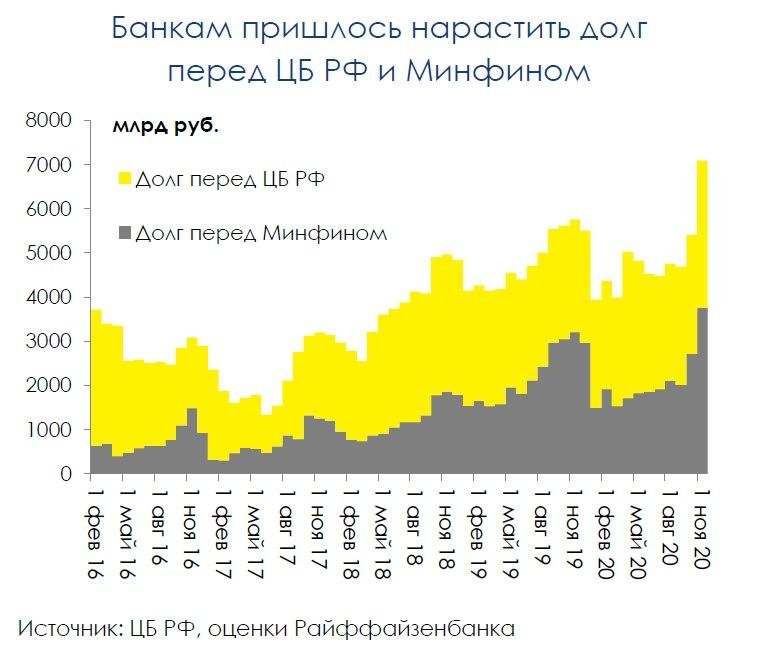

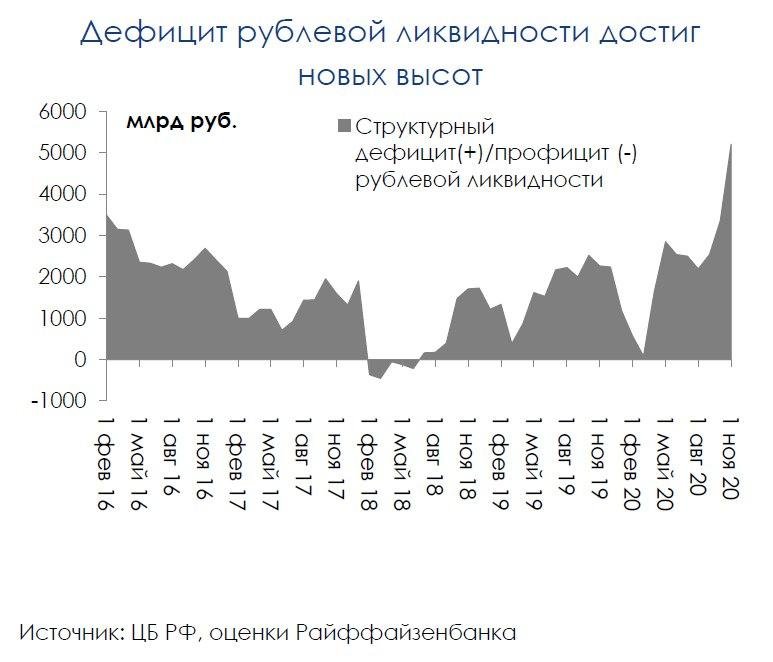

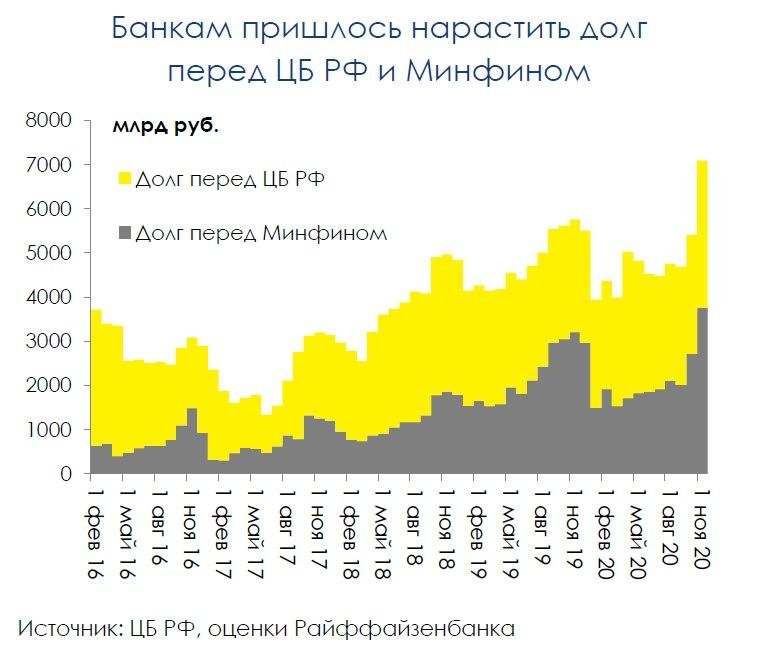

Гигантский отток средств в ОФЗ привел к увеличению долга перед ЦБ РФ и Минфином. Основная активность банков сосредоточена в госсекторе: по данным ЦБ, “банки существенно нарастили объем вложений в долговые ценные бумаги, прирост, как и в сентябре, в основном пришелся на ОФЗ.” “В октябре 2020 г. Минфин России разместил ОФЗ на общую сумму 1,5 трлн руб., около 90% которых были выкуплены СЗКО (примерно 1,3 трлн руб., часть из них была заложена по операциям РЕПО с Банком России.” В результате таких огромных инвестиций в ОФЗ в условиях относительно низкого бюджетного дефицита (большая часть от плана будет реализована с расходами в конце декабря), по нашим расчетам, в банковском секторе усилилось состояние дефицита рублевой ликвидности (его значение, по нашим оценкам, выросло на 1,8 трлн руб. до 5,2 трлн руб.). На этом фоне банки существенно нарастили долг как перед Казначейством РФ (+1 трлн руб.), так и ЦБ РФ (+632 млрд руб.).

Часть валютных обязательств банки направили в рублевое кредитование. Также высокую активность банки проявили в корпоративном (+486 млрд руб.) и розничном (+362 млрд руб.) кредитовании, что, как мы полагаем, в большей степени отражает влияние коронакризиса на экономику. Несмотря на такой большой прирост кредитов, поступления рублевых средств на счета клиентов на наблюдалось: их отток составил 172 млрд руб. Возникший дефицит рублевой ликвидности лишь отчасти был покрыт средствами ЦБ РФ и Казначейства РФ. Другая часть (747 млрд руб.) была покрыта, в том числе, за счет сокращения ОВП (в предшествующие месяцы банки, напротив, ее увеличивали). Таким образом, банковский сектор в октябре оказал существенную поддержку курсу рубля, однако это не сильно ему помогло (а ситуация с валютной ликвидностью в секторе ухудшилась). По нашему мнению, при прочих равных, при цене нефти не выше 45 долл./барр. недавняя позитивная динамика рубля (с 80 руб. до 76 руб./долл.) сильно ограничивает потенциал для его укрепления в 1 кв. 2021 г. ниже 75 руб./долл. (то есть сезонный рост сальдо счета текущих операций уже почти полностью учтен в курсе рубля).

По данным обзора банковского сектора ЦБ, в октябре прибыль российских банков составила 170 млрд руб. (на 15% меньше м./м.), при этом влияние переоценки ценных бумаг и ОВП было незначительным. Источники собственных средств (=капитал) сектора в октябре снизились на 307 млрд руб. до 10,4 трлн руб., несмотря на заработанную прибыль, из-за выплаты дивидендов на общую сумму около 457 млрд руб. (из которых на Сбербанк приходится 422,4 млрд руб. по итогам деятельности за 2019 г.).

Объем плохих кредитов мешает отмене действующих регуляторных послаблений

Отсутствие роста просроченной задолженности (она даже снизилась на 2,6 млрд руб. м./м., при этом резервы были увеличены лишь на 30 млрд руб.), вероятно, является следствием действующих регуляторных послаблений (банкам разрешается не отражать в отчетности ухудшение финансового состояния заемщиков даже по факту просроченных выплат по процентам или их неспособности выплатить тело долга). Их действие было продлено до конца года (с сентября), что может указывать на то, что некоторые крупные банки не в состоянии без них обойтись. Кстати говоря, в сентябре (данные о качестве кредитного портфеля доступны с задержкой в 2 мес.) объем плохих кредитов (сомнительные, проблемные и безнадежные) увеличился на ~170 млрд руб., при этом на создание резервов было направлено тогда только 126 млрд руб.

Общий размер плохих кредитов на начало октября составлял 11,9 трлн руб. при общем размере сформированных резервов по ссудам – 6,55 трлн руб. (резервы полностью не покрывают даже безнадежные и проблемные кредиты). Всего с конца марта по начало октября, по оценке ЦБ РФ, было реструктурировано более 6,6 трлн руб. кредитов (более 10% кредитного портфеля). В этой связи, а также в связи с влиянием второй волны COVID-19 на экономику (на фактическое исполнение заемщиками своих обязательств) действующие послабления, вероятно, будут и дальше продлеваться.

Отток валютной ликвидности продолжился

В валютной части баланса продолжился отток средств со счетов клиентов (1,8 млрд долл. против 2,6 млрд долл. в сентябре), при этом с начала года ушло 4,9 млрд долл. Большой объем средств, 12,9 млрд долл., перетек с депозитов на расчетные счета, что, как мы полагаем, является следствием нулевых процентных ставок. Из валютного кредитования банки высвободили 1,1 млрд долл. (в предшествующие месяцы наблюдался нетипичный прирост, что могло быть связано, в том числе, с падением операционного потока у нефтегазовых компаний).

В результате по кредитно-депозитным операциям отток валютной ликвидности составил 0,7 млрд долл. Несмотря на такой скромный отток, объем средств, размещенных банками на депозитах и корсчетах в банках-нерезидентах, уменьшился на 2,7 млрд долл., из-за чего запас валютной ликвидности, по нашим оценкам, снизился еще на 1,9 млрд долл., что соответствует значению ее дефицита в 3,7 млрд долл. Он мог бы быть еще больше, если бы банки не продолжили высвобождать средства на сумму 1,3 млрд долл. из портфеля евробондов.

Курс рубля стал меньше реагировать на рост нефти из-за истощения запаса валютной ликвидности

Как мы уже отмечали (см. наш комментарий «Нехватка валютной и рублевой ликвидности давит на их стоимость» от 30 октября), истощение запаса валютной ликвидности в секторе является одним из факторов ослабления рубля к доллару (банковский сектор не может компенсировать вывоз капитала корпоративным сектором). Это обстоятельство (низкая чувствительность курса рубля к повышению цены нефти) обуславливает тот факт, что в ноябре рубль почти полностью проигнорировал ралли цен на нефть (котировки Brent поднялись на 26%, а рубль укрепился к доллару всего на 4%), при этом даже в период выплаты налогов рубль заметно не укрепился. Сохраняющийся высокий вывоз капитала частным сектором (и отсутствие притока иностранных инвестиций в ОФЗ) будет способствовать сохранению расширенных базисных спредов (например, 1y IRS – XCCY расширился с июля на 50 б.п. до 80 б.п.), несмотря на восстановление счета текущих операций в 4 кв. (возможно, большая его часть образована расчетами не в твердых валютах).

Гигантский отток средств в ОФЗ привел к увеличению долга перед ЦБ РФ и Минфином. Основная активность банков сосредоточена в госсекторе: по данным ЦБ, “банки существенно нарастили объем вложений в долговые ценные бумаги, прирост, как и в сентябре, в основном пришелся на ОФЗ.” “В октябре 2020 г. Минфин России разместил ОФЗ на общую сумму 1,5 трлн руб., около 90% которых были выкуплены СЗКО (примерно 1,3 трлн руб., часть из них была заложена по операциям РЕПО с Банком России.” В результате таких огромных инвестиций в ОФЗ в условиях относительно низкого бюджетного дефицита (большая часть от плана будет реализована с расходами в конце декабря), по нашим расчетам, в банковском секторе усилилось состояние дефицита рублевой ликвидности (его значение, по нашим оценкам, выросло на 1,8 трлн руб. до 5,2 трлн руб.). На этом фоне банки существенно нарастили долг как перед Казначейством РФ (+1 трлн руб.), так и ЦБ РФ (+632 млрд руб.).

Часть валютных обязательств банки направили в рублевое кредитование. Также высокую активность банки проявили в корпоративном (+486 млрд руб.) и розничном (+362 млрд руб.) кредитовании, что, как мы полагаем, в большей степени отражает влияние коронакризиса на экономику. Несмотря на такой большой прирост кредитов, поступления рублевых средств на счета клиентов на наблюдалось: их отток составил 172 млрд руб. Возникший дефицит рублевой ликвидности лишь отчасти был покрыт средствами ЦБ РФ и Казначейства РФ. Другая часть (747 млрд руб.) была покрыта, в том числе, за счет сокращения ОВП (в предшествующие месяцы банки, напротив, ее увеличивали). Таким образом, банковский сектор в октябре оказал существенную поддержку курсу рубля, однако это не сильно ему помогло (а ситуация с валютной ликвидностью в секторе ухудшилась). По нашему мнению, при прочих равных, при цене нефти не выше 45 долл./барр. недавняя позитивная динамика рубля (с 80 руб. до 76 руб./долл.) сильно ограничивает потенциал для его укрепления в 1 кв. 2021 г. ниже 75 руб./долл. (то есть сезонный рост сальдо счета текущих операций уже почти полностью учтен в курсе рубля).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба