7 декабря 2020 Trade Like A Pro Власов Павел

О стоп-лоссах уже было сказано немало, но наши читатели продолжают присылать вопросы вроде «А стоп 30 пунктов для EURUSD на M15 – это нормально?».

Поэтому я решил сделать отдельный пост с наилучшим, на мой взгляд, методом расчета стоп-лосса при торговле на Форекс.

В этом уроке мы разберемся, как ставить стопы, используя стандартный индикатор ATR с небольшими, но важными корректировками, чтобы эти стопы не выбивало случайным движением рынка.

Как ставят стопы обычные трейдеры?

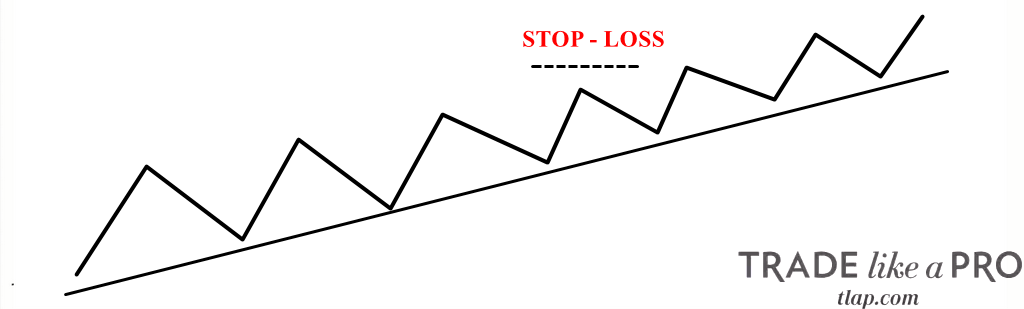

Правильно выбранный размер стоп-лосса – отложенного ордера, ограничивающего убыток сделки, – значительно увеличивает общий профит стратегии.

Слишком большие «стопы» могут не перекрыться даже значительным количеством прибыльных сделок. Стоп-лосс малого размера увеличит количество убыточных ордеров из-за всплесков волатильности на политических новостях и публикациях экономической статистики.

На Форекс и других рынках большинство трейдеров часто используют самые распространенные места для установки стоп-лосса:

Ближайшие минимумы и максимумы цены;

Уровни сопротивлений и поддержки;

Фиксированные значения (в пределах 30-50 пунктов для основных валютных пар).

Такая единая тактика приводит к образованию зоны скоплений отложенных ордеров. Маркет-мейкеры часто используют эти уровни, чтобы:

Ускорить дальнейший тренд, активировав стоп-лоссы;

Зафиксировать прибыль крупных клиентов за счет заранее известного объема отложек.

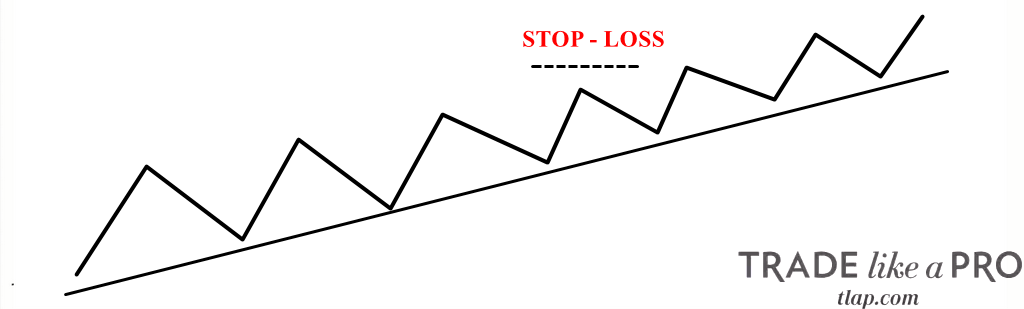

Фиксация профита – самая распространенная причина срабатывания стопов, после чего котировки возвращаются к предыдущему тренду, а правильно спрогнозировавший движение трейдер остается с убытком и без позиции.

Избежать такого варианта событий поможет практика определения уровней Stop-Loss (SL) с помощью индикатора волатильности ATR (Average True Range).

Индикатор ATR и его настройки

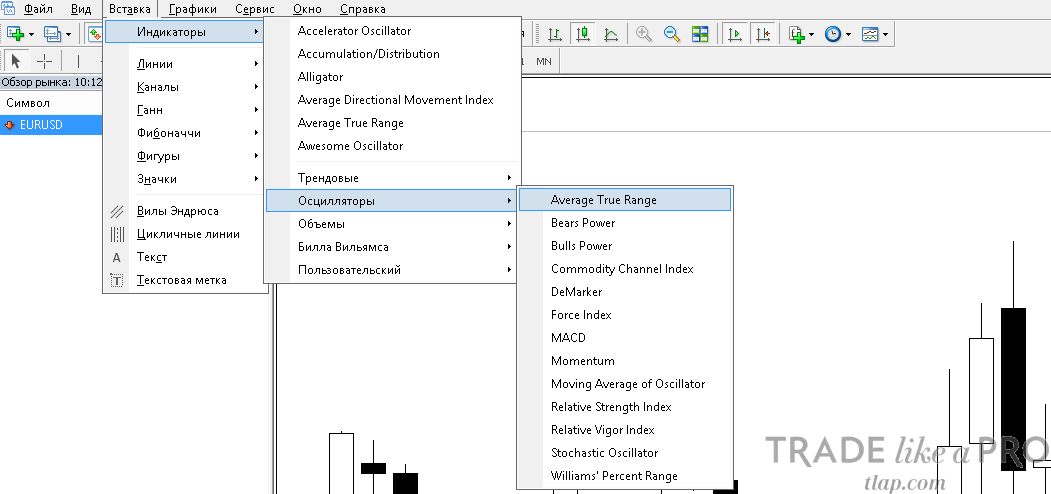

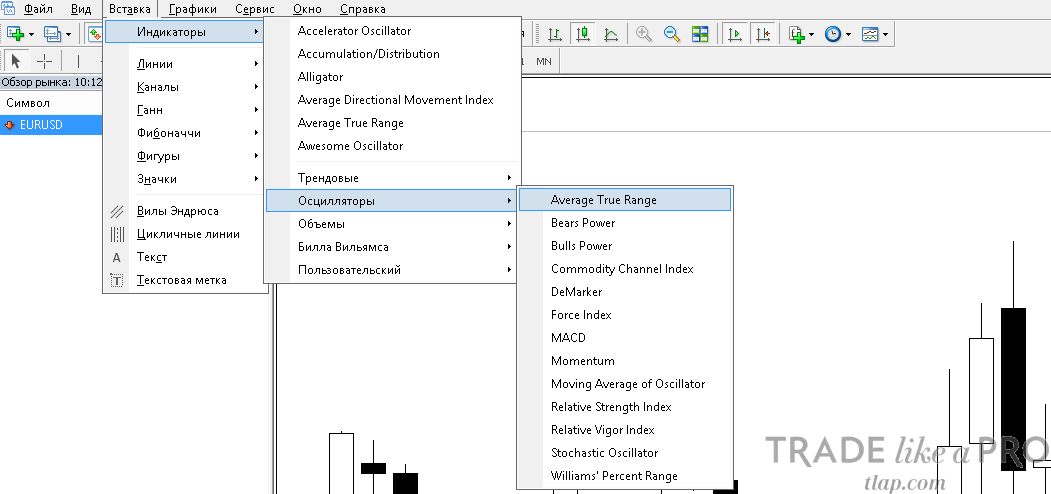

Average True Range входит в стандартный пакет индикаторов распространенных торговых платформ. В терминале Metatrader 4/5 этот инструмент находится в верхнем меню «Вставка», опция «Индикаторы», раздел «Осцилляторы»:

Описание, история и примеры использования ATR подробно раскрыты в отдельной статье на сайте. В этом уроке мы сосредоточимся именно на выставлении стопов с помощью ATR.

Суть индикатора отражена в его названии – Average True Range переводится как «средний истинный диапазон» рыночных колебаний. Формула индикатора рассчитывает в динамичном режиме амплитуду колебаний котировок валютных пар на заданном в настройках периоде.

Полученные данные позволяют трейдеру вычислить уровень stop-loss, который будет выше текущей волатильности рынка и будет отличаться от отложенных ордеров (стопов) других трейдеров.

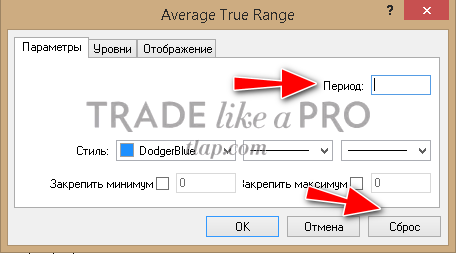

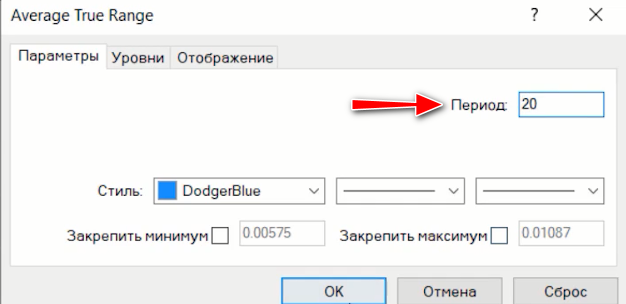

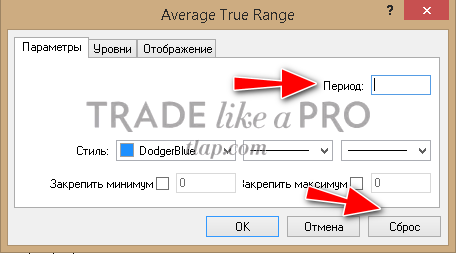

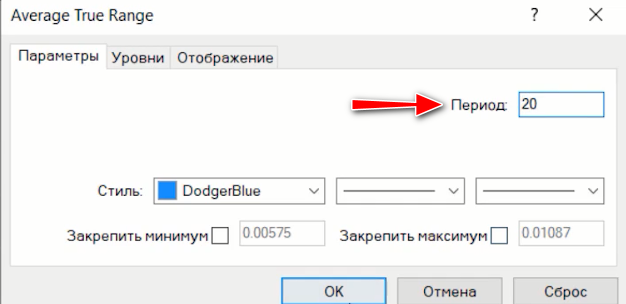

Индикатор имеет минимальное количество настроек: помимо цветового варианта отображения и выбора толщины линий, трейдер может задать период – количество свечей таймфрейма, на которых определяется истинный диапазон колебаний.

По умолчанию ATR рассчитывается на отрезке в 14 свечей, но внутри дня на таймфрейме H1 лучше использовать значение 24, что равно количеству часов в сутках. На D1 будет оптимален период в 20 рабочих дней. Во всех остальных случаях можно применять стандартное значение 14, оно устанавливается по дефолту после нажатия кнопки «Сброс».

Как устанавливать stop-loss по индикатору ATR

Значения индикатора ATR – это амплитуда колебаний рынка, заданная в старых пунктах четырехзначных котировок. Она определяется в момент совершения сделки на крайней точке кривой. Показания должны соответствовать свече, на которой был выставлен ордер.

Алгоритм в целом такой:

Смотрим текущее значение Value ATR;

Переводим его в пункты;

Умножаем на подходящий коэффициент;

Прибавляем/вычитаем из цены сделки;

Если полученный стоп-лосс совпадает с очевидными местами скоплений стоп-лоссов толпы, корректируем его.

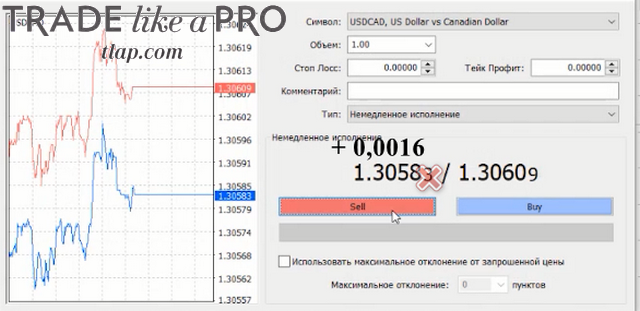

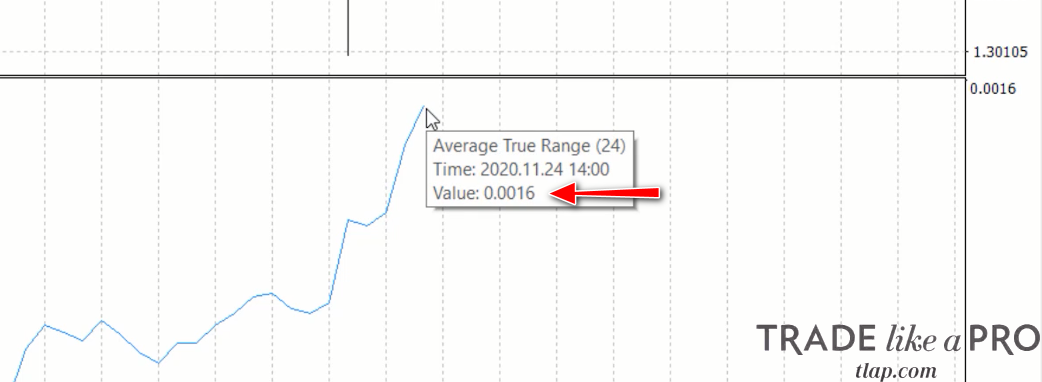

Рассмотрим пример установки стоп-лосса на паре USDCAD при внутридневной торговле. Базовые условия: таймфрейм H1, период ATR – 24, позиция шорт.

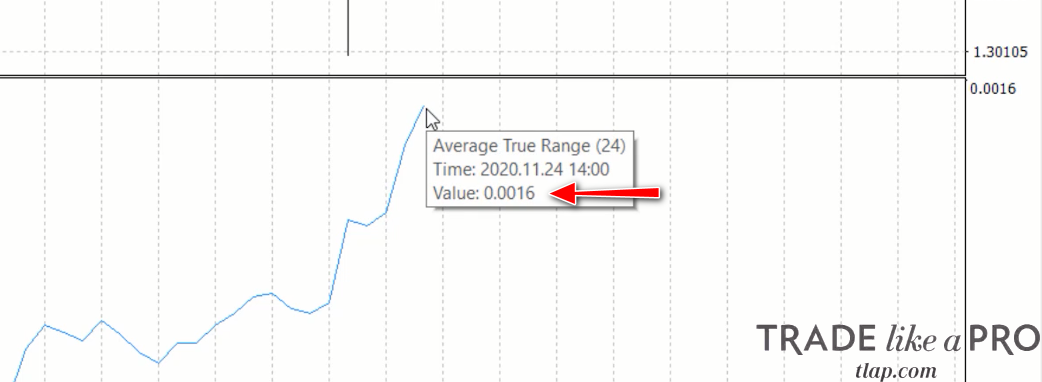

При наведении курсора на край ATR можно увидеть значение Value 0,0016. Эта цифра дана в четырехзначном формате котировок, что означает волатильность колебаний в 16 (старых) пунктов в среднем за свечу.

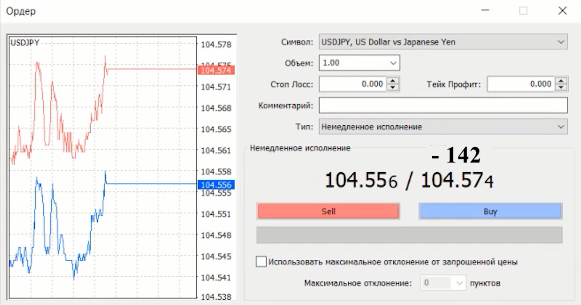

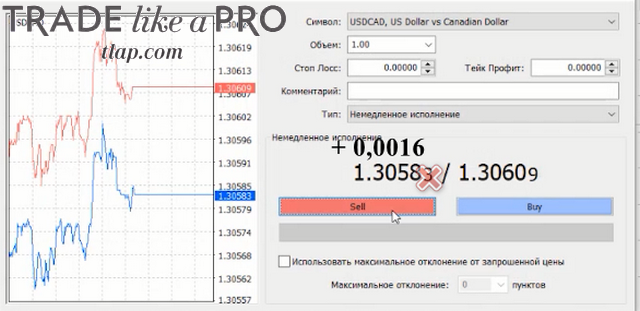

Значение индикатора надо прибавить к цене сделки на продажу USDCAD, чтобы получить значение стоп-лосса. Как видно из ордера на скриншоте ниже, в примере используются пятизначные котировки. Это значит, что при расчете не надо учитывать последний знак. Ко входу SELL 1,3058 прибавляем 0,0016 и получаем 1,3074.

Важно понимать, что цифры ATR – это показатель волатильности рынка на заданном периоде, позволяющий защитить сделку от случайного срабатывания стопа в текущий момент. А вот достаточно ли вам будет такого стопа или, наоборот, он окажется слишком большим – зависит от торгуемой стратегии.

Именно поэтому для расчета стопа показатель ATR умножают на коэффициент.

Коэффициент – это значение, на которое мы умножаем Value ATR.

При скальперских сделках с фиксацией минимального тейк-профита трейдер может ограничиться 0,5 ATR (в нашем случае 8 пунктов). Среднесрочные и долгосрочные удержания сделки потребуют запаса волатильности в 2 или 4 раза больше.

Выбор размера стоп-лосса по ATR исследован на сайте в отдельной статье, посвященной результативности паттернов Price Action, где эмпирическим путем установлен оптимальный размер коэффициента для Average True Range.

На торговых таймфреймах от H1 до D1 оптимален коэффициент от 2 до 4.

Как видно на картинке выше, множитель 4 выводит стоп-лосс за пределы локального максимума в зону скопления стопов толпы. Двойной ATR позволяет снизить вероятный убыток, сохранив потенциал заработка. К тому же он расположен чуть выше последней вершины коррекции USDCAD.

Проверить догадки о том, где расположено большинство стоп-лоссов трейдеров, можно с помощью специального индикатора на сайте в разделе «Инструменты».

Добавив уровни на график, можно увидеть, что ритейл трейдеры разместили отложенные ордера в районе 4-кратного множителя ATR или совсем близко к текущему курсу USDCAD. Установленный SL на уровне двукратного ATR оказался в «слепой зоне» маркет-мейкеров.

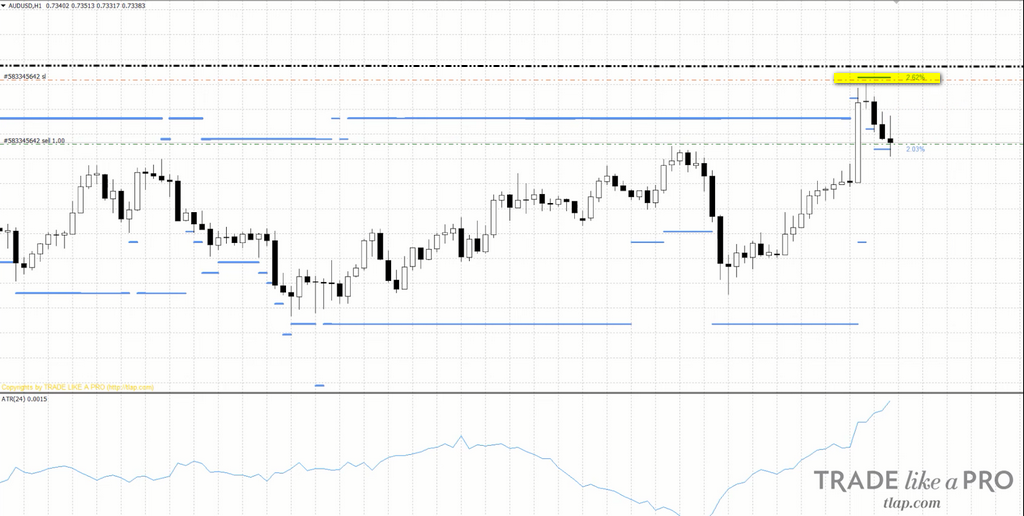

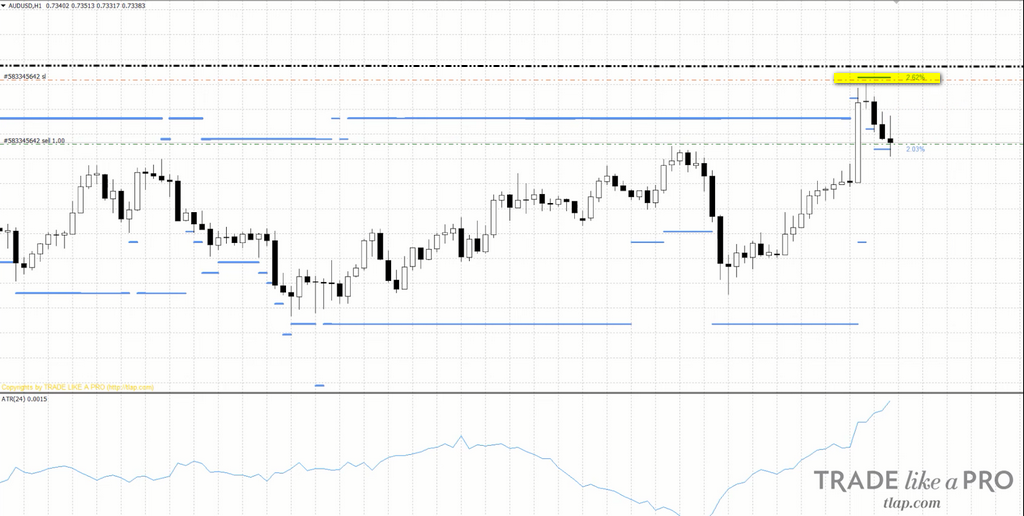

Размещение стоп-лосса в уникальных зонах – это основная задача описываемой тактики. На рисунке ниже показан пример шорта AUDUSD. Двойной множитель ATR на таймфрейме H1 дал уровень, совпадающий с показаниями индикатора стоп-лоссов.

В этом случае SL надо увеличить на несколько пунктов, чтобы перенести выше основной массы стопов толпы.

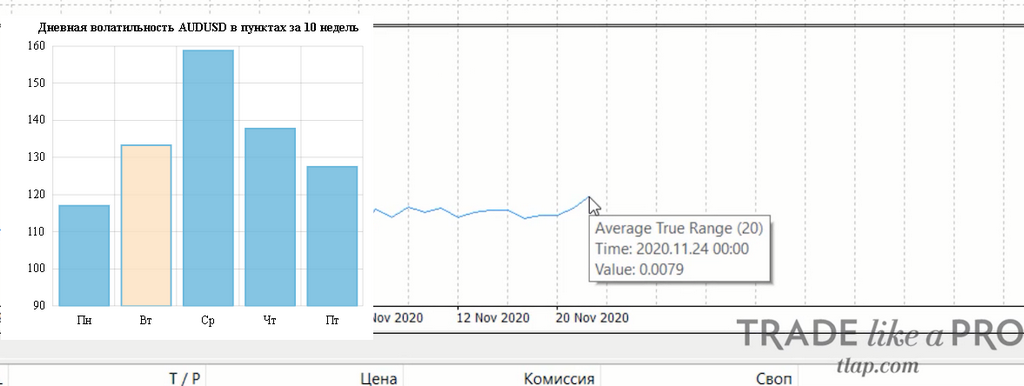

На дневном таймфрейме расчет и установка SL проводятся по такой же схеме. При переходе на D1 меняется только период в настройках ATR с 14 на 20 (количество рабочих дней за месяц).

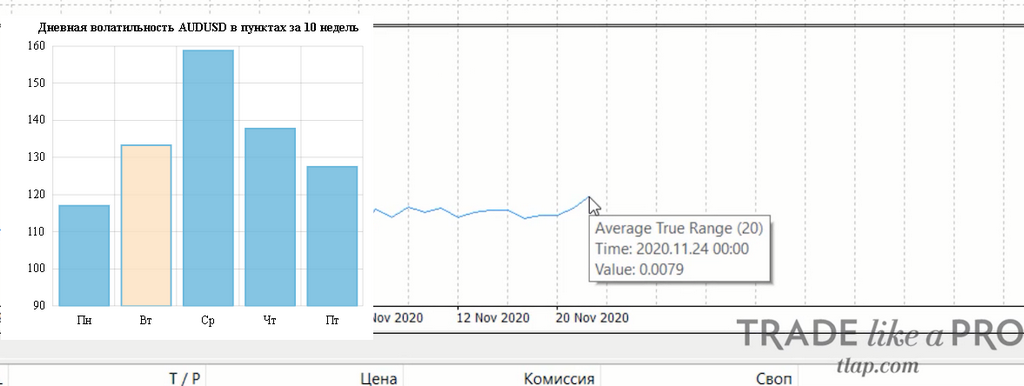

Рассмотрим пример со сделкой лонг на паре AUDUSD. Размер стоп-лосса в этом случае подскажет крайнее значение ATR (20), соответствующее текущей свече входа в позицию, равное 0,0079 или 79 пунктов. Такой размер SL без применения мультипликаторов слишком мал для «спокойной» торговли на дневных свечах. Если умножить ATR на два, то полученных 158 пунктов хватит для среднесрочного удержания позиции в течение недели. Эта величина укладывается в среднее значение дневной волатильности, которое можно посмотреть для справки в сервисе «Индикатор волатильности Форекс».

Прибавляем 0,0158 к значению сделки BUY, игнорируя пятый знак, и получаем искомую цифру SL 0.7178. По расположению отложенного ордера на графике наглядно видно, что он не пересекается с какими-либо значимыми уровнями поддержки или минимумами цены, где обычно скапливаются отложенные ордера толпы.

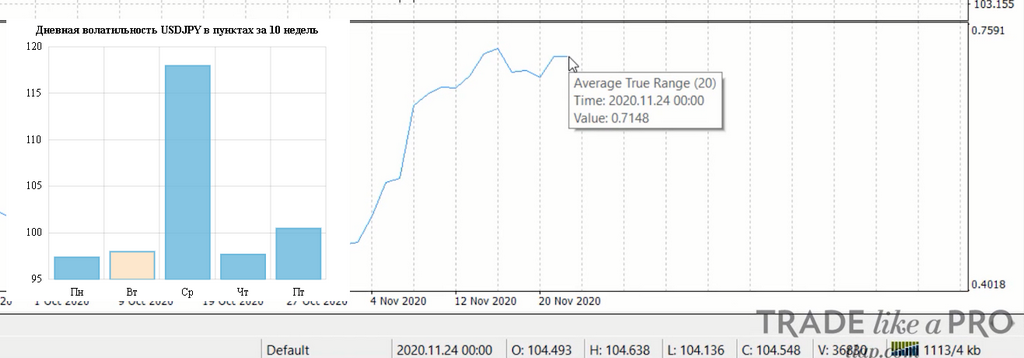

Как быть с нестандартными котировками инструментов?

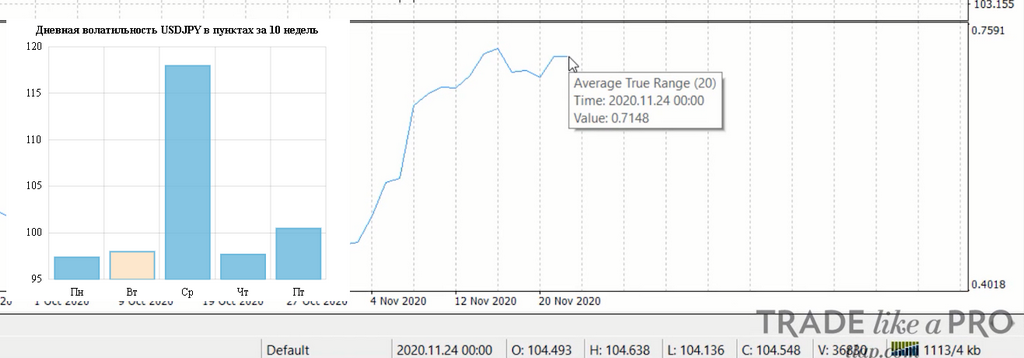

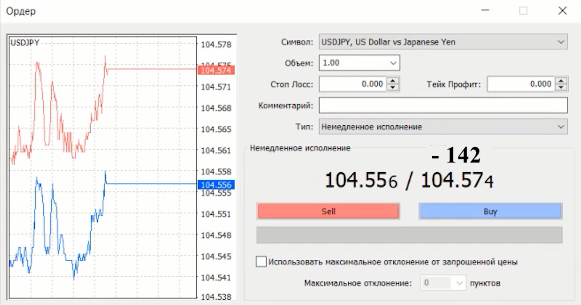

Ряд основных валютных пар, экзотики, золото или другие товарные инструменты имеют нестандартные значения индикатора ATR. Например, истинный диапазон обратных котировок дневных свечей USDJPY покажет значение 0,7148.

Индикатор волатильности Форекс показывает, что за последние 10 недель средний диапазон свечей не выходил за пределы 120 пунктов. Логично предположить, что ATR показывает 71,48 пунктов, округляем до 71 пункта.

При сделке лонг (buy) для определения размера стопа используем двойной множитель и отнимаем 142 пункта от цены открытия Buy-ордера, получив значение SL 103,15.

Как видно из картинки ниже, размер полученного стоп-лосса достаточно логичен при сопоставлении его с диапазоном дневных свечей, следовательно, значения ATR были интерпретированы правильно. При этом не стоит забывать об очевидных местах скопления отложенных ордеров. В данном примере стоп-лосс попадает на локальный минимум, трейдеру придется сместить ордер на несколько пунктов ниже.

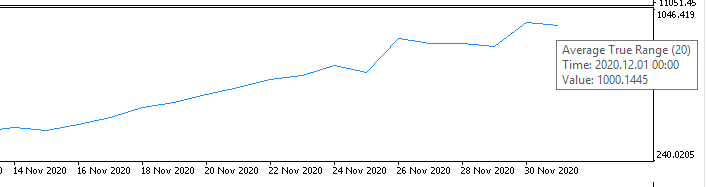

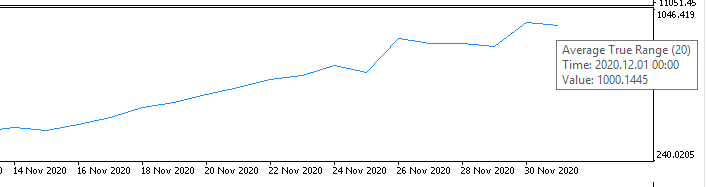

Если рассмотреть торговлю Bitcoin, распространенную сейчас на рынке Форекс, то логично будет предположить, что показание индикатора ATR на дневных свечах соответствует 1000 пунктов.

Трейдеру придется включить логику при выборе множителя ATR для криптовалюты. Учитывая высокую волатильность Bitcoin, лучше брать множитель 4.

Заключение

Индикатор ATR позволяет трейдеру объективно оценить размер относительно безопасного стоп-лосса, поставив ордер за волатильность рынка. Тактика поможет снизить убытки и не стать жертвой маркет-мейкеров, которые охотятся за стопами толпы.

Иногда рассчитанные уровни ATR совпадают с зоной скопления отложенных ордеров стоп-лоссов толпы – в этом случае достаточно просто увеличить размер SL. Выбор множителя можно доверить тестеру стратегий, но по результатам проведенных исследований коэффициент на таймфреймах от H1 до D1 стоит искать в диапазоне от 2 до 4.

Поэтому я решил сделать отдельный пост с наилучшим, на мой взгляд, методом расчета стоп-лосса при торговле на Форекс.

В этом уроке мы разберемся, как ставить стопы, используя стандартный индикатор ATR с небольшими, но важными корректировками, чтобы эти стопы не выбивало случайным движением рынка.

Как ставят стопы обычные трейдеры?

Правильно выбранный размер стоп-лосса – отложенного ордера, ограничивающего убыток сделки, – значительно увеличивает общий профит стратегии.

Слишком большие «стопы» могут не перекрыться даже значительным количеством прибыльных сделок. Стоп-лосс малого размера увеличит количество убыточных ордеров из-за всплесков волатильности на политических новостях и публикациях экономической статистики.

На Форекс и других рынках большинство трейдеров часто используют самые распространенные места для установки стоп-лосса:

Ближайшие минимумы и максимумы цены;

Уровни сопротивлений и поддержки;

Фиксированные значения (в пределах 30-50 пунктов для основных валютных пар).

Такая единая тактика приводит к образованию зоны скоплений отложенных ордеров. Маркет-мейкеры часто используют эти уровни, чтобы:

Ускорить дальнейший тренд, активировав стоп-лоссы;

Зафиксировать прибыль крупных клиентов за счет заранее известного объема отложек.

Фиксация профита – самая распространенная причина срабатывания стопов, после чего котировки возвращаются к предыдущему тренду, а правильно спрогнозировавший движение трейдер остается с убытком и без позиции.

Избежать такого варианта событий поможет практика определения уровней Stop-Loss (SL) с помощью индикатора волатильности ATR (Average True Range).

Индикатор ATR и его настройки

Average True Range входит в стандартный пакет индикаторов распространенных торговых платформ. В терминале Metatrader 4/5 этот инструмент находится в верхнем меню «Вставка», опция «Индикаторы», раздел «Осцилляторы»:

Описание, история и примеры использования ATR подробно раскрыты в отдельной статье на сайте. В этом уроке мы сосредоточимся именно на выставлении стопов с помощью ATR.

Суть индикатора отражена в его названии – Average True Range переводится как «средний истинный диапазон» рыночных колебаний. Формула индикатора рассчитывает в динамичном режиме амплитуду колебаний котировок валютных пар на заданном в настройках периоде.

Полученные данные позволяют трейдеру вычислить уровень stop-loss, который будет выше текущей волатильности рынка и будет отличаться от отложенных ордеров (стопов) других трейдеров.

Индикатор имеет минимальное количество настроек: помимо цветового варианта отображения и выбора толщины линий, трейдер может задать период – количество свечей таймфрейма, на которых определяется истинный диапазон колебаний.

По умолчанию ATR рассчитывается на отрезке в 14 свечей, но внутри дня на таймфрейме H1 лучше использовать значение 24, что равно количеству часов в сутках. На D1 будет оптимален период в 20 рабочих дней. Во всех остальных случаях можно применять стандартное значение 14, оно устанавливается по дефолту после нажатия кнопки «Сброс».

Как устанавливать stop-loss по индикатору ATR

Значения индикатора ATR – это амплитуда колебаний рынка, заданная в старых пунктах четырехзначных котировок. Она определяется в момент совершения сделки на крайней точке кривой. Показания должны соответствовать свече, на которой был выставлен ордер.

Алгоритм в целом такой:

Смотрим текущее значение Value ATR;

Переводим его в пункты;

Умножаем на подходящий коэффициент;

Прибавляем/вычитаем из цены сделки;

Если полученный стоп-лосс совпадает с очевидными местами скоплений стоп-лоссов толпы, корректируем его.

Рассмотрим пример установки стоп-лосса на паре USDCAD при внутридневной торговле. Базовые условия: таймфрейм H1, период ATR – 24, позиция шорт.

При наведении курсора на край ATR можно увидеть значение Value 0,0016. Эта цифра дана в четырехзначном формате котировок, что означает волатильность колебаний в 16 (старых) пунктов в среднем за свечу.

Значение индикатора надо прибавить к цене сделки на продажу USDCAD, чтобы получить значение стоп-лосса. Как видно из ордера на скриншоте ниже, в примере используются пятизначные котировки. Это значит, что при расчете не надо учитывать последний знак. Ко входу SELL 1,3058 прибавляем 0,0016 и получаем 1,3074.

Важно понимать, что цифры ATR – это показатель волатильности рынка на заданном периоде, позволяющий защитить сделку от случайного срабатывания стопа в текущий момент. А вот достаточно ли вам будет такого стопа или, наоборот, он окажется слишком большим – зависит от торгуемой стратегии.

Именно поэтому для расчета стопа показатель ATR умножают на коэффициент.

Коэффициент – это значение, на которое мы умножаем Value ATR.

При скальперских сделках с фиксацией минимального тейк-профита трейдер может ограничиться 0,5 ATR (в нашем случае 8 пунктов). Среднесрочные и долгосрочные удержания сделки потребуют запаса волатильности в 2 или 4 раза больше.

Выбор размера стоп-лосса по ATR исследован на сайте в отдельной статье, посвященной результативности паттернов Price Action, где эмпирическим путем установлен оптимальный размер коэффициента для Average True Range.

На торговых таймфреймах от H1 до D1 оптимален коэффициент от 2 до 4.

Как видно на картинке выше, множитель 4 выводит стоп-лосс за пределы локального максимума в зону скопления стопов толпы. Двойной ATR позволяет снизить вероятный убыток, сохранив потенциал заработка. К тому же он расположен чуть выше последней вершины коррекции USDCAD.

Проверить догадки о том, где расположено большинство стоп-лоссов трейдеров, можно с помощью специального индикатора на сайте в разделе «Инструменты».

Добавив уровни на график, можно увидеть, что ритейл трейдеры разместили отложенные ордера в районе 4-кратного множителя ATR или совсем близко к текущему курсу USDCAD. Установленный SL на уровне двукратного ATR оказался в «слепой зоне» маркет-мейкеров.

Размещение стоп-лосса в уникальных зонах – это основная задача описываемой тактики. На рисунке ниже показан пример шорта AUDUSD. Двойной множитель ATR на таймфрейме H1 дал уровень, совпадающий с показаниями индикатора стоп-лоссов.

В этом случае SL надо увеличить на несколько пунктов, чтобы перенести выше основной массы стопов толпы.

На дневном таймфрейме расчет и установка SL проводятся по такой же схеме. При переходе на D1 меняется только период в настройках ATR с 14 на 20 (количество рабочих дней за месяц).

Рассмотрим пример со сделкой лонг на паре AUDUSD. Размер стоп-лосса в этом случае подскажет крайнее значение ATR (20), соответствующее текущей свече входа в позицию, равное 0,0079 или 79 пунктов. Такой размер SL без применения мультипликаторов слишком мал для «спокойной» торговли на дневных свечах. Если умножить ATR на два, то полученных 158 пунктов хватит для среднесрочного удержания позиции в течение недели. Эта величина укладывается в среднее значение дневной волатильности, которое можно посмотреть для справки в сервисе «Индикатор волатильности Форекс».

Прибавляем 0,0158 к значению сделки BUY, игнорируя пятый знак, и получаем искомую цифру SL 0.7178. По расположению отложенного ордера на графике наглядно видно, что он не пересекается с какими-либо значимыми уровнями поддержки или минимумами цены, где обычно скапливаются отложенные ордера толпы.

Как быть с нестандартными котировками инструментов?

Ряд основных валютных пар, экзотики, золото или другие товарные инструменты имеют нестандартные значения индикатора ATR. Например, истинный диапазон обратных котировок дневных свечей USDJPY покажет значение 0,7148.

Индикатор волатильности Форекс показывает, что за последние 10 недель средний диапазон свечей не выходил за пределы 120 пунктов. Логично предположить, что ATR показывает 71,48 пунктов, округляем до 71 пункта.

При сделке лонг (buy) для определения размера стопа используем двойной множитель и отнимаем 142 пункта от цены открытия Buy-ордера, получив значение SL 103,15.

Как видно из картинки ниже, размер полученного стоп-лосса достаточно логичен при сопоставлении его с диапазоном дневных свечей, следовательно, значения ATR были интерпретированы правильно. При этом не стоит забывать об очевидных местах скопления отложенных ордеров. В данном примере стоп-лосс попадает на локальный минимум, трейдеру придется сместить ордер на несколько пунктов ниже.

Если рассмотреть торговлю Bitcoin, распространенную сейчас на рынке Форекс, то логично будет предположить, что показание индикатора ATR на дневных свечах соответствует 1000 пунктов.

Трейдеру придется включить логику при выборе множителя ATR для криптовалюты. Учитывая высокую волатильность Bitcoin, лучше брать множитель 4.

Заключение

Индикатор ATR позволяет трейдеру объективно оценить размер относительно безопасного стоп-лосса, поставив ордер за волатильность рынка. Тактика поможет снизить убытки и не стать жертвой маркет-мейкеров, которые охотятся за стопами толпы.

Иногда рассчитанные уровни ATR совпадают с зоной скопления отложенных ордеров стоп-лоссов толпы – в этом случае достаточно просто увеличить размер SL. Выбор множителя можно доверить тестеру стратегий, но по результатам проведенных исследований коэффициент на таймфреймах от H1 до D1 стоит искать в диапазоне от 2 до 4.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба