2 февраля 2021 InvestCommunity Ладимир Семенов

Постараюсь налить как можно меньше воды, и тезисно.

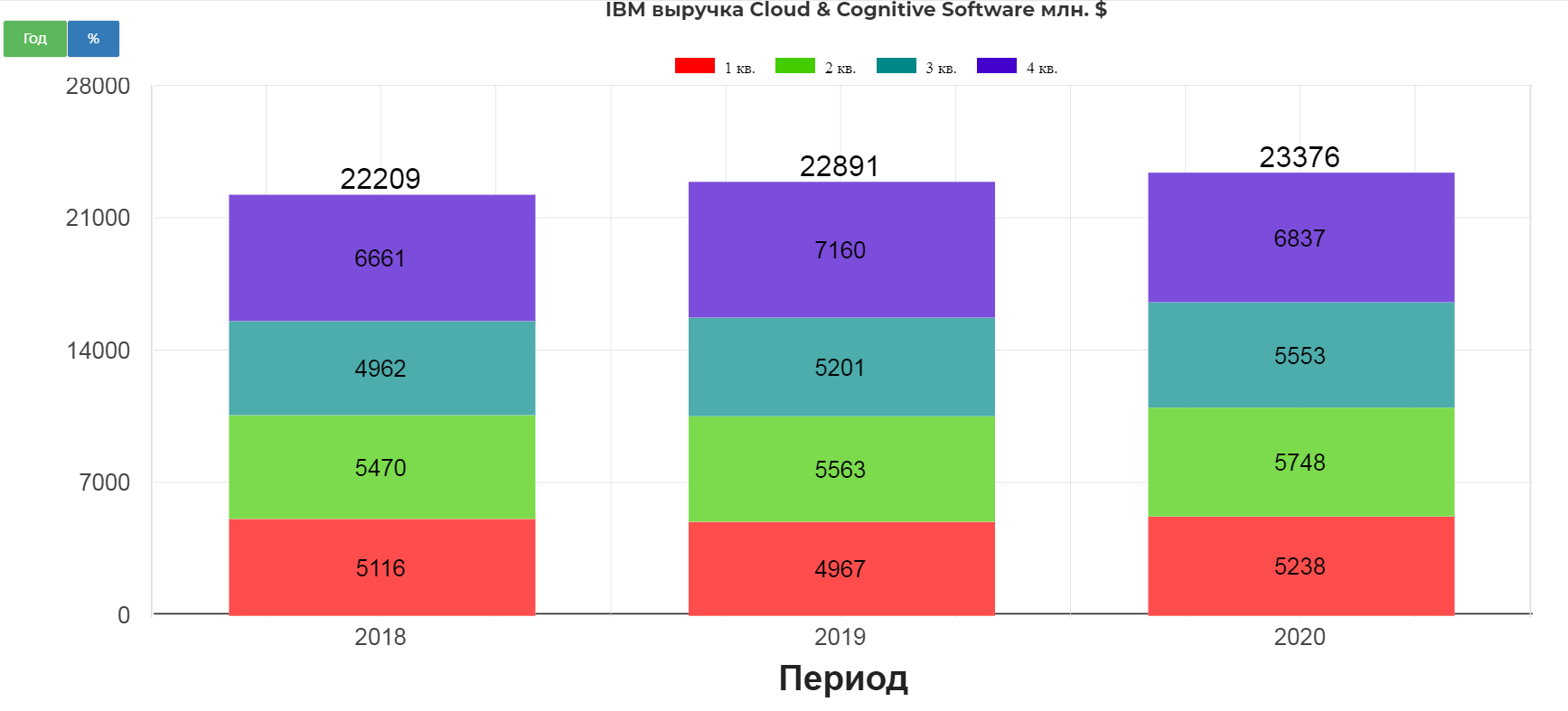

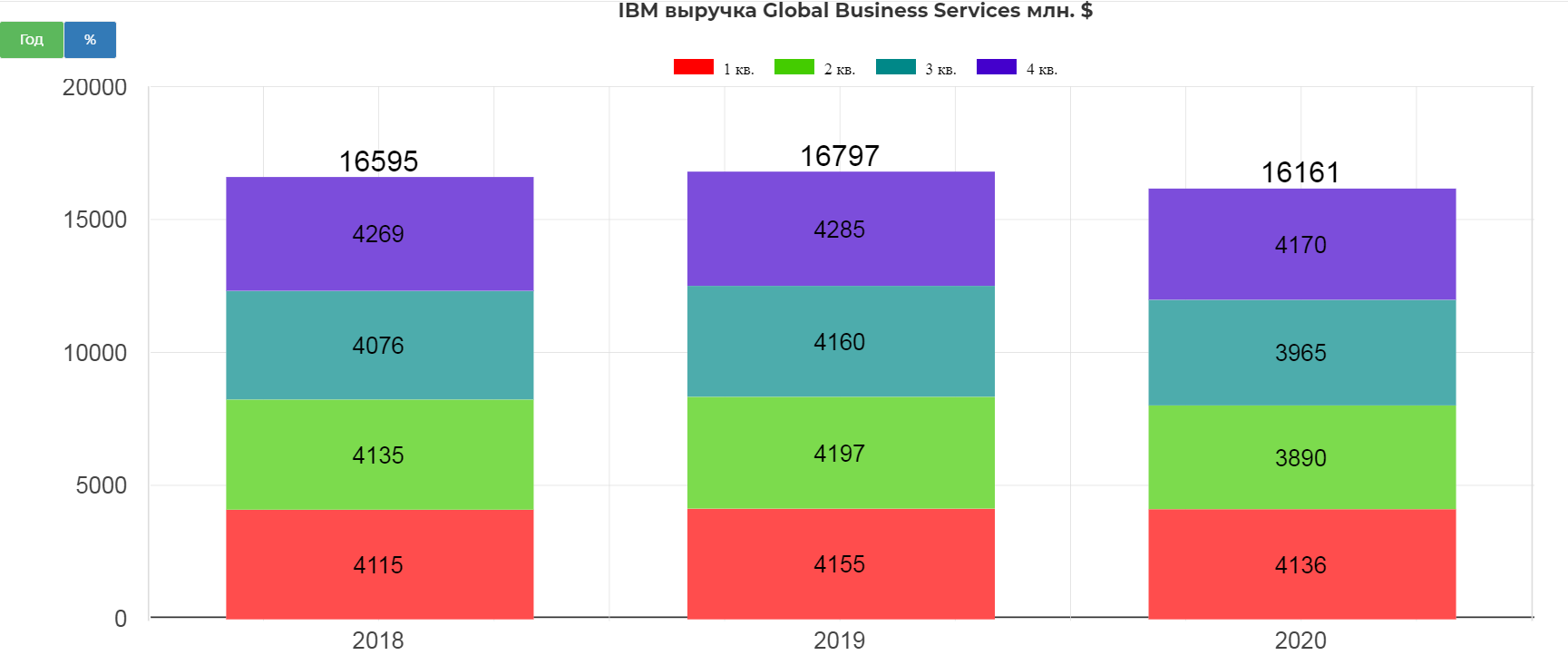

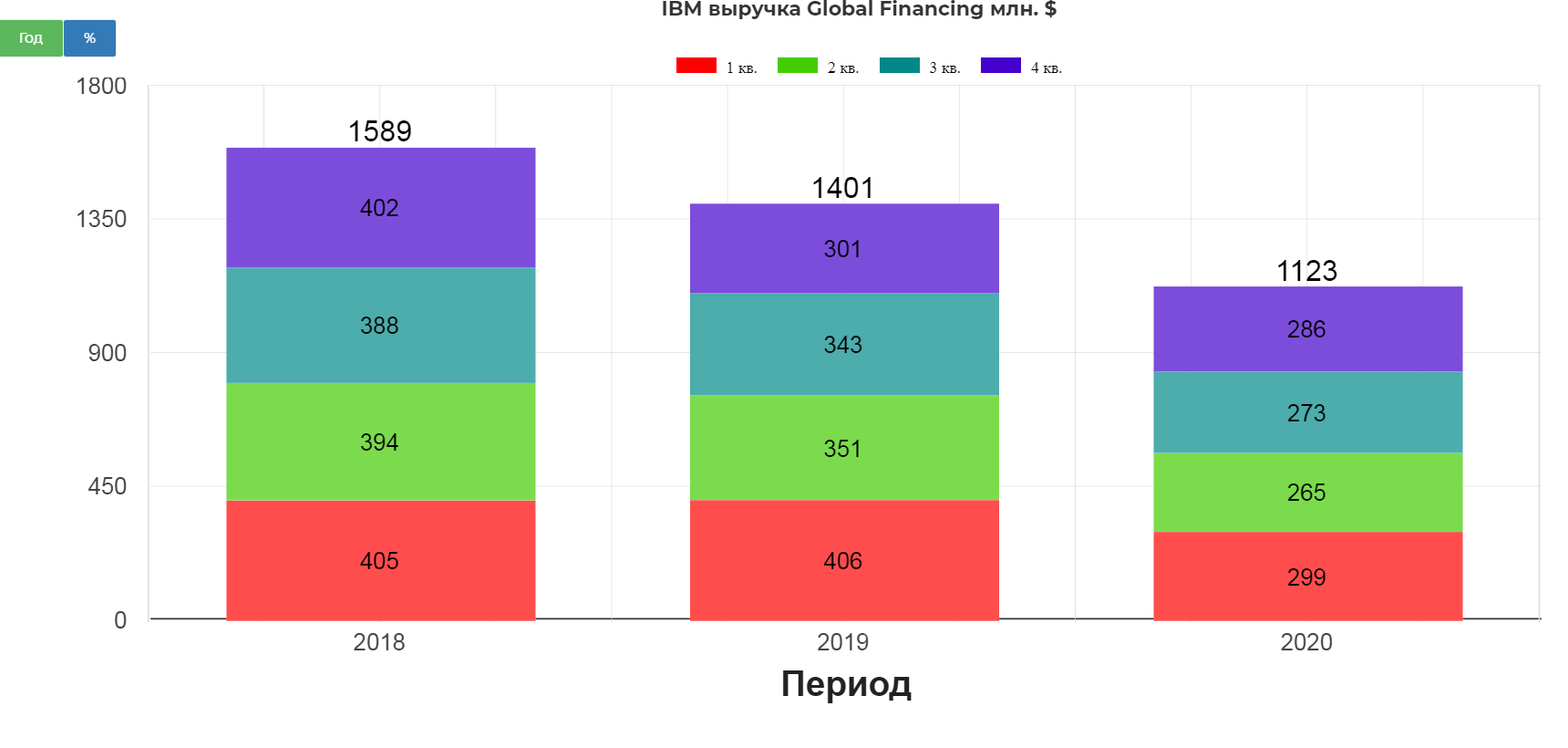

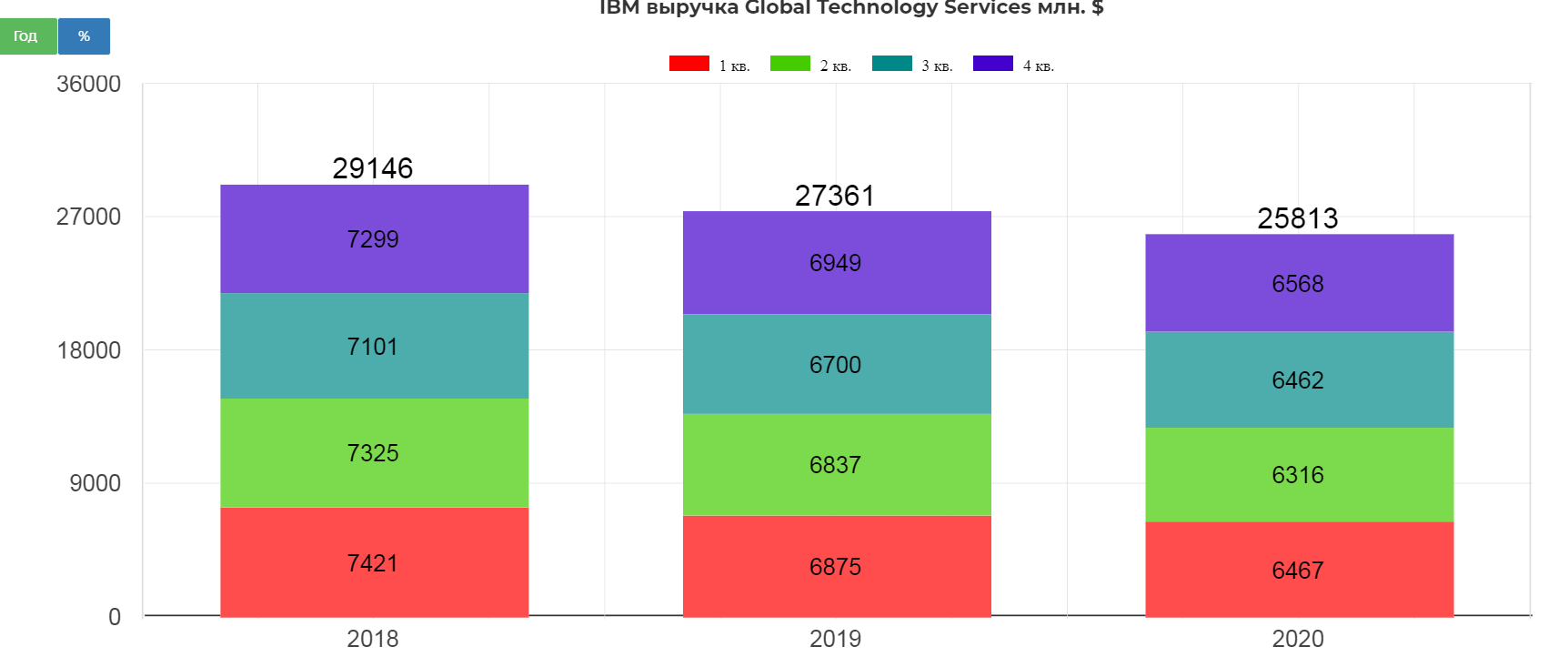

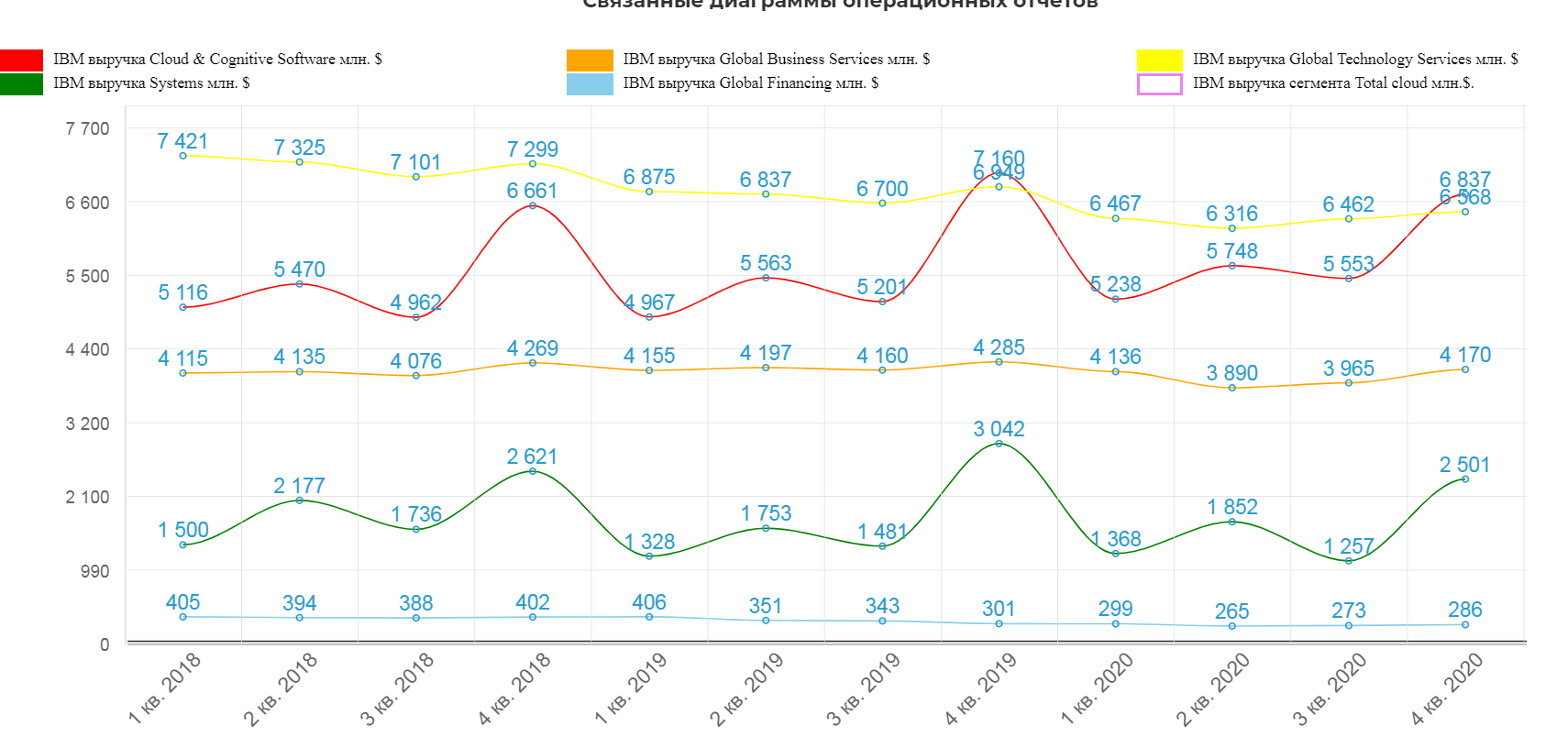

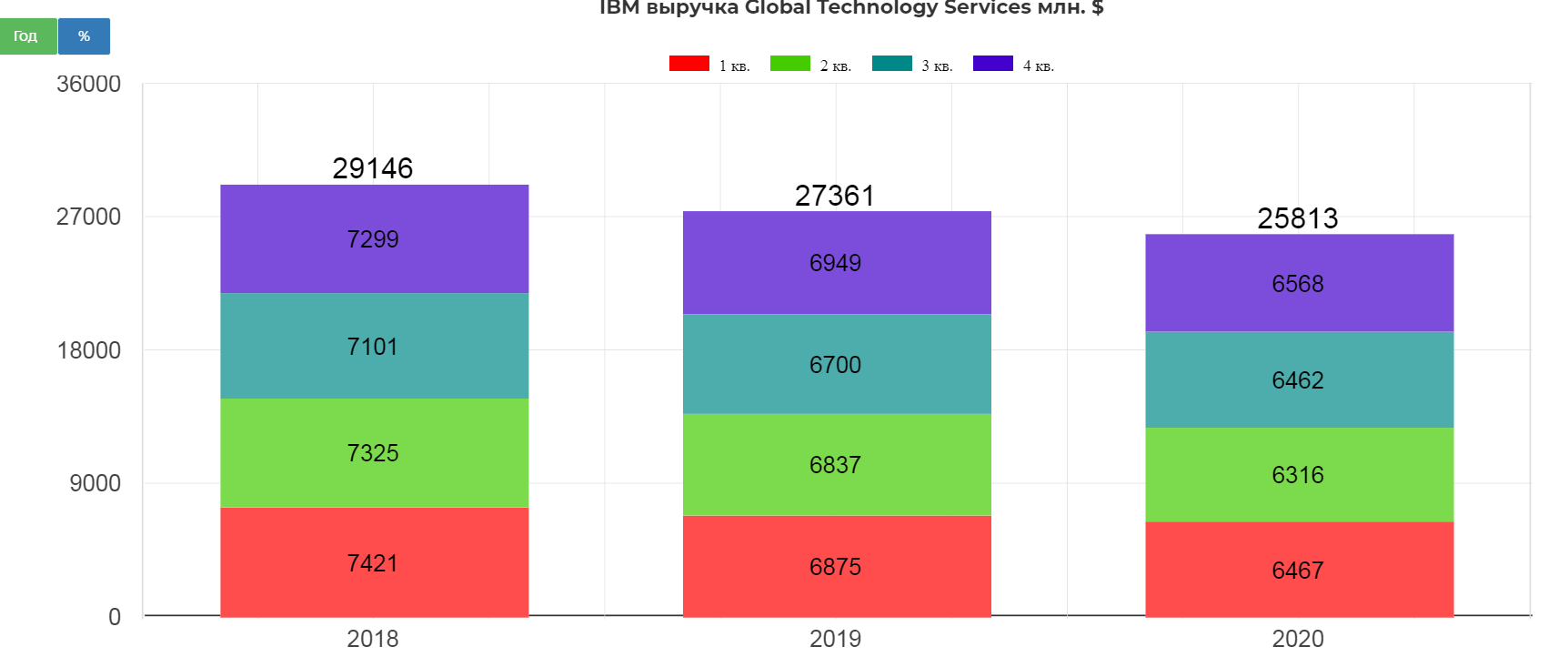

Для начала вот структура выручки компании, as reported:

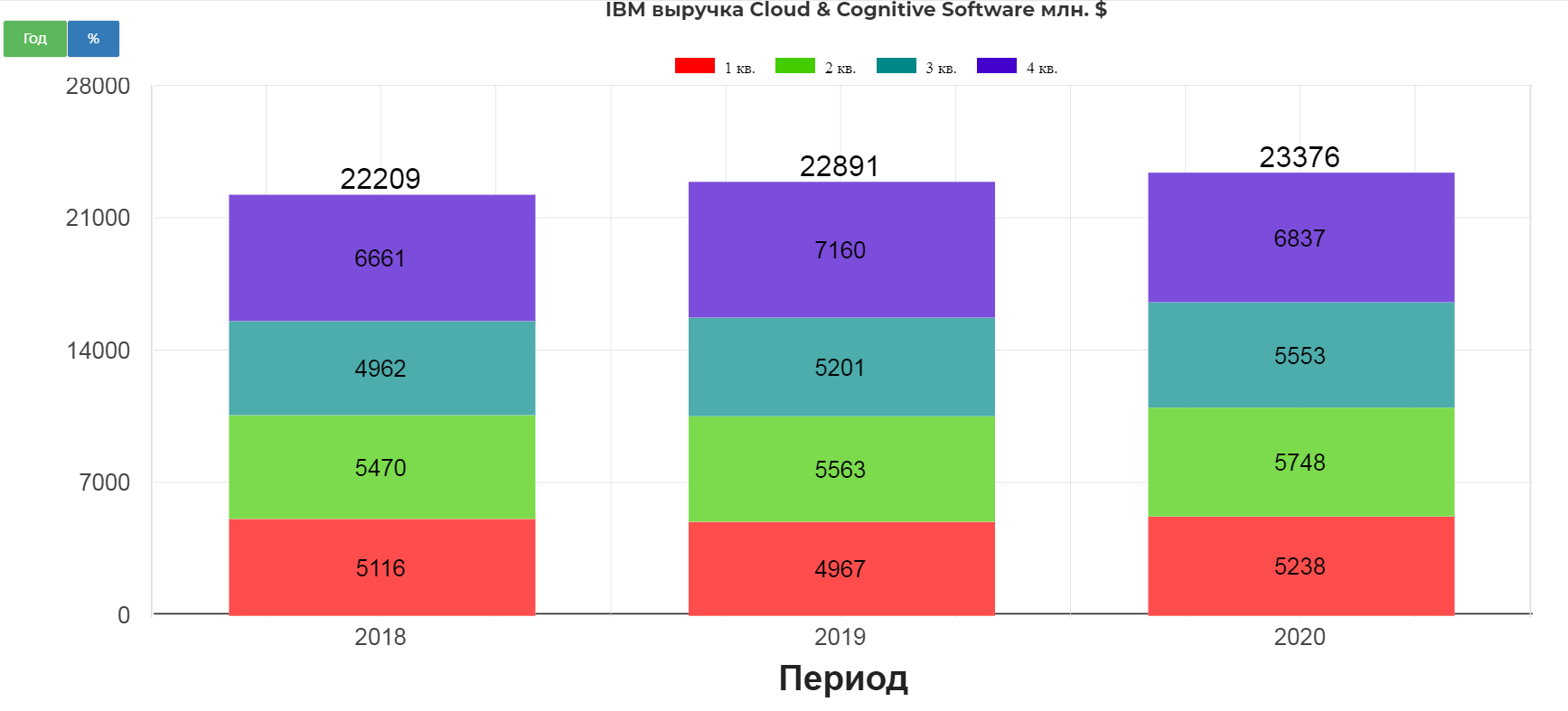

1.

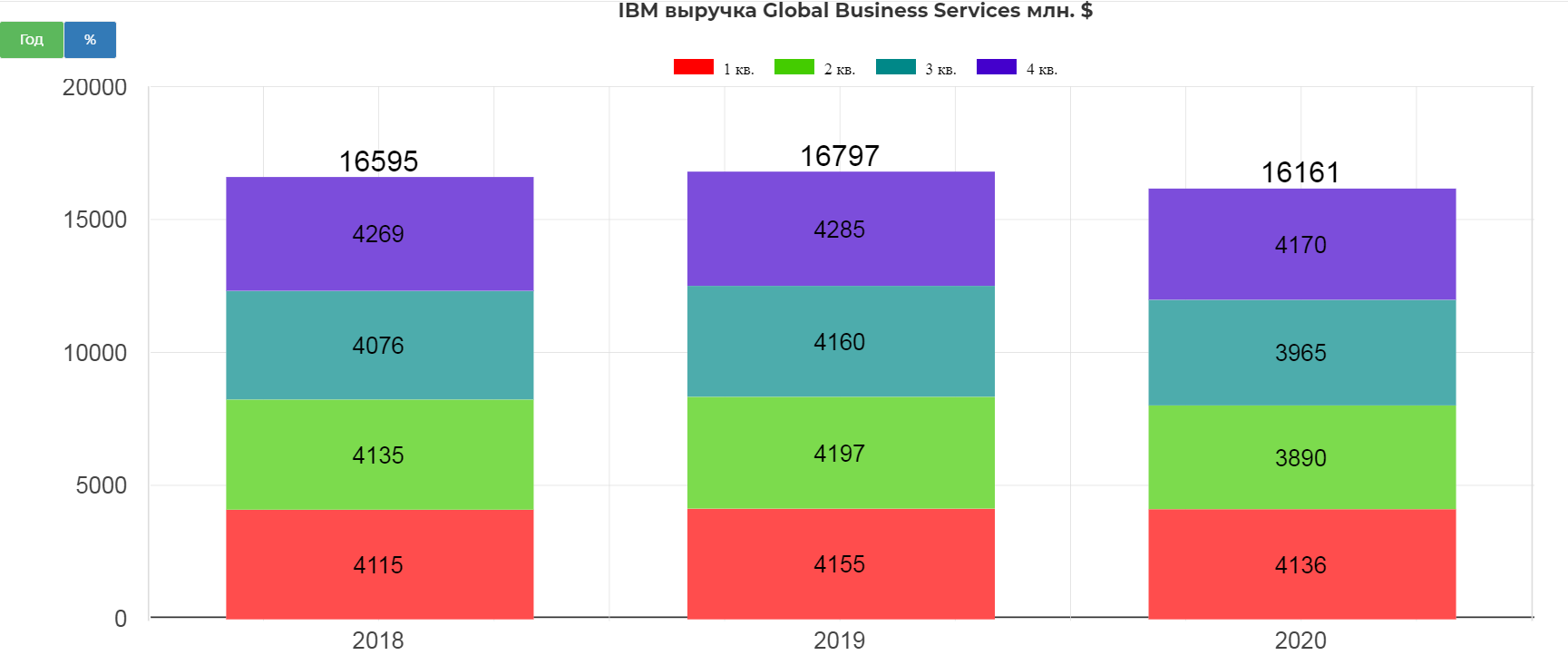

2.

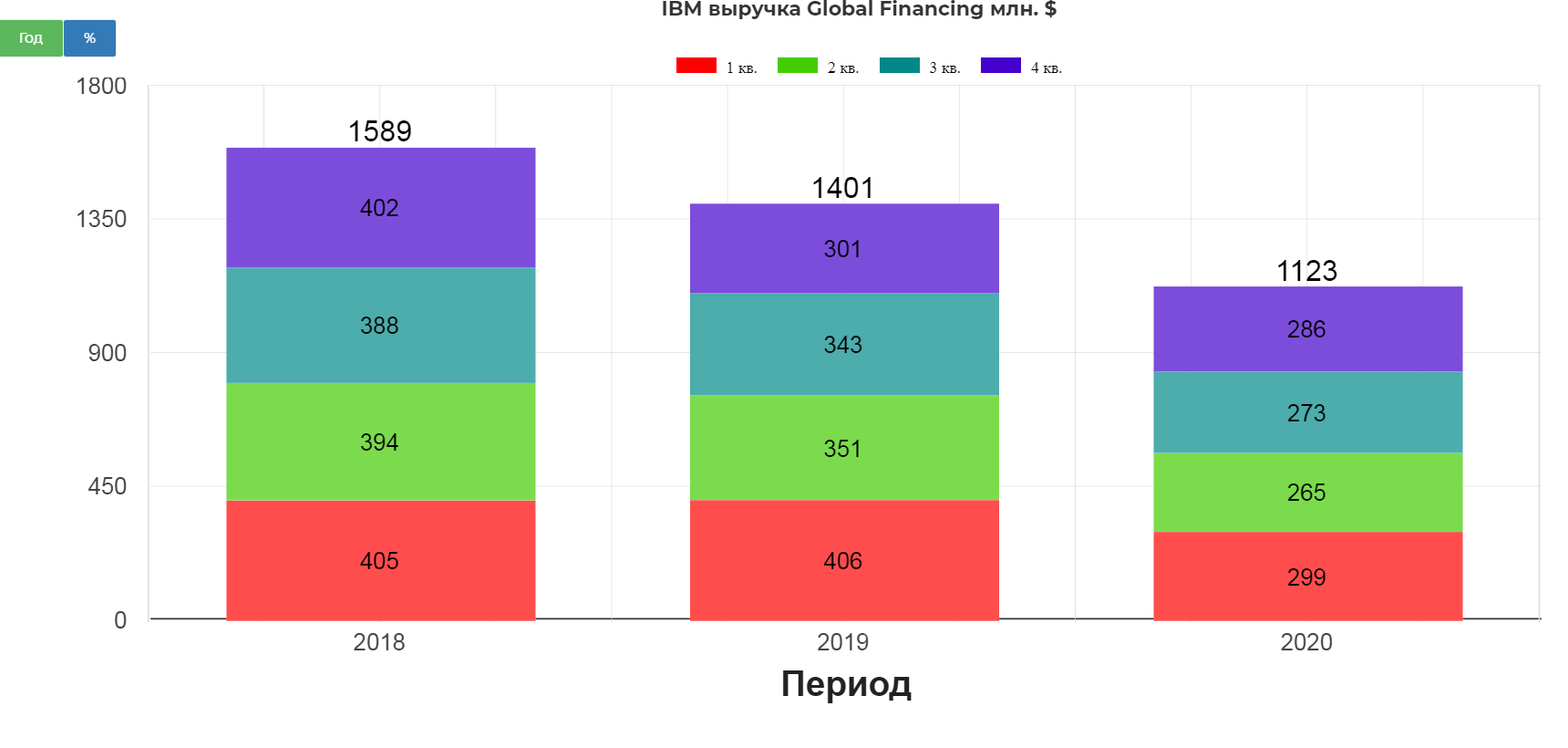

3.

4.

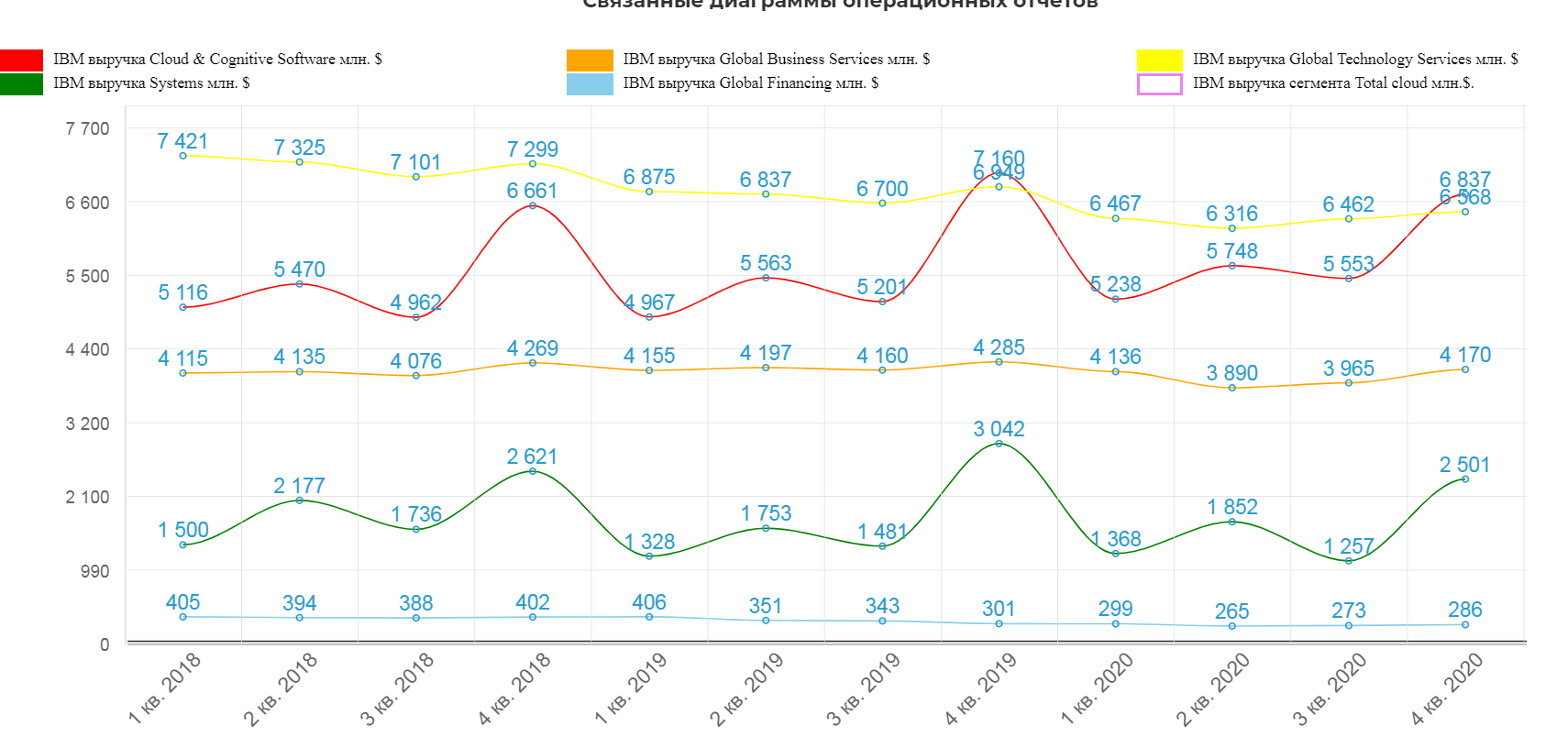

На одной диаграмме выглядит так:

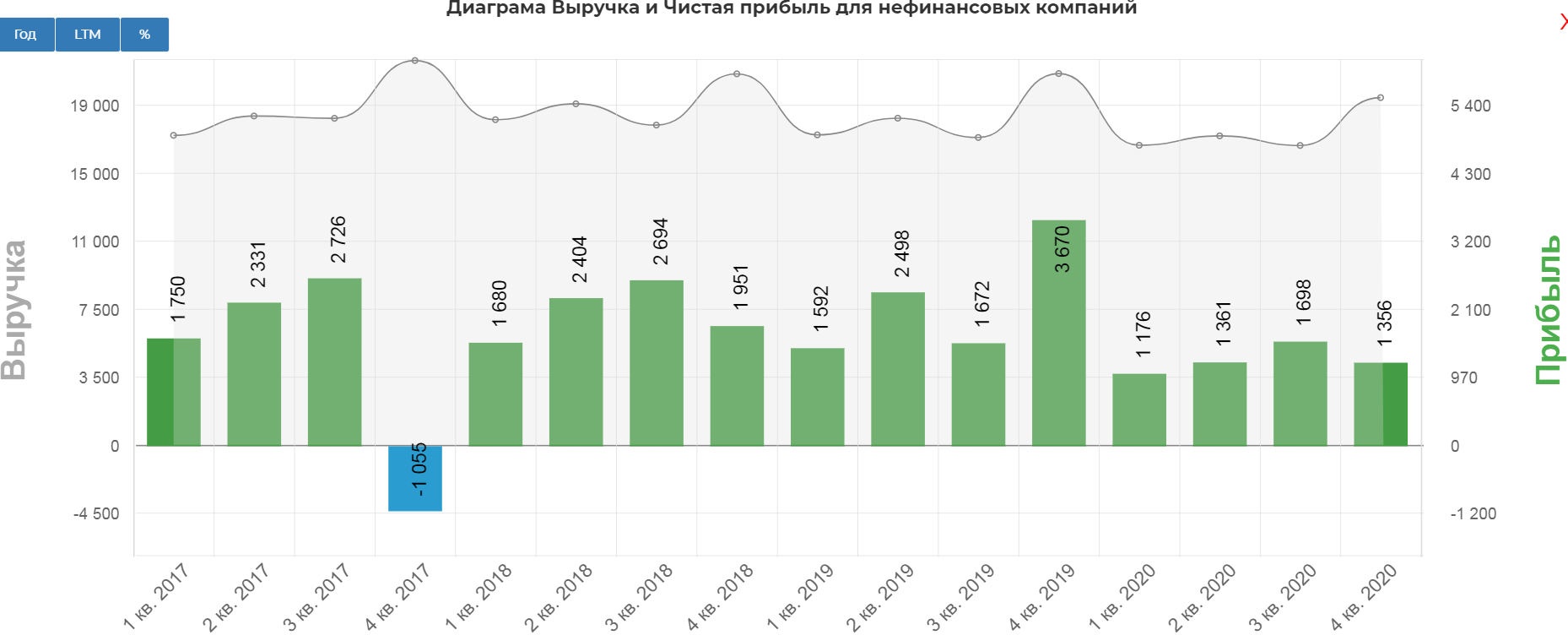

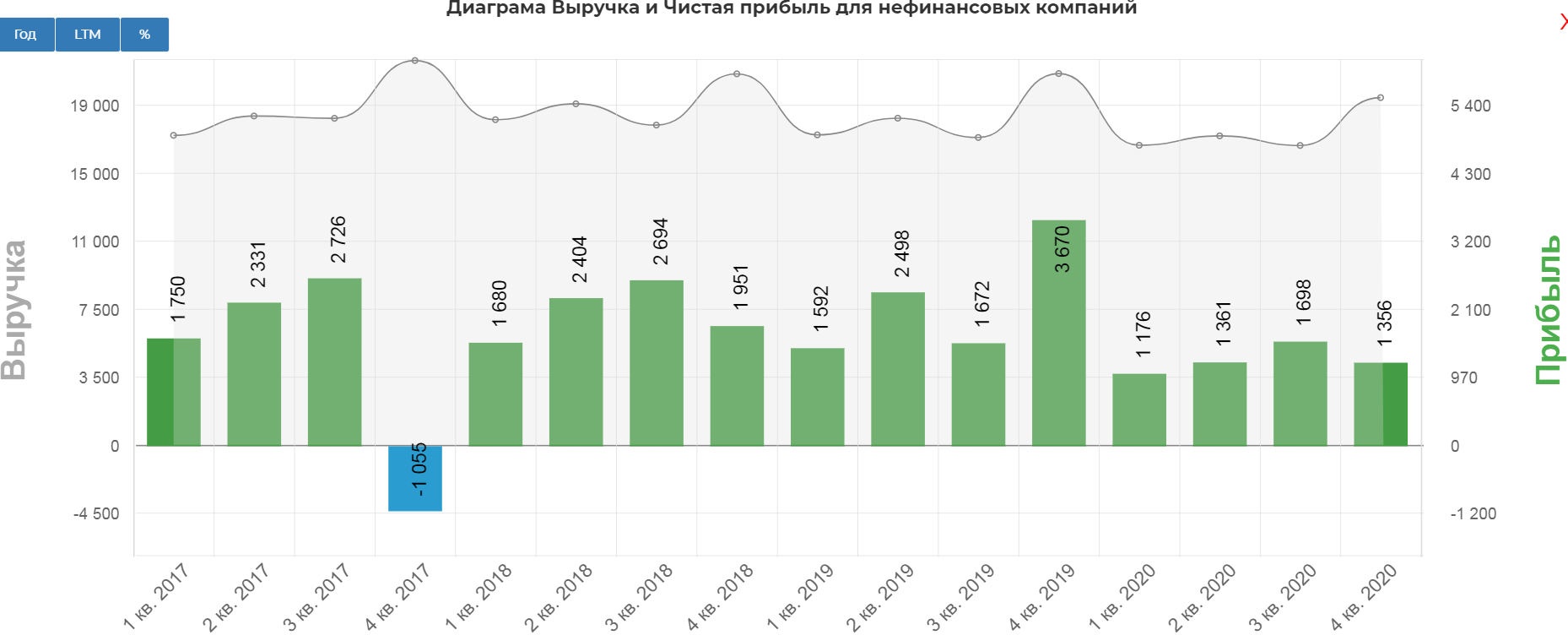

Итоговая выручка:

Заметно замедление на диаграмме показывающая насколько выручка упала относительно квартала в прошлом году.

А теперь аргументы против покупки:

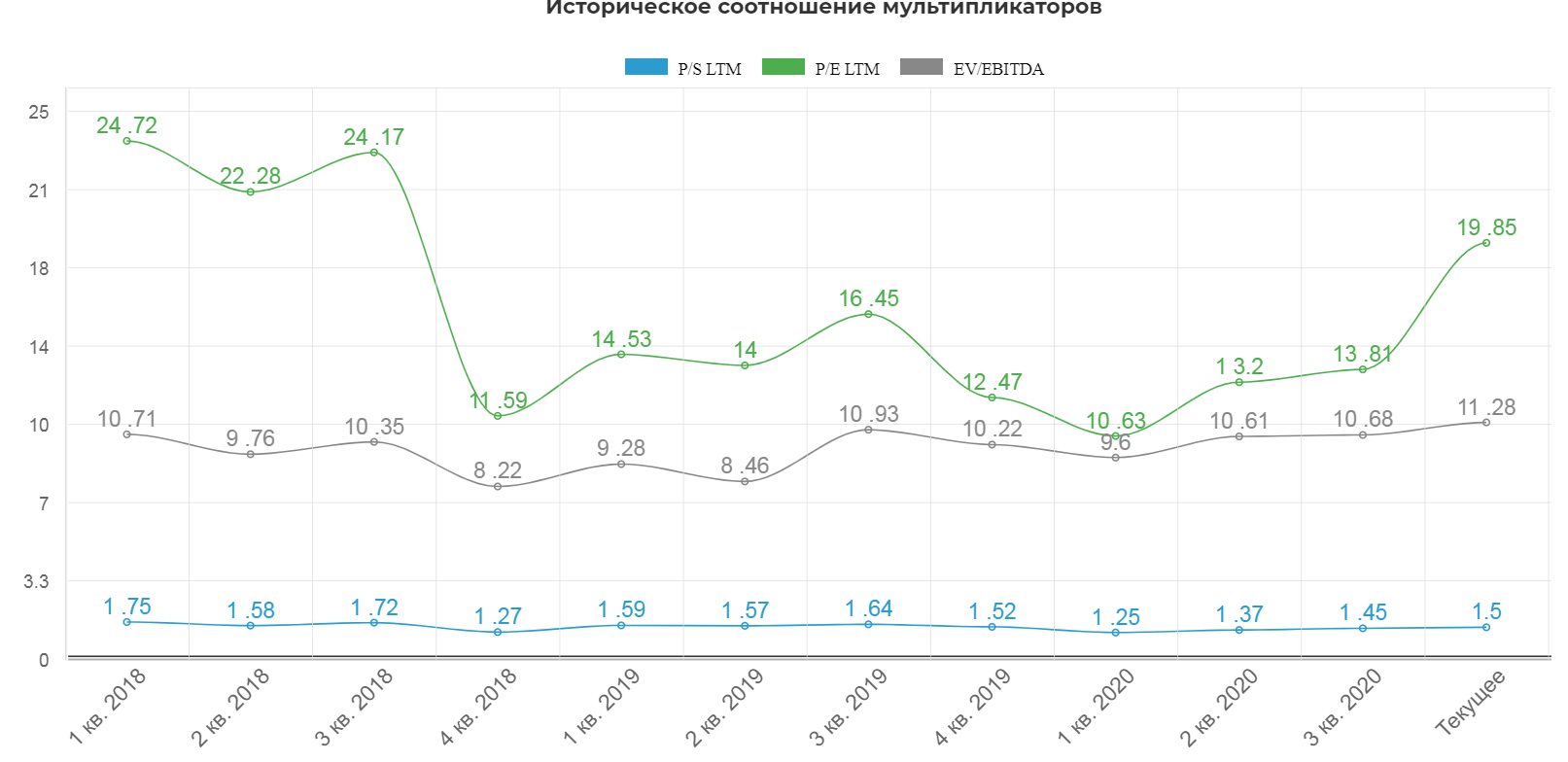

1. Консолидированный бизнес становится меньше: За десять лет, выручка просела на четверть. И это без учета инфляции, которая даже в США как бы где-то около 20% за это время крутится. В последние пару лет как видно на графиках лучше не стала.

2. Есть растущий сегмент, но отчетность о нем какая-то "отдельная", и в ковид темп роста притормозился. Речь о "Total Cloud", последние три года растет примерно по 20% в год. Но есть большой неприятный нюанс: не факт что растет. Консолидированная выручка состоит из четырех сегментов: "Cloud & Cognitive Software", "Global Technology Services", "Business Services" и "Systems". Ну так вот, cloud и cognitive software это НЕ total cloud, и из этих трех сегментов складывается общая выручка(которая в сумме падает), при этом ни одна из составляющих этой суммы не растет. Т.е. "total cloud" Это что-то составное что как бы растет, но непонятно как и когда дернет в рост сумму, и дернет ли. Думаю скорей да чем нет, но пространство для предположения что это "вымысел" - есть. Явно не совсем "ложь", но так.. По границе. Типа и с облаком связано, но и с натяжкой и по факту пшик. К тому-же последние кварталы рост притормозился.

3. Проблема агентств. (Вот эта штука)

Компания очень старая, большая и в ней нет "активного собственника", иными словами каждый по возможности старается отпилить кусок краткосрочной выгоды для своего бонуса побольше, и дальше хоть трава. Это бич многих старых компаний где не осталось эдакого "олигарха", и куда не пришли активисты, и не осталось кого-то кто в компании продолжает дело основателя(как например Тим Кук в Эпл, или Оливер в ТКС).

Специально начал с аргументов против, они очень веские, но.. ИХ пожалуй действительно лишь три.

Теперь аргументы за, и.. Первые три из них - будут отчасти ответами на три аргумента против.

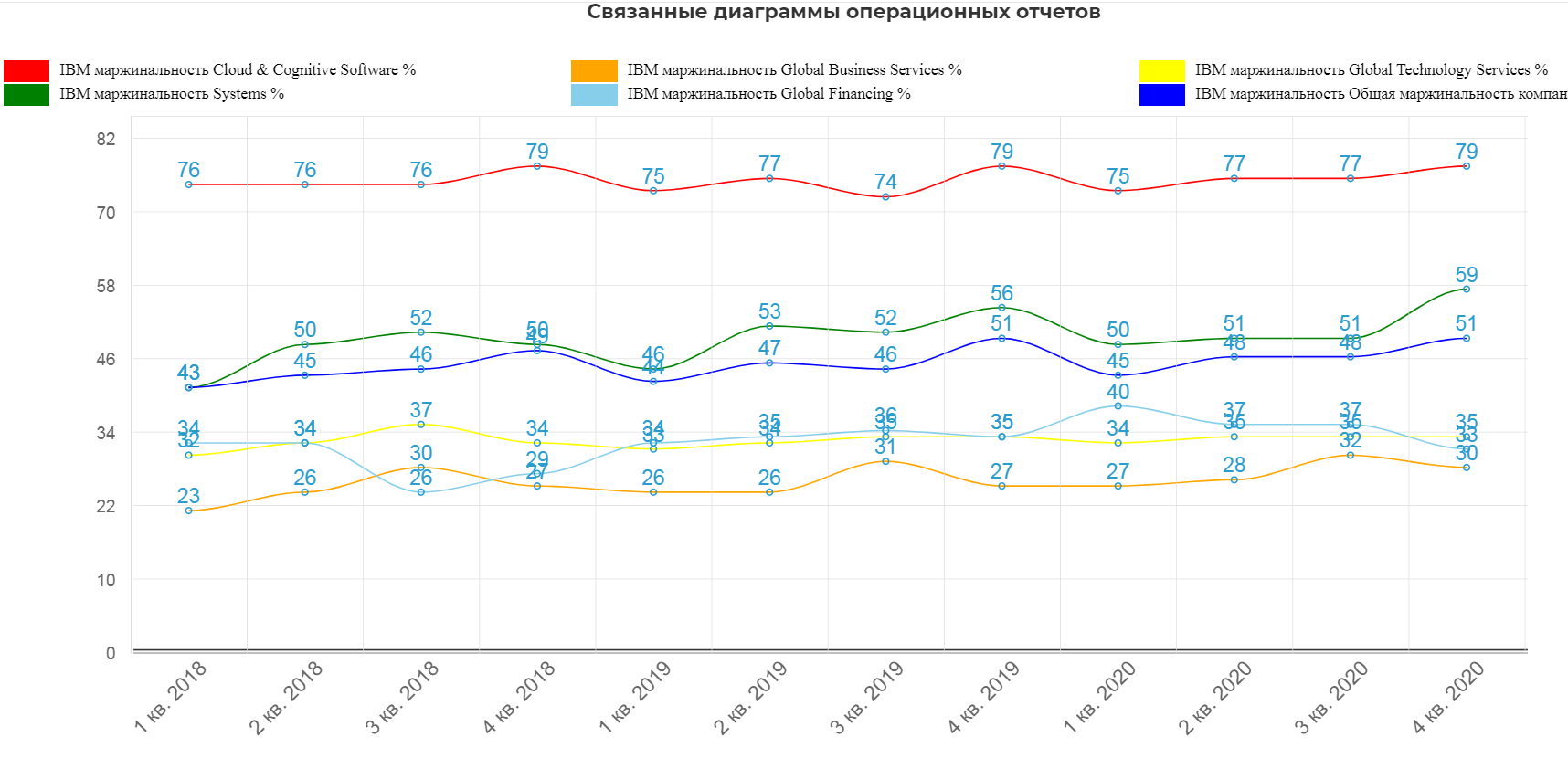

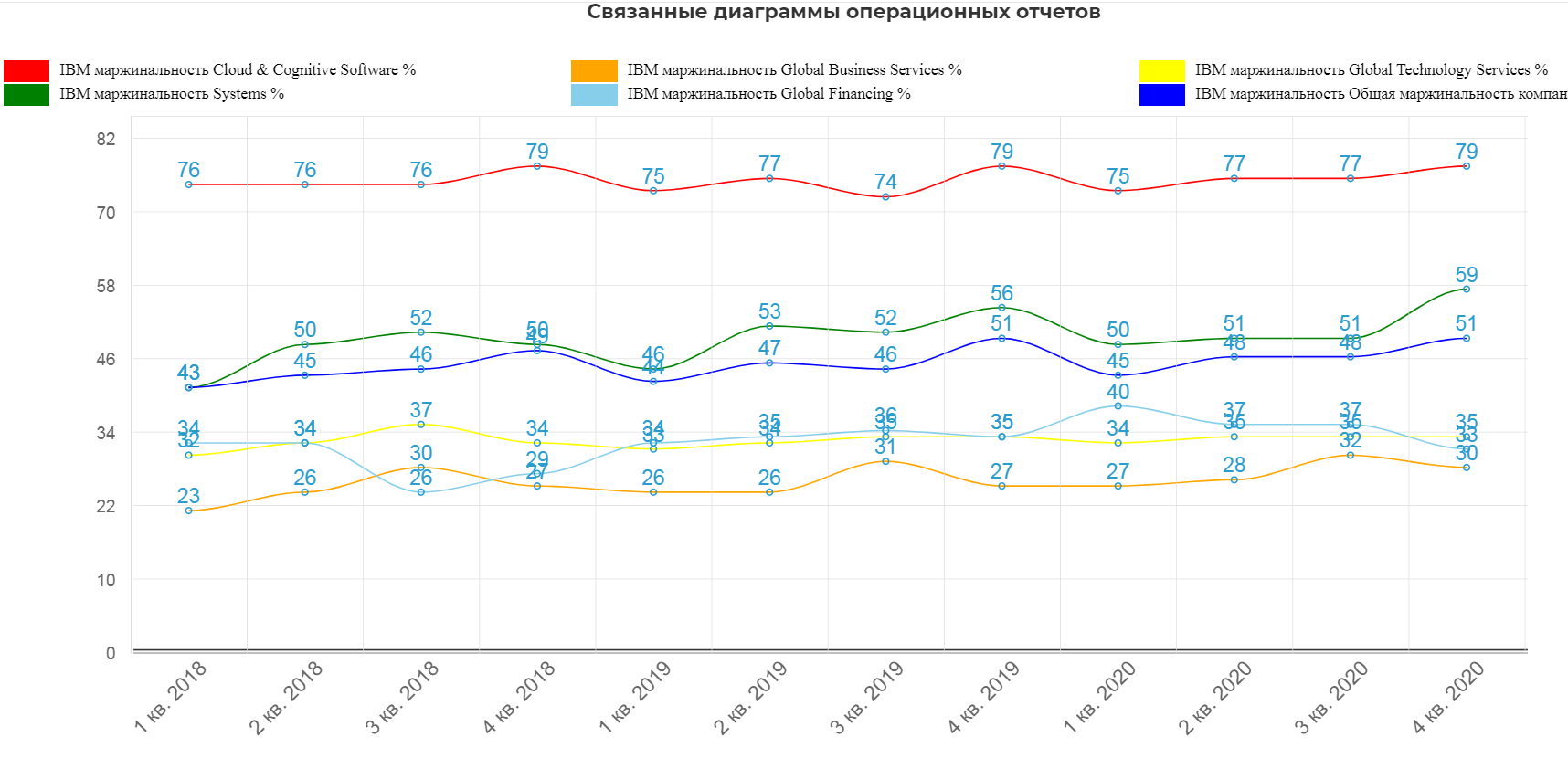

1. Падающий бизнес это конечно печально, но надо отдать должное: маржу компания держит на высоте. Это не тот случай когда у добытчика сырья упала его стоимость, а все затраты остались прежними.. Тут скорей можно смотреть как упала добыча, но сырье подорожало и компенсировало часть падения. Бизнес стабильно и крепко прибыльный, баланс крепкий(долги не дорогие и не тяжелые), и.. Есть планы по развороту тенденции и становлению технологической компанией.

2. Все-же растет число клиентов, но сокращается временной отрезок подписания контрактов что тормозит рост выручки, но при этом вполне может быть хорошим для бизнеса в долгосрочной перспективе: это как Нутаникс, но только есть другие сегменты которые гребут бабло и платят дивиденды. К сожалению этой главной части стоимости компании в отчетности уделено мало времени, и есть острый недостаток прозрачности. Но предположение что там схожие с Нутаниксом процессы небезосновательно, и если это так - в компанию зашита супер стоимость которая взорвется кратным ростом когда ее увидят. И нет, это не высокомерное предположение что все тупые, и не видят. Так правда бывает на рынке, что приводит к кратным переоценкам стоимости бизнеса.. Гадкими утятами которые быстрей всего приходят в голову могу назвать AMD и Tesla. Им пророчили банкротство вот уже сейчас, еще чуть чуть.. AMD называл динозавром у которого ничего не осталось от хайтека, а теслу сравнивали с Фордом. :)

В Нутанике кстати тоже не все видят ценность, а собственник в свое время отказался продать по(60? за акцию). А бизнес с тех пор много больше.

3. В топ менеджменте произошла ротация. Сейчас у руля бодрый CEO с татухами который в компании проработал несколько десятилетий, есть хорошая вероятность что ему не наплевать.. Но все-же тут далеко не та уверенность в человеке которая например в Куке, или Оливере. Но да бывает что нанятый менеджмент разворачивает бизнес, так было в вышеупомянутом AMD.

Теперь отдельные большие вкусные плюшки.

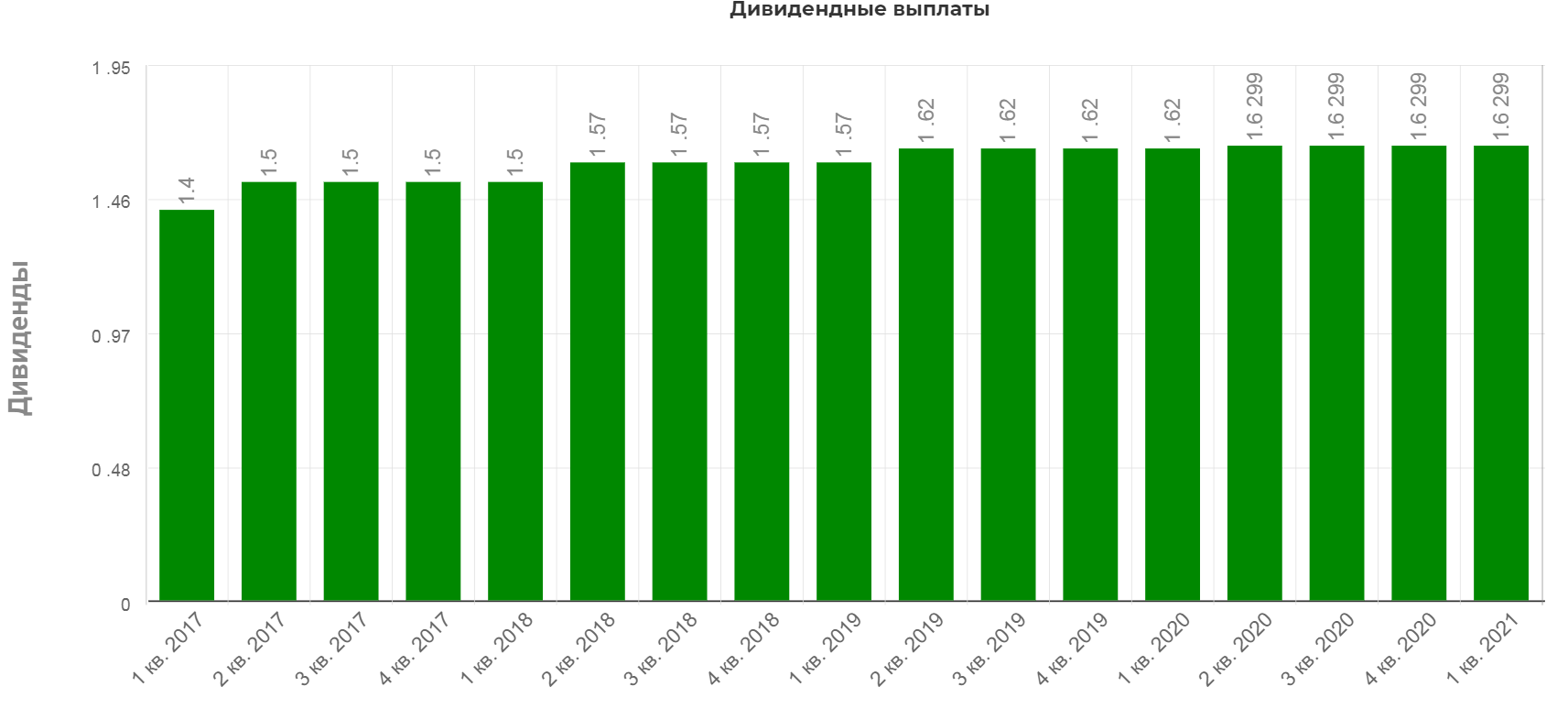

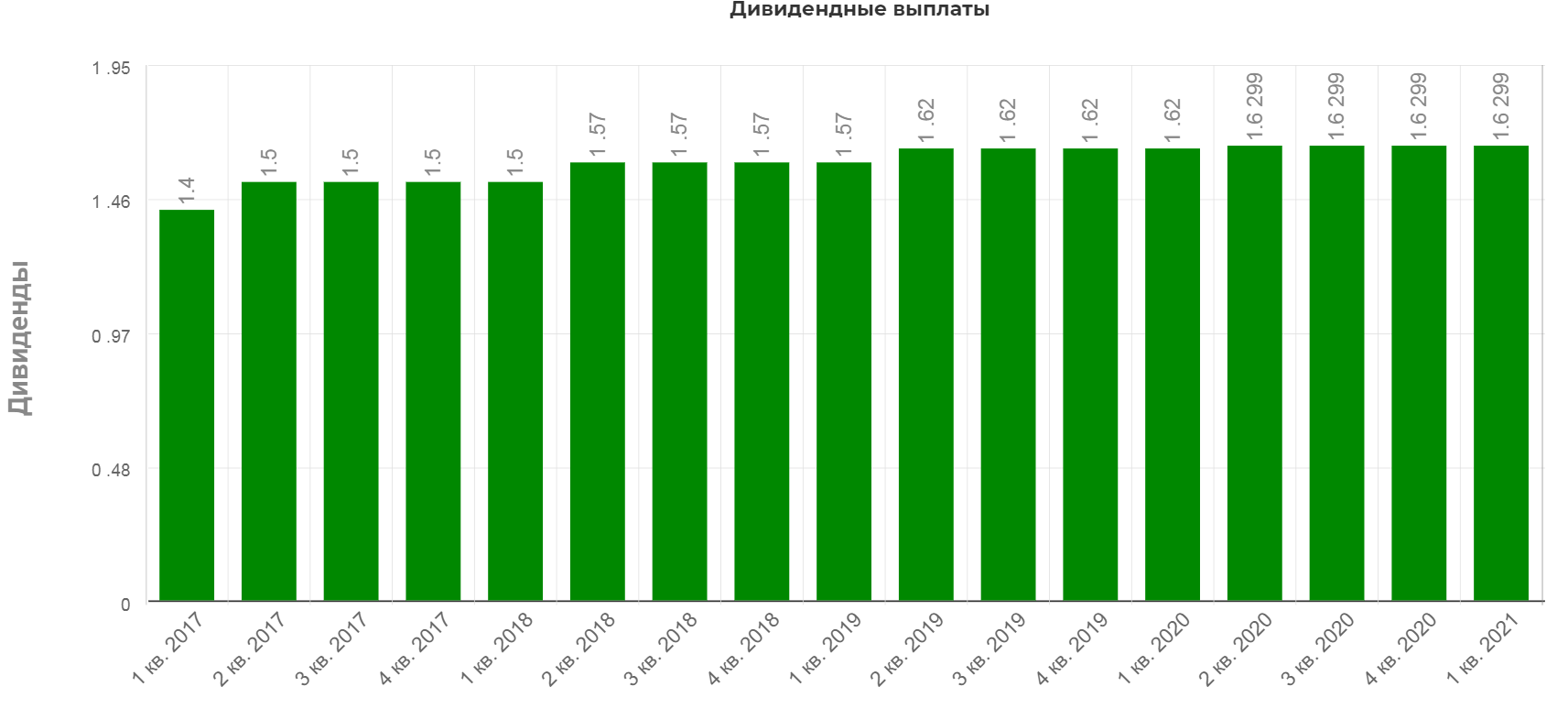

4. ДД. Это аристократ.. Дивиденды не понижались десятилетия, и не причин думать что скоро упадут. Это 5,5% в $. Это дороже маржинального займа в IB например(там меньше 2%).

5. То что старая неповоротливая компания - у этого есть и плюсы. И вот то что мы наблюдаем с маржой на падающей выручке - это как раз одно из проявлений. У компании хороший опыт работы со всякими сильно зарегулированными требующими безопасности заказам типа банков, и госструктур. А конце концов компании с названием "интернациональные деловые машины" и историе длинней века. Это.. Аргумент в работе с консервативными клиентами. И у них часто есть деньги.

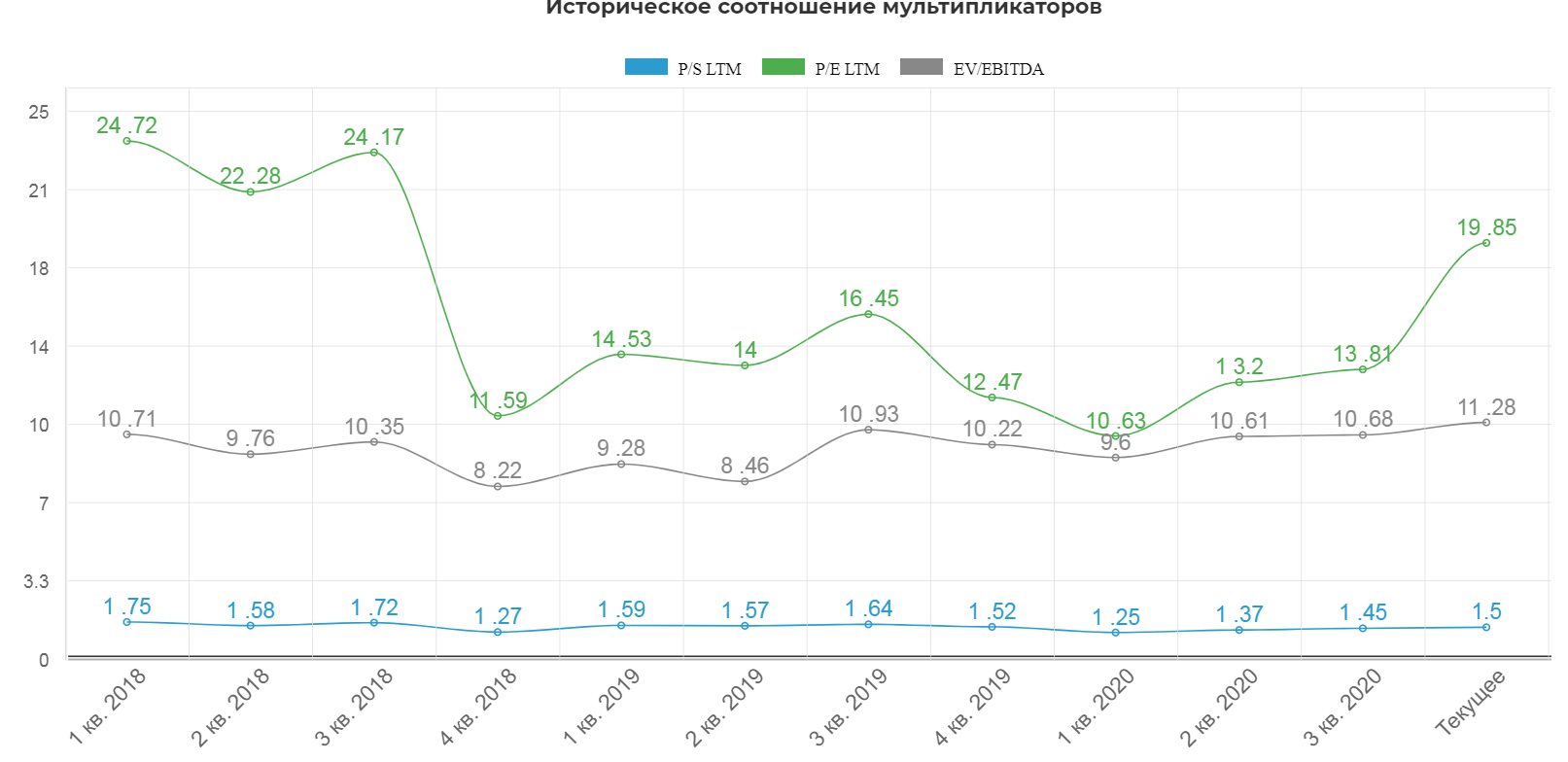

6. Несмотря на перспективы роста, и претензию на хайтек, цена компании с выручкой 70 млрд всего лишь 105 млрд долл, в которых есть 25 млрд быстрорастущей выручки(которые рынок не видит), и P/E 11(скор.).

Вывод: На самом деле очень важно что с облаком, и "переходом на модель хайтека". С учетом оценки компании, среднесрочные перспективы сильного падения котировок кажутся мало вероятными, при этом есть ценность которую рынок не видит, с риском что эта ценность пшик. Но все-же представить себе что такая крупная компания будет вешать инвесторам на уши такую лапшу. Ну. Кто знает? Но Risk:Reward очень хороший, и это однозначно одна из тех компаний в которых может быть очень оправданно посидеть.

Для начала вот структура выручки компании, as reported:

1.

2.

3.

4.

На одной диаграмме выглядит так:

Итоговая выручка:

Заметно замедление на диаграмме показывающая насколько выручка упала относительно квартала в прошлом году.

А теперь аргументы против покупки:

1. Консолидированный бизнес становится меньше: За десять лет, выручка просела на четверть. И это без учета инфляции, которая даже в США как бы где-то около 20% за это время крутится. В последние пару лет как видно на графиках лучше не стала.

2. Есть растущий сегмент, но отчетность о нем какая-то "отдельная", и в ковид темп роста притормозился. Речь о "Total Cloud", последние три года растет примерно по 20% в год. Но есть большой неприятный нюанс: не факт что растет. Консолидированная выручка состоит из четырех сегментов: "Cloud & Cognitive Software", "Global Technology Services", "Business Services" и "Systems". Ну так вот, cloud и cognitive software это НЕ total cloud, и из этих трех сегментов складывается общая выручка(которая в сумме падает), при этом ни одна из составляющих этой суммы не растет. Т.е. "total cloud" Это что-то составное что как бы растет, но непонятно как и когда дернет в рост сумму, и дернет ли. Думаю скорей да чем нет, но пространство для предположения что это "вымысел" - есть. Явно не совсем "ложь", но так.. По границе. Типа и с облаком связано, но и с натяжкой и по факту пшик. К тому-же последние кварталы рост притормозился.

3. Проблема агентств. (Вот эта штука)

Компания очень старая, большая и в ней нет "активного собственника", иными словами каждый по возможности старается отпилить кусок краткосрочной выгоды для своего бонуса побольше, и дальше хоть трава. Это бич многих старых компаний где не осталось эдакого "олигарха", и куда не пришли активисты, и не осталось кого-то кто в компании продолжает дело основателя(как например Тим Кук в Эпл, или Оливер в ТКС).

Специально начал с аргументов против, они очень веские, но.. ИХ пожалуй действительно лишь три.

Теперь аргументы за, и.. Первые три из них - будут отчасти ответами на три аргумента против.

1. Падающий бизнес это конечно печально, но надо отдать должное: маржу компания держит на высоте. Это не тот случай когда у добытчика сырья упала его стоимость, а все затраты остались прежними.. Тут скорей можно смотреть как упала добыча, но сырье подорожало и компенсировало часть падения. Бизнес стабильно и крепко прибыльный, баланс крепкий(долги не дорогие и не тяжелые), и.. Есть планы по развороту тенденции и становлению технологической компанией.

2. Все-же растет число клиентов, но сокращается временной отрезок подписания контрактов что тормозит рост выручки, но при этом вполне может быть хорошим для бизнеса в долгосрочной перспективе: это как Нутаникс, но только есть другие сегменты которые гребут бабло и платят дивиденды. К сожалению этой главной части стоимости компании в отчетности уделено мало времени, и есть острый недостаток прозрачности. Но предположение что там схожие с Нутаниксом процессы небезосновательно, и если это так - в компанию зашита супер стоимость которая взорвется кратным ростом когда ее увидят. И нет, это не высокомерное предположение что все тупые, и не видят. Так правда бывает на рынке, что приводит к кратным переоценкам стоимости бизнеса.. Гадкими утятами которые быстрей всего приходят в голову могу назвать AMD и Tesla. Им пророчили банкротство вот уже сейчас, еще чуть чуть.. AMD называл динозавром у которого ничего не осталось от хайтека, а теслу сравнивали с Фордом. :)

В Нутанике кстати тоже не все видят ценность, а собственник в свое время отказался продать по(60? за акцию). А бизнес с тех пор много больше.

3. В топ менеджменте произошла ротация. Сейчас у руля бодрый CEO с татухами который в компании проработал несколько десятилетий, есть хорошая вероятность что ему не наплевать.. Но все-же тут далеко не та уверенность в человеке которая например в Куке, или Оливере. Но да бывает что нанятый менеджмент разворачивает бизнес, так было в вышеупомянутом AMD.

Теперь отдельные большие вкусные плюшки.

4. ДД. Это аристократ.. Дивиденды не понижались десятилетия, и не причин думать что скоро упадут. Это 5,5% в $. Это дороже маржинального займа в IB например(там меньше 2%).

5. То что старая неповоротливая компания - у этого есть и плюсы. И вот то что мы наблюдаем с маржой на падающей выручке - это как раз одно из проявлений. У компании хороший опыт работы со всякими сильно зарегулированными требующими безопасности заказам типа банков, и госструктур. А конце концов компании с названием "интернациональные деловые машины" и историе длинней века. Это.. Аргумент в работе с консервативными клиентами. И у них часто есть деньги.

6. Несмотря на перспективы роста, и претензию на хайтек, цена компании с выручкой 70 млрд всего лишь 105 млрд долл, в которых есть 25 млрд быстрорастущей выручки(которые рынок не видит), и P/E 11(скор.).

Вывод: На самом деле очень важно что с облаком, и "переходом на модель хайтека". С учетом оценки компании, среднесрочные перспективы сильного падения котировок кажутся мало вероятными, при этом есть ценность которую рынок не видит, с риском что эта ценность пшик. Но все-же представить себе что такая крупная компания будет вешать инвесторам на уши такую лапшу. Ну. Кто знает? Но Risk:Reward очень хороший, и это однозначно одна из тех компаний в которых может быть очень оправданно посидеть.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба