23 марта 2021 smart-lab.ru Кашин Сергей

CDS ( кредитно-дефолтный своп ) – дериватив, продавец которого обязуется возместить возможные убытки покупателя по какому-то конкретному бонду за определенную, регулярно выплачиваемую сумму.

Проще говоря, CDS – это страховка от убытков по облигации.

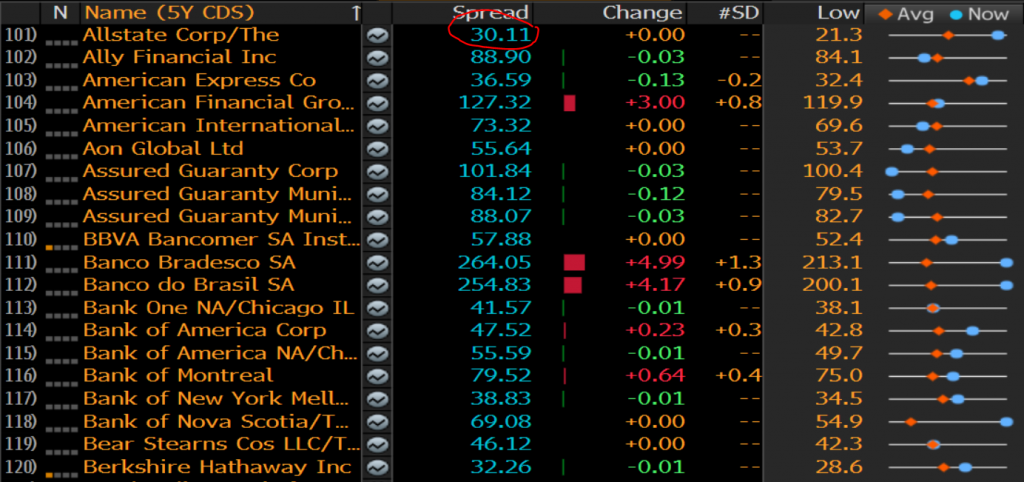

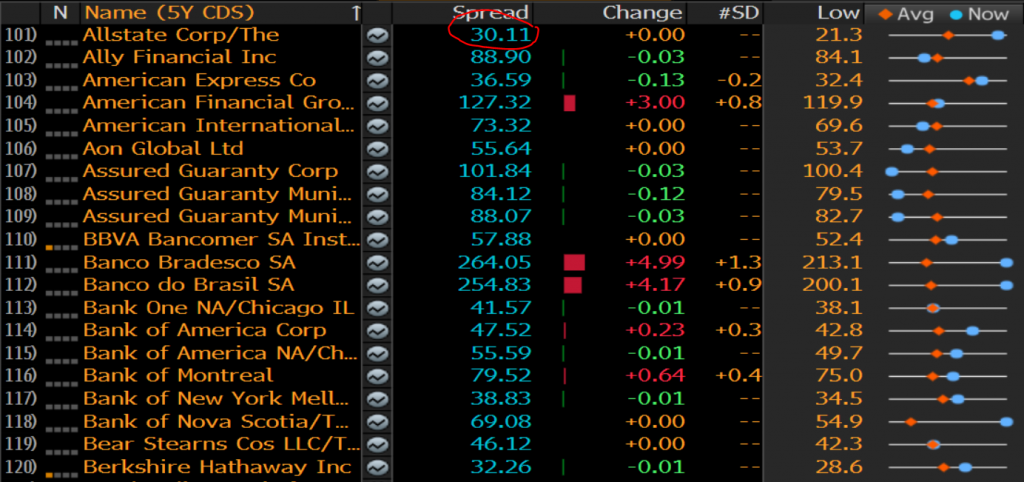

Например, открывая в Bloomberg монитор WCDS, я вижу сверху пятилетний CDS по облигациям Allstate, страховой с рейтингом 'A-', который стоит сейчас 30 bps. Это значит, что я мог бы продать страховку на это имя на пять лет и получать по 0,3% от номинального объема страхуемых обязательств. Например, я готов застраховать USD 10М, за что я каждый год буду получать USD 30,000 «страховой премии».

Если Allstate вдруг банкротится, происходит реорганизация, собирается комитет кредиторов, активы уходят с молотка, и, когда пыль осядает, выясняется, к примеру, что акционеры теряют все, а облигационеры получают 50 центов на каждый доллар. Но те облигационеры, которые не пожалели заранее 0,3% на страховку (что не так мало, как кажется, учитывая рейтинг и доходность Allstate), не расстраиваются – остальные 50 центов с доллара им должен я и другие продавцы CDS. То есть, в моем случае, пять миллионов долларов. Все эти отношения и регулирует ISDA, давая покупателю страховки возможность в случае нужды стрясти с тебя последнюю шкуру – та самая «охотничья лицензия для больших парней», как ее называют ребята из ‘Brownhole Capital’ в незабываемом фильме. Своему продавцу же CDS, таким образом, обеспечивает кредитный экспоужер к Allstate «на стероидах», обладая, как и почти все деривативы, мощным встроенным левереджом.

Если ты не профессиональный институциональный инвестор, но посадить свои облигационные доходности на стероиды все равно хочешь, ты можешь попросить у своего банка структурировать кое-что, называемое ‘funded CDS’. Это относительно ванильная структура, где вместо подписания ISDA банк возьмет у тебя активы в залог, и по сути частично разделит с тобой риск катастрофического дефолта в страхуемом имени. Часто в качестве этого залога используются как раз облигации.

К примеру: у вас в облигационном портфеле лежит какой-нибудь Indian Railway, евробонд до 2027, индийский квази-суверен с куцей доходностью в 2.4% годовых. Его можно скомпоновать с продажей CDS на что-нибудь абсолютно несвязанное, например международного страховщика Everest Reinsurance на тот же срок, за что вам сегодня заплатят примерно 3%.

Вы говорите банку: я хочу продать страховку на Everest, но так, чтобы мои максимальные потери были ограничены залогом, в качестве которого я предлагаю тебе свой бонд Indian Rail. Банк провернет свои модели и оценит

а) риск дефолта Everest

б) риск дефолта Indian Rail

в) размер потерь в случае дефолтов

и скажет: хорошо, мы по этой ноте готовы платить тебе 4% годовых.

Что происходит: как нетрудно посчитать, 3% от CDS +2,4% от Indian Rail = 5,4% годовых, но 1,4% забирает себе банк. За что? За то, что согласен ограничить размер твоей ответственности в случае дефолта Everest залогом – то есть, ограничить потери всего только одной сотней процентов.

Сценарий 1: никто не дефолтится. На дворе 2027, облигация Indian Rail спокойно погашается, Everest тоже чувствует себя хорошо. CDS контракт экспайрится, страхового случая не произошло. Вы забираете свои 4% годовых за 6 лет в условиях низких (предположим) ставок и чувствуете себя молодцом.

Сценарий 2: Everest подрывается на какой-то деривативной трехбуквенной аббревиатуре в очередном кризисе, возвращая облигационерам 20 центов на доллар. Вы полностью теряете свой бонд Indian Rail, который банк продает, чтобы частично покрыть убытки. Но кто по-настоящему встревает, так это ваш банк, который должен из своего кармана (или налогоплательщиков – смотря насколько все серьезно) возместить покупателям CDS на Everest все их убытки, на которые не хватило индийских железнодорожников.

Сценарий 3: паче чаяния, подрывается Indian Rail. Вы теряете ровно столько, сколько и в случае, если бы продолжили держать его как обычный бонд. Сделка с банком развязывается путем обратного выкупа CDS, если вы только не предоставите моментально, до маржин колла, новый залог.

Мысли: по-своему хороший и относительно прозрачный продукт, который имеет свое место под солнцем и в портфелях и является логичным развитием процентной «гонки вооружений». Если разложить все на атомы, доходность по вашей облигации (Indian Rail) увеличивается за счет одновременного принятия на себя риска второго эмитента – Everest.

Математически: если шанс на дефолт просто облигации IR, скажем, 5%, а Everest – 7%, то в funded CDC IR-Everest шанс проблем = 5+7=12%, что и отражено в росте доходности с 2,6% до 4%. Хорошая ли это экономика – зависит от вашего взгляда на финансы и будущее этих компаний.

Последнее замечание: компоновать в такой структуре лучше только очень нравящиеся вам в кредитном смысле и максимально несвязанные имена и темы – последнее, что вы хотите, это подрыв CDS, за которым через короткое время следует подрыв вашего обеспечения. В такой ситуации всем будет очень и очень грустно.

Проще говоря, CDS – это страховка от убытков по облигации.

Например, открывая в Bloomberg монитор WCDS, я вижу сверху пятилетний CDS по облигациям Allstate, страховой с рейтингом 'A-', который стоит сейчас 30 bps. Это значит, что я мог бы продать страховку на это имя на пять лет и получать по 0,3% от номинального объема страхуемых обязательств. Например, я готов застраховать USD 10М, за что я каждый год буду получать USD 30,000 «страховой премии».

Если Allstate вдруг банкротится, происходит реорганизация, собирается комитет кредиторов, активы уходят с молотка, и, когда пыль осядает, выясняется, к примеру, что акционеры теряют все, а облигационеры получают 50 центов на каждый доллар. Но те облигационеры, которые не пожалели заранее 0,3% на страховку (что не так мало, как кажется, учитывая рейтинг и доходность Allstate), не расстраиваются – остальные 50 центов с доллара им должен я и другие продавцы CDS. То есть, в моем случае, пять миллионов долларов. Все эти отношения и регулирует ISDA, давая покупателю страховки возможность в случае нужды стрясти с тебя последнюю шкуру – та самая «охотничья лицензия для больших парней», как ее называют ребята из ‘Brownhole Capital’ в незабываемом фильме. Своему продавцу же CDS, таким образом, обеспечивает кредитный экспоужер к Allstate «на стероидах», обладая, как и почти все деривативы, мощным встроенным левереджом.

Если ты не профессиональный институциональный инвестор, но посадить свои облигационные доходности на стероиды все равно хочешь, ты можешь попросить у своего банка структурировать кое-что, называемое ‘funded CDS’. Это относительно ванильная структура, где вместо подписания ISDA банк возьмет у тебя активы в залог, и по сути частично разделит с тобой риск катастрофического дефолта в страхуемом имени. Часто в качестве этого залога используются как раз облигации.

К примеру: у вас в облигационном портфеле лежит какой-нибудь Indian Railway, евробонд до 2027, индийский квази-суверен с куцей доходностью в 2.4% годовых. Его можно скомпоновать с продажей CDS на что-нибудь абсолютно несвязанное, например международного страховщика Everest Reinsurance на тот же срок, за что вам сегодня заплатят примерно 3%.

Вы говорите банку: я хочу продать страховку на Everest, но так, чтобы мои максимальные потери были ограничены залогом, в качестве которого я предлагаю тебе свой бонд Indian Rail. Банк провернет свои модели и оценит

а) риск дефолта Everest

б) риск дефолта Indian Rail

в) размер потерь в случае дефолтов

и скажет: хорошо, мы по этой ноте готовы платить тебе 4% годовых.

Что происходит: как нетрудно посчитать, 3% от CDS +2,4% от Indian Rail = 5,4% годовых, но 1,4% забирает себе банк. За что? За то, что согласен ограничить размер твоей ответственности в случае дефолта Everest залогом – то есть, ограничить потери всего только одной сотней процентов.

Сценарий 1: никто не дефолтится. На дворе 2027, облигация Indian Rail спокойно погашается, Everest тоже чувствует себя хорошо. CDS контракт экспайрится, страхового случая не произошло. Вы забираете свои 4% годовых за 6 лет в условиях низких (предположим) ставок и чувствуете себя молодцом.

Сценарий 2: Everest подрывается на какой-то деривативной трехбуквенной аббревиатуре в очередном кризисе, возвращая облигационерам 20 центов на доллар. Вы полностью теряете свой бонд Indian Rail, который банк продает, чтобы частично покрыть убытки. Но кто по-настоящему встревает, так это ваш банк, который должен из своего кармана (или налогоплательщиков – смотря насколько все серьезно) возместить покупателям CDS на Everest все их убытки, на которые не хватило индийских железнодорожников.

Сценарий 3: паче чаяния, подрывается Indian Rail. Вы теряете ровно столько, сколько и в случае, если бы продолжили держать его как обычный бонд. Сделка с банком развязывается путем обратного выкупа CDS, если вы только не предоставите моментально, до маржин колла, новый залог.

Мысли: по-своему хороший и относительно прозрачный продукт, который имеет свое место под солнцем и в портфелях и является логичным развитием процентной «гонки вооружений». Если разложить все на атомы, доходность по вашей облигации (Indian Rail) увеличивается за счет одновременного принятия на себя риска второго эмитента – Everest.

Математически: если шанс на дефолт просто облигации IR, скажем, 5%, а Everest – 7%, то в funded CDC IR-Everest шанс проблем = 5+7=12%, что и отражено в росте доходности с 2,6% до 4%. Хорошая ли это экономика – зависит от вашего взгляда на финансы и будущее этих компаний.

Последнее замечание: компоновать в такой структуре лучше только очень нравящиеся вам в кредитном смысле и максимально несвязанные имена и темы – последнее, что вы хотите, это подрыв CDS, за которым через короткое время следует подрыв вашего обеспечения. В такой ситуации всем будет очень и очень грустно.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба