23 апреля 2021 T-Investments Городилов Михаил

Сегодня у нас крайне спекулятивная идея: взять облачный сервис Box (NYSE: BOX), чтобы заработать на росте в этом секторе.

Потенциал роста и срок действия: 27% за 16 месяцев; 12% в год на протяжении 10 лет.

Почему акции могут вырасти: компания сейчас находится в лучшей форме за всю свою историю, но на котировках это пока не отразилось.

Как действуем: берем акции сейчас по 22 $.

Эту идею предложил наш читатель Александр в комментариях к идее по II-VI. Предлагайте свои идеи в комментариях.

На чем компания зарабатывает

Это облачная платформа для управления контентом, которая включает в себя ПО для управления бизнес-процессами, разработки приложений и защиты данных. Как это работает, можно почитать в отчете компании, но гораздо лучше посмотреть видео Box.

У компании есть платная и бесплатная версии ее сервиса — собственно, 80% всех пользователей Box — это любители бесплатного обслуживания. Согласно презентации компании, выручка у нее структурирована следующим образом.

Подписки — 97% от выручки. Это доступ к ПО и оказание дополнительных услуг за фиксированную регулярную плату.

Услуги — 3% от выручки. Это услуги по управлению проектами и консультации.

США приносит 71%, а остальные 29% — неназванные другие страны. Клиенты компании приходят из самых разных отраслей.

Аргументы в пользу компании

Иллюзия перспективности. Как и New Relic и Appian, компания работает в сфере облачных вычислений и уже только поэтому может рассчитывать на высокие темпы роста выручки и основных бизнес-показателей. Потребление данных и операции в онлайне жизненно необходимы для современной экономики, и доля соответствующих сервисов в бизнес-процессах будет только расти, о чем мы говорили в статье про производственное предприятие Lumentum. Учитывая крайне небольшую капитализацию Box — 3,52 млрд долларов, — акции компании легко может накачать толпа инвесторов, верящих в то, что «это перспективно же!».

Выглядит симпатично. Если смотреть на финансовые показатели компании в ретроспективе, то можно увидеть убыточный стартап, который стремится к прибыльности. Момент выхода на прибыль кажется очень близким — это должно будет привлечь внимание акционеров.

Оценка компании не выглядит слишком наглой: с емкостью целевого рынка 55 млрд долларов и небольшой капитализацией кажется, что у компании все еще только впереди. Доля Box на этом рынке — 1,41%, а стоит она как 6,36% рынка. На первый взгляд это кажется непропорциональным, но на фоне некоторых других компаний это очень и очень умеренная оценка. У той же Appian доля рынка всего 0,81%, а капитализация как 30% рынка.

Non enim pullos suscitavit matris aquilae. Крупные конкуренты компании — Microsoft, Google и OpenText, и это создает возможности покупки Box кем-то из них. Тем более что, согласно отчету, уровень удержания выручки у Box составляет 102% — из имеющейся клиентской базы получается извлекать выручки достаточно, чтобы компенсировать отток пользователей.

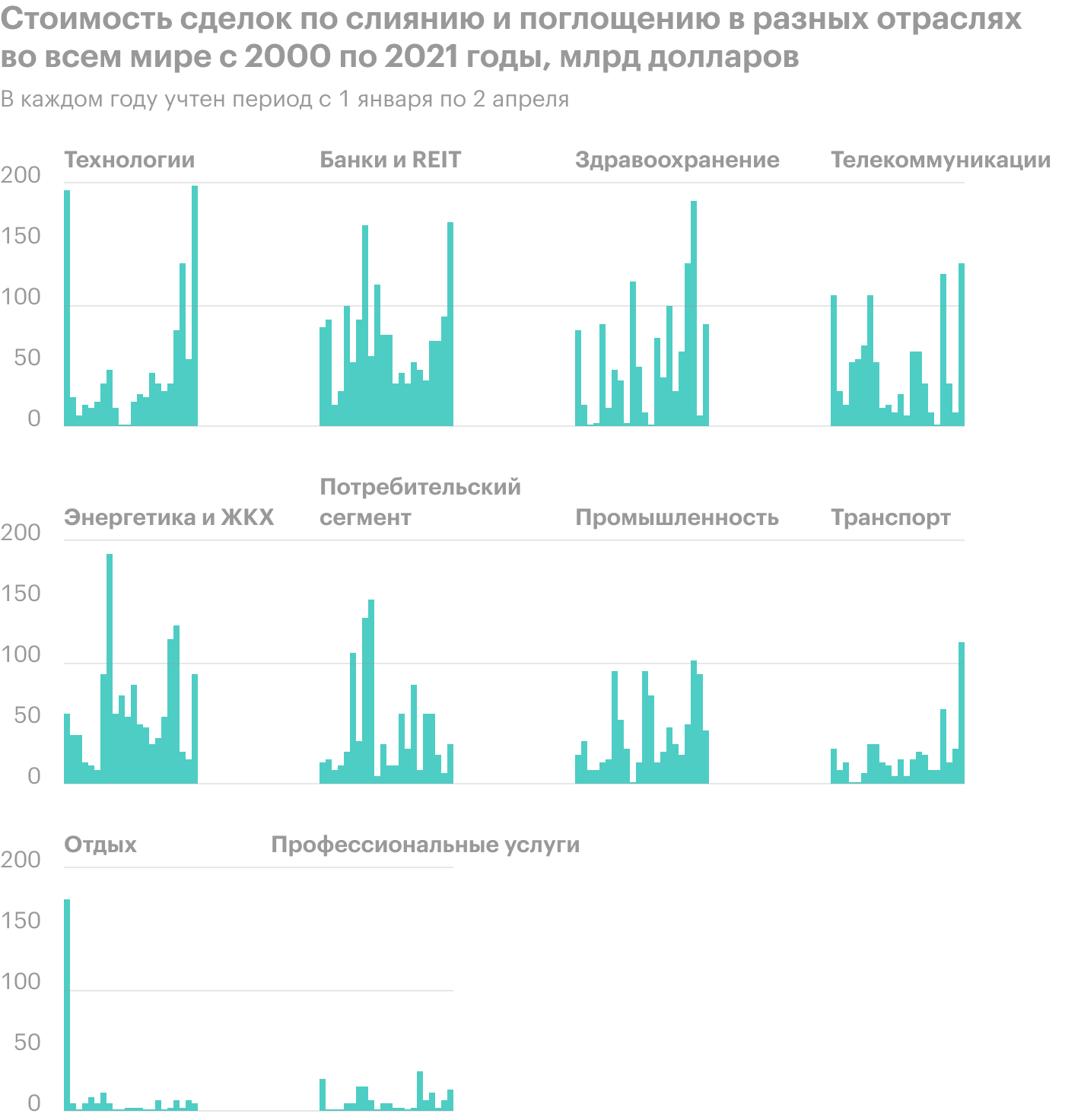

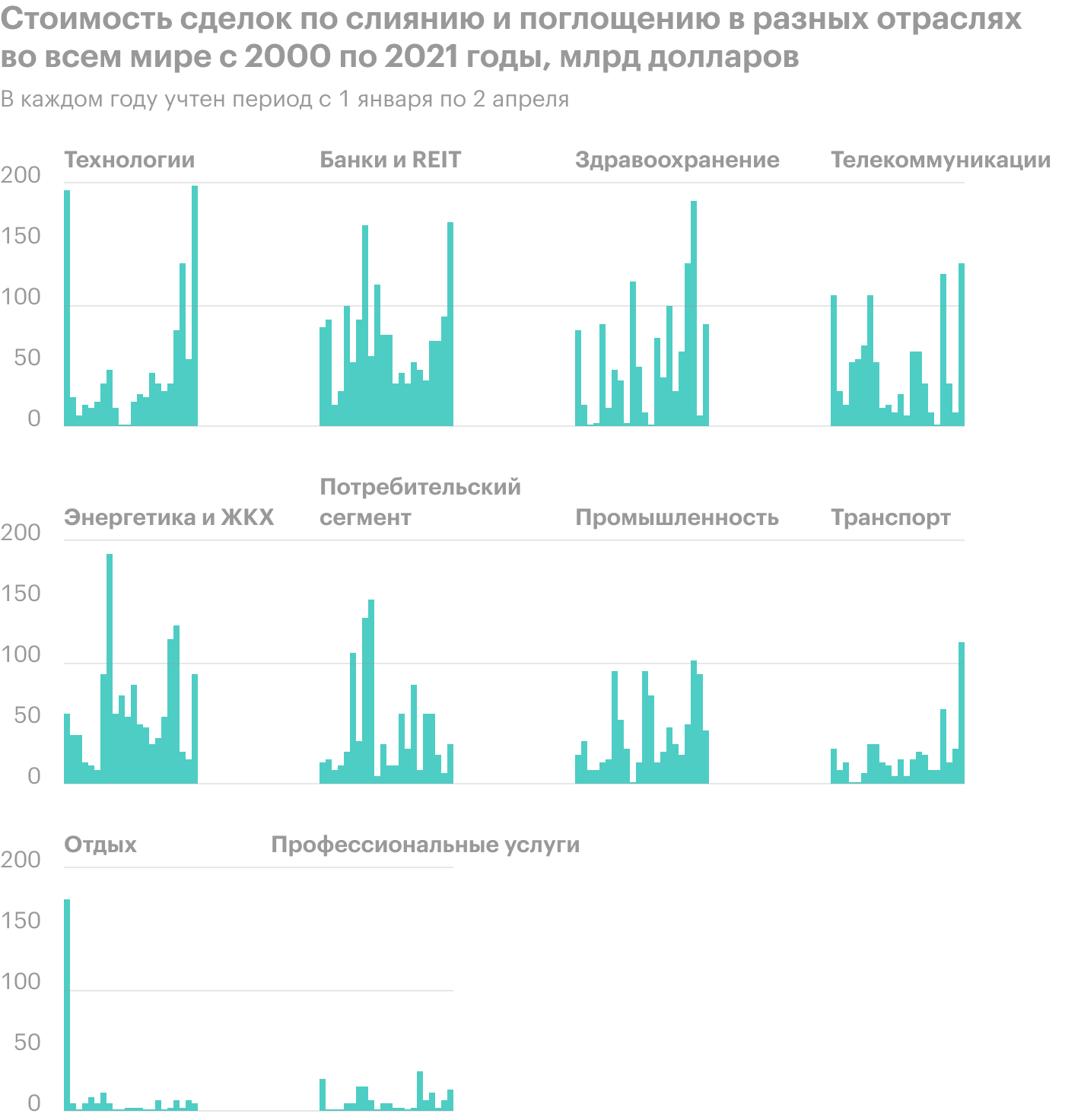

Если учитывать подписную природу бизнеса Box, сей факт позволяет серьезно оптимизировать компанию после покупки и сделать ее прибыльной — за счет сокращения тех, кто не работает непосредственно над продуктом. Учитывая, что каждый год на покупку технологических компаний тратятся безумные миллиарды, покупка Box тут будет просто каплей в море. Факт конкуренции с крупными компаниями — это плюс, ведь у крупных компаний есть деньги на приобретение Box.

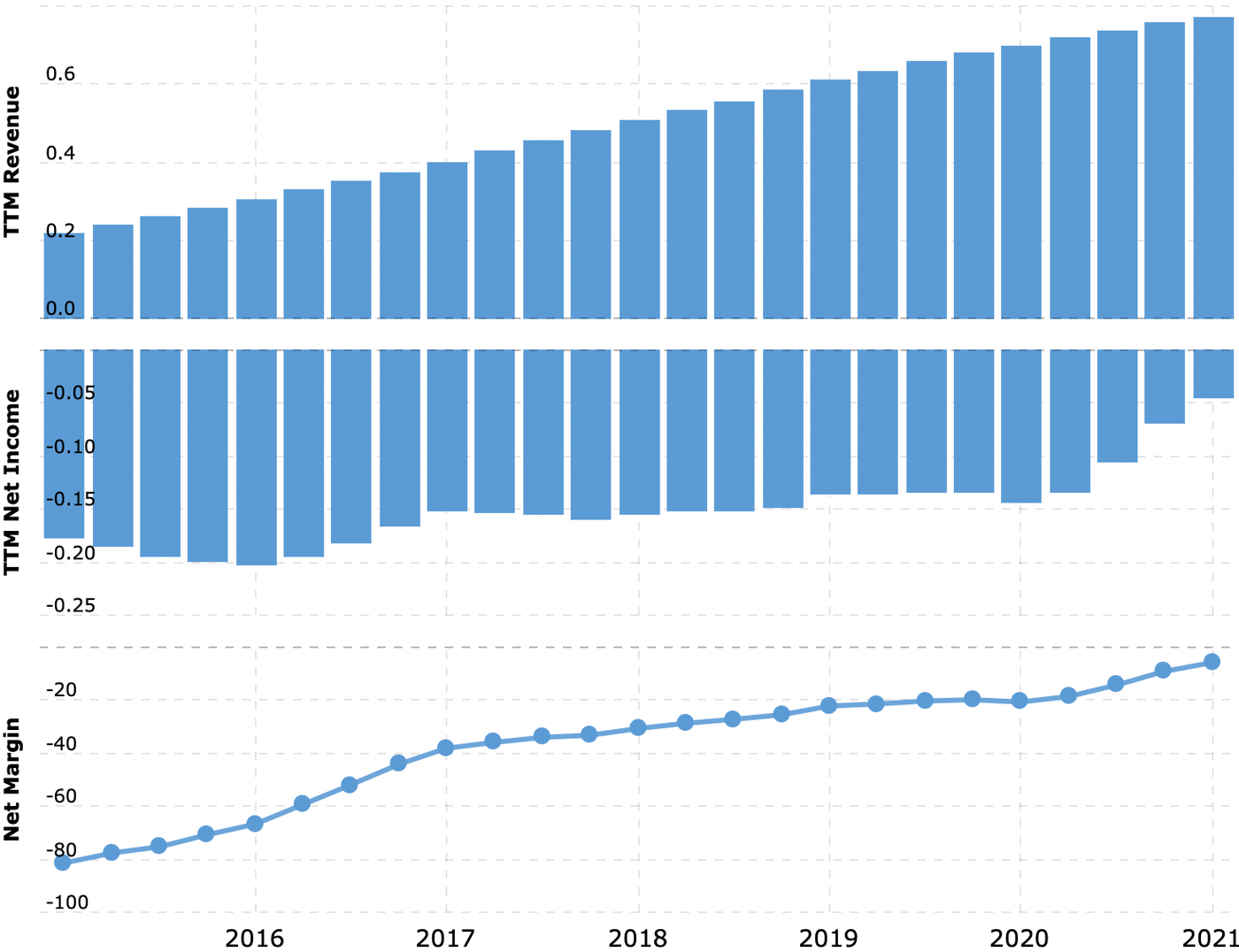

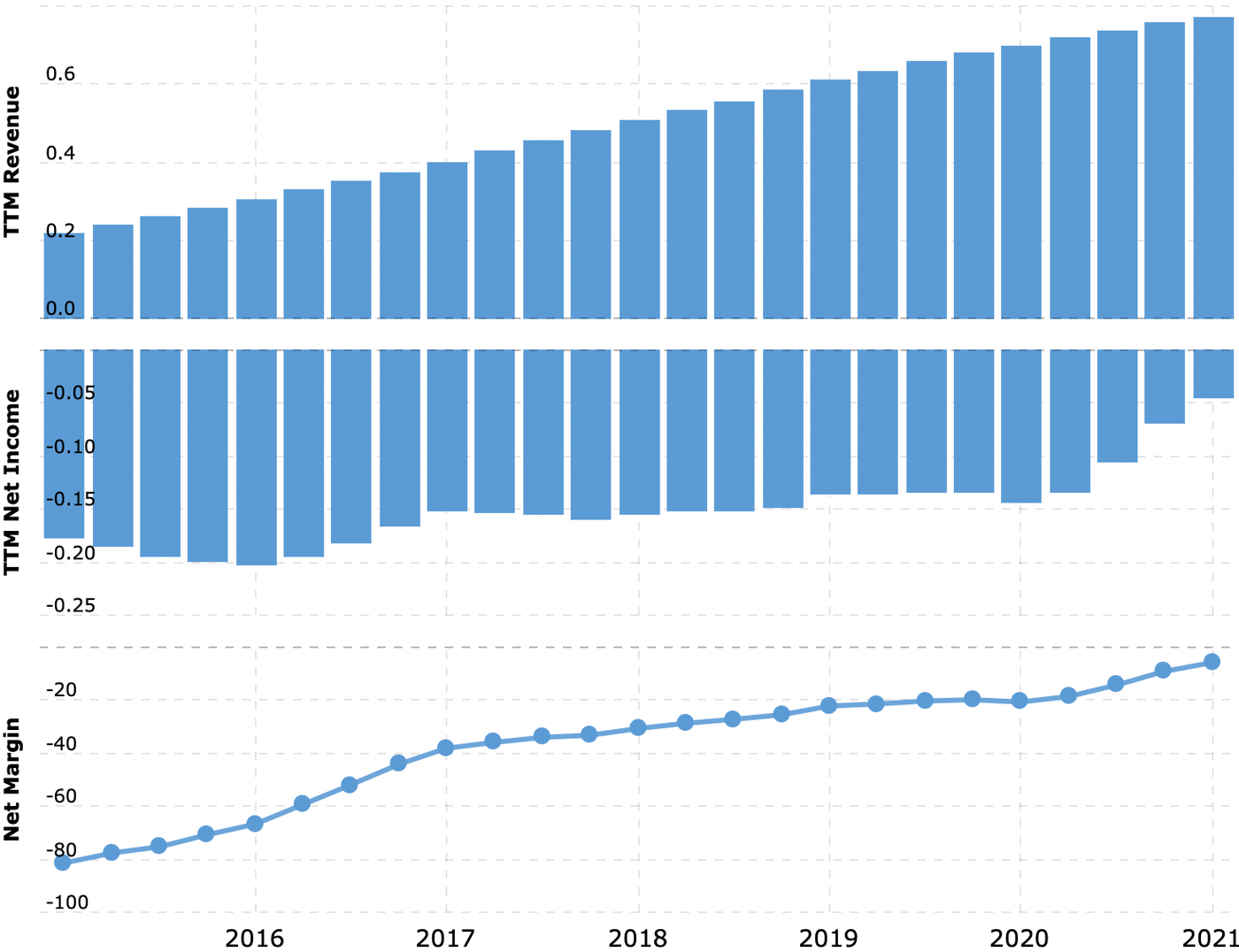

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Что может помешать

Убыточность. Поскольку компания убыточная, ей гарантирована волатильность котировок. Все это не сильно способствует повышению привлекательности компании в глазах возможного покупателя.

Конкуренты. То, что крупные компании предоставляют аналогичные решения, может сыграть против Box: та же Microsoft может себе позволить делать скидки и выдавливать Box с рынка, чтобы довести ее практически до банкротства и купить гораздо дешевле нынешней цены.

Что в итоге

Акции можно взять сейчас за 22 $, а дальше есть два варианта:

учитывая, что компания по своим бизнес-показателям находится в лучшей форме за всю свою историю, инвесторы должны будут рано или поздно это заметить. Так что, я считаю, не будет большой наглостью ожидать возврата котировок к историческим максимумам 28 $, достигнутым еще в 2018 году. Думаю, этого результата мы можем дождаться за следующие 16 месяцев;

держать акции следующие 10 лет в горе и радости в надежде на больший рост.

В любом случае идея эта очень спекулятивная, поэтому нужно быть готовыми к волатильности. Как говорил в таких случаях Исократ, «никого не попрекай неудачей, ибо судьба распоряжается всеми и будущее неизвестно».

Потенциал роста и срок действия: 27% за 16 месяцев; 12% в год на протяжении 10 лет.

Почему акции могут вырасти: компания сейчас находится в лучшей форме за всю свою историю, но на котировках это пока не отразилось.

Как действуем: берем акции сейчас по 22 $.

Эту идею предложил наш читатель Александр в комментариях к идее по II-VI. Предлагайте свои идеи в комментариях.

На чем компания зарабатывает

Это облачная платформа для управления контентом, которая включает в себя ПО для управления бизнес-процессами, разработки приложений и защиты данных. Как это работает, можно почитать в отчете компании, но гораздо лучше посмотреть видео Box.

У компании есть платная и бесплатная версии ее сервиса — собственно, 80% всех пользователей Box — это любители бесплатного обслуживания. Согласно презентации компании, выручка у нее структурирована следующим образом.

Подписки — 97% от выручки. Это доступ к ПО и оказание дополнительных услуг за фиксированную регулярную плату.

Услуги — 3% от выручки. Это услуги по управлению проектами и консультации.

США приносит 71%, а остальные 29% — неназванные другие страны. Клиенты компании приходят из самых разных отраслей.

Аргументы в пользу компании

Иллюзия перспективности. Как и New Relic и Appian, компания работает в сфере облачных вычислений и уже только поэтому может рассчитывать на высокие темпы роста выручки и основных бизнес-показателей. Потребление данных и операции в онлайне жизненно необходимы для современной экономики, и доля соответствующих сервисов в бизнес-процессах будет только расти, о чем мы говорили в статье про производственное предприятие Lumentum. Учитывая крайне небольшую капитализацию Box — 3,52 млрд долларов, — акции компании легко может накачать толпа инвесторов, верящих в то, что «это перспективно же!».

Выглядит симпатично. Если смотреть на финансовые показатели компании в ретроспективе, то можно увидеть убыточный стартап, который стремится к прибыльности. Момент выхода на прибыль кажется очень близким — это должно будет привлечь внимание акционеров.

Оценка компании не выглядит слишком наглой: с емкостью целевого рынка 55 млрд долларов и небольшой капитализацией кажется, что у компании все еще только впереди. Доля Box на этом рынке — 1,41%, а стоит она как 6,36% рынка. На первый взгляд это кажется непропорциональным, но на фоне некоторых других компаний это очень и очень умеренная оценка. У той же Appian доля рынка всего 0,81%, а капитализация как 30% рынка.

Non enim pullos suscitavit matris aquilae. Крупные конкуренты компании — Microsoft, Google и OpenText, и это создает возможности покупки Box кем-то из них. Тем более что, согласно отчету, уровень удержания выручки у Box составляет 102% — из имеющейся клиентской базы получается извлекать выручки достаточно, чтобы компенсировать отток пользователей.

Если учитывать подписную природу бизнеса Box, сей факт позволяет серьезно оптимизировать компанию после покупки и сделать ее прибыльной — за счет сокращения тех, кто не работает непосредственно над продуктом. Учитывая, что каждый год на покупку технологических компаний тратятся безумные миллиарды, покупка Box тут будет просто каплей в море. Факт конкуренции с крупными компаниями — это плюс, ведь у крупных компаний есть деньги на приобретение Box.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Что может помешать

Убыточность. Поскольку компания убыточная, ей гарантирована волатильность котировок. Все это не сильно способствует повышению привлекательности компании в глазах возможного покупателя.

Конкуренты. То, что крупные компании предоставляют аналогичные решения, может сыграть против Box: та же Microsoft может себе позволить делать скидки и выдавливать Box с рынка, чтобы довести ее практически до банкротства и купить гораздо дешевле нынешней цены.

Что в итоге

Акции можно взять сейчас за 22 $, а дальше есть два варианта:

учитывая, что компания по своим бизнес-показателям находится в лучшей форме за всю свою историю, инвесторы должны будут рано или поздно это заметить. Так что, я считаю, не будет большой наглостью ожидать возврата котировок к историческим максимумам 28 $, достигнутым еще в 2018 году. Думаю, этого результата мы можем дождаться за следующие 16 месяцев;

держать акции следующие 10 лет в горе и радости в надежде на больший рост.

В любом случае идея эта очень спекулятивная, поэтому нужно быть готовыми к волатильности. Как говорил в таких случаях Исократ, «никого не попрекай неудачей, ибо судьба распоряжается всеми и будущее неизвестно».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба