1 мая 2021 InvestCommunity Мидаков Алексей

Перед прочтением этой статьи рекомендую ознакомиться с обзором, где я подробно рассказал об это компании.

Добыча в 1-м квартале составила 8,0 млн тонн и осталась на уровне прошлого года. Относительно предыдущего квартала рост составил 7,5%.

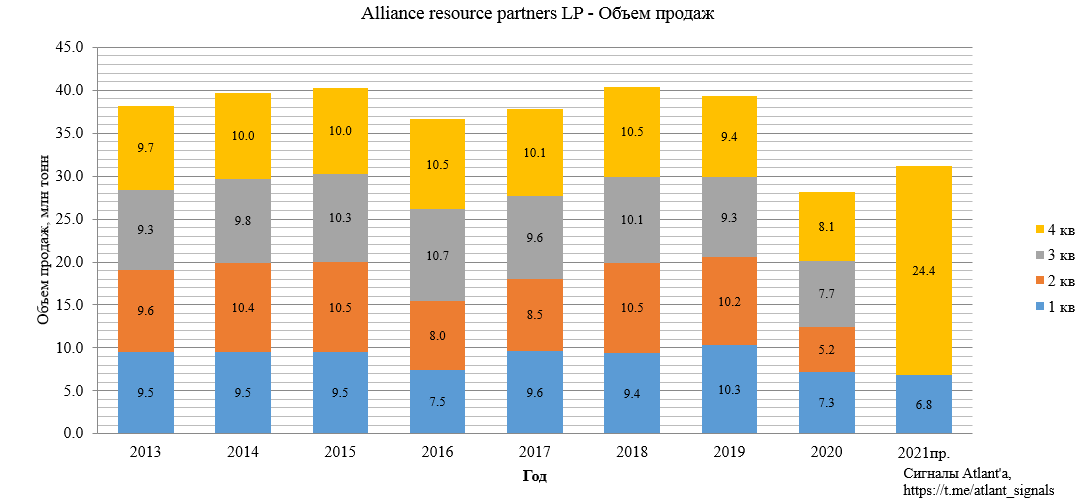

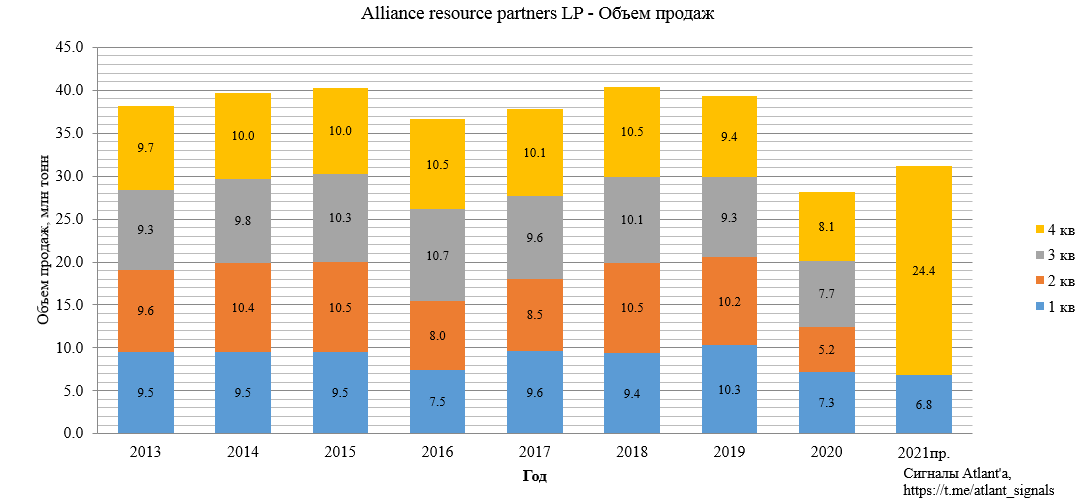

Объем продаж составил 6,8 млн тонн, что на 5,8% ниже, чем годом ранее, и на 15,4% ниже, чем в предыдущем квартале. Снижение продаж вызвано проблемой доставки во время февральских морозов, когда были перебои с отгрузкой угля из-за недостатка топлива для техники. Компания повысила план продаж на 2021 год, ожидая объем в диапазоне 30,7-31,7 млн тонн, примем в качестве ориентира середину диапазона - 31,2 млн тонн. В таком случае в оставшиеся кварталы будет реализовано в среднем по 8,13 млн тонн.

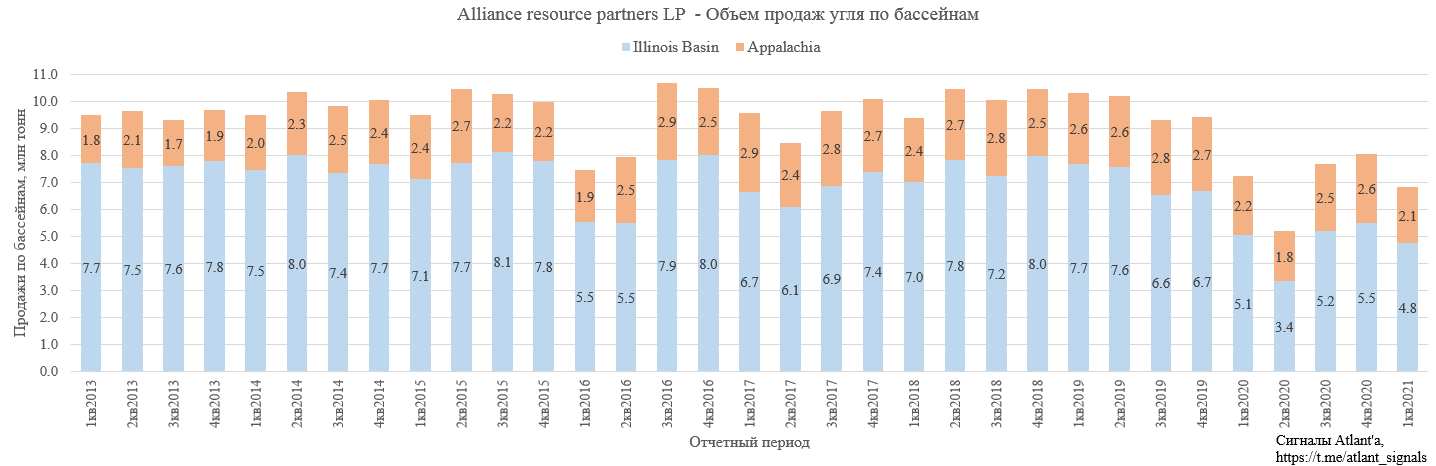

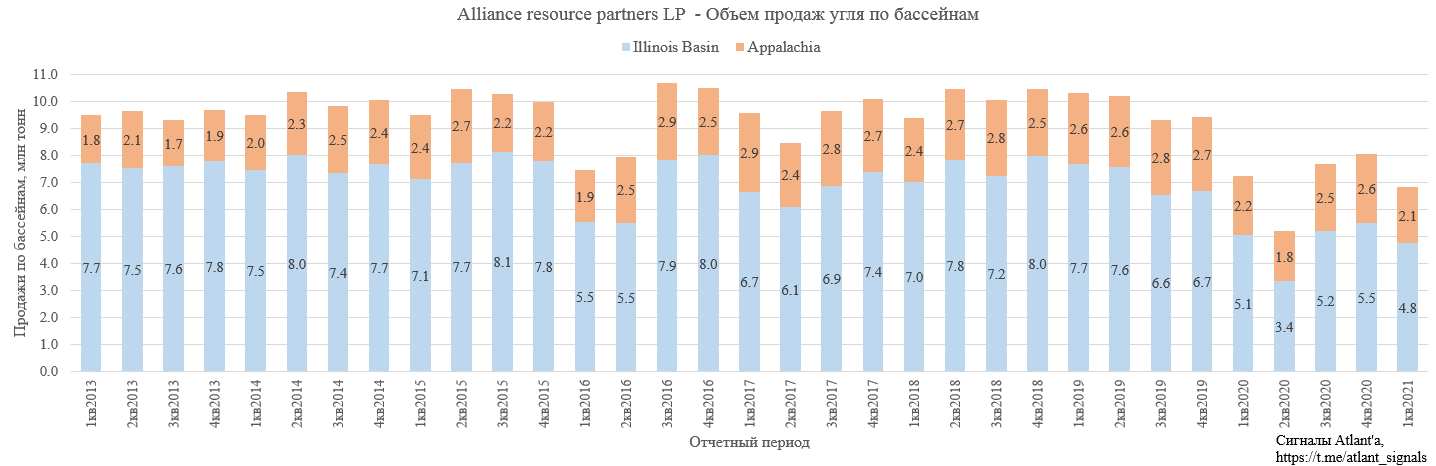

Распределение продаж по бассейнам выглядит следующим образом.

На 2021 год уже законтрактовано пока 24,7 млн тонн для продажи в США и еще 1,8 млн тонн на экспорт. Таким образом компания планирует в течение года законтрактовать еще 4,7 млн тонн угля, из них 1-2 млн тонн придется на экспорт. Высока вероятность, что данные 4,7 млн тонн будут проданы по более высоким спотовым ценам. Текущие контракты были заключены в прошлом году по низким ценам, поэтому рост цен на уголь отразится на показателях компании только через реализацию дополнительного объема.

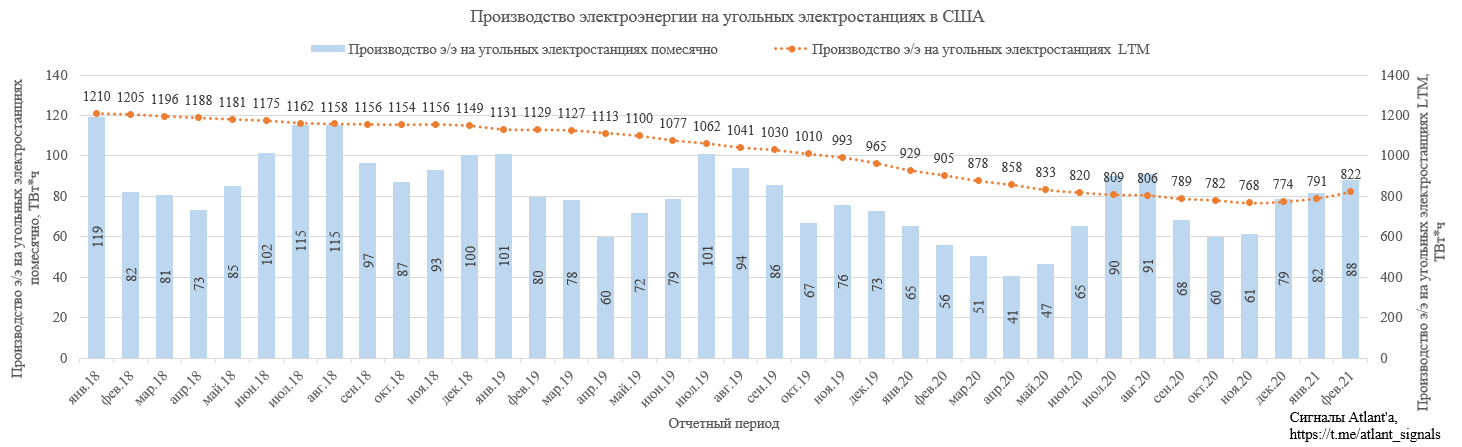

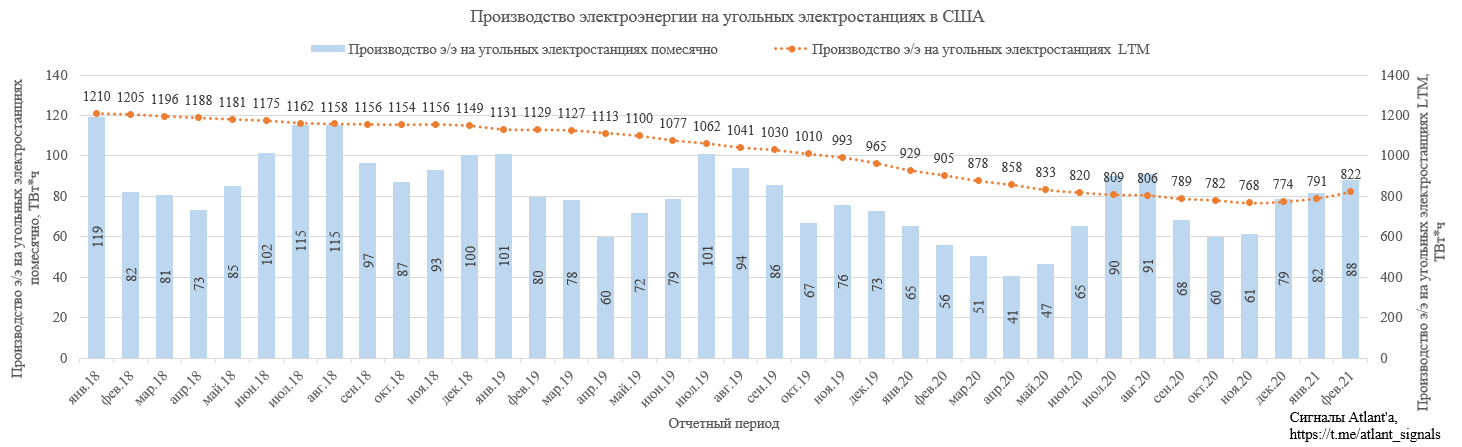

Экспортное направление более привлекательно для компании, так как имеет более высокие цены реализации. Также продажи на экспорт способствуют снижению запасов внутри страны. Во время февральских морозов выросло потребление электроэнергии, что автоматом привело к объему генерации на угольных станциях.

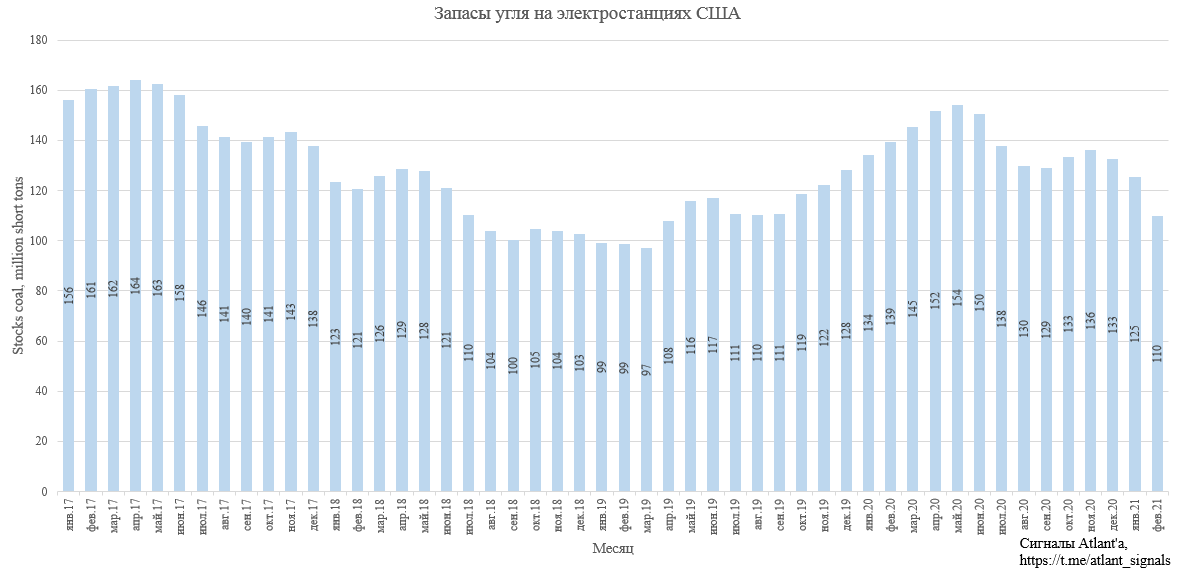

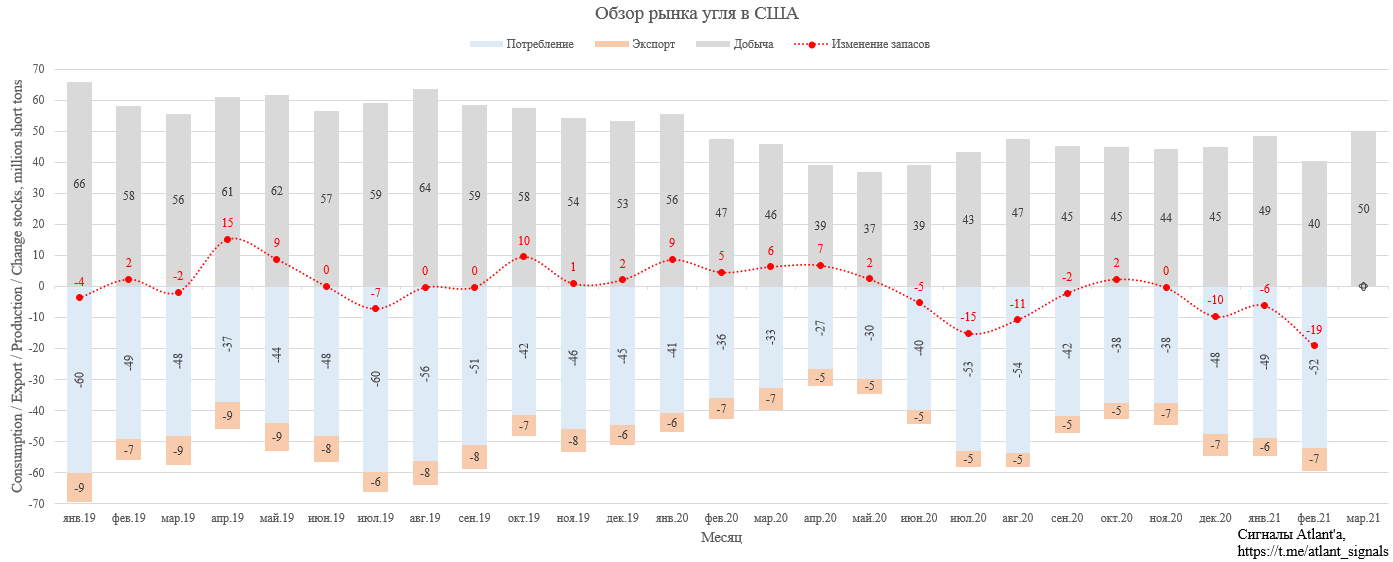

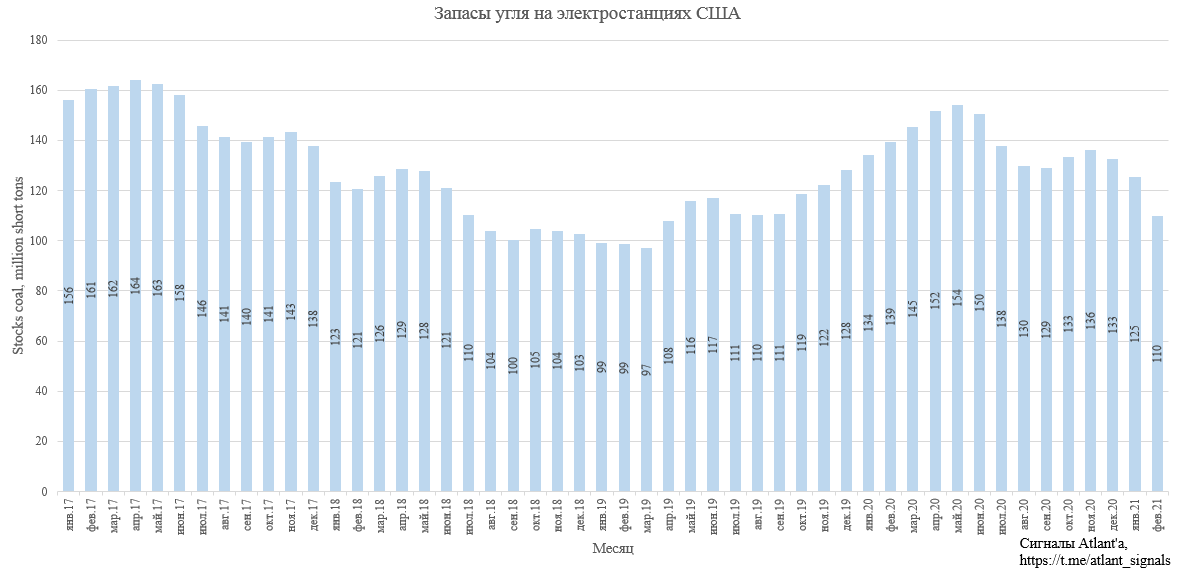

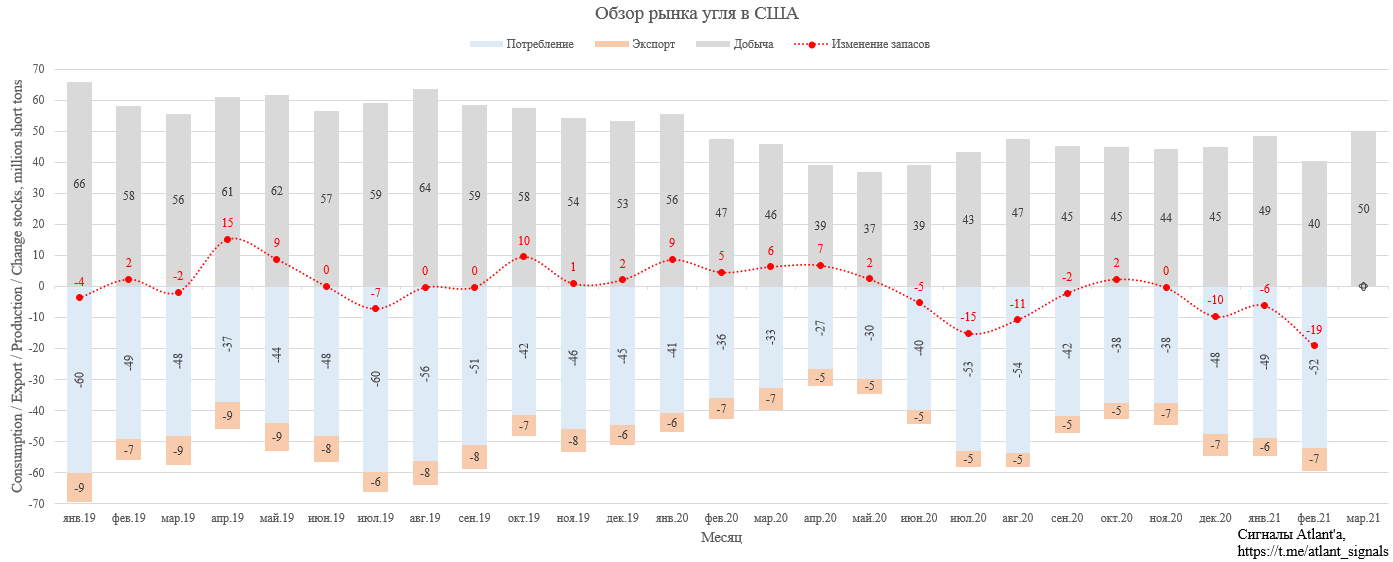

Данные морозы привели к резкому снижению запасов угля на электростанциях до уровня середины 2019 года.

В целом видно, что из-за снижения добычи угля в США и восстановления его потребления, общие запасы угля на складах (производители+потребители) снижаются с июня 2020 года, исключением стал только октябрь.

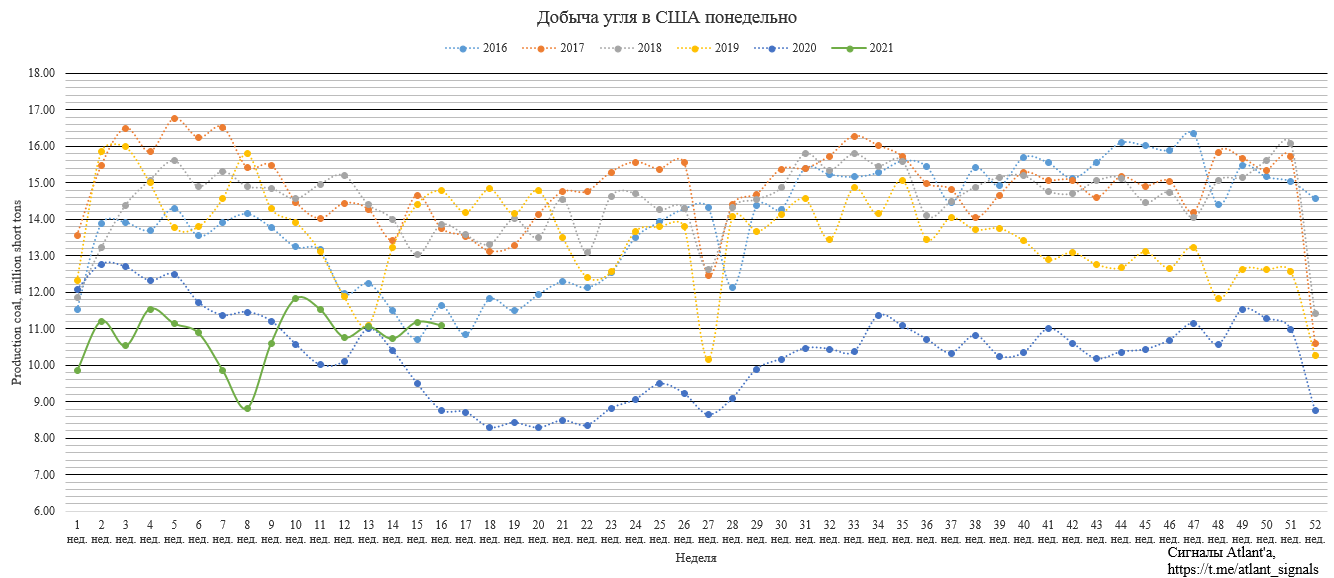

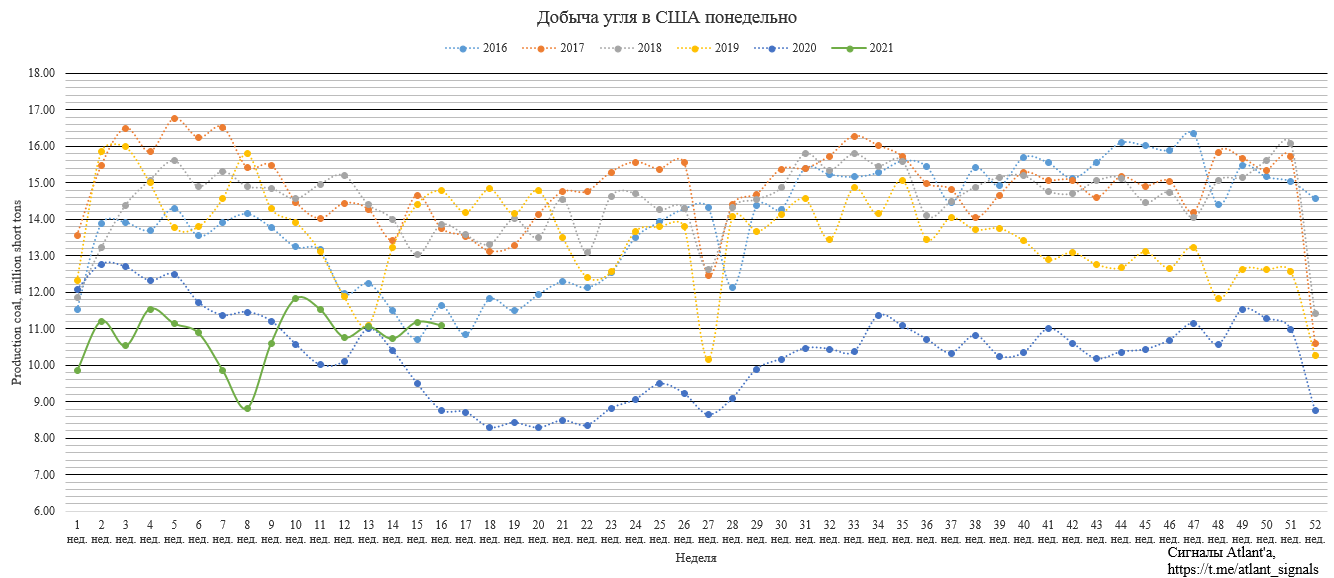

Если рассматривать добычу угля понедельно, то можно заметить, что она в целом стабилизировалась и составляет около 11 млн тонн, что существенно ниже предыдущих лет, за исключением 2020 года, когда экономика и промышленность были парализованы во время пандемии.

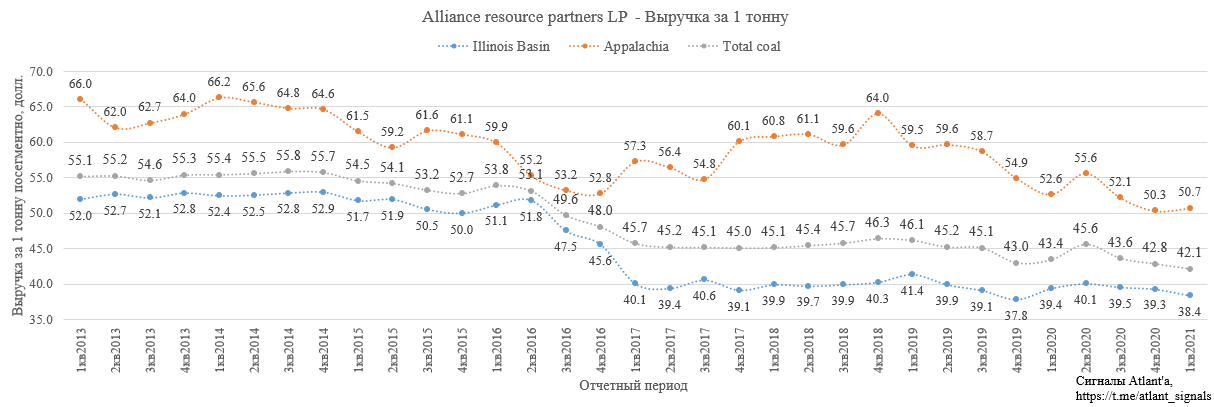

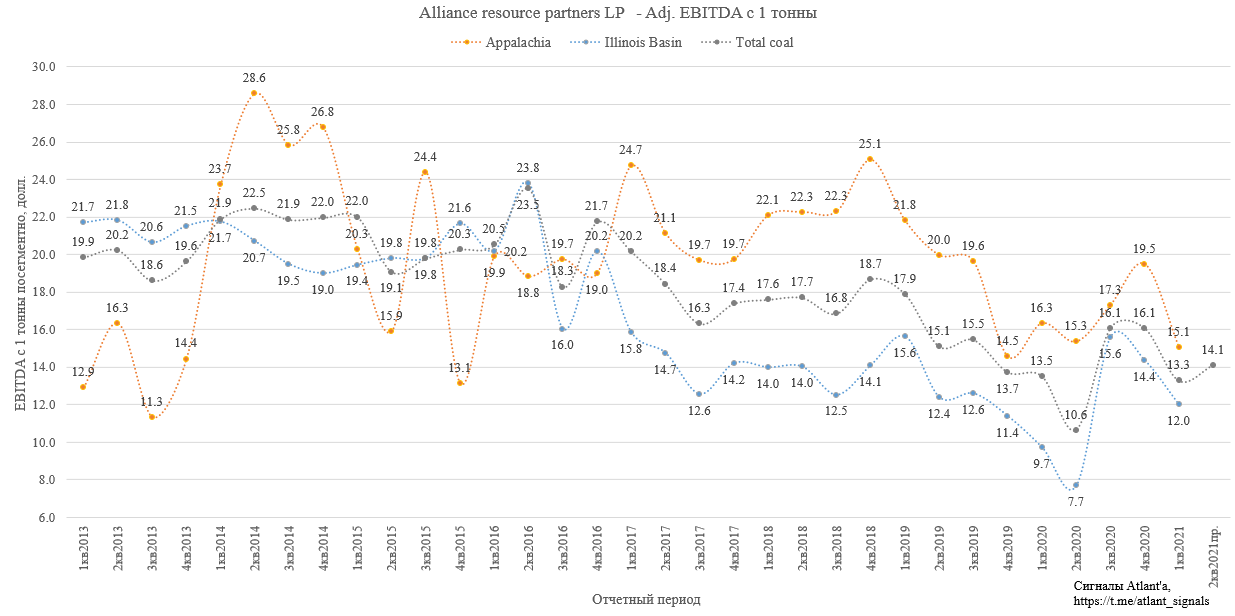

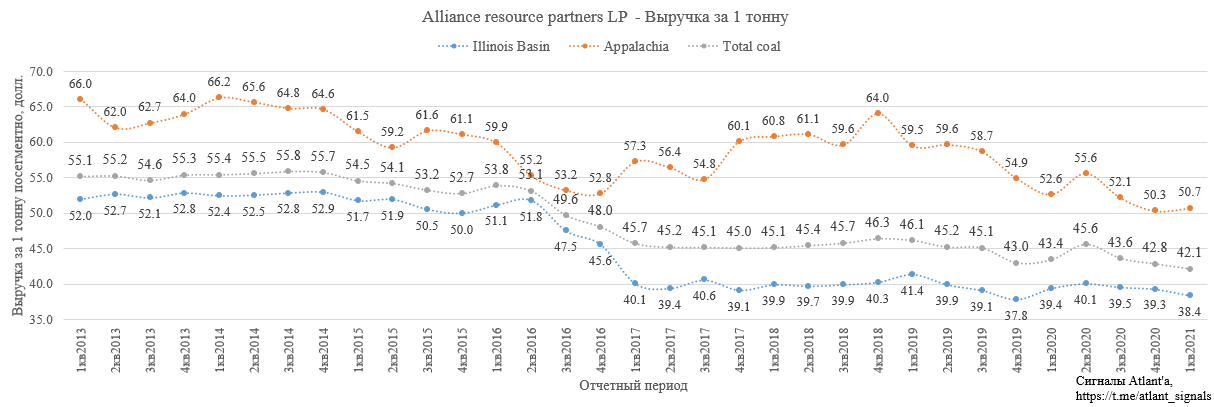

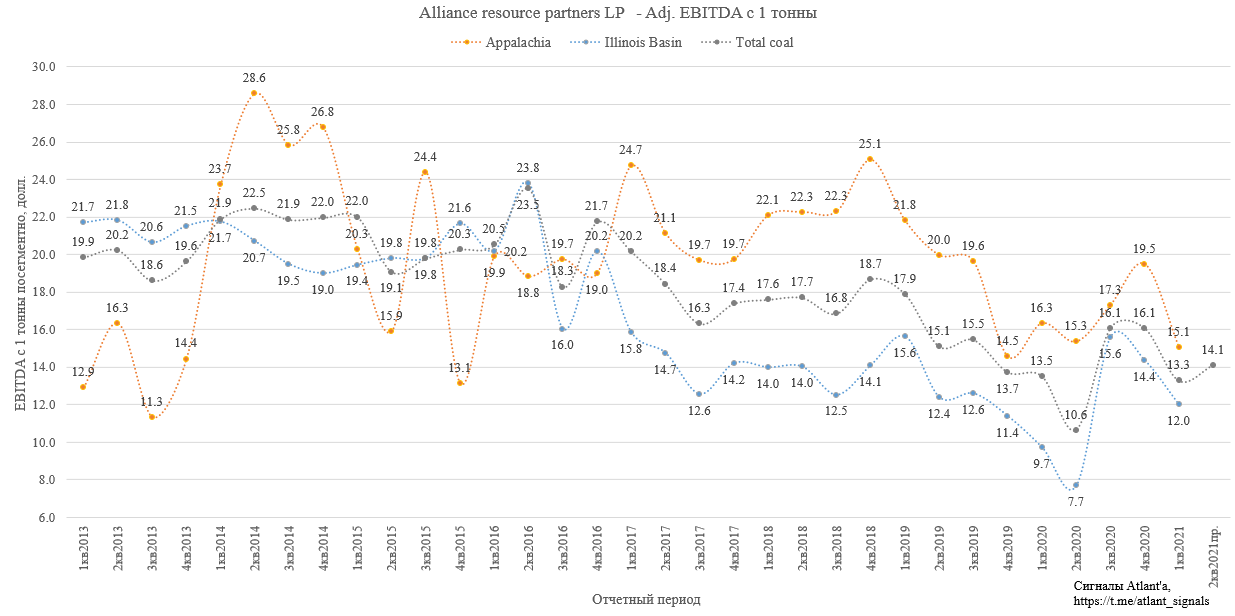

В 1-м квартале цена реализации на обоих бассейнах снизилась относительно прошлого года, это связано с тем, что закончились контракты по более высоким ценам, и вступили в действие контракты, подписанные в 2020 году, когда цены были ниже. Цены в бассейне Appalachia выросли к прошлому кварталу из-за увеличения продаж металлургического угля.

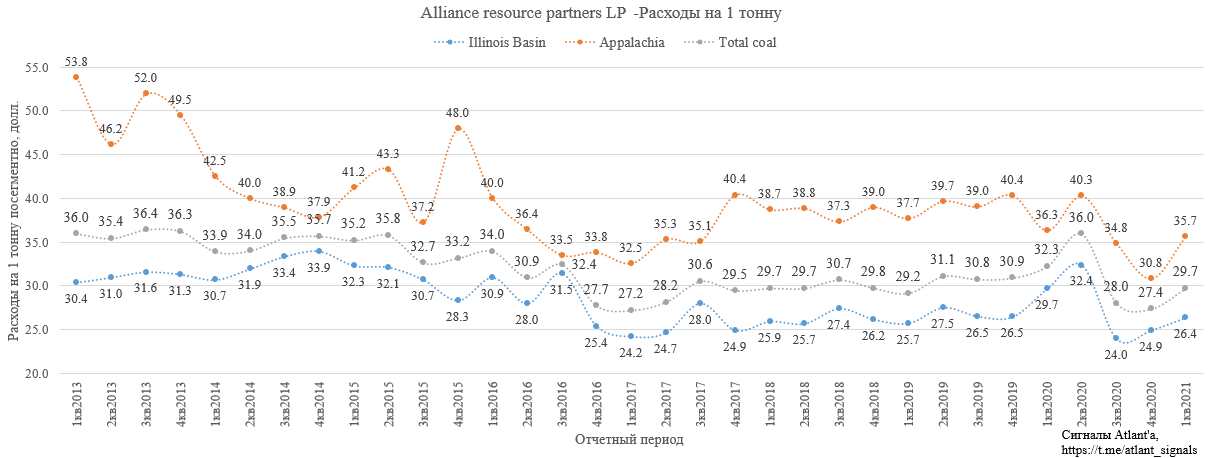

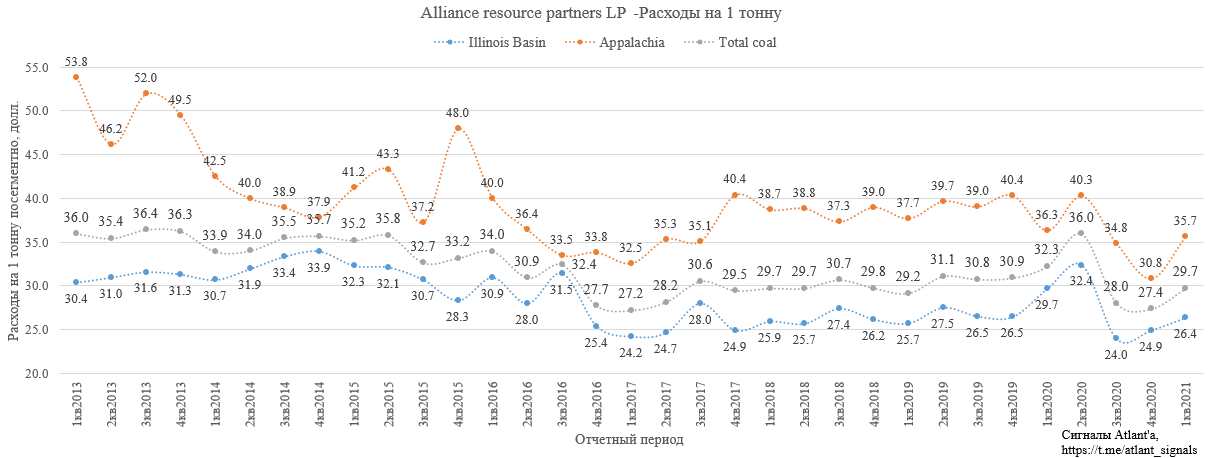

При этом расходы на 1 тонну угля снизились относительно прошлого года благодаря мерам по контролю расходов и повышению эффективности. Снижение составило 2,1% в бассейне Appalachia и 14,9% в бассейне Illinois.

По сравнению с предыдущим кварталом расходы выросли на 15,5% и 6,0% в Appalachia и Illinois соответственно. Большой рост в Appalachia вызван снижением объема реализованной продукции, увеличением продаж металлургического угля и повышением НДПИ.

Средневзвешенная EBITDA угольного дивизиона с одной тонны снизилась на 1,5% относительно прошлого года и на 21,1% относительно предыдущего квартала. Ожидаю, что по итогам 2-го квартала данный показатель восстановится приблизительно до 14,1 доллара с тонны благодаря росту продаж, в том числе экспортного направления.

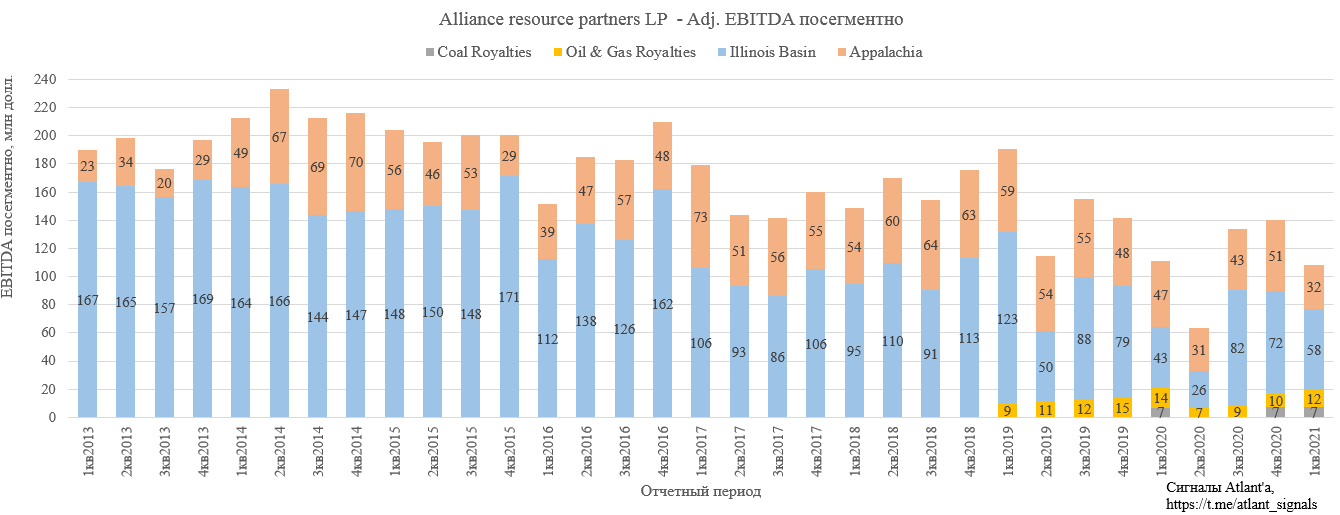

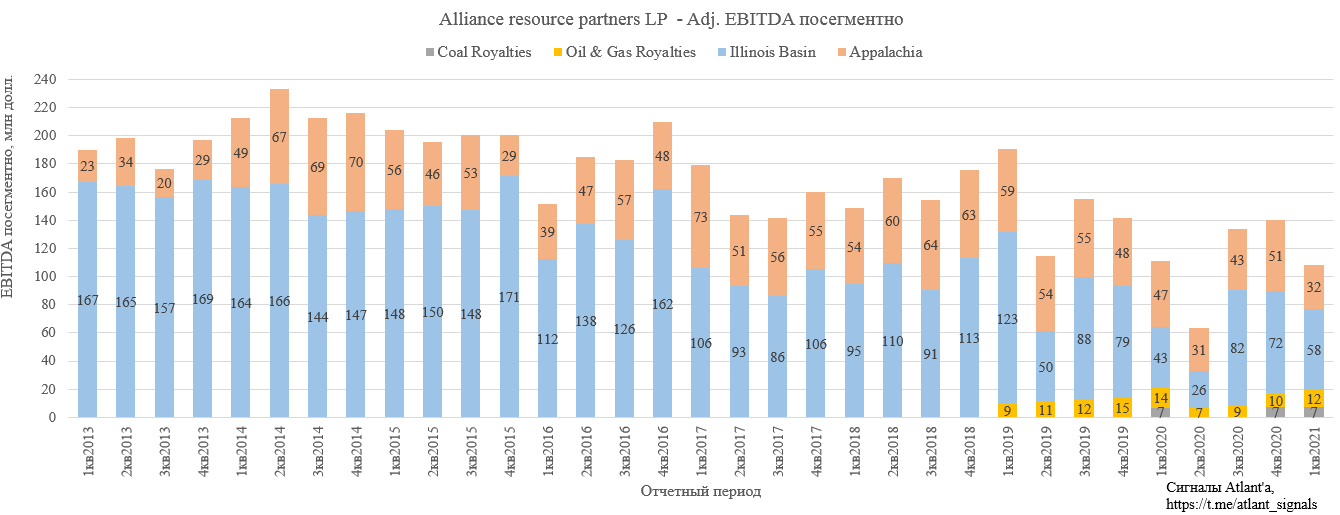

В итоге скорр. EBITDA от сегмента угольной добычи составила 32 и 58 млн долларов в бассейнах Appalachia и Illinois соответственно.

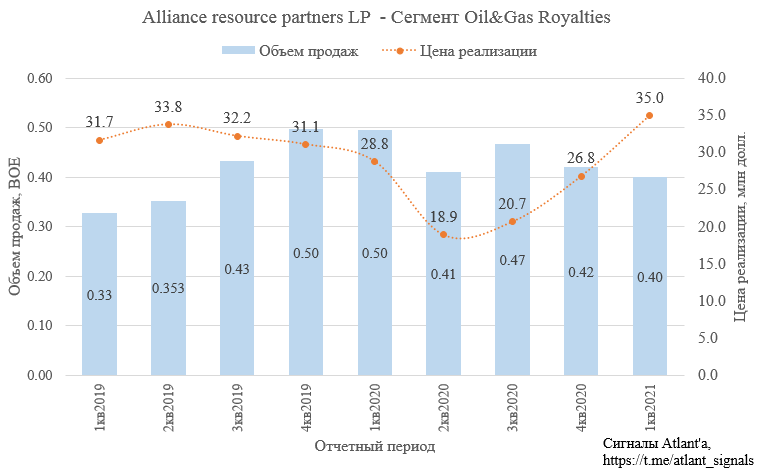

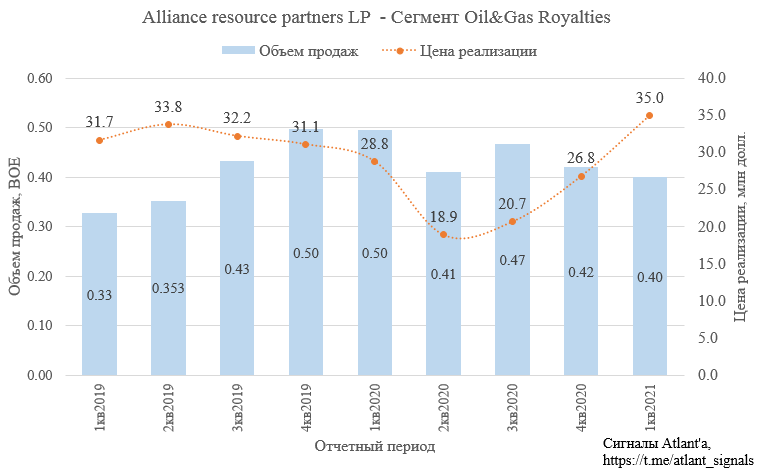

Продолжающийся рост цен на нефть и газ в течение квартала 2021 года привел к тому, что скорр. EBITDA сегмента «Oil&Gas Royalties» выросла на 16,7% до 11,9 млн долларов по сравнению с предыдущим кварталом. По сравнению с 1-м кварталом 2020 года скорр. EBITDA снизилась на 13,2% из-за сокращения объемов продаж, что частично было компенсировано ростом цен.

Начиная с 1-го квартала 2021 года, компания выделила отдельно сегмент "Coal Royalties". Раньше доход от данного вида деятельности включали в сегмент угольного бизнеса. В 1-м квартале 2021 года скорр. EBITDA этого сегмента увеличилась до 7,3 млн долл. Годом ранее скорр. EBITDA была равна 6,9 млн долл., а в предыдущем квартале - 7,0 млн долл.

Выделение в отдельный сегмент сделано для того, чтобы показать, что компания имеет доход не только от добычи угля, но и от роялти. Тем самым Alliance resource partners надеется улучшить свой ESG рейтинг, что позволило бы осуществлять заимствование по более низким ставкам. Менеджмент заявляет, что если ты занимаешься только угольным бизнесом, то кредиторы готовы выдавать займ только по двузначной ставке, поэтому необходимо показать, что компания имеет диверсифицированный бизнес, чтобы осуществлять заимствование по более низким ставкам.

Посегментно показатель EBITDA представлен на диаграмме ниже.

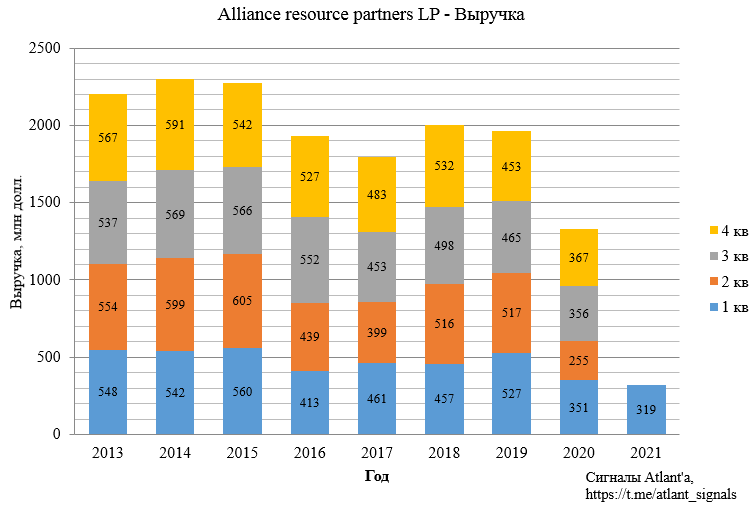

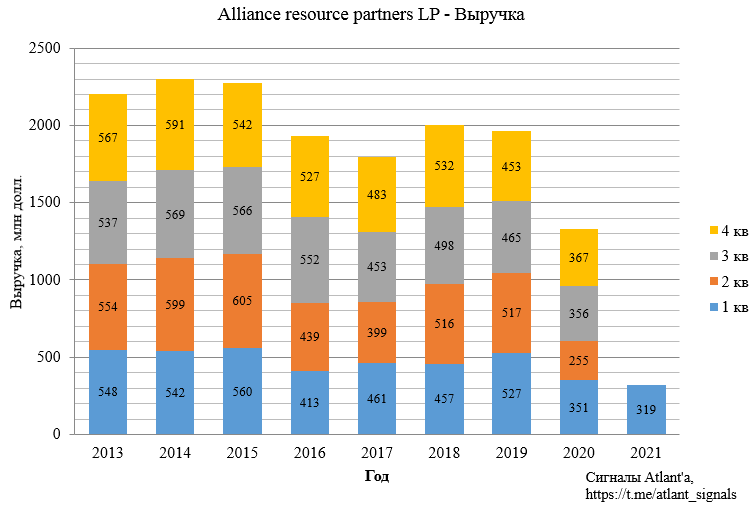

Выручка в 1-м квартале составила 319 млн долл., что на 9,1% ниже, чем годом ранее и на 13,1% ниже, чем в предыдущем квартале.

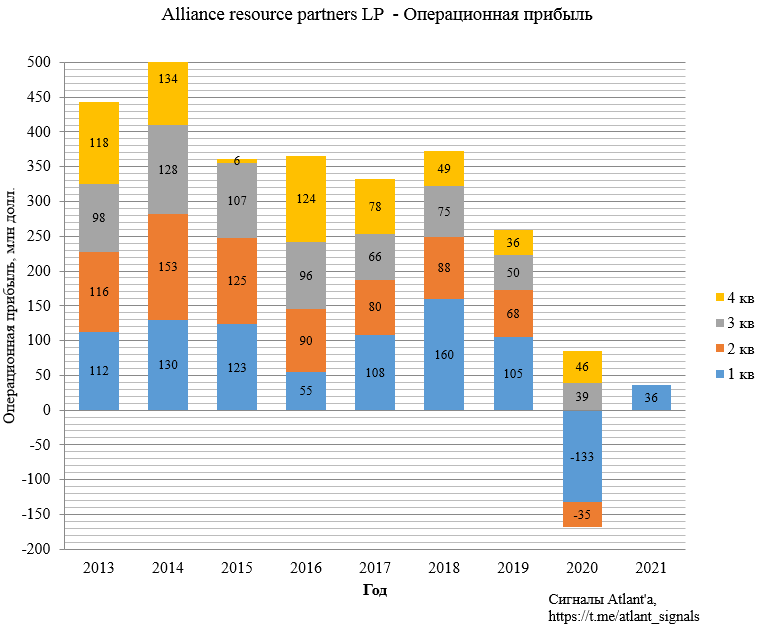

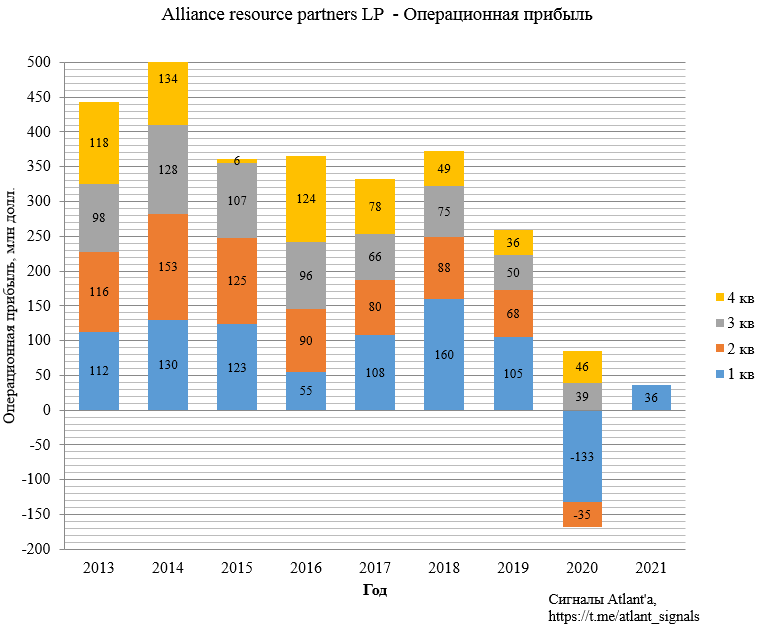

Операционная прибыль в 1-м квартале составила 36 млн долл. против убытка годом ранее. Относительно предыдущего квартала снижение составило 21,7%.

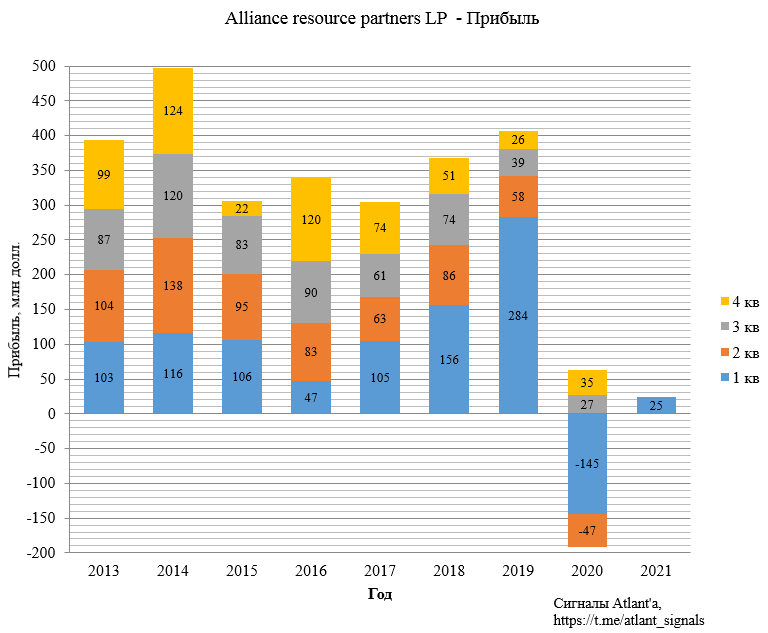

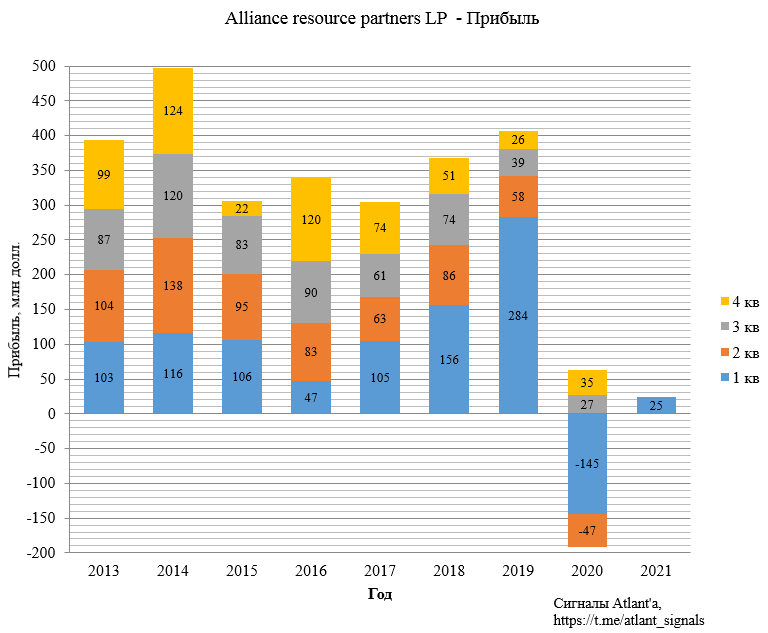

Прибыль в 1-м квартале составила 25 млн долл. против убытка годом ранее. Относительно предыдущего квартала снижение составило 28,6%.

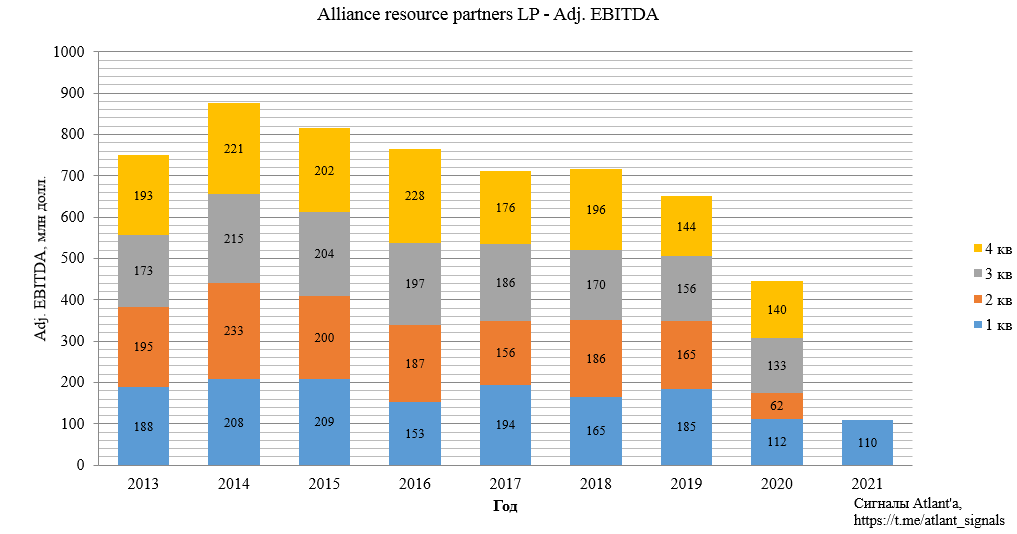

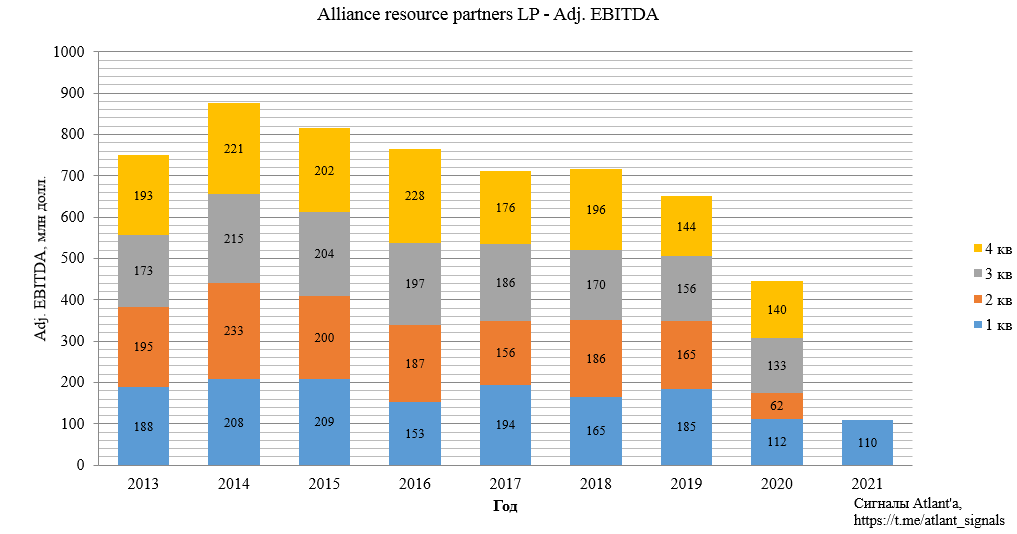

В связи с тем, что компания из-за непогоды реализовала на 1 млн. тонн меньше угля, чем я ожидал, EBITDA оказалась ниже закладываемых мной 125 млн долл. и составила 110 млн. Снижение на 1,7% относительно прошлого года, и на 21,4% относительно предыдущего квартала.

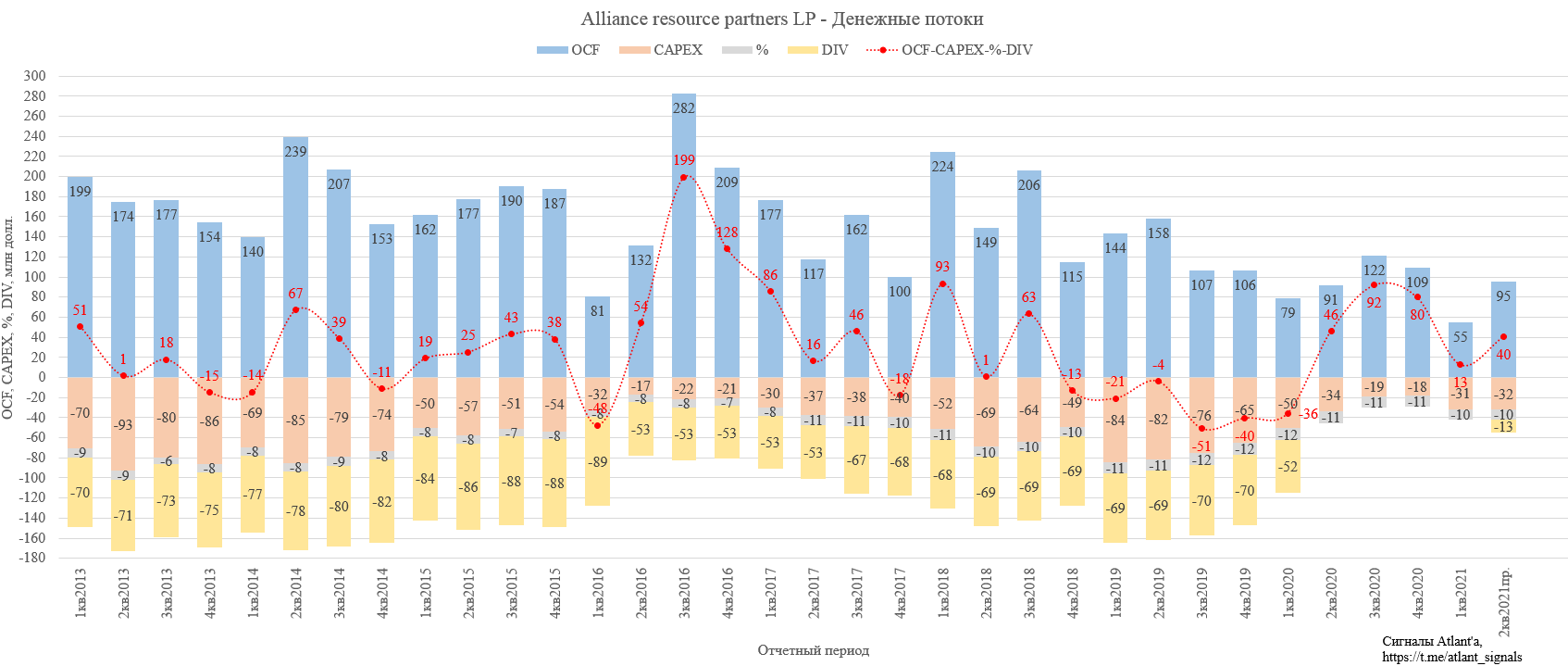

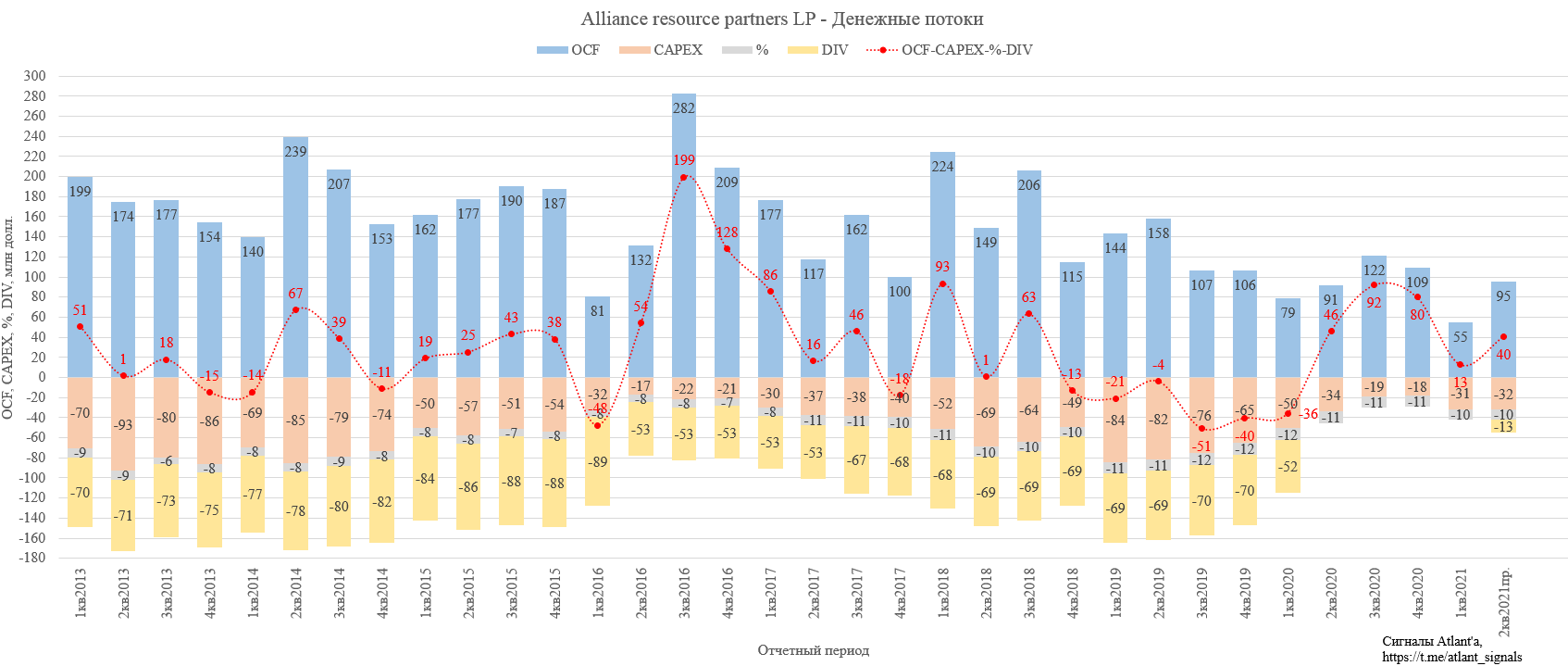

Снижение продаж в 1-м квартале привело к увеличению запасов угля на складах компании на 1,2 млн тонн и уменьшению операционного денежного потока. Это привело к снижению свободного денежного потока, который составил 23 млн долл.

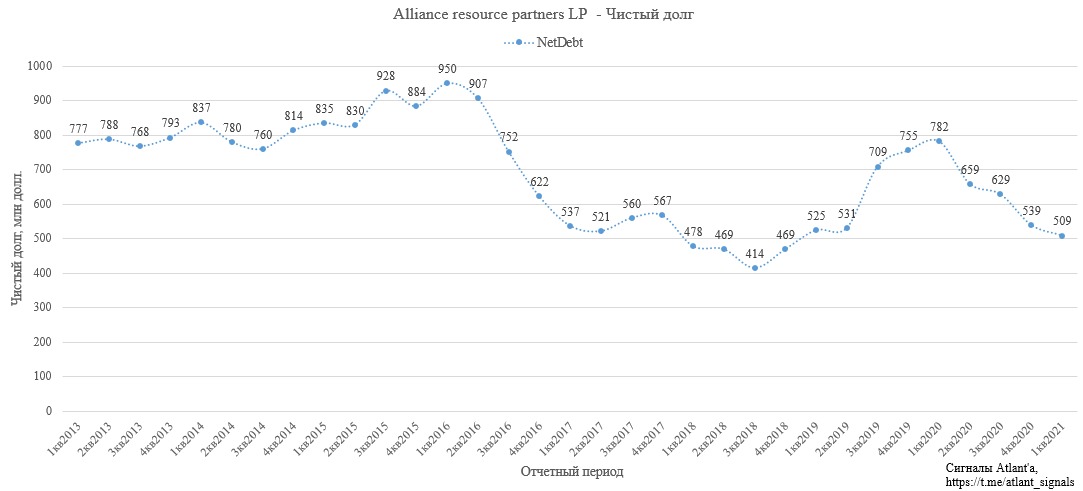

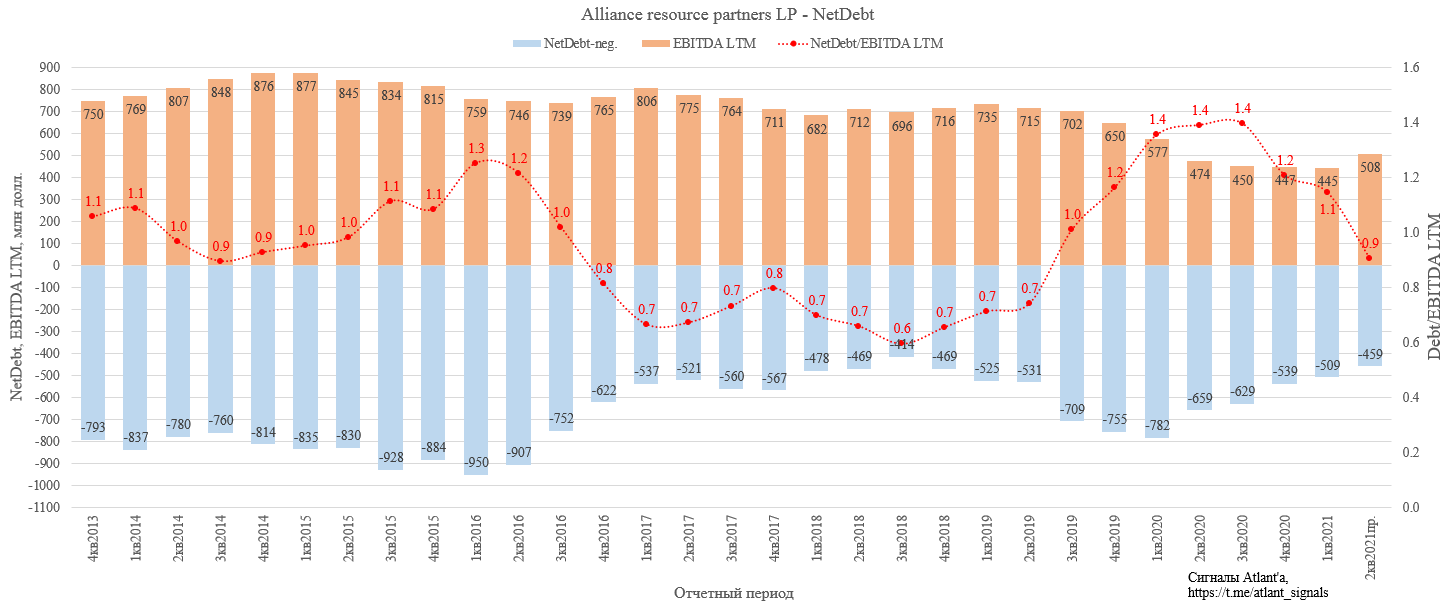

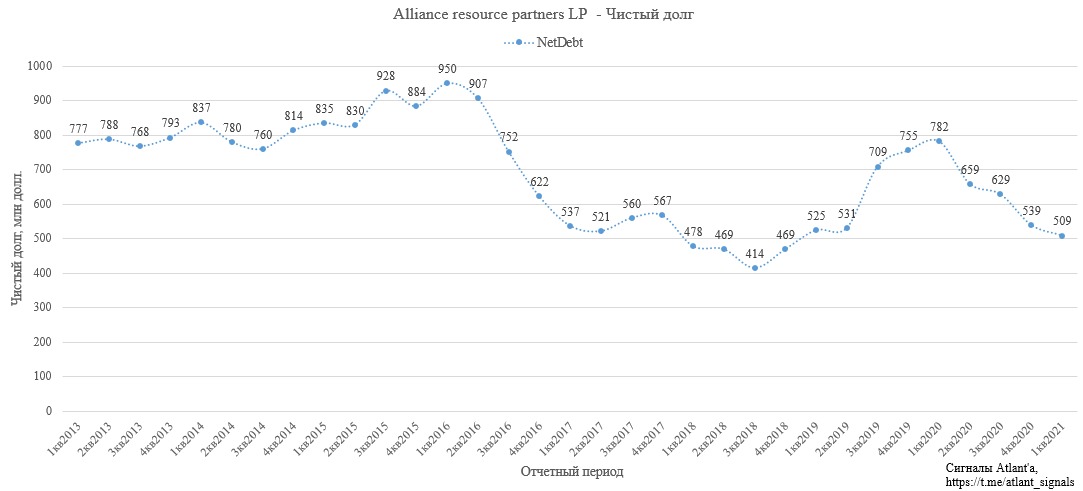

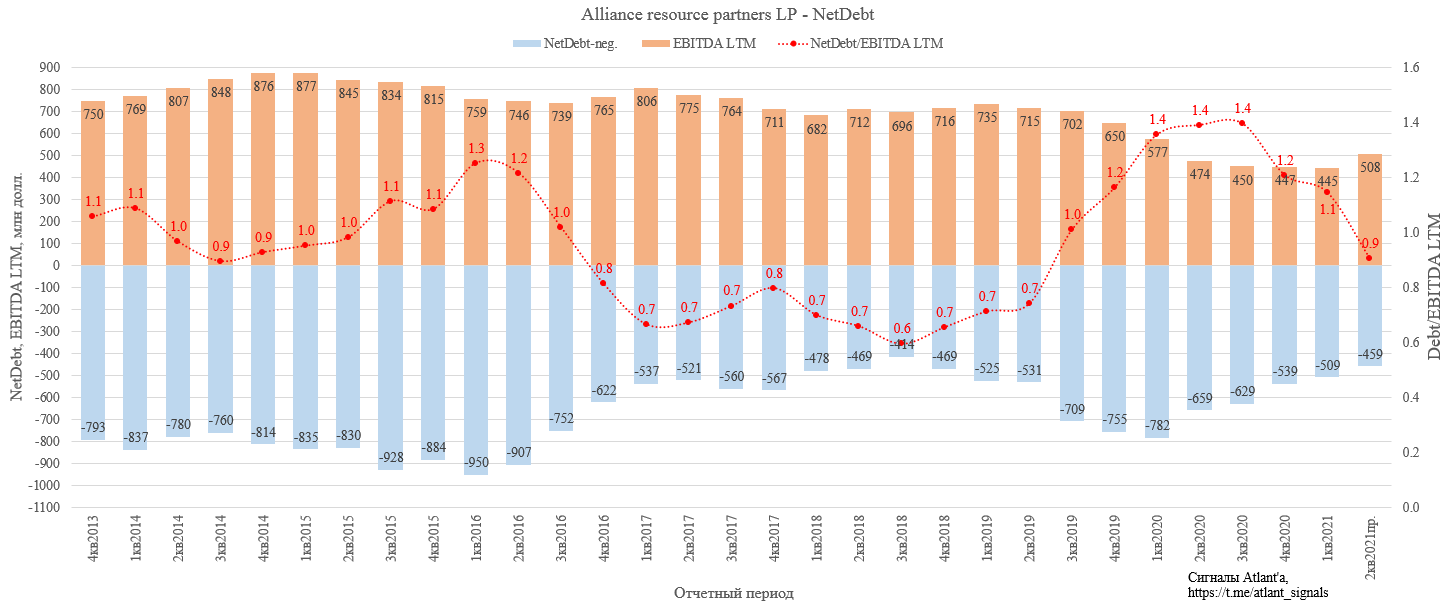

На конец 1-го квартала чистый долг снизился еще на 30 млн долларов.

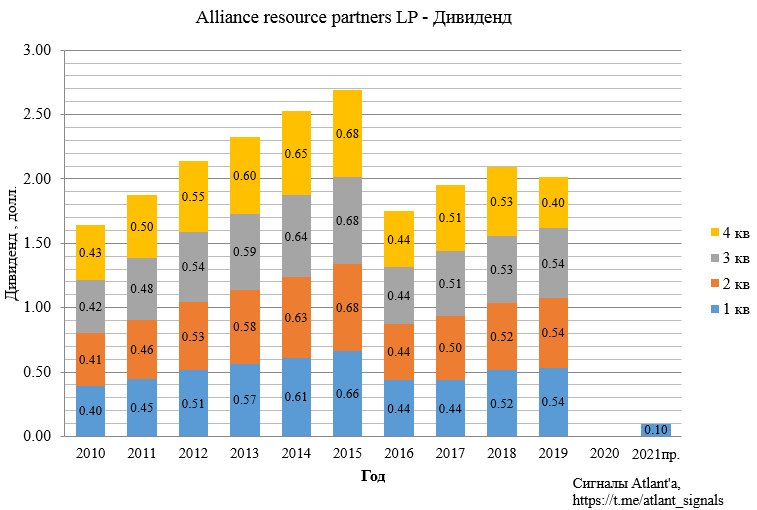

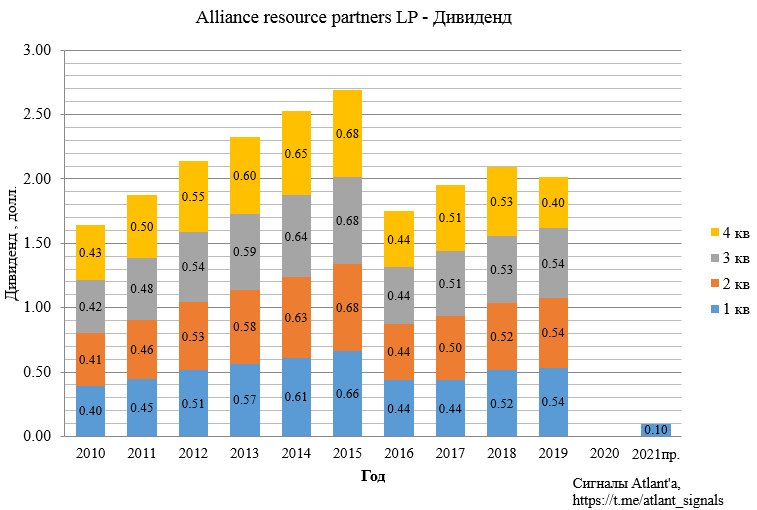

По итогам 1-го квартала компания приняла решение выплатить акционерам дивиденд в размере 10 центов на акцию. При этом менеджмент заявил, что в течение 2021 года на дивиденды будет направлено 30% от свободного денежного потока. Но, как мы можем заметить, за 1-й квартал будет направлено 52% от FCF.

Также на конференц-звонке менеджмент сообщил, что скорее всего за 2021 год дивиденд составит 10 центов за каждый квартал, то есть акционерам будет направлено всего около 52 млн долл. Если ориентироваться на то, что это 30% от FCF, то сам свободный денежный поток по итогам года составит приблизительно 173 млн долларов. То есть по 50 млн. долларов за оставшиеся 3 квартала, что выглядит несколько консервативно.

С учетом того, что компания в 1-м квартале не смогла реализовать около 1 млн тонн по цене 42,1 долл. за тонну, то, грубо говоря, она недополучила около 40 млн долларов.

Так как продажи во 2-м квартале восстановятся, то операционный денежный поток составит около 95 млн долларов. Капитальные затраты останутся приблизительно на уровне 1-го квартала, тогда FCF будет равен 63 млн. долларов. И так каждый квартал. Однако маловероятно, что компания выплатит больше, чем заявленные 10 центов.

Дело в том, что менеджмент Alliance resource partners понимает, что давление на угольный бизнес будет продолжаться, и рано или поздно угольная генерация уйдет в прошлое, хотя и считает, что это будет не раньше, чем в 2050 году. В связи с этим компания ищет варианты роста бизнеса, но не за счет угольного бизнеса. Скорее всего это будет расширение сегмента роялти путем приобретения новых лицензий. Это может быть как добыча нефти/газа, так и минералов, используемых в аккумуляторах. Именно для этого компания будет копить денежные средства на своих счетах, направляя только 30% FCF на дивиденды. Снижать долг сильно ниже текущих она не планирует, считает комфортным отношение чистого долга к показателю EBITDA LTM равным 1.

Изначально я рассчитывал, что история переоценки компании будет быстрой, и основывалось это на скором возврате высоких дивидендов. Однако ситуация меняется, менеджмент ясно дает понять, что сверхвысоких дивидендов пока ждать не стоит и компания будет искать возможности для роста. Это чем-то похоже на историю с Распадской, когда миноритарные акционеры долгое время ждали высоких дивидендов, а компания в это время выплачивала минимум, параллельно накапливая кубышку. В итоге за время ожидания с 2018 по 2020 год Распадская накопила почти 50 млрд рублей и в конце концов купила другую угольную компанию, увеличившись вдвое. Акционеры вместо быстрой выгоды получили по началу более медленный рост котировок, но в итоге все, кто дождался были вознаграждены за терпение. За это время много было плохого сказано и придумано в адрес менеджмента, есть в этом доля справедливости конечно. Если бы Распадская сразу заявила, что копит деньги на покупку, то не было бы столько негатива.

Вернемся обратно к Alliance resource partners. Итак, компания планирует рост, и разбавление угольного бизнеса другими сегментами. Текущая стоимость компании снизилась в 2 раза по сравнению с доковидным 2019 годом. Напомню, что стоимость компании (EV) определяется как сумма рыночной капитализации (MCap) и чистого долга (NetDebt). При капитализации 750 млн долларов и чистом долге 509 млн текущая стоимость компании составляет 1259 млн долларов. EBITDA LTM сейчас 445 млн долларов. Таким образом мультипликатор EV/EBITDA LTM составляет 2,8, в доковидный 2019 год он был равен в среднем 3,8. В 2020 году 2-й квартал был очень слабым, поэтому после выхода отчета за 2-й квартал 2021 года EBITDA LTM вырастет приблизительно до 508 млн, а долг снизится с 509 до 459 млн. Тогда мультипликатор EV/EBITDA LTM составит всего 2,4, что очень и очень дешево для компании, которая стабильно генерирует высокий денежный поток.

Сам менеджмент сетует на низкую оценку компании, связывая это с тем, что Alliance resource partners ассоциируется только с добычей угля. Именно поэтому компания выделила часть угольного бизнеса в сегмент роялти и планирует дальше разбавлять угольную добычу другими сегментами. Менеджмент заявляет, что другие компании, которые занимаются угольным бизнесом, но через роялти имеют мультипликаторы в 2-3 раза выше, чем Alliance resource partners.

Например, Natural Resource Partners L.P. - это компания, которая занимается угольным бизнесом через роялти, ее текущий мультипликатор EV/EBITDA LTM = 6,6, при этом отношение чистого долга к EBITDA LTM составляет 4,6. Но нужно понимать, что высокие мультипликаторы этой компании вызваны тем, что она выплачивает дивиденд 1,8 долл. при котировках 17,3 долл. Так как форма бизнеса данной компании Limited Partnership, то налог на дивиденды составляет 37%, то есть чистая дивидендная доходность 6,6%.

Другой пример - это компания Nacco Industries, которая занимается добычей лития и имеет также доход от угольного и нефтегазового роялти. Ее текущий мультипликатор EV/EBITDA LTM = 4,4, при этом отношение чистого долга к EBITDA LTM отрицательное и составляет 3,5. Дивидендная доходность низкая и составляет 3,2% до вычета налогов.

Как мы видим, Alliance resource partners имеет высокий потенциал роста мультипликаторов, после того как рынок начнет видеть, что компания развивается и увеличивает свой вес в других видах бизнеса, а не сосредотачивается только на угле.

Планирую держать акции как минимум до отчета за 2-й квартал, когда резко улучшатся мультипликаторы.

Угольная добыча, как текущая основа бизнеса, дает отличный денежный поток, который компания направит на свой рост и развитие. 2021 год для этого бизнеса складывается удачным: запасы снижаются, потребление восстанавливается. При этом никто не инвестирует в добычу энергетического угля, наоборот есть компании, которые снизили производство и планируют ее дальше снижать в угоду ESG фондам. Со временем на рынке начнет возникать дефицит. Высокие цены на уголь 2021 года дадут контракты по высоким ценам на 2022 год, то есть в 2021-2022 год должны быть хорошими для отрасли.

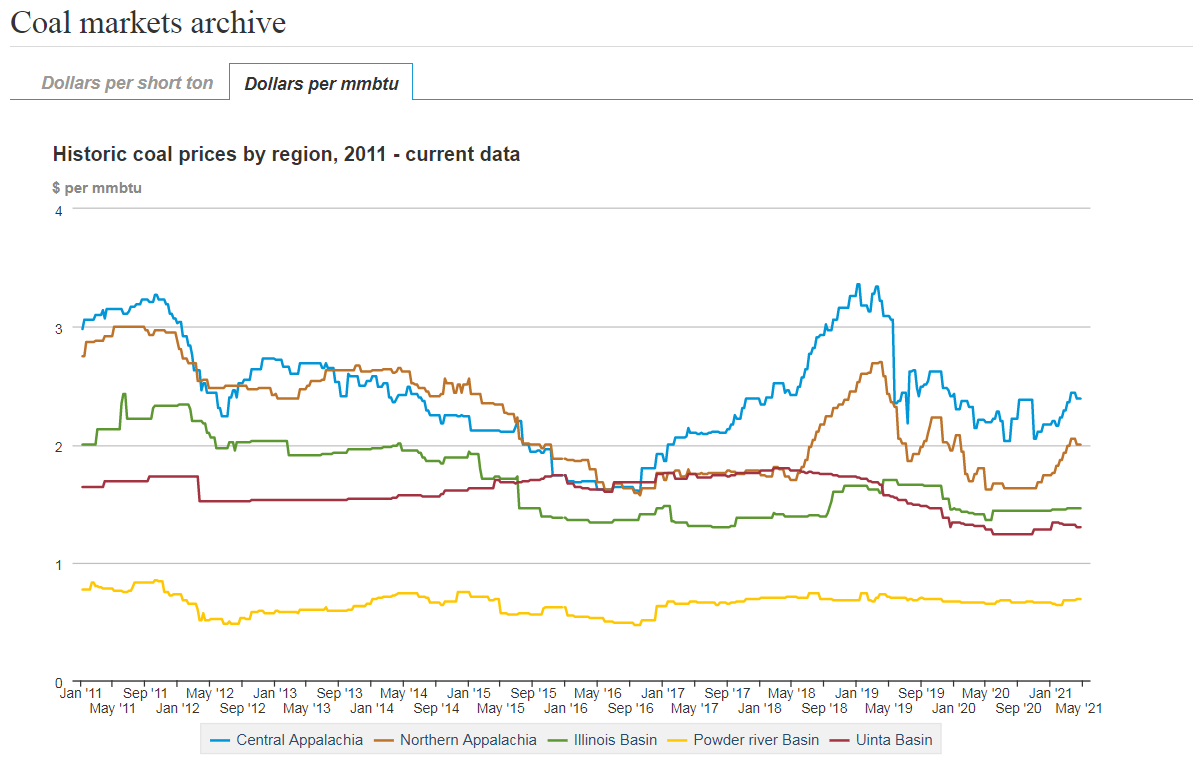

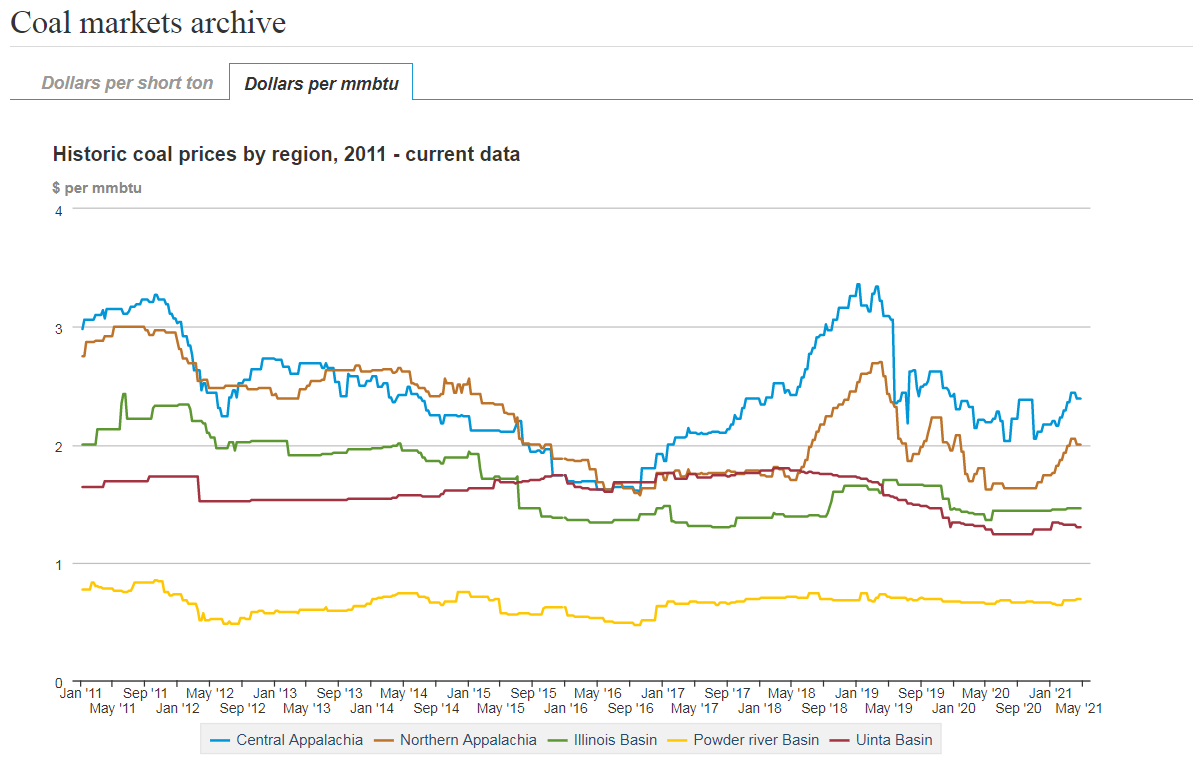

На графике можно посмотреть, на каком уровне сейчас цены на уголь в пересчете на тепловую единицу. Как видим, максимальные цены в бассейнах Appalachia 2,0-2,5 доллара это объясняется близостью к экспортным направлениям.

При этом цены на газ держатся высоко и составляют почти 3 доллара за теплову. единицу. Именно поэтому угольная генерация сейчас экномически более выгодна, чем газовая, что приводит к восстановлению потребления угля.

История из спекулятивной плавно перетекает в инвесторскую. Жду отчета за 2-й квартал, отслеживаю цены на уголь/газ и динамику их запасов.

Добыча в 1-м квартале составила 8,0 млн тонн и осталась на уровне прошлого года. Относительно предыдущего квартала рост составил 7,5%.

Объем продаж составил 6,8 млн тонн, что на 5,8% ниже, чем годом ранее, и на 15,4% ниже, чем в предыдущем квартале. Снижение продаж вызвано проблемой доставки во время февральских морозов, когда были перебои с отгрузкой угля из-за недостатка топлива для техники. Компания повысила план продаж на 2021 год, ожидая объем в диапазоне 30,7-31,7 млн тонн, примем в качестве ориентира середину диапазона - 31,2 млн тонн. В таком случае в оставшиеся кварталы будет реализовано в среднем по 8,13 млн тонн.

Распределение продаж по бассейнам выглядит следующим образом.

На 2021 год уже законтрактовано пока 24,7 млн тонн для продажи в США и еще 1,8 млн тонн на экспорт. Таким образом компания планирует в течение года законтрактовать еще 4,7 млн тонн угля, из них 1-2 млн тонн придется на экспорт. Высока вероятность, что данные 4,7 млн тонн будут проданы по более высоким спотовым ценам. Текущие контракты были заключены в прошлом году по низким ценам, поэтому рост цен на уголь отразится на показателях компании только через реализацию дополнительного объема.

Экспортное направление более привлекательно для компании, так как имеет более высокие цены реализации. Также продажи на экспорт способствуют снижению запасов внутри страны. Во время февральских морозов выросло потребление электроэнергии, что автоматом привело к объему генерации на угольных станциях.

Данные морозы привели к резкому снижению запасов угля на электростанциях до уровня середины 2019 года.

В целом видно, что из-за снижения добычи угля в США и восстановления его потребления, общие запасы угля на складах (производители+потребители) снижаются с июня 2020 года, исключением стал только октябрь.

Если рассматривать добычу угля понедельно, то можно заметить, что она в целом стабилизировалась и составляет около 11 млн тонн, что существенно ниже предыдущих лет, за исключением 2020 года, когда экономика и промышленность были парализованы во время пандемии.

В 1-м квартале цена реализации на обоих бассейнах снизилась относительно прошлого года, это связано с тем, что закончились контракты по более высоким ценам, и вступили в действие контракты, подписанные в 2020 году, когда цены были ниже. Цены в бассейне Appalachia выросли к прошлому кварталу из-за увеличения продаж металлургического угля.

При этом расходы на 1 тонну угля снизились относительно прошлого года благодаря мерам по контролю расходов и повышению эффективности. Снижение составило 2,1% в бассейне Appalachia и 14,9% в бассейне Illinois.

По сравнению с предыдущим кварталом расходы выросли на 15,5% и 6,0% в Appalachia и Illinois соответственно. Большой рост в Appalachia вызван снижением объема реализованной продукции, увеличением продаж металлургического угля и повышением НДПИ.

Средневзвешенная EBITDA угольного дивизиона с одной тонны снизилась на 1,5% относительно прошлого года и на 21,1% относительно предыдущего квартала. Ожидаю, что по итогам 2-го квартала данный показатель восстановится приблизительно до 14,1 доллара с тонны благодаря росту продаж, в том числе экспортного направления.

В итоге скорр. EBITDA от сегмента угольной добычи составила 32 и 58 млн долларов в бассейнах Appalachia и Illinois соответственно.

Продолжающийся рост цен на нефть и газ в течение квартала 2021 года привел к тому, что скорр. EBITDA сегмента «Oil&Gas Royalties» выросла на 16,7% до 11,9 млн долларов по сравнению с предыдущим кварталом. По сравнению с 1-м кварталом 2020 года скорр. EBITDA снизилась на 13,2% из-за сокращения объемов продаж, что частично было компенсировано ростом цен.

Начиная с 1-го квартала 2021 года, компания выделила отдельно сегмент "Coal Royalties". Раньше доход от данного вида деятельности включали в сегмент угольного бизнеса. В 1-м квартале 2021 года скорр. EBITDA этого сегмента увеличилась до 7,3 млн долл. Годом ранее скорр. EBITDA была равна 6,9 млн долл., а в предыдущем квартале - 7,0 млн долл.

Выделение в отдельный сегмент сделано для того, чтобы показать, что компания имеет доход не только от добычи угля, но и от роялти. Тем самым Alliance resource partners надеется улучшить свой ESG рейтинг, что позволило бы осуществлять заимствование по более низким ставкам. Менеджмент заявляет, что если ты занимаешься только угольным бизнесом, то кредиторы готовы выдавать займ только по двузначной ставке, поэтому необходимо показать, что компания имеет диверсифицированный бизнес, чтобы осуществлять заимствование по более низким ставкам.

Посегментно показатель EBITDA представлен на диаграмме ниже.

Выручка в 1-м квартале составила 319 млн долл., что на 9,1% ниже, чем годом ранее и на 13,1% ниже, чем в предыдущем квартале.

Операционная прибыль в 1-м квартале составила 36 млн долл. против убытка годом ранее. Относительно предыдущего квартала снижение составило 21,7%.

Прибыль в 1-м квартале составила 25 млн долл. против убытка годом ранее. Относительно предыдущего квартала снижение составило 28,6%.

В связи с тем, что компания из-за непогоды реализовала на 1 млн. тонн меньше угля, чем я ожидал, EBITDA оказалась ниже закладываемых мной 125 млн долл. и составила 110 млн. Снижение на 1,7% относительно прошлого года, и на 21,4% относительно предыдущего квартала.

Снижение продаж в 1-м квартале привело к увеличению запасов угля на складах компании на 1,2 млн тонн и уменьшению операционного денежного потока. Это привело к снижению свободного денежного потока, который составил 23 млн долл.

На конец 1-го квартала чистый долг снизился еще на 30 млн долларов.

По итогам 1-го квартала компания приняла решение выплатить акционерам дивиденд в размере 10 центов на акцию. При этом менеджмент заявил, что в течение 2021 года на дивиденды будет направлено 30% от свободного денежного потока. Но, как мы можем заметить, за 1-й квартал будет направлено 52% от FCF.

Также на конференц-звонке менеджмент сообщил, что скорее всего за 2021 год дивиденд составит 10 центов за каждый квартал, то есть акционерам будет направлено всего около 52 млн долл. Если ориентироваться на то, что это 30% от FCF, то сам свободный денежный поток по итогам года составит приблизительно 173 млн долларов. То есть по 50 млн. долларов за оставшиеся 3 квартала, что выглядит несколько консервативно.

С учетом того, что компания в 1-м квартале не смогла реализовать около 1 млн тонн по цене 42,1 долл. за тонну, то, грубо говоря, она недополучила около 40 млн долларов.

Так как продажи во 2-м квартале восстановятся, то операционный денежный поток составит около 95 млн долларов. Капитальные затраты останутся приблизительно на уровне 1-го квартала, тогда FCF будет равен 63 млн. долларов. И так каждый квартал. Однако маловероятно, что компания выплатит больше, чем заявленные 10 центов.

Дело в том, что менеджмент Alliance resource partners понимает, что давление на угольный бизнес будет продолжаться, и рано или поздно угольная генерация уйдет в прошлое, хотя и считает, что это будет не раньше, чем в 2050 году. В связи с этим компания ищет варианты роста бизнеса, но не за счет угольного бизнеса. Скорее всего это будет расширение сегмента роялти путем приобретения новых лицензий. Это может быть как добыча нефти/газа, так и минералов, используемых в аккумуляторах. Именно для этого компания будет копить денежные средства на своих счетах, направляя только 30% FCF на дивиденды. Снижать долг сильно ниже текущих она не планирует, считает комфортным отношение чистого долга к показателю EBITDA LTM равным 1.

Изначально я рассчитывал, что история переоценки компании будет быстрой, и основывалось это на скором возврате высоких дивидендов. Однако ситуация меняется, менеджмент ясно дает понять, что сверхвысоких дивидендов пока ждать не стоит и компания будет искать возможности для роста. Это чем-то похоже на историю с Распадской, когда миноритарные акционеры долгое время ждали высоких дивидендов, а компания в это время выплачивала минимум, параллельно накапливая кубышку. В итоге за время ожидания с 2018 по 2020 год Распадская накопила почти 50 млрд рублей и в конце концов купила другую угольную компанию, увеличившись вдвое. Акционеры вместо быстрой выгоды получили по началу более медленный рост котировок, но в итоге все, кто дождался были вознаграждены за терпение. За это время много было плохого сказано и придумано в адрес менеджмента, есть в этом доля справедливости конечно. Если бы Распадская сразу заявила, что копит деньги на покупку, то не было бы столько негатива.

Вернемся обратно к Alliance resource partners. Итак, компания планирует рост, и разбавление угольного бизнеса другими сегментами. Текущая стоимость компании снизилась в 2 раза по сравнению с доковидным 2019 годом. Напомню, что стоимость компании (EV) определяется как сумма рыночной капитализации (MCap) и чистого долга (NetDebt). При капитализации 750 млн долларов и чистом долге 509 млн текущая стоимость компании составляет 1259 млн долларов. EBITDA LTM сейчас 445 млн долларов. Таким образом мультипликатор EV/EBITDA LTM составляет 2,8, в доковидный 2019 год он был равен в среднем 3,8. В 2020 году 2-й квартал был очень слабым, поэтому после выхода отчета за 2-й квартал 2021 года EBITDA LTM вырастет приблизительно до 508 млн, а долг снизится с 509 до 459 млн. Тогда мультипликатор EV/EBITDA LTM составит всего 2,4, что очень и очень дешево для компании, которая стабильно генерирует высокий денежный поток.

Сам менеджмент сетует на низкую оценку компании, связывая это с тем, что Alliance resource partners ассоциируется только с добычей угля. Именно поэтому компания выделила часть угольного бизнеса в сегмент роялти и планирует дальше разбавлять угольную добычу другими сегментами. Менеджмент заявляет, что другие компании, которые занимаются угольным бизнесом, но через роялти имеют мультипликаторы в 2-3 раза выше, чем Alliance resource partners.

Например, Natural Resource Partners L.P. - это компания, которая занимается угольным бизнесом через роялти, ее текущий мультипликатор EV/EBITDA LTM = 6,6, при этом отношение чистого долга к EBITDA LTM составляет 4,6. Но нужно понимать, что высокие мультипликаторы этой компании вызваны тем, что она выплачивает дивиденд 1,8 долл. при котировках 17,3 долл. Так как форма бизнеса данной компании Limited Partnership, то налог на дивиденды составляет 37%, то есть чистая дивидендная доходность 6,6%.

Другой пример - это компания Nacco Industries, которая занимается добычей лития и имеет также доход от угольного и нефтегазового роялти. Ее текущий мультипликатор EV/EBITDA LTM = 4,4, при этом отношение чистого долга к EBITDA LTM отрицательное и составляет 3,5. Дивидендная доходность низкая и составляет 3,2% до вычета налогов.

Как мы видим, Alliance resource partners имеет высокий потенциал роста мультипликаторов, после того как рынок начнет видеть, что компания развивается и увеличивает свой вес в других видах бизнеса, а не сосредотачивается только на угле.

Планирую держать акции как минимум до отчета за 2-й квартал, когда резко улучшатся мультипликаторы.

Угольная добыча, как текущая основа бизнеса, дает отличный денежный поток, который компания направит на свой рост и развитие. 2021 год для этого бизнеса складывается удачным: запасы снижаются, потребление восстанавливается. При этом никто не инвестирует в добычу энергетического угля, наоборот есть компании, которые снизили производство и планируют ее дальше снижать в угоду ESG фондам. Со временем на рынке начнет возникать дефицит. Высокие цены на уголь 2021 года дадут контракты по высоким ценам на 2022 год, то есть в 2021-2022 год должны быть хорошими для отрасли.

На графике можно посмотреть, на каком уровне сейчас цены на уголь в пересчете на тепловую единицу. Как видим, максимальные цены в бассейнах Appalachia 2,0-2,5 доллара это объясняется близостью к экспортным направлениям.

При этом цены на газ держатся высоко и составляют почти 3 доллара за теплову. единицу. Именно поэтому угольная генерация сейчас экномически более выгодна, чем газовая, что приводит к восстановлению потребления угля.

История из спекулятивной плавно перетекает в инвесторскую. Жду отчета за 2-й квартал, отслеживаю цены на уголь/газ и динамику их запасов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба