1 мая 2021 T-Investments Городилов Михаил

Tyler Technologies (NYSE: TYL) — американский поставщик программного обеспечения. Бизнес компании отличается большой стабильностью из-за ориентации на обслуживание правительственных структур. Но к текущей стоимости компании есть вопросы.

На чем зарабатывают

Компания оказывает услуги государственным и муниципальным предприятиям в сфере ИТ и не только.

В большинстве сегментов компании продажи делятся на две части.

Управление предприятием. Это функции по управлению образовательным процессом, бухгалтерией, юридическим документооборотом, планированием рабочего процесса, кадастровыми и техническими записями.

Оценка и налоги. Это автоматизация оценки недвижимости. Сюда также включен аутсорс таких вещей, как: физическое инспектирование коммерческой и жилой недвижимости, сбор данных, компьютерный анализ стоимости недвижимости, подготовка документации по налогам на недвижимость, образование в смежных сферах и посреднические функции между налогоплательщиками и местными юрисдикциями.

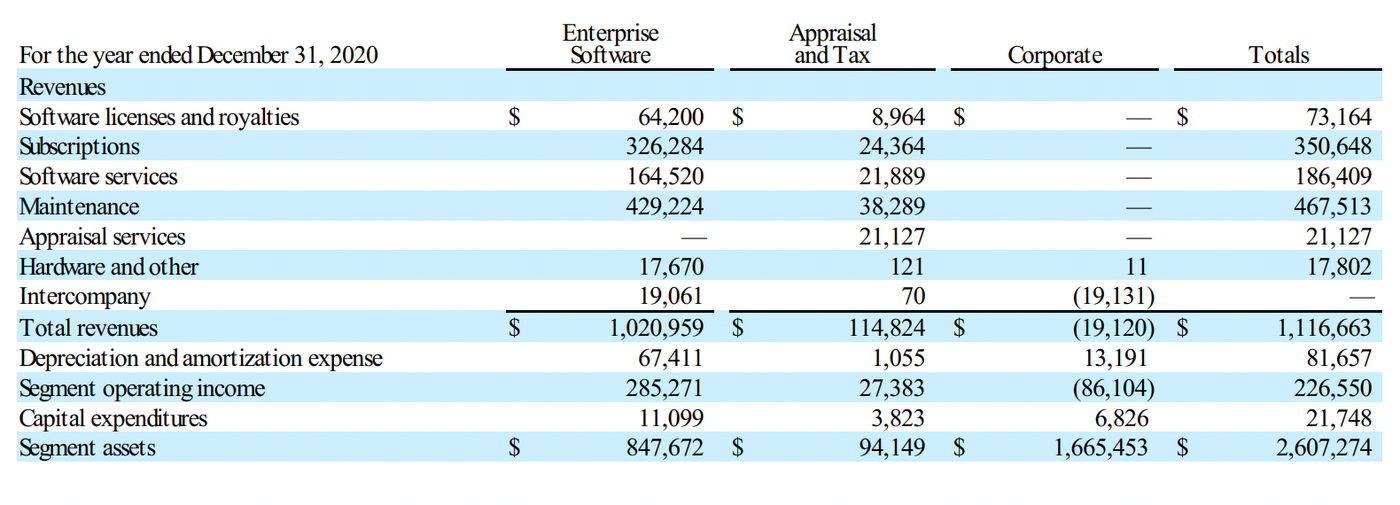

В релевантных сегментах отмечено, сколько дает каждый вид услуг. Согласно годовому отчету компании, ее выручка разделяется на следующие сегменты.

Техобслуживание — 41,9%. Сюда включены услуги технической поддержки клиентов компании, пользующихся ее ПО, а также ПО некоторых других компаний.

Подписки — 31,4%. Это плата клиентов за использование облачных мощностей компании. Также в этом сегменте компания занимается заполнением и управлением юридическими документами. Доходы Tyler тут формируются не из подписки, а из комиссий.

Услуги в сфере ПО — 16,7%. В этом сегменте компания занимается установкой ПО, обучением персонала на предприятиях клиентов, консультированием и программированием.

Техобслуживание, подписки и услуги в сфере ПО, по сути, один сегмент: клиенты из одного сегмента также клиенты другого. Валовая маржа «единого сегмента» — 49,2% от его выручки.

Лицензии ПО и лицензионные отчисления — 6,5%. Это продажа права на использование ПО клиентами компании с возможностью изменений в коде, а также получение отчислений с продажи ПО Tyler сторонними компаниями. Валовая маржа сегмента — 51,8% от его выручки.

Оценочные услуги — 1,9%. Это услуги оценки, которые компания оказывает отдельно от остальных своих подразделений по запросу клиентов. Валовая маржа сегмента — 24,5% от его выручки.

Физические товары и другое — 1,6%. Это услуги компании по продаже и установке компьютерного оборудования, купленного у сторонних поставщиков, на предприятиях клиентов. Валовая маржа сегмента — 30,3% от его выручки.

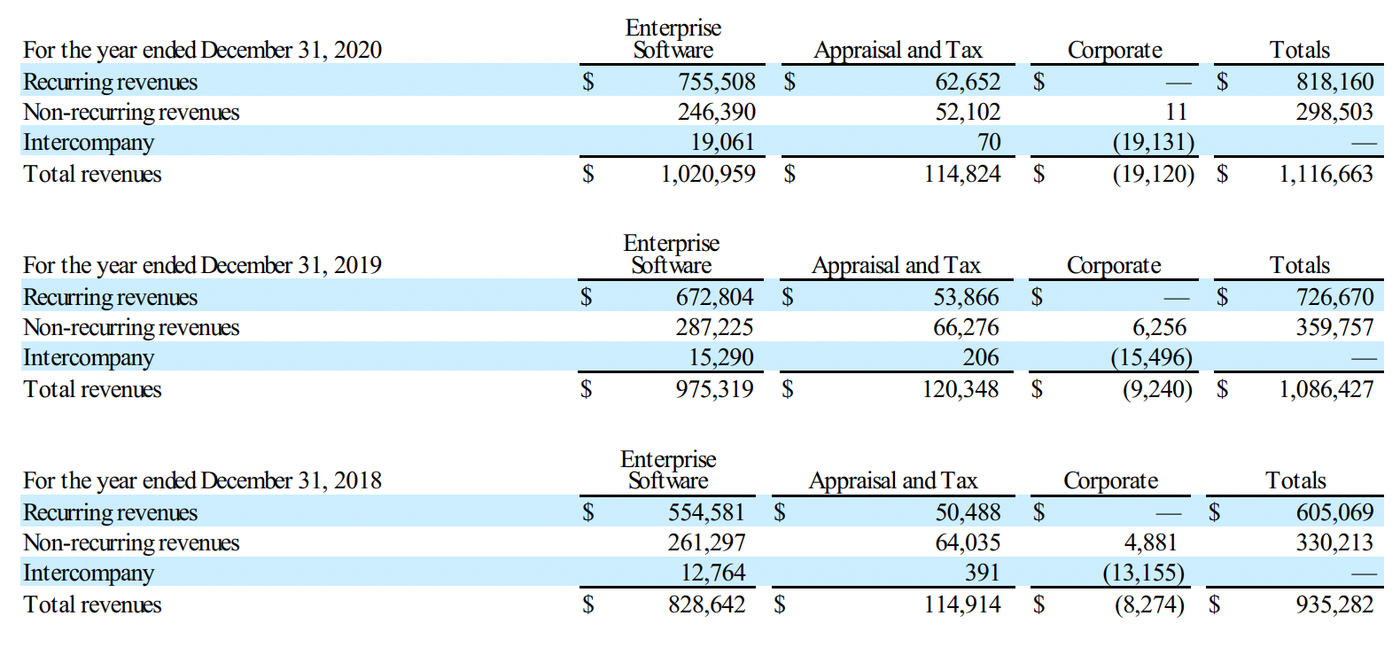

Также на выручку компании можно посмотреть через призму «возобновляемых» и «невозобновляемых» услуг. Возобновляемые — это подписки и контракты, которые продлеваются с большей или меньшей степенью прогнозируемости. Невозобновляемые — это услуги, которые оказываются на разовой основе. Возобновляемые услуги сейчас составляют 73,2% выручки, а невозобновляемые — 26,8%.

Работает компания не только в США, она также оказывает услуги в Канаде, Австралии, Великобритании и государствах Карибского бассейна. Но, к сожалению, компания не говорит, сколько точно приносят американские клиенты, а сколько — зарубежные.

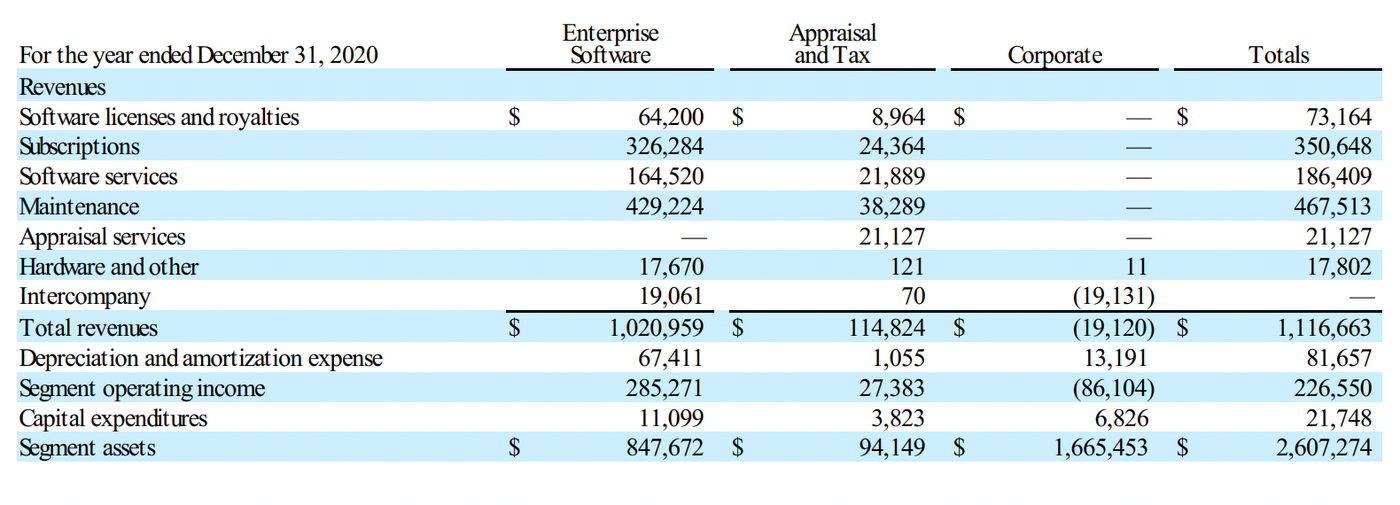

Финансовые показатели компании в тысячах долларов. Источник: годовой отчет компании, стр. F-29 (70)

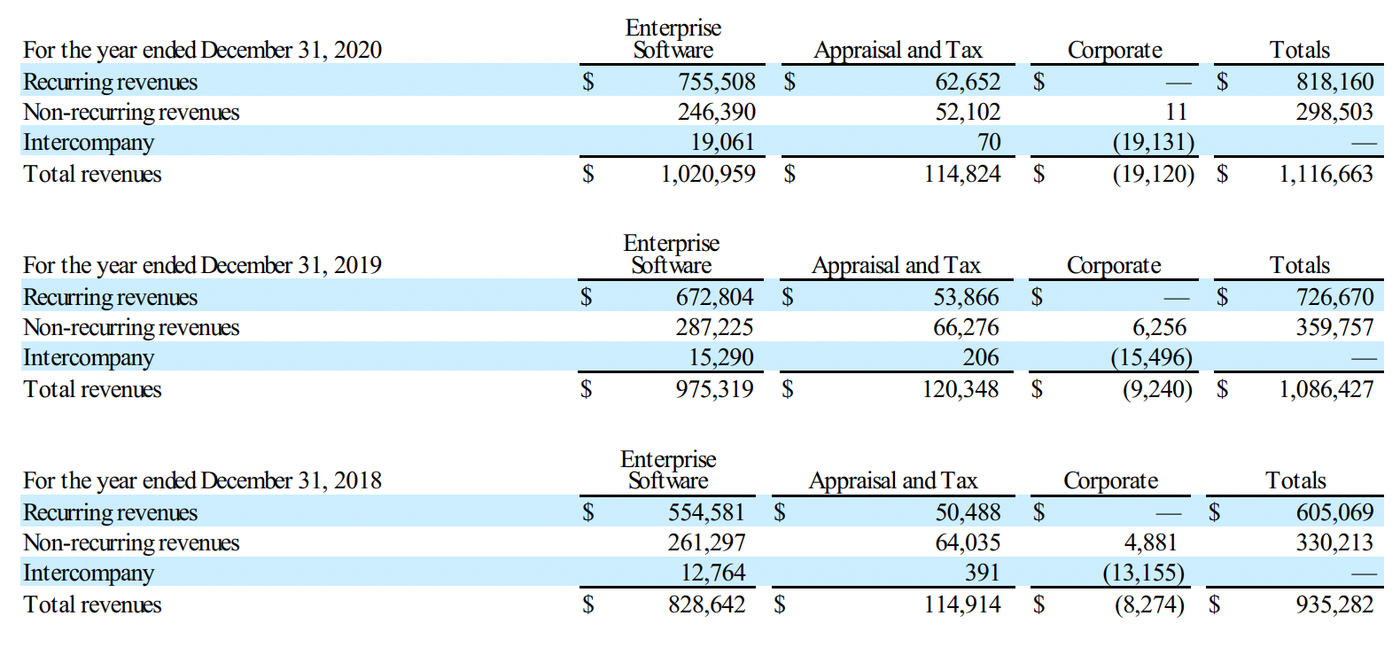

Финансовые показатели компании в тысячах долларов. Источник: годовой отчет компании, стр. F-32 (73)

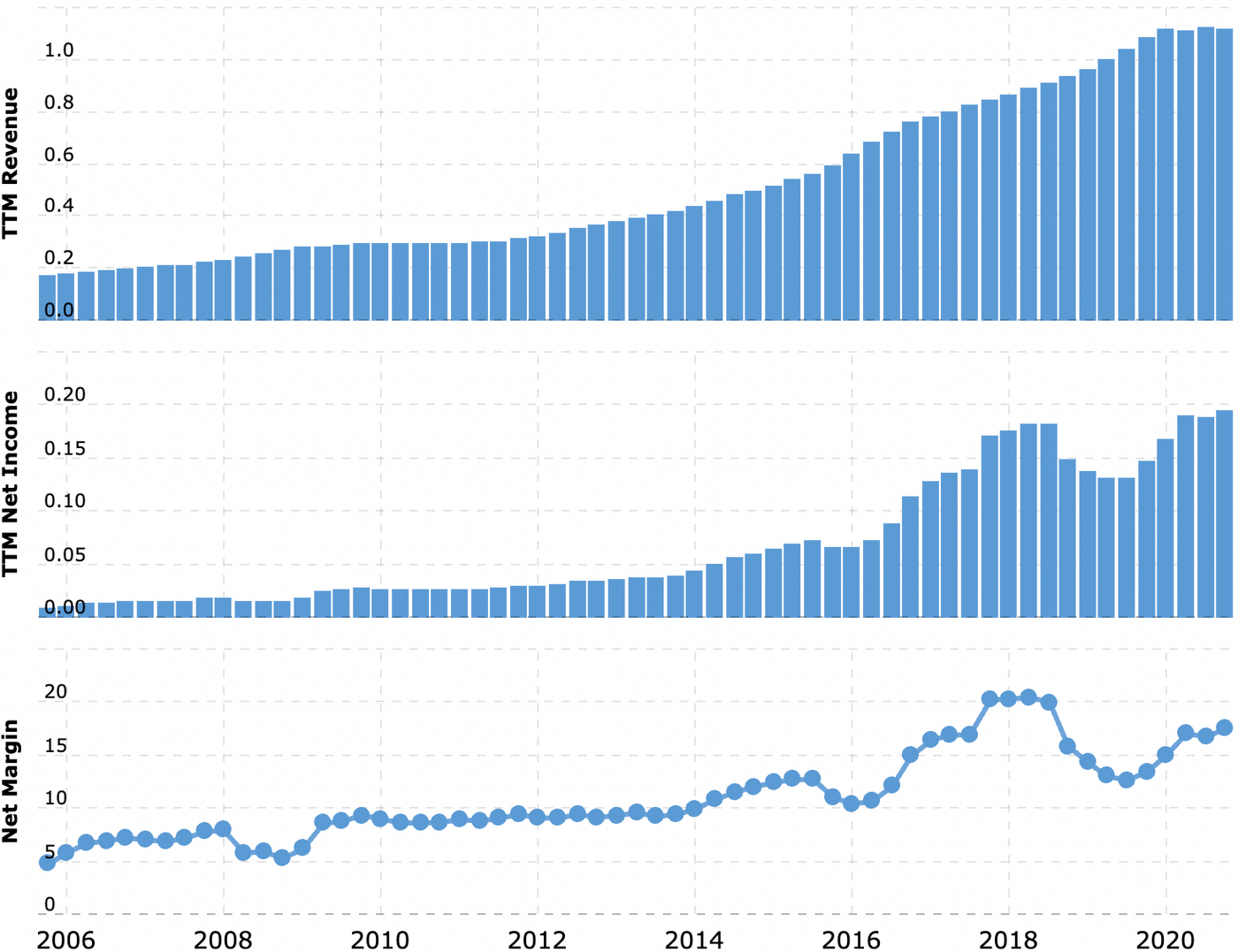

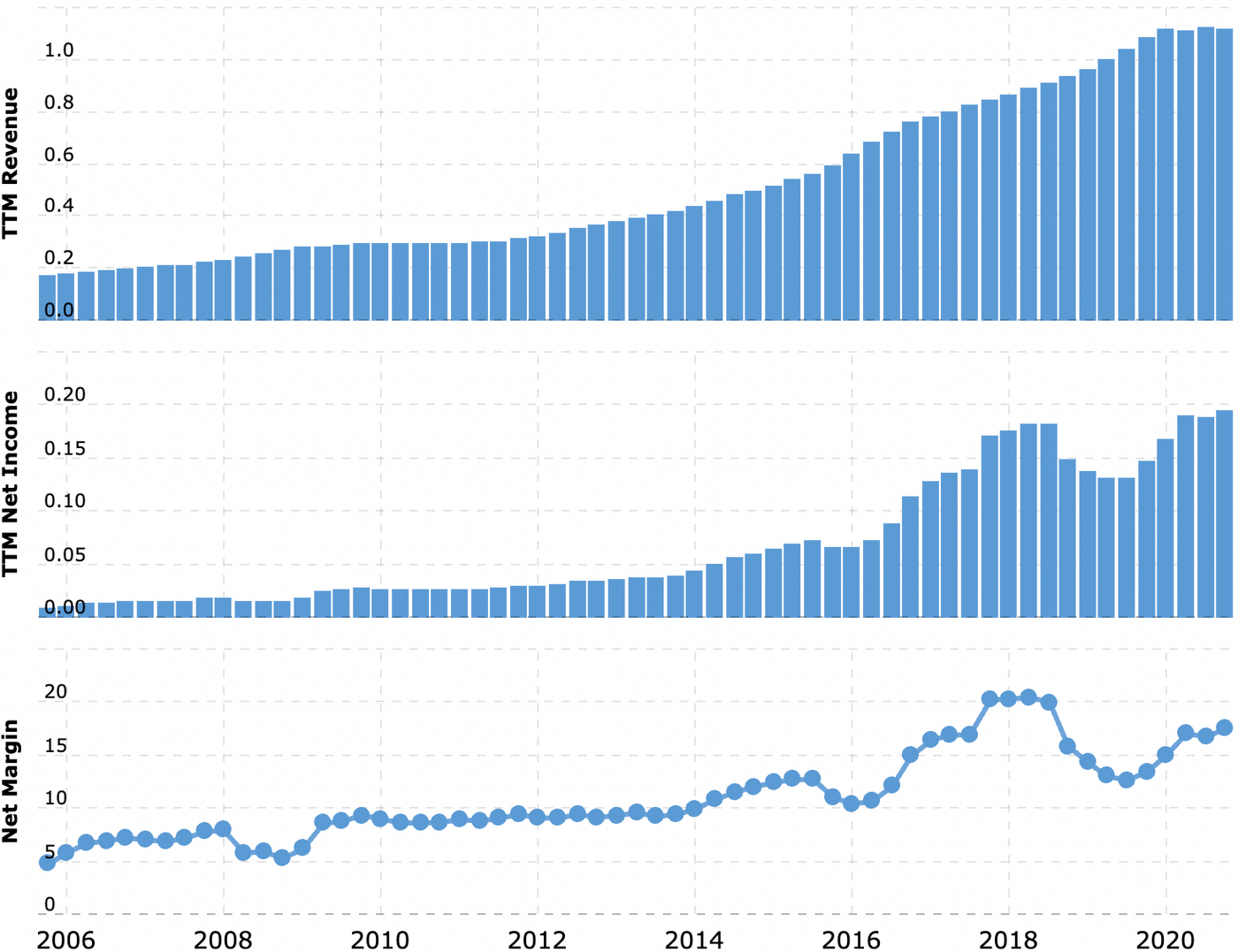

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Чипирование — выгодная тема

Емкость целевого рынка компании, на первый взгляд, впечатляет: изначальный рынок Tyler — 30 млрд долларов. К этому еще следует приплюсовать рынок ПО для управления судебными делами емкостью примерно 900 млн, на который Tyler зашла с покупкой компании NIC. Стоит отметить, что рынок этот отличается большой стабильностью, как можно заметить по показателям выручки и прибыли Tyler.

Пандемия коронавируса с массовым переводом всего в онлайн вновь актуализировала в странах всего мира вопрос о необходимости цифровизации правительственных процедур. Причем различные варианты онлайнового управления уже отрабатывались в разных странах и до пандемии: взять, например, электронное правительство в Эстонии или китайскую систему «социального рейтинга». Но, конечно, пандемия придала этому процессу ускорение.

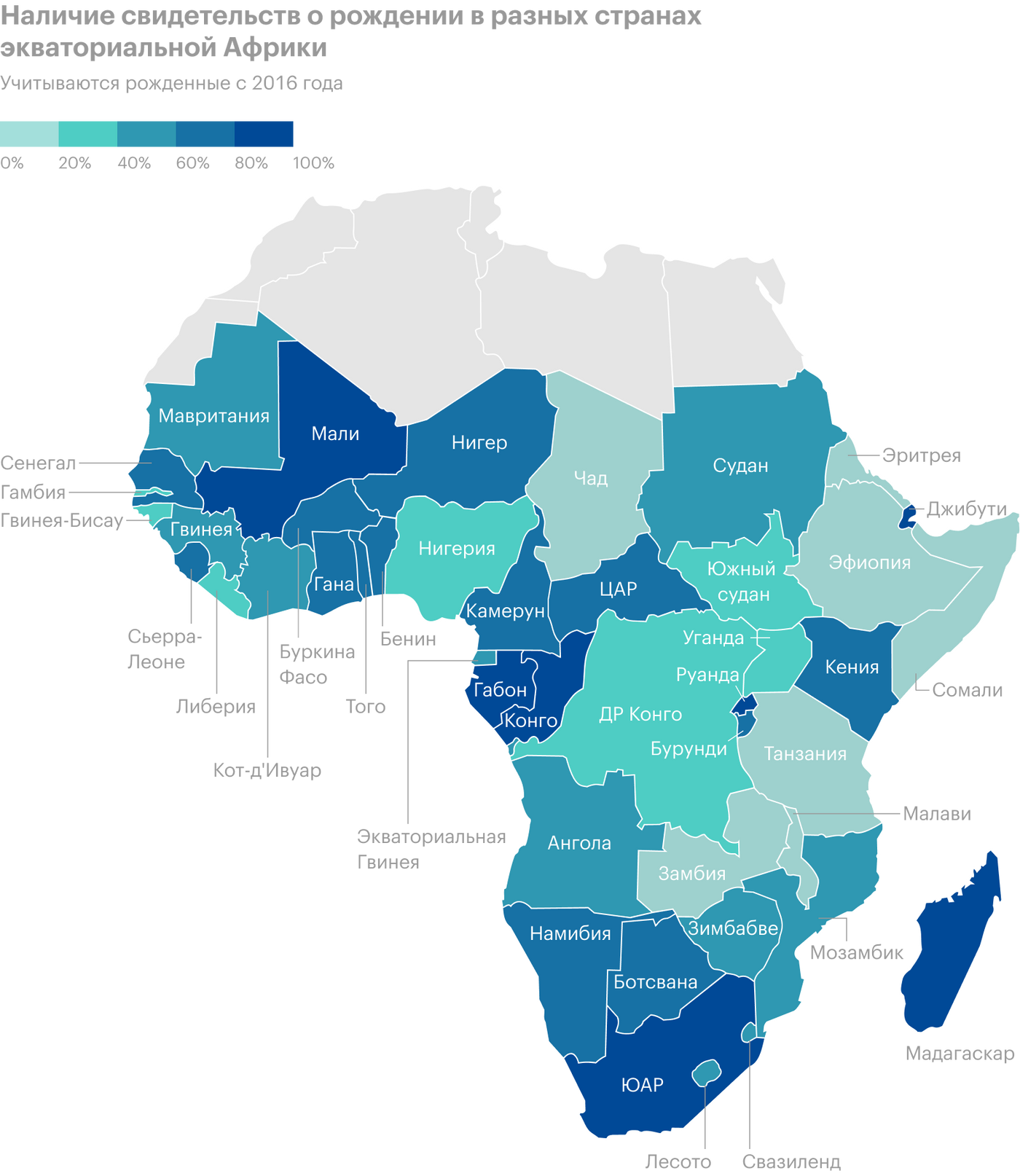

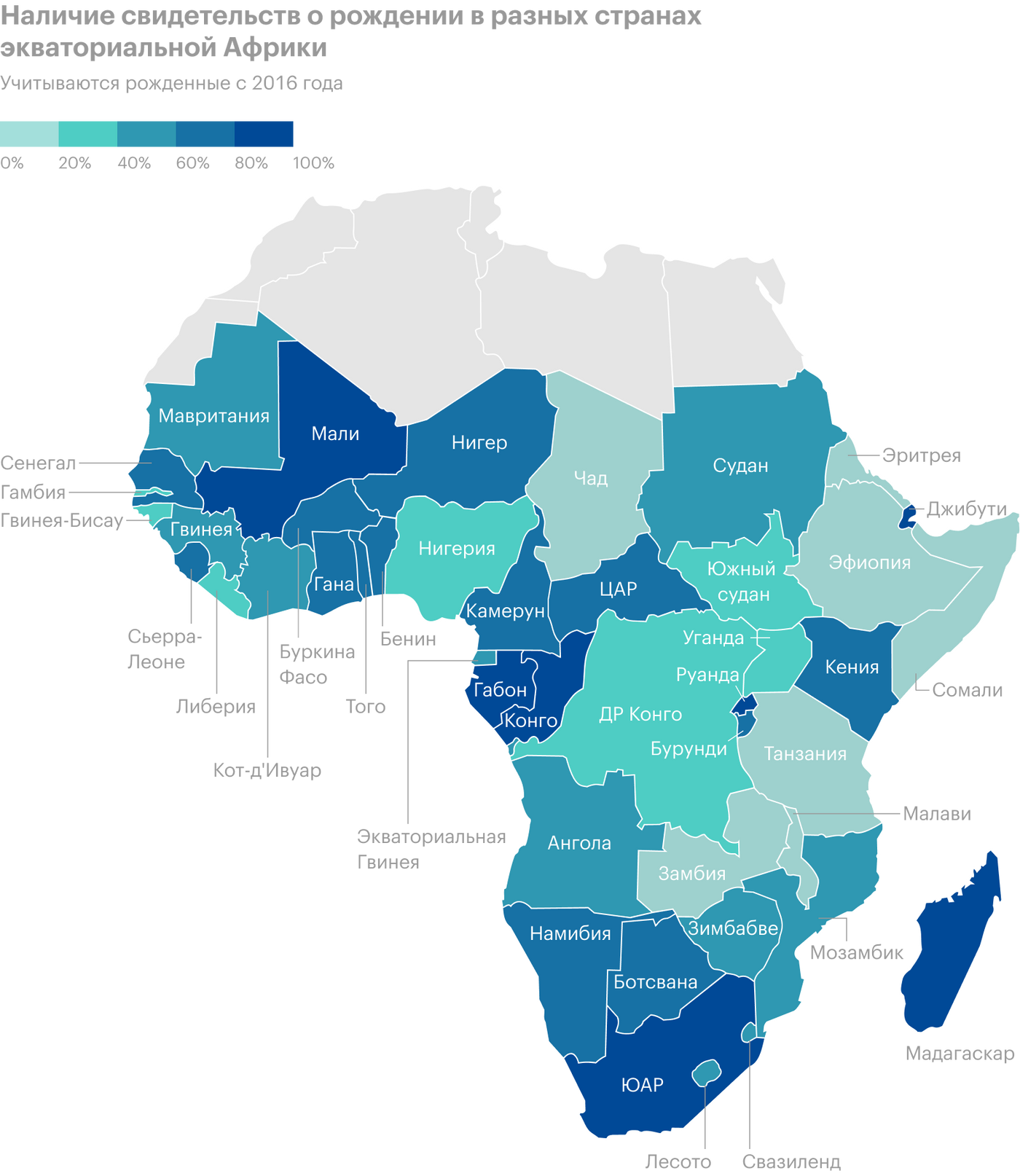

Несмотря на заметный прогресс в этой области, здесь остается еще много работы. Например, во многих странах Африки возможности государства столь малы, что там даже не могут справиться с такой простой вещью, как фиксирование факта рождения человека. Я думаю, в вечноразвивающихся странах у Tyler есть большой потенциал для внедрения своих систем.

Цифровизация правительственной активности и ведение записей в онлайне — это не роскошь, а необходимость: Южная Корея благодаря наличию огромной базы данных по всем министерствам и районам смогла предпринять точечные меры по борьбе с пандемией коронавируса и обойтись без всеобъемлющего карантина, который убил бы экономику.

Проблема в том, что Tyler занимает 3,55% от этого рынка, но со своей капитализацией свыше 18 млрд долларов стоит как 58,41% рынка. На мой взгляд, оценка компании несколько неадекватна, особенно с учетом ее P / E на уровне 94,5. Вероятно, менеджмент Tyler это понимает и в ближайшие годы будет активно расширяться за счет покупки аналогичных систем и стартапов как в Северной Америке, так и в других странах.

Как себя в этом случае поведут котировки — предсказать сложно. Вообще, инвесторы часто реагируют на такие новости распродажей акций: в случае приобретения нового актива у компании становится меньше денег, что логично. Но, может быть, в случае Tyler они воспримут такие новости с энтузиазмом, считая, что компания движется по пути захвата довольно маржинального и стабильного рынка. Ведь правительства всех уровней в массе своей — это действительно стабильные заказчики, с которых можно брать втридорога, пользуясь отсутствием технической подкованности у людей, в них работающих. Так что высокая оценка Tyler — это просто своего рода аванс за ожидаемые успехи.

Главная сильная сторона Tyler в глазах инвесторов — стабильность ее бизнеса: 98% клиентов компании продлевают подписку и контракты на обслуживание. Да и в отличие от многих айтишных стартапов Tyler не теряет деньги, а зарабатывает, причем в течение очень долгого времени. Даже завышенный P / E лучше его отсутствия.

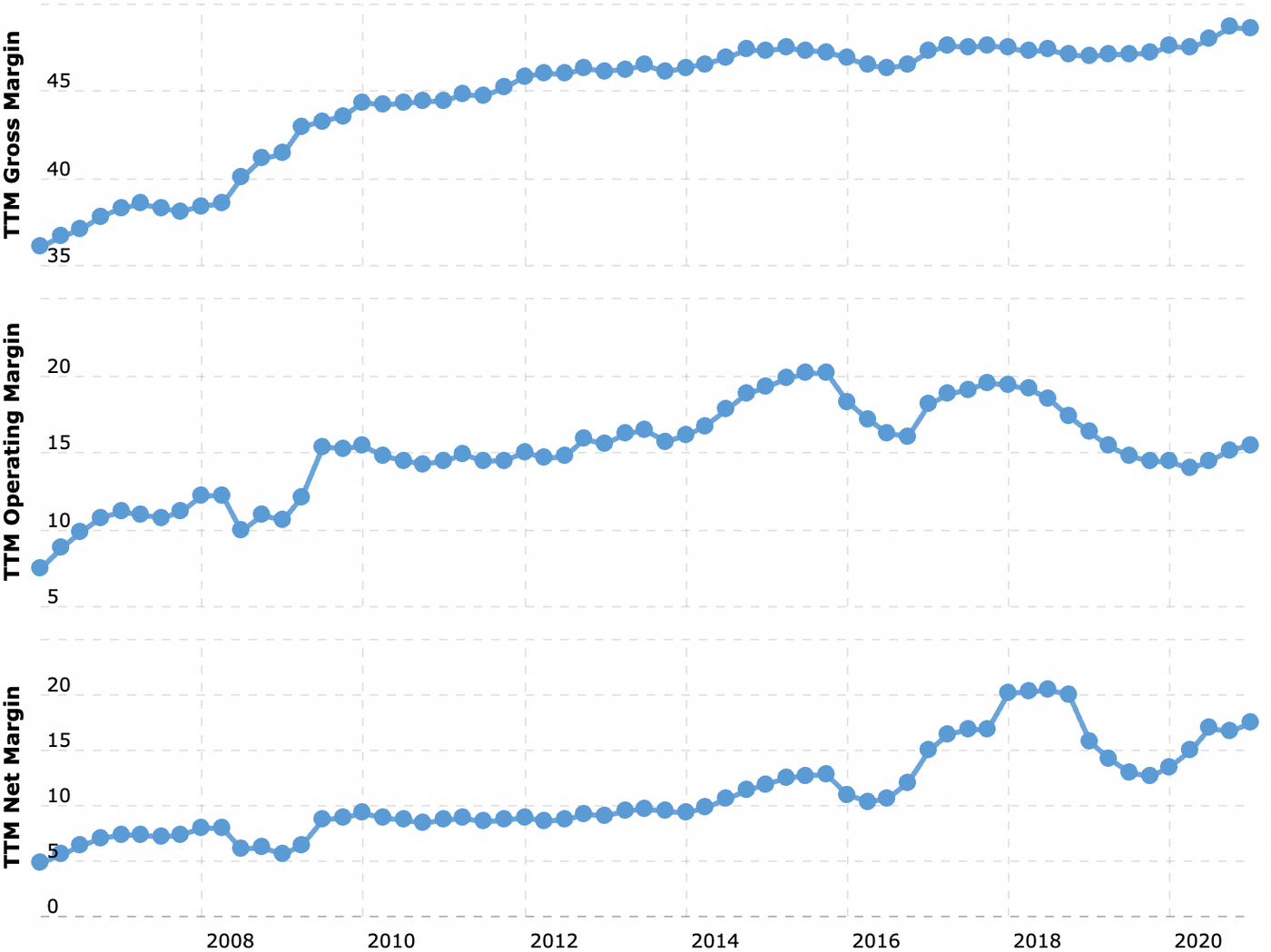

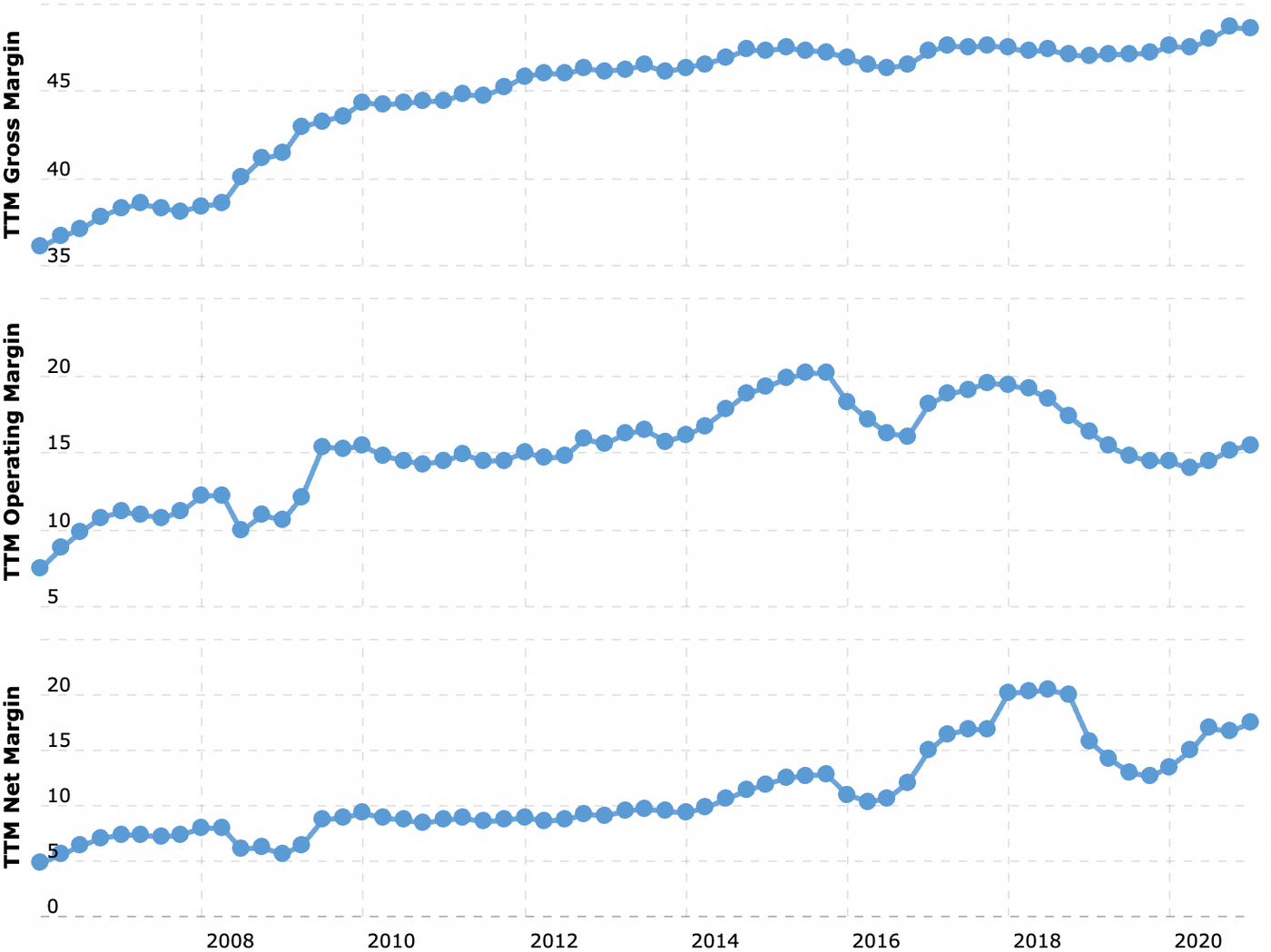

Валовая маржа, операционная маржа, итоговая маржа. Все в процентах от выручки. Источник: Macrotrends

Резюме

Tyler — это интересный эмитент в перспективной нише. Но компания стоит очень дорого, а основные возможности расширения ее бизнеса, скорее всего, подразумевают обширные траты. Поэтому здесь бы я инвестировал на свой страх и риск.

На чем зарабатывают

Компания оказывает услуги государственным и муниципальным предприятиям в сфере ИТ и не только.

В большинстве сегментов компании продажи делятся на две части.

Управление предприятием. Это функции по управлению образовательным процессом, бухгалтерией, юридическим документооборотом, планированием рабочего процесса, кадастровыми и техническими записями.

Оценка и налоги. Это автоматизация оценки недвижимости. Сюда также включен аутсорс таких вещей, как: физическое инспектирование коммерческой и жилой недвижимости, сбор данных, компьютерный анализ стоимости недвижимости, подготовка документации по налогам на недвижимость, образование в смежных сферах и посреднические функции между налогоплательщиками и местными юрисдикциями.

В релевантных сегментах отмечено, сколько дает каждый вид услуг. Согласно годовому отчету компании, ее выручка разделяется на следующие сегменты.

Техобслуживание — 41,9%. Сюда включены услуги технической поддержки клиентов компании, пользующихся ее ПО, а также ПО некоторых других компаний.

Подписки — 31,4%. Это плата клиентов за использование облачных мощностей компании. Также в этом сегменте компания занимается заполнением и управлением юридическими документами. Доходы Tyler тут формируются не из подписки, а из комиссий.

Услуги в сфере ПО — 16,7%. В этом сегменте компания занимается установкой ПО, обучением персонала на предприятиях клиентов, консультированием и программированием.

Техобслуживание, подписки и услуги в сфере ПО, по сути, один сегмент: клиенты из одного сегмента также клиенты другого. Валовая маржа «единого сегмента» — 49,2% от его выручки.

Лицензии ПО и лицензионные отчисления — 6,5%. Это продажа права на использование ПО клиентами компании с возможностью изменений в коде, а также получение отчислений с продажи ПО Tyler сторонними компаниями. Валовая маржа сегмента — 51,8% от его выручки.

Оценочные услуги — 1,9%. Это услуги оценки, которые компания оказывает отдельно от остальных своих подразделений по запросу клиентов. Валовая маржа сегмента — 24,5% от его выручки.

Физические товары и другое — 1,6%. Это услуги компании по продаже и установке компьютерного оборудования, купленного у сторонних поставщиков, на предприятиях клиентов. Валовая маржа сегмента — 30,3% от его выручки.

Также на выручку компании можно посмотреть через призму «возобновляемых» и «невозобновляемых» услуг. Возобновляемые — это подписки и контракты, которые продлеваются с большей или меньшей степенью прогнозируемости. Невозобновляемые — это услуги, которые оказываются на разовой основе. Возобновляемые услуги сейчас составляют 73,2% выручки, а невозобновляемые — 26,8%.

Работает компания не только в США, она также оказывает услуги в Канаде, Австралии, Великобритании и государствах Карибского бассейна. Но, к сожалению, компания не говорит, сколько точно приносят американские клиенты, а сколько — зарубежные.

Финансовые показатели компании в тысячах долларов. Источник: годовой отчет компании, стр. F-29 (70)

Финансовые показатели компании в тысячах долларов. Источник: годовой отчет компании, стр. F-32 (73)

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Чипирование — выгодная тема

Емкость целевого рынка компании, на первый взгляд, впечатляет: изначальный рынок Tyler — 30 млрд долларов. К этому еще следует приплюсовать рынок ПО для управления судебными делами емкостью примерно 900 млн, на который Tyler зашла с покупкой компании NIC. Стоит отметить, что рынок этот отличается большой стабильностью, как можно заметить по показателям выручки и прибыли Tyler.

Пандемия коронавируса с массовым переводом всего в онлайн вновь актуализировала в странах всего мира вопрос о необходимости цифровизации правительственных процедур. Причем различные варианты онлайнового управления уже отрабатывались в разных странах и до пандемии: взять, например, электронное правительство в Эстонии или китайскую систему «социального рейтинга». Но, конечно, пандемия придала этому процессу ускорение.

Несмотря на заметный прогресс в этой области, здесь остается еще много работы. Например, во многих странах Африки возможности государства столь малы, что там даже не могут справиться с такой простой вещью, как фиксирование факта рождения человека. Я думаю, в вечноразвивающихся странах у Tyler есть большой потенциал для внедрения своих систем.

Цифровизация правительственной активности и ведение записей в онлайне — это не роскошь, а необходимость: Южная Корея благодаря наличию огромной базы данных по всем министерствам и районам смогла предпринять точечные меры по борьбе с пандемией коронавируса и обойтись без всеобъемлющего карантина, который убил бы экономику.

Проблема в том, что Tyler занимает 3,55% от этого рынка, но со своей капитализацией свыше 18 млрд долларов стоит как 58,41% рынка. На мой взгляд, оценка компании несколько неадекватна, особенно с учетом ее P / E на уровне 94,5. Вероятно, менеджмент Tyler это понимает и в ближайшие годы будет активно расширяться за счет покупки аналогичных систем и стартапов как в Северной Америке, так и в других странах.

Как себя в этом случае поведут котировки — предсказать сложно. Вообще, инвесторы часто реагируют на такие новости распродажей акций: в случае приобретения нового актива у компании становится меньше денег, что логично. Но, может быть, в случае Tyler они воспримут такие новости с энтузиазмом, считая, что компания движется по пути захвата довольно маржинального и стабильного рынка. Ведь правительства всех уровней в массе своей — это действительно стабильные заказчики, с которых можно брать втридорога, пользуясь отсутствием технической подкованности у людей, в них работающих. Так что высокая оценка Tyler — это просто своего рода аванс за ожидаемые успехи.

Главная сильная сторона Tyler в глазах инвесторов — стабильность ее бизнеса: 98% клиентов компании продлевают подписку и контракты на обслуживание. Да и в отличие от многих айтишных стартапов Tyler не теряет деньги, а зарабатывает, причем в течение очень долгого времени. Даже завышенный P / E лучше его отсутствия.

Валовая маржа, операционная маржа, итоговая маржа. Все в процентах от выручки. Источник: Macrotrends

Резюме

Tyler — это интересный эмитент в перспективной нише. Но компания стоит очень дорого, а основные возможности расширения ее бизнеса, скорее всего, подразумевают обширные траты. Поэтому здесь бы я инвестировал на свой страх и риск.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба