14 мая 2021 Trade Like A Pro

Ларри Вильямс — легендарный трейдер, в представлении не нуждающийся. За свою долгую и весьма успешную торговую карьеру он успел многое: заработать миллионы, написать множество книг, создать собственные индикаторы, отсидеть в австралийской тюрьме за уклонение от уплаты подоходного налога и установить абсолютный рекорд за всю историю мирового чемпионата по трейдингу Robbins World Cup Trading Championship (11376% за год) — этим список его достижений не ограничивается. В представленном вам переводе семинара для TradeStation он расскажет о четырех самых важных уроках, усвоенных им за 50 лет трейдинга.

…Давайте же перейдем к обсуждению четырех самых важных уроков, усвоенных мной за 50 лет трейдинга. Тут я, кстати, живу! Санта-Крус. Чуть-чуть получше, чем в Монтане, потому что снега не бывает в принципе. А вот и следующий слайд…

А вот и они…

1. Рынки можно предсказать

2. Фундамент имеет значение

3. Мани менеджмент – это ключ

4. Тренд – это гравитация

Четыре пункта! Во-первых, рынки действительно можно предсказать. И это – невероятно важный пункт! Ведь если рынки не поддаются прогнозированию, то зачем мы все тут собрались?.. Есть немало доказательств тому, что рынки предсказать невозможно. Теория «эффективной прогулки по Уолл-стрит», если можно так выразиться. Есть мнение, что рынки движутся настолько эффективно, что заработать на их движениях просто невозможно.

Но совершенно необходимо осознать, что рынки все-таки можно предсказать! Да, пусть не всегда успешно. Но определенные составляющие рынков можно спрогнозировать, следовательно, прибыльная торговля на рынках – это реально. Если вы считаете, что это утверждение является ложным – прошу собрать свои книги и покинуть помещение, потому что если все случайно, то какой тогда во всем этом смысл?

Если вам нравится читать научные работы на тему рынков, вы знаете, что среди них немало таких, которые доказывают, что рынки эффективны и случайны. Но действительность такова, что в этом бизнесе все же есть стабильно прибыльные игроки, которые успешно торгуют на протяжении многих лет. Парни типа Стивена Коэна, который окончил Уортноскую школу бизнеса, а теперь, внезапно, имеет состояние в 14-15 миллиардов долларов. Он недавно пытался купить команду Лос-Анджелес Доджерс. На протяжении последних 25 лет он зарабатывал для своих клиентов в среднем по 30% в год. И это после вычитания вознаграждения управляющему размером в 50%! Это один пример.

Другой – Джон Генри, который разбогател настолько, что купил себе бейсбольную команду. Есть в зале кто из Бостона? Слыхали о Бостон Ред Сокс? Ну так вот, ею владеет Джон Генри, трейдер товарного рынка. Товарные трейдеры по всему миру зарабатывают кучи денег! Я, человек, стоящий перед вами, заработал на рынках миллионы. И не за год, не за два года, а на протяжении долгих лет. Миллионы долларов трейдингом! Это реально. А значит, рынки можно предсказать – хотя бы чуть-чуть! Паттерны и тренды действительно существуют, и из них можно извлечь прибыль. Вся эта идея о том, что рынки являются совершенно непредсказуемыми – её придерживаются, в основном, только университетские профессора, живущие за счет стипендий и грантов, которые оплачиваем им мы – с денег, заработанных трейдингом (смеется)! Так что не забывайте о том, что люди поднимали на рынках целые состояния. Следовательно, рынки можно предсказать. Эти парни не подбрасывали монетку, это – не пустая удача! Успеха действительно можно добиваться стабильно на протяжении больших периодов времени, в моем случае – на протяжении 50 лет. А есть управляющие, которые торгуют и того дольше! Так что рынки можно предсказать.

Следующий пункт является для меня ключевым. Фундамент имеет значение! Оригинальный концепт, не так ли? Большая часть трейдеров отслеживают только графики. Они считают, что именно графики движут рынками. Но нет! График лишь передает то, что произошло на рынках. Думаю, не стоит утверждать, что рынки можно предсказать, основываясь на том, что уже случилось. График – лишь повторение того, что произошло на рынках. Так и есть! График – это дым, идущий из пароходной трубы. Конечно, по дыму можно судить о том, в какую сторону движется пароход, не так ли? Но отслеживая дым, нельзя узнать, не взбрело ли капитану в голову заложить крутой поворот. Так что да, вы можете смотреть на дым! И дым вам действительно может дать полезную информацию. Но не лучше ли поговорить с капитаном корабля?.. «Эй, чувак, что будешь делать? Будешь поворачивать?». «Ага, поверну!». «Окей!»

Вот почему фундамент имеет значение. Потому что в итоге рынками движут именно фундаментальные данные. Моя теория состоит в том, что из точки А в точку В рынок идет по фундаментальным причинам. А то, как именно он это делает – это уже обуславливается новостями и эмоциями участников рынка.

Говоря о бейсболе, Томми Ласорда, бывший менеджер Лос-Анджелес Доджерс, известен одной своей цитатой, которую он использовал, когда ему приходилось отказывать кандидатам в команду. Знаете, менеджерам и тренерам ведь часто приходится отсеивать игроков, которые, на данный момент, еще не готовы к серьезной игре, но, все-таки, в перспективе могут добиться успешной спортивной карьеры, если продолжат работать над собой. Он говорил: «Бог может дать отсрочку, но Бог никогда не отказывает». Обожаю эту цитату! Особенно в контексте фундаментальных данных. Да, бывает, что они не сразу оказывают эффект на рынок – но рано или поздно они его, все-таки, оказывают. Если наблюдается недостаток запасов кукурузы, цена, может, какое-то время и продержится на одном уровне, но ей все-таки придется пойти вверх. Это просто неизбежно. Так что хоть многие трейдеры и отслеживают одни только графики, я оцениваю общее состояние рынков. Удовлетворен ли спрос? Много ли у нас запасов? Или мало? И так далее. Эту тему я еще затрону чуть позже.

Другой важный пункт: «мани менеджмент – это ключ». Мани менеджмент, очевидно, обладает очень, очень высокой важностью. Я сначала даже думал поставить этот пункт на первое место, но решил, что вы тогда сразу все уснете. Потому что стоит людям услышать слова «мани менеджмент» – и все, у большинства из них стекленеют глаза. Так что позвольте мне немного взбодрить вас! Кстати говоря, когда я последний раз выступал в Лас-Вегасе с речью для TradeStation… Там была встреча типа сегодняшней, тоже в формате ланча, только столы были круглые. Я тогда сказал: «В сегодняшней речи я расскажу вам, как за прошлый год мне удалось заработать больше миллиона долларов, начиная с депозита примерно в сто тысяч. Вот формула, которую я использовал». Тут я взглянул на парня рядом со мной – а он уже спит (смеется)! Мани менеджмент можно использовать вместо снотворного! Но именно он является ключевым фактором.

В свое время, участвуя в Robbins World Cup Trading Championship, мне удалось приумножить свой депозит с 10 000 до 1 100 000. Конечно, мне повезло с рынками! Но все же я смог этого добиться в основном только благодаря тому, что произвел революцию в мани менеджменте, начав применять критерий Келли. Я, конечно, тогда постоянно завышал риски. Но откуда мне было это знать, я же не математик! Образование я вообще получил гуманитарное, так что в математике я разбираюсь с трудом. Но в том соревновании я победил, потому что хорошо торговал и применял мани менеджмент.

Многим невдомек, что на самом деле я тогда разогнал депозит с 10 000 до 2 200 000. Но из-за обвала 87 года я просел до 750 000 долларов. Трейдеры называют это откатом кривой доходности. Моя жена называет это «год, когда ты потерял миллион долларов» (смеется). Но потом мне удалось увеличить эти 750 000 до 1 100 000 долларов. Только благодаря мани менеджменту и тому, что на рынках тогда выдался удачный период для моей стратегии. Это – самая крупная прибыль за всю историю соревнований по трейдингу. И обусловлена она исключительно примененным мной агрессивным стилем мани менеджмента.

А теперь перенесемся на 10 лет вперед! Свою дочь Мишель я обучал на дому. Уверен, многие из вас ее видели. Кто-то недавно упоминал фильм «7 дней и ночей с Мэрилин» – так вот, главную роль, Мэрилин Монро, сыграла моя дочь. В подростковом возрасте я обучал ее на дому, потому что она как раз снималась в «Бухте Доусона», а одновременно посещать съемки и ходить в школу – это очень тяжело. Но я понимал, что ребенку нужно образование. Она планирует стать актрисой – значит, ей нужно уметь разбираться в процентах. Деление для актеров не особо нужно! Сложение – другое дело, ведь нужно понимать, сколько ты зарабатываешь! Но, кроме того, определенного процента от зарплаты актеры лишаются, так что я научил ее и процентам. И заодно предложил ей – давай я научу тебя трейдингу? На случай, если вдруг с актерской карьерой у тебя не сложится.

Она тоже приняла участие в Robbins World Cup Trading Championship. Ей удалось за двенадцать месяцев увеличить депозит с 10 000 долларов до 110 000 долларов. И это – шестнадцатилетний ребенок! О боже, знали бы вы, как расстроились другие участники соревнования! Проиграть ребенку! Так что они начали писать жалобы организаторам. Говорили, что раз она – ребенок, то не имеет права открывать торговые контракты, так что это на самом деле торговал я. Они не знали, что на самом деле Мишель уже прошла через судебный процесс и была освобождена от родительской опеки – мы сделали это, чтобы она могла работать на Metro-Goldwyn-Mayer и Paramount Pictures, как совершеннолетняя, заключать «взрослые» контракты. Так что она имела полное право заниматься и трейдингом! Я научил ее торговать, а она просто следовала системе! Используя при этом формулу мани менеджмента, о которой я расскажу чуть позже. В итоге она показала второй наилучший результат за всю историю соревнования. А все потому, что она использовала довольно-таки агрессивный мани менеджмент! Плюс ей повезло, что для системы выдался удачный год. Если вы хотите добиться роста депозита по экспоненте – без мани менеджмента вам не обойтись.

Последний пункт и так все знают. «Тренд – это гравитация» (игра слов, gravity также – серьезность, важность). Значение тренда преувеличить просто невозможно. Когда рынок входит в трендовое состояние – это как гравитация. Не знаю, прыгал ли кто-нибудь из вас из окна, чтобы проверить, способны ли вы преодолеть закон притяжения. Я вот – прыгал! В детстве мой брат сказал мне: «Видишь вон тот сарай? Попробуй спрыгнуть с него с зонтиком – и ты не упадешь, а плавно спланируешь». Я – мелюзга – тогда еще ничего не смыслил. Так что я взял зонтик, прыгнул и – бум! Шлепнулся на землю (смеется). Тогда мой брат сказал мне: «Знаешь, Ларри, я тут подумал… Боб говорит, что дело в том, что под зонтиком было недостаточно воздуха. Так что давай возьмем одну из маминых простыней, ее размера должно хватить». Окей! И снова я шлепнулся на землю (смеется). Это был момент, когда я перестал слушать своего брата (смех в зале). Но я должен был попробовать! Как я обнаружил в итоге, в подобных случаях стоит сначала проверять, а потом уже делать. Но урок насчет гравитации я усвоил.

Если рынок находится в восходящем тренде, торговать его можно двумя способами, учитывая силу гравитации. Тренды имеют свойство продолжаться! Кажется, это Ньютон сказал, что движущееся тело имеет свойство что?.. Продолжать движение! Верно? Это утверждение справедливо и в отношении рынков.

Все вы, собравшиеся в этом зале… Вы не только обладаете большей алчностью и большей любовью к риску, чем другие люди… Думаю, это справедливо в отношении многих из вас! Но, кроме того, вы еще и умнее большинства других людей. А знаете, что обожают делать умные люди?.. Они обожают спорить! Когда рынок растет, что мы делаем (смеется)? Спорим с ним! «Ох, сейчас он уж точно пойдет вниз! Я достаточно умен, чтобы это понять! Я – умный чувак!» К сожалению, рынок научил меня, что я не очень-то умен. Этот урок я получаю от него практически ежедневно. Так что… Если рынок в тренде – смиритесь и признайте, что на рынке тренд.

Пытаясь понять рынки, я усвоил один очень ценный урок. Заключается он в том, что в повседневной жизни мы испытываем самую настоящую бомбардировку информационными сообщениями. Сейчас вы получаете информацию от меня, от моих слайдов. Если выйдете за пределы отеля, то увидите на улицах знаки, билборды. Телевидение, рекламы, радио, газеты, журналы… Настоящая бомбардировка сообщениями! Кто-нибудь испытывал подобное ощущение? 1 000 005 сообщений ежедневно! Нашему разуму пришлось научиться их блокировать. «Не вижу!» Когда вы едете домой на машине или, как я сегодня утром, садитесь на самолет – в ваше поле зрения попадают вещи, которых вы даже не замечаете. Потому что наш разум их просто блокирует! Ведь если их не блокировать, то просто сойдешь с ума.

Одна из составляющих этого механизма блокирования – это быстрая перемотка вперед. «О, я знаю, что это, я знаю ответ, блок, давайте дальше». Наш разум привык к этому. Что означает, что так же он себя ведет и тогда, когда мы изучаем графики. Он блокирует и перематывает, ведь мы и так уже знаем ответ! Это распространяется и на отношения. К примеру, ваша жена говорит вам «знаешь, мне хотелось бы поговорить с тобой насчет сегодня», и вы думаете, что уже знаете, о чем она вам сейчас скажет. Но вероятно, что вы ошибаетесь! Не верите – спросите свою жену, она вам наверняка подтвердит. И не раз!

Так что очень полезно просто откинуться в кресле или даже отойти на четыре-пять футов от экрана и подумать «что на самом деле тут происходит?». Я так и делаю! Откидываюсь в кресле, думаю, может, выпиваю бокал вина… Стоит вам расслабиться, как в голову начинает приходить немало идей! Только не пробуйте выпивать два бокала. Я пробовал, не помогает. Но расслабьтесь! И постарайтесь увидеть то, что есть на графике. Ведь у нас в голове роятся так много мыслей, и мы думаем, будто уже знаем, что произойдет, и блокируем информацию, перематываем вперед... Не делайте этого, когда смотрите на свои графики и индикаторы! Расслабьтесь, не будьте такими зажатыми, позвольте графикам самим вам все рассказать. Не убеждайте графики – не поможет! Ну да ладно, давайте поговорим о чем-нибудь более конкретном. Кхм, Гарри, не мог бы ты передать мне стакан воды?.. Сегодня мне помогает Гарри Мартинез! Некоторым из вас он знаком. Спасибо, Гарри! Следующий слайд.

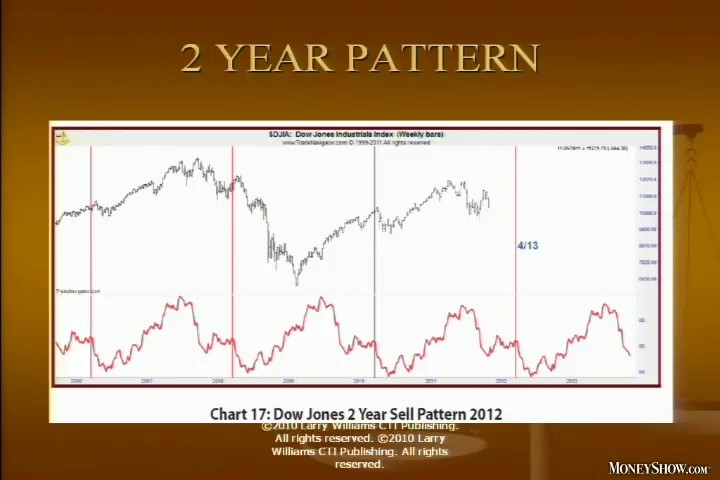

Вот вам пример того, что рынки поддаются прогнозированию. Это – мой прогноз на индекс Dow Jones на 2012 год! Есть в зале те, кто его получал?.. Хорошо! Так что это я не сегодня утром нарисовал. Это – прогноз, который мы дали на прошлый и на текущий год. Не знаю, насколько он окажется верен, но пока что выглядит неплохо! В прошлом году нам удалось предсказать крупное снижение. Рост в начале этого года мы не предугадали, но последующий за ним спуск – вполне! Прогнозирую формирование минимума в июле и хорошую возможность закупиться в сентябре.

Так что рынки действительно можно предсказать! И этому есть некоторые доказательства. Благодаря компьютерным технологиям и парням типа Билла Круза, которые их применяют, мы можем синтезировать прогнозы, опираясь на рыночные циклы, сезонные тенденции и паттерны. К примеру, я беру движение 2011 года, нахожу все подобные года в истории – и смотрю, как себя вел рынок в последующем году. И создаю паттерн! А потом добавляю к нему сезонность и цикличность. В общем и целом, примерно так эти паттерны, основанные на исторических данных, и создаются. И они довольно-таки точны! Что означает, что я имею неплохое представление о том, что произойдет в 2013, 2014 и 2015. Сколько людей в зале отсутствовали на моих недавних презентациях?.. Окей, значит, через минутку-другую вас ждет пара интересных моментов! Гарри, давай к следующему слайду.

Перед вами двухлетний паттерн индекса Dow Jones, который прекрасно работает на реальном рынке. Обращаю ваше внимание на то, что главную роль в нем играют не те минимумы и максимумы, которые бросаются в глаза, а небольшие хаи и лоу. Взгляните на откаты в этом двухлетнем паттерне, и обратите внимание, что произошло в это время на рынке. Что случилось в апреле этого года? Индекс достиг максимума. Что важно сейчас, так это то, что он начал снижаться – мы спрогнозировали это еще в январе 2012. Или, кажется, даже в конце 2011. Если судить по этому двухлетнему циклу, то сейчас мы подходим к зоне, благоприятной для покупок. Будем там в сентябре, незадолго до выборов! А в октябре (возможно, ближе к концу) на рынке начнется фаза роста, как мы уже и видели ранее. Бычий цикл! Все это можно спрогнозировать! По крайней мере, до определенной степени. Неплохой подход, можете использовать! Гарри, давай взглянем на следующий слайд.

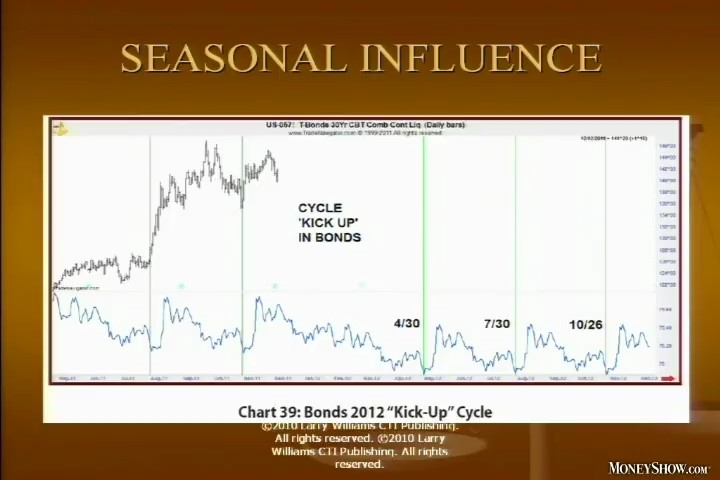

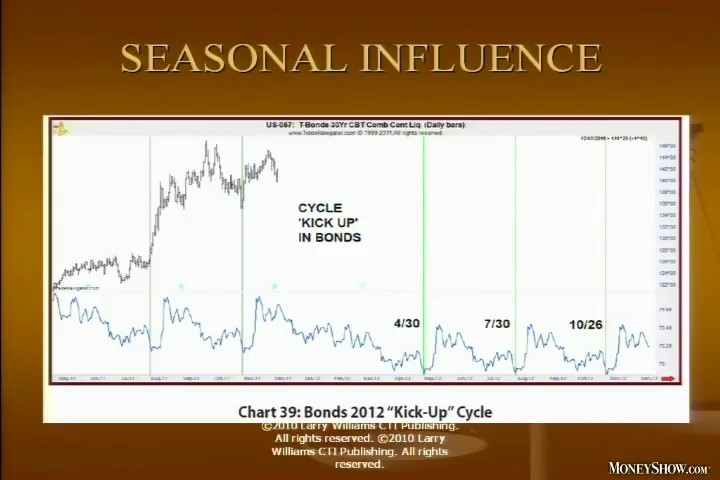

Вот это – реально круто! Этот прогноз по облигациям мы тоже дали на старте 2012 года. Видите, какой скачок наблюдается в начале каждого цикла? Так что я сказал своим ребятам: народ, быки войдут в рынок облигаций примерно 30 апреля, 30 июля и 26 октября! Конечно, эти паттерны не дают прогнозов с точностью до дня. Бывает и такое, но это просто случайность… Но в целом в этих временных зонах я буду ожидать роста. Я не жду идеальной точности ни от одной из своих работ, но, как правило, рынок все-таки действительно разворачивается примерно у намеченных мной максимумов и минимумов. Это – прогноз, который я дал в начале этого года, и, Гарри, если ты включишь следующий слайд…

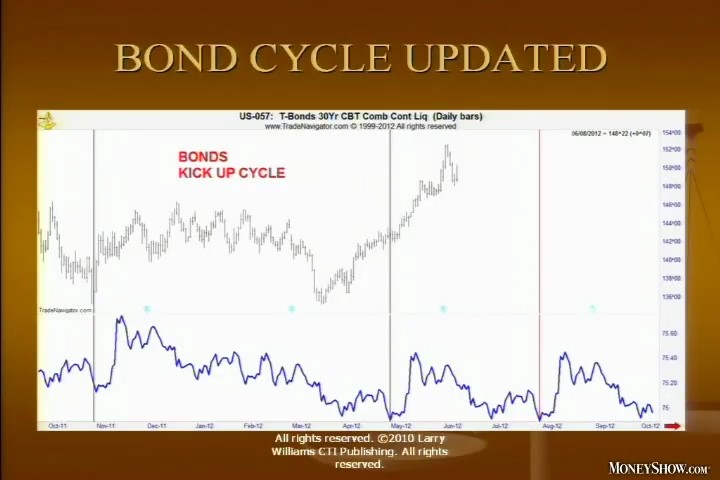

Вот что получилось на деле! Глядите-ка, этот скачок вверх действительно отработал! Другими словами, об этих небольших взрывных движениях по облигациям мы знали еще в начале года. И они действительно случились! Вы, возможно, захотите это записать – в конце июля мы ожидаем следующего скачка. Так что если бы я был краткосрочным трейдером и увидел в конце июля сигналы на покупку – я бы их взял! И уж точно я не захотел бы в то время вставать в продажи. Но если бы я был именно таким трейдером, то тогда дождался бы, пока рынок спустится, закрыл свои продажи, выждал бы формирования скачка вверх – и, может, попытался бы продать на пике. Но так или иначе – я в курсе, что в конце июля на рынке стоит ожидать сильного бычьего движения. Гарри, давай-ка на предыдущий слайд! Там можно еще кое-что отметить.

Теперь, разобравшись с тем, что уже произошло в этом году, мы можем обратить свое внимание и на прогноз на октябрь. Не знаю точной даты, когда это случится – 26 октября, 27 или еще когда! Но в последнюю неделю октября я буду ожидать, что рынок взлетит вверх. Вопросов нет? Все на борту?.. Окей! Рынки действительно предсказуемы, и сезонность действительно оказывает влияние на цены. Те, кто присутствовал на моих выступлениях вчера и позавчера, знают, что взаимодействию сезонности и цены действительно стоит уделять внимание. Это позволяет составить представление о том, что происходит сейчас и что должно случиться в будущем. Следующий слайд, Гарри?.. Так, это – обновленный график облигаций, его мы уже видели, на нем отмечены точки для покупки, после которых ожидалось начало бычьего движения... Давай к следующему слайду, Гарри!

Фундамент имеет значение

Спрос и предложение

Надбавка/контанго

Закупки коммерческих трейдеров

Сентимент экспертов

Определение ценности

Денежная масса/процентные ставки

Фундамент имеет значение. Что я подразумеваю под фундаментом? По подобным мероприятиям, которые я посещал в прошлом, я могу судить, что большинство зрителей в первую очередь ориентируются на технический анализ. Они так много знают о Стохастике, скользящих средних Хала и… Не знаю… Какие индикаторы сейчас популярны? MACD? Что еще многие используют?.. Ленты Боллинджера! Да, это – действительно популярный индикатор. Но знаете, что?.. Все они передают одно и то же! Подберите одинаковые параметры, одинаковый таймфрейм – и ленты Боллинджера будут выглядеть точь-в-точь так же, как MACD. Знаете, почему? Потому что все индикаторы обрабатывают данные схожим образом. Вчера мы немало говорили на эту тему… Percent Range выглядит точь-в-точь, как ленты Боллинджера! Которые, в свою очередь, выглядят точь-в-точь, как Commodity Channel Index! Все это – одно и то же! Так что не так уж важно уметь использовать технические индикаторы, так как все они – это просто измененная цена!

Но вот спрос и предложение действительно важны. Много или мало сои было произведено в этом году?.. Каковы были урожаи в Бразилии, в Америке, в Китае?.. Это действительно важно! Пускай большинство изучает ленты Боллинджера или мой Percent Range, не важно… Они следят за хвостом зверя. Не за его сердечным ритмом! Сердечный ритм – это спрос и предложение. И вам действительно стоит начать его отслеживать!

Если вы торгуете на рынке акций – можете загуглить нечто под названием fed model. Это – любопытная модель Федрезерва касательно цен на акции. Впервые я прочел о ней в какой-то книге лет 25 назад! А не так давно кто-то создал основывающийся на ней реальный индикатор. Он показывает мнение Федрезерва насчет акций – дороги они или дешевы? Как думаете, может вам пригодиться такая информация? Ведь если в Федрезерве решат, что акции стоят слишком дешево – они начнут подгонять экономику! А если решат, что слишком дорого – то начнут ее подавлять. Представьте себе, в 2008 году модель Федрезерва показывала, что акции переоценены, причем значительно! И Федрезерв вмешался. Так что не думаю, что проблема была в одном только обвале рынка недвижимости, действия Федрезерва тоже сыграли свою роль. Если прочитаете их публикации – увидите, что они предупреждали, что приступят к политике сокращения! Так что, вероятно, из публикаций Федрезерва вы сможете почерпнуть куда больше полезной информации, чем из моих книг! Или из книг какого угодно автора, который рассказывает, что сейчас происходит на рынках. Так что фундамент имеет значение!

Следующий пункт, играющий огромную роль в трейдинге на товарном рынке – это так называемая надбавка или контанго. Интересно, многие ли из вас понятия не имеют, что это?.. Да, около 75%, так обычно и бывает! Если вы торгуете на товарной бирже, то это – критический момент. Контанго имеет фундаментальную природу, его можно отслеживать в газетах. Что я под этим подразумеваю?

Как правило, на товарном рынке ближний фьючерсный контракт (фьючерсный контракт с ближайшей датой исполнения среди всех торгуемых контрактов), скажем, на сою, будет иметь более низкую цену, чем более далекий фьючерсный контракт. Потому что тому, кому нужно доставить сою нескоро, например, к декабрю, придется платить за хранение, страховать свой товар, плюс урожай может получиться скудным. То есть риски у него выше! Вот так и сложилось, что цены отдаленных контрактов выше, чем цены ближних.

Обычно так на товарном рынке все и работает. Но иногда происходит инверсия, и ближние контракты начинают торговаться с надбавкой по отношению к отдаленным. Это бывает редко, но это – очень важный знак. Если ближний контракт имеют более высокую цену, чем отдаленные, значит, кто-то отчаянно хочет закупиться по любым ценам. Но это не вы – трейдеры… Это – коммерческие участники рынка. Люди, которые покупают какой-либо товар, потому что он необходим им для ведения бизнеса. О них мы поговорим через минутку! Но единственная причина, по которой может случиться инверсия – это когда кто-то настолько нуждается в срочной поставке товара, что готов заплатить за него больше, но не ждать лишний месяц. Это указывает на высокий спрос и низкое предложение. Люди хотят этот товар! А это – часть уравнения спроса и предложения, не так ли?..

Мы разобрались, что когда предложение не удовлетворяет спрос, а большие парни, коммерческие клиенты, хотят получить больше товара, то это означает вероятный рост цен на рынке. Возможно, вы захотите обратить свое внимание на зерновые! Кукуруза, соя, сахар – все это сейчас торгуется с контанго. Что означает, что с фундаментальной точки зрения рынок сейчас склоняется к восходящему тренду. Это важно! Если текущий рынок не торгуется с контанго – это еще ничего не значит, бизнес ведется, как обычно. Но рынок с надбавкой – это ненормальное явление! Такое увидишь нечасто, и это – недвусмысленный сигнал. Так что я был бы рад, если бы вы начали поглядывать на структуру наценок вместо очередного осциллятора, скользящей средней или другого индикатора… Они не фундаментальны, они не имеют отношения к событиям, развивающимся на рынках. Так что… Контанго – это очень ценная фундаментальная информация.

Как и закупки коммерческих клиентов! Каждый четверг правительством выпускается отчет, в котором указывается, как активно вы, ребята, торгуете на рынках. Все, что вы наторговали – все публикуется правительством. Ну, знаете, все эти дроны, которые летают по небу и следят за вашим терминалом... Шучу, такого пока нет! Но, наверное, еще будет.

Кроме того, в отчетах публикуются данные о позициях крупных трейдеров. Как отдельных трейдеров типа меня, так и тех, кто торгует в хедж-фондах, в основном товарной направленности. А третья категория трейдеров, информация о которых публикуется в отчетах – это коммерческие трейдеры, люди, которые занимаются производством. Очевидно, если я работаю в бизнесе золота, например, если я – шахтер или ювелир, то я буду знать о своем рынке куда больше, чем вы, обычные трейдеры. Ведь золото – это мой бизнес! Я просто должен знать о нем все. Так что коммерческие трейдеры славятся тем, что они очень точно определяют текущее состояние рынка! Но вам нужно понимать, как они работают. Взглянув на график в первый раз, разобраться не так-то просто, потому что коммерческие трейдеры, или хеджеры, любят покупать на слабости, когда баланс нарушается, а цена начинает идти вниз!

Представьте, что вы производите шоколадные батончики. Если цена на сахар снизится – скажите, больше вы купите сахара или меньше?.. Конечно, больше! Потому что с более низкими ценами на сахар производство каждого шоколадного батончика будет обходиться вам немного дешевле. Так что хеджеры закупаются на слабости рынка! Хочу акцентировать на этом ваше внимание. Они не спекулируют! Они не пытаются заработать, торгуя на рынках, как это делаем мы. Они в любом случае закупятся сахаром, потому что им нужно произвести товар. Но если цена на него снижается – это здорово! Производство продукта обойдется им дешевле, так что они совершат еще более крупную закупку! Ведь это полезно для бизнеса. Поэтому они и склонны покупать на слабом рынке. Очень важно понять, что они не спекулируют, не перепродают, не пытаются заработать на фьючерсном рынке. Они покупают пшеницу, обрабатывают ее, добавляют к ней сахар, кукурузу – и вуаля! Бушель пшеницы теперь стоит 26 000 долларов, потому что он превратился в ящик хлопьев для завтрака! Так что в поведении хеджеров стоит разобраться. Уровни их закупок очень помогают в определении того, куда пойдут рынки. Хеджеры и их деятельность – это, как я считаю, фундаментальная информация.

Еще один ее вид – это сентимент экспертов. Каждую неделю я отслеживаю примерно сотню сайтов – новостных, брокерских и так далее – с целью определить, по-бычьи или по-медвежьи настроены эксперты. И это очень интересно! Потому что когда 80% экспертов настроены по-бычьи – рынок пойдет вниз (смех в зале)! Это как заводная бомба! А когда по-бычьи настроено только 10-15% экспертов, другими словами, когда 85% настроены по-медвежьи и рассылают новости типа «продавайте акции, продавайте акции!», то акции будут расти. Ну, или не акции, а какой-либо вид товаров. В ближайшем будущем стоит ожидать движения вверх!

Джим Сиббетт занимался этим еще в шестидесятых. Как же назывался его бюллетень… Market Vane! А я собрал базу данных в сотню человек. Впервые я описал эту идею в книге для Bloomberg 1999 года. Мы занимались той же самой работой, что и Джим, да и до сих пор занимаемся – 12 лет уже! У кого-нибудь установлен мой Advisory Sentiment Index? Нет, ни у кого?.. Ну, это очень хороший индикатор! Он показывает, когда слишком уж много людей покупает или продает… У него есть большой плюс. Беседуя с кем-то насчет рынков, вы можете услышать «о, да все покупают!». Но откуда вашему собеседнику это известно?.. Потому что ему это сказал его банкир или сосед?.. Люди не могут знать этого наверняка, просто у них такое ощущение. Что ж, а я знаю! Благодаря проведенным нами опросам и измерениям. Я на самом деле знаю, какой процент людей покупает и продает. Может, эти данные не всегда безупречно отрабатывают, но, по крайней мере, они являются точными. И они хорошо себя зарекомендовали в плане индикатора того, что в данный момент происходит на рынках.

Следующий пункт – определение ценности. Тоже очень интересный момент! На товарном рынке существуют две категории активов. Я очень надеюсь, что вы об этом никогда не забудете. Две категории! И работать с ними нужно совершенно по-разному. Есть природные ресурсы – то, что даровано нам природой, Богом: кукуруза, пшеница, соя, древесина, яйца, скот... Все это – природные ресурсы. Но есть фьючерсы совершенно другой категории, или даже лучше сказать не «фьючерсы», а «товары»… Например, швейцарский франк. Срывали ли вы когда-нибудь швейцарский франк с ветки? Выкапывали ли казначейскую облигацию или контракт E-Mini? Закопать-то я пару контрактов E-Mini люблю! Но все же это – рукотворные товары, если так можно выразиться. И обращаться с ними следует иначе, чем с товарами природного происхождения.

Например, на них никогда не случается контанго, о котором я рассказывал вам ранее. И игроки, торгующие на этих рынках, тоже немного отличаются. Хеджеры на рынках рукотворных товаров – это банки, правительства, крупные корпорации. Если я занимаюсь бизнесом с Японией, Китаем, Бразилией, продаю им что-то – мне нужно захеджировать свою долларовую позицию, если они покупают в долларах или в юанях. Таковы крупные хеджеры на этих рынках. Они там есть! Но это не производители типа ребят, которые выращивают скот, например. Так что эту разницу нужно понимать.

Я обнаружил интересную модель – можно определять стоимость любых природных товаров, отталкиваясь от цены золота. Когда я был мальчишкой, мой дедушка поговаривал: «Унции золота всегда будет достаточно, чтобы купить мужской костюм». В те времена золото стоило баксов 20 за унцию. Примерно столько же стоил и костюм! Но потом Ричард Никсон отказался от золотого стандарта. Сейчас, впрочем, за унцию золота мужской костюм все еще можно купить. Или даже два, если вы закупаетесь в Men’s Wearhouse! Они мне заплатили, чтобы я это сказал (смех в зале)!

Многие ли из присутствующих в зале покупали золото? Расскажу сейчас, как можно сделать это по дешевке! Это – самый лучший из найденных мной способов (смеется). Правда, я пару лет уже его не использовал... Но каждый раз, когда у меня рождался новый внук или внучка, я покупал им золотую монету весом в 1 унцию. Я – такой же скупердяй, как и вы, народ! Люблю закупаться по минимальным ценам. Так что я задался вопросом – где можно купить золото по дешевке? Оно же везде стоит одинаково! Но у меня возникла одна идея... Я отправился на eBay, нашел там золотую монету, на которую в тот день не было ни одного покупателя, сделал ставку по цене ниже рыночной – и получил свою первую золотую монету! Причем цена была ниже, чем на спот-рынке! Я подумал – ого, круто! Когда у меня родился следующий внук, я сразу же отправился на eBay. Проблема, конечно, в том, что много золота так не купишь. Но если нужно подарить внуку золотую монетку в 5 или 10 центов – это вполне рабочий вариант! Я дарил такую всем своим внукам вместе с небольшой запиской.

«Возможно, к тому моменту, как тебе исполнится 21 год, меня уже не будет в живых. Но я хотел бы, чтобы ты сравнил (а), сколько это золото стоило раньше и сколько оно стоит сейчас, и посмотрел (а), что на него можно купить. И дело тут не в ценах – дело в правительстве. Проблема в правительстве! Цена на золото растет не потому, что оно редкое (смеется). Цена на золото растет из-за бардака в нашей финансовой системе. Надеюсь, ты усвоишь этот небольшой урок экономики. Удачи тебе, молодой человек или барышня». Такой вот крутой способ купить золото! Отправляйтесь на eBay, найдите там парня, продающего золотую монетку, и если аукцион не слишком активен, то сможете купить золото по цене ниже рыночной. И никаких комиссий!

Окей, так вот, я заметил, что цены на природные товары зависят от цен на золото. Пример – золото резко растет, и вслед за ним растет и цена на пшеницу. То есть между ними как будто есть фиксированный отрезок цены. Но если цена на пшеницу растет, а отрезок этот сокращается – получается, что пшеница переоценена относительно золота! А значит, вероятно, цена на нее пойдет вниз. Может случиться и противоположный пример, и пшеница окажется недооценена относительно золота.

Практически все природные товары находятся в этой зависимости! На своих курсах и так далее я рассматриваю это явление более подробно, но все же это – неплохое общее правило, помогающее определить, насколько конкретный товарный рынок переоценен или недооценен. Не «перекуплен» или «перепродан», это – термины из технического анализа!

Крутой момент насчет недооцененности – бывает такое, что рынок идет вниз, но при этом мы не получаем традиционных сигналов от какого-нибудь индикатора перепроданности/перекупленности. Так, например, было с индексом доллара, который падал три года подряд. Но бывает такое, что рынок идет вверх, в течение пары недель оказывается недооценен – а потом цена на него просто взрывается! Никакой технический индикатор этого не предсказал бы. Похоже, именно зависимость от золота и является причиной таких движений.

И, наконец, денежная масса и процентные ставки. Они действительно движут рынками! Должен сказать, вы не похожи на людей, которые знают, кто такой Хэнк Уильямс-младший… Кто-нибудь в зале знает, кто это?.. О-о, ребят, вы знаете? Здорово! Такая музыка мне по душе! На мой вкус он чересчур либерален, но все же неплох. У Хэнка Уильямса-младшего есть песня, которая называется «A Country Boy Can Survive». Если хотите научиться экономике, нет нужды поступать в колледж – все самое главное есть в этой песне! Там поется: «The interest is up and the stock markets down. And you only get mugged if you go downtown» (процентные ставки выросли, рынки акций упали. Если вас где и ограбят, так это в центре города). Вот и все! Если процентные ставки растут – рынок акций падает, а на улицах воцаряется криминал! Все есть в песне! У него есть еще одна, которая мне тоже нравится. «There is a guy in the TV with a coat, tie and west. Wants you to send your money to the Lord, but gives you his address» (Парень из телевизора в пиджаке, галстуке и жилете просит отправить вас деньги Господу, но дает вам свой адрес). Эта мне тоже нравится (смеется). Так что фундамент имеет значение! Просто хотел рассказать вам об этом. Следующий слайд, Гарри?..

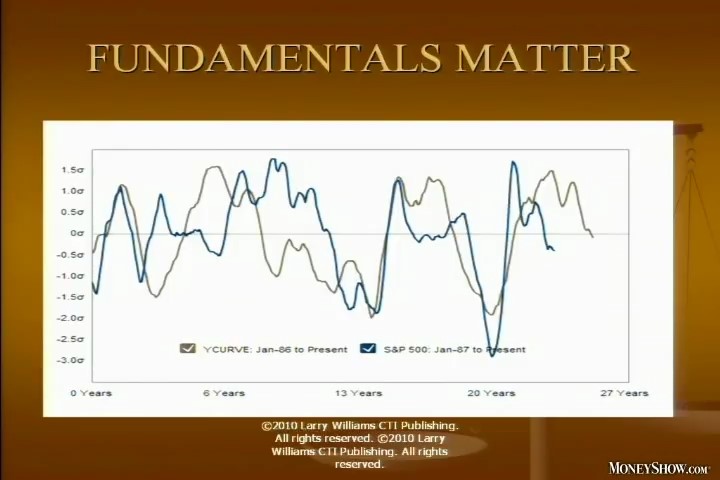

А вот и пример! Это – спред по двухлетним облигациям. Серо-желтая линия – это их кривая доходности, смещенная на два года вперед (синяя линия – индекс S&P500). Обратите внимание, как совпадают минимумы двух графиков. Мы знали о них за два года до их формирования! Другими словами, именно процентные ставки являются ведущей силой экономики. Индекс рынка акций рисует максимум? Он совпадает с максимумом кривой доходности облигаций! Кривая рисует минимум – индекс разворачиваются. Мы можем прогнозировать минимумы и максимумы на два года вперед!

Где же мы находимся сейчас? Кривая предсказывает снижение цен на акции. Когда она снова развернется – это будет отличной возможностью закупиться. Те, кто посещал мой вчерашний семинар, знают, что произойдет это в 2014 году, 3 октября в 9:12 утра (смех в зале). Ну, может, в 9:13! Но примерно тогда. Как мне кажется, начнется очень серьезный бычий рынок! Цена будет расти в 2014, 2015, 2016 и 2017. Но я продолжу следить за кривой доходности облигаций, чтобы определять главные минимумы фондового рынка. На которых надо будет ставить все фишки, покупать, закрывать глаза, идти спать и надеяться, что будет рост.

Еще раз – фундамент имеет значение! Кризис 2008 года – взгляните, что произошло! Кривая сформировала максимум – и акции пошли на спад. Так что процентные ставки и денежная масса – критически важные факторы, и нам следует их учитывать. И делать это надо, как трейдеры, как инвесторы, а не просто пялиться на графики... Вопросы?

(Голос из зала: вы сказали, это – график доходности двухлетних облигаций, сдвинутый на два года вперед?)

Да, и он является двухлетним прогнозом. Можно определять ориентиры для будущих максимумов и минимумов рынка на два года вперед. Круто, да? Никакой осциллятор вам не покажет, как будет вести себя индекс S&P500 через два года! Вот почему технический анализ, в целом, бесполезен (смех в зале). Потому что он рассказывает только о том, что происходит сейчас. Тяжело с этим смириться, но он не отражает фундамент, не отражает события, развивающиеся на рынке. Пожалуйста!

(Голос из зала: то есть когда растет кривая, растет и рынок акций?..)

Нет, дело не в этом! Самое важное – это развороты кривой. На каком уровне они происходят – это уже не принципиально, важен сам факт. Можете загуглить, графики кривой доходности облигаций доступны на многих сайтах. У меня всегда под рукой несколько ссылок, сохранил их в закладках! Потому что я очень заинтересован в том, чтобы знать, что сейчас творит кривая. Это важно! Вопрос?

(Голос из зала: это просто «копия» старой кривой? Она же каждый день обновляется!)

Да, новые данные публикуются каждый день, но ведь это – прогноз на два года вперед! Так что не имеет большого значения, что она делает прямо сейчас, верно? Если минимум уже сформировался – он будет таким же и через год. То же самое и с максимумами. Видите максимум этого года?.. Акции тоже начали снижаться. Те, кому приходил мой прогноз на 2012 год, знают, что в апреле кривая пошла вниз. И акции тоже! Так что это – долгосрочный индикатор. Опять же, точность прогнозирования у него не день-в-день. Но все же его можно использовать для определения моментов, когда стоит проявить осторожность! Или наоборот – закупиться, потому что ожидается рост! Окей, давайте взглянем на следующий слайд!

Мани менеджмент

Нет ничего важнее того, как вы определяете размер ставки

…ничего

Нет ничего важнее того, как вы определяете размер ставки. Ничего! Мне довелось сливать депозиты. Да все трейдеры с товарной биржи их сливали в какой-то момент жизни, если не знали мани менеджмент... Все мы это делали! Пол Тюдор Джонс, Стив Коэн, все. Потому что в былые времена мы не имели понятия, что такое мани менеджмент. Сейчас, конечно, мы понимаем его куда лучше. И понимание это заключается в том, что рисковать не стоит. Будучи молодым парнем, я ставил на кон все, что у меня было! Я не знал о мани менеджменте – о нем еще не было написано ни одной книги! Но потом за дело взялся Ральф Винс. Вам, возможно, захочется почитать его работы. Именно его перу принадлежат лучшие книги на эту тему. Еще хорошо пишет Санни Харрис – вроде бы, она тоже приехала на это мероприятие. Она очень активно участвует в деятельности TradeStation. Так что, может, вам захочется с ней связаться.

По сути, основная идея мани менеджмента заключается в том, что чем больше денег ты зарабатываешь, тем большим количеством контрактов торгуешь. Лично я рискую в каждой сделке 2% от своего торгового депозита. То есть на депозит в миллион долларов я бы рисковал 20 000. Получил стоп – потерял 20 000 долларов. Это – убыток, с которым я могу справиться и финансово, и эмоционально. Если мой стоп-лосс равняется 1 000 долларов, то я разделю 20 000 на 1 000 и получу 20 – количество контрактов, которыми я буду торговать. Когда размер моего депозита достигнет двух миллионов долларов, то 2% будут равняться уже 40 000 долларов. И торговать я буду позицией в 40 контрактов. Депозит растет – я увеличиваю количество контрактов, депозит уменьшается – я уменьшаю количество контрактов.

Я использую риски в 2% от депозита. Если вы хотите торговать более агрессивно, можете использовать и более высокий процент. Но мне уже 70 лет! У меня нет нужды торговать – и нет никакого желания рисковать. Я очень рад своим двум процентам риска. Кажется, что торгуя на 2%, много не заработаешь, не так ли? Но когда я был в Австралии… Очень интересная глава моей жизни! Попал там в тюрьму. Расскажу об этом вкратце! У меня был депозит на 100 000 долларов. Через год он уже равнялся одному миллиону долларов. Точнее, даже одному с чем-то… Но меня арестовали за уклонение от уплаты подоходного налога. На то, чтобы добиться экстрадиции в США, нам понадобилось три года. И в течение этих трех лет мы жили в Австралии! За это время со мной приключилось немало интересных историй.

В тюрьме моим сокамерником был человек, который ограбил банк. Я никогда не встречал таких людей лично (смех в зале)! Я ему сказал – ты ограбил банк?! Ты, должно быть, богат! Сколько ты вынес?.. «10-11 миллионов долларов». Уау! А что было дальше? «Я подсел на героин. На него и на кокаин мы спускали по 20 000 в день». Уау… Расскажи мне об ограблении банка! «Ну, у нас была своя система». О, у меня тоже есть система, давай поговорим об этом! (смех в зале). «Ну, нужно три парня. Водитель, парень, который контролирует дверь, и прыгун. Я был прыгуном – запрыгивал в отделение, начинал всех материть, прыгал на стойку, хватал деньги и убегал». А какие еще были правила? «Правило трех минут. Три минуты – и надо сваливать, потому что копы успевают среагировать как раз за это время». О, так ты дейтрейдер, сынок (смех в зале)! Стоп по времени – отличное правило! А тебя хоть раз выносило по стопам? «Ты о чем?» Тебя хоть раз поймали? «А-а, да, один раз!» Как это произошло? «Меня подстрелили!» Он закатывает майку и показывает мне шрам от пули. Ох, так тебя и поймали? «Да, поймали! Но в суде так и не смогли доказать мою виновность. Банкиры настолько тупые, что устанавливают камеры только под потолком. Еще одно правило – на дело надо идти в бейсболке. Потому что козырек бейсболки прикрывает лицо, и камера не может снять удачный кадр».

Возможно, это – самое важное, что вам стоит вынести из этого семинара (смех в зале). Если вы находитесь в банке и видите, как в него входят парни в бейсболках – рекомендую вам сразу же покинуть здание! Даже если очереди привлекательно коротки.

Тюремное питание нельзя назвать здоровым. Раньше этот парень был наркозависимым, и в тюрьме он начал компенсировать свою зависимость едой. Он набрал столько веса, что его так и не смогли опознать, и он соскочил с крючка! Но он действительно ограбил банк. Помню, я сказал ему – это так интересно! Ты до сих пор грабишь банки? А он ответил: «О, нет! Я поклялся Богу, что если выйду из этой заварушки, то никогда больше не буду грабить банки. Никогда в жизни! Так что теперь я граблю ювелирные и алкогольные магазины» (смех в зале). Реальная история! Просто невероятно!

Со временем мне все-таки удалось вернуться в США, судили меня в Сан-Диего. На третий день суда правительство отказалось от всех обвинений. Никакой уголовщины! Они сказали – давай заключим сделку, ты заплатишь 25-50 тысяч долларов – и разойдемся мирно. Ознакомившись с уликами, они поняли, что обе стороны потеряют куда больше денег, если продолжат разбирательство. Я ответил – окей, ладно! Так закончилась эта глава моей жизни. Но я немалому научился, поближе познакомившись с законодательной системой Австралии. Вообще, очень причудливая там культура!

Мани менеджмент, то, сколько вы ставите – это очень важно. Много ставите – много теряете. Был такой парень, Чарли Дифранческа. Он уже умер, но до сих пор остается самым крупным трейдером облигациями за всю историю биржевых «ям». Он очень любил играть! Мы с Чарли Ди, как все его ласково называли, как-то раз приехали в Вегас. В один вечер он проиграл примерно 400 000 долларов. Я, конечно, был в шоке. К нам спустился менеджер зала и сказал: «Знаешь, Чарли Ди, что мне в тебе нравится, так это то, что ты знаешь, что для того, чтобы крупно выиграть – нужно крупно ставить». Я тогда подумал – ох, погодите-ка минутку, когда казино дает мне совет по мани менеджменту – нужно поступать прямо противоположным образом (смех в зале)!

Это был поворотный момент в моей жизни! Так я впервые серьезно задумался о мани менеджменте. Ведь если ты крупно ставишь – что произойдет, когда ты проиграешь? Ты получишь крупный убыток, не так ли? Так что никогда, никогда не делайте крупных ставок! Вот такая вот простенькая стратегия мани менеджмента. Могу и более конкретно – на каждые 10 000 долларов торгуйте одним контрактом, не больше. Но даже это – рисковая торговля. Я бы торговал скромнее… Давайте перейдем к следующему правилу мани менеджмента.

Мани менеджмент

Смысл мани менеджмента в том, чтобы всегда

Ставить по чуть-чуть

Смысл мани менеджмента в том, чтобы всегда… Можете разглядеть? Надеюсь, нет (смеется)! Что там написано? Ставить по чуть-чуть! Забудьте обо всем – вот смысл! Ведь если вы ставите по чуть-чуть, то не получите крупного убытка! Если только вы – не полнейший идиот, который позволяет рынку пройти очень далеко против своей позиции. Окей, следующий слайд, Гарри?

E = mc²

Малоизвестный факт – Эйнштейн был отличным трейдером! Он оставил нам эту формулу. E = mc². Это – главная формула мани менеджмента! Большинство людей считают, что это что-то про энергию. Но нет, это про трейдинг!

Е – это ваши эмоции. Количество испытываемых вами эмоций зависит от того, сколько у вас денег, и от того, сколько контрактов вы торгуете (в квадрате). Ваши эмоции в трейдинге никак не связаны с тем, что в детстве вас, возможно, мама не кормила грудью, а отец поколачивал. В трейдинге это не важно. Ваши эмоции во время торговли зависят от размеров вашего депозита и от размеров вашей позиции в квадрате. E = mc². Ваши эмоции обусловлены вашими рисками. Есть люди, которые не могут позволить себе лишиться даже доллара. Им не стоит торговать. Трейдинг для них – занятие слишком тяжелое с эмоциональной точки зрения. Мы это обсуждали за вчерашним ужином… Отличный вышел ужин, кстати! Кто из вас на нем присутствовал? Весело было, да? Мне очень понравилось!

Я испытываю одну проблему со своей торговлей... То есть проблем у меня куча! Но вот – одна из них… 50 000 долларов – это менее 2% от моего депозита. Но меня все равно чертовски напрягает терять за один день 50 000! Пускай это всего лишь один процент – это для меня огромные деньги! Да, знаю, я путаю процентное значение с долларовым… Умом я понимаю, что это – всего лишь процент. Но, знаете, я из небогатой семьи. Там, где я жил, на 50 000 долларов можно было купить пару домов. Или даже три дома, а то и четыре! Такой уж у меня ментальный блок. Так что стоит мне открыть сделку с риском в 50 000 – и я начинаю беспокоиться … У каждого свой ментальный блок.

Я проводил такой эксперимент – в аудитории, подобной этой, я предлагал человеку из зала сыграть со мной в монетку со ставками размером в четвертак. Мы с ним подбрасывали несколько монеток, а потом я говорил – нет, пожалуй, эта игра не тянет на двадцать пять центов, давайте сыграем, скажем, на сорок три тысячи долларов? В этот момент человек начинал моргать, у него напрягались плечи, и по нему было видно, что через его мозг проносятся мысли типа «ох, если моя жена узнает…» Так что эмоции в нас вызывают не те действия, которые мы предпринимаем, чтобы открыть сделку. Эмоции вызывает наш разум, который оценивает деньги и риски. Если вы чувствуете, что становитесь слишком эмоциональным – вам стоит снизить свой торговый лот. Это – секрет, кроящийся в формуле E = mc². Если ваши эмоции слишком сильны, если вы ведете себя в трейдинге иррационально – значит, размер ваших позиций слишком велик. Чтобы стать хорошим трейдером, нужно разобраться, какова величина вашего предельного размера ставки, при которой вы не испытываете лишних эмоций. Иначе дело может плохо кончиться.

Мой сын работает психиатром в госпитале имени Джона Хопкинса. Он написал книгу, которая будет опубликована этой осенью. В ней собраны интервью с 20-25 великолепными трейдерами. Там есть и парни, которые заработали трейдингом миллиарды, и парни типа меня, которым удавалось поддерживать успех на протяжении очень больших периодов времени. Мы разузнали об этих людях много интересного! Например, то, что с эмоциональной точки зрения их вообще мало что беспокоит. Они, может, немного важничают, но в целом они и в самом деле совсем не эмоциональны. А вот у убыточных трейдеров профиль личности совершенно иной… Что бы в их жизни ни произошло – они проявляют сильные эмоции! Кто-то придавил им ногу, захлопывая дверь?.. Резкое проявление эмоций! А успешные трейдеры спокойны. Так что вам, как трейдерам, нужно над этим поработать! Трейдинг не должен вас беспокоить, и добиться этого можно, в том числе, с помощью контроля размеров своих ставок. Это поможет вам снизить свою эмоциональность. Эмоции – это короткое замыкание в логическом процессе. Логически мы понимаем, что нам нужно дойти по прямой из точки А в точку B. Но в дело вмешиваются эмоции – и логика вылетает в окно. Так что стоит избавиться от резких проявлений эмоций, потому что если мы им подвергаемся, то лишаем себя возможности следовать логическому процессу. Окей, следующий слайд?..

Бесплатное приложение для мани менеджмента

Lwucalc.com

Ireallytrade.com

Если хотите получить приложение для мани менеджмента (оно бесплатное) – можете пройти по этому электронному адресу. Там можно скачать приложение для телефона. Вводите размер депозита, торгуемый рынок, риск-фактор, размер стопа – и оно показывает вам, каким количеством контрактов стоит торговать в каждой сделке. В этом же приложении можно и побольше узнать о мани менеджменте. Так что, может, вам понравится. О, вы уже вводите адрес (смеется)? Следующий слайд?..

Закон рыночных трендов – это закон тяготения нашего мира

Закон рыночных трендов – это закон тяготения нашего мира. Тренды очень, очень важны… Я до сих пор временами пытаюсь спорить с трендом. И все больше и больше понимаю, что это – наша фундаментальная ошибка. Мы думаем, будто мы умнее рынка… Так что я представляю, будто тренд – это сила притяжения. Смотря на тренд, я думаю: ну, силу притяжения мне не одолеть, это я еще в детстве усвоил! Это помогает мне смириться с силой рыночных трендов. Гарри, следующий слайд!

Все прибыли – это функция времени

Нет времени – нет прибылей

Тренды имеют свойство продолжаться и притягивать цену

Все прибыли – это функция времени. Очень важно понять это! Каждая заработанная вами на рынке монетка в пять или десять центов – это функция времени. Нет времени – нет прибылей! Тренды – тоже функция времени. И чем дольше вы находитесь в рынке… Как думаете, вам удастся ухватить тренд, если вы закупитесь завтра – а продадите через год? Вероятность высока! Но много ли от тренда вы ухватите, если продадите через три часа?.. Да нисколько. Так что тренды – это функция времени. А время – это наш союзник! В мире за пределами этой комнаты, в обычном мире это – враг! Все соглашения и договоренности заключаются на какое-то время, время вышло – соглашение расторгнуто, и так далее… Очевидно, что время – это наш враг! Но это также и наш союзник, когда речь заходит о деле трейдинга! Время нам необходимо, потому что именно оно создает тренды. Нет времени – нет трендов. Так что я хочу оставаться в своих сделках так долго, как только могу. Это – дилемма внутридневных трейдеров! Три часа – и их уже и след простыл. Они не могут поймать крупный тренд… Но они могут поймать крупный убыток! Причем очень просто. Сколько в зале дейтрейдеров? Позвольте дать вам один важный совет. Большинство из вас торгует из дома, я полагаю? Этот урок мне пришлось усвоить на собственном опыте!

Я занимался дейтрейдингом на рынке меди. Не помню, что там была за сделка, помню только, что торговал медь... И тут в комнату влетает моя дочь, которая актриса, Мишель, с кровоточащим носом. Конечно, я, будучи хорошим отцом, сразу постарался помочь ей. Вокруг кровища, она вопит и рыдает, не понимает, что происходит – она тогда совсем маленькая была. Нам удалось остановить кровь, я вернулся к своей сделке по меди… И увидел, что забыл поставить стоп-лосс. Убыток в 45 000 долларов. Да я бы за меньшие деньги мог заказать эвакуацию в госпиталь на вертолете (смех в зале)!

Мои домашние постоянно заходили ко мне в комнату и вторгались в мое пространство трейдинга! Потому что они видят, когда смотрят, как вы торгуете?.. Что вы просто залипаете в экран, подперев рукой голову. Похоже это на реальную работу (смех в зале)? Нет! Так что они начинают все эти «привет, как дела, что-как, поужинаем сегодня, заберешь детей, сможешь сделать то и это»! Проблема в том, что трейдинг не похож на работу! Так что если вы занимаетесь дейтрейдингом из дома – все постоянно будут вторгаться в ваше пространство. Поэтому вам нужна дверь – либо физическая, либо воображаемая. «Вам нельзя входить в эту комнату. Вы, конечно, можете спросить, можно ли поговорить со мной, но я могу вам ответить, что поговорю, когда освобожусь, не сейчас». Потому что иначе они постоянно будут вторгаться к вам! И видеть, как вы просто кликаете мышкой. Они не понимают, что вы погружены в процесс! Так что вам нужно им объяснить – «послушай, я не хочу совершить ошибку ценой в 45 000 долларов, как Ларри». Отделите свой мир от их мира, потому что им не понять, что вы заняты. Может, они и знают, что вы сейчас испытываете давление, трейдинг, все дела! Но войти в комнату и заговорить – это же так просто! У кого-нибудь такое бывало? Вот видите! Так что вам нужен какой-то непробиваемый барьер! Как в старых рекламах Colgate, помните? Ничто не навредит вашим зубам, если вы используете нашу пасту! Вам нужен щит между вами и домашними. Потому что рано или поздно они обязательно вторгнутся в ваше личное пространство, не осознавая, что вы сейчас находитесь в своей сделке по меди. Так что я посоветовал бы вам задуматься об этом.

А еще дейтрейдерам я бы посоветовал обратить внимание на то, что в рынке всегда есть «низко висящие фрукты», легкие движения, которые можно поймать и удерживать 2-3-4-5-12 дней. В этом случае время уже будет на вашей стороне! Ухватить большое движение за 12 дней – это вполне реально. Ставя при этом мало, а выигрывая много! Ведь дейтрейдеры, преимущественно, получают в прибыльной сделке столько же, сколько теряют в убыточной. Лично мне такое не по душе! Куда больше мне нравится такой подход – пусть я рискну тысячей долларов, но если окажусь прав, то получу четыре, пять, может, даже десять тысяч долларов. За каждый контракт! Так что мне по душе мало ставить, мало терять, но иметь возможность крупно заработать. Дейтрейдеры, по большей части, таким преимуществом не обладают. В дейтрейдинге очень сложно мало ставить и крупно выигрывать! Ведь волатильность внутри дня такая, что если поставишь короткий стоп, то его наверняка выбьет. Так что, учитывая тренды, думаю, более выгодная стратегия – это мало ставить и много выигрывать, имея время на своей стороне. Следующий слайд?..

Есть только два типа трейдинга

Следование за трендом

Контртрендовая торговля

Существует только два типа трейдинга. Следование за трендом и контртрендовая торговля. Либо вы торгуете вместе с трендом, либо торгуете против него. Когда тренд иссякает, может, и имеет смысл продать, чтобы получить с отката прибыль. Но куда более хороший вариант – закупиться на откате с расчетом на продолжение тренда. Потому что движущееся тело стремится продолжать движение. Так что если вы видите сильный откат на восходящем тренде – стоит закупиться! Но большинство на сильном восходящем тренде предпочитают продавать (смеется)! Не знаю, почему людям так нравится продавать на силе! Sell-sell-sell-sell! Но в реальности на восходящем тренде надо закупаться, потому что даже при сильном откате высока вероятность того, что цена вернется к трендовому состоянию. Это – куда лучше, чем продавать, считая, что тренд окончится только потому, что вы продали. Так что старайтесь прокатиться на тренде, насколько это возможно. А вся моя контртрендовая торговля заключается в том, что во время отката я стараюсь определить его завершение (с помощью индикатора или как-то иначе) и закупиться. Подумайте об этом, ведь это – основы торговли. Следующий слайд!

Моя деятельность

Larry TV

Ежегодные отчеты с прогнозированием рынков

Курсы: научу всему, что знаю

Крупная рыба – ограниченный сервис. Копируйте мои личные трейды

Моя деятельность! Раз в неделю я публикую новый выпуск Larry TV. Есть в зале подписчики? Там я комментирую рынки, прогнозирую тренды. Как раз сегодня утром записывал новый выпуск. Сейчас есть отличная торговая возможность на рынке облигаций. C 1984 года на нем наблюдается такая тенденция, что он сильно растет на восьмой торговый день. В 94-95% случаев! Впечатляющий перевес, не так ли? Так что в среду-четверг на этом рынке стоит искать краткосрочные сделки на покупку. Вторник и среда – это как раз будут восьмой и девятый торговый день июня. На Larry TV вы сможете узнать эту и другую подобную информацию, а также мы расскажем вам о своих реальных сделках на рынках США. Подписка дешевая, 25 долларов в месяц. Также я занимаюсь прогнозированием, ведением курсов и предоставляю консультационный сервис, в котором рассказываю о своих собственных трейдах. На ireallytrade.com вы можете найти больше информации. Есть вопросы? Я немного превысил отведенное мне время, извиняюсь за это! Но в завершение можем ответить на несколько вопросов, если таковые появятся. Да, пожалуйста?.. Простите, я не расслышал, годы, понимаете ли!

(Голос из зала: а где можно посмотреть Larry TV?)

Larry TV? Чтобы посмотреть его, придется оплатить подписку стоимостью 25 долларов в месяц, можете себе представить? Но на ireallytrade.com есть и несколько бесплатных выпусков, посвященных сезонности, отчетам по позициям трейдеров и так далее. Там немало информации.

(Голос из зала: а как подписаться на Larry TV?)

Посетите страницу ireallytrade.com, там найдете все ссылки. Зайдите на наш веб-сайт, а там уж мы разберемся, как залезть к вам в карман (смех в зале)!

Тут задают еще один вопрос, вряд ли вы его услышали. Человек работает днем, спрашивает, можно ли торговать по вечерам. Заниматься дейтрейдингом по вечерам весьма непросто, потому что диапазон движения рынка сильно сужается. Но когда я жил в Австралии, я открывал свои сделки вечером, а с утра смотрел, как они отработали! С Америкой там ведь огромная разница по времени. На самом деле, именно так я сейчас и торгую! Открываю сделки, размещаю стопы – и ухожу прочь от экрана. Так что, отвечая на ваш вопрос, да, торговать по ночам можно! Но должен кое-что подметить… Скажите, замечал ли кто-нибудь в зале, что напряженное отслеживание графика хорошо сказывается на открытых сделках (смех в зале)? Нет, это не помогает! Так что хоть вы и чувствуете, будто должны принимать в этом участие, на самом деле это не так. Силой мысли цену не сдвинешь. Но да, торговать по вечерам можно! Прошу вас?

(Неразборчивый голос из зала)

Нет, вы на тысячу процентов неправы! Ваш стоп – это ваш стоп! Вы ставите стоп – и не важно, прошел день или тысяча дней, ваш стоп от этого не вырастет!

(Голос из зала: я думал, вы говорили, что это увеличивает вероятность того, что рынок пойдет против вас)

Абсолютно неверно! Рынок не лишит вас большей суммы, чем ваш стоп, и точка. Все! Это – фиксированная величина, а не функция времени. Рынок часто будет откатывать – да, эта часть вашего утверждения верна. Но если вас вынесло по стопу – кому какое дело? Но нам нужно поймать большое движение, так что время – это наш союзник! Большинству людей просто хочется почаще открывать сделки. Да?..

(Неразборчивый голос из зала)

Может, в опционах. В опционах ведь нужно одолеть не только рынок, но и время. Время – наш союзник, но не в опционной торговле, потому что там приходится учитывать еще и сроки экспирации, может, это вы и имели в виду… Но в трендовой торговле – нет, время необходимо! Да, пожалуйста!

Что коррелирует с рынком недвижимости? Понятия не имею! Я – трейдер товарной биржи. Наверное, цены на древесину и процентные ставки. А что можно использовать для прогнозирования цен на древесину?.. Несколько лет назад я провел работу на эту тему. Очень хорошо себя показал индекс цен на жилье, смещенный на год вперед. Или наоборот?.. Отправьте мне письмо, я вам напишу, сходу не могу вспомнить, я – трейдер. Еще пару вопросов! В этой части зала вопросов нет – этих людей я уже усыпил! Снова вопросы отсюда – да?

Есть ли у меня прогноз на золото? Да, есть! Следующий вопрос! А-а, вам интересно, что за прогноз (смеется)? На руках у меня его нет! Но заключается он в том, что в этом году должен был сформироваться новый четырехлетний максимум. Если взглянете на график золота, то увидите, что каждые четыре года оно рисовало новый максимум – а тут нет. Так что, по моему мнению, великий бычий рынок золота умер. Но отличные торговые возможности все же скоро появятся! Говорю опять же по памяти, но в конце августа можно будет закупиться. У нас был весьма приятный подъем, потом откат, а в августе я жду очередного роста. Все это было в моих отчетах по прогнозированию рынков, не помню их все наизусть. Да, пожалуйста, мэм!

Что я думаю насчет текущего направления рынка? Рынка акций? Ну, сейчас мы на подъеме, так что я ожидаю, что какое-то время он продолжит расти! А потом опустится до текущего уровня. Лучшая точка для покупок, как мне кажется, будет в конце сентября. В июле, думаю, будет подъем, а в сентябре сформируется откат. Может, минимум сентября и будет выше, чем минимум июля! Но это не значит, что наилучшая точка для покупок будет в июле. Такое бывает! Хоть июльский минимум и будет ниже, взрыв все же произойдет в сентябре. Так что, по-моему, и закупиться лучше будет именно в сентябре. Ваш вопрос, пожалуйста?

Да, год выборов действительно сказывается на рынках. Не хочу касаться этой темы в двух словах, но вчера и позавчера я рассказывал, что бывало раньше, когда демократы проигрывали и не получали второго срока. Последний раз такое было при Джимми Картере – многие сравнивают с ним Обаму. В апреле рынок нарисовал максимум, до поражения Картера он снижался, а потом снова вошел в фазу роста. По доступной на данный момент мне информации могу сказать, что Обама потерпит поражение, причем сокрушительное. Так что, думаю, события будут развиваться по «сценарию Картера». Но по сути вашего вопроса – обычно перед голосованием наблюдается небольшой рост. После выборов семь-восемь дней рынок будет идти вниз, а потом взлетит. И даже не важно, какой из грязных псов придет к власти – люди все равно почувствуют облегчение от того, что мы, как страна, снова стали едины. Так что вскоре после выборов я ожидаю от рынка сильного роста. Это – сильнейшая часть президентского паттерна.

Джефф Хершен, я его где-то тут видел, писал об этом для «Socrates Almanac». Но мое видение ситуации, основанное на проведенных мной работах, заключается в том, что до выборов будет рост, потом откат, а потом – взрывной рост, дней через пять-шесть после выборов.

(Неразборчивый голос из зала)

Ну, к счастью, в начале своей карьеры я какое-то время торговал неплохо. Но потом начался немного сумасшедший трейдинг – я заработал миллион, слил полмиллиона, опять заработал миллион, и так далее. Но да, у меня все-таки получалось не так уж плохо.

Потеряв деньги в первый раз, я вынужден был признать, что все, что я прочел в книгах – ложь. Потому что я торговал строго по книге! Жаль, не могу упомянуть автора. Мне очень понравился его подход, и я торговал точно по его книге – и потерял деньги! Я-то вырос на идее о том, что если что-то написано в книге – значит, это правда! Тогда я усвоил, что это далеко не всегда так... Я, знаете ли, когда-то и спрыгивал с зонтиком с сарая (смех в зале). Так что… Это заставило меня хорошенько поработать, разобраться и сформировать собственное мнение о том, как движутся рынки. После того, как я с этим справился, трейдинг пошел весьма неплохо. Но, конечно, нельзя сказать, что дальше меня ждал легкий путь к успеху, были и кочки, и ухабы.

Думаю, я бы сказал, что у большинства уходит 3-4 года, прежде чем они достигают в этом деле хороших результатов. Наверное, будет лучше именно так ответить на ваш вопрос. Поэтому-то и стоит ставить по чуть-чуть! И торговать на демо. Не ждите, что вы займетесь этим делом – и сразу начнете зарабатывать. Даже если вам дадут рабочий подход, вы все равно не будете ему следовать. Большинство трейдеров обладают нереалистичными ожиданиями, они думают, что заработают кучу денег. Но если вы взглянете на лучших трейдеров… Если те делают 30-40% за год – это просто идеальный вариант! Настоящий хоум ран. Но я встречал немало людей, которые мечтают о 200% в год, ведь мне удавалось заработать на соревнованиях и того больше. Но это – нереалистичные ожидания. Даже 60% в год – это просто феноменальная доходность. Совершенно феноменальная! Да, пожалуйста?

Какой я использую стоп-лосс? Ну, я люблю ставить свои стоп-лоссы под локальные краткосрочные рыночные точки. В покупках я ставлю стоп за уровень дневного минимума. А если вижу крупный скачок рынка вверх – то перемещу стоп под минимум этого дня, ведь цена не должна опуститься так сильно, не правда ли? Так что при установке стопа я смотрю на то, как ведет себя рынок. Иногда у меня получается и дейтрейдинг – если мою позицию выбивает в тот же день! Другой торговлей внутри дня я не занимаюсь (смех в зале).

(Голос из зала: а если вас выбьет по стопу – вы не будете пытаться запрыгнуть на уходящий поезд?)

Нет, могу попытаться! Но если меня вынесет по стопу, злиться я точно не буду. Потому что я на рынках ищу сетапы. Свои сетапы я знаю! Например, ожидаю сейчас рост цен на кофе. Но если меня выбьет по стопу – ничего, переживу! Таков бизнес. В сфере розничной торговли тоже ведь не продают весь товар, которым до этого закупились. Какой-то процент приходится выбросить на рынок по низким ценам. Так же и в моем бизнесе. Если меня вынесло по стопу, может, дело в том, что я сам слишком рано вошел! Но если для сделки по-прежнему есть условия… Ведь именно условия я торгую! Я – не технический трейдер. Если есть условия, то я все равно буду работать в направлении ордеров на покупку.

Думаю, я и так уже чересчур превысил отведенное мне время! Хочу поблагодарить TradeStation за приглашение! Надеюсь, вы чему-нибудь сегодня научились! Спасибо большое! Удачи вам и хорошего трейдинга! Надеюсь, все у вас сложится хорошо.

(бурные, продолжительные аплодисменты)

http://tradelikeapro.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба