21 мая 2021 banki.ru Родина Анна

Большие заработки на рынке возможны только в кино? Вовсе нет. Доказательство этому — реальные истории людей. Миллионы из мусорного бака и капиталы, сделанные в кризис.

Они становились миллионерами на бирже в годы Великой депрессии, в Черный понедельник в октябре 1987-го, в кризис 2008-го и в пандемию. Объединило успешных трейдеров всех времен две вещи: собственная стратегия и желание заработать.

Великий Медведь

Джесси Ливермор смог заработать состояние в кризисные годы начала XX века. Во время банковской паники 24 октября 1907 года Ливермор стал играть на понижение, то есть продавал акции по высокой цене, чтобы скупить их по низкой. Такая стратегия принесла ему 3 млн долларов за пару дней и прозвище Великий Медведь. Правда, все заработанное он потом потерял на неудачных сделках по продаже хлопка. В начале Великой депрессии Джесси Ливермор повторил свой успех. Его расчеты показали, что рынок вот-вот обрушится, и он стал вновь играть на понижение, заработав 100 млн долларов, что в переводе на сегодняшние деньги составляет 1,5 млрд долларов. Трейдера обвинили в биржевом крахе, ему угрожали убийством и похищением. Сохранить свое состояние он не смог.

В чем заключалась стратегия Великого Медведя?

Ливермор тщательно выбирал время, чтобы совершить сделку. Он строил гипотезы на основании технического анализа и, если его предположение подтверждалось, открывал сделку.

Великий Медведь считал, что торговать на бирже нужно только тогда, когда рынок явно падает или растет. В первом случае лучше брать активы на долгий срок, а во втором — на короткий.

По мнению Ливермора, усреднение, то есть покупка большого количества упавших акций, — это неэффективно.

Заправский трейдер

Рональд Рид из маленького города в штате Вермонт за свою жизнь успел побывать уборщиком в магазине, заправщиком на АЗС и миллионером. Правда, последнее выяснилось лишь после его смерти. Об интересе Рида к инвестированию знали многие — он читал деловую прессу, изучал отчеты компаний. Но о масштабах его вложений никто не задумывался.

Рональд Рид инвестировал почти все заработанные деньги.

Он покупал бумаги крупных компаний, которые платили высокие дивиденды. Например, Procter & Gamble, General Electric, Johnson & Johnson.

Полученные дивиденды он также тратил на приобретение новых активов.

Свои активы Рид держал годами. Благодаря этому 39 акций Pacific Gas & Electric, приобретенные в 1959-м по 2,3 тыс. долларов, из-за дробления бумаг и роста цены превратились к 2014-му в 578 стоимостью 26,5 тыс. долларов каждая.

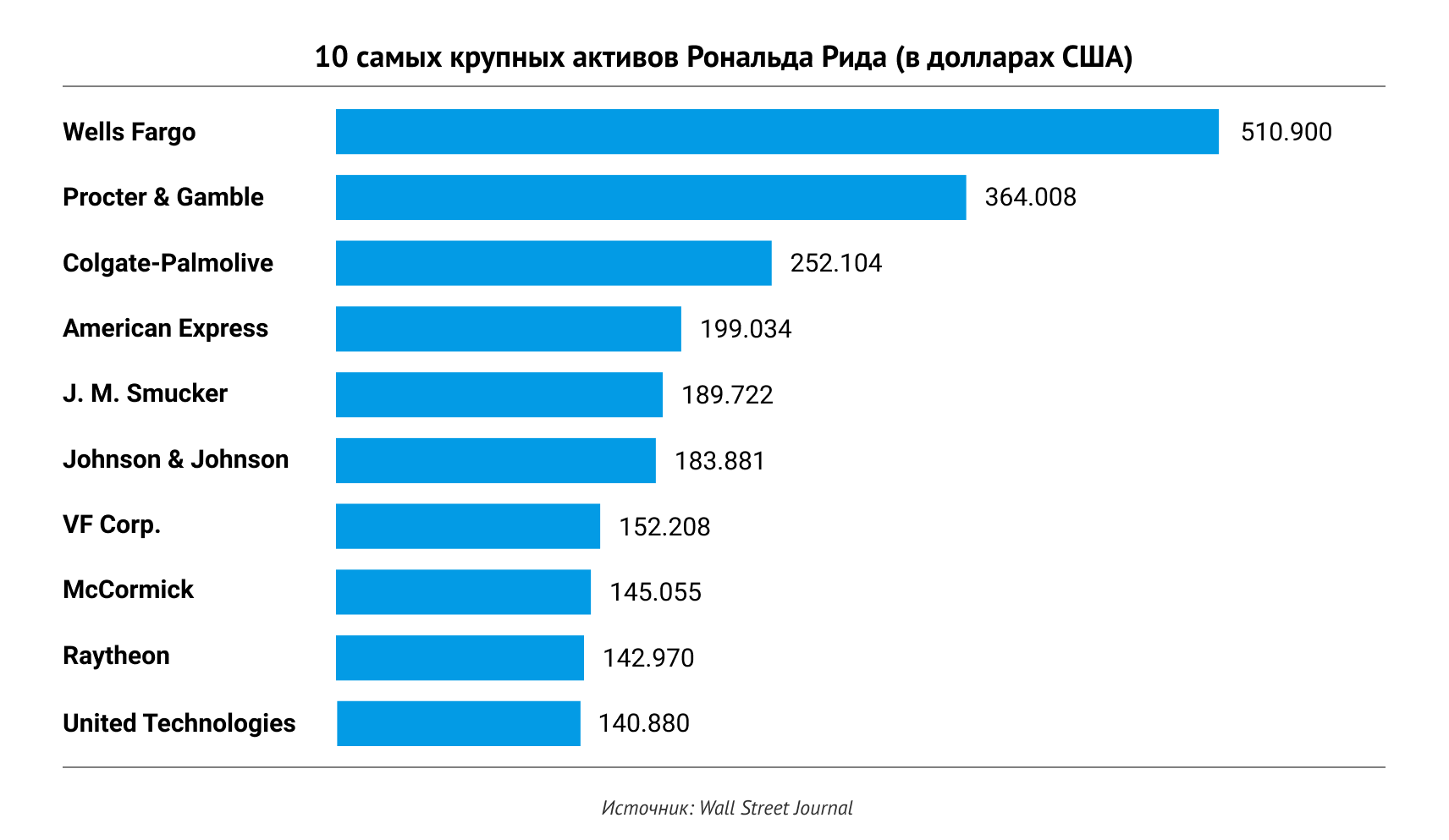

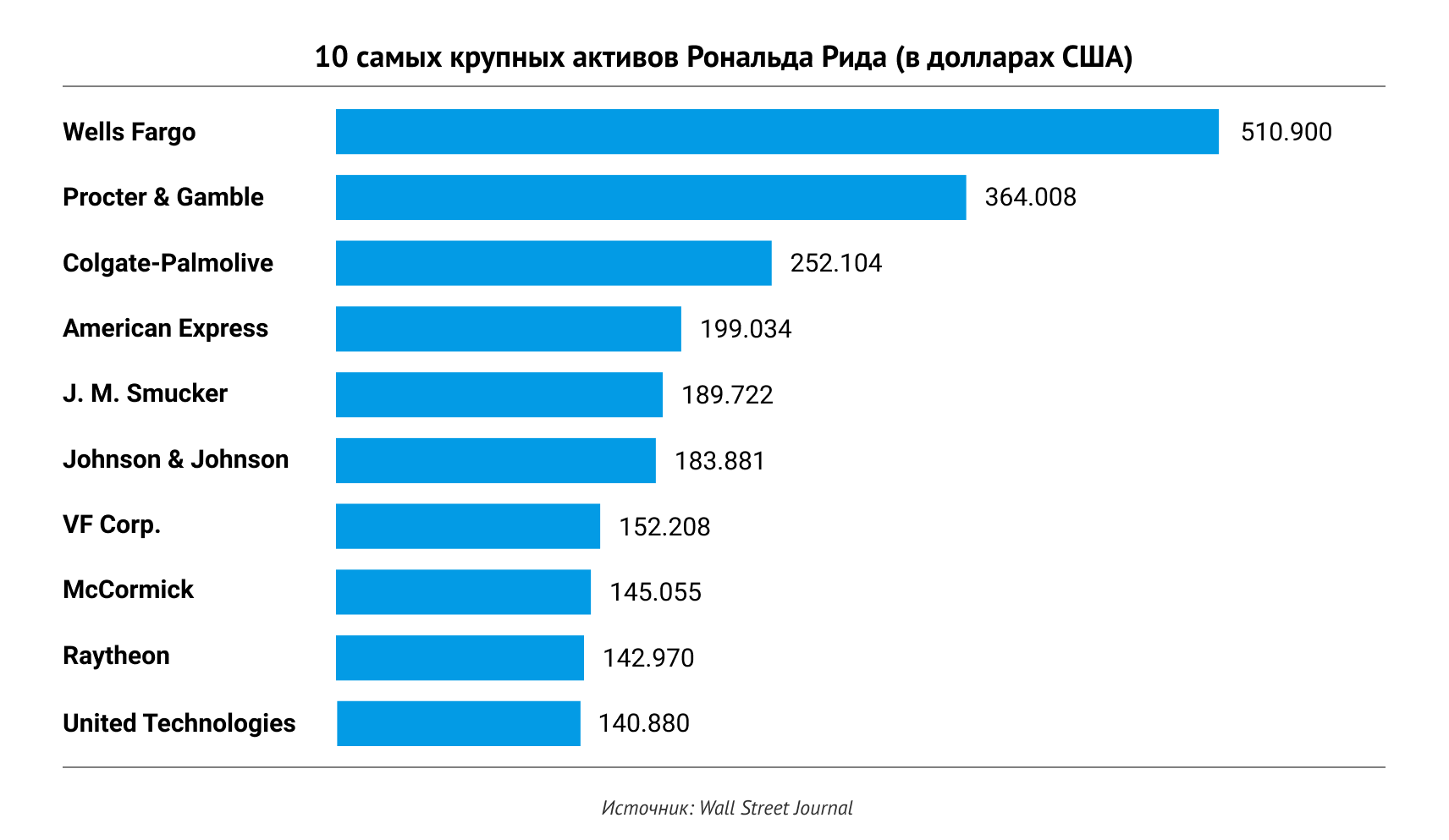

Самыми крупными пакетами акций в портфеле инвестора с заправки были бумаги Wells Fargo на 510,9 тыс. долларов, Procter & Gamble на 364 тыс. долларов, Colgate-Palmolive на 254 тыс. долларов, American Express на 199 тыс. долларов.

В итоге после смерти у уборщика обнаружили 8 млн долларов в акциях. Свое состояние Рональд Рид завещал больнице и библиотеке.

Заклинатель крокодилов

Университетский преподаватель Билл Вильямс успешно торговал на бирже, копируя сделки коллеги. Но затем он начал совершать сделки самостоятельно и столкнулся с убытками. Не помогли биржевая аналитика и мнения экспертов. В очередной раз потеряв деньги, Вильямс решил разработать свою стратегию. Она и привела к успеху. Всего за пару лет трейдер увеличил свое состояние с 10 тыс. до 200 тыс. долларов, а впоследствии стал мультимиллионером и основал свою школу Profitunity Trading Group.

В чем суть учения легендарного трейдера?

Биржа непредсказуема, она не подвержена никаким законам, и все решают совпадения. Однако трейдер все же может определить закономерности.

Входите в максимально выгодной точке, докупайте бумагу по ходу тренда.

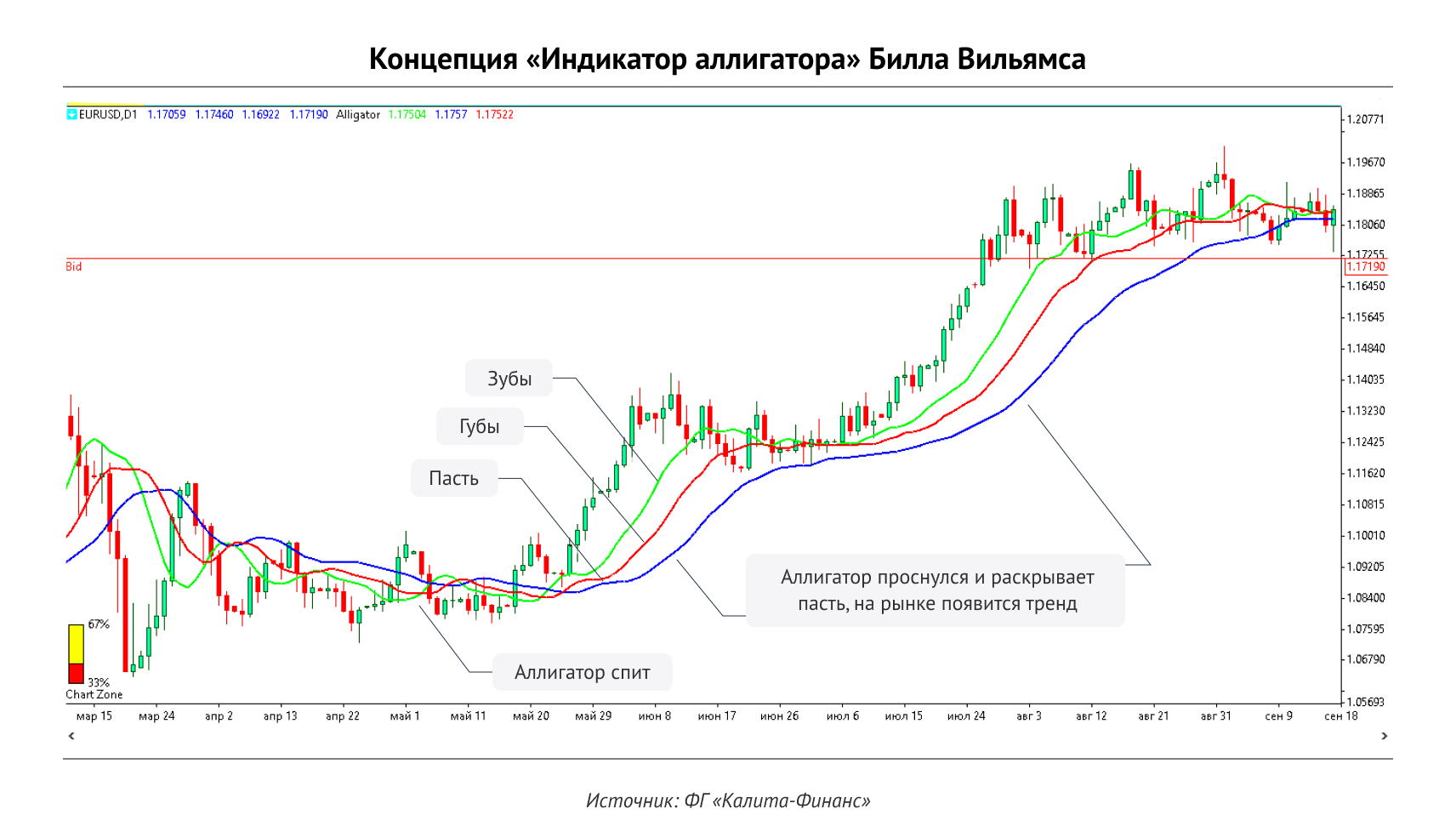

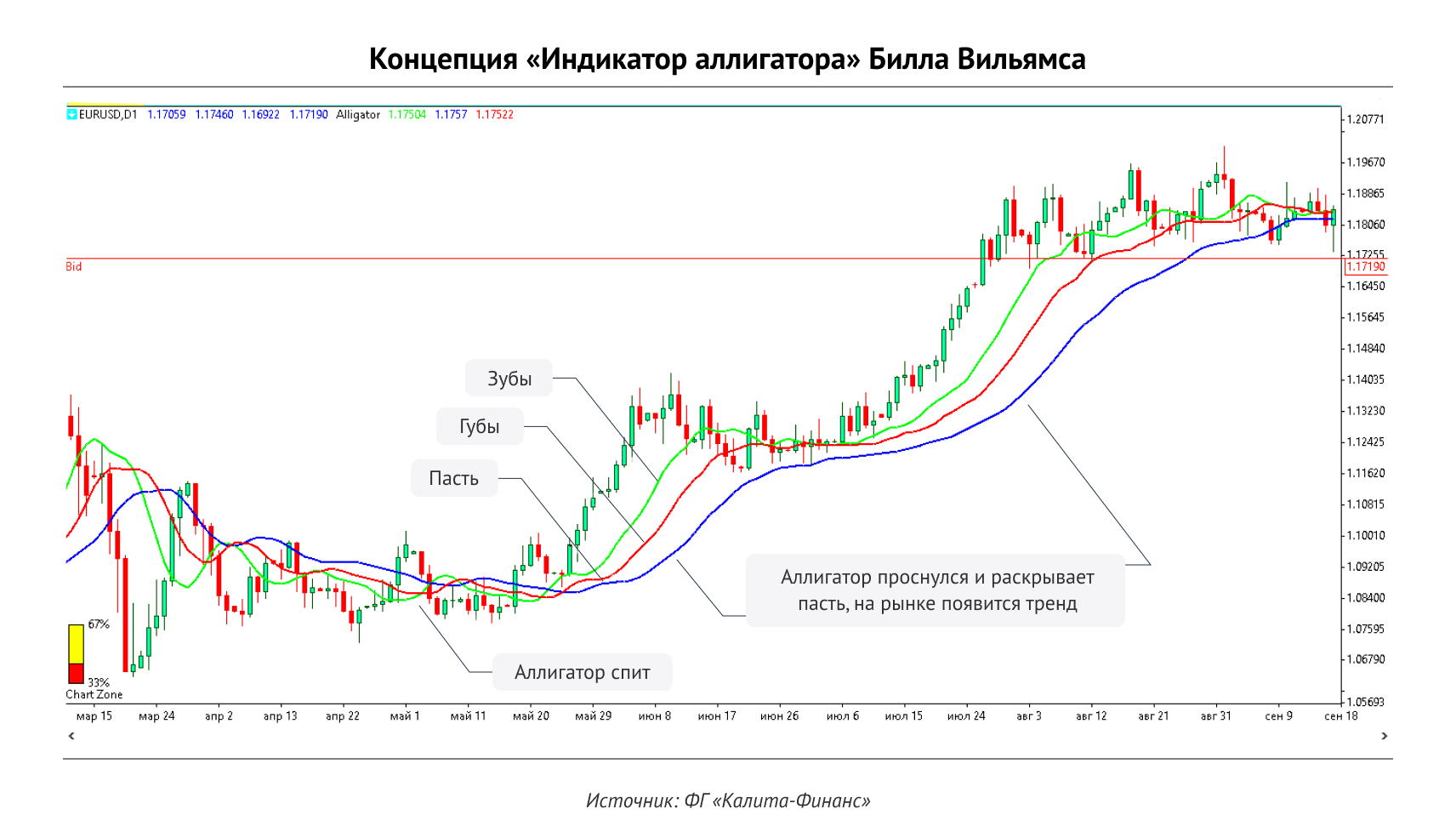

«Индикатор аллигатора»: по трем скользящим средним линиям, которые представляли собой челюсти, зубы и губы хищника, Вильямс предложил определять ситуацию на рынке. Когда «аллигатор» спит и все три линии переплетены, на бирже все спокойно, а когда он просыпается и линии расходятся, акции начинают дешеветь или дорожать.

Состояние на новостях

Бродяга из шведского города Шеллефтео Курт Дегерман питался из мусорных баков. Тем не менее он собрал капитал в 1,4 млн долларов. Из этой суммы 1,1 млн долларов (8 млн крон) хранилось в акциях и ценных бумагах в швейцарском банке, а еще 300 тыс. долларов (2,6 млн крон) были вложены в 124 золотых слитка. Дегерман покупал активы на деньги от сданных в утиль жестяных банок. Куда инвестировать, он решал исходя из того, что писали в деловой прессе, которую читал в городских библиотеках после рейдов по городским помойкам. При жизни Дегерман своим капиталом не пользовался. После смерти его состояние досталось родственникам. Состав его портфеля сохранили в тайне. Известно только, что бродяга владел акциями крупнейших шведских компаний: Ericsson, H&M, Volvo, Sandvik, Assa Abloy.

Дважды миллионер

Ричард Деннис в 17 лет устроился посыльным на Чикагскую биржу, а затем занял 1,6 тыс. долларов у родственников и стал торговать самостоятельно. В 25 лет он заработал первый миллион, а к началу 1980-х его состояние увеличилось до 100 млн долларов. Деннис стал известен как автор эксперимента «Путь черепах». Он обучил трейдингу две группы людей, не имевших отношения к бирже, и дал каждому по 1 млн долларов. В итоге 23 «черепахи» за пять лет заработали 175 млн долларов.

В чем состояла стратегия Денниса?

Сразу продавайте бумаги, которые создают убытки.

Вкладывайте деньги постепенно.

Открывать новую сделку есть смысл, только когда цена на акции начинает расти, а закрывать нужно в тот момент, когда цена снижается. При этом не стоит отвлекаться на краткосрочные изменения, потому как главная цель — максимально заработать на повышении стоимости. В этом заключается принцип «торговли на полу», который до сих пор используют трейдеры.

Ричард Деннис отклонился от своей стратегии и потерял собственные деньги и средства своих клиентов в Черный понедельник — 19 октября 1987 года. Но затем смог восстановить капитал, заработав 300 млн долларов к 2000 году.

Продаванто то и это

Льюис Борселино — сын мафиози, который едва не пошел по родительским стопам, но потом устроился на Чикагскую биржу и превратился в «короля дейтрейдинга» (торговли в течение дня). Он стал известен благодаря краткосрочным агрессивным сделкам и четким действиям в кризисных ситуациях. Например, две пятиминутные сделки, суть которых заключалась в купле-продаже активов, в Черный понедельник, 19 октября 1987 года, принесли ему 1,3 млн долларов. В 1998 году начался кризис в России, произошла девальвация рубля, и, поскольку коллапс в отдельно взятой стране не мог не сказаться на американской экономике, Борселино поставил на падение S&P 500, то есть продал фьючерсные контракты на этот индекс, и заработал около 2 млн долларов.

Сейчас трейдер владеет фондом Borsellino Capital Management. А еще он написал несколько книг по биржевой торговле и автобиографию «Дейтрейдер. Кровь, пот и слезы успеха».

Как Льюис Борселино добился успеха?

Трейдер изучал движения цен, обращал внимание на отклонения от скользящих средних (средней стоимости за определенный период), совершал сделки в сторону тренда — то есть продавал позиции, когда цена падала, и покупал, когда росла.

Борселино пользовался фигурами технического анализа и обращал внимание на те из них, которые сигнализируют о скором изменении цены.

За своими позициями он следил постоянно, даже находясь в отпуске.

Пророк ипотечного «мыльного пузыря»

Майкл Бьюрри был врачом, который увлекся трейдингом и начал вести свой блог. Затем он оставил медицину и основал хедж-фонд на деньги, полученные в наследство. Самым большим успехом финансиста стало предсказание краха американского ипотечного рынка.

Диагноз с прогнозом

В 2002—2003 годах Бьюрри начал изучать практику кредитования жителей США. Он пришел к выводу, что выдача займов ненадежным лицам (например, ссуда на дом в размере 750 тыс. долларов садовнику, который даже не говорит по-английски), «дразнящие ставки» в 2% в первые два года и 10% в дальнейшем могут привести к коллапсу в экономике.

Для хедж-фонда Бьюрри на Уолл-стрит специально разработали обращавшиеся на бирже кредитно-дефолтные свопы — бумаги, которые обеспечивали выплаты в случае, если заемщики не могли погашать ипотеку.

Инвестиционный фонд финансиста приобрел страховок от банкротства на 1 млрд долларов. По прогнозу Бьюрри, рынок должен был обрушиться в 2007-м. Он ошибся на год.

В кризис 2008-го Бьюрри заработал 100 млн долларов для себя и 700 млн долларов для инвесторов своего фонда. Его история легла в основу книги Майкла Льюиса «Игра на понижение» и одноименного фильма, в котором финансиста сыграл Кристиан Бейл.

О чем эти истории?

Это рассказы о нескольких счастливчиках, которые случайно сорвали большой куш? Да, но не только. Если бы мы попросили совета героев этой статьи о том, как совершенствоваться в инвестировании, то наверняка бы услышали:

разберитесь в том, как работает экономика;

изучайте технический, фундаментальный и макроэкономический анализ;учитывайте соотношение риска и доходности;

разработайте стратегию, проверьте ее и следуйте ей.

Успех на бирже — это большой труд, который складывается из знаний, трезвой оценки ситуации, терпимости к ошибкам и, конечно, удачи. Тем не менее можно выбрать и менее рискованные пути — например, вкладывать в фонды, привязанные к биржевому индексу, в ПИФы или вообще облигации.

Они становились миллионерами на бирже в годы Великой депрессии, в Черный понедельник в октябре 1987-го, в кризис 2008-го и в пандемию. Объединило успешных трейдеров всех времен две вещи: собственная стратегия и желание заработать.

Великий Медведь

Джесси Ливермор смог заработать состояние в кризисные годы начала XX века. Во время банковской паники 24 октября 1907 года Ливермор стал играть на понижение, то есть продавал акции по высокой цене, чтобы скупить их по низкой. Такая стратегия принесла ему 3 млн долларов за пару дней и прозвище Великий Медведь. Правда, все заработанное он потом потерял на неудачных сделках по продаже хлопка. В начале Великой депрессии Джесси Ливермор повторил свой успех. Его расчеты показали, что рынок вот-вот обрушится, и он стал вновь играть на понижение, заработав 100 млн долларов, что в переводе на сегодняшние деньги составляет 1,5 млрд долларов. Трейдера обвинили в биржевом крахе, ему угрожали убийством и похищением. Сохранить свое состояние он не смог.

В чем заключалась стратегия Великого Медведя?

Ливермор тщательно выбирал время, чтобы совершить сделку. Он строил гипотезы на основании технического анализа и, если его предположение подтверждалось, открывал сделку.

Великий Медведь считал, что торговать на бирже нужно только тогда, когда рынок явно падает или растет. В первом случае лучше брать активы на долгий срок, а во втором — на короткий.

По мнению Ливермора, усреднение, то есть покупка большого количества упавших акций, — это неэффективно.

Заправский трейдер

Рональд Рид из маленького города в штате Вермонт за свою жизнь успел побывать уборщиком в магазине, заправщиком на АЗС и миллионером. Правда, последнее выяснилось лишь после его смерти. Об интересе Рида к инвестированию знали многие — он читал деловую прессу, изучал отчеты компаний. Но о масштабах его вложений никто не задумывался.

Рональд Рид инвестировал почти все заработанные деньги.

Он покупал бумаги крупных компаний, которые платили высокие дивиденды. Например, Procter & Gamble, General Electric, Johnson & Johnson.

Полученные дивиденды он также тратил на приобретение новых активов.

Свои активы Рид держал годами. Благодаря этому 39 акций Pacific Gas & Electric, приобретенные в 1959-м по 2,3 тыс. долларов, из-за дробления бумаг и роста цены превратились к 2014-му в 578 стоимостью 26,5 тыс. долларов каждая.

Самыми крупными пакетами акций в портфеле инвестора с заправки были бумаги Wells Fargo на 510,9 тыс. долларов, Procter & Gamble на 364 тыс. долларов, Colgate-Palmolive на 254 тыс. долларов, American Express на 199 тыс. долларов.

В итоге после смерти у уборщика обнаружили 8 млн долларов в акциях. Свое состояние Рональд Рид завещал больнице и библиотеке.

Заклинатель крокодилов

Университетский преподаватель Билл Вильямс успешно торговал на бирже, копируя сделки коллеги. Но затем он начал совершать сделки самостоятельно и столкнулся с убытками. Не помогли биржевая аналитика и мнения экспертов. В очередной раз потеряв деньги, Вильямс решил разработать свою стратегию. Она и привела к успеху. Всего за пару лет трейдер увеличил свое состояние с 10 тыс. до 200 тыс. долларов, а впоследствии стал мультимиллионером и основал свою школу Profitunity Trading Group.

В чем суть учения легендарного трейдера?

Биржа непредсказуема, она не подвержена никаким законам, и все решают совпадения. Однако трейдер все же может определить закономерности.

Входите в максимально выгодной точке, докупайте бумагу по ходу тренда.

«Индикатор аллигатора»: по трем скользящим средним линиям, которые представляли собой челюсти, зубы и губы хищника, Вильямс предложил определять ситуацию на рынке. Когда «аллигатор» спит и все три линии переплетены, на бирже все спокойно, а когда он просыпается и линии расходятся, акции начинают дешеветь или дорожать.

Состояние на новостях

Бродяга из шведского города Шеллефтео Курт Дегерман питался из мусорных баков. Тем не менее он собрал капитал в 1,4 млн долларов. Из этой суммы 1,1 млн долларов (8 млн крон) хранилось в акциях и ценных бумагах в швейцарском банке, а еще 300 тыс. долларов (2,6 млн крон) были вложены в 124 золотых слитка. Дегерман покупал активы на деньги от сданных в утиль жестяных банок. Куда инвестировать, он решал исходя из того, что писали в деловой прессе, которую читал в городских библиотеках после рейдов по городским помойкам. При жизни Дегерман своим капиталом не пользовался. После смерти его состояние досталось родственникам. Состав его портфеля сохранили в тайне. Известно только, что бродяга владел акциями крупнейших шведских компаний: Ericsson, H&M, Volvo, Sandvik, Assa Abloy.

Дважды миллионер

Ричард Деннис в 17 лет устроился посыльным на Чикагскую биржу, а затем занял 1,6 тыс. долларов у родственников и стал торговать самостоятельно. В 25 лет он заработал первый миллион, а к началу 1980-х его состояние увеличилось до 100 млн долларов. Деннис стал известен как автор эксперимента «Путь черепах». Он обучил трейдингу две группы людей, не имевших отношения к бирже, и дал каждому по 1 млн долларов. В итоге 23 «черепахи» за пять лет заработали 175 млн долларов.

В чем состояла стратегия Денниса?

Сразу продавайте бумаги, которые создают убытки.

Вкладывайте деньги постепенно.

Открывать новую сделку есть смысл, только когда цена на акции начинает расти, а закрывать нужно в тот момент, когда цена снижается. При этом не стоит отвлекаться на краткосрочные изменения, потому как главная цель — максимально заработать на повышении стоимости. В этом заключается принцип «торговли на полу», который до сих пор используют трейдеры.

Ричард Деннис отклонился от своей стратегии и потерял собственные деньги и средства своих клиентов в Черный понедельник — 19 октября 1987 года. Но затем смог восстановить капитал, заработав 300 млн долларов к 2000 году.

Продаванто то и это

Льюис Борселино — сын мафиози, который едва не пошел по родительским стопам, но потом устроился на Чикагскую биржу и превратился в «короля дейтрейдинга» (торговли в течение дня). Он стал известен благодаря краткосрочным агрессивным сделкам и четким действиям в кризисных ситуациях. Например, две пятиминутные сделки, суть которых заключалась в купле-продаже активов, в Черный понедельник, 19 октября 1987 года, принесли ему 1,3 млн долларов. В 1998 году начался кризис в России, произошла девальвация рубля, и, поскольку коллапс в отдельно взятой стране не мог не сказаться на американской экономике, Борселино поставил на падение S&P 500, то есть продал фьючерсные контракты на этот индекс, и заработал около 2 млн долларов.

Сейчас трейдер владеет фондом Borsellino Capital Management. А еще он написал несколько книг по биржевой торговле и автобиографию «Дейтрейдер. Кровь, пот и слезы успеха».

Как Льюис Борселино добился успеха?

Трейдер изучал движения цен, обращал внимание на отклонения от скользящих средних (средней стоимости за определенный период), совершал сделки в сторону тренда — то есть продавал позиции, когда цена падала, и покупал, когда росла.

Борселино пользовался фигурами технического анализа и обращал внимание на те из них, которые сигнализируют о скором изменении цены.

За своими позициями он следил постоянно, даже находясь в отпуске.

Пророк ипотечного «мыльного пузыря»

Майкл Бьюрри был врачом, который увлекся трейдингом и начал вести свой блог. Затем он оставил медицину и основал хедж-фонд на деньги, полученные в наследство. Самым большим успехом финансиста стало предсказание краха американского ипотечного рынка.

Диагноз с прогнозом

В 2002—2003 годах Бьюрри начал изучать практику кредитования жителей США. Он пришел к выводу, что выдача займов ненадежным лицам (например, ссуда на дом в размере 750 тыс. долларов садовнику, который даже не говорит по-английски), «дразнящие ставки» в 2% в первые два года и 10% в дальнейшем могут привести к коллапсу в экономике.

Для хедж-фонда Бьюрри на Уолл-стрит специально разработали обращавшиеся на бирже кредитно-дефолтные свопы — бумаги, которые обеспечивали выплаты в случае, если заемщики не могли погашать ипотеку.

Инвестиционный фонд финансиста приобрел страховок от банкротства на 1 млрд долларов. По прогнозу Бьюрри, рынок должен был обрушиться в 2007-м. Он ошибся на год.

В кризис 2008-го Бьюрри заработал 100 млн долларов для себя и 700 млн долларов для инвесторов своего фонда. Его история легла в основу книги Майкла Льюиса «Игра на понижение» и одноименного фильма, в котором финансиста сыграл Кристиан Бейл.

О чем эти истории?

Это рассказы о нескольких счастливчиках, которые случайно сорвали большой куш? Да, но не только. Если бы мы попросили совета героев этой статьи о том, как совершенствоваться в инвестировании, то наверняка бы услышали:

разберитесь в том, как работает экономика;

изучайте технический, фундаментальный и макроэкономический анализ;учитывайте соотношение риска и доходности;

разработайте стратегию, проверьте ее и следуйте ей.

Успех на бирже — это большой труд, который складывается из знаний, трезвой оценки ситуации, терпимости к ошибкам и, конечно, удачи. Тем не менее можно выбрать и менее рискованные пути — например, вкладывать в фонды, привязанные к биржевому индексу, в ПИФы или вообще облигации.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба