Сегодня у нас умеренно спекулятивная идея: взять акции промышленного бизнеса Corning (NYSE: GLW), чтобы заработать на промышленном подъеме в США.

Потенциал роста и срок действия: 13% за 15 месяцев без учета дивидендов.

Почему акции могут вырасти: на продукцию компании есть спрос.

Как действуем: берем акции сейчас.

Идею предложил наш читатель Andrey Sergeev в комментариях к идее по Teradata. Предлагайте свои идеи в комментариях.

На чем компания зарабатывает

Компания производит товары из керамики и стекла, а также компоненты для сложной техники. Согласно годовому отчету, выручка компании распределяется следующим образом.

Технологии дисплеев — 28% выручки. Субстраты, которые используются при создании экранов ТВ, ноутбуков, планшетов. Итоговая маржа сегмента — 22,6% от его выручки.

Оптические коммуникации — 31% выручки. Оптоволоконные кабели и прочее. Итоговая маржа сегмента — 10,27% от его выручки.

Специальные материалы — 16% выручки. Стекло, керамика и кристаллы для промышленности. Здесь товары компании используются для производства огромного количества товаров — от очков и компонентов для аэрокосмической промышленности до потребительской электроники и защиты от радиации. Итоговая маржа сегмента — 22,45% от его выручки.

Технологии окружающей среды — 12% выручки. Керамические субстраты и фильтры для контроля выбросов в двигателях. Итоговая маржа сегмента — 14,37% от его выручки.

Научные исследования — 9% от выручки. Это расходники и приспособления для лабораторий. Итоговая маржа сегмента — 13,92% от его выручки.

Все прочее — 4% от выручки. Это различные инвестиции компании в такие сферы, как фармацевтика и производство стекла для автомобилей. Сегмент глубоко убыточный: убытки на 46% больше выручки.

Выручка компании по странам и регионам

Аргументы в пользу компании

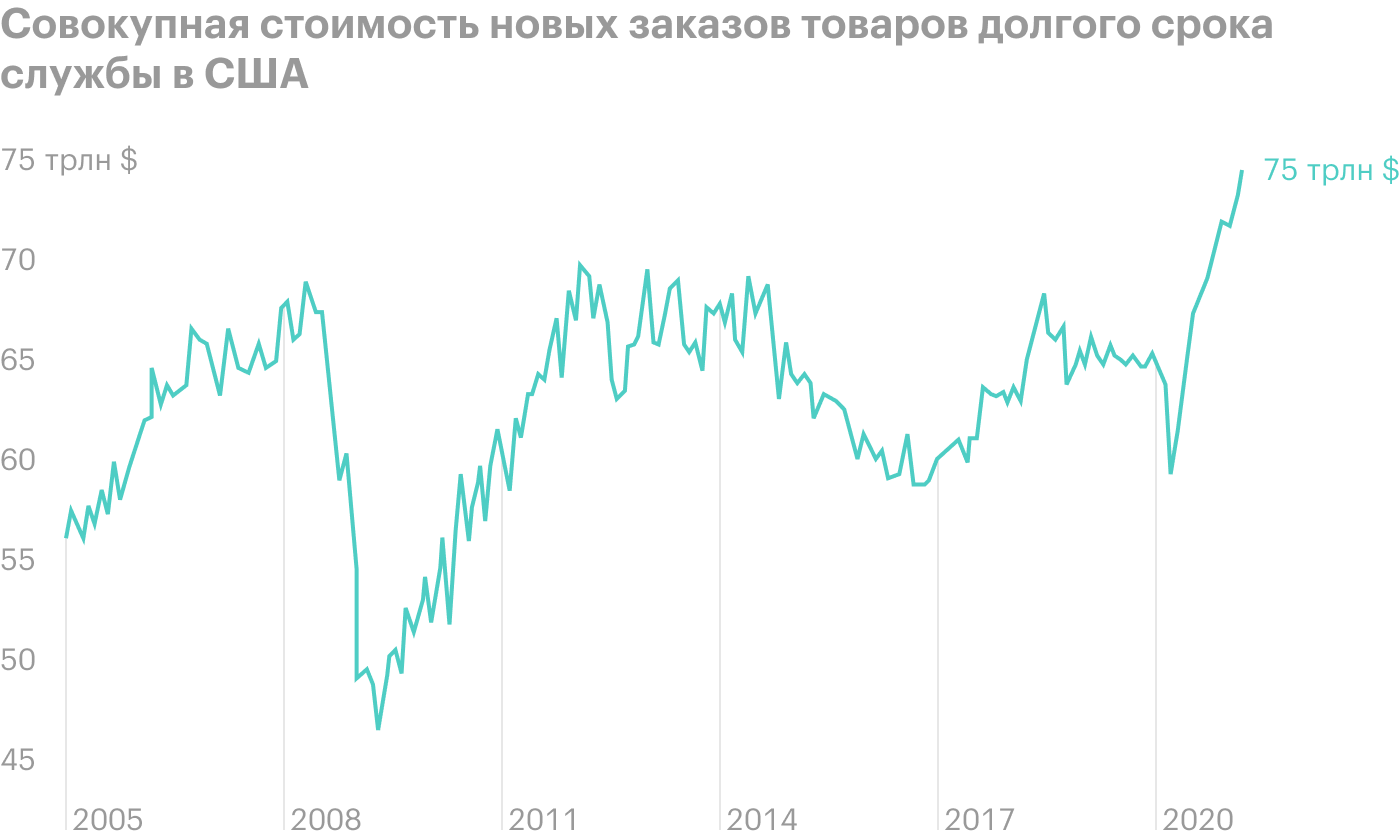

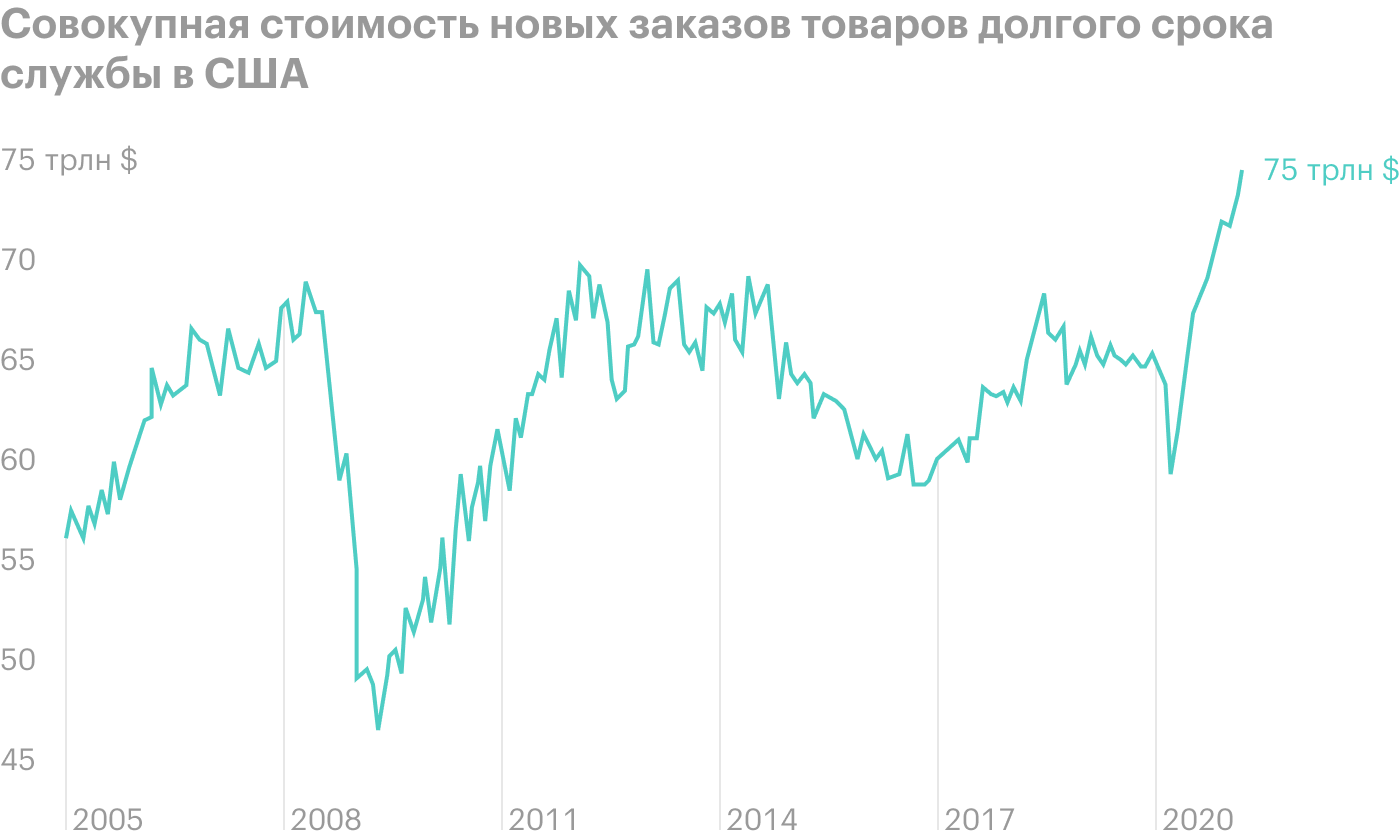

Хорошо, а можно еще лучше. За квартал, окончившийся 31 марта, компания показала отличный рост выручки и прибыли, причем во всех сегментах. С тех пор основные производственные показатели в США, да и в других регионах, выросли или остались на прежнем высоком уровне. Так что здесь мы можем ожидать, что в этом квартале дела у компании будут идти очень хорошо.

Выплаты. Компания платит 0,96 долларов на акцию в год, с текущей стоимостью акций получается 2,22% годовых. В случае Corning мы видим неплохую по нынешним безблагодатным временам дивидендную доходность, которая может привлечь в акции много любителей пассивного дохода — что поспособствует росту котировок. Тем более что конъюнктура для компании складывается неплохая, и потому есть реальная перспектива увеличения выплат.

Что может помешать

Высокая концентрация. Согласно годовому отчету, у компании довольно высокая концентрация продаж. В сегменте «Технологии дисплеев» четыре клиента дают 74% продаж, в сегменте «Оптические коммуникации» один клиент дает 11% выручки, в «Специальных материалах» на трех клиентов приходится 65% продаж, в «Технологиях окружающей среды» три клиента дают 74% выручки, в «Научных исследованиях» два клиента дают 39% продаж.

Изменение отношений с кем-то из крупных клиентов может негативно сказаться на результатах компании.

Выплаты. На «дребеденды» у компании уходит около 862 млн долларов в год. В принципе, это чуть меньше 40% прибыли компании, но вдруг она решит расширять производство? К тому же у нее очень высокий уровень задолженностей — 16,585 млрд долларов, из которых 3,513 млрд нужно погасить в течение года. Денег у Corning, в принципе, хватает на все: 2,868 млрд на счетах плюс 1,9 млрд задолженностей контрагентов, да и условия получения займов в США нынче очень мягкие. Но все же нужно держать в голове возможность урезания компанией выплат ради высших целей, что может привести к падению котировок.

Что в итоге

Берем акции сейчас по 43,12 $ за штуку. Думаю, с учетом всех позитивных моментов мы вполне можем ожидать роста акций до 49 $ за штуку в течение следующих 15 месяцев.

Потенциал роста и срок действия: 13% за 15 месяцев без учета дивидендов.

Почему акции могут вырасти: на продукцию компании есть спрос.

Как действуем: берем акции сейчас.

Идею предложил наш читатель Andrey Sergeev в комментариях к идее по Teradata. Предлагайте свои идеи в комментариях.

На чем компания зарабатывает

Компания производит товары из керамики и стекла, а также компоненты для сложной техники. Согласно годовому отчету, выручка компании распределяется следующим образом.

Технологии дисплеев — 28% выручки. Субстраты, которые используются при создании экранов ТВ, ноутбуков, планшетов. Итоговая маржа сегмента — 22,6% от его выручки.

Оптические коммуникации — 31% выручки. Оптоволоконные кабели и прочее. Итоговая маржа сегмента — 10,27% от его выручки.

Специальные материалы — 16% выручки. Стекло, керамика и кристаллы для промышленности. Здесь товары компании используются для производства огромного количества товаров — от очков и компонентов для аэрокосмической промышленности до потребительской электроники и защиты от радиации. Итоговая маржа сегмента — 22,45% от его выручки.

Технологии окружающей среды — 12% выручки. Керамические субстраты и фильтры для контроля выбросов в двигателях. Итоговая маржа сегмента — 14,37% от его выручки.

Научные исследования — 9% от выручки. Это расходники и приспособления для лабораторий. Итоговая маржа сегмента — 13,92% от его выручки.

Все прочее — 4% от выручки. Это различные инвестиции компании в такие сферы, как фармацевтика и производство стекла для автомобилей. Сегмент глубоко убыточный: убытки на 46% больше выручки.

Выручка компании по странам и регионам

Аргументы в пользу компании

Хорошо, а можно еще лучше. За квартал, окончившийся 31 марта, компания показала отличный рост выручки и прибыли, причем во всех сегментах. С тех пор основные производственные показатели в США, да и в других регионах, выросли или остались на прежнем высоком уровне. Так что здесь мы можем ожидать, что в этом квартале дела у компании будут идти очень хорошо.

Выплаты. Компания платит 0,96 долларов на акцию в год, с текущей стоимостью акций получается 2,22% годовых. В случае Corning мы видим неплохую по нынешним безблагодатным временам дивидендную доходность, которая может привлечь в акции много любителей пассивного дохода — что поспособствует росту котировок. Тем более что конъюнктура для компании складывается неплохая, и потому есть реальная перспектива увеличения выплат.

Что может помешать

Высокая концентрация. Согласно годовому отчету, у компании довольно высокая концентрация продаж. В сегменте «Технологии дисплеев» четыре клиента дают 74% продаж, в сегменте «Оптические коммуникации» один клиент дает 11% выручки, в «Специальных материалах» на трех клиентов приходится 65% продаж, в «Технологиях окружающей среды» три клиента дают 74% выручки, в «Научных исследованиях» два клиента дают 39% продаж.

Изменение отношений с кем-то из крупных клиентов может негативно сказаться на результатах компании.

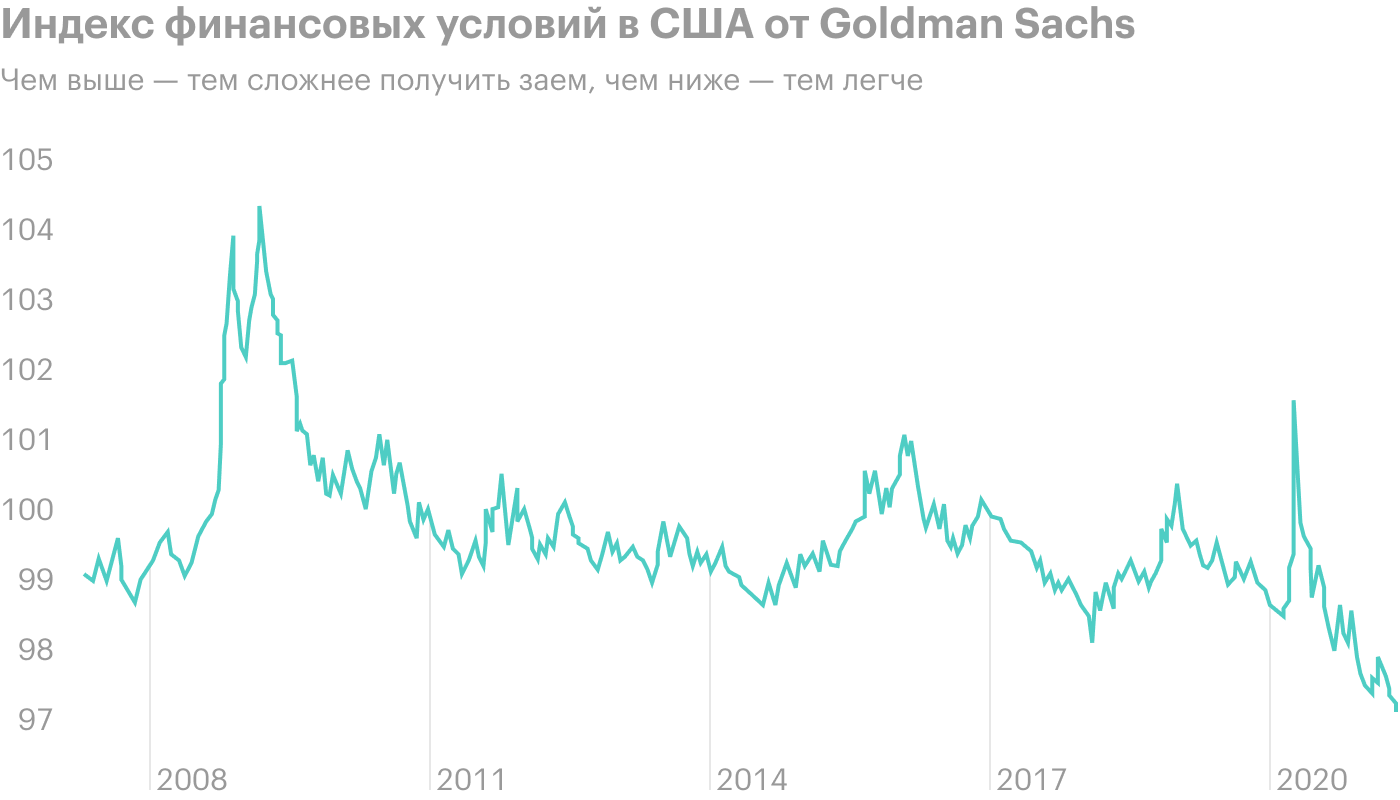

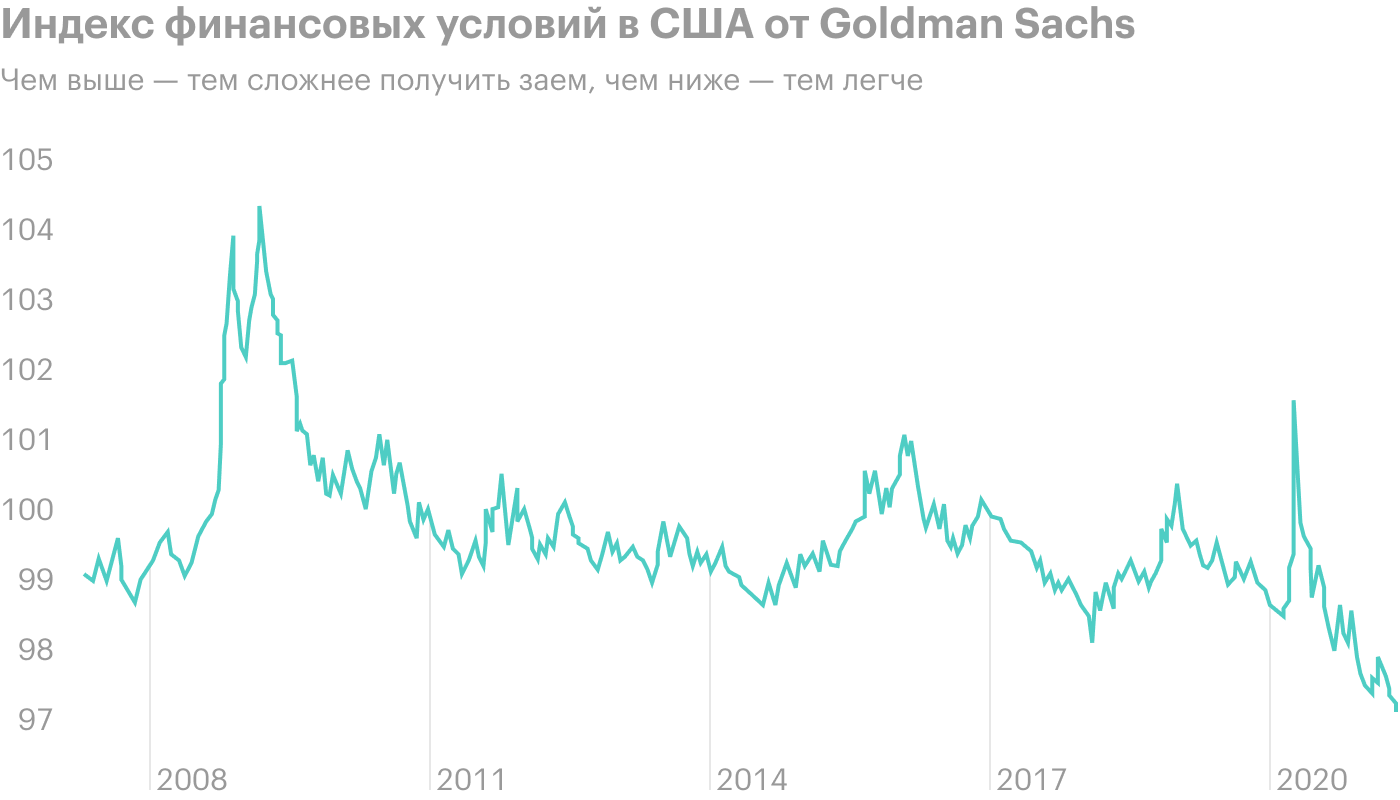

Выплаты. На «дребеденды» у компании уходит около 862 млн долларов в год. В принципе, это чуть меньше 40% прибыли компании, но вдруг она решит расширять производство? К тому же у нее очень высокий уровень задолженностей — 16,585 млрд долларов, из которых 3,513 млрд нужно погасить в течение года. Денег у Corning, в принципе, хватает на все: 2,868 млрд на счетах плюс 1,9 млрд задолженностей контрагентов, да и условия получения займов в США нынче очень мягкие. Но все же нужно держать в голове возможность урезания компанией выплат ради высших целей, что может привести к падению котировок.

Что в итоге

Берем акции сейчас по 43,12 $ за штуку. Думаю, с учетом всех позитивных моментов мы вполне можем ожидать роста акций до 49 $ за штуку в течение следующих 15 месяцев.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба