Сегодня у нас умеренно спекулятивная идея: взять акции грузоперевозчика Knight-Swift Transportation (NYSE: KNX), дабы заработать на логистическом буме в США.

При создании идеи использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

Потенциал роста и срок действия: 11% за 12 месяцев.

Почему акции могут вырасти: логистический бум.

Как действуем: берем сейчас по 44,72 $.

На чем компания зарабатывает

Согласно отчету, выручка компании выглядит так.

Грузоперевозки — 81%. Компания перевозит товары для своих клиентов. Операционная маржа сегмента — 15,28% от его выручки.

Логистика — 8%. Это оказание услуг управления грузоперевозками сторонним компаниям, работающим в той же сфере, что и KNX. Операционная маржа сегмента — 5,38% от его выручки.

Интермодальные перевозки — 8,4%. Это виды перевозок, при которых используется два и более вида транспорта. Например, груз везут сначала на самолете, потом на поезде и потом уже на грузовике. Операционная маржа сегмента отрицательная: −0,24% от его выручки.

Загадочное «другое» — 2,6%. Это разные непрофильные услуги: страхование, ремонт, лизинг оборудования, производство запчастей, хранение товаров и даже обучение водителей. Сегмент убыточный: его операционная маржа составляет −17,67% от выручки.

У компании, кстати, есть операции в неназванных странах за пределами США — они дают меньше 5% выручки.

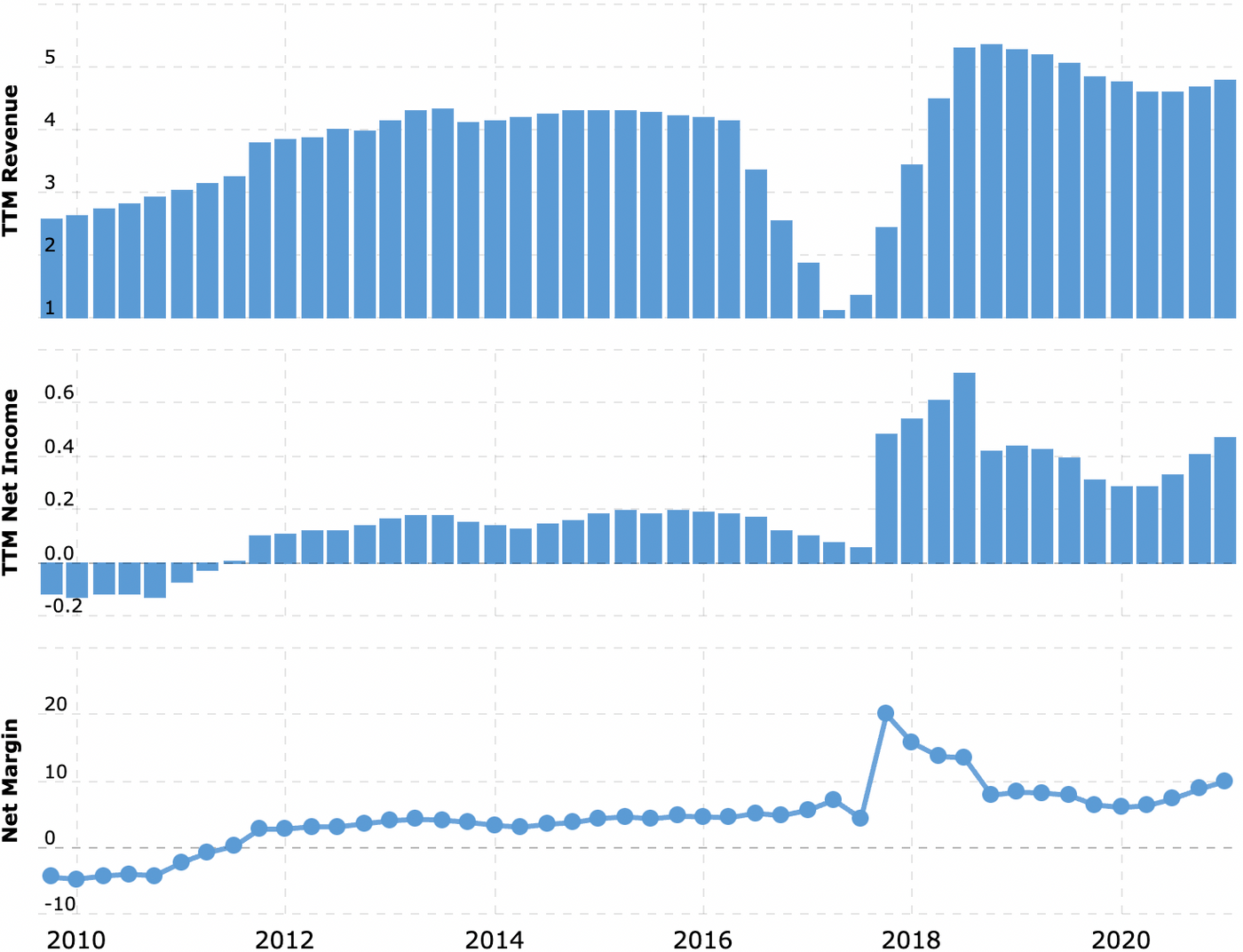

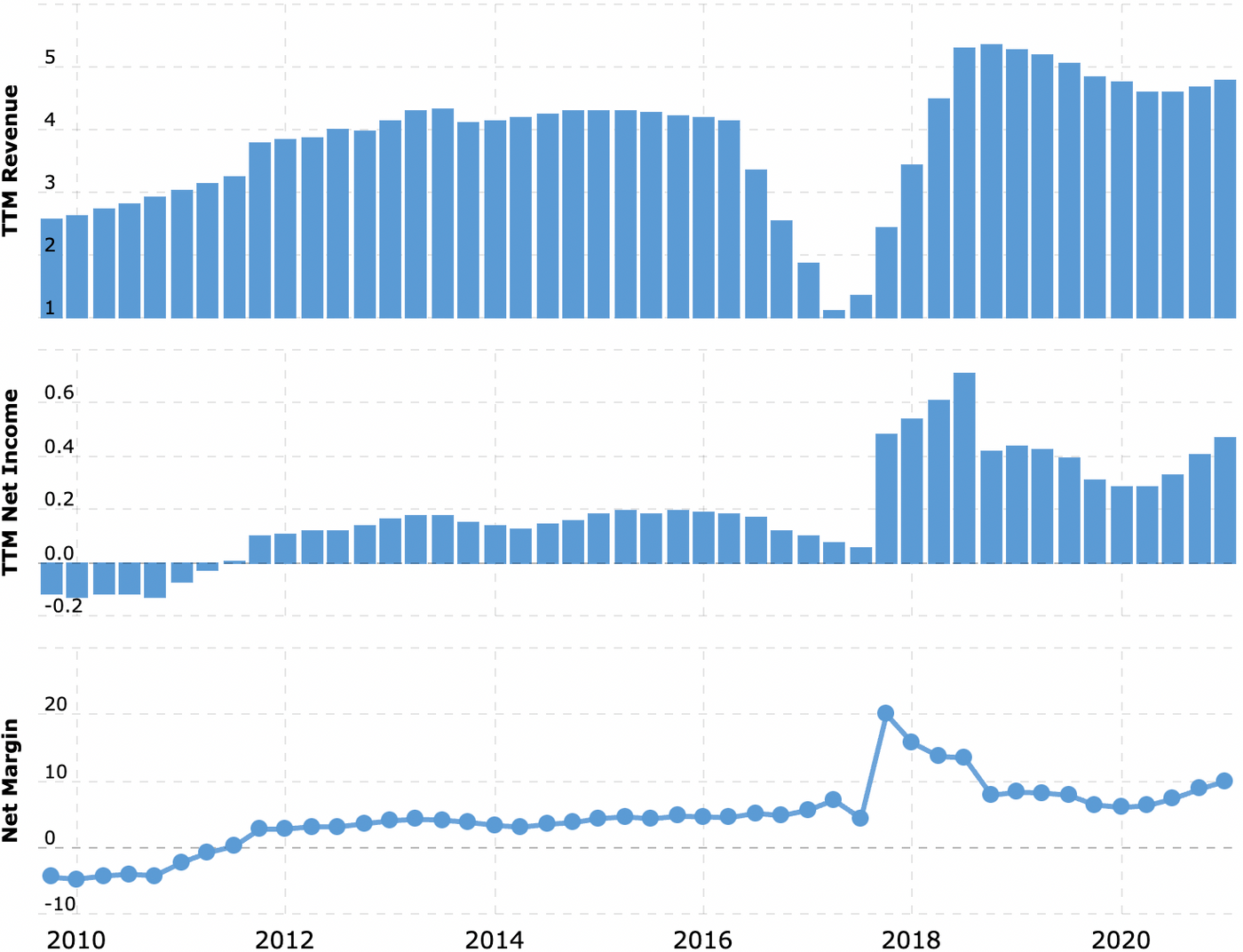

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

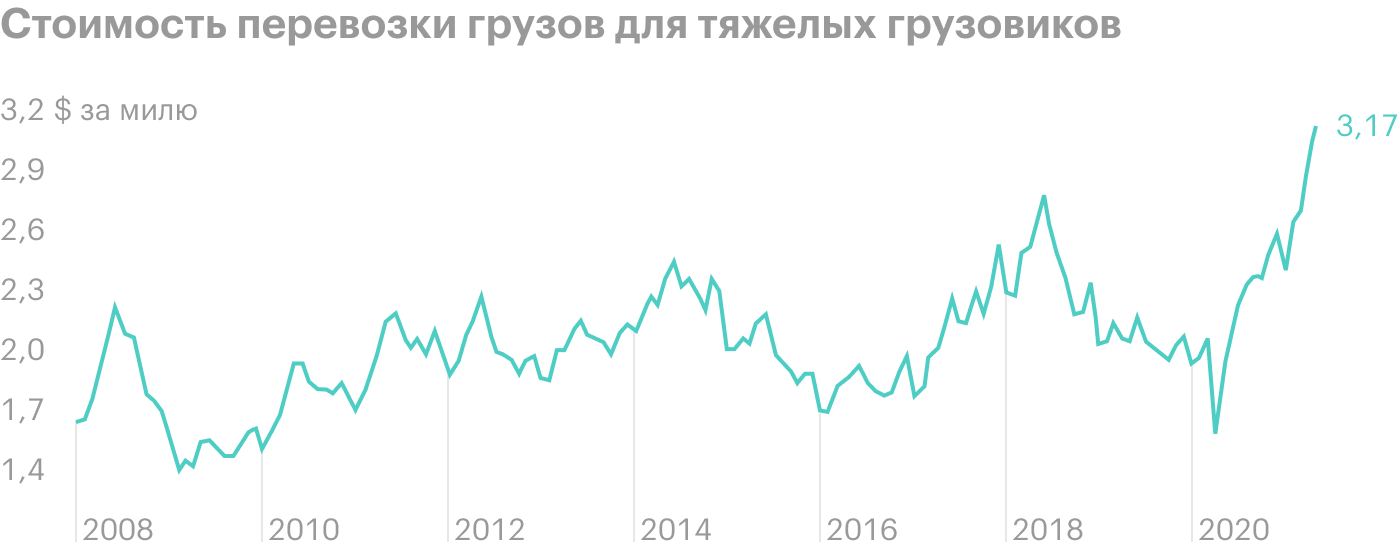

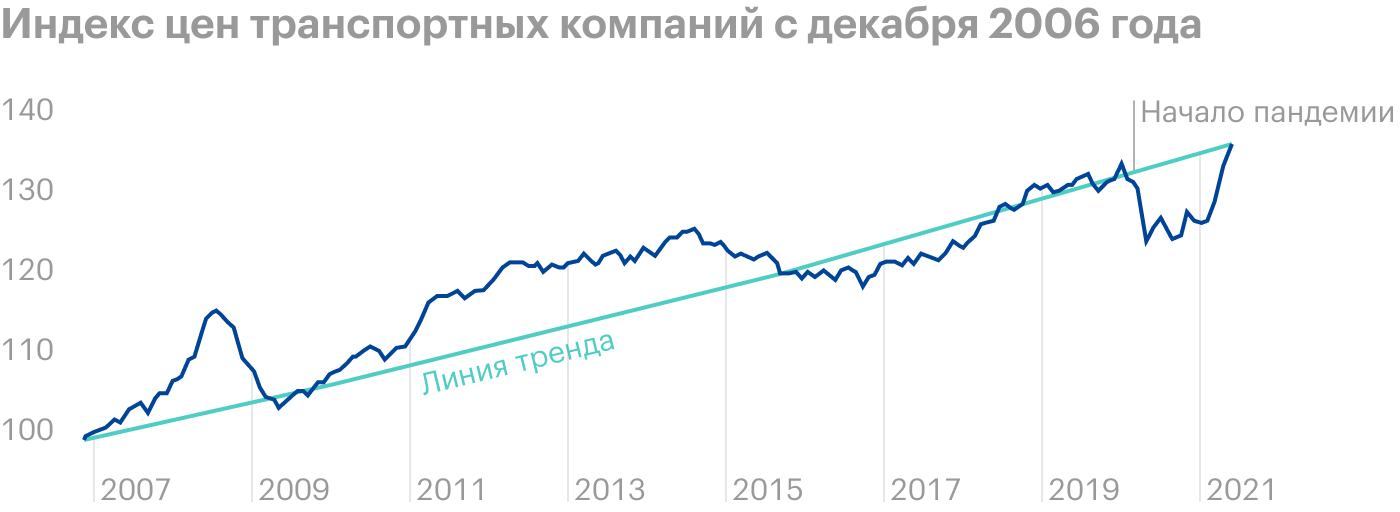

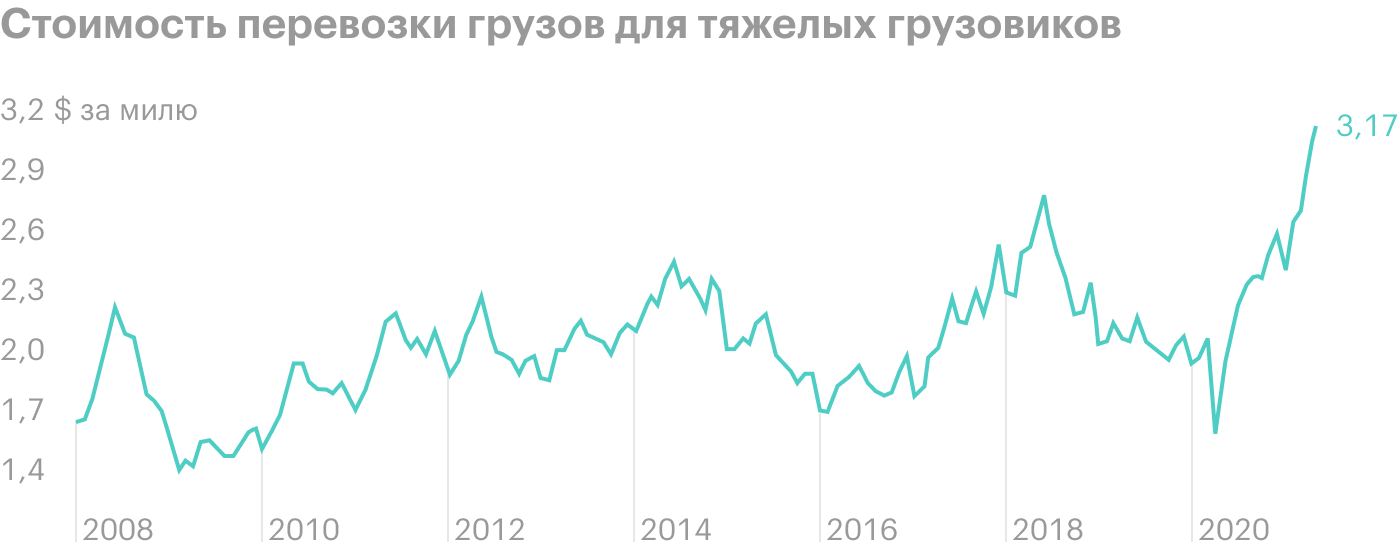

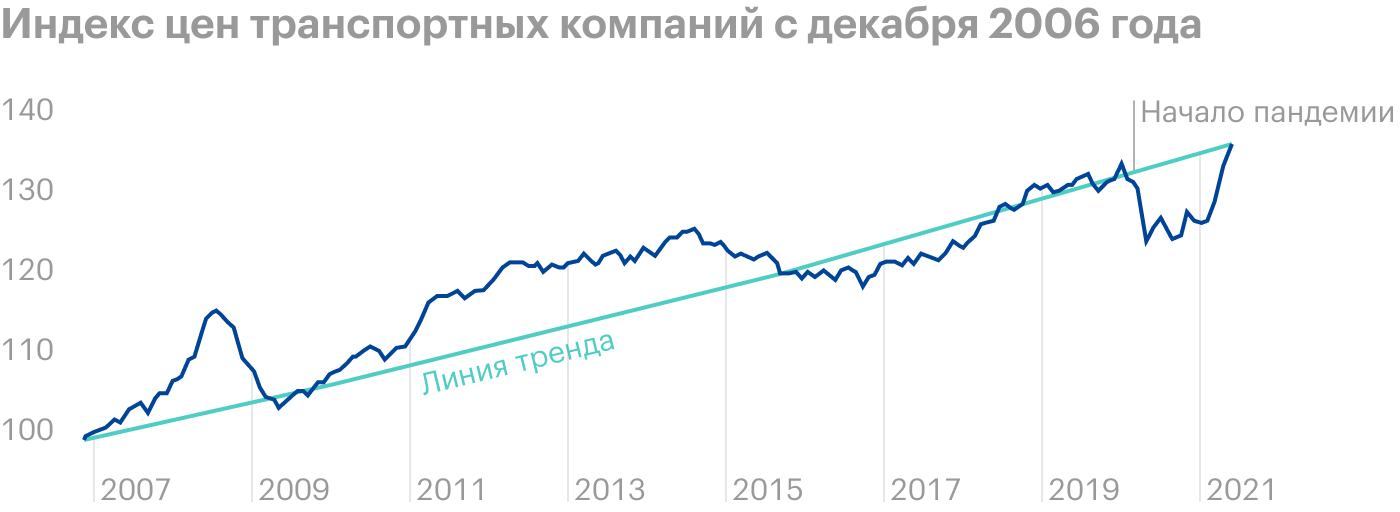

Логистика — наше все. В США логистический бум: растет спрос на услуги перевозчиков. А значит, компания сможет заработать на этом.

Размеры и цена. Компании, работающие в сфере логистики, сейчас выглядят перспективно. KNX к тому же стоит недорого в абсолютных и относительных цифрах: капитализация у нее 7,4 млрд долларов, что облегчает накачку акций толпой инвесторов, а P / E не самый большой — 15,99. Так что этот бизнес выглядит весьма неплохо.

Позитивный личный опыт. 29 января 2018 года, основываясь на тех же предпосылках, что и здесь, я взял акции за 46,66 $ — незадолго перед отчетом. Через несколько дней, после выхода хорошего отчета, я продал их за 51,5 $, заработав 10,3% в абсолюте.

Что может помешать

Концентрация. Согласно годовому отчету компании, некий неназванный клиент дает ей 16,8% выручки. Изменение отношений с ним может негативно повлиять на отчетность.

Расходы. Время логистического ажиотажа — это не только возможности, но и высокие расходы. Может получиться, что с ростом выручки из-за больших трат на водителей и роста цен на бензин серьезно пострадает прибыльность компании — естественно, с нехорошими последствиями для отчетности и котировок.

Выплаты. Компания платит 40 центов дивидендов на акцию в год, что с ценой акций в 44,72 $ дает 0,89% годовых. На это у нее уходит примерно 64 млн долларов в год — около 15% от ее прибыли за последние 12 месяцев. Это не очень много, но следует учитывать высокий уровень задолженностей компании — 2,570 млрд долларов, из которых 948,439 млн нужно погасить в течение года. У компании не так много денег: 242,517 млн на счетах и 548 млн задолженностей контрагентов. Поэтому выплаты тут не выглядят как нечто, без чего компания не сможет жить, — в теории KNX может их порезать, от чего акции могут упасть.

Что в итоге

Берем акции сейчас по 44,72 $, дожидаемся роста до 50 $ и продаем. Это вполне достижимый вариант в течение следующих 12 месяцев.

При создании идеи использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

Потенциал роста и срок действия: 11% за 12 месяцев.

Почему акции могут вырасти: логистический бум.

Как действуем: берем сейчас по 44,72 $.

На чем компания зарабатывает

Согласно отчету, выручка компании выглядит так.

Грузоперевозки — 81%. Компания перевозит товары для своих клиентов. Операционная маржа сегмента — 15,28% от его выручки.

Логистика — 8%. Это оказание услуг управления грузоперевозками сторонним компаниям, работающим в той же сфере, что и KNX. Операционная маржа сегмента — 5,38% от его выручки.

Интермодальные перевозки — 8,4%. Это виды перевозок, при которых используется два и более вида транспорта. Например, груз везут сначала на самолете, потом на поезде и потом уже на грузовике. Операционная маржа сегмента отрицательная: −0,24% от его выручки.

Загадочное «другое» — 2,6%. Это разные непрофильные услуги: страхование, ремонт, лизинг оборудования, производство запчастей, хранение товаров и даже обучение водителей. Сегмент убыточный: его операционная маржа составляет −17,67% от выручки.

У компании, кстати, есть операции в неназванных странах за пределами США — они дают меньше 5% выручки.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Логистика — наше все. В США логистический бум: растет спрос на услуги перевозчиков. А значит, компания сможет заработать на этом.

Размеры и цена. Компании, работающие в сфере логистики, сейчас выглядят перспективно. KNX к тому же стоит недорого в абсолютных и относительных цифрах: капитализация у нее 7,4 млрд долларов, что облегчает накачку акций толпой инвесторов, а P / E не самый большой — 15,99. Так что этот бизнес выглядит весьма неплохо.

Позитивный личный опыт. 29 января 2018 года, основываясь на тех же предпосылках, что и здесь, я взял акции за 46,66 $ — незадолго перед отчетом. Через несколько дней, после выхода хорошего отчета, я продал их за 51,5 $, заработав 10,3% в абсолюте.

Что может помешать

Концентрация. Согласно годовому отчету компании, некий неназванный клиент дает ей 16,8% выручки. Изменение отношений с ним может негативно повлиять на отчетность.

Расходы. Время логистического ажиотажа — это не только возможности, но и высокие расходы. Может получиться, что с ростом выручки из-за больших трат на водителей и роста цен на бензин серьезно пострадает прибыльность компании — естественно, с нехорошими последствиями для отчетности и котировок.

Выплаты. Компания платит 40 центов дивидендов на акцию в год, что с ценой акций в 44,72 $ дает 0,89% годовых. На это у нее уходит примерно 64 млн долларов в год — около 15% от ее прибыли за последние 12 месяцев. Это не очень много, но следует учитывать высокий уровень задолженностей компании — 2,570 млрд долларов, из которых 948,439 млн нужно погасить в течение года. У компании не так много денег: 242,517 млн на счетах и 548 млн задолженностей контрагентов. Поэтому выплаты тут не выглядят как нечто, без чего компания не сможет жить, — в теории KNX может их порезать, от чего акции могут упасть.

Что в итоге

Берем акции сейчас по 44,72 $, дожидаемся роста до 50 $ и продаем. Это вполне достижимый вариант в течение следующих 12 месяцев.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба