ПАО «Газпром» (GAZP) и ПАО «НОВАТЭК» (NVTK) занимают первое и второе места по объёму добычи природного газа в России. Оба холдинга имеют вертикально интегрированную структуру и осуществляют полную технологическую цепочку: от геологоразведки и добычи углеводородов до переработки и сбыта продукции в России, а также в странах ближнего и дальнего зарубежья. При этом «Газпром» является госмонополией, а «НОВАТЭК» — крупнейшим независимым газопроизводителем.

В этой статье:

разберём, что собой представляют бизнесы;

выясним, какое место занимают в отрасли;

узнаем, что, куда и в каких объёмах поставляют;

определим динамику основных операционных и финансовых показателей;

сравним мультипликаторы и дивидендные политики компаний.

Положение в отрасли

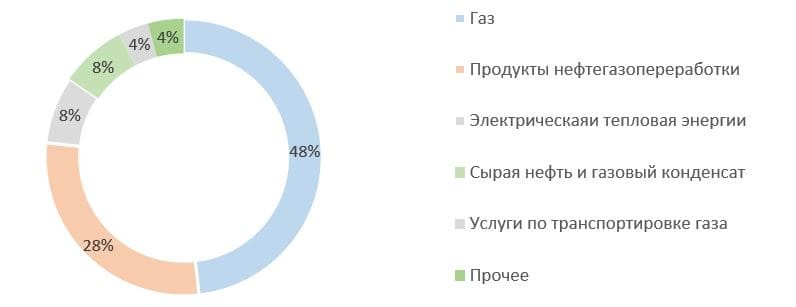

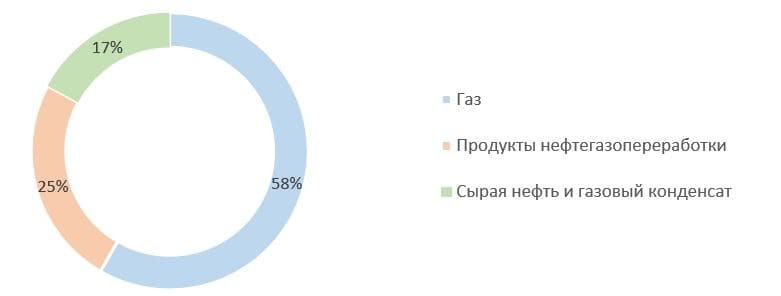

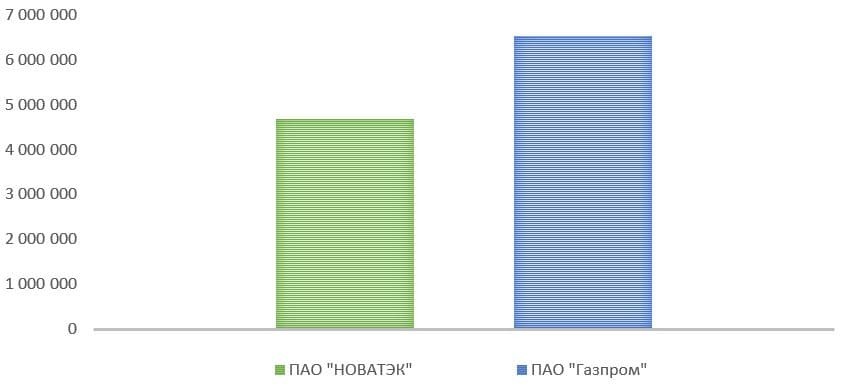

Обе компании работают в нефтегазовой отрасли и получают основной доход от продажи природного газа на внутреннем и внешнем рынках. При этом «Газпром» более диверсифицирован по источникам доходов, поскольку зарабатывает не только на производстве и продаже углеводородов, но и на продаже электроэнергии и предоставлении услуг по транспортировке газа.

Структура выручки от продаж ПАО «Газпром» в 2020 г., %

Рис. 1. Источник: финансовая отчётность ПАО «Газпром» за 2020 г.

Структура выручки от продаж ПАО «НОВАТЭК» в 2020 г., %

Рис. 2. Источник: финансовая отчётность ПАО «НОВАТЭК» за 2020 г.

Природный газ — одно из самых важных полезных ископаемых, которое широко используется с середины XX века в энергетической и газохимической отраслях. Химический состав природного газа в основном включает метан (от 70% и выше) с небольшими примесями других газов.

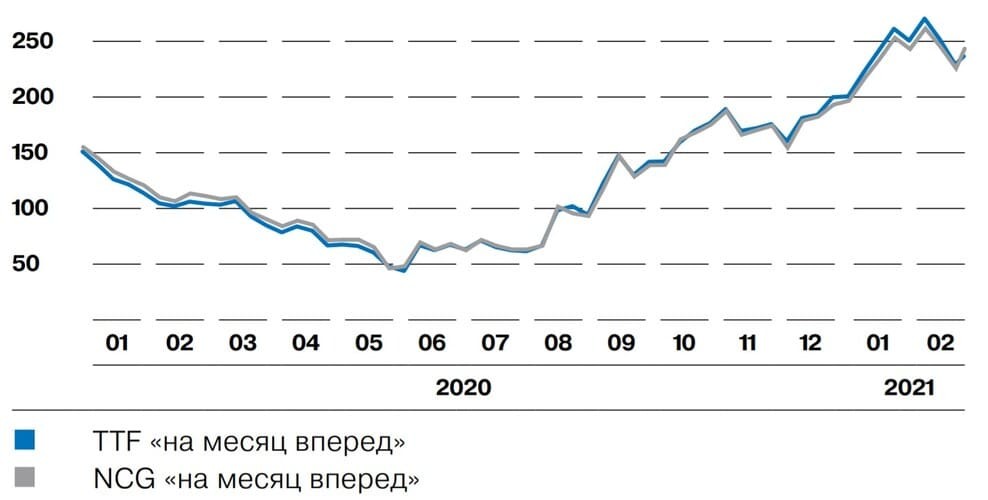

В 2020 г. на фоне распространения коронавируса и относительно тёплой зимы 2019–2020 гг. углеводородная отрасль оказалась в глубочайшем кризисе, а спрос и цены на природный газ в мире резко обрушились в первой половине 2020 г.

В 2020 г. потребление природного газа в мире сократилось по сравнению с 2019 г. на 4,6% — примерно до 3,73 млрд м3.

Структура потребления природного газа в 2020 г., %

Рис. 3. Источник: годовой отчёт ПАО «НК «Роснефть» за 2020 г.

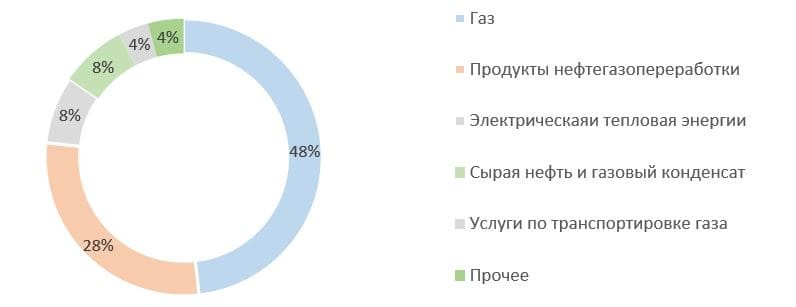

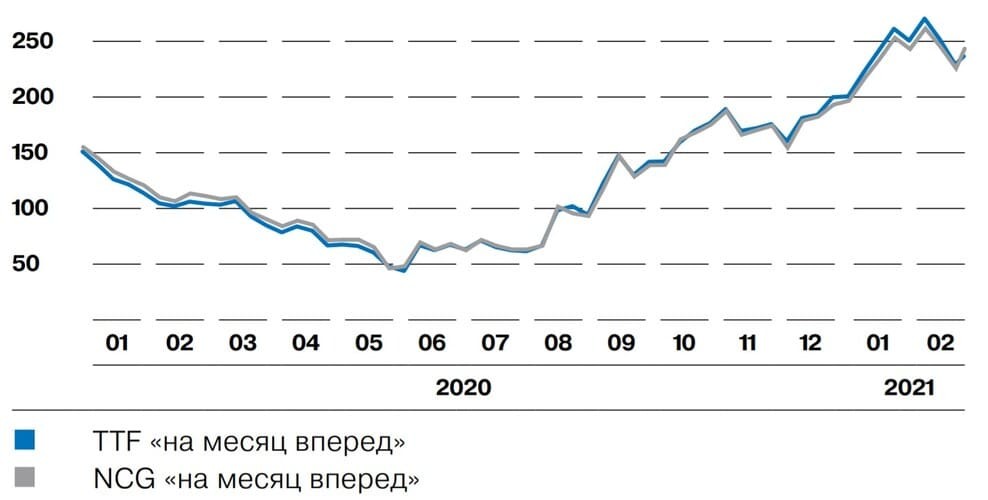

Тем не менее уже во второй половине 2020 г. цены на крупнейших газовых хабах начали восстанавливаться, чтобы уже в конце 2020 — начале 2021 г. вернуться на локальные максимумы.

Цены на природный газ на торговых площадках TTF и NCG в 2020–2021 гг., долл./тыс. м3

Рис. 4. Источник: Bloomberg, годовой отчёт ПАО «Газпром» за 2020 г.

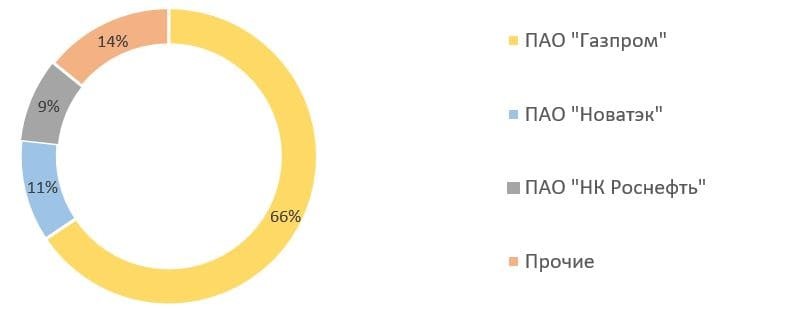

В России объёмы добычи природного и попутного газа сократились в 2020 г. на 6% — до 692,9 млрд м3. Большая часть добычи приходится на три компании: «Газпром», «НОВАТЭК» и «Роснефть» (ROSN).

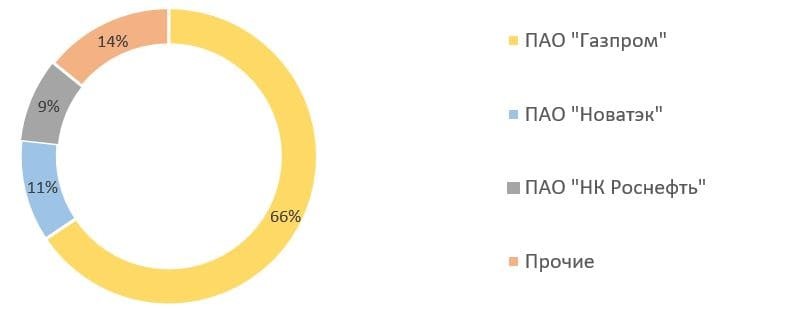

Структура добычи природного и попутного газа в России в 2020 г., %

Рис. 5. Источник: данные нефтегазовых компаний, расчёт автора

Сегодня в мире используются два основных способа доставки природного газа до потребителя.

1. Транспортировка газа по газопроводам — такой природный газ называют трубопроводным. Чтобы газ шёл по трубам в нужном направлении, его прокачивают под определённым давлением (75 атмосфер).

Газотранспортная система (ГТС) России является самой большой в мире. Её протяжённость на территории нашей страны составляет более 176 тыс. км. Практически все объекты газотранспортной системы принадлежат «Газпрому». Все прочие компании, в том числе «НОВАТЭК», которые хотят поставлять трубопроводный газ в России, платят «Газпрому» за пользование газопроводом.

На фоне кризиса в углеводородной отрасли объём поступления газа в ГТС «Газпрома» по итогам 2020 г. сократился на 8% — до 625 млрд м3.

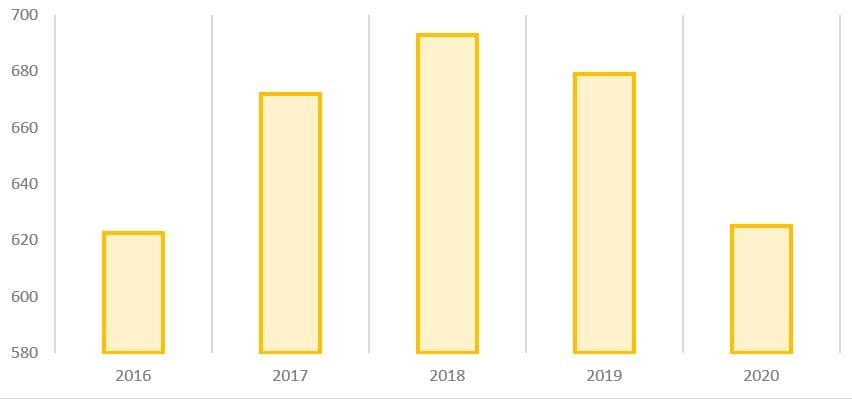

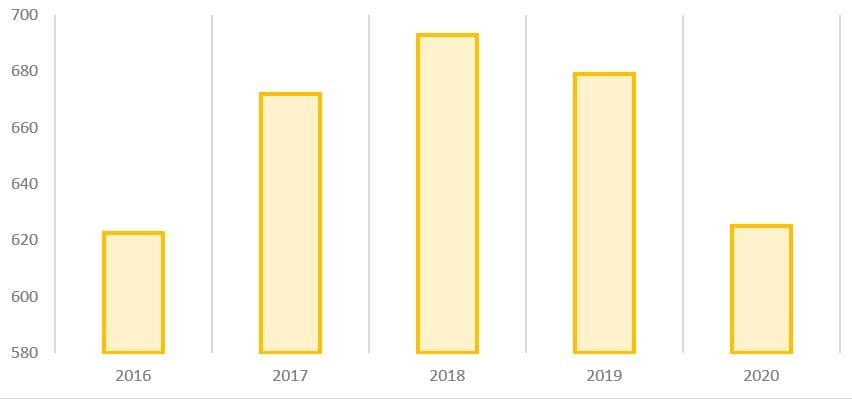

Объём поступления газа в ГТС «Газпрома», млрд м3

Рис. 6. Источник: данные ПАО «Газпром»

Кроме того, «Газпром» обладает монопольным правом на экспорт трубопроводного газа из России в другие страны.

Эти два фактора — ГТС в собственности и монополия на экспорт трубопроводного газа — обеспечивают «Газпрому» серьёзное конкурентное преимущество перед прочими газодобывающими компаниями, но они же возлагают на холдинг серьёзные обязательства по надлежащему и бесперебойному снабжению природным газом потребителей в России и за рубежом.

Рис. 7. Центральная диспетчерская «Газпрома». Источник: сайт ПАО «Газпром»

Кроме трубопровода, природный газ также доставляют по морю танкерами.

2. Транспортировка газа специальными морскими судами — газовозами. Для этого газ искусственно сжижают при помощи охлаждения до температуры −160 °C и перевозят в специализированных изотермических ёмкостях. Затем сжиженный природный газ (СПГ) регазифицируют (переводят обратно из жидкого в газообразное состояние) и доставляют по трубам конечному потребителю.

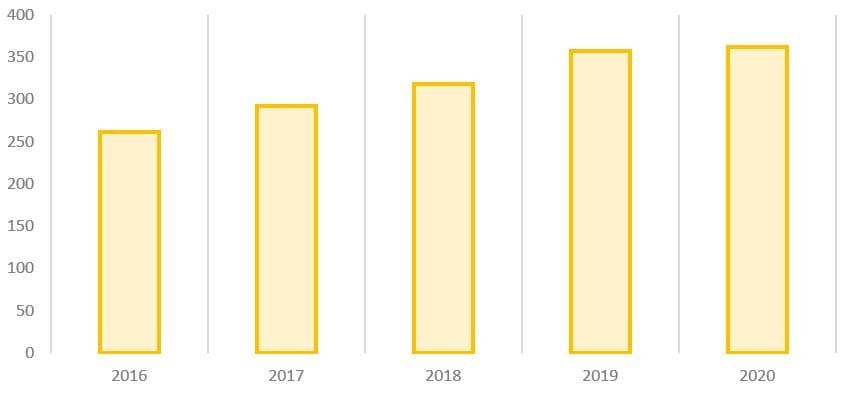

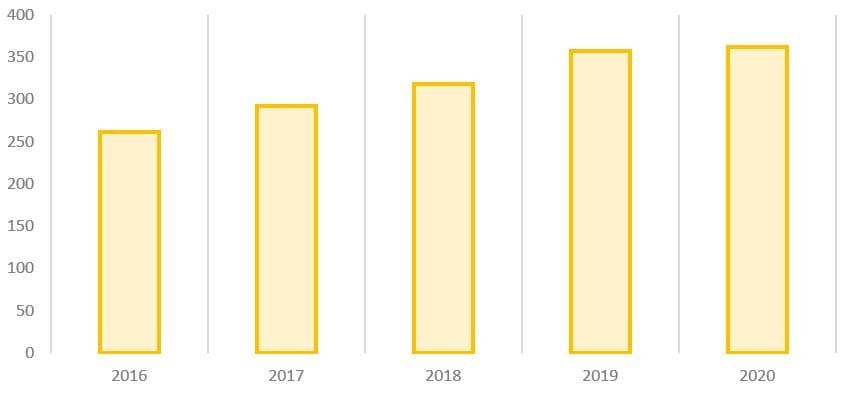

Несмотря на кризис, общий объём мировой торговли СПГ в 2020 г. достиг рекордных 362 млн тонн.

Объём мировой торговли СПГ, млн т

Рис. 8. Источник: годовой отчёт ПАО «Газпром» за 2020 г.

Первый завод по сжижению природного газа в России был запущен в 2009 г. в рамках проекта «Сахалин-2». Его проектная мощность составляет 10,2 млн тонн СПГ в год. «Газпрому» в данном проекте принадлежит 51% акций.

В декабре 2017 г. была запущена первая линия крупнейшего в России завода по сжижению природного газа — «Ямал СПГ». После запуска всех четырёх линий проектная мощность предприятия составит 17,4 млн тонн. «НОВАТЭКУ» в данном проекте принадлежит 50,1% акций.

В апреле 2019 г. была запущена первая линия СПГ-завода «Криогаз-Высоцк» мощностью 660 тыс. т в год. 51% в проекте принадлежит «НОВАТЭКУ» и 41,5% «Газпромбанку».

Сравнение операционных показателей

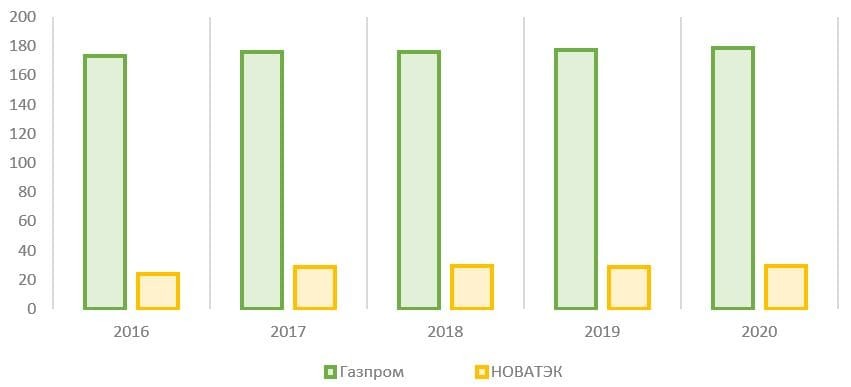

Доля «Газпрома» в общемировых запасах природного газа составляет около 16%, что делает его мировым лидером по данному показателю. Компания в шесть раз превосходит «НОВАТЭК» по объёмам доказанных и вероятных запасов углеводородов, согласно международным стандартам PRMS.

На 31 декабря 2020 г. запасы «Газпрома» составили 178,51 млрд бнэ, а запасы «НОВАТЭКА» — 29,32 млрд бнэ.

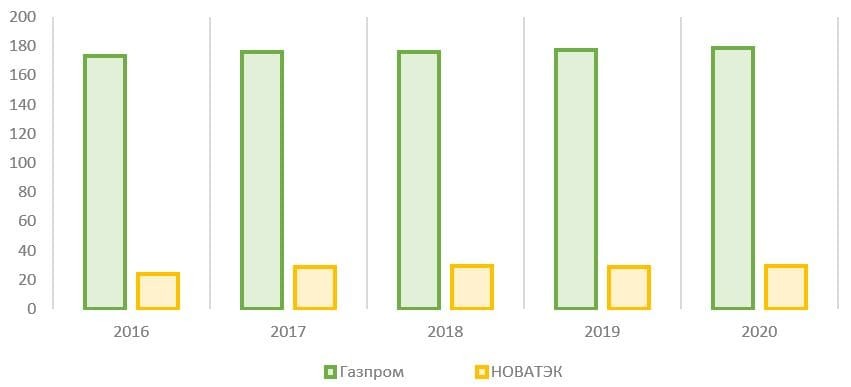

Запасы углеводородов по международным стандартам PRMS, млрд бнэ

Рис. 9. Источник: операционные данные компаний

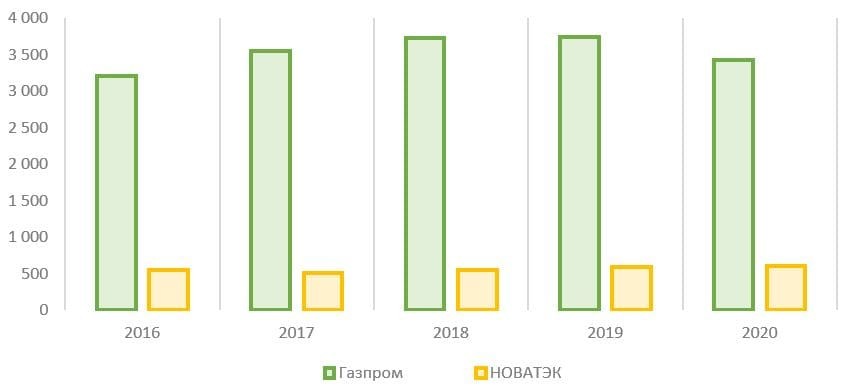

По объёмам добычи углеводородов «Газпром» также значительно превосходит своего конкурента. По итогам 2020 г. объём добычи углеводородов «Газпромом» составил 3,43 млрд бнэ по сравнению с 608,2 млн бнэ у «НОВАТЭКа». При этом «НОВАТЭК» продемонстрировал более быстрый средний прирост добычи углеводородов по итогам последних пяти лет — 3% против 2% у «Газпрома». Даже по результатам 2020 г. «НОВАТЭК» увеличил объём добычи на 3%, в то время как объём добычи «Газпрома» сократился на 8%.

Объём добычи углеводородов, млн бнэ

Рис. 10. Источник: операционные данные компаний

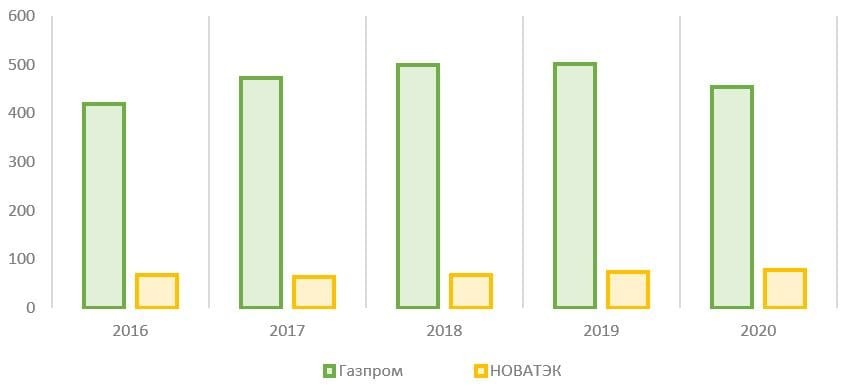

Схожую динамику имеет и добыча природного газа. Объём добычи природного и попутного газа «Газпромом» по итогам 2020 г. сократился до 454,5 млрд м3, а средний прирост за пять лет составил 2%. «НОВАТЭК» по итогам 2020 г. увеличил добычу природного газа на 4% — до 77,37 млрд м3, а средний прирост добычи за пять лет составил 3%.

Объём добычи газа, млрд м3

Рис. 11. Источник: операционные данные компаний

В 2020 г., несмотря на падение операционных показателей, объём добычи «Газпрома» в шесть раз превысил объём добычи «НОВАТЭКа». При этом «Газпром» также получает значительные доходы от продажи электроэнергии и предоставления в пользование своей газотранспортной системы. Однако «НОВАТЭК» в последние годы быстрее наращивал добычу и сумел сохранить положительную динамику даже в 2020 г.

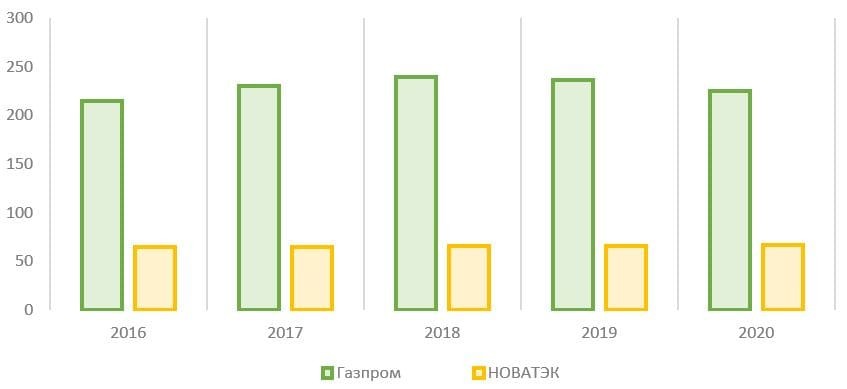

Объём реализации газа в России в 2020 г. ПАО «Газпром» и ПАО «НОВАТЭК» составил 225,1 млрд м3 и 66,69 млрд м3 соответственно. Обе компании показали средний прирост объёма реализации природного газа на внутреннем рынке на уровне 1% за последние пять лет.

Объём реализации газа в России, млрд м3

Рис. 12. Источник: операционные данные компаний

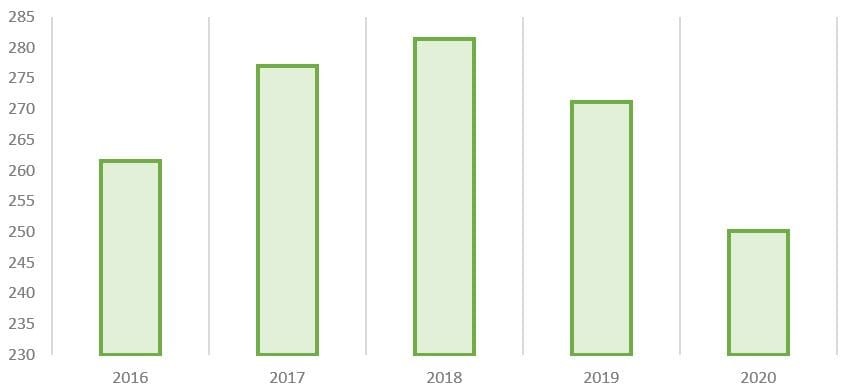

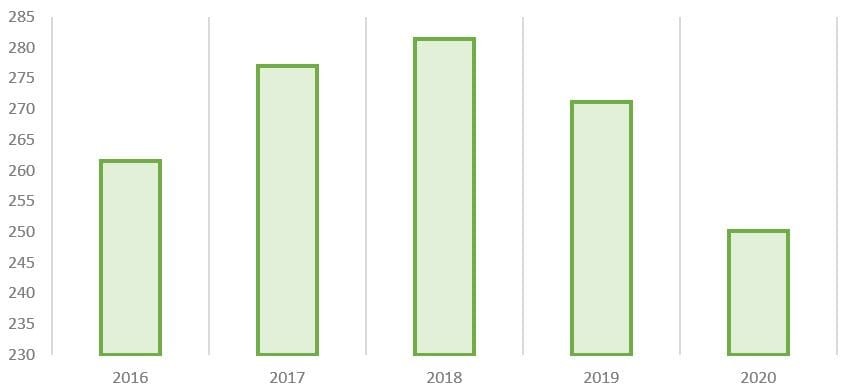

«Газпром» обладает монопольным правом на продажу трубопроводного газа за рубеж. При этом с 2018 г. объём продаж природного газа в дальнее зарубежье сокращается, и по итогам 2020 г. продажи на внешний рынок снизились до пятилетнего минимума и составили около 250 млрд м3.

Объём реализации газа ПАО «Газпром» на внешнем рынке, млрд м3

Рис. 13. Источник: операционные данные ПАО «Газпром»

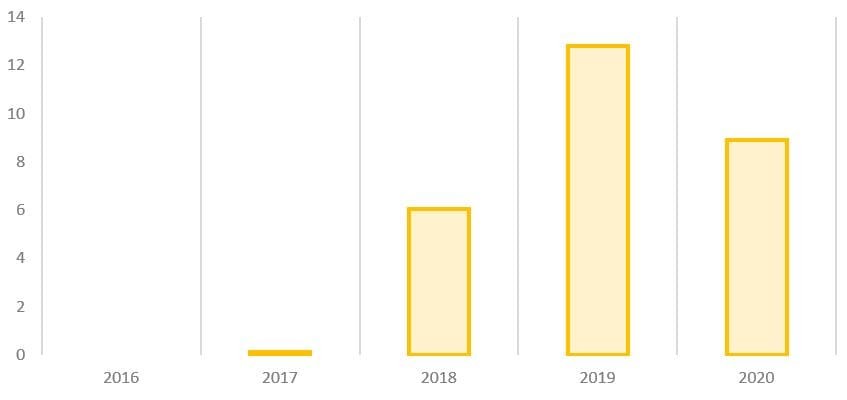

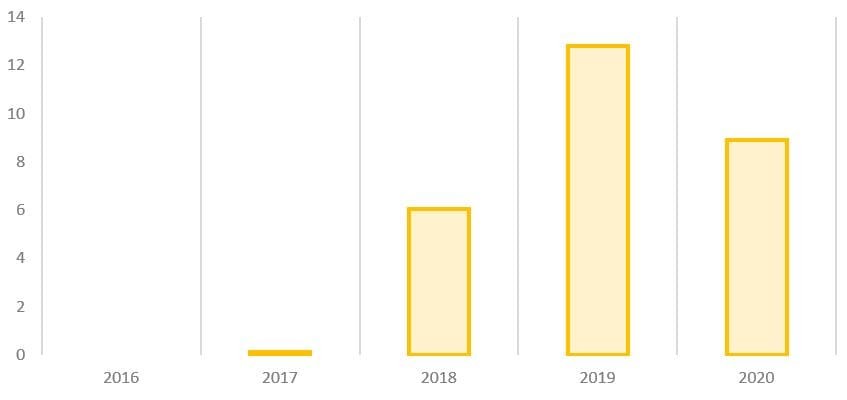

«НОВАТЭК» начал реализовывать газ на внешнем рынке с 2017 г. в виде СПГ после того, как была запущена в работу первая линия завода «Ямал СПГ». В связи с этим объёмы поставок газа за рубеж находятся в прямой зависимости от внешней конъюнктуры на рынке СПГ. По итогам 2020 г. они сократились с рекордных 12,8 млрд м3 в 2019 г. до 8,89 млрд м3.

Объёмы реализации газа ПАО «НОВАТЭК» на внешнем рынке, млрд м3

Рис. 14. Источник: операционные данные ПАО «НОВАТЭК»

Сравнение финансовых показателей

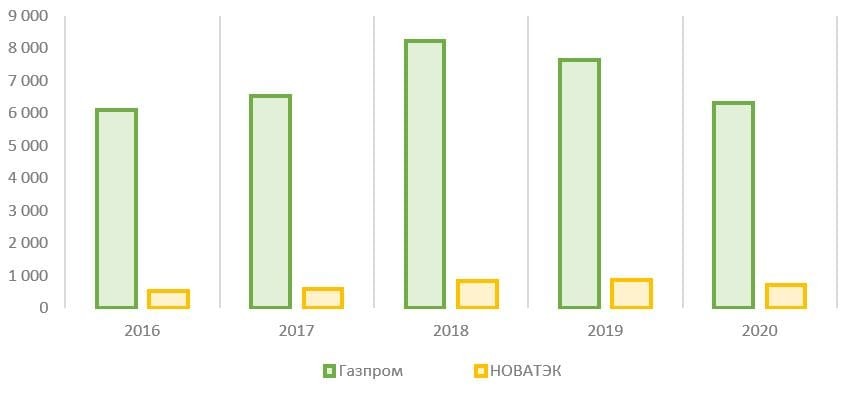

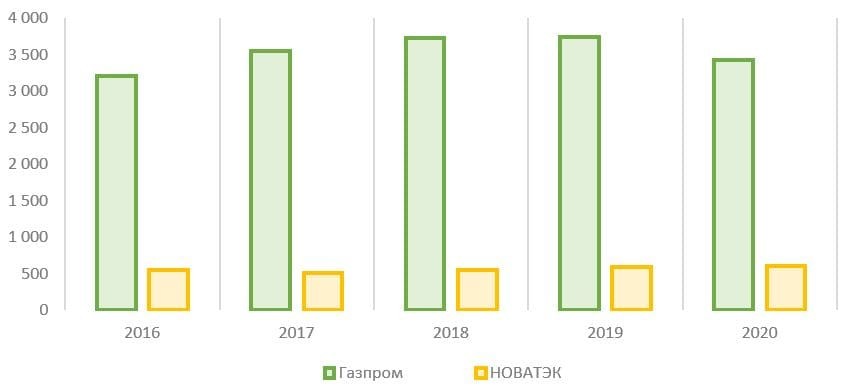

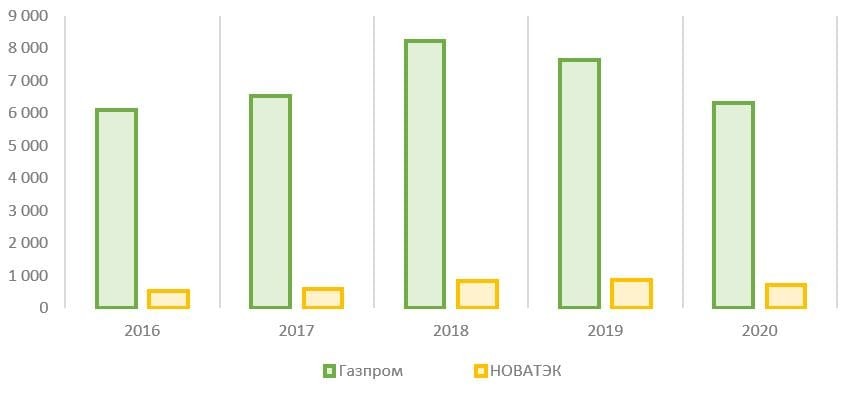

Выручка «Газпрома» по итогам 2020 г. оказалась почти в девять раз больше выручки «НОВАТЭКа» — 6,32 трлнруб. против 711,8 млрд руб. При этом обе компании сократили свои доходы на фоне падения спроса и цен на углеводороды.

«НОВАТЭК» демонстрирует более высокую динамику выручки: средний темп роста в 2016–2020 гг. составил 7% по сравнению с 1% у «Газпрома».

Динамика выручки, млрд руб.

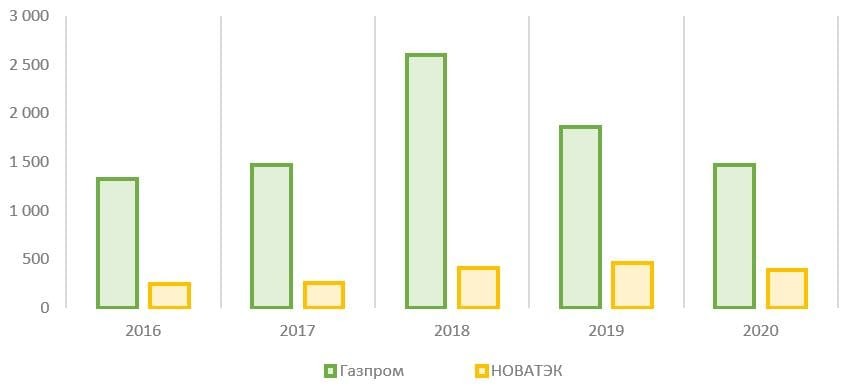

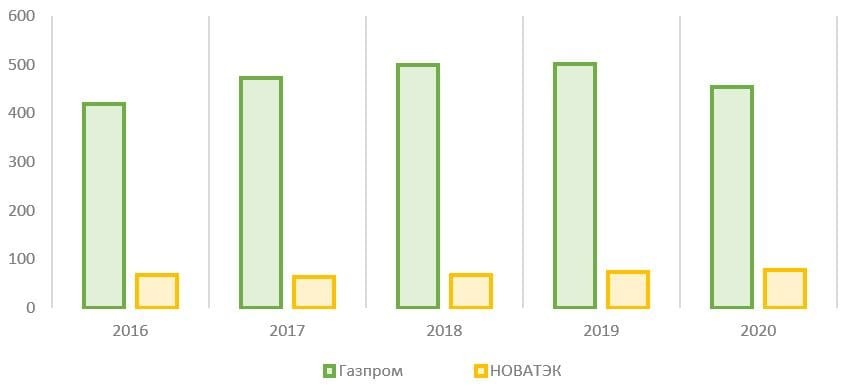

Рис. 15. Источник: финансовые показатели компаний

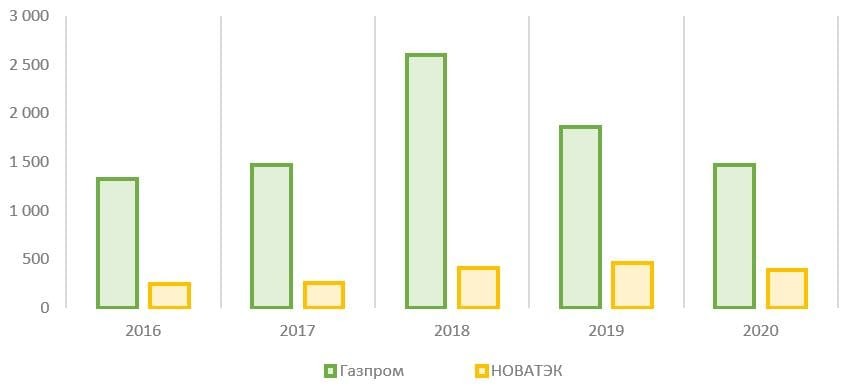

Средний темп прироста показателя EBITDA у «НОВАТЭКа» в 2016–2020 гг. составил 13% по сравнению с 3% у «Газпрома». В 2020 г. EBITDA у «Газпрома» снизилась на 21% — до 1,466 трлн руб., а у «НОВАТЭКА» — на 15% до 392,4 млрд руб.

Динамика EBITDA, млрд руб.

Рис. 16. Источник: финансовые показатели компаний

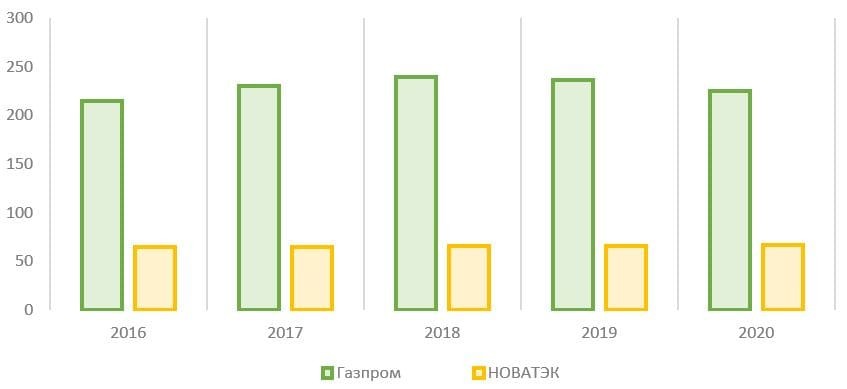

На фоне неблагоприятной рыночной конъюнктуры и различных неденежных списаний чистая прибыль «Газпрома» в 2020 г. упала до многолетнего минимума, что сильно искажает мультипликаторы, связанные с этим параметром, такие как P/E, ROA, ROE. В результате «НОВАТЭК» заработал по итогам 2020 г. больше, чем «Газпром», хотя продал в разы меньше углеводородов и получил в разы меньше выручки.

Динамика чистой прибыли, млрд руб.

Рис. 17. Источник: финансовые показатели компаний

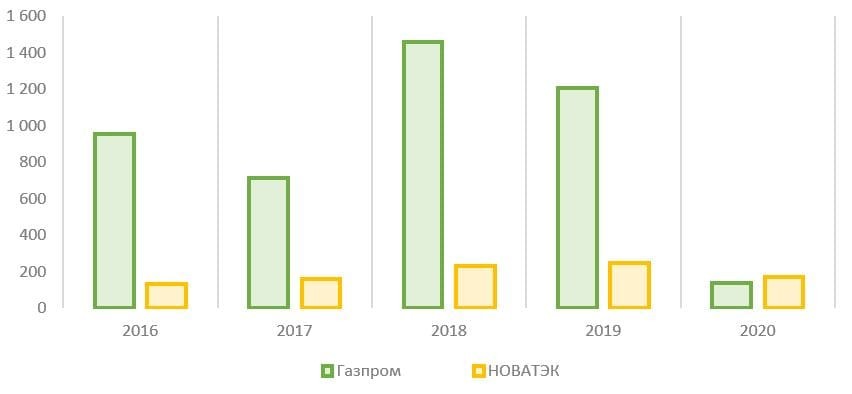

Капитальные затраты «Газпрома» также значительно превышают инвестиции «НОВАТЭКа». С 2016 по 2020 г. «Газпром» вложил в своё развитие почти 1,5 трлн руб., а «НОВАТЭК» только 392 млрд руб.

Динамика капитальных затрат, млрд руб.

Рис. 18. Источник: финансовые показатели компаний

Чистый долг «Газпрома» растёт на протяжении пяти последних лет и достиг рекордных 3,87 трлн руб. по итогам 2020 г. Чистый долг «НОВАТЭКа» в течение трёх последних лет практически не меняется и на 31 декабря 2020 г. составил 102,4 млрд руб. Уровень долговой нагрузки по коэффициенту «чистый долг / EBITDA» у «Газпрома» составляет 2,6 по сравнению с 0,3 у «НОВАТЭКа».

Динамика чистого долга, млрд руб.

Рис. 19. Источник: финансовые показатели компаний

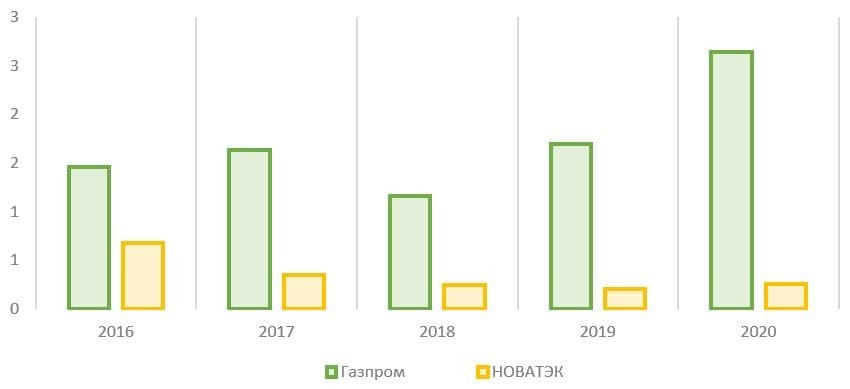

Коэффициент «чистый долг / EBITDA»

Рис. 20. Источник: финансовые показатели компаний

Дивиденды

С 2021 г. обе компании перешли на выплаты не менее 50% скорректированной чистой прибыли по МСФО. При этом «НОВАТЭК» наращивал размер дивидендных выплат на акцию на протяжении последних лет, а дивиденды «Газпрома» снижались последние два года от рекордного уровня по итогам 2018 г.

Динамика дивидендных выплат, руб./акцию

Рис. 21. Источник: история дивидендных выплат компаний

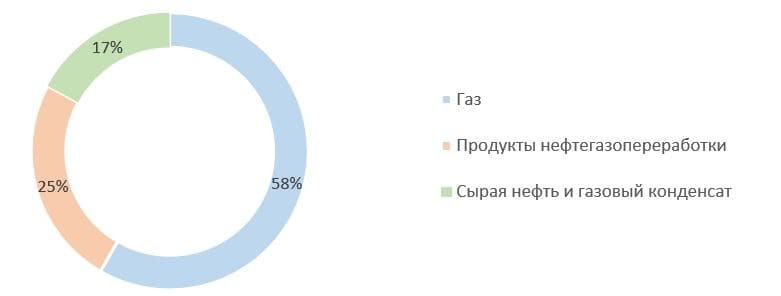

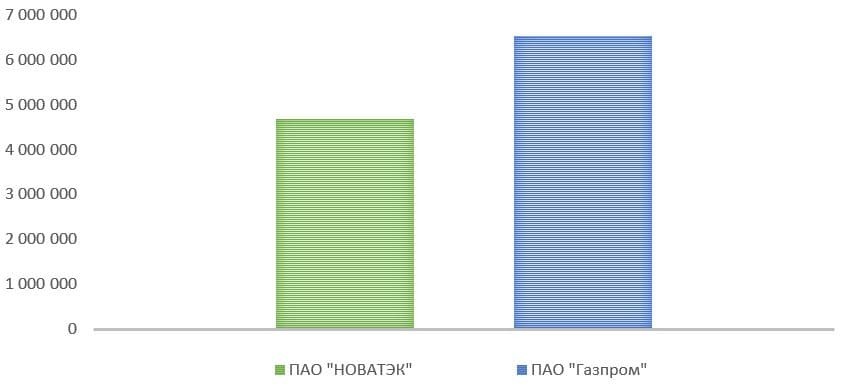

Капитализация и динамика котировок

Хотя по объёму добычи углеводородов «Газпром» почти в шесть раз превосходит «НОВАТЭК», а по размеру выручки в 2020 г. госмонополия в девять раз превзошла конкурента, капитализация «Газпрома» лишь в 1,4 раза больше, чем у «НОВАТЭКа». А был период, когда «НОВАТЭК» стоил даже дороже, чем «Газпром».

Рыночная капитализация ПАО «НОВАТЭК» и ПАО «Газпром» на 22.06.2021, млн руб.

Рис. 22. Источник: сайт Московской биржи

В целом динамика котировок обеих компаний схожа и во многом зависит от рыночной и ценовой конъюнктуры на мировом рынке газа. На конец июня 2021 г. акции «Газпрома» и «НОВАТЭКа» торгуются около многолетних максимумов на фоне роста цен на газ на крупнейших газовых хабах.

Динамика котировок акций ПАО «Газпром», руб.

Рис. 23. Источник: сайт Московской биржи

Динамика котировок акций ПАО «НОВАТЭК», руб.

Рис. 24. Источник: сайт Московской биржи

Точки роста компаний

Основную часть дохода обе компании получают от производства, переработки и продажи природного газа. При этом бизнес «Газпрома» больше по объёму и более диверсифицирован, поскольку зарабатывает также на добыче нефти (через дочернюю компанию ПАО «Газпром нефть»), продаже электрической и тепловой энергии (через ООО «Газпром энергохолдинг») и предоставлении в пользование своей ГТС (в том числе «НОВАТЭКу»).

Однако бизнес «НОВАТЭКа» в последние годы демонстрирует более высокую рентабельность и динамику основных операционных и финансовых показателей.

Поскольку внутренний газовый рынок в ближайшие годы вряд ли продемонстрирует высокие темпы роста, а цены на газ внутри России жёстко регулируются со стороны государства, основные точки роста для обеих компаний видятся в экспортном направлении. «НОВАТЭК» может значительно увеличить объём экспортных продаж СПГ после реализации всех СПГ-проектов и выхода на полную проектную мощность. «Газпром» может увеличить экспорт газа в Китай, а также нарастить объём переработки, что позволит продавать продукцию с более высокой добавленной стоимостью.

В целом «НОВАТЭК» оценивается рынком значительно выше «Газпрома», что отражают более высокие темпы роста компании в последние годы. При этом «Газпром» остаётся одной из самых недооценённых компаний в мире по ключевым мультипликаторам, что может свидетельствовать о том, что участники рынка ожидают невысоких результатов от госмонополиста в будущем.

Рис. 25. Источник: операционные и финансовые показатели компаний из отчётов и пресс-релизов, расчёт автора

В этой статье:

разберём, что собой представляют бизнесы;

выясним, какое место занимают в отрасли;

узнаем, что, куда и в каких объёмах поставляют;

определим динамику основных операционных и финансовых показателей;

сравним мультипликаторы и дивидендные политики компаний.

Положение в отрасли

Обе компании работают в нефтегазовой отрасли и получают основной доход от продажи природного газа на внутреннем и внешнем рынках. При этом «Газпром» более диверсифицирован по источникам доходов, поскольку зарабатывает не только на производстве и продаже углеводородов, но и на продаже электроэнергии и предоставлении услуг по транспортировке газа.

Структура выручки от продаж ПАО «Газпром» в 2020 г., %

Рис. 1. Источник: финансовая отчётность ПАО «Газпром» за 2020 г.

Структура выручки от продаж ПАО «НОВАТЭК» в 2020 г., %

Рис. 2. Источник: финансовая отчётность ПАО «НОВАТЭК» за 2020 г.

Природный газ — одно из самых важных полезных ископаемых, которое широко используется с середины XX века в энергетической и газохимической отраслях. Химический состав природного газа в основном включает метан (от 70% и выше) с небольшими примесями других газов.

В 2020 г. на фоне распространения коронавируса и относительно тёплой зимы 2019–2020 гг. углеводородная отрасль оказалась в глубочайшем кризисе, а спрос и цены на природный газ в мире резко обрушились в первой половине 2020 г.

В 2020 г. потребление природного газа в мире сократилось по сравнению с 2019 г. на 4,6% — примерно до 3,73 млрд м3.

Структура потребления природного газа в 2020 г., %

Рис. 3. Источник: годовой отчёт ПАО «НК «Роснефть» за 2020 г.

Тем не менее уже во второй половине 2020 г. цены на крупнейших газовых хабах начали восстанавливаться, чтобы уже в конце 2020 — начале 2021 г. вернуться на локальные максимумы.

Цены на природный газ на торговых площадках TTF и NCG в 2020–2021 гг., долл./тыс. м3

Рис. 4. Источник: Bloomberg, годовой отчёт ПАО «Газпром» за 2020 г.

В России объёмы добычи природного и попутного газа сократились в 2020 г. на 6% — до 692,9 млрд м3. Большая часть добычи приходится на три компании: «Газпром», «НОВАТЭК» и «Роснефть» (ROSN).

Структура добычи природного и попутного газа в России в 2020 г., %

Рис. 5. Источник: данные нефтегазовых компаний, расчёт автора

Сегодня в мире используются два основных способа доставки природного газа до потребителя.

1. Транспортировка газа по газопроводам — такой природный газ называют трубопроводным. Чтобы газ шёл по трубам в нужном направлении, его прокачивают под определённым давлением (75 атмосфер).

Газотранспортная система (ГТС) России является самой большой в мире. Её протяжённость на территории нашей страны составляет более 176 тыс. км. Практически все объекты газотранспортной системы принадлежат «Газпрому». Все прочие компании, в том числе «НОВАТЭК», которые хотят поставлять трубопроводный газ в России, платят «Газпрому» за пользование газопроводом.

На фоне кризиса в углеводородной отрасли объём поступления газа в ГТС «Газпрома» по итогам 2020 г. сократился на 8% — до 625 млрд м3.

Объём поступления газа в ГТС «Газпрома», млрд м3

Рис. 6. Источник: данные ПАО «Газпром»

Кроме того, «Газпром» обладает монопольным правом на экспорт трубопроводного газа из России в другие страны.

Эти два фактора — ГТС в собственности и монополия на экспорт трубопроводного газа — обеспечивают «Газпрому» серьёзное конкурентное преимущество перед прочими газодобывающими компаниями, но они же возлагают на холдинг серьёзные обязательства по надлежащему и бесперебойному снабжению природным газом потребителей в России и за рубежом.

Рис. 7. Центральная диспетчерская «Газпрома». Источник: сайт ПАО «Газпром»

Кроме трубопровода, природный газ также доставляют по морю танкерами.

2. Транспортировка газа специальными морскими судами — газовозами. Для этого газ искусственно сжижают при помощи охлаждения до температуры −160 °C и перевозят в специализированных изотермических ёмкостях. Затем сжиженный природный газ (СПГ) регазифицируют (переводят обратно из жидкого в газообразное состояние) и доставляют по трубам конечному потребителю.

Несмотря на кризис, общий объём мировой торговли СПГ в 2020 г. достиг рекордных 362 млн тонн.

Объём мировой торговли СПГ, млн т

Рис. 8. Источник: годовой отчёт ПАО «Газпром» за 2020 г.

Первый завод по сжижению природного газа в России был запущен в 2009 г. в рамках проекта «Сахалин-2». Его проектная мощность составляет 10,2 млн тонн СПГ в год. «Газпрому» в данном проекте принадлежит 51% акций.

В декабре 2017 г. была запущена первая линия крупнейшего в России завода по сжижению природного газа — «Ямал СПГ». После запуска всех четырёх линий проектная мощность предприятия составит 17,4 млн тонн. «НОВАТЭКУ» в данном проекте принадлежит 50,1% акций.

В апреле 2019 г. была запущена первая линия СПГ-завода «Криогаз-Высоцк» мощностью 660 тыс. т в год. 51% в проекте принадлежит «НОВАТЭКУ» и 41,5% «Газпромбанку».

Сравнение операционных показателей

Доля «Газпрома» в общемировых запасах природного газа составляет около 16%, что делает его мировым лидером по данному показателю. Компания в шесть раз превосходит «НОВАТЭК» по объёмам доказанных и вероятных запасов углеводородов, согласно международным стандартам PRMS.

На 31 декабря 2020 г. запасы «Газпрома» составили 178,51 млрд бнэ, а запасы «НОВАТЭКА» — 29,32 млрд бнэ.

Запасы углеводородов по международным стандартам PRMS, млрд бнэ

Рис. 9. Источник: операционные данные компаний

По объёмам добычи углеводородов «Газпром» также значительно превосходит своего конкурента. По итогам 2020 г. объём добычи углеводородов «Газпромом» составил 3,43 млрд бнэ по сравнению с 608,2 млн бнэ у «НОВАТЭКа». При этом «НОВАТЭК» продемонстрировал более быстрый средний прирост добычи углеводородов по итогам последних пяти лет — 3% против 2% у «Газпрома». Даже по результатам 2020 г. «НОВАТЭК» увеличил объём добычи на 3%, в то время как объём добычи «Газпрома» сократился на 8%.

Объём добычи углеводородов, млн бнэ

Рис. 10. Источник: операционные данные компаний

Схожую динамику имеет и добыча природного газа. Объём добычи природного и попутного газа «Газпромом» по итогам 2020 г. сократился до 454,5 млрд м3, а средний прирост за пять лет составил 2%. «НОВАТЭК» по итогам 2020 г. увеличил добычу природного газа на 4% — до 77,37 млрд м3, а средний прирост добычи за пять лет составил 3%.

Объём добычи газа, млрд м3

Рис. 11. Источник: операционные данные компаний

В 2020 г., несмотря на падение операционных показателей, объём добычи «Газпрома» в шесть раз превысил объём добычи «НОВАТЭКа». При этом «Газпром» также получает значительные доходы от продажи электроэнергии и предоставления в пользование своей газотранспортной системы. Однако «НОВАТЭК» в последние годы быстрее наращивал добычу и сумел сохранить положительную динамику даже в 2020 г.

Объём реализации газа в России в 2020 г. ПАО «Газпром» и ПАО «НОВАТЭК» составил 225,1 млрд м3 и 66,69 млрд м3 соответственно. Обе компании показали средний прирост объёма реализации природного газа на внутреннем рынке на уровне 1% за последние пять лет.

Объём реализации газа в России, млрд м3

Рис. 12. Источник: операционные данные компаний

«Газпром» обладает монопольным правом на продажу трубопроводного газа за рубеж. При этом с 2018 г. объём продаж природного газа в дальнее зарубежье сокращается, и по итогам 2020 г. продажи на внешний рынок снизились до пятилетнего минимума и составили около 250 млрд м3.

Объём реализации газа ПАО «Газпром» на внешнем рынке, млрд м3

Рис. 13. Источник: операционные данные ПАО «Газпром»

«НОВАТЭК» начал реализовывать газ на внешнем рынке с 2017 г. в виде СПГ после того, как была запущена в работу первая линия завода «Ямал СПГ». В связи с этим объёмы поставок газа за рубеж находятся в прямой зависимости от внешней конъюнктуры на рынке СПГ. По итогам 2020 г. они сократились с рекордных 12,8 млрд м3 в 2019 г. до 8,89 млрд м3.

Объёмы реализации газа ПАО «НОВАТЭК» на внешнем рынке, млрд м3

Рис. 14. Источник: операционные данные ПАО «НОВАТЭК»

Сравнение финансовых показателей

Выручка «Газпрома» по итогам 2020 г. оказалась почти в девять раз больше выручки «НОВАТЭКа» — 6,32 трлнруб. против 711,8 млрд руб. При этом обе компании сократили свои доходы на фоне падения спроса и цен на углеводороды.

«НОВАТЭК» демонстрирует более высокую динамику выручки: средний темп роста в 2016–2020 гг. составил 7% по сравнению с 1% у «Газпрома».

Динамика выручки, млрд руб.

Рис. 15. Источник: финансовые показатели компаний

Средний темп прироста показателя EBITDA у «НОВАТЭКа» в 2016–2020 гг. составил 13% по сравнению с 3% у «Газпрома». В 2020 г. EBITDA у «Газпрома» снизилась на 21% — до 1,466 трлн руб., а у «НОВАТЭКА» — на 15% до 392,4 млрд руб.

Динамика EBITDA, млрд руб.

Рис. 16. Источник: финансовые показатели компаний

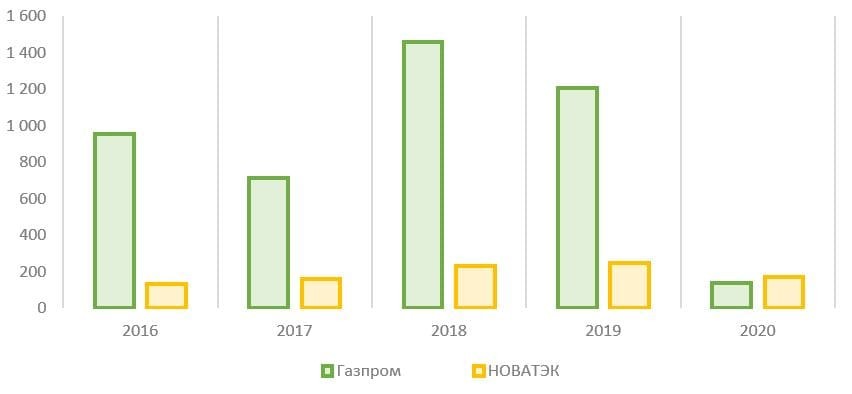

На фоне неблагоприятной рыночной конъюнктуры и различных неденежных списаний чистая прибыль «Газпрома» в 2020 г. упала до многолетнего минимума, что сильно искажает мультипликаторы, связанные с этим параметром, такие как P/E, ROA, ROE. В результате «НОВАТЭК» заработал по итогам 2020 г. больше, чем «Газпром», хотя продал в разы меньше углеводородов и получил в разы меньше выручки.

Динамика чистой прибыли, млрд руб.

Рис. 17. Источник: финансовые показатели компаний

Капитальные затраты «Газпрома» также значительно превышают инвестиции «НОВАТЭКа». С 2016 по 2020 г. «Газпром» вложил в своё развитие почти 1,5 трлн руб., а «НОВАТЭК» только 392 млрд руб.

Динамика капитальных затрат, млрд руб.

Рис. 18. Источник: финансовые показатели компаний

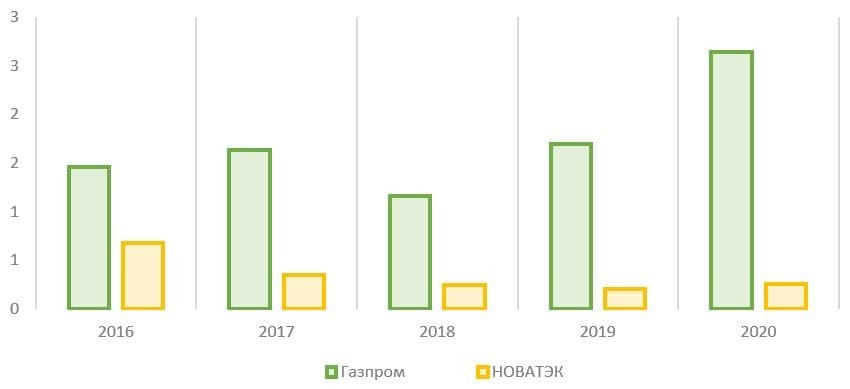

Чистый долг «Газпрома» растёт на протяжении пяти последних лет и достиг рекордных 3,87 трлн руб. по итогам 2020 г. Чистый долг «НОВАТЭКа» в течение трёх последних лет практически не меняется и на 31 декабря 2020 г. составил 102,4 млрд руб. Уровень долговой нагрузки по коэффициенту «чистый долг / EBITDA» у «Газпрома» составляет 2,6 по сравнению с 0,3 у «НОВАТЭКа».

Динамика чистого долга, млрд руб.

Рис. 19. Источник: финансовые показатели компаний

Коэффициент «чистый долг / EBITDA»

Рис. 20. Источник: финансовые показатели компаний

Дивиденды

С 2021 г. обе компании перешли на выплаты не менее 50% скорректированной чистой прибыли по МСФО. При этом «НОВАТЭК» наращивал размер дивидендных выплат на акцию на протяжении последних лет, а дивиденды «Газпрома» снижались последние два года от рекордного уровня по итогам 2018 г.

Динамика дивидендных выплат, руб./акцию

Рис. 21. Источник: история дивидендных выплат компаний

Капитализация и динамика котировок

Хотя по объёму добычи углеводородов «Газпром» почти в шесть раз превосходит «НОВАТЭК», а по размеру выручки в 2020 г. госмонополия в девять раз превзошла конкурента, капитализация «Газпрома» лишь в 1,4 раза больше, чем у «НОВАТЭКа». А был период, когда «НОВАТЭК» стоил даже дороже, чем «Газпром».

Рыночная капитализация ПАО «НОВАТЭК» и ПАО «Газпром» на 22.06.2021, млн руб.

Рис. 22. Источник: сайт Московской биржи

В целом динамика котировок обеих компаний схожа и во многом зависит от рыночной и ценовой конъюнктуры на мировом рынке газа. На конец июня 2021 г. акции «Газпрома» и «НОВАТЭКа» торгуются около многолетних максимумов на фоне роста цен на газ на крупнейших газовых хабах.

Динамика котировок акций ПАО «Газпром», руб.

Рис. 23. Источник: сайт Московской биржи

Динамика котировок акций ПАО «НОВАТЭК», руб.

Рис. 24. Источник: сайт Московской биржи

Точки роста компаний

Основную часть дохода обе компании получают от производства, переработки и продажи природного газа. При этом бизнес «Газпрома» больше по объёму и более диверсифицирован, поскольку зарабатывает также на добыче нефти (через дочернюю компанию ПАО «Газпром нефть»), продаже электрической и тепловой энергии (через ООО «Газпром энергохолдинг») и предоставлении в пользование своей ГТС (в том числе «НОВАТЭКу»).

Однако бизнес «НОВАТЭКа» в последние годы демонстрирует более высокую рентабельность и динамику основных операционных и финансовых показателей.

Поскольку внутренний газовый рынок в ближайшие годы вряд ли продемонстрирует высокие темпы роста, а цены на газ внутри России жёстко регулируются со стороны государства, основные точки роста для обеих компаний видятся в экспортном направлении. «НОВАТЭК» может значительно увеличить объём экспортных продаж СПГ после реализации всех СПГ-проектов и выхода на полную проектную мощность. «Газпром» может увеличить экспорт газа в Китай, а также нарастить объём переработки, что позволит продавать продукцию с более высокой добавленной стоимостью.

В целом «НОВАТЭК» оценивается рынком значительно выше «Газпрома», что отражают более высокие темпы роста компании в последние годы. При этом «Газпром» остаётся одной из самых недооценённых компаний в мире по ключевым мультипликаторам, что может свидетельствовать о том, что участники рынка ожидают невысоких результатов от госмонополиста в будущем.

Рис. 25. Источник: операционные и финансовые показатели компаний из отчётов и пресс-релизов, расчёт автора

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба