Сегодня у нас крайне спекулятивная идея: взять акции технологической компании ContextLogic (NASDAQ: WISH), дабы заработать на спекулятивном росте этих акций после сильного падения.

Потенциал роста и срок действия: 32% за 20 месяцев; 145% за 8 лет.

Почему акции могут вырасти: они сильно упали, а сегмент онлайн-коммерции, в котором компания работает, кажется многим перспективным.

Как действуем: берем сейчас по 9,78 $.

На чем компания зарабатывает

Компании принадлежит площадка онлайн-коммерции Wish, ориентированная на пользователей мобильных устройств с операционкой Android и iOS: 90% активности на площадке происходит в мобильном приложении компании.

Согласно годовому отчету компании, ее выручка делится на два сегмента:

Рыночная площадка — 79,77%. Компания зарабатывает, предоставляя торговцам доступ к сайту Wish. ContextLogic собирает свой процент с транзакций, берет деньги за продвижение товаров — это дает 9,86% выручки сегмента — и оказывает другие услуги.

Логистика — 20,23%. В этом сегменте компания оказывает продавцам услуги отправки товара покупателю.

В отчете географический разрез дается только по рыночной площадке. Географически выручка компании делится следующим образом:

Европа — 46%.

Северная Америка — 40%. США дает 33,6% от всей выручки компании.

Южная Америка — 5%.

Другие, неназванные регионы — 9%.

Компания убыточная.

Годовая выручка и прибыль, млн долларов

Квартальная выручка и прибыль, млн долларов

Аргументы в пользу компании

Сильно упало. Компания вышла на биржу совсем недавно, в декабре 2020, и сейчас торгуется ниже 24 $ — цены, с которой акции размещались в ходе IPO. То есть взять акции можно уже просто в ожидании отскока.

Перспективный сектор. В США онлайн-коммерция переживает мощный рост. Отчасти этому поспособствовал коронакризис, но в целом тренд роста электронной коммерции был и раньше. Впрочем, опыт пандемии придаст потребителям дополнительный стимул больше закупаться онлайн: как показывают опросы, многие потребители планируют больше использовать онлайн-каналы даже после окончания пандемии. Я считаю, что этот результат можно спокойно экстраполировать на весь мир в целом. В других странах прогнозы роста онлайн-коммерции тоже очень бравые.

ContextLogic тут находится в авангарде, как представитель подсегмента мобильной коммерции, который растет даже быстрее онлайн-коммерции в целом: среднегодовые темпы роста тут до 2024 будут составлять 25,5% в год. Все это в сумме будет способствовать росту выручки компании темпами выше средних.

Акции компании могут рассчитывать на приток розничных инвесторов. ContextLogic благодаря своим темпам роста выручки и мобильной ориентации выглядит как «многообещающий стартап». Тем более что среднестатистический розничный инвестор нынче ожидает нереальных среднегодовых темпов роста — в районе 15%, а такие результаты в теории можно получить только в «быстрорастущих перспективных бизнесах». Так что думаю, что акции ContextLogic накачает толпа розничных инвесторов. Тем более капитализация у компании не очень большая — 6,05 млрд долларов.

Хорошая покупка. Компанию вполне может купить кто-то крупнее. Это будет в рамках логики волны слияний и поглощений в 2021 году, да и капитализация компании сильно упала. По сумме достоинств ContextLogic может представлять интерес для крупного игрока, который хочет развиваться в сфере онлайн-коммерции: 107 млн ежемесячных пользователей, 550 тысяч работающих на платформе торговцев, присутствие в 100 с лишним странах и работа с более чем 50 тысячами местных контрагентов в этих странах. В абсолютных цифрах компания не выглядит совсем переоцененной и даже может сослужить своему покупателю хорошую службу: целевой рынок компании — это все, что связано с онлайн-коммерцией, то есть 3,4 трлн долларов годовой выручки, где 63% активности приходится на мобильные устройства.

ContextLogic во всех своих презентациях и отчетах постоянно хвастается тем, какая там умная и обучаемая платформа, которая эффективно анализирует покупательские привычки и подсовывает пользователям то, что они хотят купить. Есть заявления, что 70% продаж на платформе компании вообще происходит без поиска: покупатель берет то, что ему предлагает главная страница. Этот фактор может послужить дополнительным аргументом в пользу покупки компании кем-то.

Я не сильно удивлюсь, если покупателем компании станет Amazon, который с упорством, достойным лучшего применения, развивает низкомаржинальный сегмент онлайн-розницы за счет дающего основную прибыль подразделения облачных вычислений.

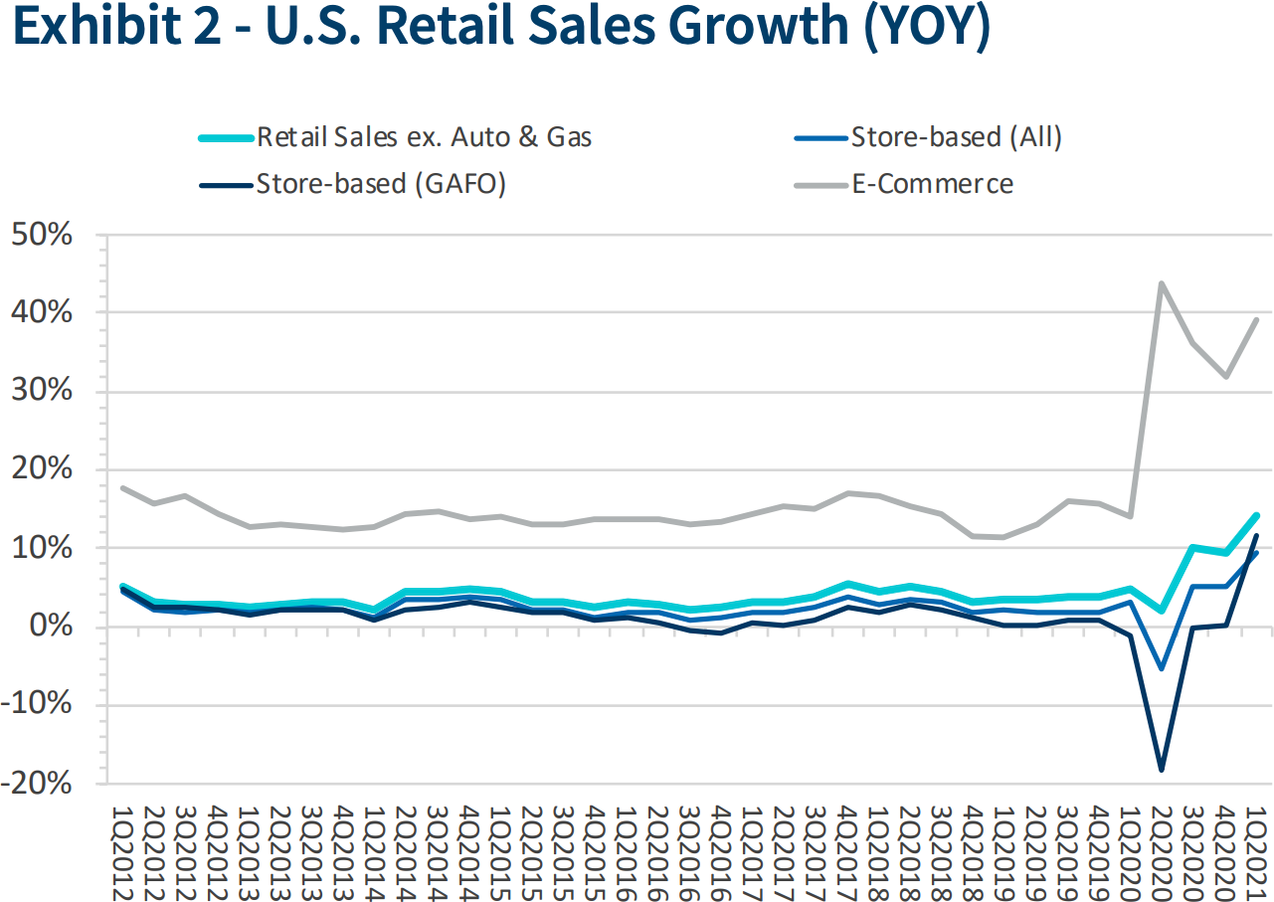

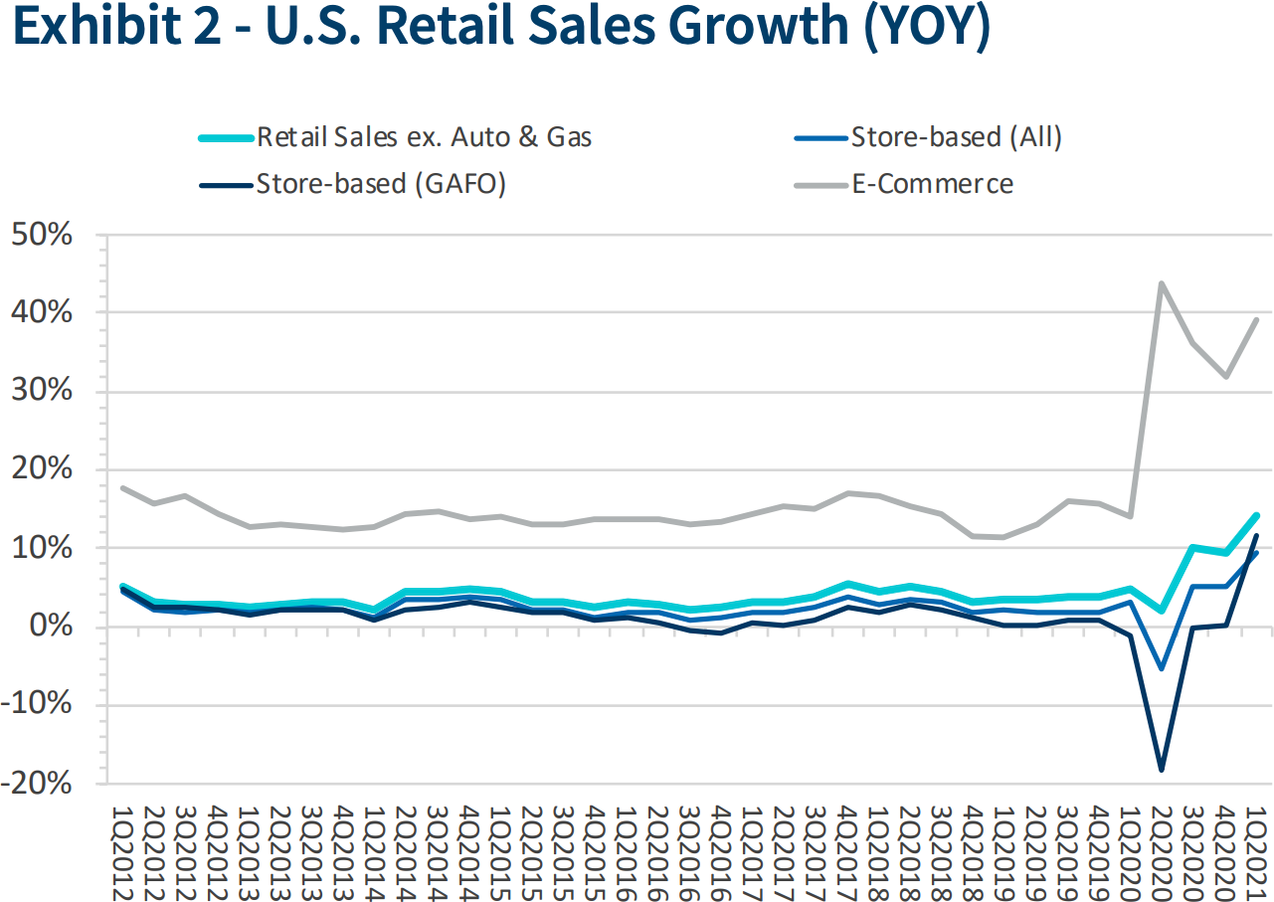

Рост розничных продаж в США по категориям в процентах. Сравнение с периодом годом ранее. Бирюзовый — розница без автомобилей и бензина, темно-синий — обычные магазины с потребительскими товарами, синий — все магазины, серый — онлайн-коммерция. Источник: FTI Consulting, 2021 Online Retail Forecast Report, стр. 3

Онлайн-продажи в США в миллионах долларов и процент от общей структуры розничных продаж в США. Зеленый — темпы роста онлайн-продаж, серый — доля онлайн-продаж в общей структуре розницы. Источник: FTI Consulting, 2021 Online Retail Forecast Report, стр. 7

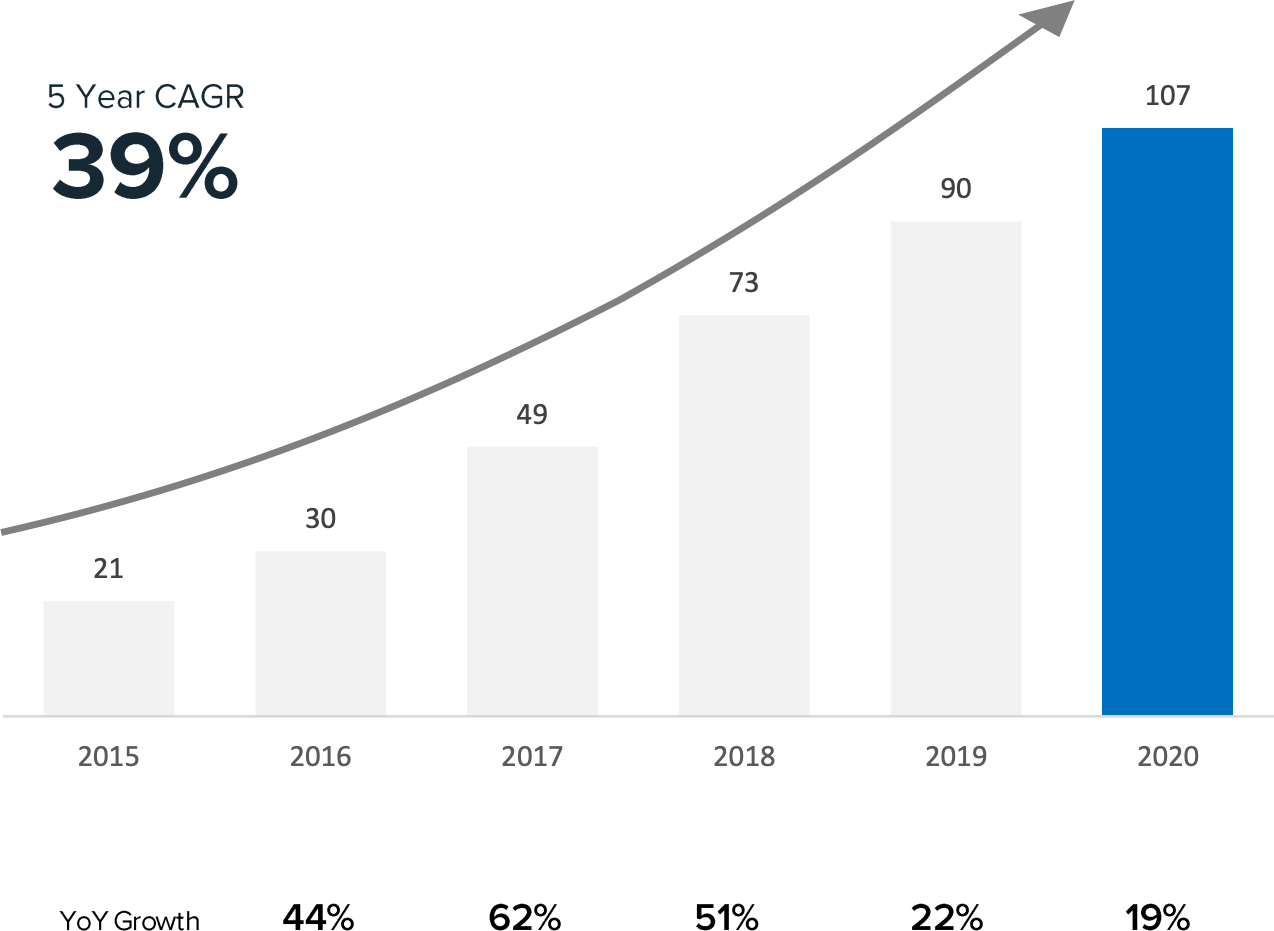

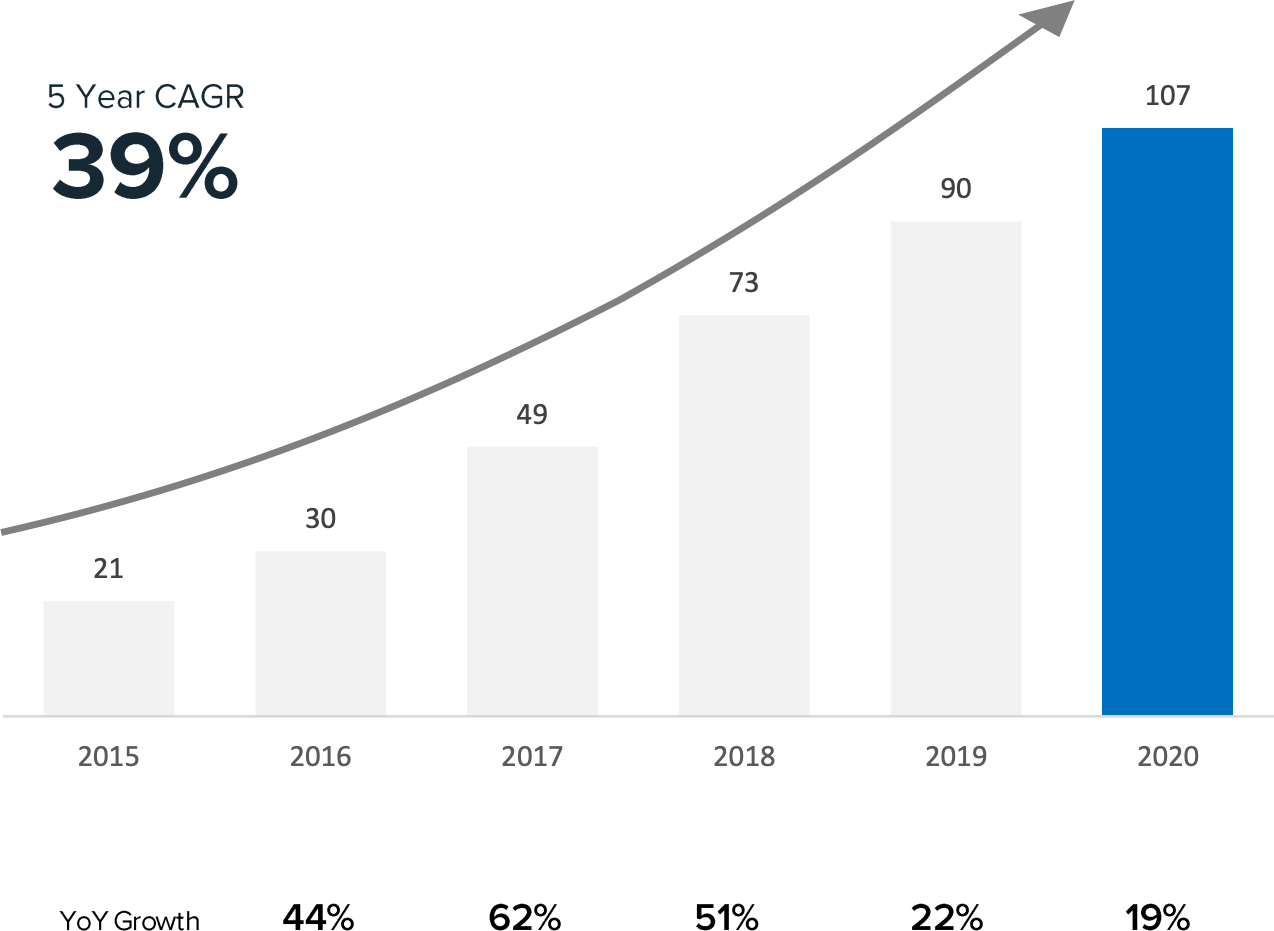

Ежемесячное количество активных пользователей платформы в миллионах. Внизу — темпы роста за год в процентах. Источник: презентация компании, слайд 18

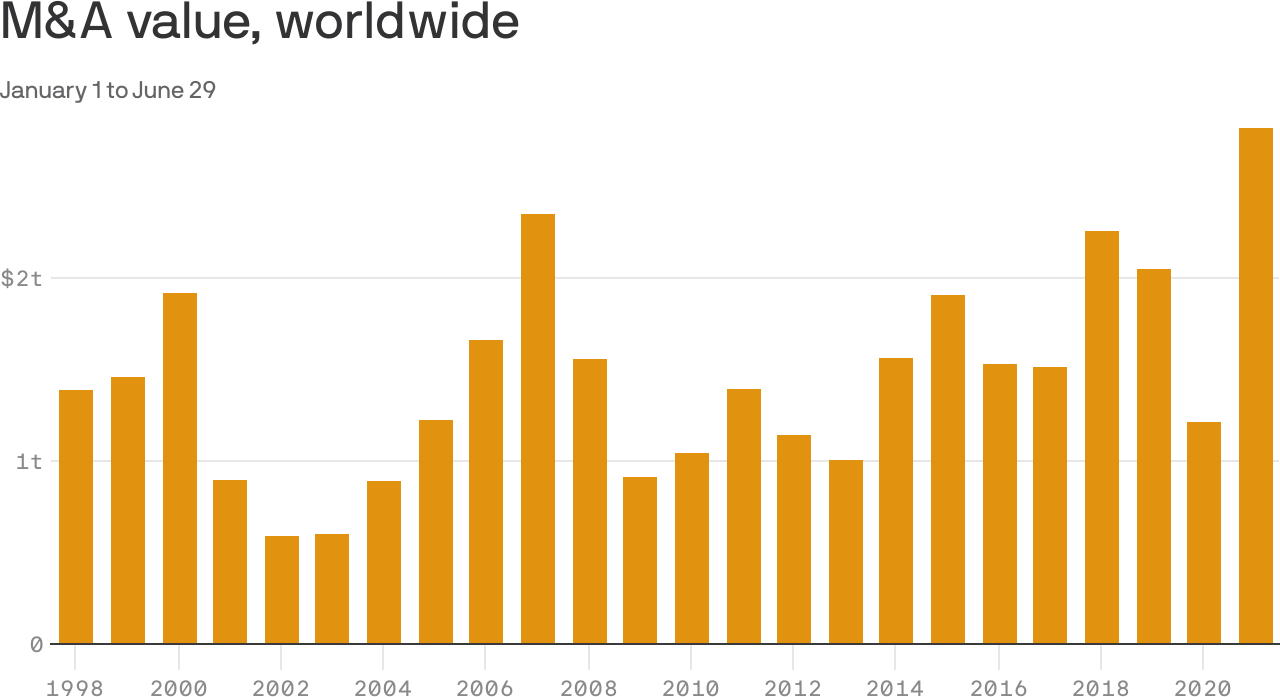

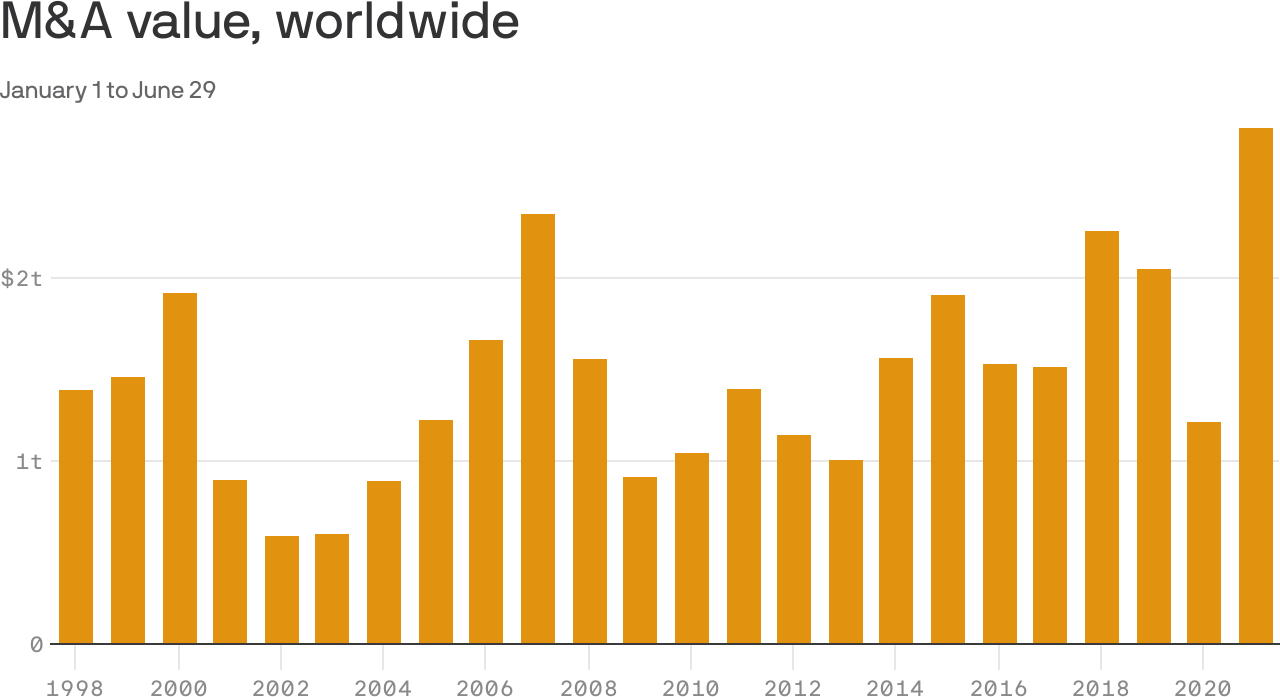

Общая стоимость всех сделок в сфере слияний и поглощений в мире в триллионах долларов. С января по 29 июня в каждом году. Источник: Axios

Какой среднегодовой доходности ожидают инвесторы на длинных дистанциях

Что может помешать

«Ох, Китай…» Большая часть продавцов с платформы компании находится в Китае. Здесь возможен целый ворох проблем — от чисто логистических до политических. Например, в КНР начнут активно прессовать работающих на платформе ContextLogic предпринимателей. КНР — это страна возможностей, в том числе и самых страшных.

«Кто получил в висок — тот теперь песок». Компания убыточная — и потому по определению волатильна. Особенно это важно сейчас, когда маячит повышение ставок, от чего убыточным компаниям обычно плохо, так как для них дорожает стоимость займов.

Причем есть очень большая вероятность, что компания будет убыточной очень долгое время и, может, даже всегда: онлайн-коммерция — это в целом не очень прибыльное дело, поскольку логистика и смежные расходы сжирают там большую часть прибыли.

Убыточность компании будет мотивировать менеджмент компании заниматься допэмиссией акций — что может негативно отразиться на котировках. Ну и убыточность — это всегда весьма вероятные риски банкротства.

Может быть мошенничество — но это не точно. Недавно из компании внезапно ушел финансовый директор, а на горизонте появился иск одного из инвесторов, в котором менеджмент компании обвиняется в искажении операционных метрик ContextLogic и обмане акционеров. Как будет развиваться эта история дальше — непонятно. Но все же следует иметь этот момент в виду.

Что в итоге

Берем акции сейчас по 9,78 $. А дальше два варианта:

думаю, что в течение следующих 20 месяцев акции вырастут до 13 $ за штуку благодаря спекулятивному притоку инвесторов в них;

держать акции следующие 8 лет в ожидании того, что они вернутся к 24 $, то есть цене, по которой они размещались в ходе IPO. Возможно, из компании получится новый Etsy.

Мне кажется, что вариант с покупкой компании более-менее одинаково вероятен в обоих случаях. Ну и при любом раскладе идея получается очень волатильная, и инвестировать в нее стоит, только если вы морально готовы потерять эти деньги

Потенциал роста и срок действия: 32% за 20 месяцев; 145% за 8 лет.

Почему акции могут вырасти: они сильно упали, а сегмент онлайн-коммерции, в котором компания работает, кажется многим перспективным.

Как действуем: берем сейчас по 9,78 $.

На чем компания зарабатывает

Компании принадлежит площадка онлайн-коммерции Wish, ориентированная на пользователей мобильных устройств с операционкой Android и iOS: 90% активности на площадке происходит в мобильном приложении компании.

Согласно годовому отчету компании, ее выручка делится на два сегмента:

Рыночная площадка — 79,77%. Компания зарабатывает, предоставляя торговцам доступ к сайту Wish. ContextLogic собирает свой процент с транзакций, берет деньги за продвижение товаров — это дает 9,86% выручки сегмента — и оказывает другие услуги.

Логистика — 20,23%. В этом сегменте компания оказывает продавцам услуги отправки товара покупателю.

В отчете географический разрез дается только по рыночной площадке. Географически выручка компании делится следующим образом:

Европа — 46%.

Северная Америка — 40%. США дает 33,6% от всей выручки компании.

Южная Америка — 5%.

Другие, неназванные регионы — 9%.

Компания убыточная.

Годовая выручка и прибыль, млн долларов

Квартальная выручка и прибыль, млн долларов

Аргументы в пользу компании

Сильно упало. Компания вышла на биржу совсем недавно, в декабре 2020, и сейчас торгуется ниже 24 $ — цены, с которой акции размещались в ходе IPO. То есть взять акции можно уже просто в ожидании отскока.

Перспективный сектор. В США онлайн-коммерция переживает мощный рост. Отчасти этому поспособствовал коронакризис, но в целом тренд роста электронной коммерции был и раньше. Впрочем, опыт пандемии придаст потребителям дополнительный стимул больше закупаться онлайн: как показывают опросы, многие потребители планируют больше использовать онлайн-каналы даже после окончания пандемии. Я считаю, что этот результат можно спокойно экстраполировать на весь мир в целом. В других странах прогнозы роста онлайн-коммерции тоже очень бравые.

ContextLogic тут находится в авангарде, как представитель подсегмента мобильной коммерции, который растет даже быстрее онлайн-коммерции в целом: среднегодовые темпы роста тут до 2024 будут составлять 25,5% в год. Все это в сумме будет способствовать росту выручки компании темпами выше средних.

Акции компании могут рассчитывать на приток розничных инвесторов. ContextLogic благодаря своим темпам роста выручки и мобильной ориентации выглядит как «многообещающий стартап». Тем более что среднестатистический розничный инвестор нынче ожидает нереальных среднегодовых темпов роста — в районе 15%, а такие результаты в теории можно получить только в «быстрорастущих перспективных бизнесах». Так что думаю, что акции ContextLogic накачает толпа розничных инвесторов. Тем более капитализация у компании не очень большая — 6,05 млрд долларов.

Хорошая покупка. Компанию вполне может купить кто-то крупнее. Это будет в рамках логики волны слияний и поглощений в 2021 году, да и капитализация компании сильно упала. По сумме достоинств ContextLogic может представлять интерес для крупного игрока, который хочет развиваться в сфере онлайн-коммерции: 107 млн ежемесячных пользователей, 550 тысяч работающих на платформе торговцев, присутствие в 100 с лишним странах и работа с более чем 50 тысячами местных контрагентов в этих странах. В абсолютных цифрах компания не выглядит совсем переоцененной и даже может сослужить своему покупателю хорошую службу: целевой рынок компании — это все, что связано с онлайн-коммерцией, то есть 3,4 трлн долларов годовой выручки, где 63% активности приходится на мобильные устройства.

ContextLogic во всех своих презентациях и отчетах постоянно хвастается тем, какая там умная и обучаемая платформа, которая эффективно анализирует покупательские привычки и подсовывает пользователям то, что они хотят купить. Есть заявления, что 70% продаж на платформе компании вообще происходит без поиска: покупатель берет то, что ему предлагает главная страница. Этот фактор может послужить дополнительным аргументом в пользу покупки компании кем-то.

Я не сильно удивлюсь, если покупателем компании станет Amazon, который с упорством, достойным лучшего применения, развивает низкомаржинальный сегмент онлайн-розницы за счет дающего основную прибыль подразделения облачных вычислений.

Рост розничных продаж в США по категориям в процентах. Сравнение с периодом годом ранее. Бирюзовый — розница без автомобилей и бензина, темно-синий — обычные магазины с потребительскими товарами, синий — все магазины, серый — онлайн-коммерция. Источник: FTI Consulting, 2021 Online Retail Forecast Report, стр. 3

Онлайн-продажи в США в миллионах долларов и процент от общей структуры розничных продаж в США. Зеленый — темпы роста онлайн-продаж, серый — доля онлайн-продаж в общей структуре розницы. Источник: FTI Consulting, 2021 Online Retail Forecast Report, стр. 7

Ежемесячное количество активных пользователей платформы в миллионах. Внизу — темпы роста за год в процентах. Источник: презентация компании, слайд 18

Общая стоимость всех сделок в сфере слияний и поглощений в мире в триллионах долларов. С января по 29 июня в каждом году. Источник: Axios

Какой среднегодовой доходности ожидают инвесторы на длинных дистанциях

Что может помешать

«Ох, Китай…» Большая часть продавцов с платформы компании находится в Китае. Здесь возможен целый ворох проблем — от чисто логистических до политических. Например, в КНР начнут активно прессовать работающих на платформе ContextLogic предпринимателей. КНР — это страна возможностей, в том числе и самых страшных.

«Кто получил в висок — тот теперь песок». Компания убыточная — и потому по определению волатильна. Особенно это важно сейчас, когда маячит повышение ставок, от чего убыточным компаниям обычно плохо, так как для них дорожает стоимость займов.

Причем есть очень большая вероятность, что компания будет убыточной очень долгое время и, может, даже всегда: онлайн-коммерция — это в целом не очень прибыльное дело, поскольку логистика и смежные расходы сжирают там большую часть прибыли.

Убыточность компании будет мотивировать менеджмент компании заниматься допэмиссией акций — что может негативно отразиться на котировках. Ну и убыточность — это всегда весьма вероятные риски банкротства.

Может быть мошенничество — но это не точно. Недавно из компании внезапно ушел финансовый директор, а на горизонте появился иск одного из инвесторов, в котором менеджмент компании обвиняется в искажении операционных метрик ContextLogic и обмане акционеров. Как будет развиваться эта история дальше — непонятно. Но все же следует иметь этот момент в виду.

Что в итоге

Берем акции сейчас по 9,78 $. А дальше два варианта:

думаю, что в течение следующих 20 месяцев акции вырастут до 13 $ за штуку благодаря спекулятивному притоку инвесторов в них;

держать акции следующие 8 лет в ожидании того, что они вернутся к 24 $, то есть цене, по которой они размещались в ходе IPO. Возможно, из компании получится новый Etsy.

Мне кажется, что вариант с покупкой компании более-менее одинаково вероятен в обоих случаях. Ну и при любом раскладе идея получается очень волатильная, и инвестировать в нее стоит, только если вы морально готовы потерять эти деньги

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба