Сегодня золотодобывающая компания Petropavlovsk выпустила операционный отчет. Коротко бы хотелось его обсудить и описать все возможности и риски (которых несравнимо больше) у данной компании на текущий момент.

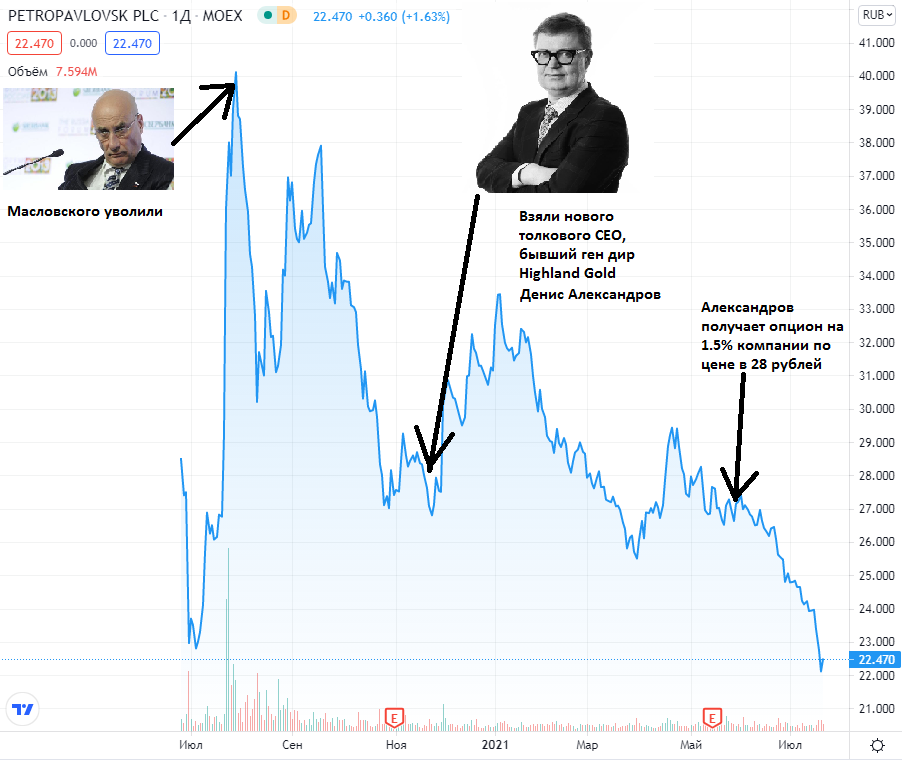

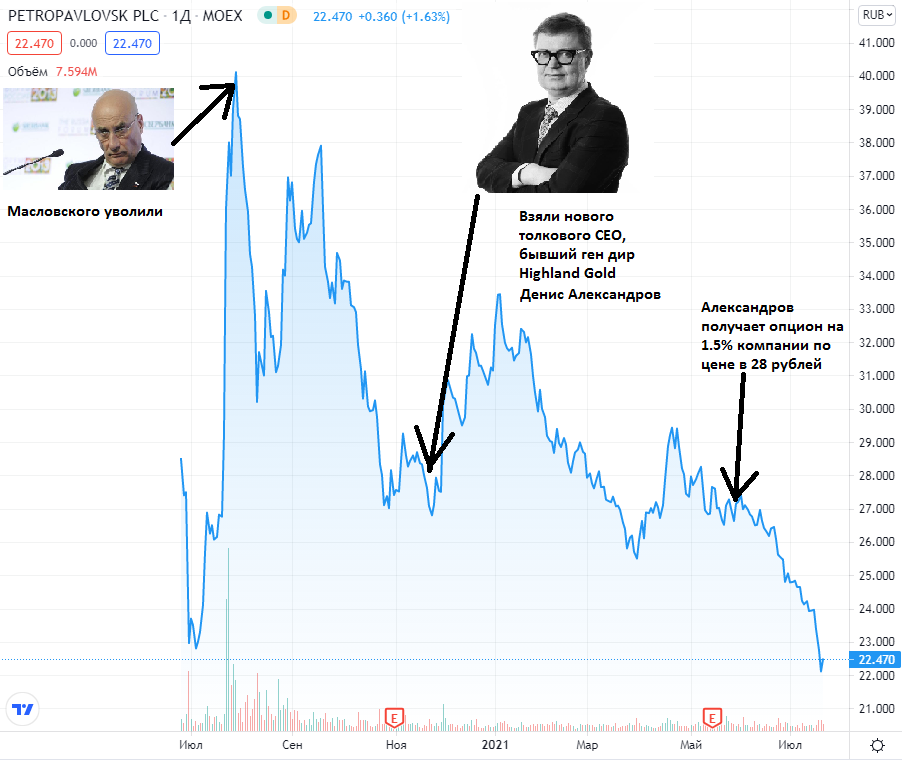

Его величество график:

Компания пережила смену отца-основателя Павла Масловского (сейчас под следствием из-за вывода активов из Петропавловска), серьезного корпоративного конфликта между новой командой управленцев (Мещеряков) и старой.

При этом золото в рублях себя чувствует получше:

Пока не обложили налогами на сверхприбыль золотодобытчиков, коротко пофантазируем на три темы: что происходит, что планируют через пару лет и какие риски возможны и вероятны.

1. Что происходит

Константин Струков (мажоритарий Южуралзолото) победил отцов-основателей в схватке за Петрапавловск. Предполагаем, что корпоративный конфликт исчерпан. Струков свои первые 24% покупал плюс минус по текущим ценам. Цель? Пока непонятно, но возможно объединение с южуралзолото и вывод на биржу своей компании без IPO.

Свежие факты:

— Месяц назад Bonum Capital продает 2.9% Петропавловска Струкову с премией к рыночной цене в 15%. У Струкова появляется блок пакет.

— Sova Capital Романа Авдеева 3 недели назад докупает 2.3% и у них теперь доля в 6.1%. Через неделю сократили до 2.3%. Так же акционерами являются известная инвест компания Prosperity с долей в 16%.

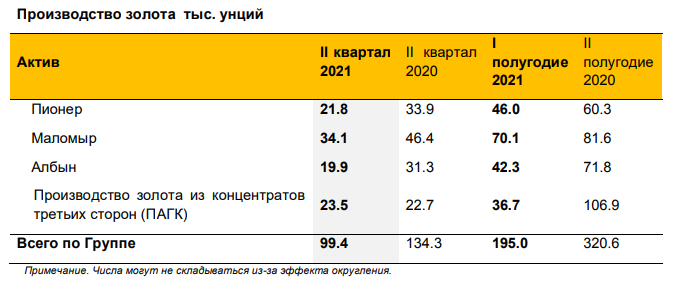

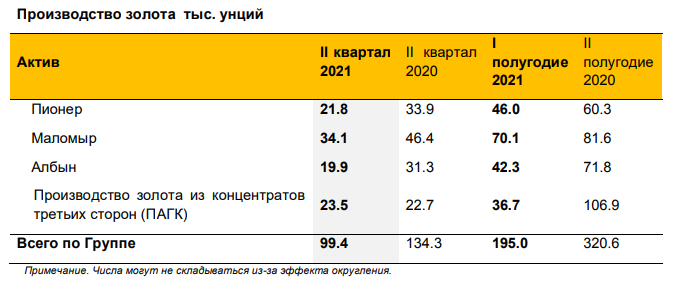

Вернемся к операционному отчету. Он слабый и это ожидамое событие с марта 2021 года (об этом сообщала сама компания). Идет перестройка добычи золота. Переходят на собственную переработку упорных руд (раньше брали с третьих сторон, там маржа маленькая пара сотен долларов с унции), плюс запускали флотационную фабрику на пионере. Так же на Албыне перешли на руду с Эльгинского месторождения (транспортное плечо).

31 мая запустили флотационный комбинат на пионере, на третьем квартале показатели должны вырасти.

Крупный капекс у компании только на 21 год (75 млн долларов только на постройку флотационных фабрик на пионере и маломыре) — дальше ситуация улучшится. Идет активная реструктуризация долга, так например компания объявила выкуп облигаций на 200 млн долларов с купоном в 8%. Вместо этого взяли кредит в Газпромбанке под ставку 3-4%. Так же разбираются с предоплатами золотом с целью снижения процентных расходов.

2. Что будет через пару лет

Операционно раскачают пионер и маломыр (уже в этом году), начнут разрабатывать эльгу. Разберутся с дочкой IRC и ее долгом, по которому Петропавловск сейчас выступает гарантом обязательств на 200 млн долларов (IRC вероятно продадут, сейчас, учитывая цены на жел. руду, вариант прекрасный).

Осенью 2021 планируют выпустить дивидендную политику (были слухи про выплату из FCF). Менеджмент невероятно заинтересован в росте акций через несколько лет. Маржа автоклавного гидрометаллургического комплекса (АГК) около 200 долларов за унцию (если из чужого сырья) — выгоднее брать своё, чем сейчас и занимаются.

AISC около 1300 долларов и при текущих ценах FCF выходит достойным при низком CAPEX в 2022 — долг может быть усиленно погашен за несколько лет (сейчас долг около 600 млн долларов при капитализации в 1.2 млрд долларов).

Годовая EBITDA при в прошлом году (при цене на золото в 1750 $) ~350 млн долларов, OCF 150 млн долларов (на поддержку деятельности надо около 60 млн).

3. Риски

Рисков много и частному инвестору надо быть очень аккуратным:

— Струков может задорого купить южуралзолото на петропавловск;

— Струков может организовать принудительный выкуп по низкой цене (но тут нас пока спасает Просперити);

— Цена на золото может уйти ниже 1300$ и компании будет тяжело обслуживать долги;

— Менеджмент может не справится с управлением сложных разнесенных рудников, которые привыкли работать с Масловским (все таки Дальний Восток). Плюс возможны проблемы с автоклавом (технология сложная и в России их всего несколько штук у Полиметалла и Петропавловска);

— Золотодобытчиков обложат налогом на сверходоходы (экспортной пошлиной) по аналогии с металлургами.

Долго присматривался к акциям и сегодня купил немного. Хоть и по моим прогнозам золото вероятно должно стоить в районе 1600 за унцию, но даже при такой цене — Петропавловск при успешном решении проблем и отсутствии новых налоговых инициатив для золотодобытчиков вероятно подорожает. Но это не точно.

Его величество график:

Компания пережила смену отца-основателя Павла Масловского (сейчас под следствием из-за вывода активов из Петропавловска), серьезного корпоративного конфликта между новой командой управленцев (Мещеряков) и старой.

При этом золото в рублях себя чувствует получше:

Пока не обложили налогами на сверхприбыль золотодобытчиков, коротко пофантазируем на три темы: что происходит, что планируют через пару лет и какие риски возможны и вероятны.

1. Что происходит

Константин Струков (мажоритарий Южуралзолото) победил отцов-основателей в схватке за Петрапавловск. Предполагаем, что корпоративный конфликт исчерпан. Струков свои первые 24% покупал плюс минус по текущим ценам. Цель? Пока непонятно, но возможно объединение с южуралзолото и вывод на биржу своей компании без IPO.

Свежие факты:

— Месяц назад Bonum Capital продает 2.9% Петропавловска Струкову с премией к рыночной цене в 15%. У Струкова появляется блок пакет.

— Sova Capital Романа Авдеева 3 недели назад докупает 2.3% и у них теперь доля в 6.1%. Через неделю сократили до 2.3%. Так же акционерами являются известная инвест компания Prosperity с долей в 16%.

Вернемся к операционному отчету. Он слабый и это ожидамое событие с марта 2021 года (об этом сообщала сама компания). Идет перестройка добычи золота. Переходят на собственную переработку упорных руд (раньше брали с третьих сторон, там маржа маленькая пара сотен долларов с унции), плюс запускали флотационную фабрику на пионере. Так же на Албыне перешли на руду с Эльгинского месторождения (транспортное плечо).

31 мая запустили флотационный комбинат на пионере, на третьем квартале показатели должны вырасти.

Крупный капекс у компании только на 21 год (75 млн долларов только на постройку флотационных фабрик на пионере и маломыре) — дальше ситуация улучшится. Идет активная реструктуризация долга, так например компания объявила выкуп облигаций на 200 млн долларов с купоном в 8%. Вместо этого взяли кредит в Газпромбанке под ставку 3-4%. Так же разбираются с предоплатами золотом с целью снижения процентных расходов.

2. Что будет через пару лет

Операционно раскачают пионер и маломыр (уже в этом году), начнут разрабатывать эльгу. Разберутся с дочкой IRC и ее долгом, по которому Петропавловск сейчас выступает гарантом обязательств на 200 млн долларов (IRC вероятно продадут, сейчас, учитывая цены на жел. руду, вариант прекрасный).

Осенью 2021 планируют выпустить дивидендную политику (были слухи про выплату из FCF). Менеджмент невероятно заинтересован в росте акций через несколько лет. Маржа автоклавного гидрометаллургического комплекса (АГК) около 200 долларов за унцию (если из чужого сырья) — выгоднее брать своё, чем сейчас и занимаются.

AISC около 1300 долларов и при текущих ценах FCF выходит достойным при низком CAPEX в 2022 — долг может быть усиленно погашен за несколько лет (сейчас долг около 600 млн долларов при капитализации в 1.2 млрд долларов).

Годовая EBITDA при в прошлом году (при цене на золото в 1750 $) ~350 млн долларов, OCF 150 млн долларов (на поддержку деятельности надо около 60 млн).

3. Риски

Рисков много и частному инвестору надо быть очень аккуратным:

— Струков может задорого купить южуралзолото на петропавловск;

— Струков может организовать принудительный выкуп по низкой цене (но тут нас пока спасает Просперити);

— Цена на золото может уйти ниже 1300$ и компании будет тяжело обслуживать долги;

— Менеджмент может не справится с управлением сложных разнесенных рудников, которые привыкли работать с Масловским (все таки Дальний Восток). Плюс возможны проблемы с автоклавом (технология сложная и в России их всего несколько штук у Полиметалла и Петропавловска);

— Золотодобытчиков обложат налогом на сверходоходы (экспортной пошлиной) по аналогии с металлургами.

Долго присматривался к акциям и сегодня купил немного. Хоть и по моим прогнозам золото вероятно должно стоить в районе 1600 за унцию, но даже при такой цене — Петропавловск при успешном решении проблем и отсутствии новых налоговых инициатив для золотодобытчиков вероятно подорожает. Но это не точно.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба