«Энел Россия» (MOEX: ENRU) — российская генерирующая компания, принадлежащая итальянской группе Enel. Как и зарубежный акционер, отечественная компания решила полностью отказаться от угольных станций в пользу ВИЭ-объектов.

О компании

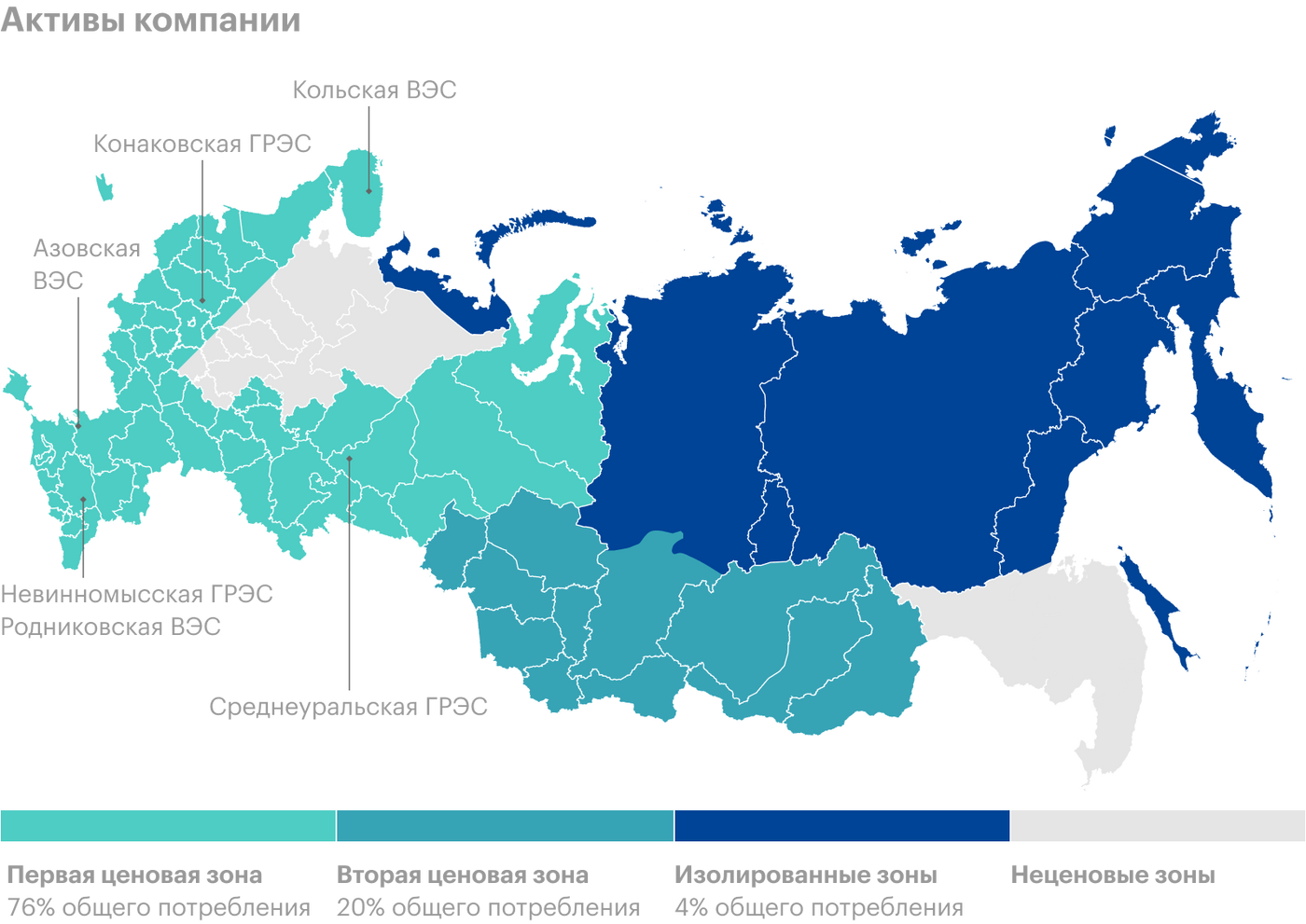

Бизнес «Энел России», исходя из условий выработки электроэнергии, можно разделить на две части. Первая — традиционная энергетика, производство электроэнергии с помощью природного газа. К этой части относятся три полностью работающих станции:

Среднеуральская ГРЭС. Свердловская область, Среднеуральск.

Невинномысская ГРЭС. Ставропольский край, Невинномысск.

Конаковская ГРЭС. Тверская область, Конаково.

Вторая часть — возобновляемая, электроэнергия будет вырабатываться на ветровых электростанциях. В планах у компании до 2024 года построить три таких станции:

Азовская ВЭС. Ростовская область, с 1 июня 2021 года ветропарк работает на 100%.

Кольская ВЭС. Мурманская область, объект находится в процессе строительства, предварительная дата ввода в эксплуатацию — 01.05.2022.

Родниковская ВЭС. Ставропольский край, станция находится в процессе проектирования, предварительная дата ввода в эксплуатацию — 01.07.2024.

Если компания получит квоты по программе «ДПМ ВИЭ-2.0», Энел Россия сможет построить еще несколько ВИЭ-объектов: второй ветропарк в Ростовской области, первый ветропарк в Саратовской области, первую солнечную электростанцию.

Сравнение с конкурентами

Основной драйвер роста

Основная причина возможного роста — трансформация бизнеса «Энел России». Компания решила полностью переформатироваться и следовать общемировому тренду борьбы с изменением климата. Для этого она продала в 2019 году свою угольную Рефтинскую ГРЭС, которая приносила ⅓ от общей EBITDA, и полученные средства вложила в ВИЭ-объекты. Это, конечно, снизило операционные и финансовые результаты, но компания предполагает, что наверстает упущенное с вводом новых «зеленых» мощностей.

В конце июня 2021 года открылся первый ВИЭ-объект — Азовская ВЭС. Для компании это было значимое событие: начиная с этого момента «Энел Россия» начнет получать повышенные выплаты по ДПМ — договору о предоставлении мощности.

Прогноз EBITDA по технологиям производства электроэнергии

Цена за мощность, тысяч рублей за 1МВт в месяц

Структура акционеров

Дивидендная политика

Изначально «Энел Россия» зафиксировала дивидендные выплаты до 2022 года на уровне 3 млрд рублей в год, что соответствует выплате 0,085 Р на акцию. Но из-за падения спроса на электроэнергию в 2020 году компания решила перенести дивидендную выплату за 2020 год на 2022. Начиная с 2023 года «Энел Россия» планирует отказаться от фиксированных выплат и вернуться к распределению 65% чистой прибыли между акционерами.

Динамика дивидендных выплат

Аргументы за

Рекордная дивдоходность. «Энел Россия» за два года вернет своим акционерам дивидендами 28%. За 2021 год — 0,085 Р, что соответствует 10,3% дивдоходности, за 2022 год — 0,146 Р, что соответствует 17,8% дивидендной доходности.

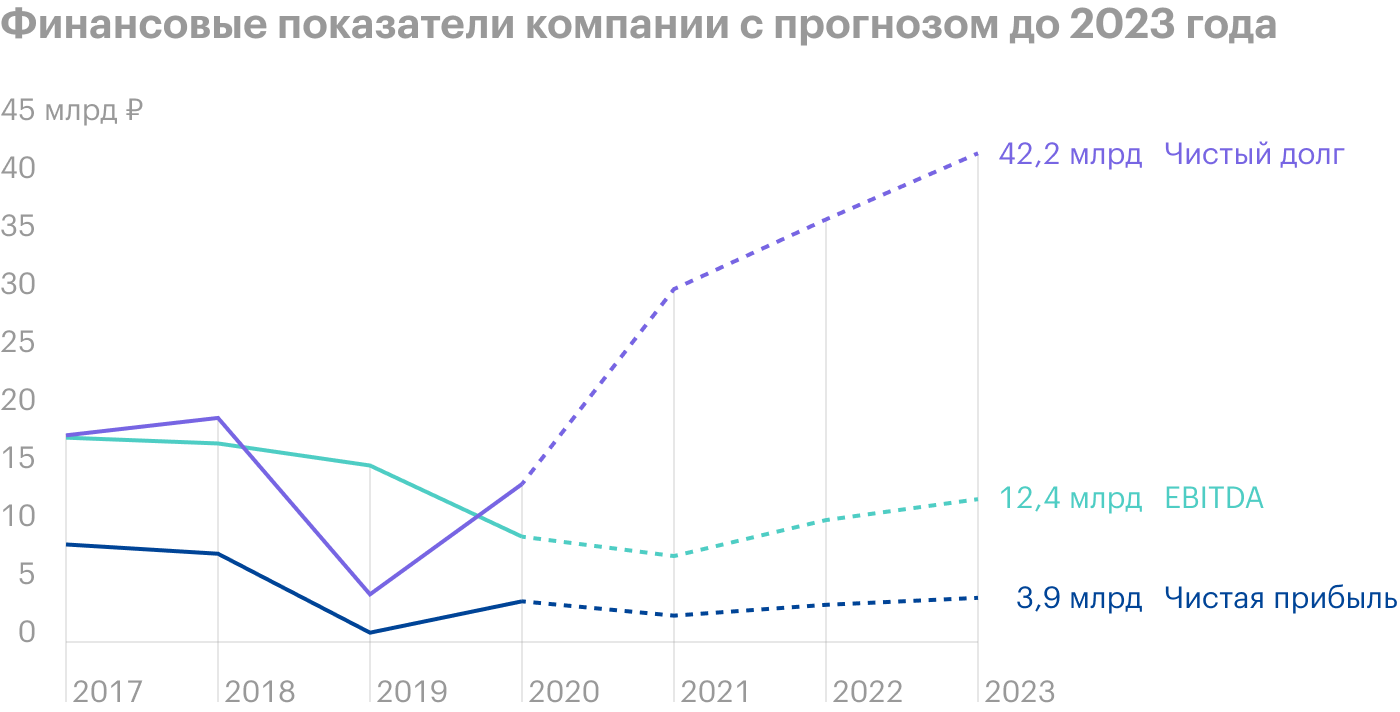

Рост финансовых результатов. Начиная с 2021 года компания прогнозирует увеличение своих финансовых показателей благодаря вводу новых мощностей.

Налоговые льготы. Кольская ВЭС стала стратегическим инвестиционным проектом Мурманской области, поэтому «Энел Россия» в течение 5 лет получит налоговые льготы на имущество.

Рост спроса на электроэнергию. Россия после падения потребления электроэнергии на 3% в 2020 году полностью восстановила свои показатели в первой половине 2021 года и уже сейчас превысила уровни 2019 года.

Развитие ВИЭ. По прогнозам специалистов «Сколково» и РАНХиГС, в России рынок ВЭС вырастет с 2020 года до 2035 года в 4 раза.

Аргументы против

Риск нулевых дивидендов за 2021 год. Риск есть из-за роста чистого долга и огромного capex — по итогам 2021 года net debt / EBITDA достигнет своего максимума и составит 4,1. В ближайшие три года объем инвестпрограммы «Энел России» составит 36,7 млрд рублей.

Кратное увеличение чистого долга. До 2023 года чистый долг вырастет до 42,2 млрд рублей.

Что в итоге

Сильный негатив вокруг акций «Энел России» связан с нулевыми дивидендными выплатами за 2020 год и с падением финансовых результатов в последние три года из-за трансформации бизнеса. Но он создает возможность для инвестирования в российскую зеленую энергетику.

Движение котировок в следующие два года во многом будет зависеть от дивидендов: в случае выполнения бизнес-плана акционеры «Энел России» получат за 2 года дивдоходность 28%, в случае отказа от дивидендов, например, в следующем году есть риск, что акции упадут еще ниже.

О компании

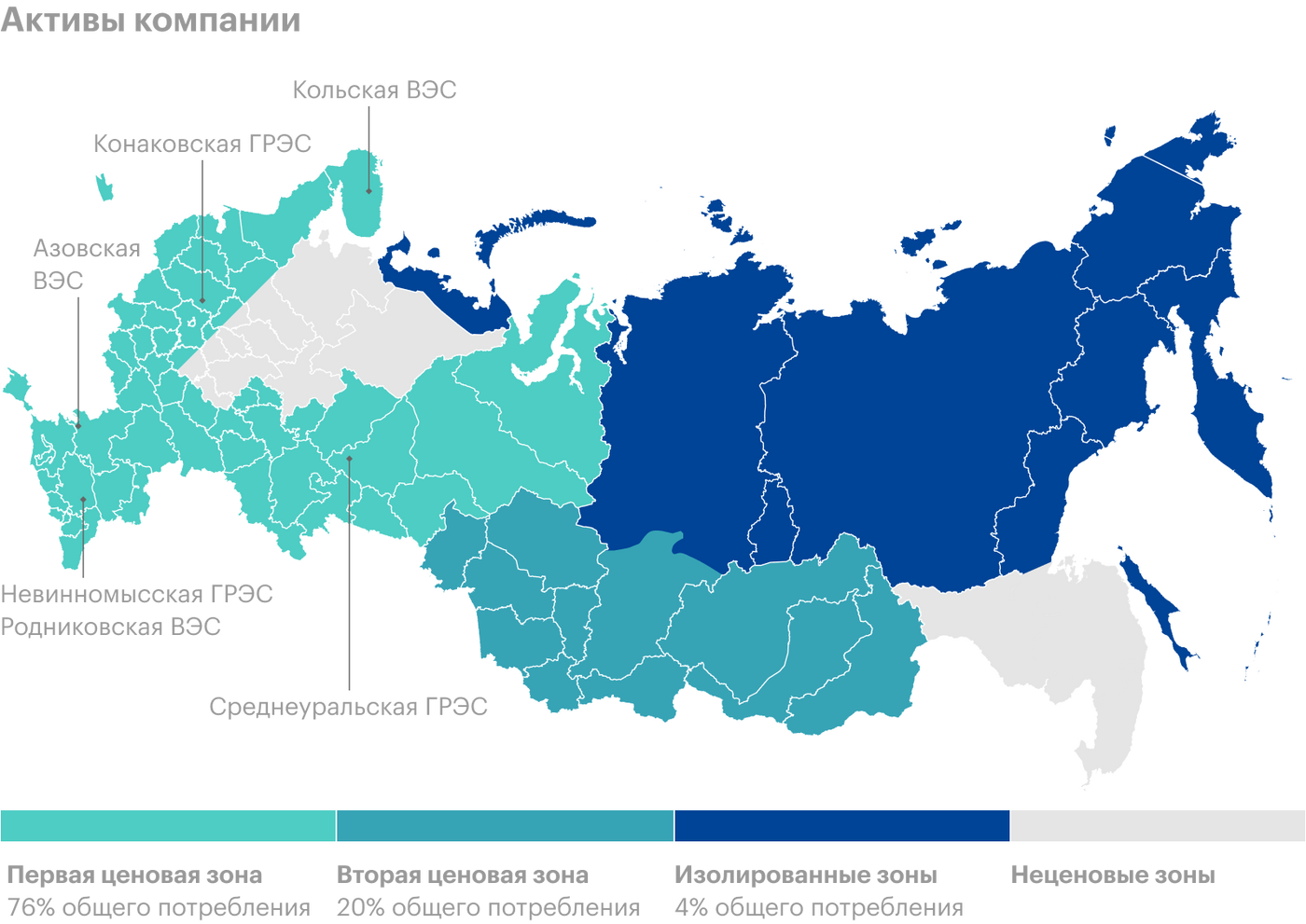

Бизнес «Энел России», исходя из условий выработки электроэнергии, можно разделить на две части. Первая — традиционная энергетика, производство электроэнергии с помощью природного газа. К этой части относятся три полностью работающих станции:

Среднеуральская ГРЭС. Свердловская область, Среднеуральск.

Невинномысская ГРЭС. Ставропольский край, Невинномысск.

Конаковская ГРЭС. Тверская область, Конаково.

Вторая часть — возобновляемая, электроэнергия будет вырабатываться на ветровых электростанциях. В планах у компании до 2024 года построить три таких станции:

Азовская ВЭС. Ростовская область, с 1 июня 2021 года ветропарк работает на 100%.

Кольская ВЭС. Мурманская область, объект находится в процессе строительства, предварительная дата ввода в эксплуатацию — 01.05.2022.

Родниковская ВЭС. Ставропольский край, станция находится в процессе проектирования, предварительная дата ввода в эксплуатацию — 01.07.2024.

Если компания получит квоты по программе «ДПМ ВИЭ-2.0», Энел Россия сможет построить еще несколько ВИЭ-объектов: второй ветропарк в Ростовской области, первый ветропарк в Саратовской области, первую солнечную электростанцию.

Сравнение с конкурентами

Основной драйвер роста

Основная причина возможного роста — трансформация бизнеса «Энел России». Компания решила полностью переформатироваться и следовать общемировому тренду борьбы с изменением климата. Для этого она продала в 2019 году свою угольную Рефтинскую ГРЭС, которая приносила ⅓ от общей EBITDA, и полученные средства вложила в ВИЭ-объекты. Это, конечно, снизило операционные и финансовые результаты, но компания предполагает, что наверстает упущенное с вводом новых «зеленых» мощностей.

В конце июня 2021 года открылся первый ВИЭ-объект — Азовская ВЭС. Для компании это было значимое событие: начиная с этого момента «Энел Россия» начнет получать повышенные выплаты по ДПМ — договору о предоставлении мощности.

Прогноз EBITDA по технологиям производства электроэнергии

Цена за мощность, тысяч рублей за 1МВт в месяц

Структура акционеров

Дивидендная политика

Изначально «Энел Россия» зафиксировала дивидендные выплаты до 2022 года на уровне 3 млрд рублей в год, что соответствует выплате 0,085 Р на акцию. Но из-за падения спроса на электроэнергию в 2020 году компания решила перенести дивидендную выплату за 2020 год на 2022. Начиная с 2023 года «Энел Россия» планирует отказаться от фиксированных выплат и вернуться к распределению 65% чистой прибыли между акционерами.

Динамика дивидендных выплат

Аргументы за

Рекордная дивдоходность. «Энел Россия» за два года вернет своим акционерам дивидендами 28%. За 2021 год — 0,085 Р, что соответствует 10,3% дивдоходности, за 2022 год — 0,146 Р, что соответствует 17,8% дивидендной доходности.

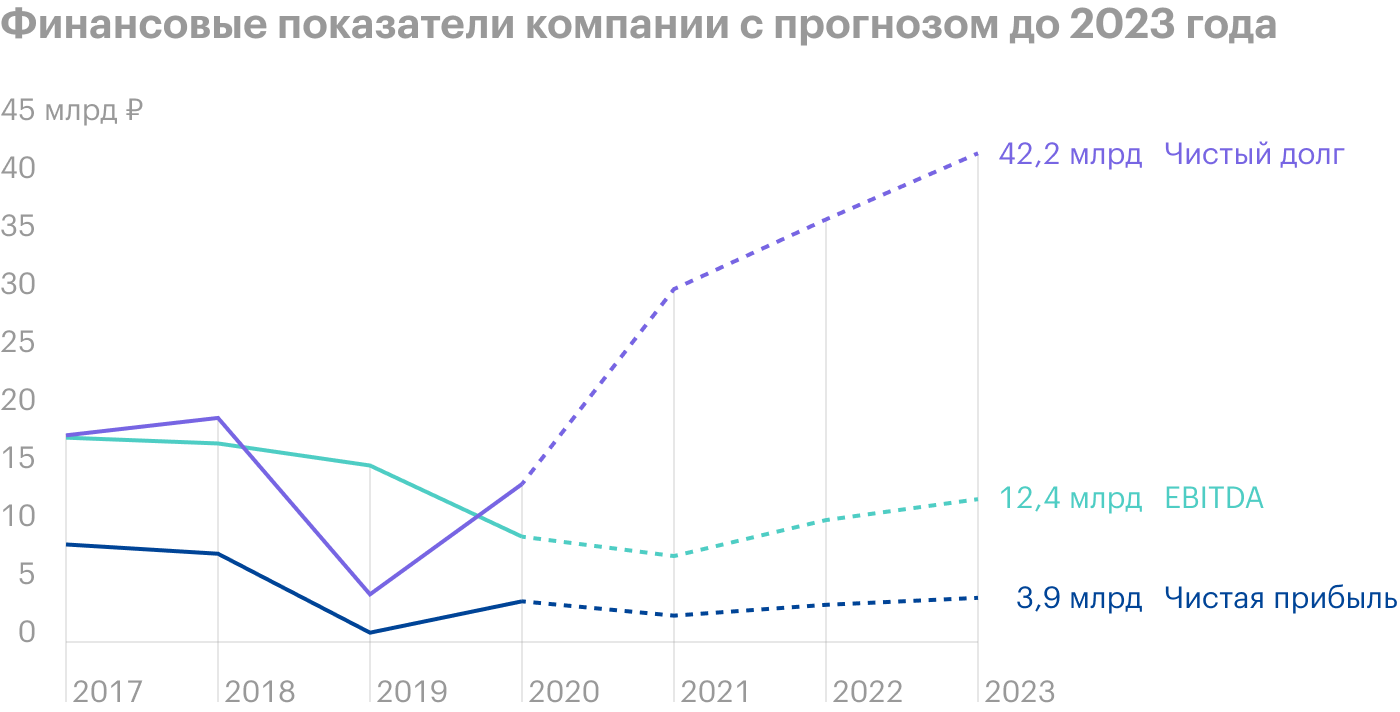

Рост финансовых результатов. Начиная с 2021 года компания прогнозирует увеличение своих финансовых показателей благодаря вводу новых мощностей.

Налоговые льготы. Кольская ВЭС стала стратегическим инвестиционным проектом Мурманской области, поэтому «Энел Россия» в течение 5 лет получит налоговые льготы на имущество.

Рост спроса на электроэнергию. Россия после падения потребления электроэнергии на 3% в 2020 году полностью восстановила свои показатели в первой половине 2021 года и уже сейчас превысила уровни 2019 года.

Развитие ВИЭ. По прогнозам специалистов «Сколково» и РАНХиГС, в России рынок ВЭС вырастет с 2020 года до 2035 года в 4 раза.

Аргументы против

Риск нулевых дивидендов за 2021 год. Риск есть из-за роста чистого долга и огромного capex — по итогам 2021 года net debt / EBITDA достигнет своего максимума и составит 4,1. В ближайшие три года объем инвестпрограммы «Энел России» составит 36,7 млрд рублей.

Кратное увеличение чистого долга. До 2023 года чистый долг вырастет до 42,2 млрд рублей.

Что в итоге

Сильный негатив вокруг акций «Энел России» связан с нулевыми дивидендными выплатами за 2020 год и с падением финансовых результатов в последние три года из-за трансформации бизнеса. Но он создает возможность для инвестирования в российскую зеленую энергетику.

Движение котировок в следующие два года во многом будет зависеть от дивидендов: в случае выполнения бизнес-плана акционеры «Энел России» получат за 2 года дивдоходность 28%, в случае отказа от дивидендов, например, в следующем году есть риск, что акции упадут еще ниже.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба