20 августа 2021 ProfitGate

Валовой государственный долг США увеличился более чем на 5 триллионов долларов с начала марта 2020 года до 28,4 триллиона долларов, где он застрял с 1 августа, когда возобновился фарс о потолке долга.

Острый вопрос заключается в том, кто, черт возьми, купил эти казначейские ценные бумаги и кто их держит, учитывая, что каждый, кто покупает какие-либо из них сейчас, оказывается раздавленным исторически крутой отрицательной «реальной» доходностью, а инфляция ИПЦ опережает даже доходность 30-летних казначейских облигаций на 3,5 процентных пункта.

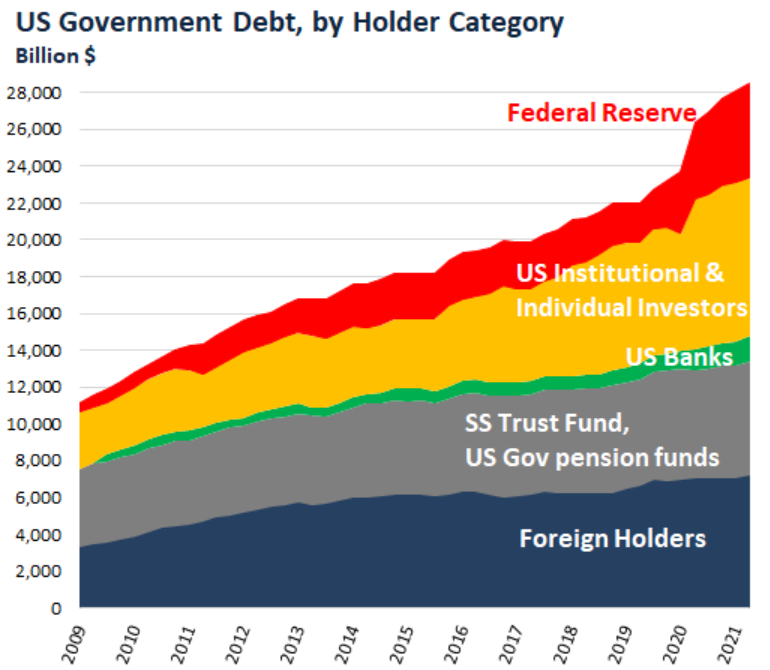

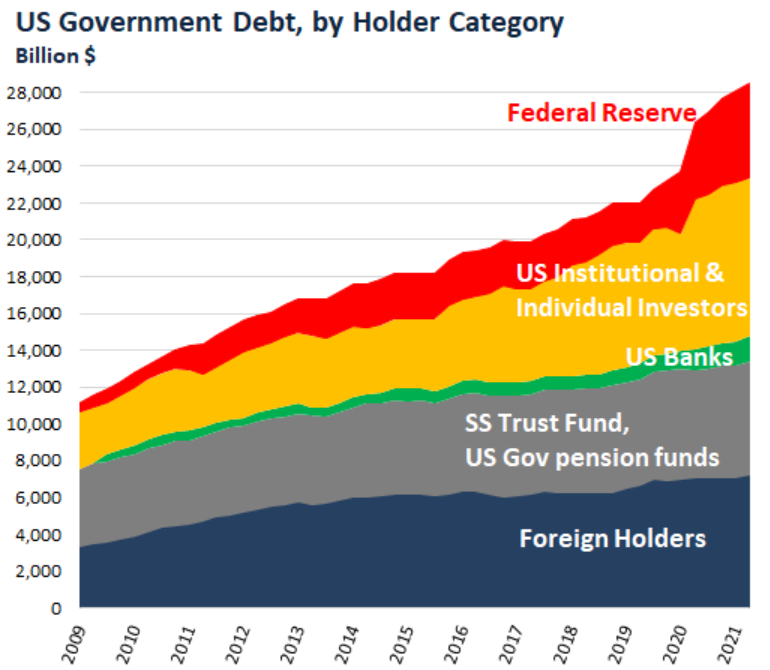

Сегодня днем Казначейство опубликовало данные Treasury International Capital. Индикатор отслеживает иностранные авуары казначейских ценных бумаг по странам в течение июня. Теперь мы можем соединить авуары вместе с: авуарами ФРС (согласно его недельному балансу); авуары банков (по данным ФРС); авуары государственных организаций США, таких как государственные пенсионные фонды (по данным Министерства финансов); и авуары других американских организаций, таких как паевые инвестиционные фонды и пенсионные фонды (по данным SIFMA). И это настоящее шоу.

Огромное, но исчезающее значение иностранных кредиторов США.

Япония - крупнейший иностранный кредитор США. С марта 2020 года её запасы американского долдга выросли менее чем на 5 миллиардов долларов, до 1,28 триллиона долларов в конце июня, движение зигзагообразно вверх и вниз, ни к чему не приводит.

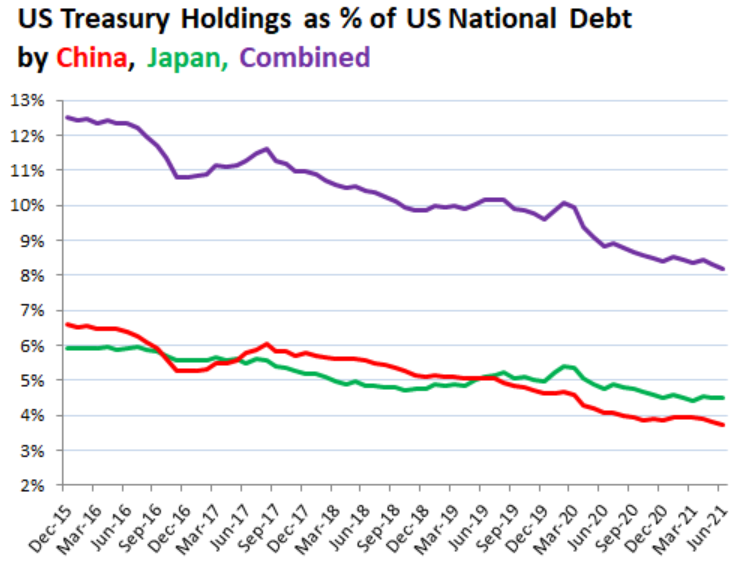

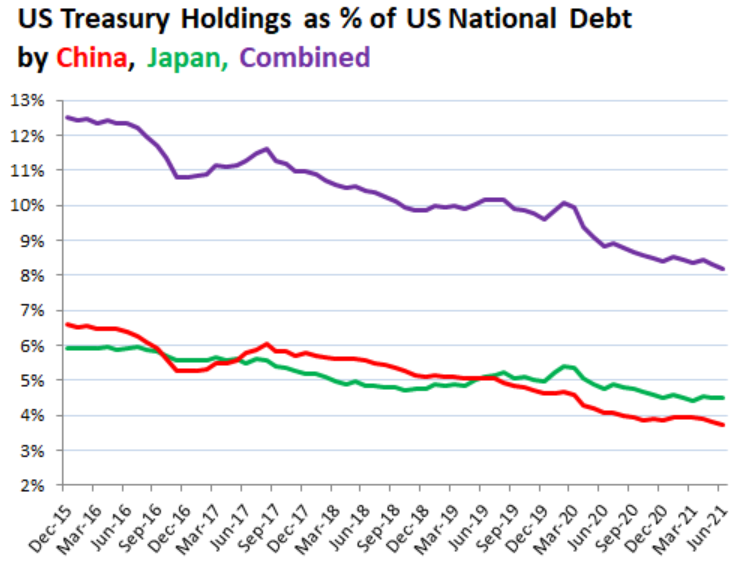

Китай является вторым по величине иностранным кредитором США. В июне его авуары упали на 16 миллиардов долларов по сравнению с предыдущим месяцем до 1,06 триллиона долларов, достигнув многолетнего минимума в 1,05 триллиона долларов, достигнутого во время пикового оттока капитала в декабре 2016 года. С марта 2020 года активы Китая упали на 21 миллиард долларов (первый график статьи).

Но их важность как кредиторов для США - когда-то бывшая огромной проблемой (потому что, что штаты будут делать, если они начнут выбрасывать эту бумагу?) исчезает в течение многих лет, потому что их авуары оставались примерно стабильными, даже несмотря на то, что долг США резко вырос, а их доля в общем долге США снижалась в течение многих лет. В июне их совокупная доля (фиолетовая линия) упала до нового многолетнего минимума в 8,2%, а доля Китая упала до 3,7% (красная линия):

10 крупнейших иностранных держателей акций после Японии и Китая в основном являются налоговыми убежищами и финансовыми центрами, а некоторые из них - крошечными странами. Исключение составляют Бразилия и Индия. В некоторых из них корпорации США учредили юридические лица, в которых зарегистрированы некоторые из их казначейских вложений, например, холдинги Apple в Ирландии.

Великобритания (финансовый центр «Лондонский Сити»): 453 миллиарда долларов.

Ирландия: 323 миллиарда долларов

Люксембург: 302 миллиарда долларов

Швейцария: 270 миллиардов долларов

Бразилия: 249 миллиардов долларов

Каймановы острова: 244 миллиарда долларов

Тайвань: 239 миллиардов долларов

Бельгия: 228 миллиардов долларов

Индия: 220 миллиардов долларов

Гонконг: 219 миллиардов долларов

Германия и Мексика, страны, вместе с Китаем и Японией, с которыми у США самый большой торговый дефицит, находятся далеко внизу в списке.

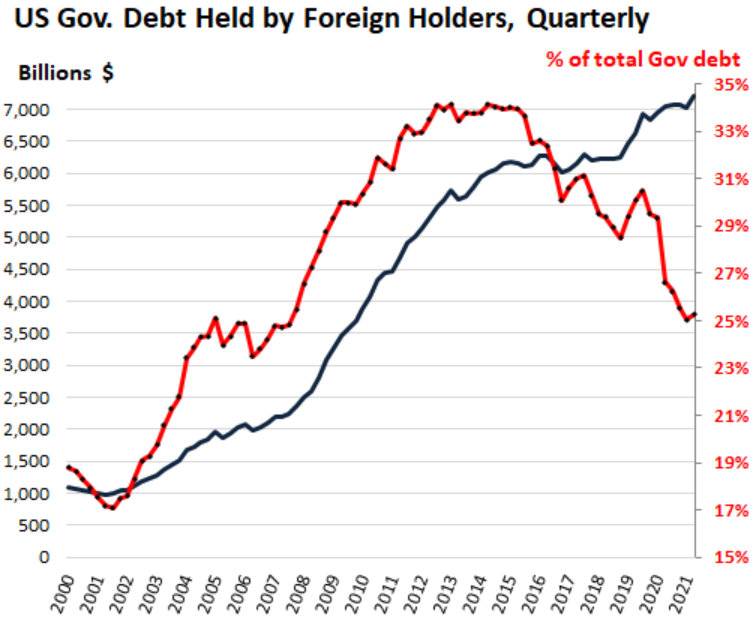

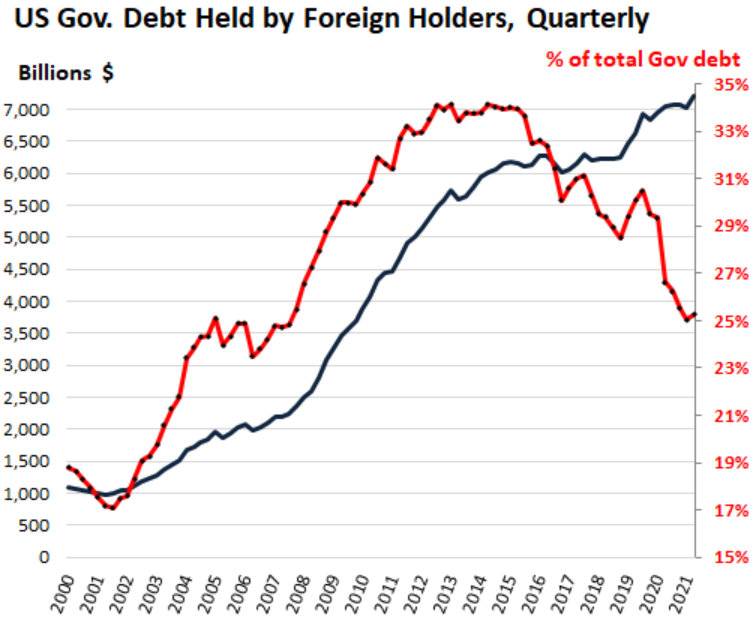

В общей сложности иностранные держатели - иностранные центральные банки и государственные учреждения, иностранные институциональные инвесторы и юридические лица, банки и физические лица - увеличили свои активы в июне на 174 млрд долларов США по сравнению с предыдущим кварталом и на 253 млрд долларов США с марта 2020 года до рекордных 7,2 трлн долларов США. (синяя линия, левая шкала). Но на это приходилось только 25,2% невероятно резкого роста государственного долга США (красная линия, правая шкала), что является вторым наименьшим процентом на конец квартала с 2007 года:

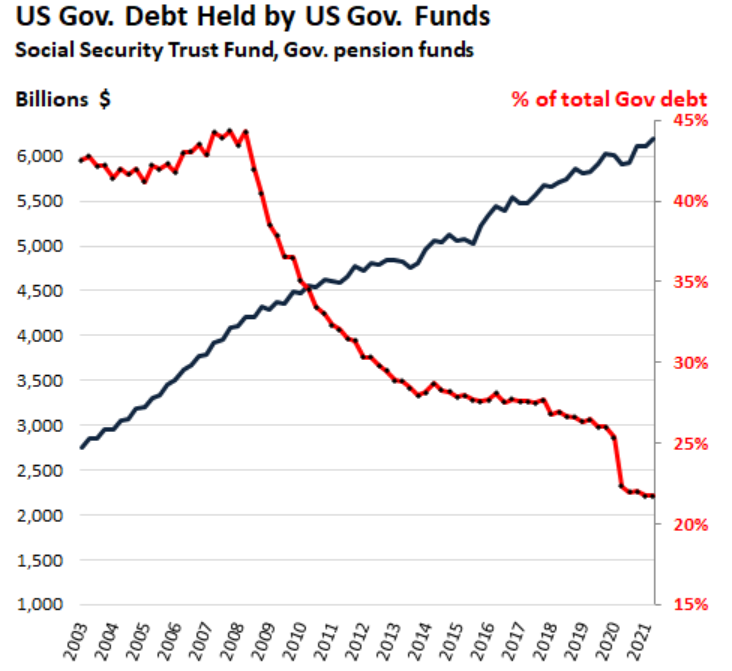

Государственные авуары США достигают рекордного уровня, а доля падает до многолетнего минимума.

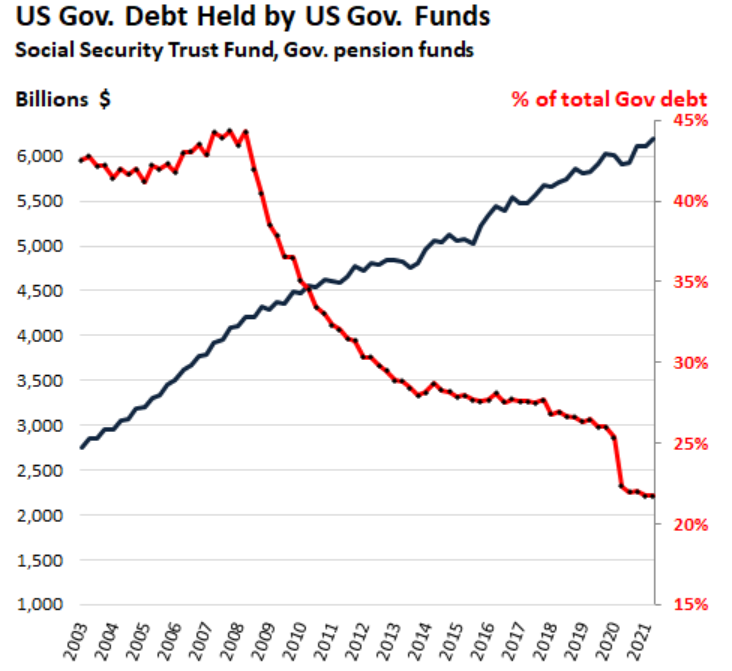

Пенсионные фонды правительства США для военнослужащих и федеральных гражданских служащих, Целевой фонд социального обеспечения США и другие фонды федерального правительства увеличили свои авуары на 90 млрд долларов во втором квартале и на 188 млрд долларов с марта 2020 года до 6,2 трлн долларов (синяя линия, левая шкала).

Но невероятный рост государственного долга США полностью опередил этот ничтожный рост, и доля государственных средств США упала до многолетнего минимума в 21,7% по сравнению с долей в 45% в 2008 году (красная линия, правая шкала):

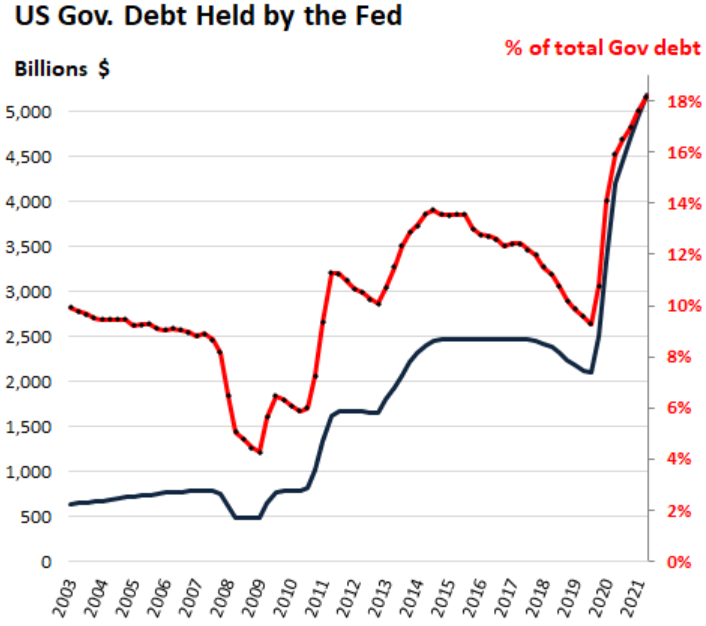

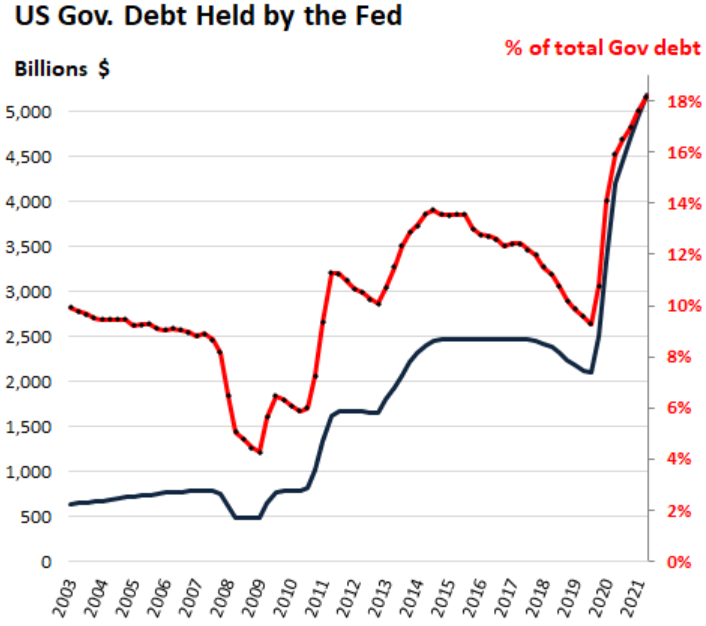

ФРС увеличила свои запасы казначейских ценных бумаг на 241 миллиард долларов во втором квартале и на 2,6 триллиона долларов с марта 2020 года, увеличив свои запасы более чем вдвое за 16 месяцев (синяя линия, левая шкала), в результате чего запасы резерва во втором квартале составили рекордные 18,2% от общего объема. Невероятный рост государственного долга США (красная линия, правая шкала):

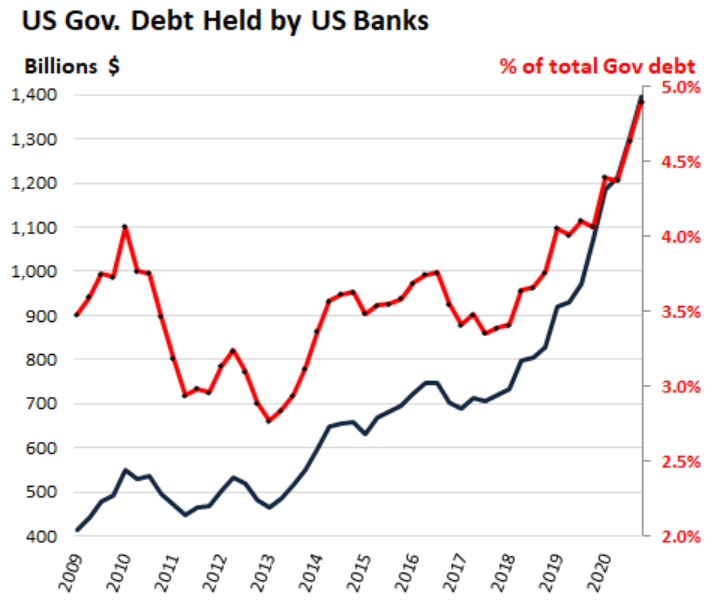

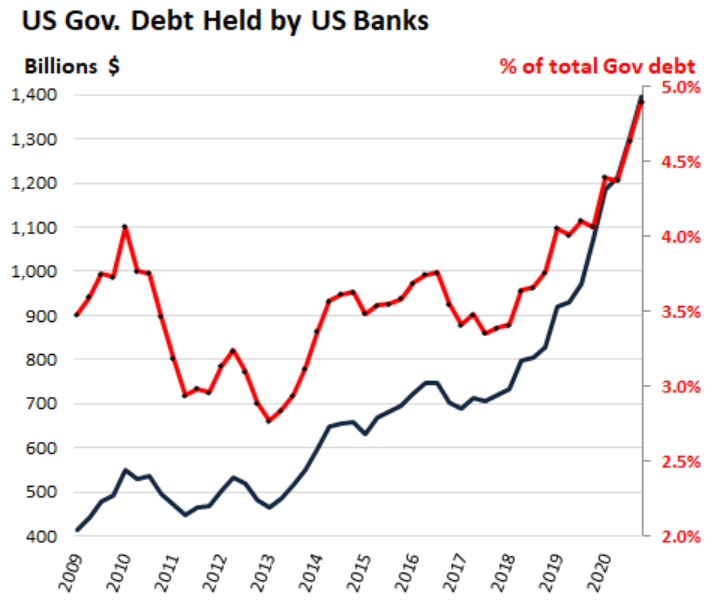

Банки США пожирают казначейские облигации.

Согласно данным Федеральной резервной системы по банковским балансам, коммерческие банки США увеличили свои запасы казначейских ценных бумаг на 96 миллиардов долларов во втором квартале и на 424 миллиарда долларов с марта 2020 года до рекордных 1,4 триллиона долларов. Теперь им принадлежит 4,9% невероятно растущего государственного долга США:

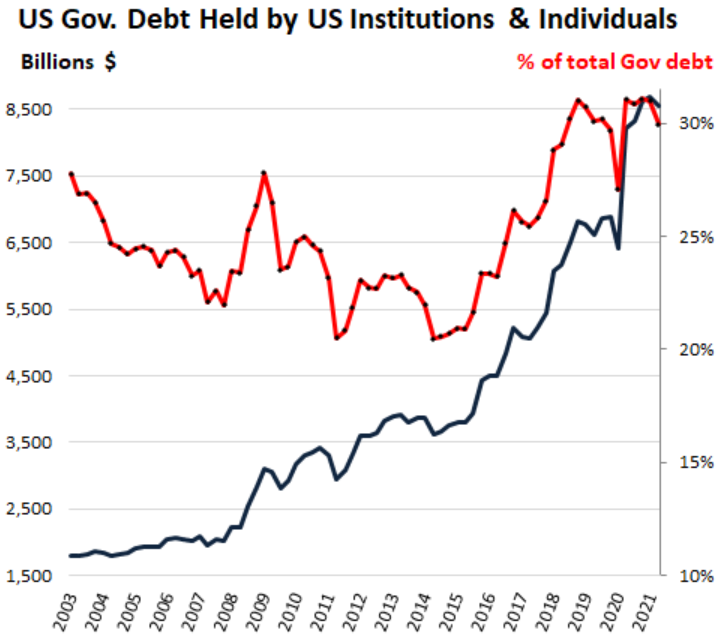

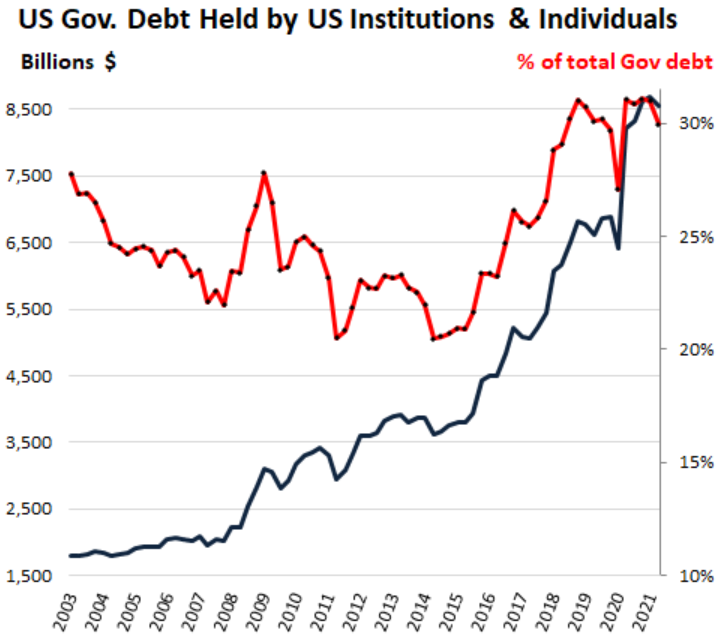

Другие институциональные и индивидуальные инвесторы США.

К ним относятся паевые инвестиционные фонды, пенсионные фонды США, фонды денежного рынка, ETF, страховые компании США, другие организации США и физические лица из США. Мы скоро перейдем к самой большой из этих подгрупп, основываясь на данных SIFMA за первый квартал. Но вот их общая тенденция до июня.

Эти американские компании сократили свои активы во втором квартале на 152 млрд долларов до 8,55 трлн долларов (синяя линия, левая шкала), что снизило их долю в общем государственном долге США до 30,0% (красная линия, правая шкала). С марта 2020 года эти активы выросли на 2,13 триллиона долларов:

В этой группе других институциональных и индивидуальных инвесторов США…

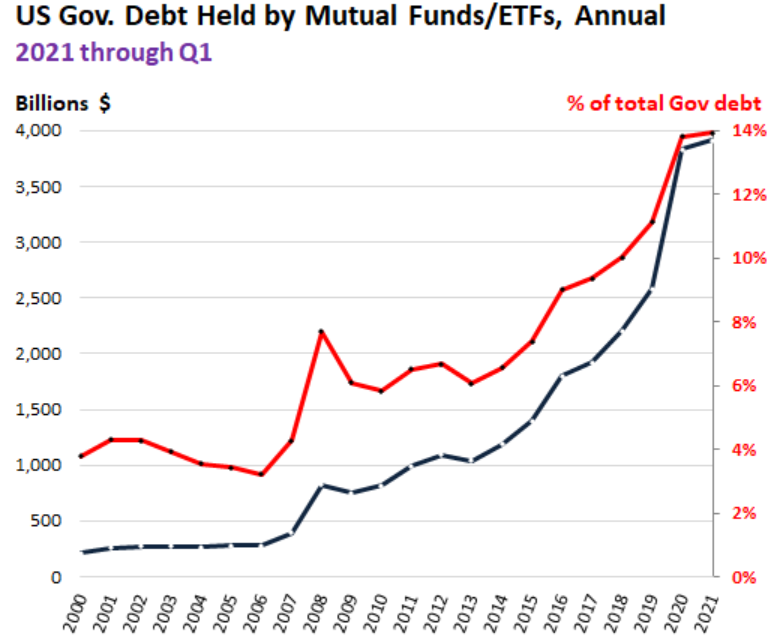

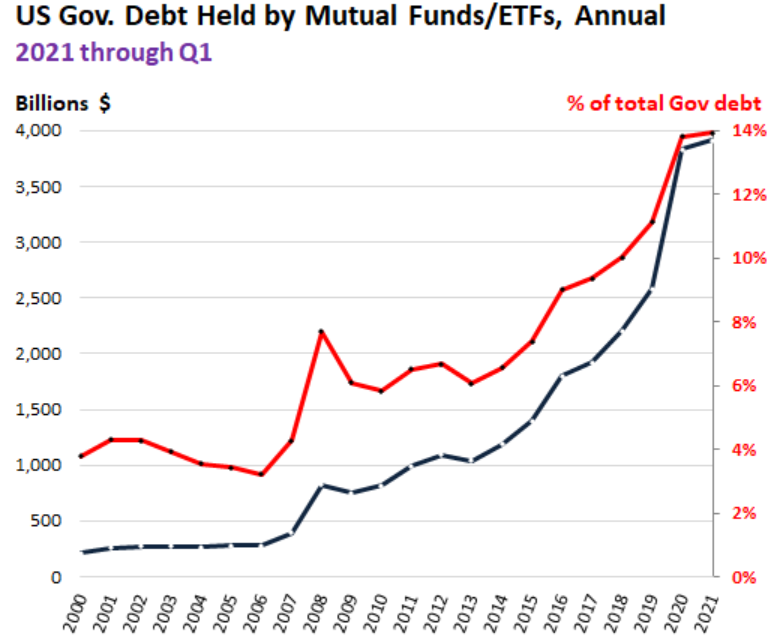

Согласно последним данным SIFMA (Ассоциация индустрии ценных бумаг и финансовых рынков), паевые инвестиционные фонды США, фонды денежного рынка и ETFs с марта 2020 года по 1 квартал 2021 года увеличили свои авуары в казначейских облигациях США на 1,26 триллиона долларов до рекордных 3,9 триллиона долларов. ). Это привело к тому, что их доля в национальном долге США достигла рекордных 13,9% в конце первого квартала (красная линия, правая шкала).

Обратите внимание на массовый скачок в 2020 году, в основном из-за увеличения авуаров фондов денежного рынка. SIFMA еще не опубликовал данные за второй квартал, но они, вероятно, совпали с ситуацией, с которой мы столкнулись, начиная с апреля, когда ФРС провела масштабную операцию по сбору ликвидности с помощью ночных обратных репо (на графике показаны годовые данные; 2021 год = уровень первого квартала):

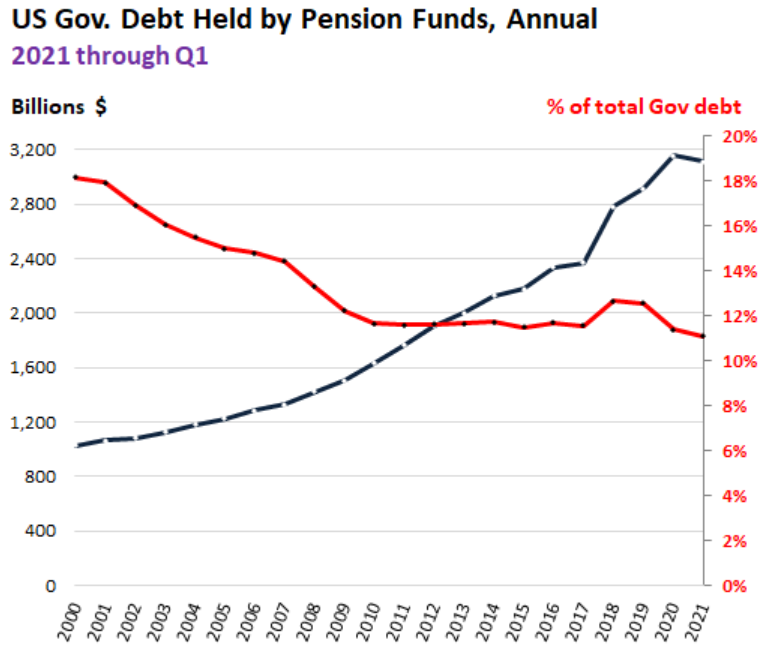

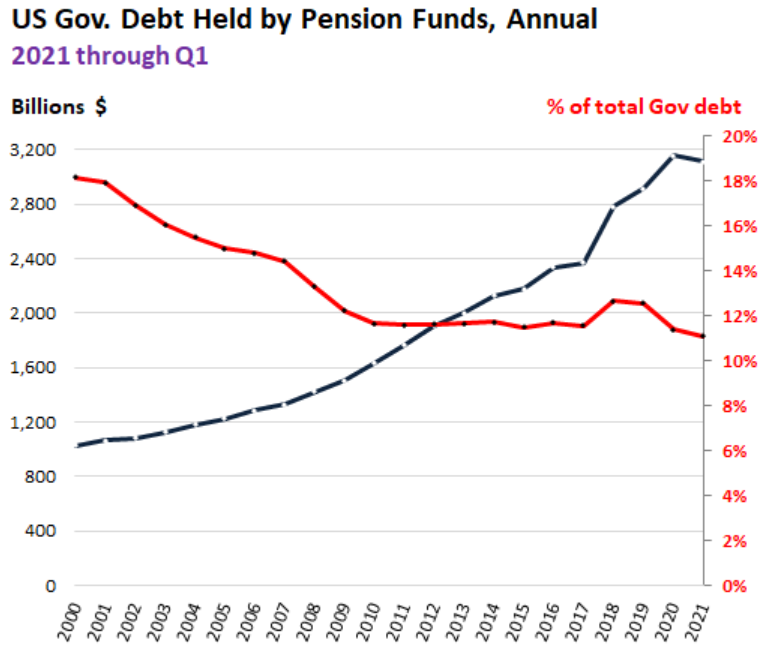

По данным SIFMA, пенсионные фонды США сократили свои резервы в первом квартале с пикового значения в четвертом квартале 2020 года до 3,1 трлн долларов. На протяжении многих лет они неуклонно увеличивали свои вложения, но медленнее, чем рос национальный долг США, и их доля в общем долге достигла многолетнего минимума в 11% в первом квартале по сравнению с 18% в 2000 году:

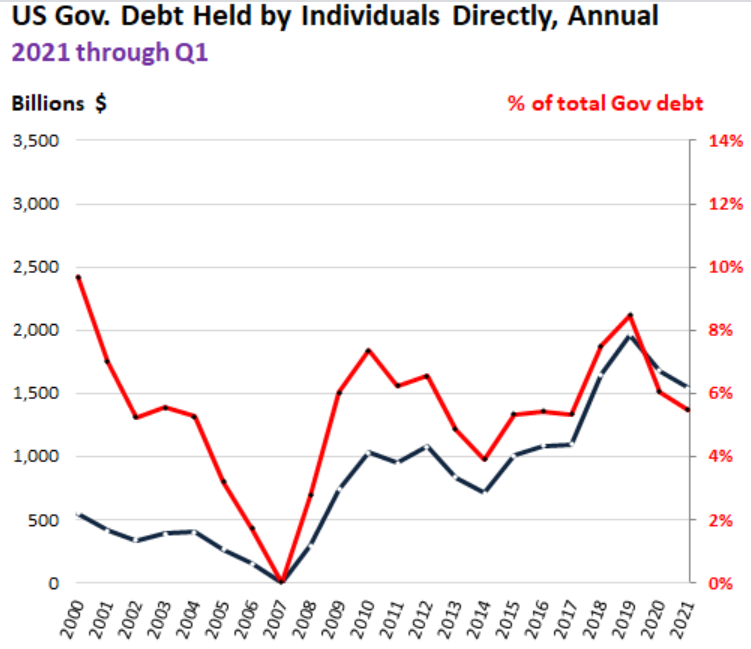

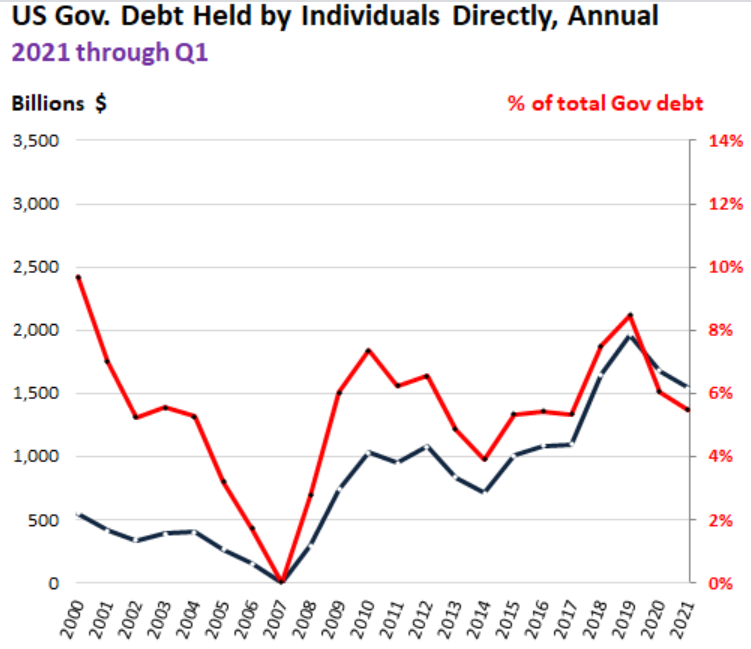

Индивидуальные инвесторы - группа непостоянных держателей долна. По данным SIFMA (синяя линия, левая шкала), они сокращали свои прямые авуары в казначейских облигациях США в 2020 и 2021 годах до 1 квартала до 1,54 триллиона долларов, что на 400 миллиардов долларов меньше пикового значения в 4 квартале 2019 года.

Обратите внимание, как ни странно, падение вложения практически до нуля с 2000 года до пика безумия на рынке недвижимости в 2007 году. После краха рынка недвижимости американец снова влюбился в казначейские облигации, хотя доходность была ничтожной. Их доля в первом квартале составила 5,5% от чудовищного долга США:

По данным SIFMA, в первом квартале страховые компании держали казначейские ценные бумаги на сумму 388 миллиардов долларов. Они также выгружают казначейские облигации с пика в третьем квартале 2020 года, и их авуары немного уменьшились по сравнению с первым кварталом 2020 года.

Чудовищный государственный долг США и вкратце, кто им владеет

Острый вопрос заключается в том, кто, черт возьми, купил эти казначейские ценные бумаги и кто их держит, учитывая, что каждый, кто покупает какие-либо из них сейчас, оказывается раздавленным исторически крутой отрицательной «реальной» доходностью, а инфляция ИПЦ опережает даже доходность 30-летних казначейских облигаций на 3,5 процентных пункта.

Сегодня днем Казначейство опубликовало данные Treasury International Capital. Индикатор отслеживает иностранные авуары казначейских ценных бумаг по странам в течение июня. Теперь мы можем соединить авуары вместе с: авуарами ФРС (согласно его недельному балансу); авуары банков (по данным ФРС); авуары государственных организаций США, таких как государственные пенсионные фонды (по данным Министерства финансов); и авуары других американских организаций, таких как паевые инвестиционные фонды и пенсионные фонды (по данным SIFMA). И это настоящее шоу.

Огромное, но исчезающее значение иностранных кредиторов США.

Япония - крупнейший иностранный кредитор США. С марта 2020 года её запасы американского долдга выросли менее чем на 5 миллиардов долларов, до 1,28 триллиона долларов в конце июня, движение зигзагообразно вверх и вниз, ни к чему не приводит.

Китай является вторым по величине иностранным кредитором США. В июне его авуары упали на 16 миллиардов долларов по сравнению с предыдущим месяцем до 1,06 триллиона долларов, достигнув многолетнего минимума в 1,05 триллиона долларов, достигнутого во время пикового оттока капитала в декабре 2016 года. С марта 2020 года активы Китая упали на 21 миллиард долларов (первый график статьи).

Но их важность как кредиторов для США - когда-то бывшая огромной проблемой (потому что, что штаты будут делать, если они начнут выбрасывать эту бумагу?) исчезает в течение многих лет, потому что их авуары оставались примерно стабильными, даже несмотря на то, что долг США резко вырос, а их доля в общем долге США снижалась в течение многих лет. В июне их совокупная доля (фиолетовая линия) упала до нового многолетнего минимума в 8,2%, а доля Китая упала до 3,7% (красная линия):

10 крупнейших иностранных держателей акций после Японии и Китая в основном являются налоговыми убежищами и финансовыми центрами, а некоторые из них - крошечными странами. Исключение составляют Бразилия и Индия. В некоторых из них корпорации США учредили юридические лица, в которых зарегистрированы некоторые из их казначейских вложений, например, холдинги Apple в Ирландии.

Великобритания (финансовый центр «Лондонский Сити»): 453 миллиарда долларов.

Ирландия: 323 миллиарда долларов

Люксембург: 302 миллиарда долларов

Швейцария: 270 миллиардов долларов

Бразилия: 249 миллиардов долларов

Каймановы острова: 244 миллиарда долларов

Тайвань: 239 миллиардов долларов

Бельгия: 228 миллиардов долларов

Индия: 220 миллиардов долларов

Гонконг: 219 миллиардов долларов

Германия и Мексика, страны, вместе с Китаем и Японией, с которыми у США самый большой торговый дефицит, находятся далеко внизу в списке.

В общей сложности иностранные держатели - иностранные центральные банки и государственные учреждения, иностранные институциональные инвесторы и юридические лица, банки и физические лица - увеличили свои активы в июне на 174 млрд долларов США по сравнению с предыдущим кварталом и на 253 млрд долларов США с марта 2020 года до рекордных 7,2 трлн долларов США. (синяя линия, левая шкала). Но на это приходилось только 25,2% невероятно резкого роста государственного долга США (красная линия, правая шкала), что является вторым наименьшим процентом на конец квартала с 2007 года:

Государственные авуары США достигают рекордного уровня, а доля падает до многолетнего минимума.

Пенсионные фонды правительства США для военнослужащих и федеральных гражданских служащих, Целевой фонд социального обеспечения США и другие фонды федерального правительства увеличили свои авуары на 90 млрд долларов во втором квартале и на 188 млрд долларов с марта 2020 года до 6,2 трлн долларов (синяя линия, левая шкала).

Но невероятный рост государственного долга США полностью опередил этот ничтожный рост, и доля государственных средств США упала до многолетнего минимума в 21,7% по сравнению с долей в 45% в 2008 году (красная линия, правая шкала):

ФРС увеличила свои запасы казначейских ценных бумаг на 241 миллиард долларов во втором квартале и на 2,6 триллиона долларов с марта 2020 года, увеличив свои запасы более чем вдвое за 16 месяцев (синяя линия, левая шкала), в результате чего запасы резерва во втором квартале составили рекордные 18,2% от общего объема. Невероятный рост государственного долга США (красная линия, правая шкала):

Банки США пожирают казначейские облигации.

Согласно данным Федеральной резервной системы по банковским балансам, коммерческие банки США увеличили свои запасы казначейских ценных бумаг на 96 миллиардов долларов во втором квартале и на 424 миллиарда долларов с марта 2020 года до рекордных 1,4 триллиона долларов. Теперь им принадлежит 4,9% невероятно растущего государственного долга США:

Другие институциональные и индивидуальные инвесторы США.

К ним относятся паевые инвестиционные фонды, пенсионные фонды США, фонды денежного рынка, ETF, страховые компании США, другие организации США и физические лица из США. Мы скоро перейдем к самой большой из этих подгрупп, основываясь на данных SIFMA за первый квартал. Но вот их общая тенденция до июня.

Эти американские компании сократили свои активы во втором квартале на 152 млрд долларов до 8,55 трлн долларов (синяя линия, левая шкала), что снизило их долю в общем государственном долге США до 30,0% (красная линия, правая шкала). С марта 2020 года эти активы выросли на 2,13 триллиона долларов:

В этой группе других институциональных и индивидуальных инвесторов США…

Согласно последним данным SIFMA (Ассоциация индустрии ценных бумаг и финансовых рынков), паевые инвестиционные фонды США, фонды денежного рынка и ETFs с марта 2020 года по 1 квартал 2021 года увеличили свои авуары в казначейских облигациях США на 1,26 триллиона долларов до рекордных 3,9 триллиона долларов. ). Это привело к тому, что их доля в национальном долге США достигла рекордных 13,9% в конце первого квартала (красная линия, правая шкала).

Обратите внимание на массовый скачок в 2020 году, в основном из-за увеличения авуаров фондов денежного рынка. SIFMA еще не опубликовал данные за второй квартал, но они, вероятно, совпали с ситуацией, с которой мы столкнулись, начиная с апреля, когда ФРС провела масштабную операцию по сбору ликвидности с помощью ночных обратных репо (на графике показаны годовые данные; 2021 год = уровень первого квартала):

По данным SIFMA, пенсионные фонды США сократили свои резервы в первом квартале с пикового значения в четвертом квартале 2020 года до 3,1 трлн долларов. На протяжении многих лет они неуклонно увеличивали свои вложения, но медленнее, чем рос национальный долг США, и их доля в общем долге достигла многолетнего минимума в 11% в первом квартале по сравнению с 18% в 2000 году:

Индивидуальные инвесторы - группа непостоянных держателей долна. По данным SIFMA (синяя линия, левая шкала), они сокращали свои прямые авуары в казначейских облигациях США в 2020 и 2021 годах до 1 квартала до 1,54 триллиона долларов, что на 400 миллиардов долларов меньше пикового значения в 4 квартале 2019 года.

Обратите внимание, как ни странно, падение вложения практически до нуля с 2000 года до пика безумия на рынке недвижимости в 2007 году. После краха рынка недвижимости американец снова влюбился в казначейские облигации, хотя доходность была ничтожной. Их доля в первом квартале составила 5,5% от чудовищного долга США:

По данным SIFMA, в первом квартале страховые компании держали казначейские ценные бумаги на сумму 388 миллиардов долларов. Они также выгружают казначейские облигации с пика в третьем квартале 2020 года, и их авуары немного уменьшились по сравнению с первым кварталом 2020 года.

Чудовищный государственный долг США и вкратце, кто им владеет

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба