Введение

На российском рынке все меньше идей, которые можно смело купить по адекватной цене с прицелом на 3-5-10 лет. На мой взгляд, одна из таких компания En+ — крупнейший в мире производитель низкоуглеродного алюминия. Компания состоит из двух сегментов: металлургический и энергетический.

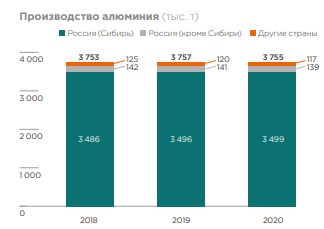

Металлургический сегмент в основном представлен пакетом акций в компании Русал (доля 56.9%), финансовые показатели которого En+ полностью консолидирует (что не совсем верно). Мощность заводов 3.8 млн тонн алюминия в год.

Энергетический сегмент представлен Гидроэлектростанциями (5 штук), Теплоэлектростанциями (16 штук) и Абаканской солнечной энергетической станцией. Общий уровень производства достигает более 82 кВтч. Так же у En+ есть небольшой угольный сегмент для снабжения своих ТЭЦ.

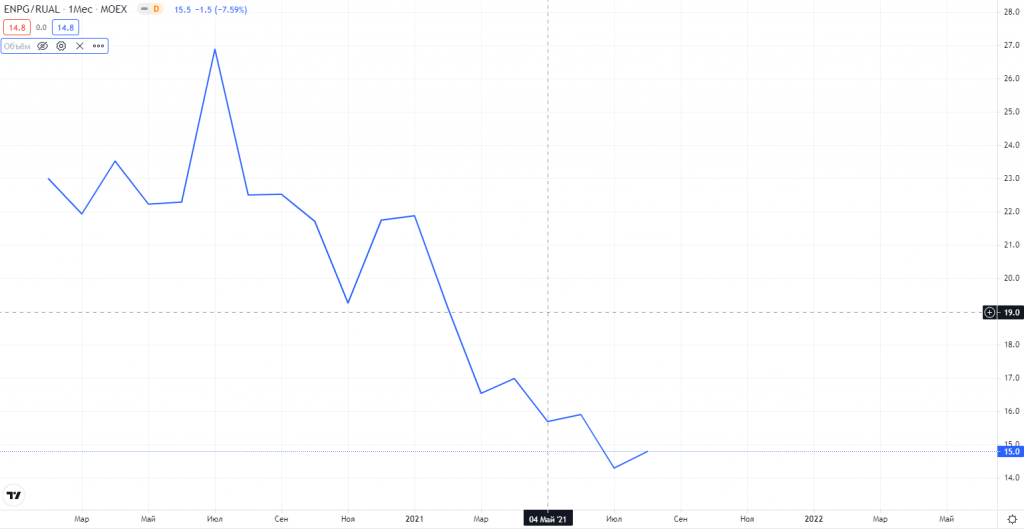

Начнем с его величества – Графика с лондонской биржи. Во-первых, потому что любой нормальный инвестор в российскую экономику должен мыслить в том числе и в долларах, а не тугриках и боливарах. А во-вторых – просто лень склеивать 2 графика (ENPL и ENPG), которые возникли из-за процесса редомициляции на родину (в Калининград).

Быстро пробежимся, что находится внутри компании в том числе и с отчетом за 1 полугодие 2021 года.

Операционные показатели

Металлургический сегмент

В производстве алюминия все стабильно, пока не достроят Тайшет (ориентир конец этого года) – основной CAPEX кушает он.

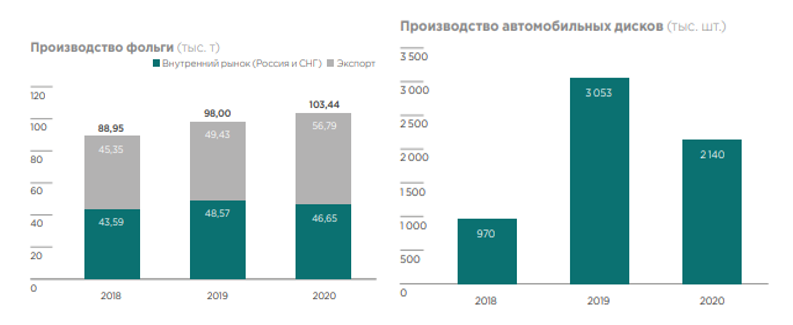

На что стоит обратить внимание – повышают уровень переработки, а не гонят «лишь сырье», хоть и первичный алюминий им в общем то и не является.

По автомобильным дискам в 2020 году был провал, думаю в 2021 будет намного лучше чем в 2019).

Энергетический сегмент

В энергетическом сегменте все еще лучше, продолжается рост выработки с помощью ГЭС с высокой рентабельностью и снижение выработки на ТЭЦ с низкой благодаря программе модернизации ГЭС «Новая Энергия».

В 2021 году относительно 2020 еще прирастут процентов на 6% в общем объеме выработки (судя по отчету за 1Н 2021).

Финансовые показатели

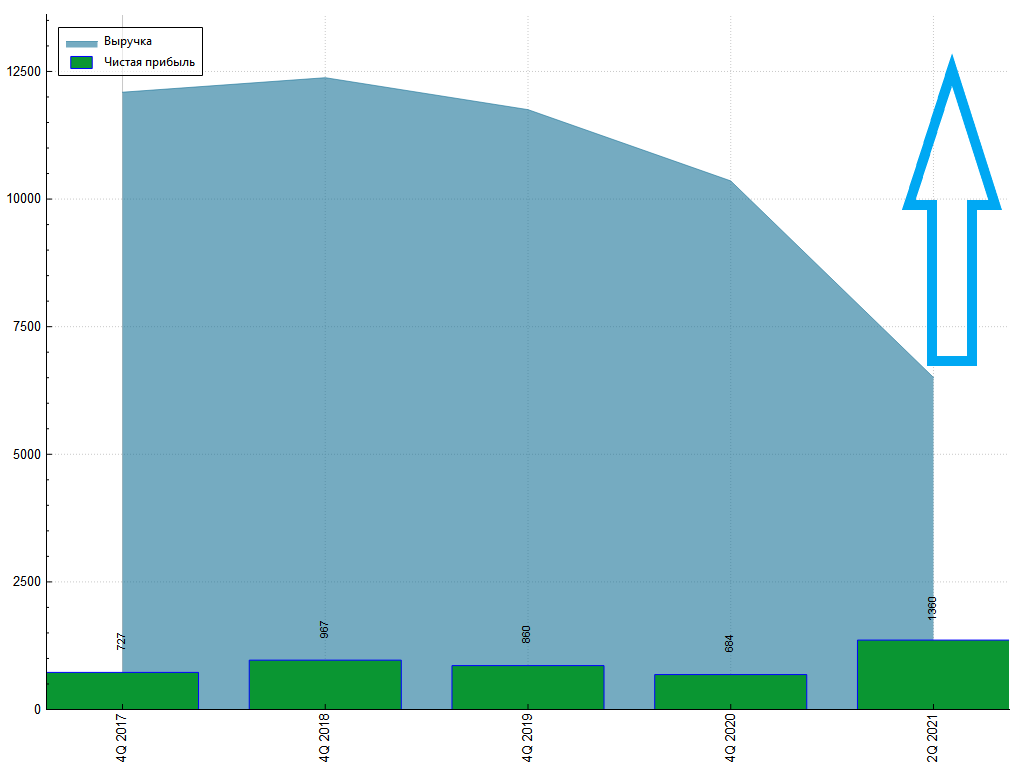

Все показатели в долларах т.к. En+ больше экспортер (кроме ГЭС), да и иностранцы на него поглядывают в твердой валюте.

Я кстати считаю показатели не так, как написано в отчете (что делает большинство аналитиков), а учитываю minority interest (т.е. долю Русала беру не на 100% консолидированную, а ее реальную часть).

По EBITDA жду не менее 3 млрд за 2021 год.

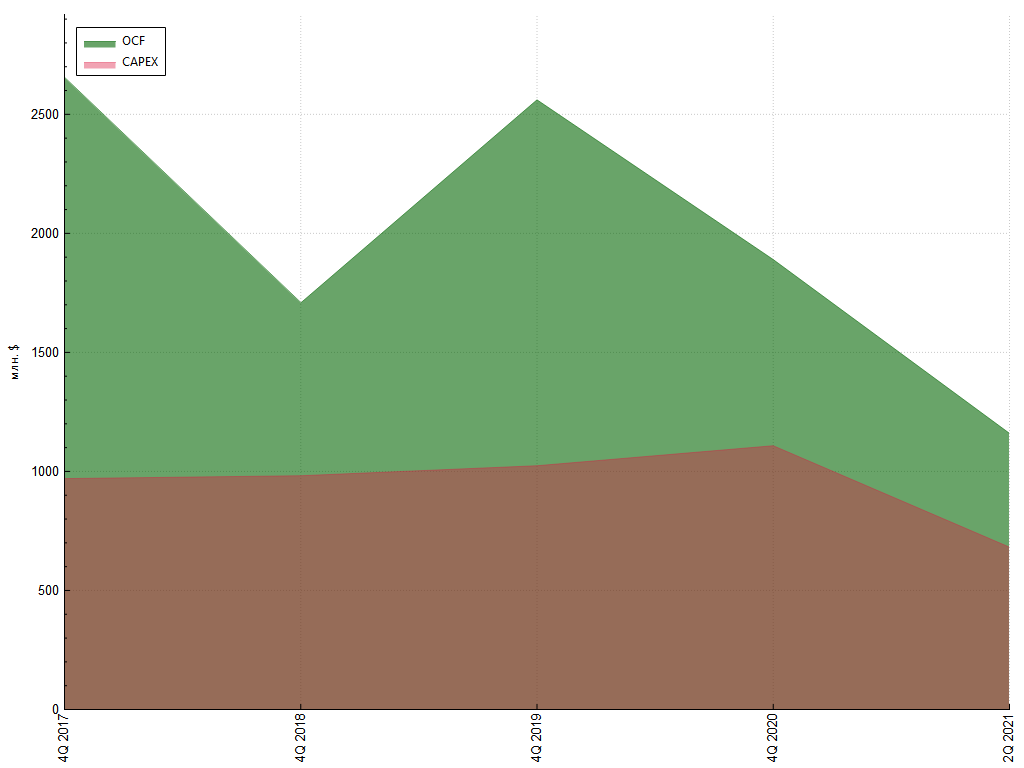

Денежные потоки всегда были шикарными, CAPEX не превышает OCF уже 4 года – можно гасить долг.

Жду не менее 1.3 млрд FCF за 2021 год.

Баланс

Ен+ в 2020 году выкупила 21.37% акций самой компании по 11.57 долларов за штуку (сейчас цена 9 долларов). Можно по-разному прибавлять казначейские акции – я, как правило, придерживаюсь самого простого подхода, снижаю чистый долг на рыночную стоимость пакета.

Тогда текущая рыночная стоимость компании получается ниже 370 млрд рублей. Если немного пофантазировать и отнять рыночную долю Русала, то выходит…отрицательные значения. Понятно, что в лоб так делать нельзя т.к. на балансе Ен+ еще есть долг (4 млрд долларов), но есть и сверхрентабельные ГЭС. В общем маржа безопасности имеется однозначно при текущих ценах на алюминий и пром металлы ГМК.

Есть еще более интересный вариант, снизить чистый долг на форвардную цену пакета (навряд ли Дерипаска будет использовать акции для M&A по текущей цене (10 долларов), когда покупал на 12% дороже. Скорее ближе к 15$ — тогда ситуация становится еще лучше.

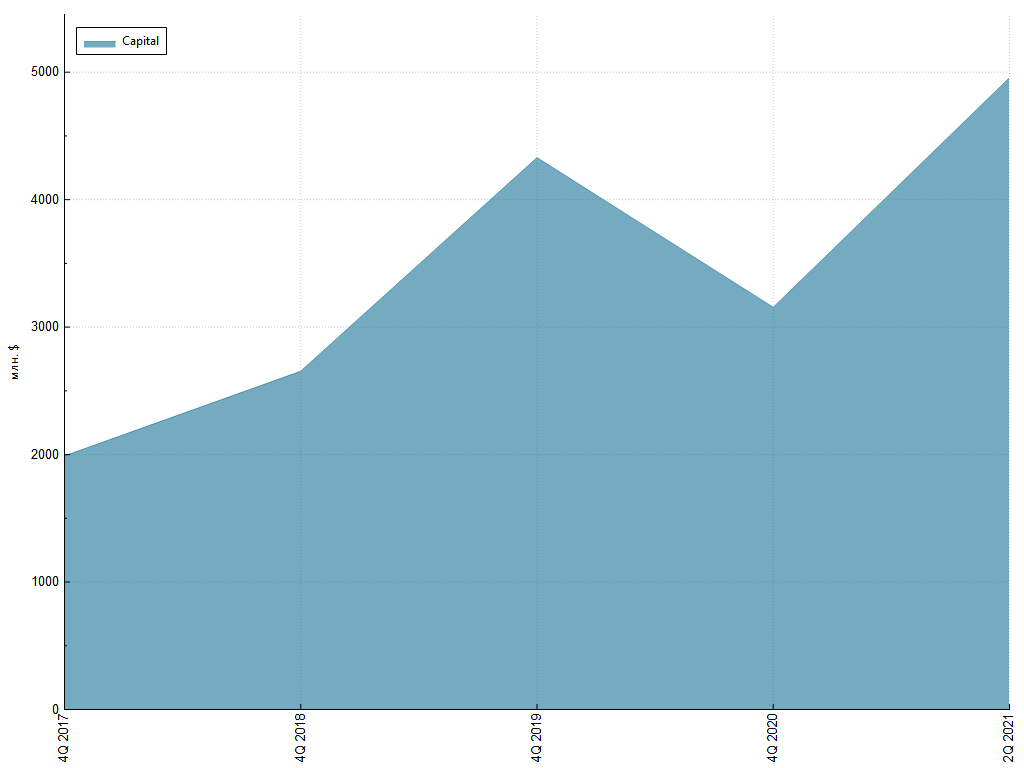

Капитал в полном порядке и растет (при этом пакет в ГМК и Русале вероятно учитывается не по текущей рыночной стоимости)

Соотношение с Русалом

Когда EN+ вышел на биржу, крупный акционер Русала Glencore поменял свои акции на акции материнской компании (EN+) с коэффициентом 1:20. Исторически это соотношение соблюдалось достаточно продолжительное время (кроме санкционного и в последние месяцы). Причина? Рост доли металлургического сегмента в прибыли у EN+ (вырос ГМК и денежный поток от них плюс алюминий вырос, а энергетический сегмент от этого бенефит не получает).

В любом случае «поглядывать» на коэффициент стоит», особенно когда он упал в 2 раза. Вероятен обмен акций Вексельберга на акции EN+ с неким коэффициентом выкупа.

ПЕРСПЕКТИВЫ:

1. Раскрытие стоимости при текущей рыночной конъюнктуре;

2. Выплата дивидендов согласно див политике, принятой при IPO (100% дивидендов от русала и 75% FCF от энергосегмента);

3. Участие в интересной ESG истории, чистый алюминий и гидроэлектростанции (фонды такое любят или должны полюбить);

4. Участие в росте капитализации через разделение Русала на чистый и грязный;

5. Мощный диверсифицированный бизнес (ГЭС, Алюминий, ГМК) с маржой безопасности и большими форвардными денежными потоками.

РИСКИ:

1. Мажоритарий Олег Владимирович Дерипаска (исторически отсутствует желание делиться прибылью через дивиденды);

2. Падение цен на пром металлы (алюминий, палладий, никель, медь);

3. Введение новых налогов на сверхрентабельные ГЭС;

4. Продажа в рынок пакета акций бывшей жены Олега Владимировича (в конце июня продала пол пакета арабскому фонду Mubadala);

5. Новые политические санкции против компании.

Каждый вывод делает сам. Я лично жду рекордные показатели за 2 полугодие 2021 и далее, мыслей Лорда Баркера про дивиденды (но это не главное сейчас), разделения Русала на чистый и грязный и превращение полугрязного En+ в чистого ESG лебедя с капитализацией в 1 трлн рублей.

В России достаточно мало публичных компаний с прекрасным ESG-будущим в 2050 году и EN+, на мой взгляд, одна из них.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба