Сегодня у нас умеренно спекулятивная идея: взять акции производителя еды Lancaster Colony (NASDAQ: LANC), чтобы заработать на их росте.

Потенциал роста и срок действия: 11% за 14 месяцев без учета дивидендов; 8% годовых на протяжении 10 лет с учетом дивидендов.

Почему акции могут вырасти: бизнес компании стабилен и платит дивиденды выше среднего.

Как действуем: берем сейчас по 175,06 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

Название компании настраивает на ненужные ассоциации со средневековой Англией и империализмом, а на самом деле LANC занимается производством и продажей продуктов питания под своими брендами. Согласно годовому отчету, выручка компании делится на следующие сегменты.

Розница — 57% выручки компании. Продукция, которую компания реализует через розничные сети. Распределение по видам продуктов в процентах от всей выручки компании:

замороженный хлеб — 21%;

заправки, соусы и крутоны — 21%;

замороженные заправки, соусы и другое — 15%.

Операционная маржа сегмента — 22,7% от его выручки.

Общепит — 43%. Продукция, которую LANC продает ресторанам, а также кафетериям при различных предприятиях. Распределение по видам продуктов в процентах от всей выручки компании:

заправки и соусы — 32%;

замороженный хлеб и другое — 11

Операционная маржа сегмента — 14% от его выручки.

В США делается 95% выручки компании, остальное приходится на неназванные другие страны.

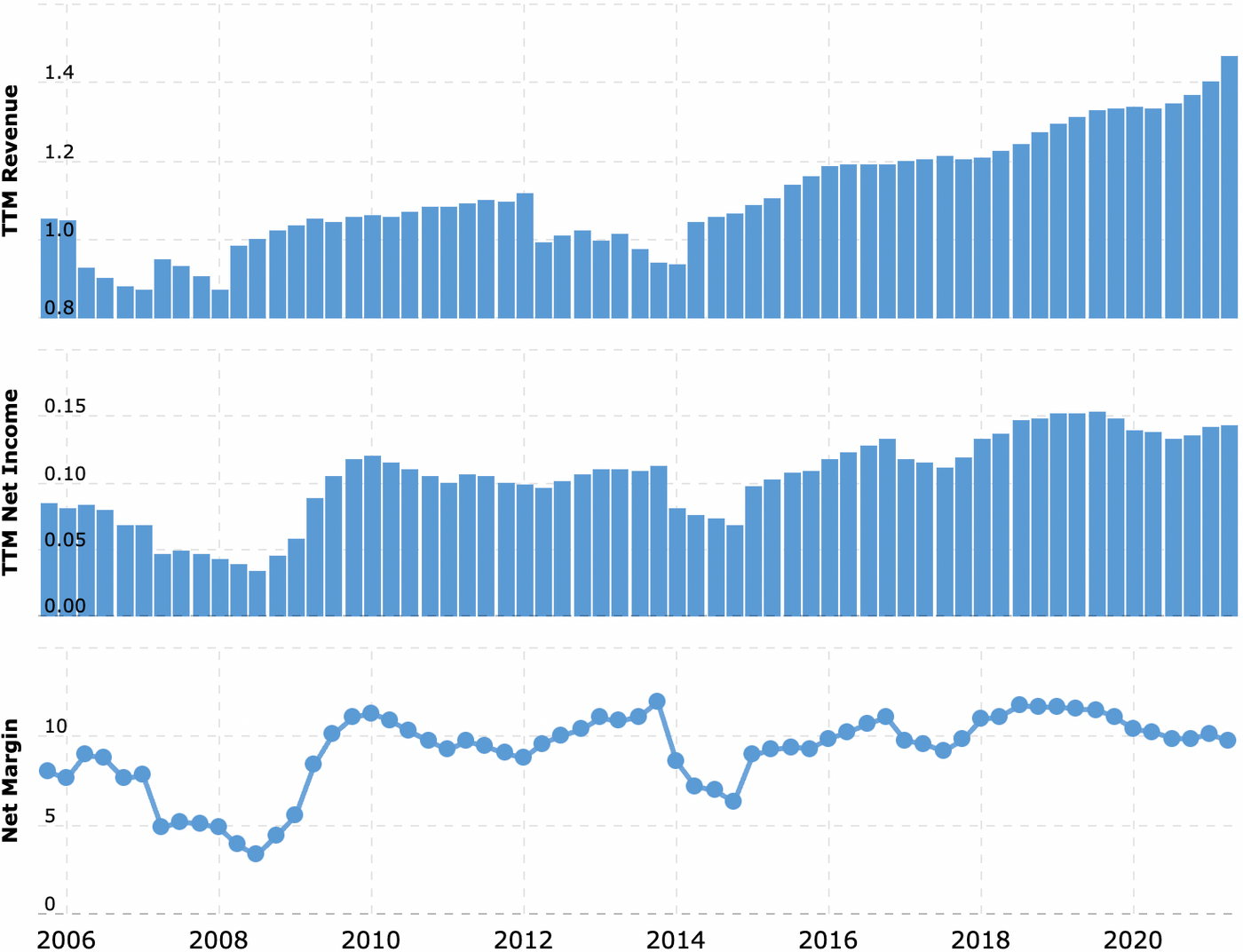

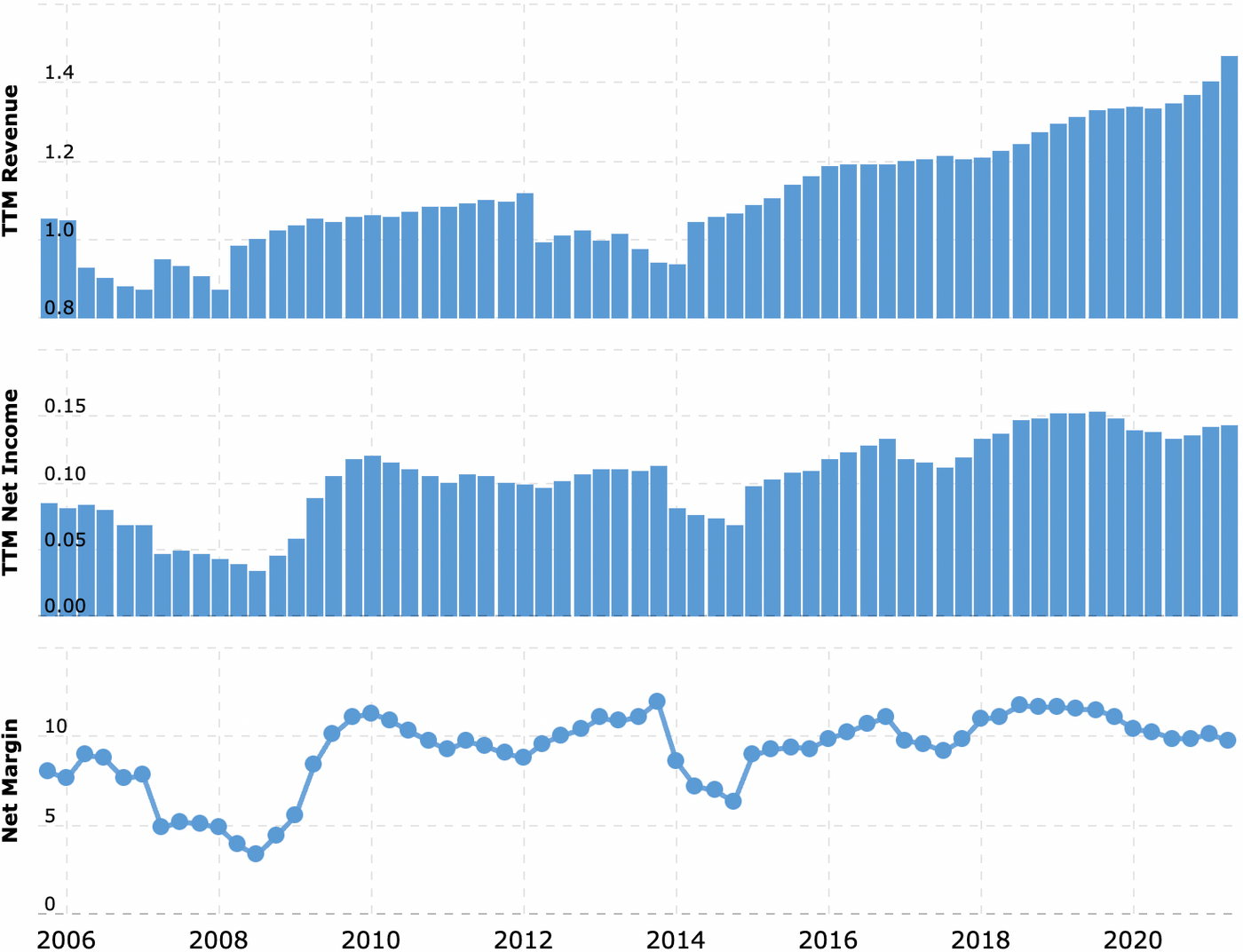

Выручка и прибыли за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Логотипы брендов компании. Источник: сайт компании

Аргументы в пользу компании

Устойчивость. Флотилия плывет так быстро, как быстро плывет ее самый медленный корабль. Так и вся отчетность компании может зависеть от положения дел в ее наиболее уязвимом сегменте. В страшном 2020 году, когда заведения общепита страдали больше всех прочих типов предприятий, продажи этого сегмента LANC упали лишь на 5%, а операционная прибыль — на 7%. А в целом выручка компании за время пандемии даже выросла. И это хороший аргумент в пользу покупки ее акций.

В идеях про Flowers Foods и Hostess Brands мы писали, что в условиях постоянной нестабильности инвесторы будут искать надежные компании, чтобы «пересидеть в них лихие времена». LANC отлично подходит для этой цели. Тем более у компании не очень большая капитализация в 4,2 млрд долларов, так что эффект от притока инвесторов будет значительным.

Также эту ситуацию можно спроецировать и на будущее: эти акции вполне можно держать с прицелом на долгосрок. Чем дальше, тем больше американский фондовый рынок будет лихорадить как из-за притока розничных инвесторов, так и из-за жадности крупных институциональных инвесторов. В частности, такое может происходить из-за пенсионных фондов, которые могут не исполнить свои обязательства, если не будут больше рисковать и спекулировать. На длинной дистанции часть инвесторов будет больше ценить акции эмитентов вроде LANC, показывающих стабильное развитие бизнеса. Увеличение инвестирования в акции типа LANC будет несколько уравновешивать популярность быстрорастущих, но убыточных технологических компаний.

Относительно не переоценены. С начала пандемии акции выросли всего на 7%. С учетом достоинств компании можно предположить, что тут еще есть куда расти: как выяснилось в годину испытаний, LANC — это крепкий и маржинальный бизнес.

Деньги должны работать! Компания платит 3 $ дивидендов на акцию в год — примерно 1,71% годовых. Это побольше, чем среднее в 1,32% по S&P 500. Не думаю, что за такую доходность люди готовы идти на преступления, но в сочетании с ровностью и стабильностью этого бизнеса дивиденды выше «среднего по больнице» — это дополнительный аргумент для инвестирования в LANC. Особенно со стороны институциональных инвесторов, которые ищут активы с целью «припарковать» свои деньги в акциях надежного бизнеса — чтобы и доходность приемлемая была, и были перспективы роста стоимости самого актива.

Гобсек ставит лайк. Согласно последнему отчету, у компании вся сумма задолженностей составляет примерно 258 млн долларов, из которых 173,923 млн нужно погасить в течение года. При этом денег в ее распоряжении достаточно: 188 млн на счетах и 97,897 млн задолженностей контрагентов. В преддверии повышения ставок и вытекающего из этого подорожания займов инвесторы наверняка оценят рачительность менеджмента LANC.

Могут купить. LANC — это сильный бренд с долгой историей роста бизнеса и хорошими показателями. Я думаю, что на этом фоне компанию вполне могут купить. Капитализация у нее не очень большая, а P / E не заоблачный — 33,91.

Что может помешать

Концентрация. Согласно годовому отчету, два клиента компании дают непропорционально большой объем продаж: 18% приходится на розничную сеть Walmart и 13% — на снабженческую компанию McLane, которая принадлежит Berkshire Hathaway.

Также следует учитывать концентрацию покупателей по сегментам: в розничном сегменте пять крупнейших покупателей дают 55% продаж сегмента, а в общепите пять крупнейших клиентов дают 61% продаж. Изменение отношений с кем-то из крупных клиентов может негативно отразиться на отчетности.

Рост расходов. Рост стоимости труда и сельскохозяйственной продукции в США может негативно сказаться на прибыли компании. С сельскохозяйственной продукцией компании чуть-чуть помогает нынешний шторм на Восточном побережье США: экспортные порты закрыты, продукцию не получается вовремя продать за рубежом и приходится продавать внутри США по более низким ценам.

А вот с работниками все не так просто. Надежды работодателей, что отмена щедрых дополнительных «пандемических» выплат для безработных в США приведет к увеличению предложения на рынке труда, не оправдались. Рост занятости в тех штатах, где отменили выплаты, примерно такой же, как и в тех штатах, где выплаты не отменяли. Иными словами, соискатели стали очень взыскательными и их придется заманивать крупными зарплатами и льготами, ибо, как говорил Александр II в рекламе банка «Империал», «кормить надо лучше — они и не улетят». Еще одна проблема для LANC — это рост расходов на логистику.

Так что акционерам LANC нужно морально готовиться, что более высокие расходы отразятся на отчетности.

Вредные копейки. На выплаты дивидендов у компании уходит 84 млн в год — 60% от ее прибыли за последние 12 месяцев. В теории дивиденды могут порезать: в 2022 году компания планирует крупные инвестиции в районе 170—190 млн долларов. Но это в теории — думаю, что в итоге компания, скорее всего, обойдется заемными деньгами. Но это испортит ее бухгалтерию в глазах инвесторов, хотя это будет все же меньшее зло по сравнению с урезанием дивидендов.

Закусочная без колес. Я бы не надеялся на сильное улучшение ситуации в сегменте общепита, поскольку уровень посещаемости ресторанов в США снова начал падать. С другой стороны, даже на таких уровнях наполненность ресторанов сейчас все равно выше, чем за аналогичный период 2020.

Относительная дороговизна. P / E у компании все равно великоват, если смотреть на пищепром США в целом, где P / E обычно в диапазоне 20—22. Так что акции может поштормить.

Что в итоге

Акции можно взять сейчас за 175,06 $, а дальше есть два варианта действий:

дождаться цены 195 $ — это чуть меньше их исторического максимума в июле. Думаю, что этого уровня мы достигнем за следующие 14 месяцев;

держать акции 10 лет, наблюдая за их медленным ростом и получая дивиденды, которые тоже будут расти с прибылью компании. Это вариант для истинных консерваторов.

Потенциал роста и срок действия: 11% за 14 месяцев без учета дивидендов; 8% годовых на протяжении 10 лет с учетом дивидендов.

Почему акции могут вырасти: бизнес компании стабилен и платит дивиденды выше среднего.

Как действуем: берем сейчас по 175,06 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

Название компании настраивает на ненужные ассоциации со средневековой Англией и империализмом, а на самом деле LANC занимается производством и продажей продуктов питания под своими брендами. Согласно годовому отчету, выручка компании делится на следующие сегменты.

Розница — 57% выручки компании. Продукция, которую компания реализует через розничные сети. Распределение по видам продуктов в процентах от всей выручки компании:

замороженный хлеб — 21%;

заправки, соусы и крутоны — 21%;

замороженные заправки, соусы и другое — 15%.

Операционная маржа сегмента — 22,7% от его выручки.

Общепит — 43%. Продукция, которую LANC продает ресторанам, а также кафетериям при различных предприятиях. Распределение по видам продуктов в процентах от всей выручки компании:

заправки и соусы — 32%;

замороженный хлеб и другое — 11

Операционная маржа сегмента — 14% от его выручки.

В США делается 95% выручки компании, остальное приходится на неназванные другие страны.

Выручка и прибыли за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Логотипы брендов компании. Источник: сайт компании

Аргументы в пользу компании

Устойчивость. Флотилия плывет так быстро, как быстро плывет ее самый медленный корабль. Так и вся отчетность компании может зависеть от положения дел в ее наиболее уязвимом сегменте. В страшном 2020 году, когда заведения общепита страдали больше всех прочих типов предприятий, продажи этого сегмента LANC упали лишь на 5%, а операционная прибыль — на 7%. А в целом выручка компании за время пандемии даже выросла. И это хороший аргумент в пользу покупки ее акций.

В идеях про Flowers Foods и Hostess Brands мы писали, что в условиях постоянной нестабильности инвесторы будут искать надежные компании, чтобы «пересидеть в них лихие времена». LANC отлично подходит для этой цели. Тем более у компании не очень большая капитализация в 4,2 млрд долларов, так что эффект от притока инвесторов будет значительным.

Также эту ситуацию можно спроецировать и на будущее: эти акции вполне можно держать с прицелом на долгосрок. Чем дальше, тем больше американский фондовый рынок будет лихорадить как из-за притока розничных инвесторов, так и из-за жадности крупных институциональных инвесторов. В частности, такое может происходить из-за пенсионных фондов, которые могут не исполнить свои обязательства, если не будут больше рисковать и спекулировать. На длинной дистанции часть инвесторов будет больше ценить акции эмитентов вроде LANC, показывающих стабильное развитие бизнеса. Увеличение инвестирования в акции типа LANC будет несколько уравновешивать популярность быстрорастущих, но убыточных технологических компаний.

Относительно не переоценены. С начала пандемии акции выросли всего на 7%. С учетом достоинств компании можно предположить, что тут еще есть куда расти: как выяснилось в годину испытаний, LANC — это крепкий и маржинальный бизнес.

Деньги должны работать! Компания платит 3 $ дивидендов на акцию в год — примерно 1,71% годовых. Это побольше, чем среднее в 1,32% по S&P 500. Не думаю, что за такую доходность люди готовы идти на преступления, но в сочетании с ровностью и стабильностью этого бизнеса дивиденды выше «среднего по больнице» — это дополнительный аргумент для инвестирования в LANC. Особенно со стороны институциональных инвесторов, которые ищут активы с целью «припарковать» свои деньги в акциях надежного бизнеса — чтобы и доходность приемлемая была, и были перспективы роста стоимости самого актива.

Гобсек ставит лайк. Согласно последнему отчету, у компании вся сумма задолженностей составляет примерно 258 млн долларов, из которых 173,923 млн нужно погасить в течение года. При этом денег в ее распоряжении достаточно: 188 млн на счетах и 97,897 млн задолженностей контрагентов. В преддверии повышения ставок и вытекающего из этого подорожания займов инвесторы наверняка оценят рачительность менеджмента LANC.

Могут купить. LANC — это сильный бренд с долгой историей роста бизнеса и хорошими показателями. Я думаю, что на этом фоне компанию вполне могут купить. Капитализация у нее не очень большая, а P / E не заоблачный — 33,91.

Что может помешать

Концентрация. Согласно годовому отчету, два клиента компании дают непропорционально большой объем продаж: 18% приходится на розничную сеть Walmart и 13% — на снабженческую компанию McLane, которая принадлежит Berkshire Hathaway.

Также следует учитывать концентрацию покупателей по сегментам: в розничном сегменте пять крупнейших покупателей дают 55% продаж сегмента, а в общепите пять крупнейших клиентов дают 61% продаж. Изменение отношений с кем-то из крупных клиентов может негативно отразиться на отчетности.

Рост расходов. Рост стоимости труда и сельскохозяйственной продукции в США может негативно сказаться на прибыли компании. С сельскохозяйственной продукцией компании чуть-чуть помогает нынешний шторм на Восточном побережье США: экспортные порты закрыты, продукцию не получается вовремя продать за рубежом и приходится продавать внутри США по более низким ценам.

А вот с работниками все не так просто. Надежды работодателей, что отмена щедрых дополнительных «пандемических» выплат для безработных в США приведет к увеличению предложения на рынке труда, не оправдались. Рост занятости в тех штатах, где отменили выплаты, примерно такой же, как и в тех штатах, где выплаты не отменяли. Иными словами, соискатели стали очень взыскательными и их придется заманивать крупными зарплатами и льготами, ибо, как говорил Александр II в рекламе банка «Империал», «кормить надо лучше — они и не улетят». Еще одна проблема для LANC — это рост расходов на логистику.

Так что акционерам LANC нужно морально готовиться, что более высокие расходы отразятся на отчетности.

Вредные копейки. На выплаты дивидендов у компании уходит 84 млн в год — 60% от ее прибыли за последние 12 месяцев. В теории дивиденды могут порезать: в 2022 году компания планирует крупные инвестиции в районе 170—190 млн долларов. Но это в теории — думаю, что в итоге компания, скорее всего, обойдется заемными деньгами. Но это испортит ее бухгалтерию в глазах инвесторов, хотя это будет все же меньшее зло по сравнению с урезанием дивидендов.

Закусочная без колес. Я бы не надеялся на сильное улучшение ситуации в сегменте общепита, поскольку уровень посещаемости ресторанов в США снова начал падать. С другой стороны, даже на таких уровнях наполненность ресторанов сейчас все равно выше, чем за аналогичный период 2020.

Относительная дороговизна. P / E у компании все равно великоват, если смотреть на пищепром США в целом, где P / E обычно в диапазоне 20—22. Так что акции может поштормить.

Что в итоге

Акции можно взять сейчас за 175,06 $, а дальше есть два варианта действий:

дождаться цены 195 $ — это чуть меньше их исторического максимума в июле. Думаю, что этого уровня мы достигнем за следующие 14 месяцев;

держать акции 10 лет, наблюдая за их медленным ростом и получая дивиденды, которые тоже будут расти с прибылью компании. Это вариант для истинных консерваторов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба