3 сентября 2021 Фридом Финанс | Лукойл

Операционные показатели

В первом полугодии совокупная добыча ЛУКОЙЛа без учета проекта Западная Курна-2 составила 2,109 млн баррелей нефтяного эквивалента в сутки, снизившись на 2,1% г/г, а за второй квартал выросла на 4,2% г/г. Добыча жидких углеводородов без учета проекта Западная Курна-2 сократилась на 5% г/г, до 1 593 тыс. баррелей в сутки. Снижение объемов производства обусловлено необходимостью соблю- дать условия соглашения ОПЕК+.

В то же время добычу газа в среднесуточном выражении компания нарастила на 7,7% г/г, до 15,9 млрд куб. м, за счет восстановления эксплуатации месторождений в Узбекистане. Производство нефтепродуктов составило 28,7 млн тонн, увеличившись на 1,1% г/г в среднесуточном выражении. Добыча нефти и газового конденсата на приоритетных для ЛУКОЙЛа месторождениях им. В. Виноградова, Имилорском, Средне-Назымском и Пякяхинском в январе-июне выросла на 7,3% г/г, до 2,2 млн тонн. Добыча высоковязкой нефти на Ярегском и Усинском месторождениях повысилась на 5,1% г/г, до 2,6 млн тонн, на месторождениях в Каспийском море показатель увеличился на 1,7% г/г, до 3,7 млн тонн.

Исходя из принятых на июльском заседании ОПЕК+ решений, ожидаем роста добычи нефти в РФ на 6% по итогам 2022 года, что обеспечит ее восстановление к уровню 2019 года. Принимая во внимание долгосрочную корреляцию операционных результатов ЛУКОЙЛа с динамикой широкого рынка, мы считаем, что для компании это транслируется в оценочный рост добычи на 4% в 2021-2022 годах и на 3% в среднем с 2023-го по 2026 год. В периоды восстановления спроса в 2010-2013-м и 2017-2018 годах ЛУКОЙЛ увеличивал производство на 3% и 10% соответственно.

Финансовые результаты

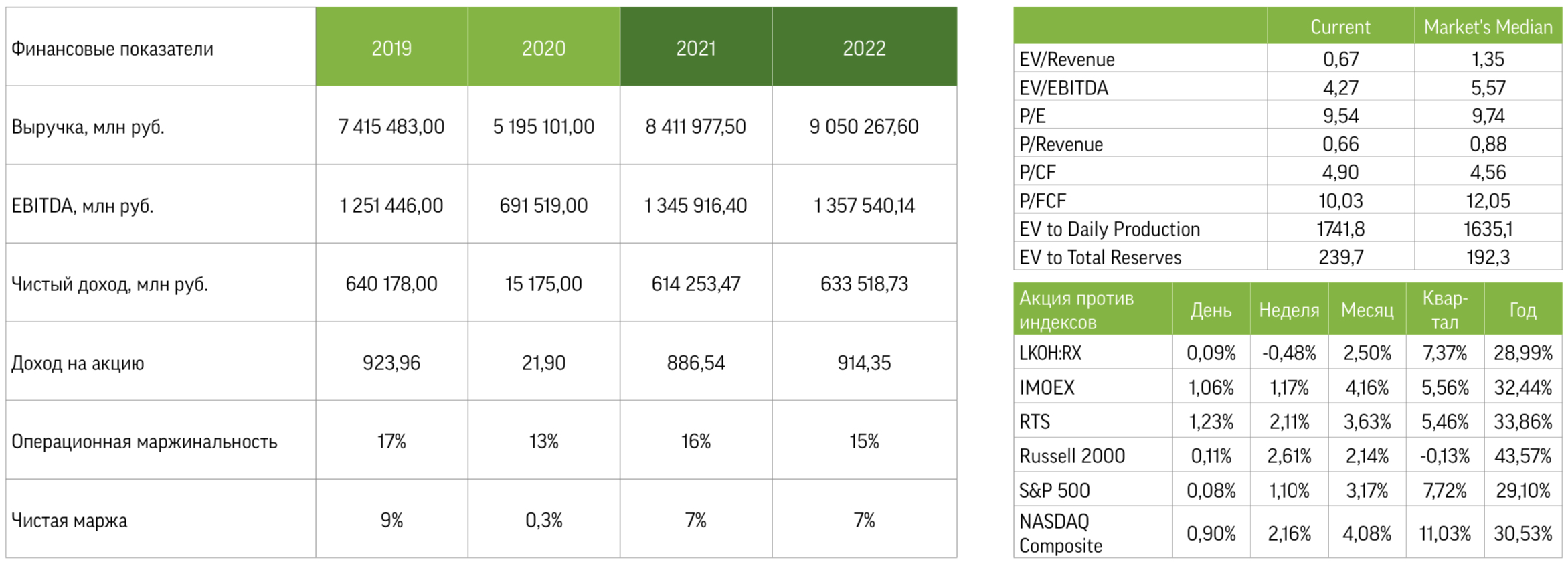

Выручка ЛУКОЙЛа в первом полугодии составила 3949,3 млрд руб., EBITDA оказалась равна 655,3 млрд руб., а чистая прибыль, относящаяся к акционерам, достигла 347,2 млрд руб. при 2768,9 млрд, 393,9 млрд и 79,9 млрд руб. соответственно по итогам второго полугодия 2020-го. Улучшение финансовых показателей компании обусловлено стабилизацией ситуации на рынке, восстановлением спроса на нефть и нефтепродукты, ростом цен на энергоносители и увеличением добычи благодаря смягчению ограничений в рамках соглашения ОПЕК+.

Оценка капитальных вложений ЛУКОЙЛа на 2021 год повышена с 460–480 млрд до 470–490 млрд руб. без учета проекта Западная Курна-2. В 2019-м и 2020-м CAPEX составляли 450 млрд и 495 млрд руб. соответственно. Ориентир по ним на 2022 год — 500 млрд руб.

Наши прогнозы

Решение о продлении сделки ОПЕК+ до конца 2022 года позволяет ее участникам контролировать ситуацию на рынке. В соответствии с рыночной ситуацией параметры этой сделки будут и далее пересматриваться. На июльском заседании участники соглашения увеличили лимит добычи на 400 тыс. баррелей в сутки в августе, чтобы вернуть на рынок сокращенный с октября 2018 года на 5,8 млн баррелей в сутки объем к концу сентября 2022-го. Это решение соответствует апрельским договоренностям по ограничению добычи и не предполагает поступления на рынок дополнительных объемов нефти.

Утвержденные ОПЕК+ темпы восстановления добычи с учетом повышения в мае ее референтных уровней и июльских прогнозов спроса / предложения нефти, сделанных картелем на 2022 год, приведут в следующем году к про- фициту в пределах 2–2,5 млн баррелей в сутки. Негативное влияние этого фактора на нефтяные цены нивелируется способностью ОПЕК поддерживать спрос на рынке и позитивным для сырья эффектом сворачивания монетарных стимулов вкупе с повышением спроса на риск. В то же время возрастет зависимость динамики цен на нефть от воздействия на них элементов нерыночного регулирования. В этой связи в ближайшие кварталы наиболее вероятна консолидация цен на нефть на уровне $60–80 за баррель.

Оценочный дефицит на рынке до конца текущего года будет сохраняться в диапазоне 0,5–0,7 млн баррелей в сутки. Цену на нефть на 2021-й прогнозируем в $75,5, в 2022-м — на уровне $80 за баррель. Наш прогноз роста цен на нефть на период с 2022-го по 2026 год — 8% (6м/6м).

Повышение выручки ЛУКОЙЛа на этот период мы закладываем на среднем уровне 7% при +7% в 2010-2013 годах и +13% в 2017-2018-м. Соотношение

между свободным денежным потоком (FCF) и выручкой оцениваем в 5% против 6% и 9% за 2010–2013-й и 2017-2018-й соответственно.

На дивиденды по размещенным акциям ЛУКОЙЛа за вычетом принадлежащих организациям группы направляется не менее 100% его скорректированного FCF. За 2020 год компания в совокупности выплатила в виде дивиденда 259 руб. на акцию.

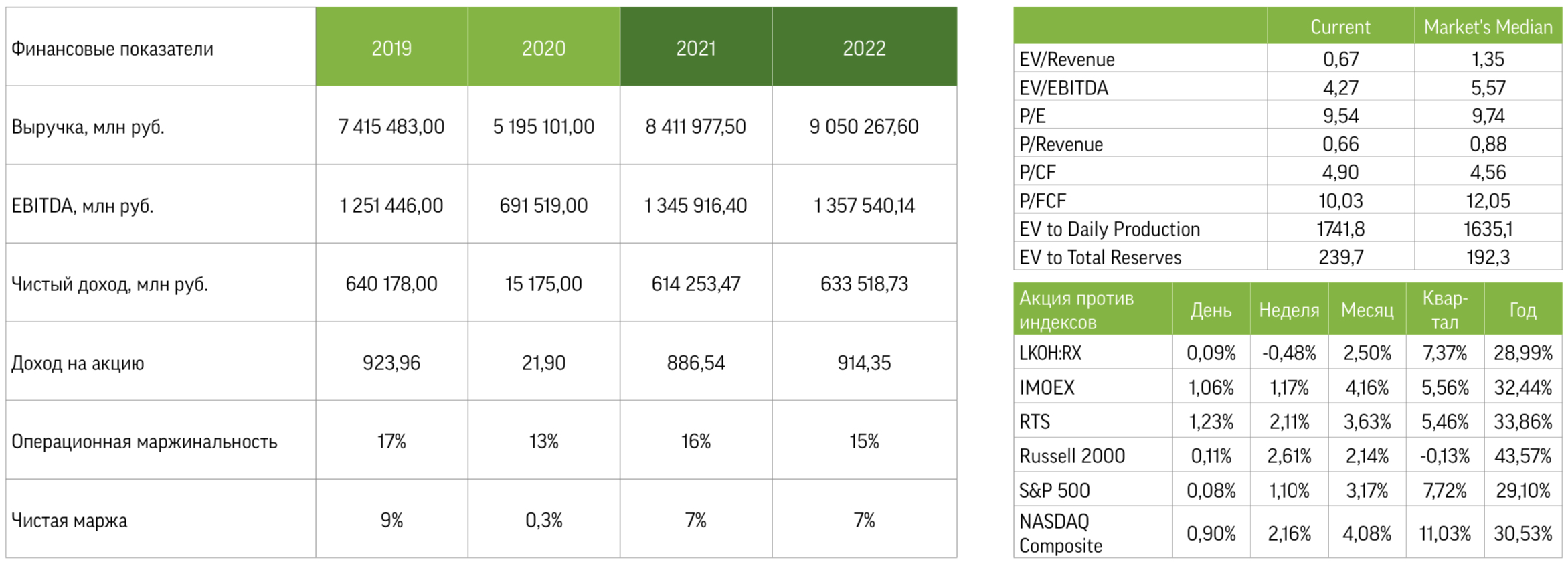

Выручку ЛУКОЙЛа по итогам текущего года мы прогнозируем на уровне 8 411,9 млрд руб. при чистой прибыли 614,2 млрд и дивиденде в размере 644 руб. на акцию. Ожидаемый объем дивидендных выплат за 2021 год пока не учтен в нашей расчетной модели справедливой стоимости эмитента. Компания недооценена к российским аналогам по финансовым мультипликаторам, однако с точки зрения соотношения оценок операционных мультипликаторов и статистики запасов выглядит несколько перекупленной. Бумаги ЛУКОЙЛа обладают защитными свойствами и одновременно способны активно отыгрывать рост широкого рынка.

С учетом представленных средне- и долгосрочных оценок и расчетов справедливую стоимость обыкновенной акции ЛУКОЙЛа на конец первого полугодия 2022 года устанавливаем на отметке 8214,46 руб.

В первом полугодии совокупная добыча ЛУКОЙЛа без учета проекта Западная Курна-2 составила 2,109 млн баррелей нефтяного эквивалента в сутки, снизившись на 2,1% г/г, а за второй квартал выросла на 4,2% г/г. Добыча жидких углеводородов без учета проекта Западная Курна-2 сократилась на 5% г/г, до 1 593 тыс. баррелей в сутки. Снижение объемов производства обусловлено необходимостью соблю- дать условия соглашения ОПЕК+.

В то же время добычу газа в среднесуточном выражении компания нарастила на 7,7% г/г, до 15,9 млрд куб. м, за счет восстановления эксплуатации месторождений в Узбекистане. Производство нефтепродуктов составило 28,7 млн тонн, увеличившись на 1,1% г/г в среднесуточном выражении. Добыча нефти и газового конденсата на приоритетных для ЛУКОЙЛа месторождениях им. В. Виноградова, Имилорском, Средне-Назымском и Пякяхинском в январе-июне выросла на 7,3% г/г, до 2,2 млн тонн. Добыча высоковязкой нефти на Ярегском и Усинском месторождениях повысилась на 5,1% г/г, до 2,6 млн тонн, на месторождениях в Каспийском море показатель увеличился на 1,7% г/г, до 3,7 млн тонн.

Исходя из принятых на июльском заседании ОПЕК+ решений, ожидаем роста добычи нефти в РФ на 6% по итогам 2022 года, что обеспечит ее восстановление к уровню 2019 года. Принимая во внимание долгосрочную корреляцию операционных результатов ЛУКОЙЛа с динамикой широкого рынка, мы считаем, что для компании это транслируется в оценочный рост добычи на 4% в 2021-2022 годах и на 3% в среднем с 2023-го по 2026 год. В периоды восстановления спроса в 2010-2013-м и 2017-2018 годах ЛУКОЙЛ увеличивал производство на 3% и 10% соответственно.

Финансовые результаты

Выручка ЛУКОЙЛа в первом полугодии составила 3949,3 млрд руб., EBITDA оказалась равна 655,3 млрд руб., а чистая прибыль, относящаяся к акционерам, достигла 347,2 млрд руб. при 2768,9 млрд, 393,9 млрд и 79,9 млрд руб. соответственно по итогам второго полугодия 2020-го. Улучшение финансовых показателей компании обусловлено стабилизацией ситуации на рынке, восстановлением спроса на нефть и нефтепродукты, ростом цен на энергоносители и увеличением добычи благодаря смягчению ограничений в рамках соглашения ОПЕК+.

Оценка капитальных вложений ЛУКОЙЛа на 2021 год повышена с 460–480 млрд до 470–490 млрд руб. без учета проекта Западная Курна-2. В 2019-м и 2020-м CAPEX составляли 450 млрд и 495 млрд руб. соответственно. Ориентир по ним на 2022 год — 500 млрд руб.

Наши прогнозы

Решение о продлении сделки ОПЕК+ до конца 2022 года позволяет ее участникам контролировать ситуацию на рынке. В соответствии с рыночной ситуацией параметры этой сделки будут и далее пересматриваться. На июльском заседании участники соглашения увеличили лимит добычи на 400 тыс. баррелей в сутки в августе, чтобы вернуть на рынок сокращенный с октября 2018 года на 5,8 млн баррелей в сутки объем к концу сентября 2022-го. Это решение соответствует апрельским договоренностям по ограничению добычи и не предполагает поступления на рынок дополнительных объемов нефти.

Утвержденные ОПЕК+ темпы восстановления добычи с учетом повышения в мае ее референтных уровней и июльских прогнозов спроса / предложения нефти, сделанных картелем на 2022 год, приведут в следующем году к про- фициту в пределах 2–2,5 млн баррелей в сутки. Негативное влияние этого фактора на нефтяные цены нивелируется способностью ОПЕК поддерживать спрос на рынке и позитивным для сырья эффектом сворачивания монетарных стимулов вкупе с повышением спроса на риск. В то же время возрастет зависимость динамики цен на нефть от воздействия на них элементов нерыночного регулирования. В этой связи в ближайшие кварталы наиболее вероятна консолидация цен на нефть на уровне $60–80 за баррель.

Оценочный дефицит на рынке до конца текущего года будет сохраняться в диапазоне 0,5–0,7 млн баррелей в сутки. Цену на нефть на 2021-й прогнозируем в $75,5, в 2022-м — на уровне $80 за баррель. Наш прогноз роста цен на нефть на период с 2022-го по 2026 год — 8% (6м/6м).

Повышение выручки ЛУКОЙЛа на этот период мы закладываем на среднем уровне 7% при +7% в 2010-2013 годах и +13% в 2017-2018-м. Соотношение

между свободным денежным потоком (FCF) и выручкой оцениваем в 5% против 6% и 9% за 2010–2013-й и 2017-2018-й соответственно.

На дивиденды по размещенным акциям ЛУКОЙЛа за вычетом принадлежащих организациям группы направляется не менее 100% его скорректированного FCF. За 2020 год компания в совокупности выплатила в виде дивиденда 259 руб. на акцию.

Выручку ЛУКОЙЛа по итогам текущего года мы прогнозируем на уровне 8 411,9 млрд руб. при чистой прибыли 614,2 млрд и дивиденде в размере 644 руб. на акцию. Ожидаемый объем дивидендных выплат за 2021 год пока не учтен в нашей расчетной модели справедливой стоимости эмитента. Компания недооценена к российским аналогам по финансовым мультипликаторам, однако с точки зрения соотношения оценок операционных мультипликаторов и статистики запасов выглядит несколько перекупленной. Бумаги ЛУКОЙЛа обладают защитными свойствами и одновременно способны активно отыгрывать рост широкого рынка.

С учетом представленных средне- и долгосрочных оценок и расчетов справедливую стоимость обыкновенной акции ЛУКОЙЛа на конец первого полугодия 2022 года устанавливаем на отметке 8214,46 руб.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба