Сегодня у нас умеренно спекулятивная идея: взять акции промышленного предприятия Eaton (NYSE: ETN), чтобы заработать на неизбежном росте этого бизнеса.

Потенциал роста и срок действия: 13% за 14 месяцев без учета дивидендов; 9% в год на протяжении 10 лет с учетом дивидендов.

Почему акции могут вырасти: продукция компании востребована.

Как действуем: берем акции сейчас по 163,7 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

Несмотря на название, компания не имеет ничего общего с элитарностью и английским снобизмом. Eaton занимается производством решений в сфере управления энергией, а также оказывает услуги в этой сфере. Как выглядит продукция компании, можно посмотреть на ее сайте. Согласно годовому отчету, выручка компании делится следующим образом.

Электричество в Америках — 37,4%. Компоненты для подачи энергии и управления ею, соответствующее оборудование. В этом сегменте учитываются продажи в Западном полушарии. Операционная маржа сегмента — 20,23% от его выручки.

Электричество в мире — 26,33%. Компоненты для подачи энергии и управления ею, соответствующее оборудование в остальных регионах. Операционная маржа сегмента — 15,94% от его выручки.

Гидравлика — 10,31%. Насосы и прочие подобные приспособления для промышленных целей и транспорта. Операционная маржа сегмента — 10,09% от его выручки. Впрочем, этот бизнес Eaton недавно продала компании Danfoss.

Аэрокосмическая отрасль — 12,44%. Пневматические и гидравлические системы, решения для подачи воздуха. В сегменте учитываются продажи как гражданским, так и военным клиентам. Операционная маржа сегмента — 18,6% от его выручки.

Транспорт — 11,8%. Решения как для рельсового, так и для дорожного транспорта. Операционная маржа сегмента — 11,5% от его выручки.

Электротранспорт — 1,72%. Инверторы, предохранители и прочие компоненты для электрических машин — как коммерческого транспорта, так и обычных электрокаров. Продажи сегмента делятся примерно пополам между этими двумя видами электротранспорта. Это единственный убыточный сегмент компании: операционная маржа там −2,73%.

Выручка по странам и регионам:

США — 56,24%.

Канада — 4,23%.

Страны Латинской Америки — 5,25%.

Европа — 21,37%.

Азиатско-Тихоокеанский регион — 12,91%.

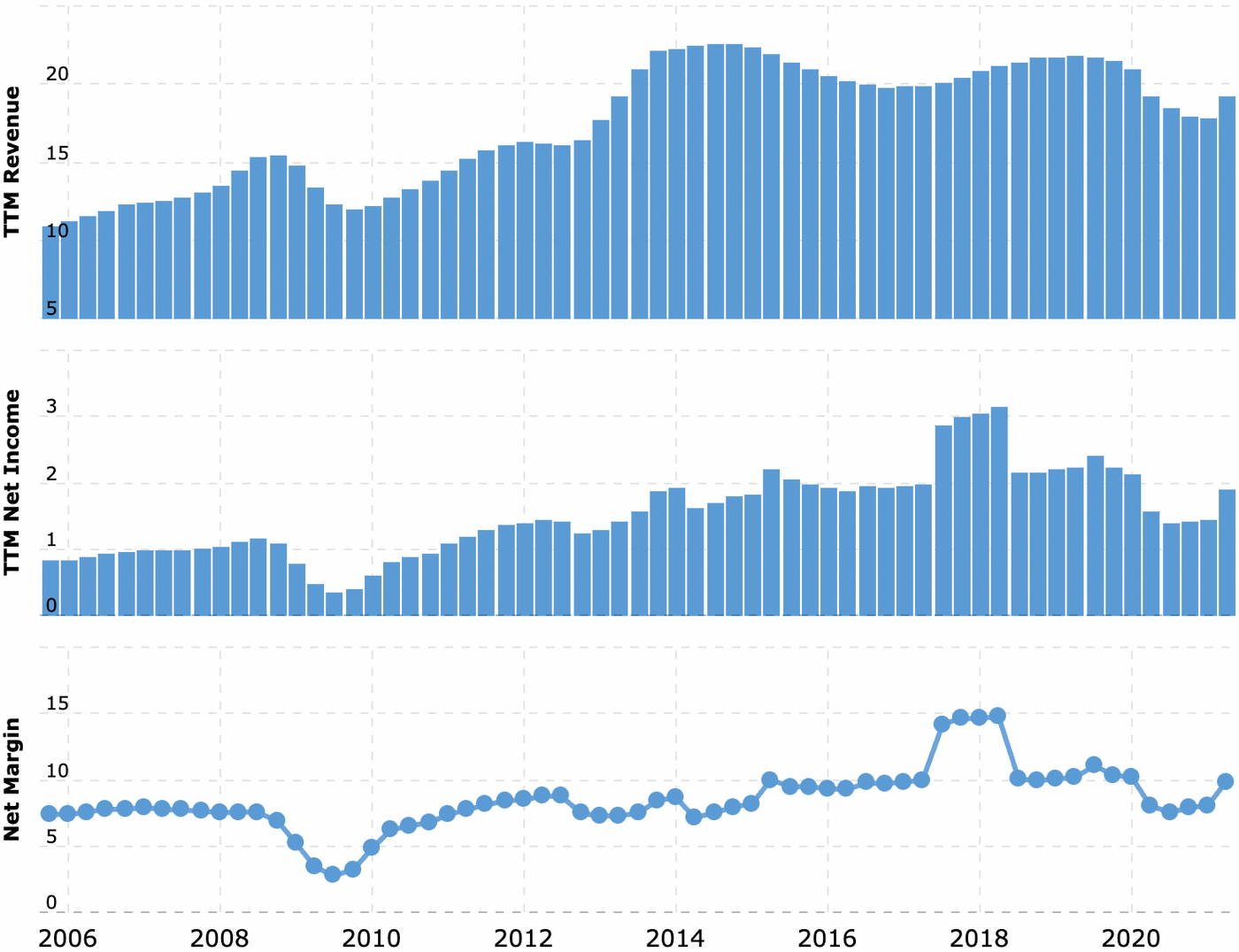

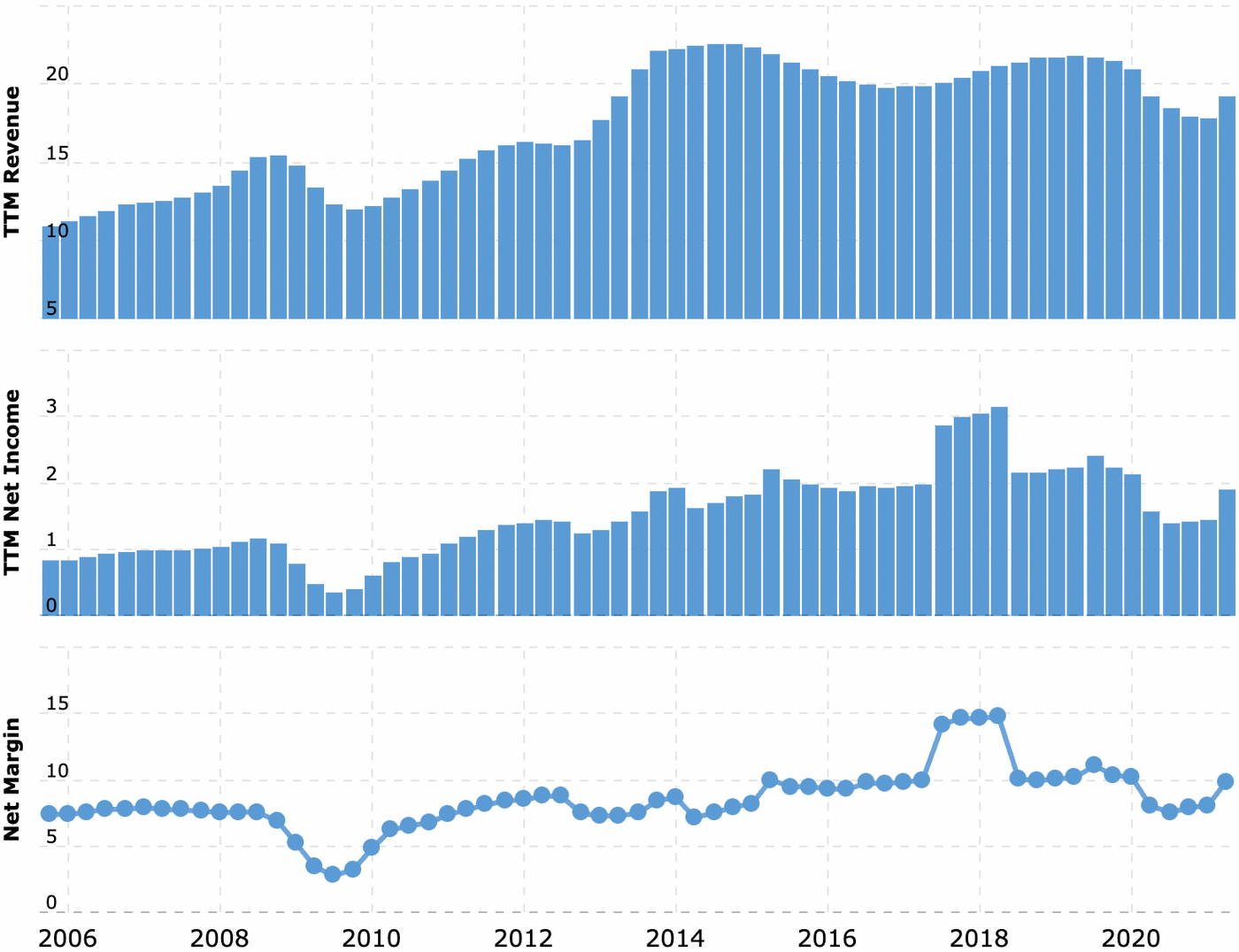

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Рост есть — значит, растет. На основных рынках компании в краткосрочной перспективе есть рост — в США и странах Европы. Рассмотрим перспективы долгосрочные. В компании есть всего понемногу для всех: и самолеты, и наземный транспорт, и подача электроэнергии. С точки зрения диверсификации это очень достойный промышленный бизнес с хорошими, стабильными показателями. Например, бизнесу Eaton на длинных дистанциях поспособствует ожидаемое увеличение трат на инфраструктуру в США. Также компания развивает направление электрокаров.

Я в целом скептически оцениваю бизнес-перспективы этого подразделения: на мой взгляд, это больше пропаганда для ESG-инвесторов. Но думаю, что наличие этого подразделения в любом случае позитивно повлияет на котировки компании.

В целом специфика компании скорее соответствует тренду на автоматизацию, который мы сейчас наблюдаем. Eaton поставляет решения, которые будут пользоваться все большим спросом по мере того, как заводы будут становиться все более технологичными. Так что эти акции можно взять и с прицелом на долгосрочную перспективу.

Услада жадин. Компания платит 3,04 $ дивидендов на акцию в год — это примерно 1,85% годовых. Это не очень много, но гораздо больше средних показателей S&P 500 в 1,3% годовых. Так что с прицелом на долгосрочное развитие этого бизнеса — дивиденды «выше среднего по больнице» будут хорошим аргументом для многих инвесторов.

Войны социальной справедливости. Eaton много вкладывается в экологические и социальные инициативы на своем предприятии: от снижения энергозатрат и переработки отходов до инклюзивности на рабочем месте. Гораздо важнее, что компания трубит об этом на весь мир. Учитывая, что ESG-инвестирование захватывает мир, это может поспособствовать притоку в акции компании этичных инвесторов. Опять же, «тут есть электрокары». Эффект от ESG видится даже побольше, чем от любителей дивидендов. Также, учитывая наклейку этичности, можно ожидать для компании косвенных бонусов: облегченного доступа к займам и прочим интересным вещам.

Сверху — индекс менеджеров по закупкам в сфере производства от ISM в США. Снизу — индекс менеджеров по закупкам в сфере производства от ISM в США, новые заказы. Survey — ожидания, actual — реальность. Все, что выше 50, — рост; все, что ниже 50, — падение. Источник: Daily Shot, The ISM Manufacturing PMI report showed robust US factory activity in August despite shortages of supplies and labor

Индекс менеджеров по закупкам в сфере производства от IHS Markit в странах еврозоны. Источник: Trading Economics

Что может помешать

Through this fog they come along — dark creatures singing a terrible song. Значительный объем производственных мощностей у компании расположен за пределами США, а в ее выручке большую роль играет экспорт. В связи с этим стоит опасаться роста расходов на логистику и других издержек, связанных с доставкой. Также следует морально приготовиться к росту расходов на сырье и труд.

Карантин вам не друг. Бизнес компании пережил карантин 2020, но не без потерь. Если масштабный карантин повторится, то это плохо скажется на бизнесе.

Слишком много роста. За эти два года акции Eaton выросли почти в 2 раза — но финансовые показатели выросли не настолько, чтобы оправдать такой рост. Сейчас акции торгуются вблизи от исторических максимумов и P / E у компании пусть и не самый большой, но и не самый маленький — 34,86. Так что акции Eaton будут уязвимы перед возможной коррекцией.

Выплаты. На дивиденды компания выплачивает 1,219 млрд долларов в год — примерно 64,49% от ее прибыли за минувшие 12 месяцев. При этом у нее очень большой объем задолженностей: примерно 21,3 млрд долларов, из которых 8,9 млрд нужно погасить в течение года.

Денег в распоряжении компании не очень много: 279 млн на счетах и 3,341 млрд задолженностей контрагентов. А еще она готовится продать активов на 2,604 млрд. Тут вполне можно опасаться урезания выплат и последующего падения акций. В долгосрочной перспективе большой долг — это тоже нехорошо. Конечно, можно надеяться, что ESG-повестка поможет компании рефинансировать все кредиты под вменяемый процент даже после повышения ставок, но лучше учитывать этот момент.

Что в итоге

Можно взять акции сейчас по 163,7 $. А дальше есть два пути:

дождаться, когда акции превысят исторические максимумы и станут стоить 185 $. Думаю, что этого уровня мы достигнем за следующие 14 месяцев;

держать акции 10 лет, получая дивиденды и смотря, как Eaton становится бенефициаром модернизации американской экономики.

Также советую заглядывать в раздел новостей на сайте компании — чтобы избавиться от акций до того, как на сокращение или отмену дивидендов отреагирует рынок, и потом подобрать их после падения.

Потенциал роста и срок действия: 13% за 14 месяцев без учета дивидендов; 9% в год на протяжении 10 лет с учетом дивидендов.

Почему акции могут вырасти: продукция компании востребована.

Как действуем: берем акции сейчас по 163,7 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

Несмотря на название, компания не имеет ничего общего с элитарностью и английским снобизмом. Eaton занимается производством решений в сфере управления энергией, а также оказывает услуги в этой сфере. Как выглядит продукция компании, можно посмотреть на ее сайте. Согласно годовому отчету, выручка компании делится следующим образом.

Электричество в Америках — 37,4%. Компоненты для подачи энергии и управления ею, соответствующее оборудование. В этом сегменте учитываются продажи в Западном полушарии. Операционная маржа сегмента — 20,23% от его выручки.

Электричество в мире — 26,33%. Компоненты для подачи энергии и управления ею, соответствующее оборудование в остальных регионах. Операционная маржа сегмента — 15,94% от его выручки.

Гидравлика — 10,31%. Насосы и прочие подобные приспособления для промышленных целей и транспорта. Операционная маржа сегмента — 10,09% от его выручки. Впрочем, этот бизнес Eaton недавно продала компании Danfoss.

Аэрокосмическая отрасль — 12,44%. Пневматические и гидравлические системы, решения для подачи воздуха. В сегменте учитываются продажи как гражданским, так и военным клиентам. Операционная маржа сегмента — 18,6% от его выручки.

Транспорт — 11,8%. Решения как для рельсового, так и для дорожного транспорта. Операционная маржа сегмента — 11,5% от его выручки.

Электротранспорт — 1,72%. Инверторы, предохранители и прочие компоненты для электрических машин — как коммерческого транспорта, так и обычных электрокаров. Продажи сегмента делятся примерно пополам между этими двумя видами электротранспорта. Это единственный убыточный сегмент компании: операционная маржа там −2,73%.

Выручка по странам и регионам:

США — 56,24%.

Канада — 4,23%.

Страны Латинской Америки — 5,25%.

Европа — 21,37%.

Азиатско-Тихоокеанский регион — 12,91%.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Рост есть — значит, растет. На основных рынках компании в краткосрочной перспективе есть рост — в США и странах Европы. Рассмотрим перспективы долгосрочные. В компании есть всего понемногу для всех: и самолеты, и наземный транспорт, и подача электроэнергии. С точки зрения диверсификации это очень достойный промышленный бизнес с хорошими, стабильными показателями. Например, бизнесу Eaton на длинных дистанциях поспособствует ожидаемое увеличение трат на инфраструктуру в США. Также компания развивает направление электрокаров.

Я в целом скептически оцениваю бизнес-перспективы этого подразделения: на мой взгляд, это больше пропаганда для ESG-инвесторов. Но думаю, что наличие этого подразделения в любом случае позитивно повлияет на котировки компании.

В целом специфика компании скорее соответствует тренду на автоматизацию, который мы сейчас наблюдаем. Eaton поставляет решения, которые будут пользоваться все большим спросом по мере того, как заводы будут становиться все более технологичными. Так что эти акции можно взять и с прицелом на долгосрочную перспективу.

Услада жадин. Компания платит 3,04 $ дивидендов на акцию в год — это примерно 1,85% годовых. Это не очень много, но гораздо больше средних показателей S&P 500 в 1,3% годовых. Так что с прицелом на долгосрочное развитие этого бизнеса — дивиденды «выше среднего по больнице» будут хорошим аргументом для многих инвесторов.

Войны социальной справедливости. Eaton много вкладывается в экологические и социальные инициативы на своем предприятии: от снижения энергозатрат и переработки отходов до инклюзивности на рабочем месте. Гораздо важнее, что компания трубит об этом на весь мир. Учитывая, что ESG-инвестирование захватывает мир, это может поспособствовать притоку в акции компании этичных инвесторов. Опять же, «тут есть электрокары». Эффект от ESG видится даже побольше, чем от любителей дивидендов. Также, учитывая наклейку этичности, можно ожидать для компании косвенных бонусов: облегченного доступа к займам и прочим интересным вещам.

Сверху — индекс менеджеров по закупкам в сфере производства от ISM в США. Снизу — индекс менеджеров по закупкам в сфере производства от ISM в США, новые заказы. Survey — ожидания, actual — реальность. Все, что выше 50, — рост; все, что ниже 50, — падение. Источник: Daily Shot, The ISM Manufacturing PMI report showed robust US factory activity in August despite shortages of supplies and labor

Индекс менеджеров по закупкам в сфере производства от IHS Markit в странах еврозоны. Источник: Trading Economics

Что может помешать

Through this fog they come along — dark creatures singing a terrible song. Значительный объем производственных мощностей у компании расположен за пределами США, а в ее выручке большую роль играет экспорт. В связи с этим стоит опасаться роста расходов на логистику и других издержек, связанных с доставкой. Также следует морально приготовиться к росту расходов на сырье и труд.

Карантин вам не друг. Бизнес компании пережил карантин 2020, но не без потерь. Если масштабный карантин повторится, то это плохо скажется на бизнесе.

Слишком много роста. За эти два года акции Eaton выросли почти в 2 раза — но финансовые показатели выросли не настолько, чтобы оправдать такой рост. Сейчас акции торгуются вблизи от исторических максимумов и P / E у компании пусть и не самый большой, но и не самый маленький — 34,86. Так что акции Eaton будут уязвимы перед возможной коррекцией.

Выплаты. На дивиденды компания выплачивает 1,219 млрд долларов в год — примерно 64,49% от ее прибыли за минувшие 12 месяцев. При этом у нее очень большой объем задолженностей: примерно 21,3 млрд долларов, из которых 8,9 млрд нужно погасить в течение года.

Денег в распоряжении компании не очень много: 279 млн на счетах и 3,341 млрд задолженностей контрагентов. А еще она готовится продать активов на 2,604 млрд. Тут вполне можно опасаться урезания выплат и последующего падения акций. В долгосрочной перспективе большой долг — это тоже нехорошо. Конечно, можно надеяться, что ESG-повестка поможет компании рефинансировать все кредиты под вменяемый процент даже после повышения ставок, но лучше учитывать этот момент.

Что в итоге

Можно взять акции сейчас по 163,7 $. А дальше есть два пути:

дождаться, когда акции превысят исторические максимумы и станут стоить 185 $. Думаю, что этого уровня мы достигнем за следующие 14 месяцев;

держать акции 10 лет, получая дивиденды и смотря, как Eaton становится бенефициаром модернизации американской экономики.

Также советую заглядывать в раздел новостей на сайте компании — чтобы избавиться от акций до того, как на сокращение или отмену дивидендов отреагирует рынок, и потом подобрать их после падения.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба