16 сентября 2021 Zero Hedge

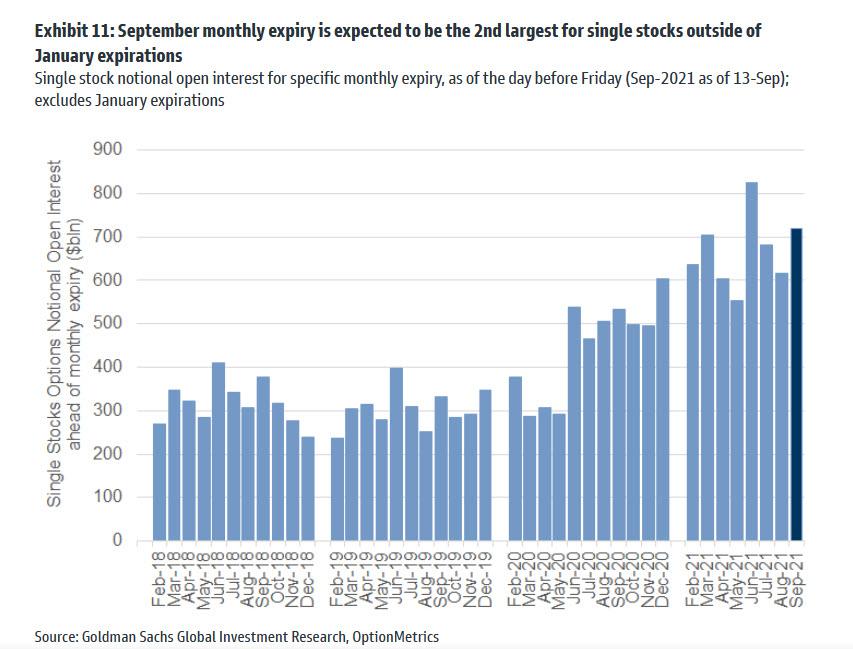

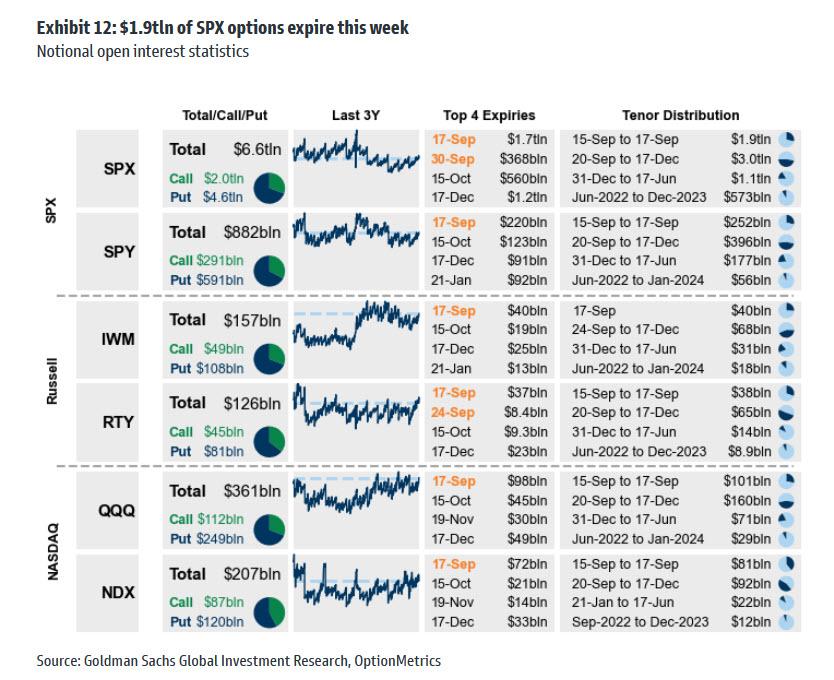

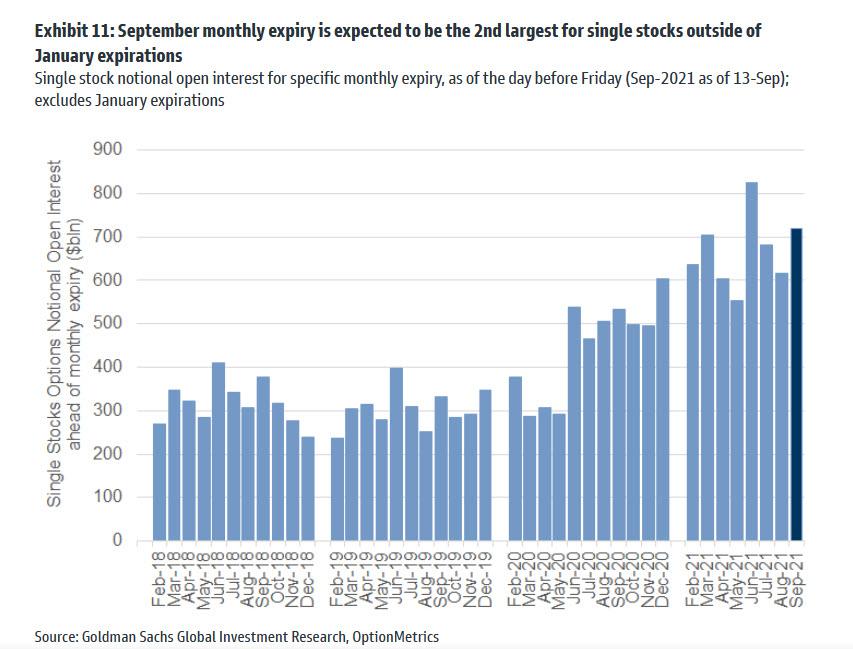

Теперь, когда акции вышли из своей 5-дневной полосы неудач, с трудом предотвратив 6 последовательных дней падений, которые были бы самой продолжительной такой полосой после глубины кризиса covid в феврале 2020 года, внимание переключается на технические характеристики рынка и особенно на предстоящую в пятницу квартальную экспирацию, объём опционов SPX которой составляет около 1,5 триллиона долларов, а также 1,4 триллиона долларов в опционах на базовые активы, истекающие во второй половине дня в пятницу, включая 2-е по величине экспирацию для отдельных акций после января. С любезного разрешения Goldman, здесь Четыре наблюдения по позиционированию опционов в преддверии пятничных квартальных экспираций:

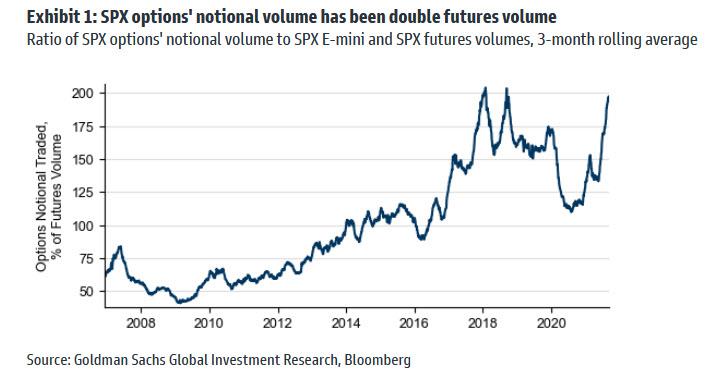

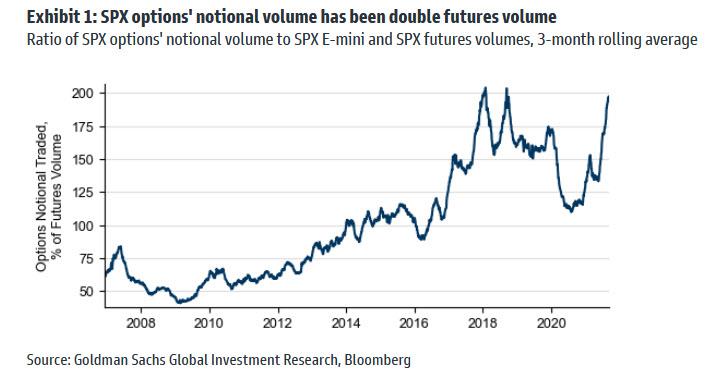

1. Объемы опционов продолжают расти относительно объемов дельта-один. Как индексные, так и отдельные опционные рынки показали рост объемов в третьем квартале, в то время как объемы дельта-1 (фьючерсы и акции) упали. Объемы по номиналу опционов SPX, которые традиционно торговались значительно ниже 100%, теперь вдвое превышают объем торгуемых фьючерсов.

В сентябре опционы на одиночные акции торгуются на 500 миллиардов долларов в день, что составляет 140% от базовых объемов акций.

https://cms.zerohedge.com/s3/files/inline-images/single%20stock%20option%20volumes%20combined.jpg

Вряд ли является секретом для тех, кто следит за приливной волной розничной торговли, опционные рынки становятся все более важным источником торговой ликвидности.

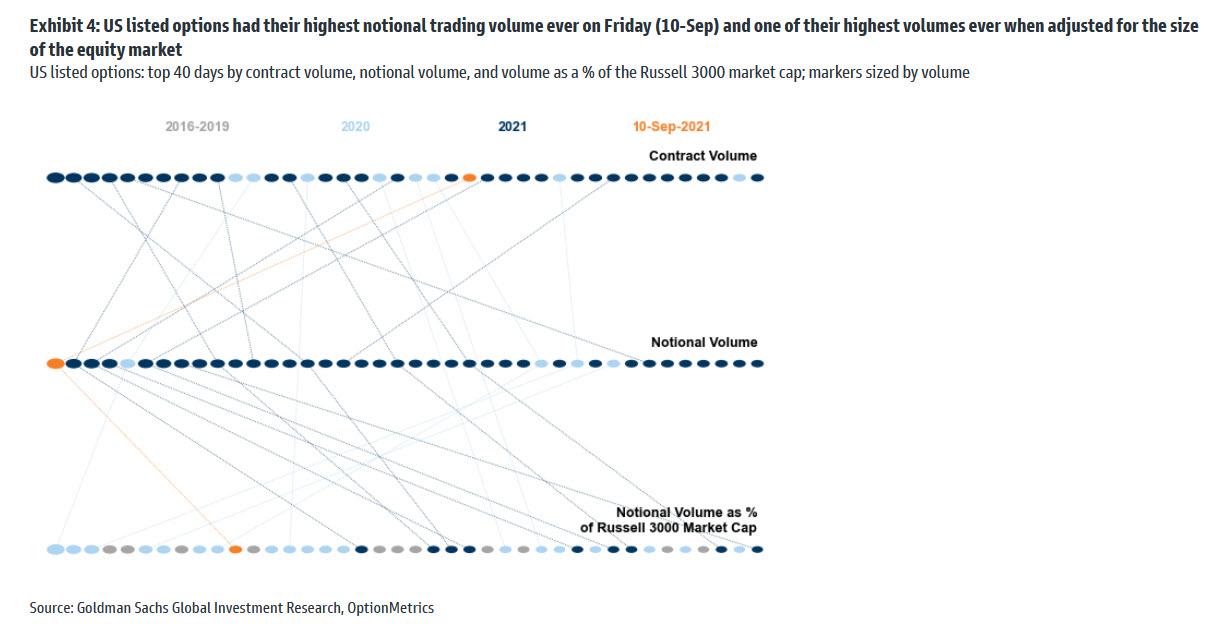

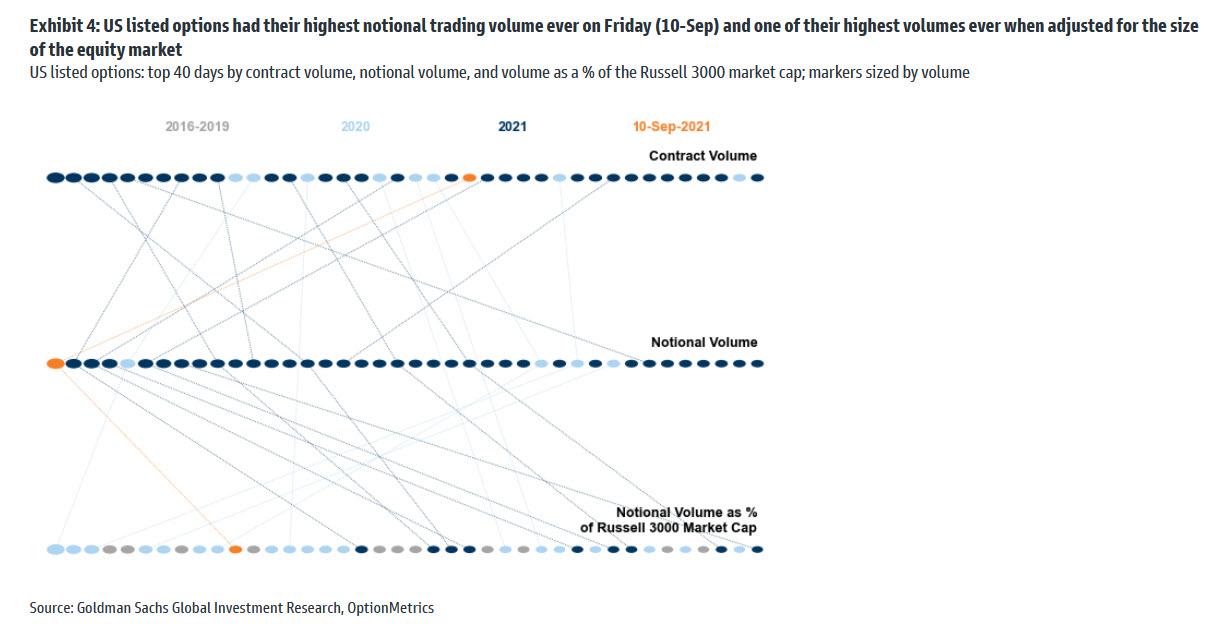

2. В прошлую пятницу (10 сентября) был зарегистрирован первый день объема опционного рынка США на сумму 2 триллиона долларов по номиналу. По метрике его сравнения с размером рыночной капитализации пятница также была одним из самых значительных дней за всю историю наблюдений.

Объем торгов на 2 трлн долларов включает 975 млрд долларов опционов на индекс SPX, из которых 330 млрд долларов истекли в тот же день, а 120 млрд долларов истекли на следующий торговый день (понедельник, 13 сентября). Goldman отмечает, что эти большие, тяжелые итоги пятого дня снижения SPX подряд отражают предпочтение инвесторов добавлять в хеджирование после начала распродажи вместо упреждающего и постоянного хеджирования.

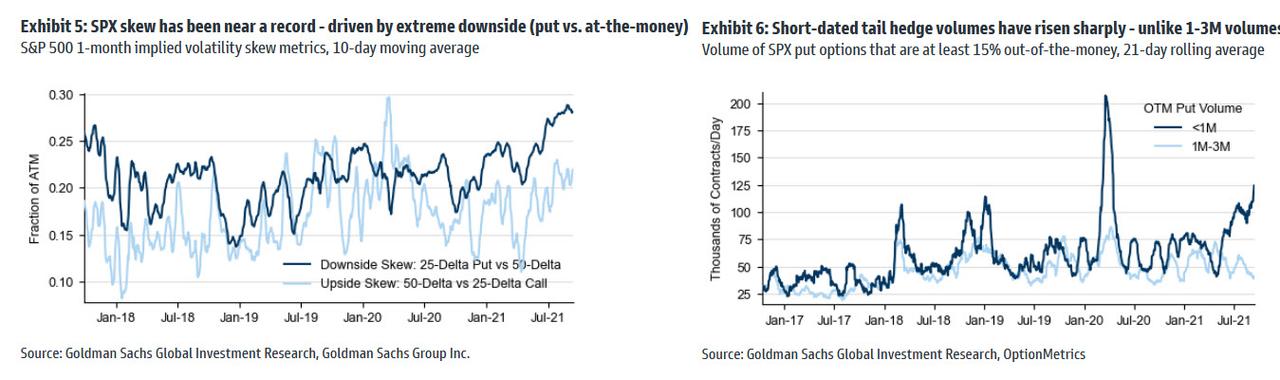

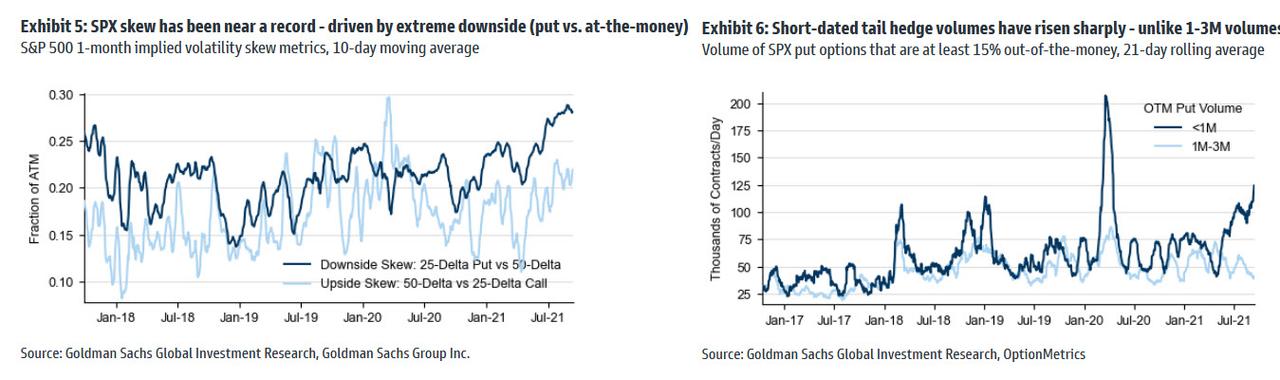

3. Изобилие хеджирования: наклон вниз чрезвычайно высок на фоне больших объемов краткосрочного хеджирования. Объемы краткосрочного хвостового хеджирования выросли: в то время как объемы пут-опционов SPX на 1-3 месяца сильно не в деньгах находятся в нижней части своего диапазона, за последние две недели объемы пут-опционов на 15% и выше не в деньгах со сроком погашения менее 1 месяца достигли максимума с момента пика коронавирусного кризиса в 2020 году.

Опционы на одиночные акции аналогичным образом переместились в сторону краткосрочной активности: 71% от общего объема были с краткосрочными сроками погашения, срок действия которых истекает в течение 2 недель. Объем сосредоточен в меньшем количестве базовых активов - 58% всей деятельности приходится на 5 базовых активов, в то время как 84% приходится на акции 50 крупнейших компаний.

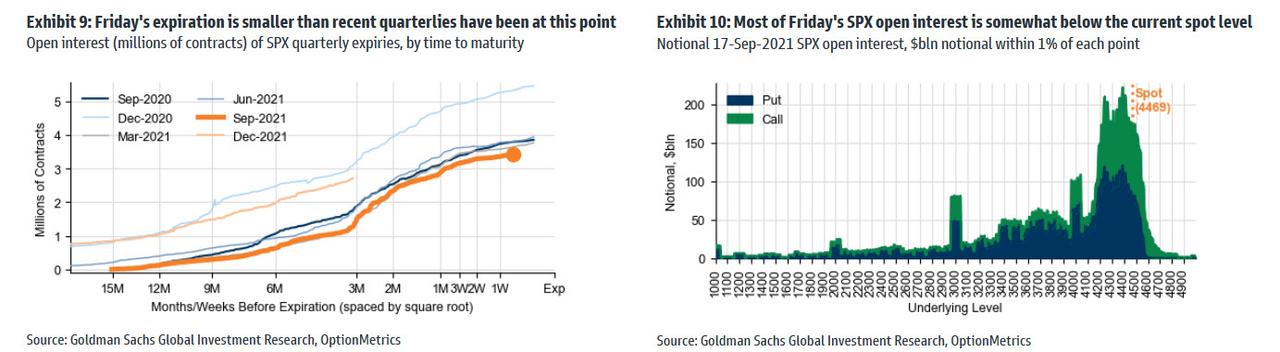

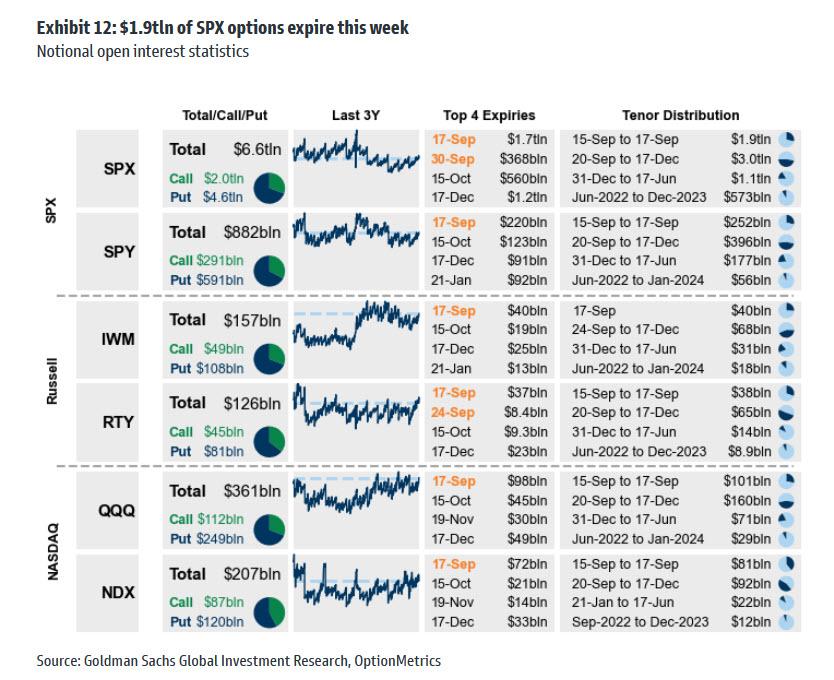

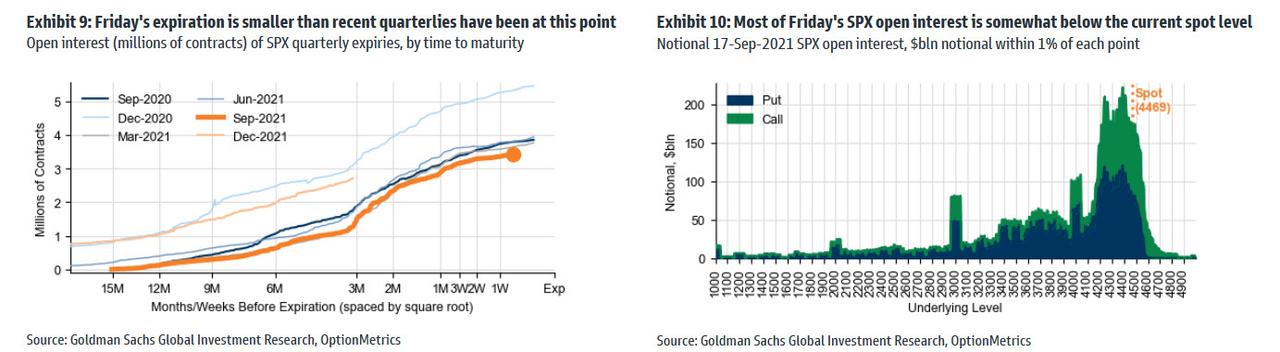

4. Экспирация в пятницу большая (включая условно истекающий в пятницу утром SPX на $ 1,5 трлн), но меньше, чем за последние кварталы. Длинное «уличное» гамма-позиционирование, вероятно, способствовало низкой недавней реализованной волатильности SPX (10-дневная реализованная волатильность: 5,7%), хотя высокий наклон вниз подразумевает, что инвесторы могут ожидать разворота гаммы при дальнейшей распродаже.

Как ранее наблюдал Goldman, более низкий, чем обычно, уровень открытого интереса в самой сентябрьской квартальной экспирации (на 10% меньше контрактов, чем в сентябре 2020 года на данный момент) отражает продолжающуюся ротацию от традиционных сроков истечения в третью пятницу (обусловленных систематическими долгосрочными инвесторами) к полному графику дневных/недельных экспираций. С учетом всех базовых активов, по оценке Goldman, в эту пятницу истекает примерно 3,4 трлн долларов по номиналу перечисленных опционов на акции США: 1,5 трлн долларов на SPX квартальных, 310 млрд долларов на фьючерсы E-mini, 220 млрд долларов на опционы SPY, 610 млрд долларов на другие опционы на индексы/ETF ...

... и 720 миллиардов долларов на опционы на отдельные акции.

1. Объемы опционов продолжают расти относительно объемов дельта-один. Как индексные, так и отдельные опционные рынки показали рост объемов в третьем квартале, в то время как объемы дельта-1 (фьючерсы и акции) упали. Объемы по номиналу опционов SPX, которые традиционно торговались значительно ниже 100%, теперь вдвое превышают объем торгуемых фьючерсов.

В сентябре опционы на одиночные акции торгуются на 500 миллиардов долларов в день, что составляет 140% от базовых объемов акций.

https://cms.zerohedge.com/s3/files/inline-images/single%20stock%20option%20volumes%20combined.jpg

Вряд ли является секретом для тех, кто следит за приливной волной розничной торговли, опционные рынки становятся все более важным источником торговой ликвидности.

2. В прошлую пятницу (10 сентября) был зарегистрирован первый день объема опционного рынка США на сумму 2 триллиона долларов по номиналу. По метрике его сравнения с размером рыночной капитализации пятница также была одним из самых значительных дней за всю историю наблюдений.

Объем торгов на 2 трлн долларов включает 975 млрд долларов опционов на индекс SPX, из которых 330 млрд долларов истекли в тот же день, а 120 млрд долларов истекли на следующий торговый день (понедельник, 13 сентября). Goldman отмечает, что эти большие, тяжелые итоги пятого дня снижения SPX подряд отражают предпочтение инвесторов добавлять в хеджирование после начала распродажи вместо упреждающего и постоянного хеджирования.

3. Изобилие хеджирования: наклон вниз чрезвычайно высок на фоне больших объемов краткосрочного хеджирования. Объемы краткосрочного хвостового хеджирования выросли: в то время как объемы пут-опционов SPX на 1-3 месяца сильно не в деньгах находятся в нижней части своего диапазона, за последние две недели объемы пут-опционов на 15% и выше не в деньгах со сроком погашения менее 1 месяца достигли максимума с момента пика коронавирусного кризиса в 2020 году.

Опционы на одиночные акции аналогичным образом переместились в сторону краткосрочной активности: 71% от общего объема были с краткосрочными сроками погашения, срок действия которых истекает в течение 2 недель. Объем сосредоточен в меньшем количестве базовых активов - 58% всей деятельности приходится на 5 базовых активов, в то время как 84% приходится на акции 50 крупнейших компаний.

4. Экспирация в пятницу большая (включая условно истекающий в пятницу утром SPX на $ 1,5 трлн), но меньше, чем за последние кварталы. Длинное «уличное» гамма-позиционирование, вероятно, способствовало низкой недавней реализованной волатильности SPX (10-дневная реализованная волатильность: 5,7%), хотя высокий наклон вниз подразумевает, что инвесторы могут ожидать разворота гаммы при дальнейшей распродаже.

Как ранее наблюдал Goldman, более низкий, чем обычно, уровень открытого интереса в самой сентябрьской квартальной экспирации (на 10% меньше контрактов, чем в сентябре 2020 года на данный момент) отражает продолжающуюся ротацию от традиционных сроков истечения в третью пятницу (обусловленных систематическими долгосрочными инвесторами) к полному графику дневных/недельных экспираций. С учетом всех базовых активов, по оценке Goldman, в эту пятницу истекает примерно 3,4 трлн долларов по номиналу перечисленных опционов на акции США: 1,5 трлн долларов на SPX квартальных, 310 млрд долларов на фьючерсы E-mini, 220 млрд долларов на опционы SPY, 610 млрд долларов на другие опционы на индексы/ETF ...

... и 720 миллиардов долларов на опционы на отдельные акции.

http://www.zerohedge.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба