21 сентября 2021 Альфа-Капитал

Очередная неделя распродаж на американских рынках. Откат от рекордных значений продолжается

Позитивные макроданные и грядущие решения Федрезерва. Время сворачивать стимулы?

Инфляция в UK бьет рекорд за последние 10 лет. Как, впрочем, во многих других странах

Китайский рынок вновь снижается на фоне истории с Evergrande

Нерезиденты продолжают наращивать интерес к российскому рынку. Начало волны carry trade?

Цена нефти выросла, несмотря на рост предложения и ограничения спроса.

Драгоценные металлы снижаются в ожидании решения Федрезерва

Доллар продолжает укрепление к корзине валют

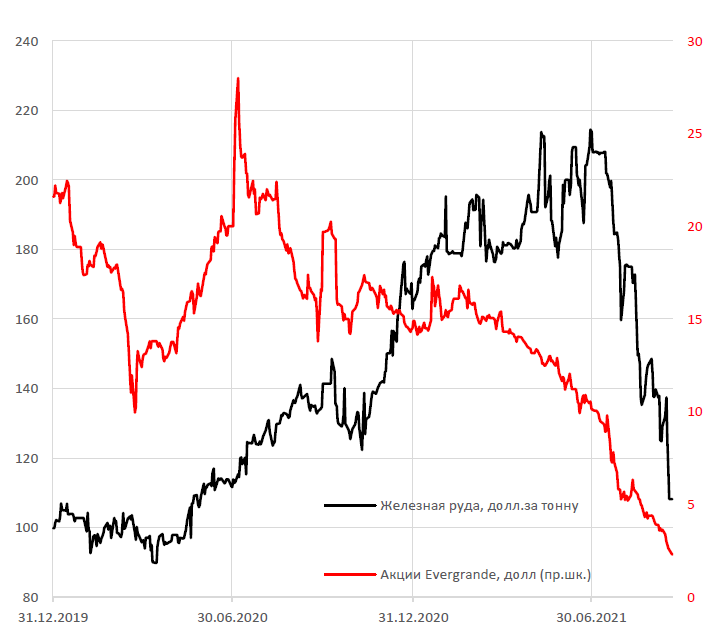

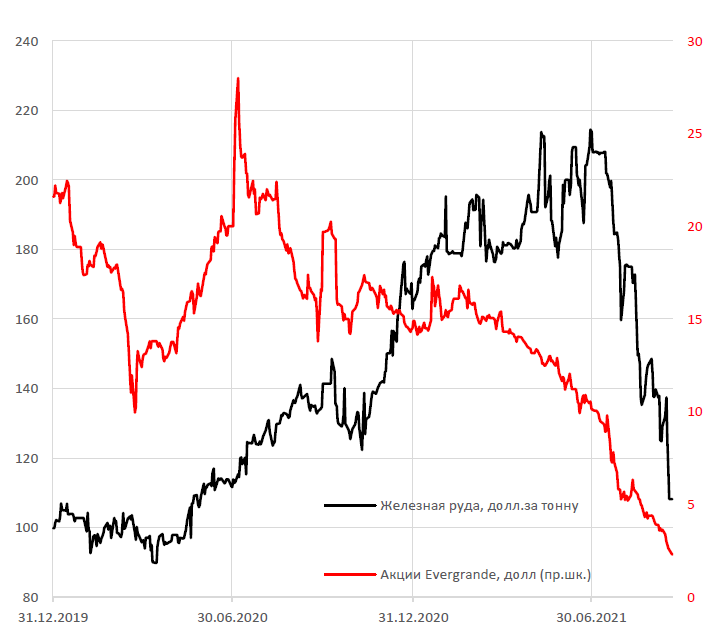

Динамика акций Evergrande Group и цены фьючерса на железную руду

Если ранее ситуация с китайской Evergrande казалась более-менее изолированной историей, то сейчас к рынкам приходит понимание того, что дефолт 3-го крупнейшего в стране застройщика может стать причиной широчайшего спектра проблем.

С момента наиболее стремительного падения стоимости акций Evergrande началось беспрецедентное снижение стоимости железной руды - ключевого материала, используемого в производстве стали. Вероятно, что банкротство Evergrande будет сопровождаться снижением объемов строительства во всей стране, что может по цепочке затронуть и многие другие отрасли и целые регионы. К примеру, для Австралии железная руда является одним из ключевых экспортных товаров. Судя по параметрам бюджета страны снижение стоимости сырья на USD10 отнимает у ВВП USD6.5 млрд. На текущих уровнях экономика страны вполне может показать отрицательные темпы роста как во втором, так и 3-м квартале.

Прямые и косвенные последствия кризиса китайского строительного рынка пока сложно достоверно оценить, однако эта история начинает превращаться в потенциальный источник значительных рисков как для многих отраслей и регионов, так и темпов восстановления мировой экономики в целом.

АКЦИИ

Еще одна неделя распродаж на глобальных рынках

Еще дальше от исторических рекордов отступили основные американские индексы. S&P500 и NASDAQ потеряли еще по 0.5%. За исключением Нефти и Газа и Товаров длительного потребления, остальные субсектора основного индекса американской фондовой биржи оказались в минусе по результатам недели. Наибольшие потери наблюдались в Материалах (-3.2%), Коммунальных услугах (-3.1%) и Промышленность (-1.6%).

Стоит отметить, что распродажи в значительно меньшей степени коснулись компании малой и средней капитализации – Russell 2000 закрыл неделю в небольшом плюсе, увеличив отрыв от S&P500 и NASDAQ за последний месяц.

Повлияют позитивные макроданные на решение Федрезерва?

В начале прошлой недели были опубликованы данные по потребительской инфляции в США. В то время как рынок ждал продолжения роста, реальность скорее порадовала инвесторов. Базовая инфляция в августе оказалась на уровне 0.1% (при консенсусе в 0.3%) – наименьшем приросте с февраля. Как и ранее на подъеме основную долю в динамике сыграли цены на авиабилеты и подержанные автомобили. Кроме того, вопреки ожиданиям рост показали и розничные продажи (+1.8%).

Неплохие макроданные вновь повысили уверенность инвесторов в неминуемости скорого сокращения программ выкупа активов со стороны Федрезерва. Однако, большинство опрошенных Bloomberg экономистов склоняются к тому, что программа сокращения будет представлена только в ноябре, при этом это соотношение практически не изменилось после публикации последних данных об инфляции. Судя по ранее сделанным заявлениям чиновников Федрезерва регулятор будет продолжать выкуп бумаг до “значительного прогресса” в борьбе с растущей инфляцией и безработицей. Судя по всему, недавние позитивные сюрпризы в макроданных нельзя считать “значительным прогрессом”. Что по этому поводу думает Федрезерв – узнаем уже завтра.

Рекордная инфляция в UK

Инфляция в Соединенном Королевстве по результатам августа взлетела до 3.2% - наибольшее значение за последне 10 лет. Хотя чиновники из Института Национальной статистики заявляют, что значительная часть роста цен связана с эффектом низкой базы, преимущественно в секторе общественного питания (в 2020 кафе и рестораны резко снижали цены), министерство финансов ждет от центробанка план по возращению инфляции к целевым ориентирам.

Китайский рынок теряет уровни поддержки

На фоне слабых макроэкономических данных, новой вспышки коронавируса в многонаселенной провинции, растущего беспокойства вокруг ситуации с долгом Evergrande и продолжающегося давления на операторов казино в Макао китайский рынок возобновил снижение. Индекс CSI 300 потерял за неделю более 3%, что отменило почти все попытки восстановления за последний месяц.

Августовские данные по розничным продажам, промышленному производству и вложениям в основные средства оказались заметно хуже ожиданий.

Банкротство Evergrande может иметь очень широкие последствия для других отраслей. Помимо прямого ущерба банкам и другим кредиторам от дефолта долгов на USD300 млрд, такое развитие событий сгущает над строительным рынком Китая. Снижение темпов строительства может иметь далеко идущие последствия для сырьевых рынков, прежде всего для металлов. Особенно учитывая тот факт, что Китай уже заявил о цели сохранения уровня выработки стали на уровне 2020 года.

РЫНОК ОБЛИГАЦИЙ

Рынок рублевого долга немного снизился

На прошлой неделе цены ОФЗ снижались на фоне роста инфляции в РФ и усиления опасений касательно сворачивания стимулирующих мер в мире.

Инфляция продолжает рост

Инфляция в России с 7 по 13 сентября составила 0,04%, что по нашим подсчетам транслируется уже в 6,8% год к году. Таким образом, мы видим продолжение роста инфляции, что увеличивает вероятность дальнейшего роста ключевой ставки.

Нерезиденты продолжают покупать российский долг

Доля вложений нерезидентов на счетах иностранных депозитариев в НРД в общем объеме рынка ОФЗ в августе выросла на 1,0 п.п. и к концу месяца достигла 20,9%. Объем вложений нерезидентов вырос до RUR176 млрд, что соответствует приросту в RUR3.2 трлн - крупнейшим месячным приростом в 2021 году. Средний срок до погашения портфеля ОФЗ у нерезидентов – 7,04 года.

Замедление инфляции способствовало покупкам на рынке UST

Потребительская инфляция в США в августе замедлилась до 5.3%, частично подтверждая тезис ФРС о временном характере инфляции. Доходности казначейских облигаций за неделю несколько выросли, продолжив тренд последних недель. Аппетит инвесторов к риску в целом сохранялся довольно высоким, многие компании воспользовались возможностью привлечь деньги на рынке по хорошим ставкам.

Evergrande давит на рынки

На российском рынке новые выпуски еврооблигаций разместили банки Тинькофф и МКБ. На развивающихся рынках в центр внимания инвесторов попал сектор недвижимости Китая, где история с одним из крупнейших застройщиков Evergrande скорее всего закончится дефолтом и реструктуризацией долга, сопряженной со значительными потерями для инвесторов. Из-за эффекта Evergrande под давлением может оказаться не только сектор недвижимости, но и весь сегмент высокодоходных облигаций Китая, а также других стран Азии.

СЫРЬЕ И ВАЛЮТЫ

Нефть – на том же уровне

Информационный фон вокруг нефти оставался на прошлой неделе негативным, несмотря на то, что цены за неделю прибавили больше 3%. Из позитивных факторов можно отметить значительное сокращение запасов сырой нефти в США, которое составило 6,4 млн барр. против прогноза аналитиков в 3,5 млн барр. Коммерческие запасы нефти в США сокращаются уже более полутора месяцев, заметно ускорив темпы падения в сентябре в связи с сезоном ураганов.

В остальном есть признаки грядущей коррекции. Так, на прошлой неделе вышли данные по объему переработки нефти в Китае, ставшими рекордно низкими за последние 15 месяцев: сказалось как увеличение новых случаев заражения коронавирусом в стране, так и стремительное сокращение экспортных квот.

Ураган «Ида» уже не столь значительно влияет на глобальное предложение сырья: сейчас добыча в Мексиканском заливе восстановлена на 77% (выбывшими продолжают оставаться мощности объемом 0,42 млн барр. в сутки). Число активных буровых установок в США выросло на 10 шт., составив 411 шт. (это максимальный показатель с апреля 2020 г.). В моменте предложение восстанавливается быстрее, чем спрос.

Алюминий немного скорректировался

Индекс LME снизился за неделю на 2,8%. В фокусе инвесторов, следящих за динамикой промышленных металлов, остается алюминий, который на прошлой неделе слегка упал, закончив неделю в районе 2880 долл. Пока что компании не столкнулись со сбоями в поставках бокситов после смены власти в Гвинее, что немного остудило рынок. Тем не менее ограничения в Китае по производству металла сохраняются, а стремительное развитие зеленой энергетики остается долгосрочным драйвером спроса на этот металл.

Драгоценные материалы снижаются

На неделе все основные драгоценные металлы снижались, Bloomberg Precious Metals Index упал за неделю на 3%. По мере ужесточения денежно-кредитной политики со стороны ФРС (и последующим ростом реальных процентных ставок), инвестиционный спрос на подобные активы будет снижаться, что уже сейчас закладывается в их рыночную оценку.

Доллар дорожает

Индекс доллара за неделю прибавил почти 1%, американская валюта продолжает дорожать в ожидании заседания ФРС, которое начнется уже во вторник. На заседании может быть объявлено о конкретных сроках и объемах сокращения программы количественного смягчения, проводимой ФРС. Сейчас Федрезерв ежемесячно скупает активы на сумму 120 млрд долл., и ужесточение действующей политики скупки активов должно стать первым шагом на пути к ужесточению политики регулятора.

Позитивные макроданные и грядущие решения Федрезерва. Время сворачивать стимулы?

Инфляция в UK бьет рекорд за последние 10 лет. Как, впрочем, во многих других странах

Китайский рынок вновь снижается на фоне истории с Evergrande

Нерезиденты продолжают наращивать интерес к российскому рынку. Начало волны carry trade?

Цена нефти выросла, несмотря на рост предложения и ограничения спроса.

Драгоценные металлы снижаются в ожидании решения Федрезерва

Доллар продолжает укрепление к корзине валют

Динамика акций Evergrande Group и цены фьючерса на железную руду

Если ранее ситуация с китайской Evergrande казалась более-менее изолированной историей, то сейчас к рынкам приходит понимание того, что дефолт 3-го крупнейшего в стране застройщика может стать причиной широчайшего спектра проблем.

С момента наиболее стремительного падения стоимости акций Evergrande началось беспрецедентное снижение стоимости железной руды - ключевого материала, используемого в производстве стали. Вероятно, что банкротство Evergrande будет сопровождаться снижением объемов строительства во всей стране, что может по цепочке затронуть и многие другие отрасли и целые регионы. К примеру, для Австралии железная руда является одним из ключевых экспортных товаров. Судя по параметрам бюджета страны снижение стоимости сырья на USD10 отнимает у ВВП USD6.5 млрд. На текущих уровнях экономика страны вполне может показать отрицательные темпы роста как во втором, так и 3-м квартале.

Прямые и косвенные последствия кризиса китайского строительного рынка пока сложно достоверно оценить, однако эта история начинает превращаться в потенциальный источник значительных рисков как для многих отраслей и регионов, так и темпов восстановления мировой экономики в целом.

АКЦИИ

Еще одна неделя распродаж на глобальных рынках

Еще дальше от исторических рекордов отступили основные американские индексы. S&P500 и NASDAQ потеряли еще по 0.5%. За исключением Нефти и Газа и Товаров длительного потребления, остальные субсектора основного индекса американской фондовой биржи оказались в минусе по результатам недели. Наибольшие потери наблюдались в Материалах (-3.2%), Коммунальных услугах (-3.1%) и Промышленность (-1.6%).

Стоит отметить, что распродажи в значительно меньшей степени коснулись компании малой и средней капитализации – Russell 2000 закрыл неделю в небольшом плюсе, увеличив отрыв от S&P500 и NASDAQ за последний месяц.

Повлияют позитивные макроданные на решение Федрезерва?

В начале прошлой недели были опубликованы данные по потребительской инфляции в США. В то время как рынок ждал продолжения роста, реальность скорее порадовала инвесторов. Базовая инфляция в августе оказалась на уровне 0.1% (при консенсусе в 0.3%) – наименьшем приросте с февраля. Как и ранее на подъеме основную долю в динамике сыграли цены на авиабилеты и подержанные автомобили. Кроме того, вопреки ожиданиям рост показали и розничные продажи (+1.8%).

Неплохие макроданные вновь повысили уверенность инвесторов в неминуемости скорого сокращения программ выкупа активов со стороны Федрезерва. Однако, большинство опрошенных Bloomberg экономистов склоняются к тому, что программа сокращения будет представлена только в ноябре, при этом это соотношение практически не изменилось после публикации последних данных об инфляции. Судя по ранее сделанным заявлениям чиновников Федрезерва регулятор будет продолжать выкуп бумаг до “значительного прогресса” в борьбе с растущей инфляцией и безработицей. Судя по всему, недавние позитивные сюрпризы в макроданных нельзя считать “значительным прогрессом”. Что по этому поводу думает Федрезерв – узнаем уже завтра.

Рекордная инфляция в UK

Инфляция в Соединенном Королевстве по результатам августа взлетела до 3.2% - наибольшее значение за последне 10 лет. Хотя чиновники из Института Национальной статистики заявляют, что значительная часть роста цен связана с эффектом низкой базы, преимущественно в секторе общественного питания (в 2020 кафе и рестораны резко снижали цены), министерство финансов ждет от центробанка план по возращению инфляции к целевым ориентирам.

Китайский рынок теряет уровни поддержки

На фоне слабых макроэкономических данных, новой вспышки коронавируса в многонаселенной провинции, растущего беспокойства вокруг ситуации с долгом Evergrande и продолжающегося давления на операторов казино в Макао китайский рынок возобновил снижение. Индекс CSI 300 потерял за неделю более 3%, что отменило почти все попытки восстановления за последний месяц.

Августовские данные по розничным продажам, промышленному производству и вложениям в основные средства оказались заметно хуже ожиданий.

Банкротство Evergrande может иметь очень широкие последствия для других отраслей. Помимо прямого ущерба банкам и другим кредиторам от дефолта долгов на USD300 млрд, такое развитие событий сгущает над строительным рынком Китая. Снижение темпов строительства может иметь далеко идущие последствия для сырьевых рынков, прежде всего для металлов. Особенно учитывая тот факт, что Китай уже заявил о цели сохранения уровня выработки стали на уровне 2020 года.

РЫНОК ОБЛИГАЦИЙ

Рынок рублевого долга немного снизился

На прошлой неделе цены ОФЗ снижались на фоне роста инфляции в РФ и усиления опасений касательно сворачивания стимулирующих мер в мире.

Инфляция продолжает рост

Инфляция в России с 7 по 13 сентября составила 0,04%, что по нашим подсчетам транслируется уже в 6,8% год к году. Таким образом, мы видим продолжение роста инфляции, что увеличивает вероятность дальнейшего роста ключевой ставки.

Нерезиденты продолжают покупать российский долг

Доля вложений нерезидентов на счетах иностранных депозитариев в НРД в общем объеме рынка ОФЗ в августе выросла на 1,0 п.п. и к концу месяца достигла 20,9%. Объем вложений нерезидентов вырос до RUR176 млрд, что соответствует приросту в RUR3.2 трлн - крупнейшим месячным приростом в 2021 году. Средний срок до погашения портфеля ОФЗ у нерезидентов – 7,04 года.

Замедление инфляции способствовало покупкам на рынке UST

Потребительская инфляция в США в августе замедлилась до 5.3%, частично подтверждая тезис ФРС о временном характере инфляции. Доходности казначейских облигаций за неделю несколько выросли, продолжив тренд последних недель. Аппетит инвесторов к риску в целом сохранялся довольно высоким, многие компании воспользовались возможностью привлечь деньги на рынке по хорошим ставкам.

Evergrande давит на рынки

На российском рынке новые выпуски еврооблигаций разместили банки Тинькофф и МКБ. На развивающихся рынках в центр внимания инвесторов попал сектор недвижимости Китая, где история с одним из крупнейших застройщиков Evergrande скорее всего закончится дефолтом и реструктуризацией долга, сопряженной со значительными потерями для инвесторов. Из-за эффекта Evergrande под давлением может оказаться не только сектор недвижимости, но и весь сегмент высокодоходных облигаций Китая, а также других стран Азии.

СЫРЬЕ И ВАЛЮТЫ

Нефть – на том же уровне

Информационный фон вокруг нефти оставался на прошлой неделе негативным, несмотря на то, что цены за неделю прибавили больше 3%. Из позитивных факторов можно отметить значительное сокращение запасов сырой нефти в США, которое составило 6,4 млн барр. против прогноза аналитиков в 3,5 млн барр. Коммерческие запасы нефти в США сокращаются уже более полутора месяцев, заметно ускорив темпы падения в сентябре в связи с сезоном ураганов.

В остальном есть признаки грядущей коррекции. Так, на прошлой неделе вышли данные по объему переработки нефти в Китае, ставшими рекордно низкими за последние 15 месяцев: сказалось как увеличение новых случаев заражения коронавирусом в стране, так и стремительное сокращение экспортных квот.

Ураган «Ида» уже не столь значительно влияет на глобальное предложение сырья: сейчас добыча в Мексиканском заливе восстановлена на 77% (выбывшими продолжают оставаться мощности объемом 0,42 млн барр. в сутки). Число активных буровых установок в США выросло на 10 шт., составив 411 шт. (это максимальный показатель с апреля 2020 г.). В моменте предложение восстанавливается быстрее, чем спрос.

Алюминий немного скорректировался

Индекс LME снизился за неделю на 2,8%. В фокусе инвесторов, следящих за динамикой промышленных металлов, остается алюминий, который на прошлой неделе слегка упал, закончив неделю в районе 2880 долл. Пока что компании не столкнулись со сбоями в поставках бокситов после смены власти в Гвинее, что немного остудило рынок. Тем не менее ограничения в Китае по производству металла сохраняются, а стремительное развитие зеленой энергетики остается долгосрочным драйвером спроса на этот металл.

Драгоценные материалы снижаются

На неделе все основные драгоценные металлы снижались, Bloomberg Precious Metals Index упал за неделю на 3%. По мере ужесточения денежно-кредитной политики со стороны ФРС (и последующим ростом реальных процентных ставок), инвестиционный спрос на подобные активы будет снижаться, что уже сейчас закладывается в их рыночную оценку.

Доллар дорожает

Индекс доллара за неделю прибавил почти 1%, американская валюта продолжает дорожать в ожидании заседания ФРС, которое начнется уже во вторник. На заседании может быть объявлено о конкретных сроках и объемах сокращения программы количественного смягчения, проводимой ФРС. Сейчас Федрезерв ежемесячно скупает активы на сумму 120 млрд долл., и ужесточение действующей политики скупки активов должно стать первым шагом на пути к ужесточению политики регулятора.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба