27 сентября 2021 smart-lab.ru | Сибур

Оъединение Сибура с Таифом пошло все-таки по жесткому сценарию поглощения вопреки моим ожиданиям. Говорили и писали одно, а делать стали по-другому.

Первоначально объединение с Таифом намечалось в 2 этапа: 50%+1 ак. акций в 3 квартале 2021 и оставшиеся 50%-1 ак. акций после завершения инвестпрограммы с ориентиром на 2028 год.

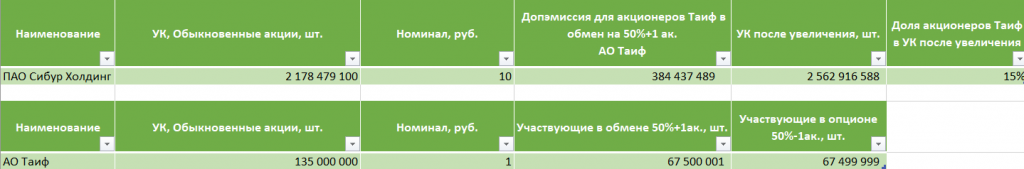

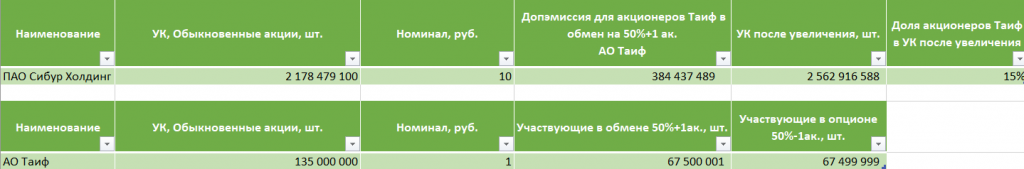

Сибур для 1- го этапа организовал эмиссию 15% акций, которые татары получат в объединенной компании.

Баланс акций Таифа, участвующих в 2-х этапах объединения.

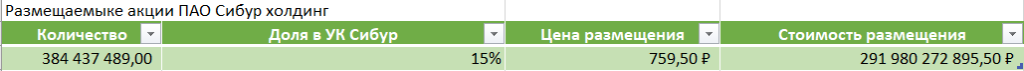

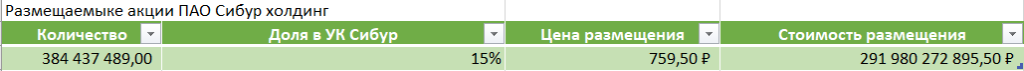

В сентябре 2021 СД Сибура утвердил цену размещения 15% акций Сибура.

И денежную оценку передаваемых в оплату 50%+1 ак. акций Таифа в разрезе каждого пакета акционеров АО Таиф.

При раскрытии информации об оценке выяснилось, что в Таифе сидят 8 акционеров. Сколько бенефициаров неизвестно. Может кто сможет прокомментировать.

15% акций Сибура и передаваемые в оплату 50%+1 ак. акций Таифа оценены одинаково в 292 млрд. руб.

Татары вначале передают в оплату свои пакеты в рамках 50%+1 ак. акций, а Сибур размещает 15% акций по списку.

Дата начала размещения — 27.09.2021, а дата окончания — 08.08.2022. Под датой начала размещения понимается дата заключения 1-го во времени договора купли-продажи акций ПАО Сибур Холдинг в рамках 15%, а датой окончания — последняя приходная запись по зачислению акций ПАО Сибур Холдинг татарам. 27.09.2021 — день отсечки под дивиденды Сибура и первые договоры начнут заключать после этой даты.

На этом 1-й этап объединения был бы завершен.

1-й этап достаточно освещен, т.к. происходит в рамках увеличения УК Сибура на 15% и в силу законодательства много информации должно раскрываться.

При этом договоры купли-продажи акций, заключаемые при размещении 15% акций по 1-му этапу, не подпадают под действие институтов о крупных сделках и сделках с заинтересованностью и не голосуются повторно.

24.09.2021 было анонсировано, что 2-го этапа не будет. В рамках 2-го этапа по опциону цена 50% -1 ак. акций должна была формироваться на основе финансовых показателей компании в конце инвестпрограммы.

Но увы, 2-й этап свернули, заменив цену 50%-1 ак. акций, которая бы формировалась после исполнения инвестпрограммы Таифа его текущей стоимостью без плюшек в виде увеличения стоимости 50%-1ак. в 2-3 раза к концу инвестпрограммы.

Покупка 50% — 1 ак. акций уже подпадает под под действие институтов о крупных сделках и сделок с заинтересованностью.

06.09.2021 СД квалифицировал покупку 50% — 1 ак. акций Таиф как крупную сделку и установил цену (денежную оценку) имущества Сибура, которое составляет предмет сделки, от 25% до 50% от балансовой стоимости активов Сибура, то есть от 255 до 510 млрд руб. по РСБУ Сибура за полугодие 2021.

11 октября 2021 должно состояться ВОСА по даче согласия на покупку 50%-1 ак. акций Таифа, представляющую серию взамосвязанных сделок, в которой СД усмотрел заинтересованность.

Итак сделка по покупке 50%-1 ак. акций в рамках отмены 2-го этапа начала прорабатываться еще в августе 2021.

К компетенции СД относится дача согласия на совершение покупки 50%-1 ак. акций (цена от 25 до 50% активов), а к компетенции ВОСА (цена выше 10% активов) — дача согласие на туже сделку, которая представляет взаимосвязанные сделки и в них присутствует элемент заинтересованности.

Уже к середине октября все раскроют окончательно.

В закрытии сделки по выкупу фигурируют 11 выпусков биржевых облигаций ПАО Сибур Холдинг на сумму 3,025 млрд USD, которые как-то причастны к покупке 50%-1 ак. Облигации номинированы в долларах, но они не являются Еврооблигациями. Валютное законодательство России позволяет обращение таких бумаг на организованных торгах.

Структура покупки пакета 50%-1 ак. акций и участие 11 выпусков как элемент этой структуры пока неизвестны в деталях.

В пресс-релизе Сибура на корпоративном сайте указано, что денежные обязательства по оплате 50%-1 ак. акций будут обеспечены выпуском биржевых облигаций.

Либо под обеспечением облигациями имелся ввиду источник формирования средств на выкуп 50% — 1 ак. акций (деньги от размещения облигаций), либо то, что облигации будут в залоге у акционеров Таиф в обеспечение обязательств по оплате 50%-1 ак. акций.

Сами облигации размещаются по открытой подписке неопределенному кругу лиц. Их параметры выглядят для меня странными. Купон — раз в год, ставка по нему одинакова — 1,5% для всех выпусков. Это явно не рыночные метрики с купонами — 2 раза в год и разной ставкой в зависимости от срока.

Приходят мысли, что все выпуски выкупят схемно свои: Новатэк, Газпромбанк или кто-другой.

Сибур за них получит живые деньги в рублях в районе 221 млрд. руб.

В прессе пишут об отсрочке оплаты 50%-1 ак. акций согласно графику погашения облигаций

Это возможно только в случае:

— облигации выкупят схемные структуры, деньги от размещения которых Сибур направит не на выкуп 50%-1 ак. акций

и

— облигации в дальнейшем будут переданы в залог татарам.

Но факт, что к татарам облиги напрямую попасть не могут, т.к. облиги нужно оплачивать деньгами при размещении.

Резюме: или заплатят средствами от облигов, либо отсрочат, а облиги попадут в залог к татарам, предоставляемый 3-ми лицами.

Интересна оценка 100% акций АО Таиф.

Выкладываю таблицу как их оценил Сибур и как их оценил рынок на 01.09.2021. Получается один в один.

Я принял оценку рынком как если бы весь пкет НКНХ и КОС принадлежал Таифу. В этом есть премия к пакетам Таифа за контроль по сравнению с чисто бухгалтерским расчетом: точное количество акций у Таифа х цену 01.09.2021. К тому же эта премия улетучится, если все-таки будет отсрочка с рассрочкой от 1 до 11 лет. Если дисконтировать суммы USD 3,025 млрд к сегодняшнему дню хотя бы по ставке 3,45% (ставка купона еврооблигов SIBUR 24) то получится менее 3,025.

В таблице представлена капитализация НКНХ и КОС на 01.09.2021 по ценам закрытия дня. 01.09.2021 была самая высокая цена у НКНХ обычка, поэтому 01.09.2021.

ТГК-16 не торгуется и она в расчете рынком взята по стоимости чистых активов на 31.12.2020.

Оценка Сибура совпала с оценкой Таифа рынком. Это не подгонка, а факт. И это все, что предложил татарам Сибур. Никакой другой премии в оценке, кроме премии за контроль, нет и в помине.

Миноритариев премия к пакету Таифа за контроль не касается. К миноритариям как раз бухгалтерский подход применим.

Все плоды инвестпрограммы ТАИФ Сибур заберет себе.

В заключении несколько таблиц об акционерах Сибура. Наши татары все вместе становятся 2-м акционером Сибура по величене пакета.

Отвечаю здесь на часто задаваемый мне вопрос по НКНХ префе. Я бы дал бумаге расторговаться.

Первую зону покупки 105.7 — 103.9 уже показали.

Внизу есть 98 и 92. Ниже не жду. Решения за вами.

Первоначально объединение с Таифом намечалось в 2 этапа: 50%+1 ак. акций в 3 квартале 2021 и оставшиеся 50%-1 ак. акций после завершения инвестпрограммы с ориентиром на 2028 год.

Сибур для 1- го этапа организовал эмиссию 15% акций, которые татары получат в объединенной компании.

Баланс акций Таифа, участвующих в 2-х этапах объединения.

В сентябре 2021 СД Сибура утвердил цену размещения 15% акций Сибура.

И денежную оценку передаваемых в оплату 50%+1 ак. акций Таифа в разрезе каждого пакета акционеров АО Таиф.

При раскрытии информации об оценке выяснилось, что в Таифе сидят 8 акционеров. Сколько бенефициаров неизвестно. Может кто сможет прокомментировать.

15% акций Сибура и передаваемые в оплату 50%+1 ак. акций Таифа оценены одинаково в 292 млрд. руб.

Татары вначале передают в оплату свои пакеты в рамках 50%+1 ак. акций, а Сибур размещает 15% акций по списку.

Дата начала размещения — 27.09.2021, а дата окончания — 08.08.2022. Под датой начала размещения понимается дата заключения 1-го во времени договора купли-продажи акций ПАО Сибур Холдинг в рамках 15%, а датой окончания — последняя приходная запись по зачислению акций ПАО Сибур Холдинг татарам. 27.09.2021 — день отсечки под дивиденды Сибура и первые договоры начнут заключать после этой даты.

На этом 1-й этап объединения был бы завершен.

1-й этап достаточно освещен, т.к. происходит в рамках увеличения УК Сибура на 15% и в силу законодательства много информации должно раскрываться.

При этом договоры купли-продажи акций, заключаемые при размещении 15% акций по 1-му этапу, не подпадают под действие институтов о крупных сделках и сделках с заинтересованностью и не голосуются повторно.

24.09.2021 было анонсировано, что 2-го этапа не будет. В рамках 2-го этапа по опциону цена 50% -1 ак. акций должна была формироваться на основе финансовых показателей компании в конце инвестпрограммы.

Но увы, 2-й этап свернули, заменив цену 50%-1 ак. акций, которая бы формировалась после исполнения инвестпрограммы Таифа его текущей стоимостью без плюшек в виде увеличения стоимости 50%-1ак. в 2-3 раза к концу инвестпрограммы.

Покупка 50% — 1 ак. акций уже подпадает под под действие институтов о крупных сделках и сделок с заинтересованностью.

06.09.2021 СД квалифицировал покупку 50% — 1 ак. акций Таиф как крупную сделку и установил цену (денежную оценку) имущества Сибура, которое составляет предмет сделки, от 25% до 50% от балансовой стоимости активов Сибура, то есть от 255 до 510 млрд руб. по РСБУ Сибура за полугодие 2021.

11 октября 2021 должно состояться ВОСА по даче согласия на покупку 50%-1 ак. акций Таифа, представляющую серию взамосвязанных сделок, в которой СД усмотрел заинтересованность.

Итак сделка по покупке 50%-1 ак. акций в рамках отмены 2-го этапа начала прорабатываться еще в августе 2021.

К компетенции СД относится дача согласия на совершение покупки 50%-1 ак. акций (цена от 25 до 50% активов), а к компетенции ВОСА (цена выше 10% активов) — дача согласие на туже сделку, которая представляет взаимосвязанные сделки и в них присутствует элемент заинтересованности.

Уже к середине октября все раскроют окончательно.

В закрытии сделки по выкупу фигурируют 11 выпусков биржевых облигаций ПАО Сибур Холдинг на сумму 3,025 млрд USD, которые как-то причастны к покупке 50%-1 ак. Облигации номинированы в долларах, но они не являются Еврооблигациями. Валютное законодательство России позволяет обращение таких бумаг на организованных торгах.

Структура покупки пакета 50%-1 ак. акций и участие 11 выпусков как элемент этой структуры пока неизвестны в деталях.

В пресс-релизе Сибура на корпоративном сайте указано, что денежные обязательства по оплате 50%-1 ак. акций будут обеспечены выпуском биржевых облигаций.

Либо под обеспечением облигациями имелся ввиду источник формирования средств на выкуп 50% — 1 ак. акций (деньги от размещения облигаций), либо то, что облигации будут в залоге у акционеров Таиф в обеспечение обязательств по оплате 50%-1 ак. акций.

Сами облигации размещаются по открытой подписке неопределенному кругу лиц. Их параметры выглядят для меня странными. Купон — раз в год, ставка по нему одинакова — 1,5% для всех выпусков. Это явно не рыночные метрики с купонами — 2 раза в год и разной ставкой в зависимости от срока.

Приходят мысли, что все выпуски выкупят схемно свои: Новатэк, Газпромбанк или кто-другой.

Сибур за них получит живые деньги в рублях в районе 221 млрд. руб.

В прессе пишут об отсрочке оплаты 50%-1 ак. акций согласно графику погашения облигаций

Это возможно только в случае:

— облигации выкупят схемные структуры, деньги от размещения которых Сибур направит не на выкуп 50%-1 ак. акций

и

— облигации в дальнейшем будут переданы в залог татарам.

Но факт, что к татарам облиги напрямую попасть не могут, т.к. облиги нужно оплачивать деньгами при размещении.

Резюме: или заплатят средствами от облигов, либо отсрочат, а облиги попадут в залог к татарам, предоставляемый 3-ми лицами.

Интересна оценка 100% акций АО Таиф.

Выкладываю таблицу как их оценил Сибур и как их оценил рынок на 01.09.2021. Получается один в один.

Я принял оценку рынком как если бы весь пкет НКНХ и КОС принадлежал Таифу. В этом есть премия к пакетам Таифа за контроль по сравнению с чисто бухгалтерским расчетом: точное количество акций у Таифа х цену 01.09.2021. К тому же эта премия улетучится, если все-таки будет отсрочка с рассрочкой от 1 до 11 лет. Если дисконтировать суммы USD 3,025 млрд к сегодняшнему дню хотя бы по ставке 3,45% (ставка купона еврооблигов SIBUR 24) то получится менее 3,025.

В таблице представлена капитализация НКНХ и КОС на 01.09.2021 по ценам закрытия дня. 01.09.2021 была самая высокая цена у НКНХ обычка, поэтому 01.09.2021.

ТГК-16 не торгуется и она в расчете рынком взята по стоимости чистых активов на 31.12.2020.

Оценка Сибура совпала с оценкой Таифа рынком. Это не подгонка, а факт. И это все, что предложил татарам Сибур. Никакой другой премии в оценке, кроме премии за контроль, нет и в помине.

Миноритариев премия к пакету Таифа за контроль не касается. К миноритариям как раз бухгалтерский подход применим.

Все плоды инвестпрограммы ТАИФ Сибур заберет себе.

В заключении несколько таблиц об акционерах Сибура. Наши татары все вместе становятся 2-м акционером Сибура по величене пакета.

Отвечаю здесь на часто задаваемый мне вопрос по НКНХ префе. Я бы дал бумаге расторговаться.

Первую зону покупки 105.7 — 103.9 уже показали.

Внизу есть 98 и 92. Ниже не жду. Решения за вами.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба