Сегодня у нас очень спекулятивная идея: взять акции облачного бизнеса N-able (NYSE: NABL), дабы заработать на отскоке этих акций.

Потенциал роста и срок действия: 19,5% за 14 месяцев; 11% годовых на протяжении 15 лет.

Почему акции могут вырасти: стоят они дешевле, чем могли бы.

Как действуем: берем акции сейчас по 12,54 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

NABL на бирже совсем недавно — с 20 июля. Раньше это было подразделение компании SolarWinds, но потом его отпустили в свободное плавание на биржу.

NABL предоставляет доступ к своему облачному ПО для управления ИТ-мощностями предприятий. Основным источником сведений о NABL будет ее регистрационный проспект — впрочем, сведений там немного: 97% выручки дают подписки, 3% — техподдержка для компаний, купивших право вечного пользования программным обеспечением NABL.

Выручка компании по странам:

США — 47,8%.

Великобритания — 10,44%.

Другие, неназванные страны — 41,76%.

Аргументы в пользу компании

Упало. Сейчас цена акций компании ощутимо ниже той, по которой они предлагались, когда только начали торговаться на бирже, — 15,37 $. Так что мы можем взять акции с расчетом на отскок.

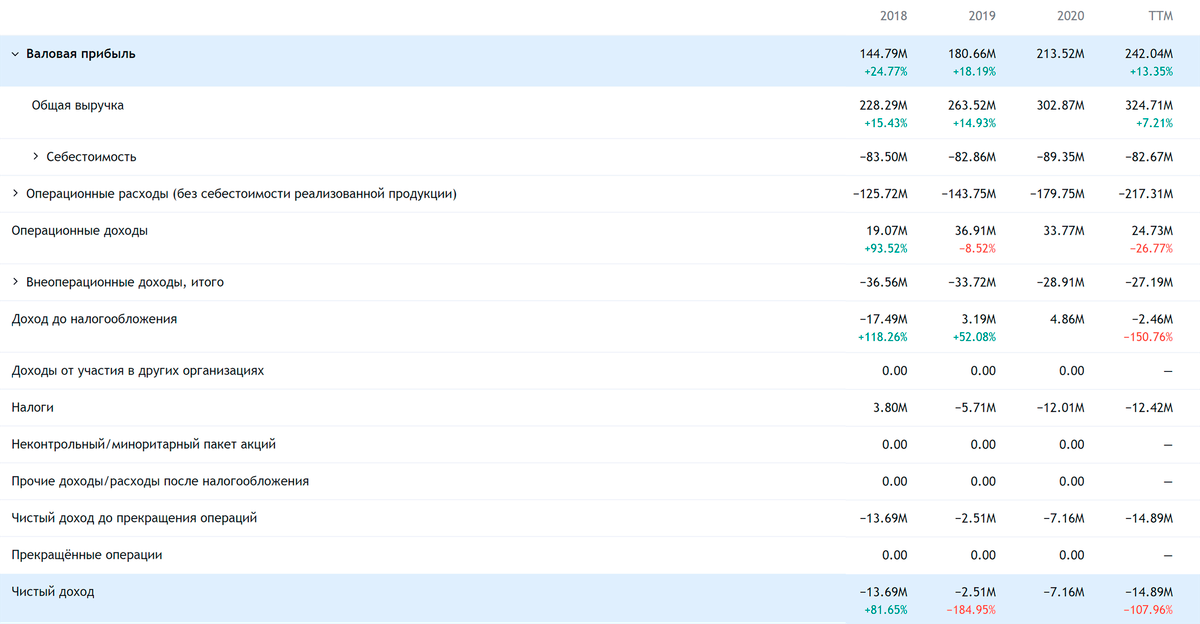

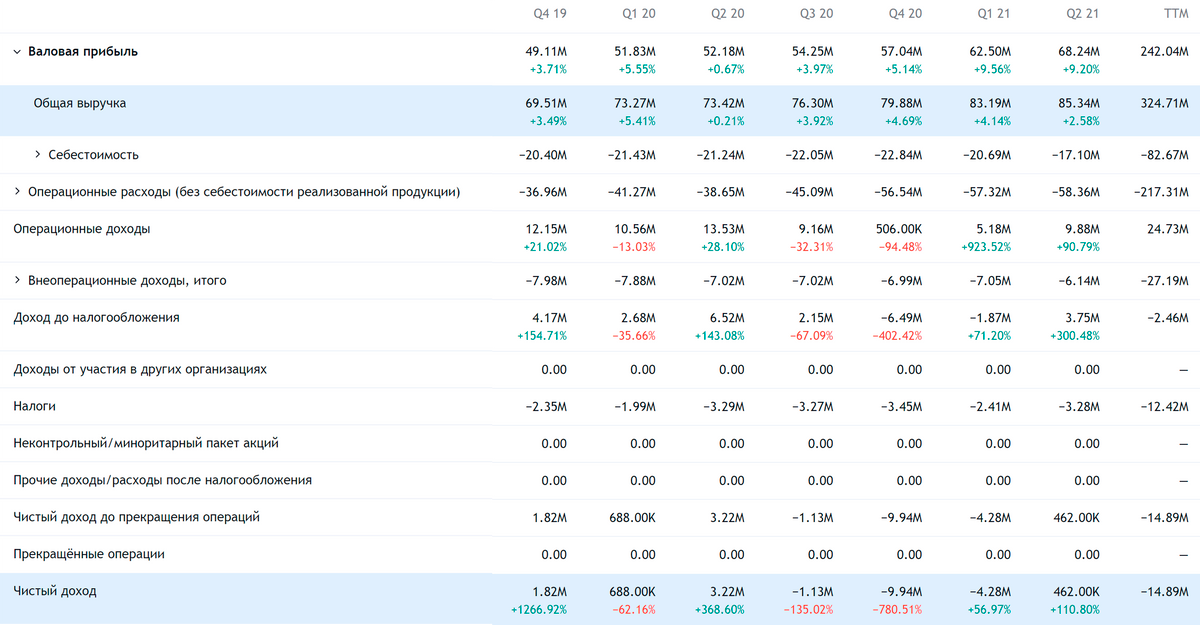

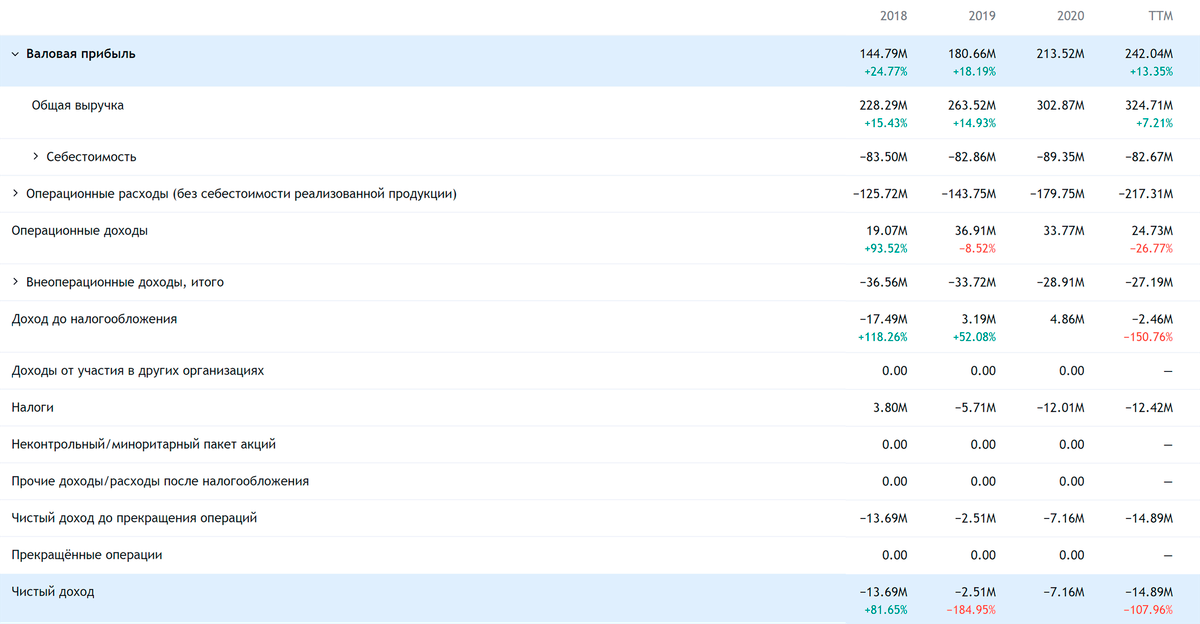

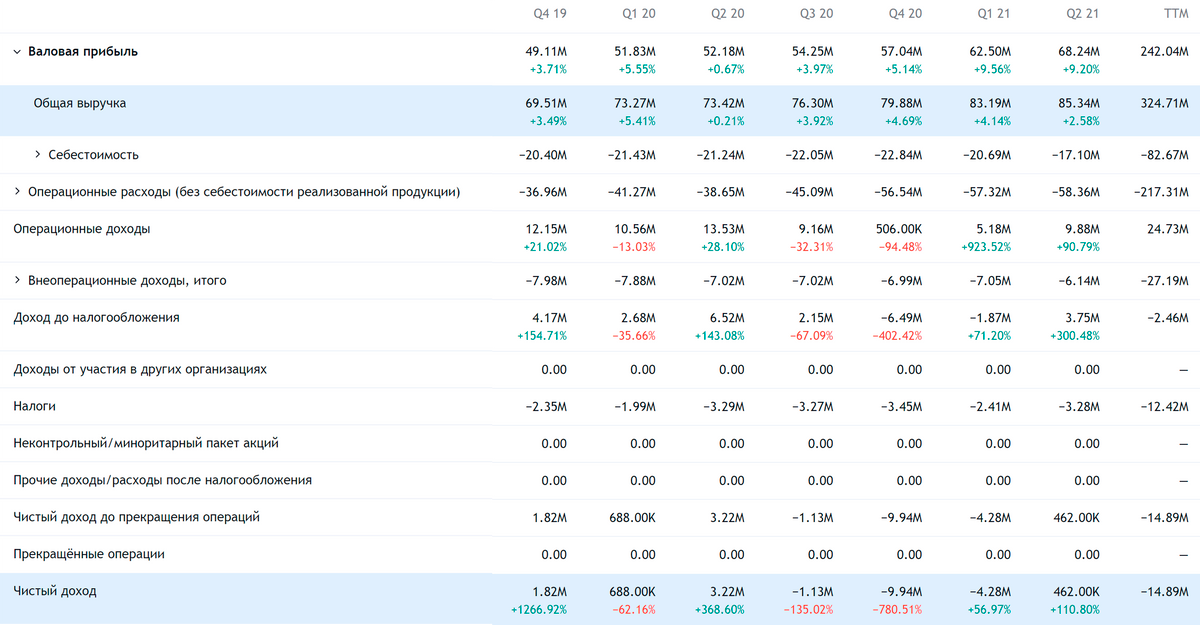

Есть куда расти. Как и большинство облачных компаний, NABL может надеяться на рост спроса на свои услуги в дальнейшем. Что, в общем-то, заметно по динамике роста выручки.

Почти молодцы. У убыточных ИТ-компаний оправдания собственной убыточности всегда одинаковые: «Мы растем и развиваемся, весь мир в труху, но потом!» Как правило, там убытки уже на уровне операционной деятельности. Но операционная деятельность NABL вполне прибыльна. Да, компания часто скатывается в убытки — но за счет платежей по задолженностям. Как бизнес NABL вполне жизнеспособна.

Уровень удержания выручки у компании составляет 110%, что очень хорошо: значит, компания извлекает из имеющейся базы подписчиков денег достаточно для того, чтобы компенсировать ущерб от оттока пользователей. В общем, компания выглядит жизнеспособной, что уже привлекает к ней внимание.

Размеры. Капитализация NABL — 2,24 млрд долларов, что позволяет надеяться на простоту накачки этих акций как розничными, так и институциональными инвесторами. Первые клюнут на «перспективную тему», а вторых привлечет сочетание перспективности с работающим бизнесом.

Что может помешать

Цена. Сама компания оценивает размеры своего рынка в районе 23,3 млрд долларов. То есть, занимая 1,39% рынка, компания стоит как 9,61% от него — что немного нагло. Впрочем, к 2025 году рынок вырастет до 43,9 млрд долларов — а с учетом этого оценка компании не выглядит такой уж наглой. У NABL P / S чуть меньше 7, что по меркам ИТ-компаний тоже не сильно много.

«…За ее малый рост, малый рост». В основном конечные потребители услуг компании приходят из сферы малого и среднего бизнеса. С тактической точки зрения это хорошо: небольшие компании сейчас восстанавливаются и потому от них можно ждать роста заказов. Со стратегической точки зрения это не так хорошо: малый и средний бизнес уязвимы перед новыми карантинами и потребуется не так уж и много для того, чтобы спровоцировать массовые банкротства. Думаю, все понимают, что снижение спроса со стороны малого и среднего бизнеса негативно повлияет на бизнес NABL.

Оказия. У SolarWinds в прошлом году случилась неприятная история со взломом ее ПО. Возможно, последствия этого будут всплывать в случае NABL и негативно влиять на ее бизнес и котировки.

Убыточность и долги. У компании довольно крупный объем задолженностей — 405,5 млн долларов, из которых 57,7 млн нужно погасить в течение года. Денег в распоряжении NABL хватит на закрытие срочных долгов, но большой размер долгов и убытки — это плохое сочетание в преддверии поднятия ставок и подорожания займов. И это точно будет отпугивать часть инвесторов. Кстати, значительная доля задолженностей NABL — это долги перед материнской SolarWinds.

Что в итоге

Акции можно взять сейчас по 12,54 $. А дальше есть два варианта действий:

дождаться, когда они снова будут стоить 15 $, что ниже их исторического максимума. Думаю, что этого уровня мы достигнем за следующие 14 месяцев;

держать акции следующие 15 лет.

Идея эта волатильная, поэтому не следует брать акции, если не готовы терпеть «шторм».

Потенциал роста и срок действия: 19,5% за 14 месяцев; 11% годовых на протяжении 15 лет.

Почему акции могут вырасти: стоят они дешевле, чем могли бы.

Как действуем: берем акции сейчас по 12,54 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

NABL на бирже совсем недавно — с 20 июля. Раньше это было подразделение компании SolarWinds, но потом его отпустили в свободное плавание на биржу.

NABL предоставляет доступ к своему облачному ПО для управления ИТ-мощностями предприятий. Основным источником сведений о NABL будет ее регистрационный проспект — впрочем, сведений там немного: 97% выручки дают подписки, 3% — техподдержка для компаний, купивших право вечного пользования программным обеспечением NABL.

Выручка компании по странам:

США — 47,8%.

Великобритания — 10,44%.

Другие, неназванные страны — 41,76%.

Аргументы в пользу компании

Упало. Сейчас цена акций компании ощутимо ниже той, по которой они предлагались, когда только начали торговаться на бирже, — 15,37 $. Так что мы можем взять акции с расчетом на отскок.

Есть куда расти. Как и большинство облачных компаний, NABL может надеяться на рост спроса на свои услуги в дальнейшем. Что, в общем-то, заметно по динамике роста выручки.

Почти молодцы. У убыточных ИТ-компаний оправдания собственной убыточности всегда одинаковые: «Мы растем и развиваемся, весь мир в труху, но потом!» Как правило, там убытки уже на уровне операционной деятельности. Но операционная деятельность NABL вполне прибыльна. Да, компания часто скатывается в убытки — но за счет платежей по задолженностям. Как бизнес NABL вполне жизнеспособна.

Уровень удержания выручки у компании составляет 110%, что очень хорошо: значит, компания извлекает из имеющейся базы подписчиков денег достаточно для того, чтобы компенсировать ущерб от оттока пользователей. В общем, компания выглядит жизнеспособной, что уже привлекает к ней внимание.

Размеры. Капитализация NABL — 2,24 млрд долларов, что позволяет надеяться на простоту накачки этих акций как розничными, так и институциональными инвесторами. Первые клюнут на «перспективную тему», а вторых привлечет сочетание перспективности с работающим бизнесом.

Что может помешать

Цена. Сама компания оценивает размеры своего рынка в районе 23,3 млрд долларов. То есть, занимая 1,39% рынка, компания стоит как 9,61% от него — что немного нагло. Впрочем, к 2025 году рынок вырастет до 43,9 млрд долларов — а с учетом этого оценка компании не выглядит такой уж наглой. У NABL P / S чуть меньше 7, что по меркам ИТ-компаний тоже не сильно много.

«…За ее малый рост, малый рост». В основном конечные потребители услуг компании приходят из сферы малого и среднего бизнеса. С тактической точки зрения это хорошо: небольшие компании сейчас восстанавливаются и потому от них можно ждать роста заказов. Со стратегической точки зрения это не так хорошо: малый и средний бизнес уязвимы перед новыми карантинами и потребуется не так уж и много для того, чтобы спровоцировать массовые банкротства. Думаю, все понимают, что снижение спроса со стороны малого и среднего бизнеса негативно повлияет на бизнес NABL.

Оказия. У SolarWinds в прошлом году случилась неприятная история со взломом ее ПО. Возможно, последствия этого будут всплывать в случае NABL и негативно влиять на ее бизнес и котировки.

Убыточность и долги. У компании довольно крупный объем задолженностей — 405,5 млн долларов, из которых 57,7 млн нужно погасить в течение года. Денег в распоряжении NABL хватит на закрытие срочных долгов, но большой размер долгов и убытки — это плохое сочетание в преддверии поднятия ставок и подорожания займов. И это точно будет отпугивать часть инвесторов. Кстати, значительная доля задолженностей NABL — это долги перед материнской SolarWinds.

Что в итоге

Акции можно взять сейчас по 12,54 $. А дальше есть два варианта действий:

дождаться, когда они снова будут стоить 15 $, что ниже их исторического максимума. Думаю, что этого уровня мы достигнем за следующие 14 месяцев;

держать акции следующие 15 лет.

Идея эта волатильная, поэтому не следует брать акции, если не готовы терпеть «шторм».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба