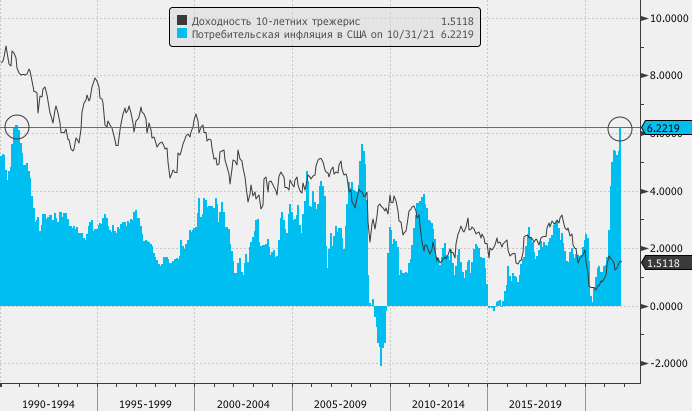

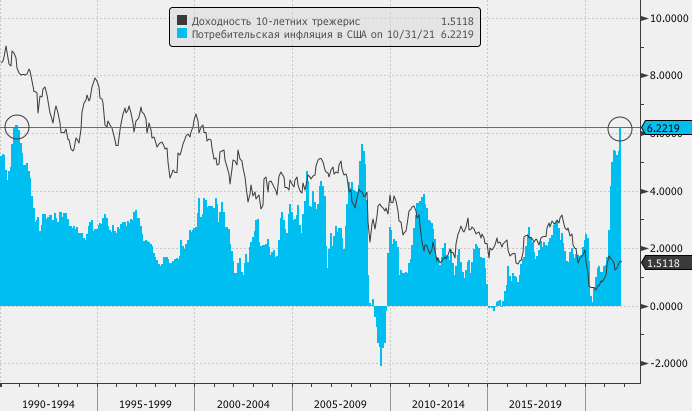

В первой половине торговой сессии среды, 10 ноября, рынок акций США умеренно снижался после публикации данных по потребительской инфляции в стране за октябрь, которая превысили прогнозы и достигла рекордных с декабря 1990 года 6,2% г/г.

На 18:50 мск:

S&P 500 — 4 679 п. (-0,14%), с нач. года +24,55%

Dow Jones Industrial — 36 282 п. (-0,11%), с нач. года +18,54%

Nasdaq Composite — 15 826 п. (-0,38%), с нач. года +22,78%

Компоненты S&P 500 показывали смешанную динамику: по состоянию на 18:50 мск росли 5 из 11 основных секторов индекса. Лучше всех выглядели производители товаров второй необходимости (+0,82%), сектор здравоохранения (+0,49%) и финансов (+0,29%).

Лидерами снижения выступали энергетики (-1,79%), телекомы (-0,72%) и технологические компании (-0,66%).

51% компонентов S&P 500 дорожали и 49% дешевели.

Из опубликованных сегодня данных следует, что потребительская инфляция в США выросла в октябре на 0,9% м/м, 6,2% г/г против консенсус-прогноза на уровне +0,6% м/м, +5,9% г/г и против +0,4% м/м, +5,4% г/г в сентябре. Рост цен в потребительской корзине носил повсеместный характер: подорожало все от энергоносителей до аренды жилья и услуг, и, конечно, свою лепту в это также внесли перебои в цепочках поставок. Потребительские цены в США растут быстрее заработных плат, и если работники сумеют добиться от работодателей индексации, то это может стать дополнительным про-инфляционным фактором.

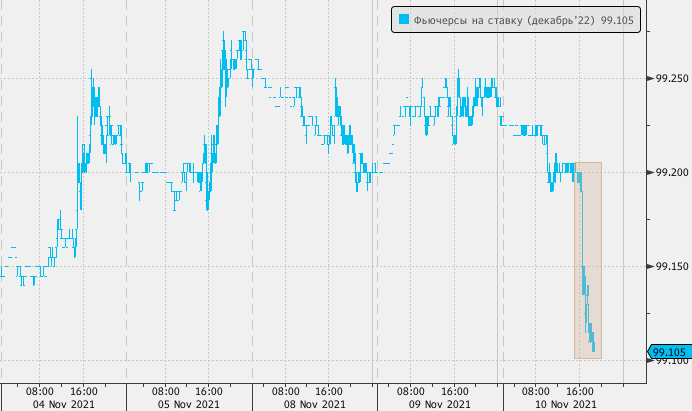

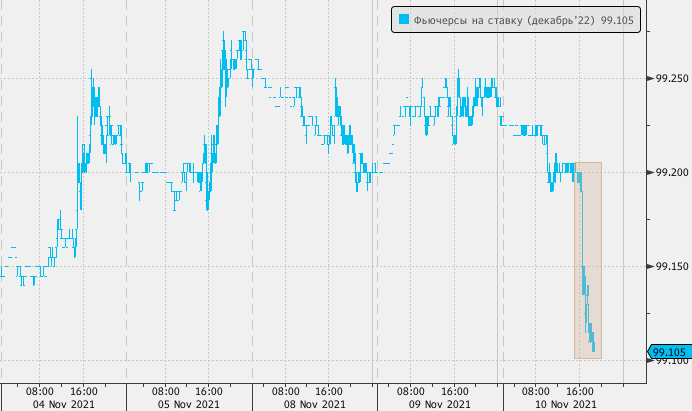

Данные новости спровоцировали рост доходности трежерис (особенно на отрезке 2–5 лет), уровень безубыточности инфляции в 5-летней перспективе (5-year breakeven rate) достиг рекордного за всю историю значения на уровне 3,1261% (TIPS появились лишь в 1999 году), а фьючерсы на ставку по федеральным фондам (декабрь’22) снизились с 99,20 до 91,10. Иными словами, теперь участники рынка производных инструментов ждут, что в конце следующего года она составит 0,90%, что предполагает два с половиной повышения на полные 0,25% с текущих уровней.

Рынок акций США отреагировал на данное событие умеренным снижением, которое вскоре было отыграно. Это еще раз подтвердило, что инфляционные опасения еще месяц назад отошли на второй план, и инвесторы пока не боятся, что ФРС будет вынуждена пойти на более агрессивное ужесточение денежно-кредитной политики. Во-первых, ровно неделю назад рынок отреагировал хорошим ростом на решение регулятора приступить к сокращению программы покупки активов, а, во-вторых, нормализация поставок и производственной активности, которая рано или поздно произойдет, будет способствовать снижению ценового давления.

Вчера министр финансов США Джанет Йеллен еще раз подчеркнула, что инфляция вряд ли долго останется на повышенных уровнях, и что ФРС не допустит повторения ситуации 1970-х годов.

По состоянию на вечер среды, 10 ноября, отчитались 91,2% компаний из S&P 500: 68% из них превысили прогнозы по выручке и 81% превысили прогнозы по прибыли. Лучше всех по выручке отчитываются компании из секторов недвижимости, энергетики и производства материалов (здесь прогнозы побили 86%, 82% и 77% компаний соответственно), а по прибыли — компании из сфер технологий, здравоохранения, и финансов (здесь прогнозы побили 92%, 91% и 84% компаний соответственно). Тройка аутсайдеров по выручке — телекомы, промышленные и технологические компании (50%, 58% и 61% соответственно), а по прибыли — сфера ЖКХ, промышленность и производство товаров второй необходимости (63%, 69% и 74% соответственно).

На 18:50 мск:

S&P 500 — 4 679 п. (-0,14%), с нач. года +24,55%

Dow Jones Industrial — 36 282 п. (-0,11%), с нач. года +18,54%

Nasdaq Composite — 15 826 п. (-0,38%), с нач. года +22,78%

Компоненты S&P 500 показывали смешанную динамику: по состоянию на 18:50 мск росли 5 из 11 основных секторов индекса. Лучше всех выглядели производители товаров второй необходимости (+0,82%), сектор здравоохранения (+0,49%) и финансов (+0,29%).

Лидерами снижения выступали энергетики (-1,79%), телекомы (-0,72%) и технологические компании (-0,66%).

51% компонентов S&P 500 дорожали и 49% дешевели.

Из опубликованных сегодня данных следует, что потребительская инфляция в США выросла в октябре на 0,9% м/м, 6,2% г/г против консенсус-прогноза на уровне +0,6% м/м, +5,9% г/г и против +0,4% м/м, +5,4% г/г в сентябре. Рост цен в потребительской корзине носил повсеместный характер: подорожало все от энергоносителей до аренды жилья и услуг, и, конечно, свою лепту в это также внесли перебои в цепочках поставок. Потребительские цены в США растут быстрее заработных плат, и если работники сумеют добиться от работодателей индексации, то это может стать дополнительным про-инфляционным фактором.

Данные новости спровоцировали рост доходности трежерис (особенно на отрезке 2–5 лет), уровень безубыточности инфляции в 5-летней перспективе (5-year breakeven rate) достиг рекордного за всю историю значения на уровне 3,1261% (TIPS появились лишь в 1999 году), а фьючерсы на ставку по федеральным фондам (декабрь’22) снизились с 99,20 до 91,10. Иными словами, теперь участники рынка производных инструментов ждут, что в конце следующего года она составит 0,90%, что предполагает два с половиной повышения на полные 0,25% с текущих уровней.

Рынок акций США отреагировал на данное событие умеренным снижением, которое вскоре было отыграно. Это еще раз подтвердило, что инфляционные опасения еще месяц назад отошли на второй план, и инвесторы пока не боятся, что ФРС будет вынуждена пойти на более агрессивное ужесточение денежно-кредитной политики. Во-первых, ровно неделю назад рынок отреагировал хорошим ростом на решение регулятора приступить к сокращению программы покупки активов, а, во-вторых, нормализация поставок и производственной активности, которая рано или поздно произойдет, будет способствовать снижению ценового давления.

Вчера министр финансов США Джанет Йеллен еще раз подчеркнула, что инфляция вряд ли долго останется на повышенных уровнях, и что ФРС не допустит повторения ситуации 1970-х годов.

По состоянию на вечер среды, 10 ноября, отчитались 91,2% компаний из S&P 500: 68% из них превысили прогнозы по выручке и 81% превысили прогнозы по прибыли. Лучше всех по выручке отчитываются компании из секторов недвижимости, энергетики и производства материалов (здесь прогнозы побили 86%, 82% и 77% компаний соответственно), а по прибыли — компании из сфер технологий, здравоохранения, и финансов (здесь прогнозы побили 92%, 91% и 84% компаний соответственно). Тройка аутсайдеров по выручке — телекомы, промышленные и технологические компании (50%, 58% и 61% соответственно), а по прибыли — сфера ЖКХ, промышленность и производство товаров второй необходимости (63%, 69% и 74% соответственно).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба