В разгар обвала цен на нефть 20 апреля 2020 года брокер, обслуживавший USO, прекратил исполнение приказов на покупку фьючерсов на WTI и тем самым лишил фонд возможности реализовывать свою инвестиционную цель.

Американская Комиссия по ценным бумагам и биржам (SEC) обвинила крупнейший нефтяной биржевой фонд USO (активы на уровне $2,93 млрд) в том, что он не раскрыл некоторые ключевые факты относительно своего функционирования во время обвала рынка нефти в апреле 2020 года. Компания United States Commodity Funds, управляющая данным ETF, заплатила $2,5 млн за урегулирование претензий со стороны регулятора, не признав и не отвергнув обвинений.

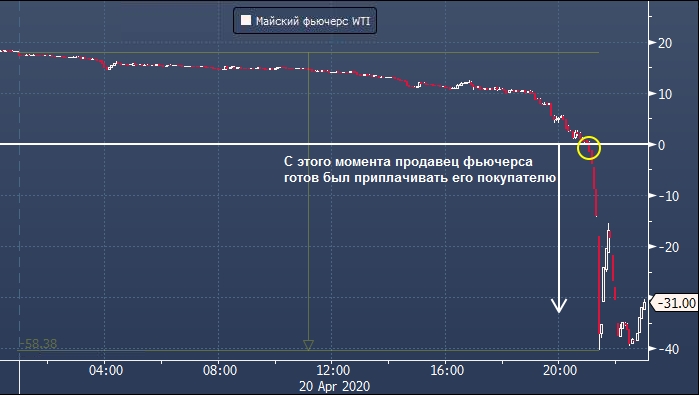

В апреле 2020 года рынок нефти попал в «идеальный шторм», столкнувшись с двумя проблемами: пандемия коронавируса спровоцировала резкое падение спроса на энергоносители, тогда как объем их производства оставался на неадекватно высоких уровнях, которые рынок был не в состоянии поглотить. В тот период USO, который предоставляет инвесторам возможность делать ставки на изменение цен на нефть, покупал одни из самых близких поставочных фьючерсов на WTI. 20 апреля 2020 года, в последний день торгов майскими фьючерсами и за день до их экспирации, нефтехранилища Кушинга, где производилась поставка по этим инструментам, оказались полностью заполненными, и покупатели фьючерсов были вынуждены продавать их по любым ценам, лишь бы избежать поставки, которую негде было бы хранить.

В тот день фьючерсы на WTI с поставкой в мае 2020 года впервые в истории ушли ниже нуля и закрылись на уровне -$37,63 за баррель.

График фьючерсов на нефть WTI с поставкой в мае 2020 года

Это событие оказалось вдвойне шокирующим, так как вдобавок к огромным убыткам, которые получили покупатели этих контрактов, многие из них с удивлением узнали, что отрицательные котировки в принципе возможны. Например, Московская биржа, где торгуются расчетные фьючерсы на WTI, оказалась не готова к подобному повороту событий, остановила торги после достижения нижнего дневного лимита на уровне $8,84 (котировки на этой площадке так и не ушли в минус), а на следующий день провела расчеты по этим контрактам по цене Nymex на уровне -$37,63.

В самый разгар этих событий единственный брокер, который покупал фьючерсы для USO, проинформировал фонд о прекращении подобных операций, и ETF, таким образом, оказался неспособен реализовывать заявленную инвестиционную цель, говорится в постановлении SEC (ProFinance.ru: однако, как выяснилось в дальнейшем, это решение брокера избавило держателей паев USO от масштабных убытков).

«Это означало, что средства (которые должны были бы пойти на покупку фьючерсов на нефть WTI) должны были быть вложены в трежерис или инструменты, аналогичные наличным, или просто храниться в виде наличных. Таким образом возник риск расхождения между динамикой инвестиционной цели USO (т. е. фьючерсов на нефть) и чистыми активами фонда», — говорится в постановлении SEC.

По мнению регулятора, в последующие недели USO не раскрыл эту информацию перед инвесторами надлежащим образом. Однако фонд изменил инвестиционную стратегию и стал покупать дальние фьючерсы на нефть WTI, которые менее уязвимы перед подобными шоками.

В этом году паи USO подорожали на 69,59%, тогда как декабрьский фьючерс на WTI за тот же период подорожал на 70,8%.

http://online.barrons.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба